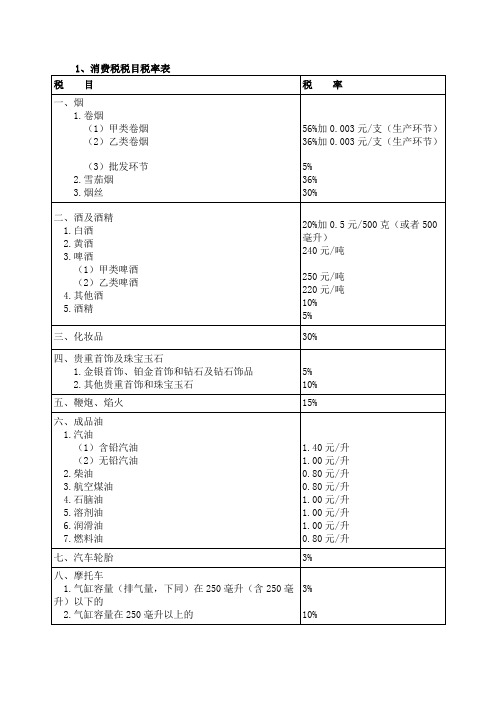

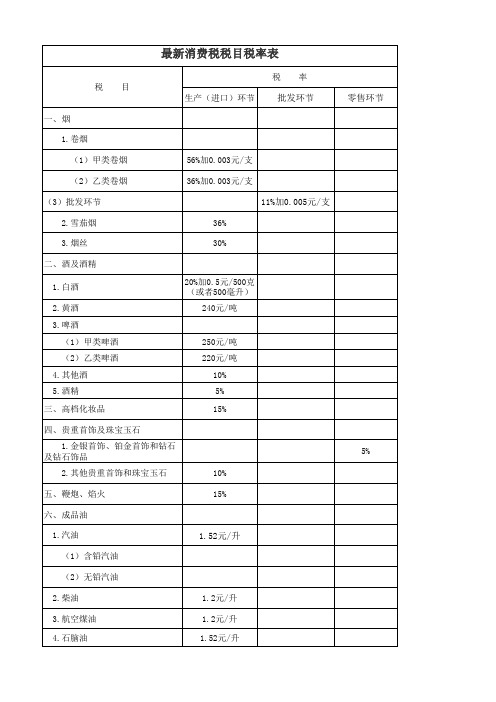

消费税税目税率表

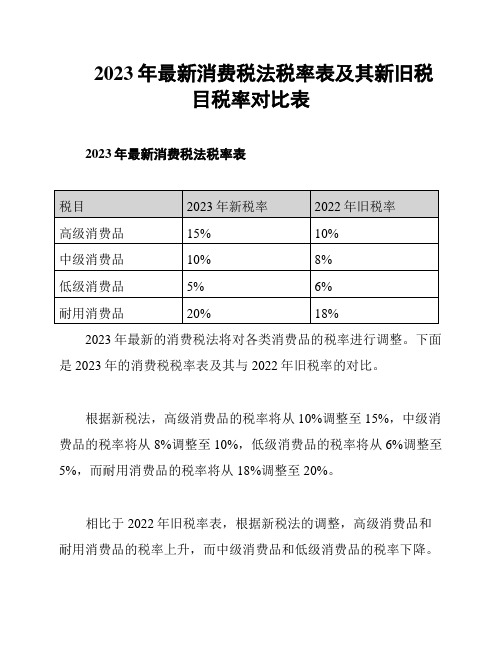

2023年最新消费税法税率表及其新旧税目税率对比表

2023年最新消费税法税率表及其新旧税

目税率对比表

1. 引言

本文档旨在提供2023年最新消费税法税率表及其新旧税目税率对比表,以便人们了解最新的消费税税率信息。

以下是针对各项税目的详细说明。

2. 新消费税法税率表

3. 旧消费税法税率对比表

4. 分析和结论

根据最新的消费税法,2023年的税率表相比旧税率表有所调整。

香烟和酒类的税率都有所增加,分别增加了2%和5%。

碳酸饮料的税率也增加了2%,而糖果和巧克力的税率增加了2%。

这些调整表明政府对某些高消费税产品的征税进行了调整,旨在鼓励更健康的

消费选择。

5. 结论

本文档提供了2023年最新消费税法税率表及其新旧税目税率

对比表,使人们能够了解最新的消费税法规定。

这些信息对于企业

和个人来说可能具有重要意义,帮助他们合理规划财务和消费决策。

注意:本文档提供的税率信息仅供参考,具体税率可能根据实

际法规的变化而有所调整。

请在实际操作中咨询相关法律和税务专

业人士以获取最准确的税率信息。

消费税税目税率表完整版

消费税税目税率表 HEN system office room 【HEN16H-HENS2AHENS8Q8-HENH1688】消费税税目及学习时应注意的问题:(一)烟子目:1.卷烟2.雪茄烟3.烟丝【注意辨析】卷烟与雪茄烟不是等同概念,有不同的计税方式、税率也不相同。

卷烟生产和进口环节均采用从量加从价的复合计税的方式。

卷烟在批发环节还有一道复合税,适用税率为11%加元/支。

雪茄烟和烟丝执行比例税率,没有批发环节的消费税。

(二)酒子目:1.白酒2.黄酒3.啤酒4.其他酒粮食白酒和薯类白酒采用复合计税的方法。

糠麸白酒、其他原料白酒属于其他酒,适用10%的比例税率。

对以蒸馏酒或食用酒精为酒基,具有国食健字或卫食健字文号且酒精度低于38度(含),或以发酵酒为酒基,酒精度低于20度(含)的配制酒,按“其他酒”10%适用税率征收消费税。

其他配制酒,按白酒税率征收消费税。

果啤属于啤酒税目。

调味料酒不属于消费税的征税范围。

啤酒(220元/吨和250元/吨)、黄酒采用定额税率。

饮食业、商业、娱乐业举办的啤酒屋(啤酒坊)利用啤酒生产设备生产的啤酒,应当按250元/吨的税率征收消费税。

【例题·多选题】下列消费品,属于消费税征税范围的有( )。

A.果木酒B.药酒C.调味料酒D.黄酒E.复制酒【答案】ABDE(三)化妆品含美容、修饰类化状品、成套化妆品、高档护肤类化妆品。

【注意】不含舞台、戏剧、影视化妆用的上妆油、卸妆油、油彩。

【例题?多选题】依据消费税的有关规定,下列消费品中属于化妆品税目的有( )。

A.香水、香水精B.高档护肤类化妆品C.指甲油、蓝眼油D.演员化妆用的上妆油、卸妆油E.香皂、洗发水【答案】ABC(四)贵重首饰及珠宝玉石金、银和金基、银基合金首饰,以及金、银和金基、银基合金的镶嵌首饰、钻石及钻石饰品、铂金首饰在零售环节纳税,税率5%;其他非金银贵重首饰及珠宝玉石在生产(出厂)、进口、委托加工环节纳税,税率为10%。

税种税目税率表

根据《消费税暂行条例》第十四条规定,消费税的纳税期限分别为1日、3日、5日、10日、15日、1个月或者1个季度。

纳税人的具体纳税期限,由主管税务机关根据纳税人应纳税额的大小分别核定;不能按照固定期限纳税的,可以按次纳税。

纳税人以1个月或者1个季度为1个纳税期的,自期满之日起15日内申报纳税;以1日、3日、5日、10日或者15日为1个纳税期的,自期满之日起5日内预缴税款,于次月1日起15日内申报纳税并结清上月应纳税款。

根据《消费税暂行条例》第十五条规定,纳税人进口应税消费品,应当自海关填发海关进口消费税专用缴款书之日起15日内缴纳税款。

2纳税期限:根据《中华人民共和国营业税暂行条例》第十五条规定:营业税的纳税期限分别为5日、10日、15日、1个月或者1个季度。

纳税人的具体纳税期限,由主管税务机关根据纳税人应纳税额的大小分别核定;不能按照固定期限纳税的,可以按次纳税。

纳税人以1个月或者1个季度为一个纳税期的,自期满之日起15日内申报纳税;以5日、10日或者15日为一个纳税期的,自期满之日起5日内预缴税款,于次月1日起15日内申报纳税并结清上月应纳税款。

《中华人民共和国营业税暂行条例实施细则》第二十七条银行、财务公司、信托投资公司、信用社、外国企业常驻代表机构的纳税期限为1个季度。

自纳税期限满之日起15日内申报纳税。

3、增值税税目、税率表《增值税暂行条例》第二十三条:增值税的纳税期限分别为1日、3日、5日、10日、15日、1个月或者1个季度。

纳税人的具体纳税期限,由主管税务机关根据纳税人应纳税额的大小分别核定;不能按照固定期限纳税的,可以按次纳税。

纳税人以1个月或者1个季度为1个纳税期的,自期满之日起15日内申报纳税;以1日、3日、5日、10日或者15日为1个纳税期的,自期满之日起5日内预缴税款,于次月1日起15日内申报纳税并结清上月应纳税款。

第二十四条:纳税人进口货物,应当自海关填发海关进口增值税专用缴款书之日起15日内缴纳税款。

2023年消费税最新最全税率表

2023年消费税最新最全税率表简介

本文档旨在提供2023年最新的消费税税率表,以帮助人们了解不同商品和服务的消费税税率。

消费税税率表

以下是2023年不同商品和服务的消费税税率:

1. 食品和饮料

- 基本食品:5%

- 酒类:10%

- 甜食和零食:8%

2. 家居产品

- 家具:8%

- 家电:10%

- 家居装饰品:5%

3. 娱乐和文化

- 电影票:5%

- 游乐园门票:10%

- 音乐会门票:8%

4. 购物和服饰

- 服装和鞋子:5%

- 珠宝和手表:10%

- 化妆品:8%

5. 交通工具

- 汽车:10%

- 自行车:5%

- 摩托车:8%

6. 旅游和酒店

- 酒店住宿:5%

- 旅游套餐:8%

请注意,以上税率仅供参考,具体的税率可能会因地区和法律变化而有所不同。

在实际购买商品或享受服务前,请确认最新的消费税税率。

结论

消费税是一种广泛应用于商品和服务税收的形式。

了解不同商品和服务的消费税税率对于规划购买和消费预算非常重要。

希望本文档能帮助您了解2023年的消费税税率情况。

如有任何疑问或需要进一步的信息,请咨询当地税务机构或相关专业人士。

消费税15个税目及其税率最全汇总

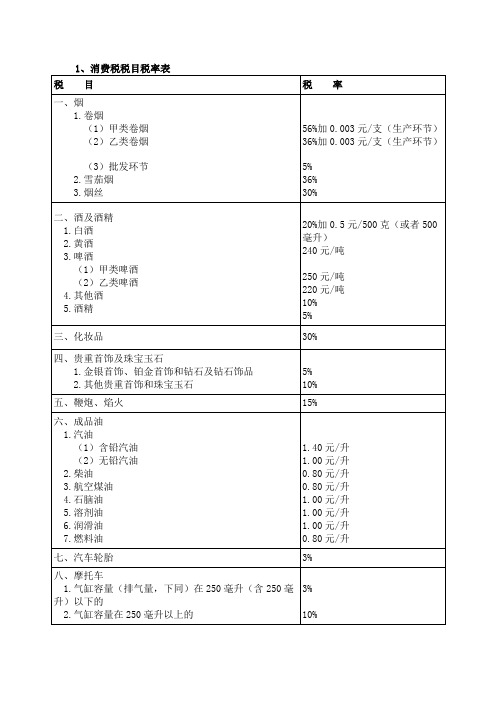

消费税15个税目及其税率最全汇总消费税税目与税率税目(15个)税率一、烟1.卷烟(1)甲类卷烟56%加0.003元/支(生产环节)(2)乙类卷烟36%加0.003元/支(生产环节)(3)批发环节11%加0.005元/支2.雪茄烟36%3.烟丝30%【解释1】每标准箱150元,每条0.6元,每支0.003元。

(每箱=250条,每标准条200支)【解释2】甲类卷烟,即每标准条调拨价格在70元(不含增值税)以上(含70元)的卷烟;乙类卷烟,即每标准条调拨价格在70元(不含增值税)以下的。

税目(15个)税率二、酒1.白酒20%加0.5元/500克(或500毫升)2.黄酒240元/吨3.啤酒(1)甲类啤酒250元/吨(2)乙类啤酒220元/吨4.其他酒10%【解释1】酒精不再征收消费税。

【解释2】甲类啤酒,指每吨出厂价(含包装物及包装物押金)≥3000元(含3000元,不含增值税);乙类啤酒是指每吨出厂价(含包装物及包装物押金)<3000元。

【解释3】包装物押金不包括重复使用的塑料周转箱的押金。

(一个包括,一个不包括)【解释4】果啤属于啤酒,按啤酒征收消费税。

【解释5】对饮食业、商业、娱乐业举办的啤酒屋(啤酒坊)利用啤酒生产设备生产的啤酒应当征收消费税。

【解释6】葡萄酒,属于其他酒子目。

【解释7】配制酒的子类目和税率适用:(1)以蒸馏酒或食用酒精为酒基,具有国家相关部门批准的国食健字或卫食健字文号并且酒精度≤38度的配制酒;(2)以发酵酒为酒基,酒精度≤20度的配制酒;前两类,按其他酒10%适用税率征收消费税。

(3)其他配制酒,按白酒适用20%税率加0.5元/500克(或500毫升)征收消费税。

【例题1·单选题】某啤酒厂销售A型啤酒20吨给副食品公司,开具增值税专用发票注明价款58000元,收取包装物押金3050元,其中包含重复使用的塑料周转箱押金50元;销售B型啤酒10吨给宾馆,开具普通发票取得收取32760元,收取包装物押金150元。

进口环节消费税税目税率总表

附件二:进口环节消费税税目税率总表ex税则号列商品名称税率备注21069020制造饮料用的复合酒精制品麦芽酿造的啤酒,进口完税价格≥5%250元/吨370美元/吨1千克22030000麦芽酿造的啤酒,进口完税价格<=0.988升370美元/吨22041000葡萄汽酒22042100小包装的鲜葡萄酿造的酒22042900其他包装的鲜葡萄酿造的酒22043000其他酿酒葡萄汁22051000小包装的味美思酒及类似酒22059000其他包装的味美思酒及类似酒220元/吨10%10%10%10%10%10%1千克22060010黄酒240元/吨=0.962升22060090其他发酵饮料22071000浓度在80%及以上的未改性乙醇22072000任何浓度的改性乙醇及其他酒精10%5%5% 20%+1元/22082000蒸馏葡萄酒制得的烈性酒1升=0.912千克千克22083000威士忌酒20%+1元/ex税则号列商品名称税率千克20%+1元/ 22084000朗姆酒及其他甘蔗蒸馏酒千克20%+1元/ 22085000杜松子酒千克20%+1元/ 22086000伏特加酒千克20%+1元/ 22087000利口酒及柯迪尔酒千克20%+1元/ 22089010龙舌兰酒千克20%+1元/ 22089020白酒千克酒精浓度在80%以下的未改性乙5%醇2208909020%+1元/其他蒸馏酒及酒精饮料千克24021000烟草制的雪茄烟40%备注1升=0.912千克ex税则号列商品名称烟草制的卷烟,每标准条进口完税价格≥50元人民币24022000烟草制的卷烟,每标准条进口完税价格<50元人民币烟草代用品制的卷烟,每标准条进口完税价格≥50元人民币24029000烟草代用品制的卷烟,每标准条进口完税价格<50元人民币烟草代用品制的雪茄烟24031000供吸用的烟草24039100“均化”或“再造”烟草其他烟草及烟草代用品的制品ex24039900(烟草精汁除外)车用汽油及航空汽油(铅含量每升不超过0.013克的)27101110车用汽油及航空汽油(铅含量每升超过0.013克的)税率45%+150元/标准箱30%+150元/标准箱45%+150元/标准箱30%+150元/标准箱40%30%30%30%1.0元/升1.4元/升备注1标准条=200支;1标准箱=5万支1千克=1.388升1千克27101120石脑油 1.0元/升橡胶溶剂油、油漆溶剂油、抽提=1.385升1千克27101130 1.0元/升溶剂油=1.282升0.8元/升,1千克27101911航空煤油暂缓征收=1.246升1千克27101921轻柴油0.8元/升=1.176升1千克271019225-7号燃料油0.8元/升=1.015升27101929其他柴油及其他燃料油0.8元/升1千克27101991润滑油 1.0元/升=1.126升27101992润滑脂27101993润滑油基础油27101999其他重油及重油制品生产食品、饮料用混合香料及制ex33021090品,按容量计酒精浓度在0.5%及以上33030000香水及花露水33041000唇用化妆品33042000眼用化妆品33043000指(趾)甲化妆品粉,不论是否压紧(痱子粉、爽身粉ex33049100除外)1.0元/升1.0元/升0.8元/升5%30% 30% 30% 30% 30%ex33049900其他美容化妆品(护肤品除外)36041000烟花,爆竹机动小客车用新的充气子午线轮胎40111000机动小客车用新充气非子午线轮胎客或货运车用新的充气子午线轮胎40112000客或货车用新的充气非子午线轮胎40114000摩托车用新的充气橡胶轮胎其他人字形胎面子午线轮胎40116100其他人字形胎面非子午线轮胎其他人字形胎面子午线轮胎40116200其他人字形胎面非子午线轮胎其他人字形胎面子午线轮胎40116300其他人字形胎面非子午线轮胎其他人字形胎面子午线轮胎40116900其他人字形胎面非子午线轮胎其他新的充气橡胶子午线轮胎4011920030%15%3%3%3%3%3%3%3%子午线轮胎是指在轮胎结构中,胎体帘子线按子午线方向排列,并有钢丝帘线排列几乎接近圆周方向的带束层束紧胎体的轮胎其他新的充气橡胶非子午线轮胎3%其他新的充气橡胶子午线轮胎40119300其他新的充气橡胶非子午线轮胎其他新的充气橡胶子午线轮胎40119400其他新的充气橡胶非子午线轮胎其他新的充气橡胶子午线轮胎40119900其他新的充气橡胶非子午线轮胎汽车用旧的充气橡胶子午线轮胎40122010汽车用旧的充气橡胶非子午线轮胎其他用途旧的充气橡胶子午线轮胎40122090其他用旧的充气橡胶非子午线轮胎汽车用实心或半实心子午线轮胎40129020汽车用实心或半实心非子午线轮胎其他用实心或半实心子午线轮胎40129090其他用实心或半实心非子午线轮胎40131000汽车轮胎用橡胶内胎40139090其他橡胶内胎0 3% 0 3% 0 3% 0 3%3% 0 3% 0 3% 3% 3%44091010针叶木地板条(块)44092910非针叶木地板条(块)44190031木制一次性筷子71011011未分级的天然黑珍珠71011019其他未分级的天然珍珠71011091其他天然黑珍珠71011099其他天然珍珠71012110未分级,未加工的养殖珍珠71012190其他未加工的养殖珍珠71012210未分级,已加工的养殖珍珠71012290其他已加工的养殖珍珠71031000未加工宝石或半宝石71039100经其他加工的红,蓝,绿宝石71039910经其他加工的翡翠71039990经其他加工的其他宝石或半宝石未加工合成或再造其他宝石半宝71042090石其他工业用合成或再造宝石半宝71049019石71049099其他非工业用合成宝石或半宝石71059000其他天然或合成宝石或半宝石粉5% 5% 5% 10% 10% 10% 10% 10% 10% 10% 10% 10% 10% 10% 10% 10%10% 10% 10%末其他贱金属为底的包贵金属制首71132090饰71161000天然或养殖珍珠制品71162000宝石或半宝石制品ex8702109220≤座≤23柴油客车8702109310≤座≤19柴油客车ex8702902020≤座≤23非柴油客车8702903010≤座≤19非柴油客车87032130排气量≤1升的小轿车87032140排气量≤1升的越野车87032150排气量≤1升,≤9座的小客车87032190排气量≤1升的其他车辆870322301升<排气量≤1.5升的小轿车870322401升<排气量≤1.5升的越野车1升<排气量≤1.5升,≤9座的小客87032250车1升<排气量≤1.5升的其他载人87032290车辆87032341 1.5升<排气量≤2升的小轿车87032342 1.5升<排气量≤2升的越野车10% 10% 10% 5% 5% 5% 5% 1% 1% 1% 1% 3% 3% 3%3% 5% 5%1.5升<排气量≤2升,≤9座的小客87032343车1.5升<排气量≤2升的其他载人87032349车辆870323512升<排气量≤2.5升的小轿车870323522升<排气量≤2.5升的越野车2升<排气量≤2.5升,≤9座的小客87032353车2升<排气量≤2.5升的其他载人87032359车辆87032361 2.5升<排气量≤3升的小轿车87032362 2.5升<排气量≤3升的越野车2.5升<排气量≤3升,≤9座的小客87032363车2.5升<排气量≤3升的其他载人87032369车辆870324113升<排气量≤4升的小轿车870324123升<排气量≤4升的越野车3升<排气量≤4升,≤9座的小客87032413车870324193升<排气量≤4升的其他载人车5% 5%9% 9% 9% 9% 12% 12% 12% 12% 25% 25% 25% 25%辆870324214升<排气量的小轿车870324224升<排气量的越野车870324234升<排气量,≤9座的小客车870324294升<排气量的其他载人车辆87033111排气量≤1升的小轿车87033119排气量≤1升的其他载人车辆870331211升<排气量≤1.5升的小轿车870331221升<排气量≤1.5升的越野车1升<排气量≤1.5升,≤9座的小客87033123车1升<排气量≤1.5升的其他载人87033129车辆87033211 1.5升<排气量≤2升的小轿车87033212 1.5升<排气量≤2升的越野车1.5升<排气量≤2升,≤9座的小客87033213车1.5升<排气量≤2升的其他载人87033219车辆870332212升<排气量≤2.5升的小轿车870332222升<排气量≤2.5升的越野车40% 40% 40% 40% 1% 1% 3% 3% 3%3% 5% 5% 5% 5% 9% 9%2升<排气量≤2.5升,≤9座的小客87033223车2升<排气量≤2.5升的其他载人87033229车辆87033311 2.5升<排气量≤3升的小轿车87033312 2.5升<排气量≤3升的越野车2.5升<排气量≤3升,≤9座的小客87033313车2.5升<排气量≤3升的其他载人87033319车辆870333213升<排气量≤4升的小轿车870333223升<排气量≤4升的越野车3升<排气量≤4升,≤9座的小客87033323车3升<排气量≤4升的其他载人车87033329辆870333614升<排气量的小轿车870333624升<排气量的越野车870333634升<排气量,≤9座的小客车870333694升<排气量的其他载人车辆87039000其他型排气量≤1升的其他载人车9% 9%12% 12% 12% 12% 25% 25% 25% 25% 40% 40% 40% 40% 1%辆其他型1升<排气量≤1.5升的其他载人车辆其他型1.5升<排气量≤2升的其他载人车辆其他型2升<排气量≤2.5升的其他载人车辆其他型2.5升<排气量≤3升的其他载人车辆其他型3升<排气量≤4升的其他载人车辆其他型4升<排气量的其他载人车辆电动汽车和其他无法区分排汽量的载人车辆排汽量≤50毫升摩拖车及脚踏两87111000用车50毫升<排汽量≤100毫升摩拖87112010车及脚踏两用车100毫升<排汽量≤125毫升摩拖87112020车及脚踏两用车3% 5% 9% 12% 25% 40% 0 3% 3% 3%125毫升<排汽量≤150毫升摩拖87112030车及脚踏两用车150毫升<排汽量≤200毫升摩拖87112040车及脚踏两用车200毫升<排汽量≤250毫升摩拖87112050车及脚踏两用车250毫升<排汽量≤400毫升摩托87113010车及脚踏两用车400毫升<排汽量≤500毫升摩托87113020车及脚踏两用车500毫升<排汽量≤800毫升摩托87114000车及脚踏两用车排汽量>800毫升摩托车及脚踏87115000两用车87119010电动摩托车及脚踏两用车排汽量≤250毫升摩拖车及脚踏两用车排汽量>250毫升摩托车及脚踏87119090两用车其他无法区分排汽量的摩托车及脚踏两用车3% 3% 3% 10% 10% 10% 10% 0 3% 10% 3%ex89039100机动帆船ex89039200汽艇娱乐或运动用其他机动船舶或快ex89039900艇机械指示式的贵金属电子手表,ex91011100进口完税价格≥10000元人民币/块光电显示式的贵金属电子手表,ex91011910进口完税价格≥10000元人民币/块其他贵金属电子手表,进口完税ex91011990价格≥10000元人民币/块自动上弦的贵金属机械手表,进ex91012100口完税价格≥10000元人民币/块非自动上弦贵金属机械手表,进ex91012900口完税价格≥10000元人民币/块机械指示式的其他电子手表,进ex91021100口完税价格≥10000元人民币/块光电显示式的其他电子手表,进ex91021200口完税价格≥10000元人民币/块ex91021900其他电子手表,进口完税价格≥10%10%10%20%20%20%20%20%20%20%20%长度大于8米小于90米10000元人民币/块其他自动上弦的机械手表,进口ex91022100完税价格≥10000元人民币/块其他非自动上弦的机械手表,进ex91022900口完税价格≥10000元人民币/块95063100全套高尔夫球棍95063200高尔夫球20% 20%10% 10%注:“ex"标识表示非全税目商品。

消费税税目税率表

消费税税目税率表

(续表)

例:某酒厂2010年7月份发生如下经济业务:

(1)销售粮食白酒20吨,不含税单价6000元/吨,销售散装白酒8吨,不含税单价4500元/吨,款项全部存入银行

(2)销售以外购薯类白酒和自产糠麸白酒勾兑的散装白酒4吨,不含税单价3200元/吨,货款已收回

(3)用自产的散装白酒10吨,从农民手中换玉米,玉米已验收入库,开出收购专用发票

(4)该厂委托某酒厂为其加工酒精,收回的酒精全部用于连续生产套装礼品白酒6吨,每吨不含税单价8000元

计算该酒厂当月应纳消费税税额(注:粮食白酒定额税率0.5元/500克;比例税率为20%)

例:某卷烟厂生产销售卷烟和烟丝,2009年8月发生如下经济业务:

1. 8月1日,期初结存烟丝买价20万元,8月31日,期末结存烟丝买价5万元

2. 8月3日,购进已税烟丝买价10万元,取得增值税专用发票并通过验证

3. 8月6日,发往B烟厂烟叶一批,委托B烟厂加工烟丝,发出烟叶成本20万元,支付加工费8万元,B烟厂没有同类烟丝销售价格

4. 8月20日,委托B烟厂加工的烟丝收回,出售一半取得收入25万元,生产卷烟领用另一半

5. 8月27日,销售卷烟20大箱,取得收入100万元,销售外购烟丝取得收入10万元

6. 8月28日,没收逾期未收回的卷烟包装物23400元

7. 8月29日,收回委托个体户张某加工的烟丝(发出烟叶成本为2万元,支付加工费1060元,该处同类烟丝销售价格为3万元),直接出售取得收入3.5万元

计算该烟厂当月应纳消费税税额。

最新消费税税目税率表

25%

(7)气缸容量在4.0升以上的

40%

2.中轻型商用客车

5%

按照乘用车和中轻

3.超豪华小汽车

型商用客车的规定

10%

征收

九、高尔夫球及球具

10%

十、高档手表

20%

十一、游艇

10%

十二、木制一次性筷子

5%

十三、实木地板

5%

十四、电池

4%

十五、涂料

4%

20%加0.5元/500克 (或者500毫升)

240元/吨

250元/吨 220元/吨

10% 5% 15%

四、贵重首饰及珠宝玉石

1.金银首饰、铂金首饰和钻石 及钻石饰品

5%

2.其他贵重首饰和珠宝玉石

10%

Байду номын сангаас

五、鞭炮、焰火 六、成品油 1.汽油

15% 1.52元/升

(1)含铅汽油 (2)无铅汽油 2.柴油 3.航空煤油 4.石脑油

1%

(2)气缸容量在1.0升以上至 1.5升(含1.5升)的

3%

(3)气缸容量在1.5升以上至 2.0升(含2.0升)的

5%

(4)气缸容量在2.0升以上至 2.5升(含2.5升)的

9%

(5)气缸容量在2.5升以上至 3.0升(含3.0升)的

12%

(6)气缸容量在3.0升以上至 4.0升(含4.0升)的

1.2元/升 1.2元/升 1.52元/升

5.溶剂油 6.润滑油 7.燃料油

1.52元/升 1.52元/升 1.2元/升

七、摩托车

1.气缸容量(排气量,下同)在 250毫升(含250毫升)以下的

3%

2.气缸容量在250毫升以上的

消费税税目与税率

消费税税目与税率一、税目现行消费税税目共有15个。

(一)烟凡是以烟叶为原料加工生产的产品,不论使用何种辅料,均属于本税目的征收范围。

本税目下设卷烟(包括进口卷烟、白包卷烟、手工卷烟和未经国务院批准纳人计划的企业及个人生产的卷烟)、雪茄烟、烟丝三个子目。

卷烟,是指将各种烟叶切成烟丝,按照配方要求均匀混合,加入糖,酒,香料等辅料,用白色盘纸,棕色盘纸,涂布纸或烟草薄片经机器或手工卷制的普通卷烟和雪茄型卷烟。

卷烟分为甲类卷烟和乙类卷烟。

甲类卷烟是指调拨价在70元(不含增值税)条以上(含70元)的卷烟,乙类卷烟是指调拨价在70元(不含增值税)/条以下的卷烟。

雪茄烟,是指以晾晒烟为原料或者以晾晒烟和烤烟为原料,用烟叶或卷烟纸、烟草薄片作为烟支内包皮,再用烟叶作为烟支外包皮,经机器或手工卷制而成的烟草制品。

按内包皮所用材料的不同可分为全叶卷雪茄烟和半叶卷雪茄烟。

雪茄烟的征收范围包括各种规格、型号的雪茄烟。

烟丝,是指将烟叶切成丝状、粒状、片状、末状或其他形状,再加入辅料,经过发酵、储存,不经卷制即可供销售吸用的烟草制品。

烟丝的征收范围包括以烟叶为原料加工生产的不经卷制的散装烟,如斗烟、莫合烟、烟末、水烟、黄红烟丝等。

(二)酒1.白酒,是指以各种粮食或各种干鲜薯类为原材料,经过糖化、发酵后,采用蒸馏方法酿制的白酒。

用甜菜酿制的白酒,比照白酒征税。

2.黄酒,是指以糯米、粳米、籼米、大米、黄米、玉米、小麦、薯类等为原料,经加温、糖化发酵、压榨酿制的酒。

由于工艺、配料和含糖量的不同,黄酒分为干黄酒、半干黄酒、半甜黄酒、甜黄酒4类。

黄酒的征收范围包括各种原料酿制的黄酒和酒度超过12度(含12度)的土甜酒。

3.啤酒,是指以大麦或其他粮食为原料,加入啤酒花,经糖化、发酵、过滤酿制的含有二氧化碳的酒。

啤酒按照杀菌方法的不同,可分为熟啤酒和生啤酒或鲜啤酒。

啤酒的征收范围包括各种包装和散装的啤酒。

啤酒分为甲类啤酒和乙类啤酒。

每吨出厂价(含包装物及包装物押金)3000元(含3000元,不含增值税)以上的啤酒为甲类啤酒;每吨出厂价(含包装物及包装物押金)3000元(不含增值税)以下的啤酒为乙类啤酒。

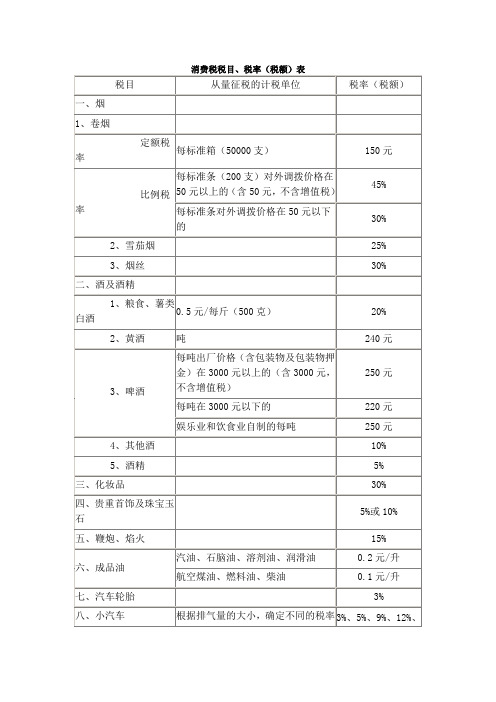

消费税税目税率表

税目

从量征税的计税单位

税率(税额)

一、烟

1、卷烟

定额税率

每标准箱(50000支)

150元

比例税率

每标准条(200支)对外调拨价格在50元以上的(含50元,不含增值税)

45%

每标准条对外调拨价格在50元以下的

30%

2、雪茄烟

25%

3、烟丝

30%

二、酒及酒精

1、粮食、薯类白酒

0.5元/每斤(、啤酒

每吨出厂价格(含包装物及包装物押金)在3000元以上的(含3000元,不含增值税)

250元

每吨在3000元以下的

220元

娱乐业和饮食业自制的每吨

250元

4、其他酒

10%

5、酒精

5%

三、化妆品

30%

四、贵重首饰及珠宝玉石

5%或10%

五、鞭炮、焰火

15%

六、成品油

汽油、石脑油、溶剂油、润滑油

0.2元/升

航空煤油、燃料油、柴油

0.1元/升

七、汽车轮胎

3%

八、小汽车

根据排气量的大小,确定不同的税率

3%、5%、9%、12%、15%、20%等

九、摩托车

3%、10%

十、高尔夫球及球具

10%

十一、高档手表

(10000元及以上/只)

20%

十二、游艇

10%

十三、木制一次性筷子

5%

十四、实木地板

5%

消费税的计算方式

消费税的计算方式一、消费税的计算方式根据税法的有关规定,消费税属于价内税,即销售方按取得的销售款的一定的税率计算应交的消费税。

以消费税税率10%为例,则销售方取得的货款中,10%为应交的消费税,90%为消费税后的销售收入。

对应的,购货方支付的货款中,10%为销售方应交的消费税,90%为销售方消费税后的销售收入。

换句话说,如果一件商品价值90元,则购货方需要额外支付10元的税款方可购得该商品,否则销售方是不愿出售的,交易是无法完成的。

这里,10元的税款是这样计算而来的,先确定包含税款的总价=货价90元/(1-消费税税率10%)=100元,再计算应交的消费税=100*消费税税率10%=10元,两步骤合并,即为:应交的消费税=货价90元/(1-消费税税率10%)*消费税税率10%=10元。

在计算进口环节应交消费税时,实际上是由购货方取代销售方交纳消费税,但为保持进口货物与国内流通货物在税负及税款计算上的一致性,就需要按照上述思路进行折算。

由于进口货物对应上例中90元的“货价”包括关税完税价格和应交的关税两部分,因此,上例公式演变为:应交的消费税=(关税完税价格+应交关税)/(1-消费税税率)*消费税税率。

二、消费税定义消费税是在对货物普遍征收增值税的基础上,选择少数消费品再征收的一个税种,主要是为了调节产品结构,引导消费方向,保证国家财政收入。

现行消费税的征收范围主要包括:烟,酒及酒精,鞭炮,焰火,化妆品,成品油,贵重首饰及珠宝玉石,高尔夫球及球具,高档手表,游艇,木制一次性筷子,实木地板,汽车轮胎,摩托车,小汽车等税目,有的税目还进一步划分若干子目。

消费税实行价内税,只在应税消费品的生产、委托加工和进口环节缴纳,在以后的批发、零售等环节,因为价款中已包含消费税,因此不用再缴纳消费税,税款较终由消费者承担。

在消费税于1994年1月1日正式开征后,有根据税制设计,征收消费税的产品原来是征收产品税或增值税的,现改为征收增值税后,这些产品的原税负有较大幅度的下降,为了不因税负下降造成财政收入减收,需要将税负下降的部分通过再征一道消费税予以弥补。

2023年最新消费税法税率表及其新旧税目税率对比表

2023年最新消费税法税率表及其新旧税

目税率对比表

2023年最新消费税法税率表

2023年最新的消费税法将对各类消费品的税率进行调整。

下面是2023年的消费税税率表及其与2022年旧税率的对比。

根据新税法,高级消费品的税率将从10%调整至15%,中级消费品的税率将从8%调整至10%,低级消费品的税率将从6%调整至5%,而耐用消费品的税率将从18%调整至20%。

相比于2022年旧税率表,根据新税法的调整,高级消费品和耐用消费品的税率上升,而中级消费品和低级消费品的税率下降。

新税率的实施将对消费者和企业产生一定影响。

高级消费品和耐用消费品的税率上升可能会使部分消费者的购买意愿减弱,对相关行业的销售额可能带来一定冲击。

而中级消费品和低级消费品的税率下降可能会刺激更多的消费,对经济增长起到促进作用。

随着税率调整的实施,政府将获得更多的消费税收入。

这将有助于提高政府的财政收入,用于社会福利和公共服务的提升。

总而言之,2023年最新消费税法的税率调整将对消费者、企业和政府产生影响。

消费者在购买高级消费品和耐用消费品时需支付更高的税款,而购买中级消费品和低级消费品的税款则有所减少。

企业可能需要调整销售策略以适应新税率,而政府将从新税率中获得更多税收收入。

以上是2023年最新消费税法税率表及其新旧税目税率对比,希望对您有所帮助。

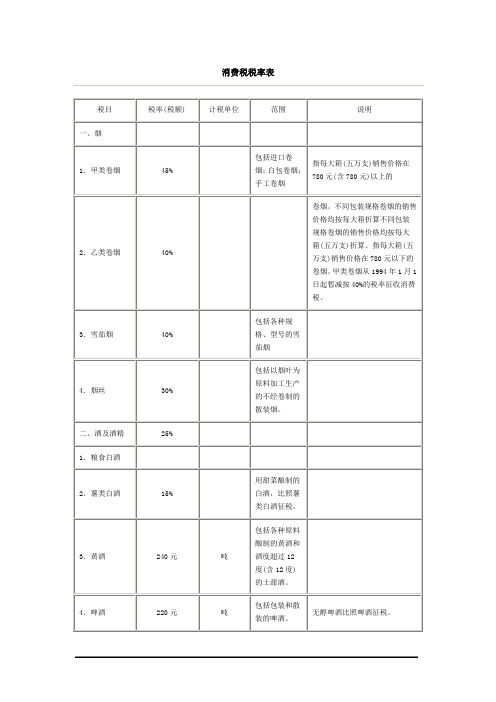

消费税税率表

消费税税率表税目税率(税额) 计税单位范围说明一、烟1.甲类卷烟45% 包括进口卷烟;白包卷烟;手工卷烟指每大箱(五万支)销售价格在780元(含780元)以上的2.乙类卷烟40% 卷烟。

不同包装规格卷烟的销售价格均按每大箱折算不同包装规格卷烟的销售价格均按每大箱(五万支)折算。

指每大箱(五万支)销售价格在780元以下的卷烟。

甲类卷烟从1994年1月1日起暂减按40%的税率征收消费税。

3.雪茄烟40% 包括各种规格、型号的雪茄烟4.烟丝30% 包括以烟叶为原料加工生产的不经卷制的散装烟。

二、酒及酒精25% 1.粮食白酒2.薯类白酒15% 用甜菜酿制的白酒,比照薯类白酒征税。

3.黄酒240元吨包括各种原料酿制的黄酒和酒度超过12度(含12度)的土甜酒。

4.啤酒220元吨包括包装和散装的啤酒。

无醇啤酒比照啤酒征税。

5.其他酒10% 包括糠麸白酒,其他原料白酒、土甜酒、复制酒、果木酒、汽酒、药酒用稗子酿制的白酒比照糠麸酒征收。

6.酒精5% 包括用蒸馏法和合成方法生产的各种工业酒精、医药酒精、食用酒精三、化妆品30% 包括成套化妆品四、护肤护发品已改动包括雪花膏、面油、花露水、头油、发乳、烫发水、染发精、洗面奶、磨砂膏、焗油膏、面膜、按摩膏、洗发水、护发素、浴液、发胶、摩丝及其他护肤护发品。

从1994年1月1日起香皂暂减按15%的税率征收消费税。

痱子粉、爽身粉不征消费税。

五、贵重首饰及珠宝玉石1.金银首饰5% 仅限于金、银和金基、银基合金首饰,以及金银和金基、银基合金的镶嵌首饰。

在零售环节征收消费税。

2.非金银首饰10% 包括各种珠宝首饰和经采掘、打磨、加工的各种珠宝玉石在生产环节销售环节征收消费税。

六、鞭炮、焰火15%包括各种鞭炮、焰火。

体育上用的发令纸,鞭炮药引线,不按本税目征收。

增值税税率表税目税率范围说明一、销售或进口货物除列举的以外17%《中华人民共和国增值税暂行条例》第二条增值税税率,第一项规定:“纳税人销售或者进口货物,除本条第(二 )项、第(三)项规定外,税率为17%。

消费税税目税率表

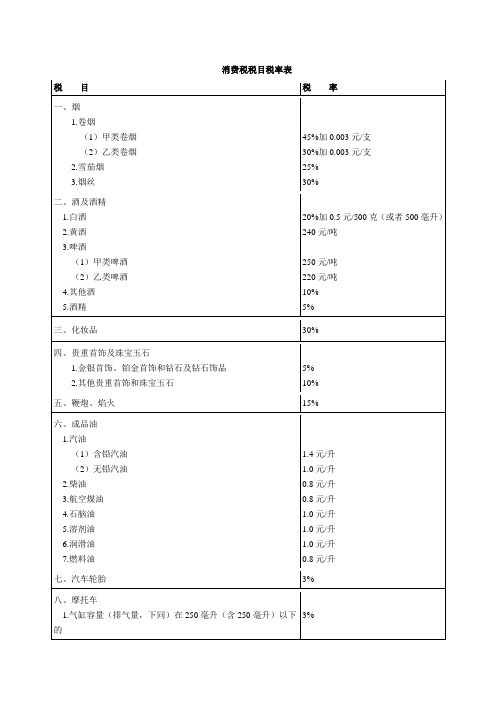

消费税税目税率表税目税率一、烟1.卷烟(1)甲类卷烟(2)乙类卷烟2.雪茄烟3.烟丝45%加0.003元/支30%加0.003元/支25%30%二、酒及酒精1.白酒2.黄酒3.啤酒(1)甲类啤酒(2)乙类啤酒4.其他酒5.酒精20%加0.5元/500克(或者500毫升)240元/吨250元/吨220元/吨10%5%三、化妆品30%四、贵重首饰及珠宝玉石1.金银首饰、铂金首饰和钻石及钻石饰品2.其他贵重首饰和珠宝玉石5% 10%五、鞭炮、焰火15%六、成品油1.汽油(1)含铅汽油(2)无铅汽油2.柴油3.航空煤油4.石脑油5.溶剂油6.润滑油7.燃料油1.4元/升1.0元/升0.8元/升0.8元/升1.0元/升1.0元/升1.0元/升0.8元/升七、汽车轮胎3%八、摩托车1.气缸容量(排气量,下同)在250毫升(含250毫升)以下的3%2.气缸容量在250毫升以上的10%九、小汽车1.乘用车(1)气缸容量(排气量,下同)在1.0升(含1.0升)以下的(2)气缸容量在1.0升以上至1.5升(含1.5升)的(3)气缸容量在1.5升以上至2.0升(含2.0升)的(4)气缸容量在2.0升以上至2.5升(含2.5升)的(5)气缸容量在2.5升以上至3.0升(含3.0升)的(6)气缸容量在3.0升以上至4.0升(含4.0升)的(7)气缸容量在4.0升以上的2.中轻型商用客车1% 3% 5% 9% 12% 25% 40% 5%十、高尔夫球及球具10%十一、高档手表20%十二、游艇10%十三、木制一次性筷子5%十四、实木地板5%纳税人销售或者进口下列货物,税率为13%:1.粮食、食用植物油;2.自来水、暖气、冷气、热水、煤气、石油液化气、天然气、沼气、居民用煤炭制品;3.图书、报纸、杂志;4.饲料、化肥、农药、农机、农膜;5.国务院规定的其他货物。

各种税率全表

各种税率全表(总27页)--本页仅作为文档封面,使用时请直接删除即可----内页可以根据需求调整合适字体及大小--消费税税率表续表说明:一、一般纳税人生产下列货物,可按简易办法依照6%征收率计算缴纳增值税。

(一)县以下小型水力发电单位生产的电力;(二) 建筑用和生产建筑材料所用的砂、土、石料;(三)以自己采掘的砂、土、石料或其他矿物连续生产的砖、瓦、石灰;(四)原料中掺有煤矸石、石煤、粉煤灰、烧煤锅炉的炉底渣及其他废渣(不包括高炉水渣)生产的墙体材料;(五)用微生物、微生物代谢产物、动物毒素、人或动物的血液或组织制成的生物制品。

二、金属矿采选产品、非金属矿采选产品增值税税率由17%调整为13%。

三、增值税一般纳税人销售自来水可按6%的税率征收。

四、文物商店和拍卖行的货物销售按6%的税率征收。

五、寄售商店代销寄售物品、典当业销售的死当物品按6%乃奥收魇铡六、单位和个人经营者销售自己使用过的游艇、摩托车和应征消费税的汽车,按6%的征收率计算缴纳增值税。

七、销售自己使用过的其他属于货物的固定资产,暂免征收增值税。

注:“使用过的其他属于货物的固定资产”应同时具备以下几个条件:(一)属于企业固定资产目录所列货物;(二)企业按固定资产管理,并确已使用过的货物;销售价格不超过其原值的货物。

对不同时具备上述条件,无论会计制度规定如何核算,均应按6%的征收率征收增值税。

八、增值税小规模纳税人销售进口货物,税率为6%,提供加工、修理修配劳务,税率为6%。

九、邮政部门以外的其他单位与个人销售集邮商品、征收增值税。

十、增值税一般纳税人向小规模纳税人购买的农业产品,可视为免税农业产品按10%的扣除率计算进项税额。

十一、工厂回收的废旧物资按照10%的扣除率计算进项税额。

十二、增值税一般纳税人凭发票上的运费金额按7%的扣除率计算进项税额。

如运输费用和其他杂费合并开列,则不得计算进项税额。

企业所得税税率表个人所得税税率表(一)工资、薪金所得适用(二)个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用(三)劳动报酬所得,稿酬所得,特许权使用费所得、财产租赁所得,每次收入不超过4,000元的,减除费用800元;4,000元以上的,减除20%的费用,然后就其余额按比例税率20%征收。

税种税目税率表

根据《消费税暂行条例》第十四条规定,消费税的纳税期限分别为1日、3日、5日、10日、15日、1个月或者1个季度。

纳税人的具体纳税期限,由主管税务机关根据纳税人应纳税额的大小分别核定;不能按照固定期限纳税的,可以按次纳税。

纳税人以1个月或者1个季度为1个纳税期的,自期满之日起15日内申报纳税;以1日、3日、5日、10日或者15日为1个纳税期的,自期满之日起5日内预缴税款,于次月1日起15日内申报纳税并结清上月应纳税款。

根据《消费税暂行条例》第十五条规定,纳税人进口应税消费品,应当自海关填发海关进口消费税专用缴款书之日起15日内缴纳税款。

2纳税期限:根据《中华人民共和国营业税暂行条例》第十五条规定:营业税的纳税期限分别为5日、10日、15日、1个月或者1个季度。

纳税人的具体纳税期限,由主管税务机关根据纳税人应纳税额的大小分别核定;不能按照固定期限纳税的,可以按次纳税。

纳税人以1个月或者1个季度为一个纳税期的,自期满之日起15日内申报纳税;以5日、10日或者15日为一个纳税期的,自期满之日起5日内预缴税款,于次月1日起15日内申报纳税并结清上月应纳税款。

《中华人民共和国营业税暂行条例实施细则》第二十七条银行、财务公司、信托投资公司、信用社、外国企业常驻代表机构的纳税期限为1个季度。

自纳税期限满之日起15日内申报纳税。

3、增值税税目、税率表《增值税暂行条例》第二十三条:增值税的纳税期限分别为1日、3日、5日、10日、15日、1个月或者1个季度。

纳税人的具体纳税期限,由主管税务机关根据纳税人应纳税额的大小分别核定;不能按照固定期限纳税的,可以按次纳税。

纳税人以1个月或者1个季度为1个纳税期的,自期满之日起15日内申报纳税;以1日、3日、5日、10日或者15日为1个纳税期的,自期满之日起5日内预缴税款,于次月1日起15日内申报纳税并结清上月应纳税款。

第二十四条:纳税人进口货物,应当自海关填发海关进口增值税专用缴款书之日起15日内缴纳税款。

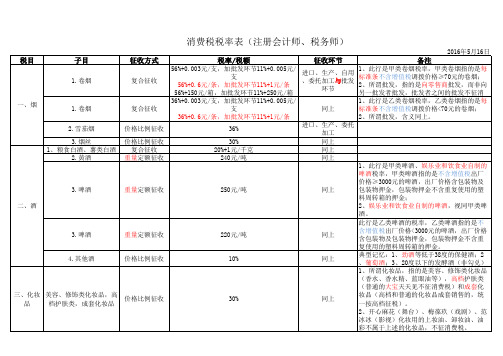

消费税税率表(注册会计师、税务师用)

若金银首饰、钻石及钻石饰品与其他首饰、 进口、生产、委托 珠宝不能分别核算,而直接出厂销售的,则 加工 统一按10%税率征税。 同上 同上 同上 同上 同上 同上 同上 同上 同上 同上 同上 电动汽车、沙滩车、雪地车、卡丁车、高尔 夫车,不征税。 体育用的发令纸、鞭炮药引线不征税。 变压器油、导热类油等绝缘油类不征收消费 税。 航空煤油暂缓征收。 1、高尔夫球杆的杆头、杆身和握把属于征税 范围; 2、高尔夫车(非大众高尔夫牌汽车)不征税 每只不含增值税售价一万元以上(含)的, 才征消费税,否则不征。 8米≤游艇长度≤90米。 木制一次性筷子,包括未经打磨、倒角的木 制一次性筷子,目的是保护林木资源。不含 实木地板,包括各类规格的实木地板、实木 指接地板、实木复合地板及用于装饰墙壁、 天棚的侧端面为榫、槽的实木装饰板。 气缸容量不到250毫升的摩托车不征收消费税 。

三、化妆 美容、修饰类化妆品,高 品 档护肤类,成套化妆品

价格比例征收

56%+0.003元/支,加批发环节11%+0.005元/ 1、此行是甲类卷烟税率,甲类卷烟指的是每 进口、生产、自用 支 标准条不含增值税调拨价格≥70元的卷烟; 、委托加工与批发 56%+0.6元/条,加批发环节11%+1元/条 2、所谓批发,指的是向零售商批发,而非向 环节 56%+150元/箱,加批发环节11%+250元/箱 另一批发者批发,批发者之间的批发不征消 36%+0.003元/支,加批发环节11%+0.005元/ 1、此行是乙类卷烟税率,乙类卷烟指的是每 支 同上 标准条不含增值税调拨价格<70元的卷烟; 36%+0.6元/条,加批发环节11%+1元/条 2、所谓批发,含义同上。 进口、生产、委托 36% 加工 30% 同上 20%+1元/千克 同上 240元/吨 同上 1、此行是甲类啤酒、娱乐业和饮食业自制的 啤酒税率,甲类啤酒指的是不含增值税出厂 价格≥3000元的啤酒,出厂价格含包装物及 250元/吨 同上 包装物押金,包装物押金不含重复使用的塑 料周转箱的押金; 2、娱乐业和饮食业自制的啤酒,视同甲类啤 酒。 此行是乙类啤酒的税率,乙类啤酒指的是不 含增值税出厂价格<3000元的啤酒,出厂价格 220元/吨 同上 含包装物及包装物押金,包装物押金不含重 复使用的塑料周转箱的押金。 典型记忆:1、劲酒等低于38度的保健酒;2 10% 同上 、葡萄酒;3、20度以下的发酵酒(非勾兑) 1、所谓化妆品,指的是美容、修饰类化妆品 (香水、香水精、蓝眼油等),高档护肤类 (普通的大宝天天见不征消费税)和成套化 妆品(高档和普通的化妆品成套销售的,统 30% 同上 一按高档征税)。 2、开心麻花(舞台)、梅葆玖(戏剧)、范 冰冰(影视)化妆用的上妆油、卸妆油、油 彩不属于上述的化妆品,不征消费税。

消费税税目税率表

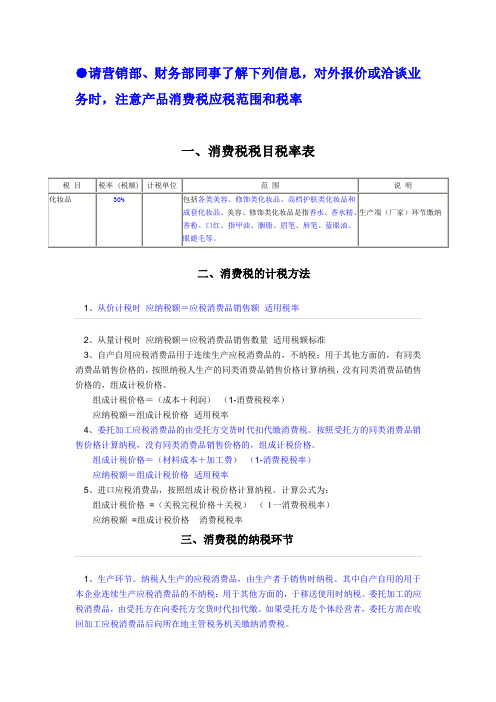

●请营销部、财务部同事了解下列信息,对外报价或洽谈业务时,注意产品消费税应税范围和税率一、消费税税目税率表二、消费税的计税方法1、从价计税时应纳税额=应税消费品销售额×适用税率2、从量计税时应纳税额=应税消费品销售数量×适用税额标准3、自产自用应税消费品用于连续生产应税消费品的,不纳税;用于其他方面的,有同类消费品销售价格的,按照纳税人生产的同类消费品销售价格计算纳税,没有同类消费品销售价格的,组成计税价格。

组成计税价格=(成本+利润)÷(1-消费税税率)应纳税额=组成计税价格×适用税率4、委托加工应税消费品的由受托方交货时代扣代缴消费税。

按照受托方的同类消费品销售价格计算纳税,没有同类消费品销售价格的,组成计税价格。

组成计税价格=(材料成本+加工费)÷(1-消费税税率)应纳税额=组成计税价格×适用税率5、进口应税消费品,按照组成计税价格计算纳税。

计算公式为:组成计税价格=(关税完税价格+关税)÷(l一消费税税率)应纳税额=组成计税价格×消费税税率三、消费税的纳税环节1、生产环节。

纳税人生产的应税消费品,由生产者于销售时纳税。

其中自产自用的用于本企业连续生产应税消费品的不纳税;用于其他方面的,于移送使用时纳税。

委托加工的应税消费品,由受托方在向委托方交货时代扣代缴。

如果受托方是个体经营者,委托方需在收回加工应税消费品后向所在地主管税务机关缴纳消费税。

2、进口环节。

纳税人进口的应税消费品,由进口报关者于报关进口时纳税。

3、零售环节。

金银首饰消费税由零售者在零售环节缴纳。

消费税的优惠对纳税人出口应税消费品,免征消费税;国务院另有规定的除外。

出口应税消费品的免税办法,由国家税务总局规定。

最新消费税税目税率表(2009年版)

税 目

税 率

一、烟

1.卷烟

(1)甲类卷烟(每标准条≥70元)

(2)乙类卷烟

2.雪茄烟

3.烟丝

4.卷烟批发环节

56%加0.003元/支

36%加0.003元/支

36%

30%

5%

二、酒及酒精

1.粮食白酒

2.黄酒

3.啤酒

(1)甲类啤轻型商用客车

1%

3%

5%

9%

12%

25%

40%

5%

十、高尔夫球及球具

10%

十一、高档手表

20%

十二、游艇

10%

十三、木制一次性筷子

5%

十四、实木地板

5%

5.酒精

20%加0.5元/500克(或者500毫升)

240元/吨

250元/吨

220元/吨

10%

5%

三、化妆品

30%

四、贵重首饰及珠宝玉石

1.金银首饰、铂金首饰和钻石及钻石饰品

2.其他贵重首饰和珠宝玉石

5%

10%

五、鞭炮、焰火

15%

六、成品油

1.汽油

(1)含铅汽油

(2)无铅汽油

2.柴油

3.航空煤油

4.石脑油

(2)气缸容量在1.0升以上至1.5升(含1.5升)的

(3)气缸容量在1.5升以上至2.0升(含2.0升)的

(4)气缸容量在2.0升以上至2.5升(含2.5升)的

(5)气缸容量在2.5升以上至3.0升(含3.0升)的

(6)气缸容量在3.0升以上至4.0升(含4.0升)的

(7)气缸容量在4.0升以上的

5.溶剂油

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

附:

消费税税目税率表

税目税率

、烟

1.卷烟

(1)甲类卷烟

(2)乙类卷烟

2.雪茄烟

3.烟丝45%加0.003元/支30%加0.003元/支25%

30%

、酒及酒精

.白酒

.黄酒

.啤酒

(1)甲类啤酒(2)乙类啤酒.其他酒

.酒精20%加0.5元/500克(或者500毫升240元/吨

250元/吨

220元/吨

10%

5%

、化妆品30%、贵重首饰及珠宝玉石

1.金银首饰、铂金首饰和钻石及钻石饰品

2.其他贵重首饰和珠宝玉石5% 10%

、鞭炮、焰火15%

、成品油

.汽油

(1)含铅汽油(2)无铅汽油.柴油

.航空煤油

.石脑油

.溶剂油

.润滑油

.燃料油0.28元/升0.20元/升0.10元/升0.10元/升0.20元/升0.20元/升0.20元/升0.10元/升

、汽车轮胎3%

、摩托车

.气缸容量(排气量,下同)在250毫升(含250毫升)以下的

.气缸容量在250毫升以上的

3%

10%

九、小汽车

1.乘用车

(1)气缸容量(排气量,下同)在1.0升(含1.0升)以下的

(2)气缸容量在1.0升以上至1.5升(含1.5升)的

(3)气缸容量在1.5升以上至2.0升(含2.0升)的

(4)气缸容量在2.0升以上至2.5升(含2.5升)的

(5)气缸容量在2.5升以上至3.0升(含3.0升)的

(6)气缸容量在3.0升以上至4.0升(含4.0升)的

(7)气缸容量在4.0升以上的

2.中轻型商用客车1% 3% 5% 9% 12% 25% 40% 5%

十、高尔夫球及球具10%十一、高档手表20%十二、游艇10%十三、木制一次性筷子5%十四、实木地板5%。