金税三期系统房产税、城镇土地使用税明细申报操作指引(终稿)(1)

房产税、土地使用税明细申报系统操作的指南

房产税、土地使用税明细申报系统操作指南1. 系统简介为规范房产税、土地使用税(以下简称房土两税)税源登记,我们开发了房土两税税源登记、明细申报系统。

纳税人对经营性房产、土地,自主进行房土两税税源登记(变更、注销),税源登记完成后,系统根据纳税人录入的税源信息按月自动生成应税明细,纳税人进行汇总申报,系统建立一个税源历史记录完整、申报信息清晰的管理平台,可查询历史记录。

为方便纳税人准确便捷登记税源,我们将获取的房产、土地产权登记信息同税务登记信息进行关联匹配,将匹配的产权登记信息推送给纳税人进行确认并完成税源登记,可以减少税源登记的时间,提高税源登记的准确性。

2. 业务流程说明新版房产税、土地使用蜕軌源登记阴细申报流程图房土产枚登记悟老产牧登记信锂纳觀人拥有的礁送纳税人权屣确认房产.土堆諒企税「土地便用阳申报税务机关将定期获取的新增产权登记信息,通过系统推送给纳税人进行产权登记信息确认并完成税源登记。

3. 系统登录登录青岛市地方税务局电子申报系统,网址: ,技术服务电话:85919292。

纳税人使用网上报税系统的纳税人识别号及密码进行登录,未开通网上报税系统的纳税人可通过技术服务电话咨询如何进行开通网上报税。

未开通网上报税系统的纳税人,可到地税办税服务厅进行税源确认、税源登记。

登录成功显示如下界面:蛙昂局驚/豐鑒叢勢爵盘诲锐眾打审倩題为慣刪4Tt:税參通加力土悅西釜富、用户傩护税営蔼H 锐左网上连燼汐曲申谱楼用舞奇油悅人识别号:弟购玄毛輸:«iattAttMWA小丘吐词务捋帀畑m务机关莫砂罐本月赴綁申描的附券并表*如累膏祠是』i■耳祝务誉竈员血果・选择房土税源登记”,新版房产税、土地使用税系统主页面如下图所貝妬带孫跡牌・知舉骨同是‘谙与蛻筠管住廉升事・限出日彌2010-0)-C1 - 2010-12*31201 >05-31201侮*月2日墓斬亘庭可务审灘名牌1、企业财务推衰葛怙札实0厠■直击这思注jcu绥以±射鸽报黑已超辽規諭e*R日朋・潸尽使金也的主琶也算机齐迹疔处建.优可取便用车号妖i 曙漳申将;13弹申捋恥"SS)辰您H農申側税忡不在.龙月甲”氓箱击下面的植甌房土税源登记艄脱丸识别号I 帥税人害称吉岛司房土两税税源登记的总体要求:纳税人对经营性房产、土地逐条进行明细税源登记,取得房地产权证的,以每个房地产权证为基本单元逐条进行明细登记;未取得房地产权证的,以房屋、土地基本单元进行明细登记。

金税三期工程用户操作手册

金税三期工程《财务报表报送与信息采集》用户操作手册V1.0申报征收-财务报表报送与信息采集I 目录第1章概述 (1)1.1主要内容 (1)1.2预期读者 (1)第2章系统简介 (2)2.1系统术语与约定 (2)2.2基本操作说明 (2)第3章财务报表报送与信息采集 (4)3.1业务概述 (4)3.2功能描述 (5)3.3操作人员 (5)3.4前置条件 (5)3.5操作说明 (5)3.6异常与处理 (9)第1章概述1.1主要内容本文档为申报征收-资料报送与信息采集,内容包含财务报表报送与信息采集功能。

1.2预期读者网上办税服务厅身份验证用户。

第2章系统简介2.1系统术语与约定网上办税服务厅身份验证用户:指通过帐号和密码或CA证书的方式登录国家税务总局网上办税服务厅的人员。

社会公众:指未通过帐号和密码或CA证书的方式直接访问国家税务总局网上办税服务厅的人员。

2.2基本操作说明●申报征收功能可由网上办税服务厅身份验证用户从如下入口进入。

图2-1●申报表填写期间可通过红色方框标识部分,将左边和右边辅助区域打开或关闭。

如图是辅助区域打开页面图2-2如图是辅助区域关闭页面图2-3●在操作人员填写过程中对于必填项目,系统会有红色方框相应提示,如下图。

图2-4●在申报过程中,如纳税人有多条登记信息,则在申报前需要进行纳税人登记信息选择。

图2-5第3章财务报表报送与信息采集3.1业务概述财务会计信息采集是指税务机关将纳税人每年报送的财务会计报表信息采集到系统中的过程,财务会计信息采集是税务机关对财务会计报表数据进行处理、分析、应用的基础。

财务会计报表是指会计制度规定编制的资产负债表、利润表、现金流量表和相关附表。

纳税人必须依照法律、行政法规规定或者税务机关依照法律、行政法规的规定确定的申报期限、申报内容如实办理纳税申报,报送纳税申报表、财务会计报表以及税务机关根据实际需要要求纳税人报送的其他纳税资料。

纳税人无论有无应税收入、所得和其他应税项目,或者在减免税期间,均必须依照《中华人民共和国税收征收管理法》第二十五条的规定,按其所适用的会计制度编制财务报表,并按《纳税人财务会计报表报送管理办法》第八条规定的时限向主管税务机关报送;其所适用的会计制度规定需要编报相关附表以及会计报表附注、财务情况说明书、审计报告的,应当随同财务会计报表一并报送。

江西省地方税务局金税三期网上办税系统操作手册资料

江西省地方税务局网上办税系统操作手册版本 V1.0目录1.系统登录 (7)1.2登录方式 (7)1.3注意事项 (7)2.通用申报(税及基金费) (7)2.1功能概述 (7)2.2操作流程 (7)2.3注意事项 (9)3.通用申报(分项目) (9)3.1功能概述 (9)3.2操作流程 (9)3.3注意事项 (11)4.土地增值税 (11)4.1业务概述 (11)4.2操作流程 (12)4.3关键数据项说明 (14)4.5适用公式 (15)4.6注意事项 (16)5.房产税税源信息业务采集 (16)5.1功能概述 (16)5.2操作流程 (16)5.3注意事项 (19)6.房产税申报 (19)6.1功能概述 (19)6.2操作流程 (20)6.3注意事项 (21)7.耕地占用税 (22)7.1功能概述 (22)7.2操作流程 (22)7.2注意事项 (24)8.印花税申报 (24)8.1功能概述 (24)8.2操作流程 (24)8.3注意事项 (26)9.营业税申报(金融保险业) (26)9.1功能概述 (26)9.2操作流程 (27)9.3注意事项 (29)10.双定户申报 (29)10.1功能概述 (29)10.2操作流程 (29)10.3注意事项 (31)11.企业所得税申报 (31)11.1功能概述 (31)11.2操作流程 (32)11.3注意事项 (37)12.烟叶税申报 (38)12.1功能概述 (38)12.2操作流程 (38)13.3注意事项 (41)13.车船税登记 (41)13.1功能概述 (41)13.2操作流程 (42)13.3注意事项 (43)14.车船税申报 (43)14.1业务概述 (43)14.2操作流程 (44)14.3注意事项 (46)15.城镇土地使用税采集业务 (46)15.1业务概述 (46)15.2操作流程 (46)15.2注意事项 (48)16.城镇土地使用税申报 (49)16.1业务概述 (49)16.2操作流程 (49)16.2注意事项 (51)17.资源税申报 (51)17.1功能概述 (51)17.2操作流程 (52)17.3注意事项 (53)18.附加税申报 (54)18.1功能概述 (54)18.2操作流程 (54)18.3注意事项 (56)19.营业税(一般行业) (56)19.1功能概述 (56)19.2操作流程 (57)19.3界面元素说明 (59)19.4注意事项 (60)20.未清缴税费情况 (60)20.1功能描述 (60)20.2操作流程 (61)20.3注意事项 (62)21.扣款解锁 (62)21.1功能概述 (62)22.2操作流程 (62)22.3注意事项 (63)22.当月申报数据作废 (63)22.1功能概述 (63)22.2操作流程 (63)22.3注意事项 (64)23.当月申报数据作废(代扣代缴个税) (64)23.1功能概述 (64)23.2操作流程 (65)23.3注意事项 (65)24.已申报情况查询 (65)24.1功能概述 (65)24.2.操作流程 (65)24.3注意事项 (66)25.已缴款情况查询 (66)25.1功能概述 (66)25.2操作流程 (66)26.税费认定情况查询 (66)26.1功能概述 (66)26.2操作流程 (67)27.财务会计制度备案信息查询 (67)27.1功能概述 (67)27.2操作流程 (67)28.财务报表报送情况查询 (68)28.1功能概述 (68)28.2操作流程 (68)29.减免税备案(优惠税额)查询 (68)29.1功能描述 (68)29.2操作流程 (68)30.双定户税款核定信息查询 (69)30.1功能概述 (69)30.2操作流程 (69)31.文书审批情况查询 (69)31.1功能描述 (69)31.2操作流程 (69)32.打印电子税票 (70)32.1功能概述 (70)32.2操作流程 (70)32.3注意事项 (71)33.个人所得税电子缴款凭证打印 (71)33.1功能概述 (71)33.2操作流程 (71)33.3注意事项 (73)34.发票验(交)旧申请 (73)34.1功能概述 (73)34.2操作流程 (73)34.2注意事项 (73)35.发票缴销申请 (74)35.1功能概述 (74)35.2操作流程 (74)35.3注意事项 (74)36.发票结存查询 (75)36.1功能概述 (75)36.2操作流程 (75)36.3注意事项 (75)37.发票存根联通用采集 (75)37.1功能概述 (75)37.2操作流程 (75)37.2注意事项 (76)38.建安发票代开预申请 (76)38.1功能概述 (76)38.2操作流程 (76)38.3注意事项 (77)39.财务报表报送 (77)39.1功能概述 (77)39.2操作流程 (77)39.3注意事项 (79)40.财务报表报送资料查询 (80)40.1功能概述 (80)40.2操作流程 (80)40.3注意事项 (80)1.系统登录1.2登录方式三种登录方式,分别为CA证书登录、单位纳税人登录、自然人登录,其中CA证书登录分为江西证书登录及国家税务总局证书登录。

房产税土地使用税明细申报系统操作指南

房产税土地使用税明细申报系统操作指南房产税和土地使用税都是与房地产相关的税费,对于房屋所有人和土

地使用者来说,准确申报并缴纳这两项税费非常重要。

为了方便纳税人顺

利完成相关操作,税务部门开发了房产税和土地使用税明细申报系统。

本

文将为您提供操作指南,帮助您正确申报房产税和土地使用税。

一、系统登录

1.打开税务局官方网站,找到房产税和土地使用税明细申报系统入口。

2.点击进入系统登录界面,输入用户名和密码登录。

二、信息录入

1.登录系统后,首先需要选择房产税或土地使用税进行申报。

2.根据系统提示,填写相关房屋或土地的基本信息,包括地址、面积、用途等。

3.系统将根据录入的信息自动计算出相应的税费金额,请仔细核对。

三、资料上传

1.完成信息录入后,需要上传相关资料以进一步证明房屋或土地的真

实情况。

四、核对申报信息

1.在提交申报前,务必仔细核对录入的信息和上传的资料,确保准确

无误。

2.如有误,及时修改并重新上传相关资料。

五、申报确认

1.确认申报信息无误后,点击提交申报按钮。

2.系统将生成一个申报确认号,请妥善保存。

六、税费缴纳

1.提交申报后,根据系统提示,选择合适的缴税方式。

2.系统支持电子支付、银行转账等方式,选择适合自己的方式完成税费的缴纳。

七、申报结果查询

1.缴纳完成后,可以通过系统查询申报结果。

2.输入申报确认号或个人信息,系统将显示申报的状态和缴纳的金额等。

房产税、土地使用税明细申报系统操作指南

房产税、土地使用税明细申报系统操作指南1.系统简介为规房产税、土地使用税(以下简称房土两税)税源登记,我们开发了房土两税税源登记、明细申报系统。

纳税人对经营性房产、土地,自主进行房土两税税源登记(变更、注销),税源登记完成后,系统根据纳税人录入的税源信息按月自动生成应税明细,纳税人进行汇总申报,系统建立一个税源历史记录完整、申报信息清晰的管理平台,可查询历史记录。

为便纳税人准确便捷登记税源,我们将获取的房产、土地产权登记信息同税务登记信息进行关联匹配,将匹配的产权登记信息推送给纳税人进行确认并完成税源登记,可以减少税源登记的时间,提高税源登记的准确性。

2.业务流程说明税务机关将定期获取的新增产权登记信息,通过系统推送给纳税人进行产权登记信息确认并完成税源登记。

3.系统登录登录市地税务局电子申报系统,网址:.,技术服务:85919292。

纳税人使用网上报税系统的纳税人识别号及密码进行登录,未开通网上报税系统的纳税人可通过技术服务咨询如进行开通网上报税。

未开通网上报税系统的纳税人,可到地税办税服务厅进行税源确认、税源登记。

登录成功显示如下界面:选择“房土税源登记”,新版房产税、土地使用税系统主页面如下图所示:房土两税税源登记的总体要求:纳税人对经营性房产、土地逐条进行明细税源登记,取得房地产权证的,以每个房地产权证为基本单元逐条进行明细登记;未取得房地产权证的,以房屋、土地基本单元进行明细登记。

有网上推送的房土产权登记信息的,纳税人应先完成所有房土产权登记信息确认,然后对所有应税房产、土地逐条进行明细税源登记。

属于推送税源信息的,选择推送信息进行税源登记;不属于推送税源信息的,选择新增税源登记逐条明细登记。

4.土地使用税操作指南4.1.土地登记信息确认纳税人通过土地登记信息确认功能将推送的土地产权信息进行确认。

点击上图中红框所示超,进入土地登记信息确认页面。

权属确认选择是,点击“确认”按钮,保存权属确认信息。

金税三期报表操作指南

金税三期报表操作指南金税三期报表操作指南填写报表、发送报表、收取回执、申报作废相关操作指南,大家看过来哦!一:填写报表打开软件后,您可以通过向导区点击【填写】按钮,选择需要填写的报表,点击【新增】。

您也可以进入【待完成】界面,在【本月未报】中选择需要填写的报表,点击【填写】。

您也可以在【草稿箱】中,打开您尚未发送的报表,进行【编辑】。

打开报表后,左侧是该套报表需要填写的报表清单。

期初数据搬到了报表内部,点击右上角【菜单】-【期初数据】。

填写原则不变,先填附表,再填主表。

蓝色格子可填,白色不可填。

点击审核按钮对报表的逻辑关系进行快速校验,如有不符会在上方提示区域逐项提示。

填写完成后点击保存按钮。

二:发送报表继上面的报表填写后,我们来关注的是报表的发送和回执的收取。

报表填写完成后,可以点击向导区【发送】按钮,选择报送月份(默认是当前月),选择需要发送的报表。

报表可以一起发送也可以单独发送。

报表前有红色感叹号的,存在审核错误,必须修改正确后才能发送。

点击进入【下一步】,核对报送月份,申报项目及税额。

这个界面很大,放大了来看细节。

这是签名并发送界面的左边:这是签名并发送界面的右边:这是签名并发送界面的底部:插好CA证书,点击【数字签名】。

注意:报表只有在【已签名】的状态才能发送。

最后点击底部的【发送】。

发送成功30秒后,软件会自动为您收取一次回执。

除了在向导区点击【发送】,您也可以在【草稿箱】中点击【发送】,选择需要发送的报表。

三:收取回执报表发送成功30秒后,软件会自动为您收取一次回执。

您也可以点击向导区【收取】按钮,手工收取回执。

注意此时也要插好CA证书。

收取的回执在【收件箱】中,需要您点击查看,申报成功或申报失败。

收到申报成功的回执,您可以进入下一步,发起【缴款】。

收到申报失败的回执,需要查看失败原因,根据失败原因,重新填写报表,或者联系服务商获得帮助。

【收取】按钮除了帮助您收取回执外,还可以收取电子凭证、更新核定、查询申报情况、收取通知等。

金税三期网上办税操作手册

金税三期网上办税操作手册登录方式:2015年10月8日前注册用户登录账号与原有登录账号一致;登录密码与原有登录密码一致。

2015年10月8日后注册用户登录账号由金税三期税收管理系统自动产生;初始登录密码由系统自动生成。

注意事项:正式上线前,金税三期相关项目正在调整当中,本网厅操作手册将做相应的修改完善,供纳税人学习参考,敬请及时关注更新。

第1章用户注册(需纳税人到大厅申请)1.1 用户注册1.1.1 功能概述未开通湖南地税网上办税服务厅的纳税人,在使用网厅申报前,需要携带税务登记证件到地税主管税务机关办税服务厅进行开户操作。

办税员完成注册后,给纳税人提供登陆网厅的账户和密码。

1.1.2 操作步骤(由税务人员在金税三期系统中操作)1、菜单进入方式:点击【功能菜单】【身份认证管理】【许可用户授权】,进入许可用户授权页面。

2、输入纳税人识别号后按回车,系统自动带出纳税人基本信息。

如果存在多个纳税人信息,弹出纳税人列表信息窗口,可从列表中选择对应的纳税人信息,如果未找到或已注册过系统会给予对应的提示。

3、选择联系人证件类型,输入证件号码后按回车,系统自动带出联系人基本信息,如果未找到则录入联系人基本信息保存。

4、信息录入完成后,点击【保存】,系统保存用户注册信息,点击打印功能进行用户注册凭条打印。

1.1.3 注意事项1、用户注册名为系统自动生成,无须手动输入。

;2、纳税人状态不为非正常清算注销非正常户注销核销报验时,才能注册为用户,否则系统会给予提示未找到该纳税人信息;1.2 密码重置1.2.1 功能描述纳税人忘记密码,可到办税服务厅提交重置密码申请。

办税员通过用户注册名、纳税人识别号、移动电话、电子邮箱地址查询已注册用户,点击【密码重置】按钮,系统随机生成密码为新的初始密码,打印该密码提交给纳税人。

1.2.2 操作步骤1、菜单进入方式:点击【功能菜单】【身份认证管理】【密码重置】,进入密码重置页面。

2、输入注册用户名,纳税人识别号,移动电话,电子邮箱地址查询,可输入一个或多个条件,点击查询按钮,若果未找到记录系统会给予提示,如果查询到对应记录,用户信息显示到页面中。

整理后的金三网上申报操作指南

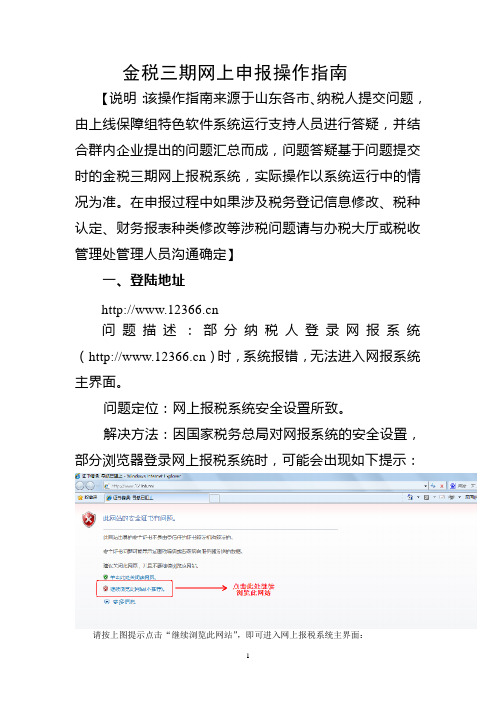

金税三期网上申报操作指南【说明:该操作指南来源于山东各市、纳税人提交问题,由上线保障组特色软件系统运行支持人员进行答疑,并结合群内企业提出的问题汇总而成,问题答疑基于问题提交时的金税三期网上报税系统,实际操作以系统运行中的情况为准。

在申报过程中如果涉及税务登记信息修改、税种认定、财务报表种类修改等涉税问题请与办税大厅或税收管理处管理人员沟通确定】一、登陆地址问题描述:部分纳税人登录网报系统()时,系统报错,无法进入网报系统主界面。

问题定位:网上报税系统安全设臵所致。

解决方法:因国家税务总局对网报系统的安全设臵,部分浏览器登录网上报税系统时,可能会出现如下提示:请按上图提示点击“继续浏览此网站”,即可进入网上报税系统主界面:二、控件下载不论初次登录是否出现上述提示,进入主界面后,请务必点击‚办税服务厅一键设臵工具下载‛,下载安装‚网上办税服务厅一键设臵工具1.0‛。

安装后:1、再次登录系统就不再出现上述错误提示;2、安装后才能办理网上申报业务。

相关延伸:不安装‚网上办税服务厅一键设臵工具1.0‛,可能导致以下业务无法办理:1、纳税人登录时,提示验证失败或用户不存在等;2、无法打开申报模块或者打开后不能填写数值;3、网上申报成功后,划款时提示纳税人识别号不能为空三、浏览器设臵现在IE10浏览器的兼容性有点问题,建议尽量卸载换成IE8或IE9.浏览器。

常见错误:‚通用申报‛填写了计税依据,没有自动计算出税额等信息。

问题定位:确认下纳税人本地机器的浏览器是否使用的是IE10。

四、登陆系统(一)账号:纳税人识别号(二)密码:Sdds+签约银行账号的后4位,其中第一个字母为大写。

如Sdds0215问题描述:部分原网报户使用初始化密码(Sdds+签约账号后四位)登录时,系统提示:验证失败或者密码错误或者用户不存在。

问题定位:未安装‚网上办税服务厅一键设臵工具1.0‛;后台批量处理初始化密码时出现遗漏;密码输入错误。

福建地税新版金税三期网上申报简要指南(DOC)

福建地税金税三期网络申报简要指南说明:本指南对金税三期福建地税网上办税系统的主要办税事项包括税费申报及缴费、其他涉税事项办理(或预受理)等提供简要的操作指引,并对注意事项进行特别说明。

目录说明: (1)一、福建地税网上办税系统的登录 (2)1、网址与登录问题 (2)2、登录 (3)二、登录后各功能区简介 (4)三、税费申报的主要流程 (4)1、日常申报——主要通过“待申报”功能办理 (5)注意事项: (5)2、其他税费申报 (6)3、一些税(费)种申报的注意事项 (6)(1)房产和土地使用税申报 (6)(2)房地产开发企业申报注意事项 (7)(3)附加税(费)申报注意事项 (7)(4)印花税申报 (7)(5)定期定额户自行申报 (8)(6)社会保险费申报 (8)(7)残疾人就业保障金申报 (8)(8)工会经费、地方其他水利建设基金(如江海堤防维护管理费)的申报 (8)(9)补申报营改增前的营业税及其附征 (8)4、申报错误或补正 (9)(1)申报错误且未缴款处理 (9)(2)申报错误且已缴款 (9)(3)纳税评估补正申报 (9)5、税费缴纳 (10)(1)申报后直接缴款 (10)(2)事后手动缴款 (11)(3)注意事项: (11)6、涉税事项办理 (12)四、更多资讯 (13)一、福建地税网上办税系统的登录1、网址与登录问题福建地税网上办税系统地址:/etaxfj或搜索福建地税网站后,通过首页右侧的链接进入。

常见问题:登录页面不存在解决方法:⑴将/和/以及http://218.66.6.161加入信任站点;⑵去除“对该区域中的所有站点要求服务器验证(https)”选项;⑶重启IE(关闭IE浏览器所有页面);⑷顽疾——删除IE中临时文件、cookie等内容。

2、登录以纳税人识别号(统一社会信用代码)为纳税人登陆识别信息,取消了原有的地税电脑编码。

金税三期网上办税系统页面中各功能区更直观,并提供了基本的操作帮助、资料下载、办事指南、法规查询等功能。

房土两税明细申报系统操作指南[1]

![房土两税明细申报系统操作指南[1]](https://img.taocdn.com/s3/m/b8d032ed941ea76e58fa043b.png)

房土两税明细申报系统操作指南(纳税人可打开视图――文档结构图,观看操作指南)1城镇土地使用税操作1.1土地登记1.1.1初始登记1.1.1.1宗地总体信息登记打开网上申报系统系统,打开房土两税税源登记界面,点击“登记”按钮,可进入城镇土地使用税登记界面点击“登记”按钮,可进入宗地登记界面点击下图右上方“新增宗地登记”进入登记界面。

宗地总体信息登记界面:1.1.1.1.1总体要求土地使用税遵循“谁纳税谁登记”原则,只要是城镇土地使用税纳税人,就必须办理宗地登记。

纳税人应当按照”明细登记“的要求,根据土地证逐行填写。

无土地证的土地应当按宗地逐行填写。

纳税人不得将多个宗地合并成一条记录填写纳税人应当逐项认真填写登记内容。

底纹为蓝色的为必填项纳税人应当完整、如实填写所有字段。

必填项不能为空,非必填项存在可填内容的都应当完整、清晰地填写,不可省略。

所填代码应当与代码表仔细核对,不能超出代码表范围。

1.1.1.1.2字段说明税务管理码和纳税人名称系统自动带入。

土地唯一代码系统自动生成。

市、县(区)、乡镇(街道):根据税务登记信息生成,纳税人可根据土地座落修改乡镇街道信息。

详细地址:填写土地的座落地址,须完整填写详细地址。

土地名称:纳税人自行编写,以便于识别,如1号土地,戴南镇1号土地,新泰路土地等等。

土地证书号:请根据土地证填写。

未领取土地证的不填写。

证书地号:字符型。

请根据土地证中的证收地号填写。

未领取土地证的不填写。

土地性质:下拉选择。

土地用途:下拉选择。

土地总面积:根据纳税人实际占用的土地面积填写,以此为计税依据。

此面积为全部面积,包括减税面积和免税面积。

房地产企业开发产品出售后,应税土地面积逐渐减少的,此处仍然填写原始总面积。

土地总价=“其中:取得土地使用权支付金额”+“土地开发成本”。

“其中:取得土地使用权支付金额”与“土地开发成本”两项必须填一项,确实为0的可填0。

政府减免或者返还的地价可从土地总价中减去。

【干货收藏】金税三期,电子申报操作指南

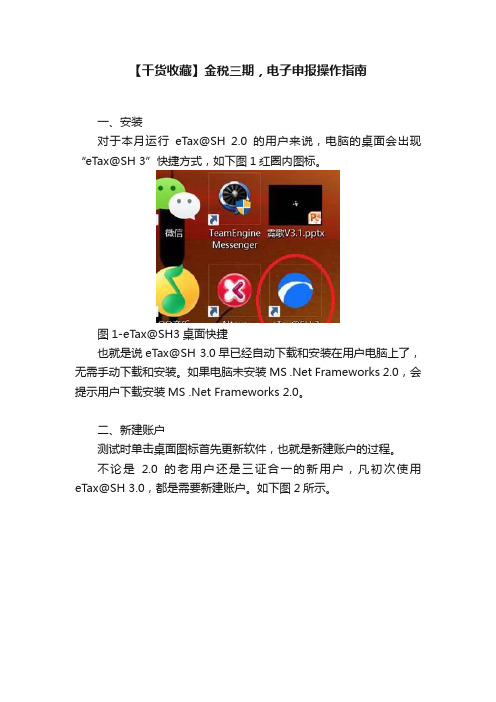

【干货收藏】金税三期,电子申报操作指南一、安装对于本月运行eTax@SH 2.0的用户来说,电脑的桌面会出现“eTax@SH 3”快捷方式,如下图1红圈内图标。

图1-eTax@SH3桌面快捷也就是说**********早已经自动下载和安装在用户电脑上了,无需手动下载和安装。

如果电脑未安装 MS .Net Frameworks 2.0,会提示用户下载安装MS .Net Frameworks 2.0。

二、新建账户测试时单击桌面图标首先更新软件,也就是新建账户的过程。

不论是2.0的老用户还是三证合一的新用户,凡初次使用**********,都是需要新建账户。

如下图2所示。

图2-eTax@SH 3启动和软件更新完成后更新后进入账号升级过程。

用户只需单击“下一步”即可完成账号升级,并进入软件。

升级过程如图3-图7。

图3- 账号升级第1屏图4- 账号升级第2屏图5- 账号升级第3屏图6- 账号升级第4屏图7- 账号升级第5屏如果用户有多个账号,在进入软件后,还需逐个升级其他的账号,在软件主界面——菜单——账户——新建账户如下图8所示,单击“立刻升级”即可进行账号升级,过程同上。

图8 –其他账号升级6月份使用eTax@SH 3仅用于测试,是虚拟申报,不会发生任何实际纳税申报和税款缴纳。

界面中有明显的“公测版”和“仅用于测试”标签,如下图9所示。

7月1日后,软件会自动清除所有数据,用户需重新进行账号升级或新建账号。

图9- 公测版三、基本操作流程1)填写:点击“填写”按钮,填写相应报表,并保存于“草稿箱”中。

2)发送:点击“发送”按钮,选择需要发送的报表,点击“下一步”,完成“数字签名”后点击“发送”,输入CA证书密码,报表将通过网络发送至税务机关进行处理。

注意:发送报表后,软件会在30秒内自动收取一次回执。

3)收取:点击“收取”按钮,收取由税务机关发送的回执、凭证、通知等,收取到的相关内容将存放在软件的收件箱内。

金税三期操作指引1.0

登记1、单位纳税人登记操作流程:第一步:单位纳税人登记及税务证件发放模块路径:管理服务—税务登记—设立税务登记—单位纳税人登记【征收分局—综合服务岗】操作内容:1、审核纳税人资格及携带资料是否齐全,若依法不属于本机关职权或本业务受理范围的,点击【不予受理】,录入相关信息保存后打印“不予受理通知书”;若纳税人提交资料不齐全的,点击【补正内容】,录入相关信息保存后打印“税务登记补正内容通知书”。

(办理各项业务均需审核纳税人资格及携带资料,如无另外说明,以后不再提及。

)2、录入登记关键信息内容,点击【验证】,对“组织机构代码证”和“法人代表身份证件号码”信息进行验证。

验证通过后录入纳税人基本信息,录入完成后点击【保存】。

点击【打印税务登记证正本】-【打印税务登记证副本】-【打印税务登记表】,交予纳税人填写完整并签章确认,进行税务登记证件的发放。

注意事项:1、录入的组织机构代码及法人身份证件号码必须真实有效,否则校验不通过。

2、在此模块可选择主管税务科所进行管理部门的分配,如未分配,属于操作失误,需通过县区局征收管理岗权限进行主管税务所(科、分局)分配。

3、证照名称、证照号码根据批准设立机关判定是否为必录项,如批准设立机关为工商部门,则为必录。

如为民政部门,则可不录入。

4、不再以计算机代码区别纳税人,办理各项业务只能通过纳税人识别号进行操作。

5、不自动弹出打印税务登记证件页面,需手动点击进行打印。

如未发放税务登记证件,可通过税务证件发放模块补发。

第二步:税务登记信息补录:模块路径:管理服务—税务登记—设立税务登记—税务登记信息补录【征收分局—综合服务岗】。

操作内容:输入纳税人识别号,点击【查询】,点击【补录】进行纳税人基础信息一至五的录入,录入完成后点击【保存】。

注意事项:1、“基本信息一”中,适用会计制度需与财务会计制度备案中相一致。

由于金融企业会计准则已被废止,金融企业在录入时建议选用会计准则。

2、“基本信息一”中,国标行业据实填写,税(费)种认定根据纳税人的行业进行认定。

地税金税三期操作流程

地税金税三期操作流程地税金税三期操作流程注意:因金税三期工程核心征管系统上线,网上申报系统需要同步切换升级,新网报系统中原有业务的申报模式有一定变化,请各纳税人仔细阅读网上申报操作手册,以便能正常进行网上申报。

另:自2016年1月7日起,原通过CA证书登录网报系统的报验纳税人,请使用主体纳税人的CA证书进行登录,原有报验纳税人的CA证书不再有效,特此说明。

第1章网上申报请在征期内进行申报。

通用申报功能概述通用申报:纳税人自主办理纳税申报人员的申报申请,调用税务登记、认定、相关形成应征文书的数据完成申报审核的过程。

本模块基于纳税人的基本信息,通过“获取税种信息”或“项目提取”来填写相关申报表信息来进行通用申报。

操作步骤菜单进入方式:【网上申报】—【通用申报】本页面由“基本操作”,“纳税人基本信息”和“申报表信息”三部分组成。

“基本操作”包括:“保存”,“打印”,“重置”三个功能。

“纳税人基本信息”包括:登录人的“纳税人识别号”,“纳税人名称”,“申报类型”,“申报日期”,“税款所属期起”和“税款所属期止”。

“申报表信息”包括:“税源标志”,“税源编号”,“税源坐落”,“征收项目”,“征收品目”,“征收子目”,“税款所属期起”,“税款所属期止”,“应税项”,“减除项”,“应税所得率”,“计税(费)依据”,“税率或单位税额”,“速算扣除数”,“本期应纳税额”,“本期减免税额”,“本期已缴税(费)额”和“本期应补税额”等信息和“获取税种信息”,“增行”,“删行”和“项目提取”功能。

操作一:项目提取点击【项目提取】,选择要申报的税源标志并输入项目编号。

点击【查询】,在复选框中选择相应数据,点击【确定】。

操作二:获取税种信息点击【获取税种信息】,将在“申报表信息”中获取多条信息。

对其进行填写,确认。

操作三:增行点击【增行】,将在“申报表信息”中获取一条信息。

对其进行填写,确认。

操作四:删行若“申报表信息”中有显示多余的信息,在复选框中选择多余条目,点击【删行】。

税务登记金税三期操作[最终版]

![税务登记金税三期操作[最终版]](https://img.taocdn.com/s3/m/6df036e632d4b14e852458fb770bf78a65293afc.png)

税务登记金税三期操作[最终版]第一篇:税务登记金税三期操作[最终版]金税三期常用操作税务登记一、登记1、单位纳税人、个体纳税人、临时纳税人办理登记路径:管理服务—设立税务登记—税务登记信息补录注意事项:1、设立税务登记中录入基本信息后,点击保存,此时可以打印税务登记证正本及副本,打印时请注意打印顺序。

2、在制发证照之后并不表示税务登记环节完成,还需要进行税务登记信息补录,若不进行补录环节则无法推送至税管员进行下一步环节。

3、金三系统中不提供免填单业务,所以在登记过程中视情况进行表单填写。

2、税务登记的变更与修改路径:管理服务—税务登记--变更税务登记,管理服务—税务登记--修改设立税务登记信息注意事项:1、变更税务登记适用于税务登记证上的内容发生改变的业务。

如变更法人,经营地址,经营范围等,选择变更项目会自动带出原内容,填写需变更内容。

需要重新制发新的税务登记证同时收缴旧的证照。

2、修改设立税务登记信息适用于非税务登记证内容改变的业务。

如更改办税人员、联系电话等。

无需制发新的税务登记证。

3、金三系统暂未提供免填单业务,所以在变更修改过程中视情况进行表单填写。

3、注销税务登记路径:管理服务—税务登记—注销税务登记受理注意事项:追缴税款,收缴证照、票证和发票等4、扣缴税款登记路径:管理服务—税务登记—扣缴税款登记管理—扣缴税款登记注意事项:此模块适用于个人所得税代扣代缴登记及其他可代扣代缴的税种登记,如车船税等。

如不进行此操作,则在税种认定的过程中征收代理方式无法选择代扣代缴。

5、外管证开具与核销路径:管理服务—税务登记—外出经营税收管理注意事项:1、开具外管证前必须先征收纳税人的企业所得税和印花税,可通过预缴开票来征收。

2、外管证在开具完成之后无法修改,所以发现错误的话只能作废重新开具。

3、外管证的有效期最多只有6个月,不得超期。

并且开具后一个月内必须在外出经营地主管税务机关报验登记,如不报验将会失效。

城镇土地使用税、房产税明细申报操作说明

城镇土地使用税、房产税明细申报操作说明特别提醒:零申报企业不能直接点击“纳税申报”里的“本期全部零申报”。

界面如下:1、进入省局“网上办税服务厅”系统,点击“纳税申报”,界面如下:2、点击“地方税收综合申报(含残保金)”,进入如下界面:注意:勾选“房产税”和“城镇土地使用税”行,点击“删行”。

删除后再申报其他税种。

3、点击“明细申报”,界面如下:4、房产税的申报:(1)点击“房产税税源明细登记(变更)”,进入如下界面:注意事项:a、如果企业每季或每月申报的房产税一致,则只需要做原始登记,以后申报房产税时不需要重新登记。

b、根据本期要申报的房产税类型,点击选择“自用房屋”或“出租房屋”,如果本期没有其中某项房产税,应勾选该选项,点击“删行”。

c、“自用房屋”中的“房产原值”和“出租房屋”中的“合同租金总收入”这两项数据的录入应使得系统自动计算出来的“年应纳税额”与本期要申报的房产税额的4倍(按季申报户)或12倍(按月申报户)相一致。

房产原值=本期申报房产税×4(或12)÷0.7÷0.012合同租金总收入=本期申报房产税×4(或12)÷0.12登记完成后点击“提交”。

(2)房产税明细登记完成后回到主界面,点击“明细申报”中的“房产税申报”,进入如下界面:注意:“计税月份”的输入,按季申报的输入数字“3”,按月申报的输入数字“1”。

5、城镇土地使用税的申报:(1)点击“城镇土地使用税税源明细登记(变更)”,进入如下界面:注意事项:a、如果企业每季或每月申报的城镇土地使用税一致,则只需要做原始登记,以后申报城镇土地使用税时不需要重新登记。

b、“应税土地面积”的录入应使得系统自动计算出来的“年应纳税额”与本期要申报的城镇土地使用税额的4倍(按季申报户)或12倍(按月申报户)相一致。

应税土地面积=本期申报城镇土地使用税×4(或12)÷每平方米税额标准登记完成后点击“提交”。

金税三期报税操作流程

金税三期报税操作流程金税三期报税操作流程主要包括准备工作、报税操作和申报结果查询三个部分。

在进行金税三期报税之前,需要先进行相关的准备工作,包括准备报税资料、登录金税三期系统等。

接下来,我们将详细介绍金税三期报税的具体操作流程。

一、准备工作。

1. 准备报税资料,包括企业的纳税申报表、财务报表、发票等相关资料。

确保这些资料的准确性和完整性,以便顺利完成报税操作。

2. 登录金税三期系统,使用企业的纳税人识别号和密码登录金税三期系统,进入报税操作界面。

3. 检查报税信息,在进入报税操作界面之后,需要仔细核对企业的纳税申报表、财务报表等相关信息,确保信息的准确性和完整性。

二、报税操作。

1. 填写纳税申报表,根据金税三期系统的提示,逐项填写纳税申报表中的各项内容,包括销售额、进项税额、应纳税额等。

在填写过程中,需要注意核对每一项数据的准确性,确保填写无误。

2. 生成纳税申报表,填写完纳税申报表后,需要在系统中生成纳税申报表的电子版,并进行核对确认。

3. 缴纳税款,根据生成的纳税申报表,计算出应缴纳的税款金额,并在规定的时间内通过金税三期系统进行税款的缴纳。

三、申报结果查询。

1. 查询申报结果,在完成税款的缴纳后,可以通过金税三期系统进行申报结果的查询。

系统会及时反馈申报结果,包括申报成功、申报失败等信息。

2. 处理申报失败情况,如果出现申报失败的情况,需要及时查找失败原因,并进行相应的调整和修改,然后重新进行申报操作。

以上就是金税三期报税的操作流程,通过严格按照流程进行操作,可以有效地完成企业的税务申报工作。

在报税过程中,需要严格遵守税法规定,确保报税操作的合规性和准确性。

希望本文所介绍的金税三期报税操作流程对您有所帮助。

金税三期操作手册-纳税人管理

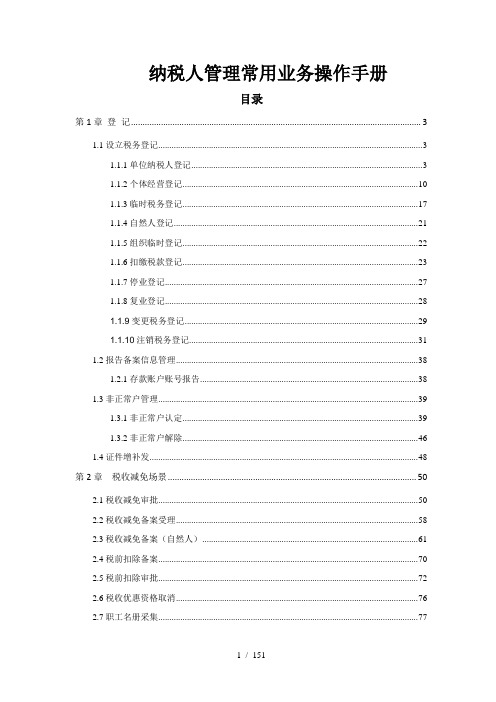

纳税人管理常用业务操作手册目录第1章登记 (3)1.1设立税务登记 (3)1.1.1单位纳税人登记 (3)1.1.2个体经营登记 (10)1.1.3临时税务登记 (17)1.1.4自然人登记 (21)1.1.5组织临时登记 (22)1.1.6扣缴税款登记 (23)1.1.7停业登记 (27)1.1.8复业登记 (28)1.1.9变更税务登记 (29)1.1.10注销税务登记 (31)1.2报告备案信息管理 (38)1.2.1存款账户账号报告 (38)1.3非正常户管理 (39)1.3.1非正常户认定 (39)1.3.2非正常户解除 (46)1.4证件增补发 (48)第2章税收减免场景 (50)2.1税收减免审批 (50)2.2税收减免备案受理 (58)2.3税收减免备案(自然人) (61)2.4税前扣除备案 (70)2.5税前扣除审批 (72)2.6税收优惠资格取消 (76)2.7职工名册采集 (77)第3章不动产项目管理 (79)3.1不动产项目登记 (79)3.2变更不动产项目登记 (82)3.3注销不动产项目登记 (83)第4章房屋、土地、车船管理 (86)4.1房屋、土地、车船税源管理 (86)4.1.1房屋情况登记及变更 (86)4.1.2土地情况登记及变更 (88)4.1.3车船情况登记及变更 (90)4.1.4注销房屋、土地、车船情况登记 (91)4.2房屋、土地、车船申报 (93)4.2.1自用住房房产税申报 (93)4.2.2出租住房房产税申报 (95)4.2.3无租使用住房房产税申报 (97)4.2.4跨区房产税申报 (100)4.2.5个人住房房产税申报 (104)4.2.6城镇土地使用税申报 (108)4.2.7车船税申报 (115)第5章小型微利企业认定及申报 (120)第6章所得税抵免管理 (125)6.1所得税抵免资格备案 (125)6.2所得税抵免税额备案 (130)第7章国际税收管理 (137)7.1代扣代缴税款及换开完税凭证 (137)7.2非居民企业减按10%征收企业所得税 (144)7.3服务贸易、收益、经常转移和部分资本项目对外支付税务证明 (147)7.4非居民企业认定 (150)第1章登记1.1设立税务登记1.1.1单位纳税人登记各类企业、企业在外地设立的分支机构和从事生产、经营的场所,应当在规定的期限内,向生产、经营地税务机关申请办理税务登记。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

附件:金税三期系统房产税、城镇土地使用税明细申报操作指引1 房产税税源信息采集(优化版)1.1功能概述对纳税人的房产税税源信息进行采集、编辑。

操作岗位:申报审核岗、申报采集岗、纳税申报岗1.2操作步骤1、进入方式:1)【功能菜单】——【申报征收】—【申报】—【财产行为税申报】—【房产税税源信息采集(优化版)】;2)在搜索栏输入关键字,进行模糊查询。

2、在界面中,录入‘纳税人识别号’,按回车带出纳税人信息。

3、点击【新增房屋】或【作废房屋】,对纳税人的房产信息进行编辑。

注意【房产取得时间】,填写之后带出默认【纳税义务有效期起】时间为房产取得时间的次月。

4、维护完房屋基本信息之后,点击【房屋信息】中【维护应税明细】,对应税信息进行维护,数据项【纳税义务有效期起】时间填写方式如下:按照金税三期数据规则和相关政策,将自动强制计算申报从【纳税义务有效期起】开始的往期未申报和当期申报税款。

对于2015年底以前发生纳税义务的房屋,【纳税义务有效期起】的填写分为以下三种情况:1、截至2015年底均已正常申报的房屋,该栏次填写【2016-01-01】。

2、从2015年底前某一征期至2015年底,连续未申报的房屋,该栏次填写连续未申报行为的开始日期。

如申报到2015年9月30日,则该栏次填写【2015-10-01】。

3、2015年底前一个或多个征期存在非连续未申报情形的房屋(如:2015年一季度已申报,二季度未申报,三季度已申报,四季度开始均未申报),按以下顺序进行信息采集:(1)二季度未申报,在【纳税义务有效期起】填写填写2015年4月1日,(2)三季度已申报,点击【应税明细】栏次【变更】按钮,将“房产原值”改为0,【变更日期】填写2015年6月30日;(3)四季度开始未申报,在被拆分的三季度记录点击【变更】按钮,据实输入【房产原值】,【变更日期】填写2015年9月30日。

依此类推。

4、区分【房屋应税信息(从价)】和【房屋应税信息(从租)】,分别维护,【保存】。

1.3注意事项1、房产税的收款国库和税款所属税务机关是根据纳税人主管税务机关和街道乡镇进行关联,跨区税源则根据跨区税源登记的主管税务机关的行政区划和所处街乡进行关联。

(新增房屋房产税源信息采集,【房屋坐落地址(行政区划)】、【房屋坐落地址(所处街乡)】和【房屋所属税务所(科、分局)】,与税款的收款国库和税款所属税务机关没有关联)2、非管辖范围的纳税人如果要做房屋登记(即成为某处房屋的房产税主管税务机关),则需要进行跨区税源登记。

3、房产取得时间应早于房屋应税信息从价和从租的纳税义务时间起;房屋面积应大于从价房屋信息其中的出租面积;若变更房屋登记信息,进入基本信息进行修改。

4、【应税明细】,用于维护需申报的房产税信息和减免信息,需先录入从价信息,才能录入从租信息。

(1)【房屋应税信息(从价)】,纳税义务有效期起应晚于房屋取得时间,其中出租面积应小于等于房屋面积,纳税义务有效期止为默认值不可修改。

变更应税信息时,变更日期的次月1日为纳税义务有效期起,往前变更时,则变更后的纳税义务有效期不能早于房屋取得时间,往后变更时,则会新增一条应税信息,系统会自动对有效期进行分割,且同一个房产的从价应税信息的有效期不会有交叉。

(2)【房屋应税信息(从租)】,可以新增或变更原有应税信息生成不交叉的从租应税信息,新增时,要求有效期不能与从租信息下的所有有效期交叉,变更时,则选择的变更记录要求有效期连续且不交叉。

纳税义务时间和计税依据,以申报租金所属租赁期起止和申报租金收入关联,申报租金收入不能大于合同租金收入。

5、减免信息。

对于房产税审批类减免税,先通过“税收减免申请”完成流程审批,再从税源应税信息维护中维护减免信息,且审批的有效期起、止完全包含应税信息维护中纳税义务有效期起、止,才能选出相应的减免性质代码,且减免金额根据审批的结果来控制。

如果应税信息维护中纳税义务有效期起、止,不能完全包含于审批的有效期起、止的,需通过房屋应税信息变更中的输入变更日期,对纳税义务有效期起、止进行分段。

要求变更的纳税义务起日期不能晚于当前的纳税义务有效期止,且生成的应税减免信息不能存在交叉。

如从2015年10月份至2016年全年给予享受减免税,系统已存在2016年1月1日至12月31日的减免信息。

则先增加一条审批文书信息,审批减免税有效期起止为2015年10月1日至2015年12月31日。

通过变更将纳税义务有效期起止分为2015年10月1日至2015年12月31日、2016年1月1日至2016年12月31日。

此时,变更日期置为2015年9月30日。

城镇土地使用税审批类减免税也同样处理。

对于房产税备案类减免税,系统存在两种方式:选择减免性质代码后,输入减免税房产原值可自动计算出减免税额;选择减免性质代码后手工录入减免税房产原值、月减免税额。

6、【义务终止】,【房屋的转出时间】应为纳税义务终止日期的上月,如纳税义务终止日期为2016年2月1日,则房屋转出时间应填写2016年1月。

2房产税申报(优化版)2.1功能概述完成纳税人对房产税的申报。

操作岗位:纳税申报岗2.2操作步骤1、操作路径:1)【功能菜单】—【申报征收】—【申报】—【财产行为税申报】—【房产税申报(优化版)】;2)在左上角搜索栏输入“房产税申报(优化版)”进行快速查找。

2、输入纳税人识别号,按回车后,系统自动带出纳税人在默认属期的应纳房产税信息。

3、确认无误后,点击【保存】2.3注意事项1、房产税申报时,根据填写的所属期带出应申报房产税信息,若申报信息变化,可以通过房产税税源信息采集(优化版)进入应税信息变更,也可在此模块下,通过税源信息维护直接关联到应税信息进行变更。

所属期之前的往期明细申报是强关联申报,即房产税的申报必须从纳税义务期起开始依次完成申报。

2、更正申报。

房产税的更正申报是通过【变更应税信息】,再次房产税申报。

(1)对于已申报未开票的(且为最近一次申报表),需先作废原申报记录后,修改应税信息进行重新申报;(2)对于已申报已缴款的,修改【应税信息】进行补退税;(3)变更【应税信息】时,【变更日期】要根据实际确定,并要再次申报。

如:房产从价计征,纳税义务有效期起止为2016年1月1日至2016年12月31日,纳税人1月和2月已申报,现在需要申报3月份从价信息,但3月从价信息有变动,1月和2月从价信息不变,此时需要将应税信息的从价变更日期置为2016年2月份,系统会分割新生成一条纳税义务有效期起止为2016年3月1日至2016年12月31日的从价信息,再选择纳税义务有效期起止为2016年3月1日至2016年12月31日的从价信息进行计税变动即可;从租计征时,同样处理。

以上为核心征管模式。

电子税务局不能逾期申报,申报期内可通过以上步骤进行更正申报;申报期后,可到大厅进行更正申报。

4、补申报以前年度税款。

对于从价计征的房产税通过新增房产登记信息进行补报。

如补报2015年1季度,【纳税义务时间起】应置为2015年1月1日,纳税义务终止时间系统默认为2099年12月31日,补申报时在申报界面选择对应的所属期(2015年1月1日-2015年3月31日),申报完成后终止该笔应税信息即可。

对于从租计征,可以在原应税信息上直接新增进行申报,但申报租赁期起止不能与已登记从租信息交叉。

5、没有税种认定的,自然人从价、从租计征的默认按月申报;税务登记户从价计征的默认按季申报,从租计征的默认按月申报。

有税种认定,则根据税种认定从价和从租的纳税期限进行申报。

6、【应税信息】只要再次进行保存操作,都会强制重复申报往期所有数据。

以下情况除外,变更日期置为最后一次申报的当月,则变更只影响最后一次申报日期次月的申报数据。

如:某条应税信息纳税义务期起止为2016年1月1日至2016年12月31日,2016年1月和2月已申报,再次进行应税信息保存操作时,应将变更日期置为2016年2月,则只影响2016年3月及以后申报,若变更日期为2016年2月1日以前任何时间,操作保存后,无论是否变更了数据,都会强制重复申报2016年1月和2016年2月数据。

3城镇土地使用税税源采集3.1功能概述对纳税人的城镇土地使用税税源信息进行采集、编辑。

操作岗位:申报审核岗、申报采集岗、纳税申报岗3.2操作步骤1、进入方式:1)【功能菜单】——【申报征收】—【申报】—【财产行为税申报】—【城镇土地使用税税源信息采集(优化版)】;2)在搜索栏输入关键字,进行模糊查询。

2、在界面中,录入‘纳税人识别号’,按回车带出纳税人信息。

点击新增土地进行土地基本信息采集。

3、点击保存后进入应税信息明细采集页面4、【应税信息】数据项“纳税义务开始时间”填写方式。

按照金税三期数据规则和相关政策,将自动强制计算申报从【纳税义务有效期起】时点开始的往期未申报和当期税款。

对于2015年底以前发生纳税义务的土地,【纳税义务有效期起】的填写分为以下三种情况:1、截至2015年底均已正常申报的土地,该栏次填写2016-01-01。

2、从2015年底前某一征期至2015年底,连续未申报的土地,该栏次填写连续未申报行为的最早日期。

3、2015年底前一个或多个征期存在非连续未申报情形的土地。

例:2015年二季度未申报,三季度已申报,四季度以后未申报,按如下顺序进行信息采集:(1)因二季度未申报,在【纳税义务有效期起】填写2015年4月1日;(2)三季度已申报,点击操作栏次【变更】,将【占用土地面积】改为0,【变更日期】填写2015年6月30日;(3)四季度开始未申报,在被拆分的三季度记录点击【变更】,据实输入【占用土地面积】,【变更日期】填写2015年9月30日。

(4)目前系统原因,在申报时一定按着所要申报的未申报,已申报,分别选择税款所属期起止进行申报,即先申报二季度税款,然后申报三季度0税额,再申报四季度税款,依此类推。

3.3注意事项1、城填土地使用税明细申报(优化版)减免性质有效期起、止完全包含税源应税信息维护中纳税义务有效期起、止。

不在此条件范围的需要进行分段,否则在维护应税减免信息时无法带出减免性质代码。

分段操作见房产税税源采集1.3注意事项5。

2、在城镇土地使用税税源采集维护减免信息时,对于城镇土地使用税审批类减免税,先通过“税收减免申请”完成流程审批,再在税源应税信息维护中维护减免信息,且审批的有效期起、止完全包含应税信息维护中纳税义务有效期起、止,才能选出相应的减免性质代码,且减免金额根据审批的结果来控制。

3、对于城镇土地使用税备案类减免税,系统存在两种方式:选择减免性质代码后,输入减免税房产原值可自动计算出减免税额;选择减免性质代码后手工录入减免税房产原值、月减免税额。