2015年成都写字楼市场研究报告

成都市甲级写字楼市场调研分析

成都市甲级写字楼市场调研分析成都市甲级写字楼市场调研分析一、我国各大中心城市办公物业发展情况及未来趋势由于宏观调控,特殊是国家七部委出台的房产调控政策,对上海、北京、广州等特大型城市的住宅市场产生了持续的影响,一、二手房的成交量都大幅萎缩,价格也越来越松动。

而写字楼的出租情况却十分火爆,甲级写字楼更是一再受到海外基金的追捧。

据相关统计资料显示,作为我国第一大城市的上海,南京西路周边25层以上写字楼出租率达到80%以上,而一些高档写字楼如恒隆广场等出租率都在95%以上,且换手率很低。

巨大的需求使写字楼市场步步升温,当前写字楼已经成为“敏感时期”的市场新宠。

加入WTO以来,随着我国城市特殊是特大中心城市的的不断扩大,市中心土地的越来越稀缺,写字楼的开辟也逐步从市中心向外扩散。

许多城市都根据自身发展状况,开辟了专门的经济技术开辟区或者工业技术园区,通过一系列的招商引资优惠措施,积极吸引国内外大型企业特殊是世界500强企业进驻。

这也有效带动了当地写字楼的开辟,其租金也年年攀升,投资写字楼的利润空间的不断呈现。

估计2022、2022、2022年这三年我国特大中心城市甲级写字楼的售价和租金都会直线上升,供小于求的局面在未来一段时期内仍然存在。

二、 成都目前办公物业市场调研分析1、办公物业类型目前成都市办公物业类型主要包括:纯办公物业、办公用途的电梯公寓、小户型商务楼(具商务功能的小户型公寓)。

从调查资料来看,纯办公物业的物业类型所占比例最大,达到了60%的比例,电梯公寓作商务用的物业占6.7%。

2、各类型办公物业分析类型A:纯办公物业——高级写字楼(1)、成都高级写字楼分布成都的甲级(准甲级)、高级写字楼主要分布于由总府路和顺城大街-人民南路及南大街一线所形成的“十”字型道路两侧区域内,它们也构成为了成都的事实CBD: 春熙路-盐市口-天府广场是成都最为繁华和传统的中心商业区,构成为了成都最具影响力的零售核。

成都写字楼年度市场调查报告(doc 72页)

成都写字楼年度市场调查报告(doc 72页)更多企业学院:《中小企业管理全能版》183套讲座+89700份资料《总经理、高层管理》49套讲座+16388份资料《中层管理学院》46套讲座+6020份资料《国学智慧、易经》46套讲座《人力资源学院》56套讲座+27123份资料《各阶段员工培训学院》77套讲座+ 324份资料《员工管理企业学院》67套讲座+ 8720份资料《工厂生产管理学院》52套讲座+ 13920份资料《财务管理学院》53套讲座+ 17945份资料《销售经理学院》56套讲座+ 14350份资料《销售人员培训学院》72套讲座+ 4879份资料2007.11目录一、成都房地产宏观市场最新情况分析………………………………………………………………3-10页二、成都商业、商务写字间市场最新市场情况分析…………………………………………………11-18页三、项目所在区域“跳伞塔—科华北路—红瓦寺”商业带商业、商务写字间最新市场情况分析…19-29页四、写字楼消费市场调查分析……………………………………………………………………………30-55页附件一:成都市甲级、乙级写字间情况说明一览表……………………………………………………56-60页附件二:项目可比竞品——成都典型乙级写字楼情况一览……………………………………………61-68页一、成都房地产宏观市场最新情况分析2007年1-8月,成都房地产市场供销两旺;中小户型住房供销量增长迅速,90平方米以下住房占比不断提高。

受国家在成都设立全国统筹城乡综合配套改革试验区等因素的影响,2007年需求仍然旺盛,无论商品房还是二手房、住宅还是非住宅、五城区还是郊区(市)县,成交量都明显放大;房价也稳步上扬,但涨幅有所回落,由于五城区供应充分,房价涨幅得到有效控制。

1、商品房供应量大幅增长,五城区增长幅度更大。

1-8月,全市商品房新增供应1837.62万平方米,同比增长35.0%;其中商品住宅新增供应1558.46万平方米,同比增长41.0%。

成都市写字楼市场调查

成都市写字楼市场调查成都市写字楼市场调查前沿:经营都市的战略已经正式被成都市政府提上了工作议程,城市新的策略形象也定位于“西部之心,魅力成都”。

城市经营战略最终体现于人与整体环境的最佳结合。

对于成都市的商务环境如何,我们选择从写字楼的供应与需求市场来阐述。

此次供应市场的调查结果主要是通过对成都市二环路以内(因二环路以外的纯写字楼数量极少,因而忽略不计),上世纪90年代中后期修建并投入使用的51个纯写字楼(不含酒店内的商务办公楼)进行调查获得;消费市场的需求则是通过对各类机构负责人进行访谈获得。

供应市场1. 供应市场的总体状况1) 写字楼主要沿天府广场-顺城街-玉带桥--东城根街-人民南路的“锤”状区域分布,已基本形成城市中央商务区(CBD)的雏形;2) 商务办公的分布已经开始出现由市中心向南延伸发展的状况,随着城南副中心规划建设的实施,这种现象将更加明显;3) 中高档写字楼供应量较小,出租率较高;中低档商务物业的供应大,但整体使用率低;4) 中高档写字楼集中在顺城街及天府广场周边,主要以纯写字楼的形式出现;而中低档商务物业则更多的出现在一环路沿线。

5) 大多数写字楼周边的绿化面积较小甚至没有,而且周边适合普通员工消费的餐饮配套设施也很少(尽管个别写字楼内设有员工餐厅),在写字楼内工作的人员就餐非常不方便。

6) 2002年8月成都市新的《土地级别与基准地价》的施行,使城区内一级商业用地基准地价攀升至每亩573.67万。

目前城市写字楼分布的主要区域都属于一级商业用地的标准,物业租售价格下跌机率较小。

7) SARS过后,人们对健康有了更深刻的理解。

写字楼作为上班族们最主要的活动场所,其采光、通风、健康、生态环境的被关注程度就更甚于其它类型的物业。

可想而知,今后的写字楼无论开发理念,还是产品设计都会有更大的突破。

8) 现阶段使用的多数写字楼都是上世纪90年代中后期修建的,新项目投入较少。

仅在目前,出现了包括“时代广场”、“央扩置业·开行国际广场”、“新加城仁恒项目”等在内的在建或拟建工程都定位于甲级写字楼。

2015—2016年度 中国办公楼市场供给分析

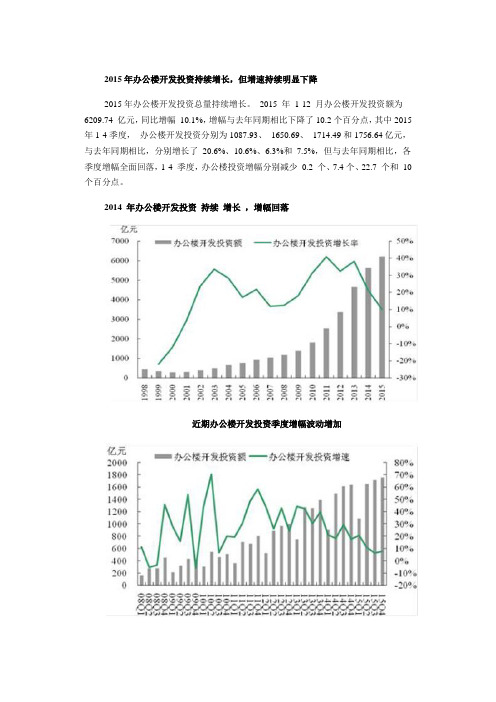

2015年办公楼开发投资持续增长,但增速持续明显下降2015年办公楼开发投资总量持续增长。

2015 年1-12 月办公楼开发投资额为6209.74 亿元,同比增幅10.1%,增幅与去年同期相比下降了10.2个百分点,其中2015年1-4季度,办公楼开发投资分别为1087.93、1650.69、1714.49和1756.64亿元,与去年同期相比,分别增长了20.6%、10.6%、6.3%和7.5%,但与去年同期相比,各季度增幅全面回落,1-4 季度,办公楼投资增幅分别减少0.2 个、7.4个、22.7 个和10 个百分点。

2014 年办公楼开发投资持续增长,增幅回落近期办公楼开发投资季度增幅波动增加办公楼开发投资比重保持小幅增加从办公楼投资占房地产开发投资总额的比例来看,2014 年1-12 月,办公楼开发投资占总房地产开发投资的比例为 6.5%,增幅与去年同期略有上升,增加了0.6 个百分点。

新增供给回落,同比出现负增长2015年1-12月,办公楼新开工面积6569.12 万平方米,与去年同期的7349.10万平方米相比,减少了10.6%,增幅下降了17.3 个百分点。

其中1-4 季度,办公楼新开工面积分别为939.1、1749.7、2070.6 和1809.79 万平方米,同比分别减少5.8%、16.7%、6.6%和11.0%,增幅分别比去年同期提高15.7 个、下降38.1、44.7 和0.2 个百分点。

2015 年1-12 月,办公楼竣工面积同比增长8.8%,同比增幅下降了3.9 个百分点。

从四个季度的情况来看,1、3 季度增幅较大,2、4 季度微涨;同比增幅1、3 季度分别增加了5.7 和 5.3 个百分点、2、4 季度则减少了 6.1 和9.1 个百分点。

近年办公楼新开工面积和竣工面积变化近期东中西地区办公楼新开工面积及其增长率东中西部办公楼新开工面积同比全面回落,同比增幅亦有所回落,各季度呈现东部全面下降、中部除1季度外,西部除3季度外均有不同程度的下降从区域分布看,2015年东中西部地区办公楼新开工面积同比全面回落,各季度变化涨跌不一。

15年成都房地产市场调研报告

15年成都房地产市场调研报告目录第一部分:宏观篇一、城市概述1、城市概况2、人口及行政区划3、汇聚能力与辐射能力二、城市经济发展状况1、经济运行现状分析2、与其它城市主要经济参数对比3、预测与展望三、成都市房地产市场发展概述1、都市房地产市场发展历程及现状2、成都市房地产市场供需分析3、成都市房地产市场发展预测一、成都市城市规划及其效应分析1、成都市城市规划目标2、成都市城市规划对房地产行业的影响第二部分:微观篇一、房地产市场1、市场供应2、市场需求二、房地产产品描述三、政策法规1、房地产开发流程2、土地获取方式3、房地产开发税、费一览表第三部分:结论篇第一部分:宏观篇二、城市概述1、城市概况●位置:成都市位于我国西部、四川省中部、四川盆地西部,东北与德阳市,东南与资阳地区毗邻,西南与雅安地区、西北与阿坝藏族羌族自治州接壤,南面与眉山地区相连。

成都市西高东低,落差较大,海拔最高为5346米,最低为387米●土地资源:成都市土地面积为1.239万平方公里,占四川省土地面积的2.6%,可利用的土地面积为1.1669万平方公里,占土地总面积的94.2%。

●气候:成都属亚热带湿润季风气候,热量丰富,雨量充沛,四季分明,雨热同季,冬暖春早,夏无酷暑,气候资源的总量及其组合具有明显的优势。

●水资源:成都市地表水系发达,主要有岷江、沱江等12条河流及几十条支流。

世界闻名的都江堰水利工程使得成都平原灌渠纵横交错,为成都利用丰富的水资源创造了良好的条件。

全市年均水资源总量为304.72亿立方米。

●生物资源:成都主要动、植物资源共11纲、200科、764属、3000余种,种子植物有2682种,分别占全国、四川省的11%和31%,特色和珍稀资源较多,农作物、经济林木、水果、家禽、中药材资源丰富。

●矿产资源:成都目前已探明的矿产资源40多种,大小矿产地400余处,有丰富的钙芒硝、水泥用石灰石、水泥黏土、蛇纹岩、沙砾等优质矿种。

成都市甲级写字楼市场调研分析

成都市甲级写字楼市场调研分析成都市甲级写字楼市场调研分析一、我国各大中心城市办公物业发展情况及未来趋势由于宏观调控,特别是国家七部委出台的房产调控政策,对上海、北京、广州等特大型城市的住宅市场产生了持续的影响,一、二手房的成交量都大幅萎缩,价格也越来越松动。

而写字楼的出租情况却十分火爆,甲级写字楼更是一再受到海外基金的追捧。

据相关统计资料显示,作为我国第一大城市的上海,南京西路周边25层以上写字楼出租率达到80%以上,而一些高档写字楼如恒隆广场等出租率都在95%以上,且换手率很低。

巨大的需求使写字楼市场步步升温,当前写字楼已经成为“敏感时期”的市场新宠。

加入WTO以来,随着我国城市特别是特大中心城市的的不断扩大,市中心土地的越来越稀缺,写字楼的开发也逐步从市中心向外扩散。

许多城市都根据自身发展状况,开辟了专门的经济技术开发区或者工业技术园区,通过一系列的招商引资优惠措施,积极吸引国内外大型企业特别是世界500强企业进驻。

这也有效带动了当地写字楼的开发,其租金也年年攀升,投资写字楼的利润空间的不断呈现。

预计2005、2006、2007年这三年我国特大中心城市甲级写字楼的售价和租金都会直线上升,供小于求的局面在未来一段时期内仍然存在。

二、成都目前办公物业市场调研分析1、办公物业类型目前成都市办公物业类型主要包括:纯办公物业、办公用途的电梯公寓、小户型商务楼(具商务功能的小户型公寓)。

从调查资料来看,纯办公物业的物业类型所占比例最大,达到了60%的比例,电梯公寓作商务用的物业占6.7%。

2、各类型办公物业分析类型A:纯办公物业——高级写字楼(1)、成都高级写字楼分布成都的甲级(准甲级)、高级写字楼主要分布于由总府路和顺城大街-人民南路及南大街一线所形成的“十”字型道路两侧区域内,它们也构成了成都的事实CBD:春熙路-盐市口-天府广场是成都最为繁华和传统的中心商业区,构成了成都最具影响力的零售核。

市中心的绝对地位、最为优越的商业资源和高额土地成本成为该区域高级写字楼兴建的最直接动力。

成都市2015年房地产市场上半年报告

2、四川公积金政策落地,首付最低降至2成,上调贷款金额上限

4月13日,四川省住房城乡建设厅、财政厅、人行成都分行发布《关于进一步提高住房公积金使用效率促进 住房消费的实施意见》其中包括: ① 提高贷款额度 ② 明确首付比例 ③ 推进异地贷款 ④ 优化办理程序 ⑤ 取消中间费用 ⑥ 扩大提取范围 自4月22日起,成都市住房公积金贷款政策也相对作出调整,首付将降低至两成,贷款与余额挂钩倍数个由 人账户余额的20倍调整为30倍,贷款最高额度为50万元。个人账户余额在1万元以下的职工,原则上均可贷 到30万元。利用公积金租房:一年可提取两次。

3、调供给:实施住宅用地分类管理,库存量过大的市县可暂停供地

四川将实施住宅用地分类管理。据省国土厅相关负责人介绍,将结合商品住房累计可售面积总量、未开 工住宅用地总量等指标,编制今年的住宅用地供应计划,并按照“显著增加”、“增加”、“持平”、“适 当减少”、“减少直至暂停”进行归类。

4、去库存:政府可购买商品房作为安置房源

成都市房地产市场2015年半年报

目录

宏观政策及市场 成都市场6月数据扫描

专题:房企生活方式打造体系

政策盘点

全国现象 中央政策

稳消费、去库存是2015年房地产政策的总基调。上半年多 轮降准降息,降低二套房首付,中央层面以金融信贷政策为 主的调整进一步刺激购房需求

1月

金融 财政

•

2月

• • • •

3月

•

其他 政策

•

不动产登记暂行条 例正式实施

政策盘点

全国现象 政策地方落地

地区 武汉 重庆

以公积金政策调整为主导,地方供需两端多管齐下去化楼 市库存

“公积金新政”地方落地

符合条件者可提取公积金,用于支付房租和医药费。 实行贷款首付比例差别化管理,不再像以往“一刀切”式的贷款首付比例不低于三成,而是根据所购房屋面积确定 首付比例,比如建筑面积90平方米以下的,贷款首付比例可降至两成。

成都高档写字楼市场分析报告

成都高档写字楼市场分析报告预览说明:预览图片所展示的格式为文档的源格式展示,下载源文件没有水印,内容可编辑和复制三. 成都高档写字楼市场分析(附件:成都高档写字楼调查详表)基于对成都市办公物业发展背景的了解,针对本案市场定位,尺度此次对市中心城市主干道沿线的18个典型的甲、乙级办公物业进行了市场调研,基本上涵盖了成都80%的高档写字楼项目,以求得到关于成都市甲级办公物业市场更全面、完善、有效的信息。

18个典型竞争楼盘名单:开行国际广场、城市之心、威斯顿联邦大厦、天府中心、川信大厦、天府绿洲、锦江宾馆〃锦苑楼、时代广场、世都大厦、皇冠假日酒店、金俪大厦、民兴金融大厦(四川建行大厦)、冠城广场、四川国际大厦、绿洲大酒店、罗曼大酒店、世代锦江、中银大厦。

1.成都高档写字楼分布图从上图可以看出,成都高档写字楼主要分布在市中心和人民南路延线。

2. 成都高档写字楼物业类型从下表可以看出,写字楼+商业或纯写字楼项目是写字楼供给最主要的物业类型。

其中写字楼+商业的供给个数最多,为城市之心、威斯顿联邦大厦、川信大厦、天府绿洲、时代广场、世都大厦、冠城广场7个项目,占总量的38.89%;其次为纯写字楼项目,包括开行国际广场、天府中心、金俪大厦、民兴金融大厦(四川建行大厦)、四川国际大厦、中银大厦6个项目,占总量33.33%,;商务酒店内的写字楼仅有锦江宾馆、皇冠假日酒店、绿洲大酒店、罗曼大酒店4个项目,占总量的22.22%;酒店+写字楼项目仅有世代锦江1个,占总量的5.56%。

3. 成都高档写字楼总建筑面积比较平均数分析成都高档写字楼总建筑面积主要集中在5-6万平方米,包括开行国际广场、威斯顿联邦大厦、城市之心、天府绿洲、川信大厦、绿洲大酒店、中银大厦7个项目,占总量的42%;其次为10万平米以上的项目仅有时代广场、世代锦江2个项目,占总量的18.05%;8-9万平米的写字楼仅有民兴金融大厦(四川建行大厦)和冠城广场2个项目,占总量18.05%;5万平米以下的写字楼项目仅有天府中心和世都大厦2个,仅占总量6.97%;6-7万平米的写字楼仅有四川国际大厦1个项目,仅占总量的6.66%;金俪大厦、锦江宾馆、罗曼大酒店、皇冠假日酒店的建筑面积不详。

成都部分写字楼调查报告共24页

56、极端的法规,就是极端的不公。 ——西 塞罗 57、法律一旦成为人们的需要,人们 就不再 配享受 自由了 。—— 毕达哥 拉斯 58、法律规定的惩罚不是为了私人的 利益, 而是为 了公共 的利益 ;一部 分靠有 害的强 制,一 部分靠 榜样的 效力。 ——格 老秀斯 59、假如没有法律他们会更快乐的话 ,那么 法律作 为一件 无用之 物自己 就会消 灭。— —洛克

拉

60、生活的道路一旦选定,就要勇敢地 走到底 ,决不— —西塞 罗

56、书不仅是生活,而且是现在、过 去和未 来文化 生活的 源泉。 ——库 法耶夫 57、生命不可能有两次,但许多人连一 次也不 善于度 过。— —吕凯 特 58、问渠哪得清如许,为有源头活水来 。—— 朱熹 59、我的努力求学没有得到别的好处, 只不过 是愈来 愈发觉 自己的 无知。 ——笛 卡儿

成都写字楼调研报告16P

B座 A座

B栋产品分析

面积区间 100-200 200-300 300-400 400-500

总计

套数 263 173 55 46 537

总面积 42351.73 43225.77 18306.64 19605.59 123489.73

价格趋势

套比 49% 32% 10% 9% 100%

面积比 34% 35% 15% 16% 100%

套比 38% 24% 25% 13% 100%

价格趋势

面积比 26% 24% 31% 19% 100%

新希望大厦主要是200-500平米的房源,整个房源可以自由组合。单层主要面积是2900平米。 新希望大厦主要是从底楼层向高楼层开始销售,目前主要销售20-22层,价格是15000-17000 元/平米,一次性优惠2%,分期优惠1%,按揭无优惠情况。

物业管理费: 6元/平方米·月

写字楼大堂高 度

9.7

电梯数量 8

电梯服务面积

总面积 层高

28万平米 3.7

单层面积 车位数

2000 1160

周边配套:中、小学: 成都七中(初/高中),美 视国际学校、四中(规划中)、九中(规划中)、软件 园国际小学等 商场: 欧尚、宜家、富森美家居;规划 中的有伊藤洋华堂、茂业百货、美美力诚旗舰店等。周 边写字楼未来写字楼有国航世纪中心,水电大厦、高新 国际广场等等,写字楼供应量巨大。

层高

入住时间: 2019/12/30

建筑面积: 81140.06平方米

绿化率: 27%

地上25层,地下

楼层状况: 3层,建筑总高

度93.95米

写字楼大堂高 度

9

电梯服务面积 5771.2平米/台

成都写字楼市场分析与报告

成都写字楼市场分析与报告第一部分成都市写字楼市场分析一、成都写字楼市场概述按照国际通行划分标准,成都市写字楼中总的来说高档写字楼少,甲级写字楼少,特色写字楼不多,不具备与北京、上海等国际性大都市竞争的实力。

由于经济发展原因,目前正在使用的写字楼中有相当一部分为商铺加写字间,或住宅加写字间,纯写字楼不多。

1、成都写字楼发展历史1995年以前萌芽期无代表性写字楼,发展混乱;1996-1997 发展期1996年32层高的新时代广场在文武路崛起,成都真正意义上的写字楼诞生。

玻璃幕墙开始流行,外资大量进入;1997年写字楼竣工面积、实际销售面积、施工面积均达到历年来顶峰,实际销售面积、空置面积比1996年翻了一翻,呈井喷行情;1998-2000缓慢发展期1997年亚洲金融危机爆发,外资损失惨重,纷纷撤回资金,写字楼实际销售面积开始回落,空置面积达历年来的顶点;1998年川信及2000年冠城的开业,在整体上提升了成都写字楼的综合素质;2000年后,随着国家西部大开发战略的实施和国民经济的持续增长,写字楼的供应量逐步上升,写字楼市场也逐步复苏,但很大一部分是97、98年烂尾楼的重新包装上市,如以前的美岭大厦改为现在的威斯顿联邦大厦,以前的庄士中心改为现在的时代数码广场,以前的成都市新华书店改为现在的城市之心,也有一部分高层电梯公寓,因为地理位置好,景观好,交通方便、周边配套设施齐全而悄悄的将用途变为写字间,因其租售价格相对于高档写字楼便宜而吸引了大量中小企业入住,如江信大厦、太升大厦、西御大厦、王府井公寓、瑞金广场等并由此在成都也产生了SOHO、HOME-OFFICE概念。

2001年至今恢复长期2001年写字楼竣工面积,只是顶峰时1997年的三分之一,实际销售面积比2000年增长68.8%,空置面积、施工面积开始有下降的趋势,新开工面积比2000年减少近一半。

但从去年年底开始,随着各种利好信息的显现,写字楼的发展开始进入一个新的历史时期,外地资本再次的大量涌入(仁恒集团)、本地开发商的强势介入(博瑞省博项目)引发了新一轮的写字楼投资热潮, 2003年写字楼的投资额和在建规模也预示着未来三年左右成都市的写字楼市场将上演一场激烈的争夺战。

成都写字楼公寓市场研究报告

春熙路属于规划中的

东大街区域,为成都市 政府着力打造的“西部 华尔街”,其定位为金 融业基地,目前以发展 较为完善

成都核心CBD内部又分为骡马市区-顺城街区、人民南路沿线、东大街(春熙路) 沿线三大组团

各组团功能定位较为明确,但骡马市区、顺城街区与其他组团衔接区域 现状较差

主城区办公市场

房产市场

项目名

2007

所处区位或商圈

九眼桥

开发商

香港嘉里集团

物管公司

世邦魏理仕

总建筑面积(m2)

46526

地上总层数

28

吊顶后净高(m2) 2.6

电梯数量

12

电梯速度(m/s)

3

车位数量(个)

472

车位费用(元/月)

550

租金(元/m2·月)

120~180

物管费用(元/m2·月)

20

配套设施设备

1、12部高速东芝电梯,高低分区,可载24人; 2、美国特灵VAV空调系统,每层 设计风量为75冷吨,可变风量系统,自主控制空调开放时间,按流量计费,24小时 新风;3、楼层每平米供电量达80伏安,并设有200安培的三相电源,后备发电机组 提供每层楼25KVA的紧急电力供应; 4、提供光纤布线(垂直主干),移动电话信 号覆盖办公大楼(包括电梯及地下停车场),电信及网通电话线路入户; 5、电脑 控制自动防火监测系统及警钟系统、消火栓、灭火喉、自动喷淋系统; 6、电梯厅、 大堂及各楼层等公共区域设有闭路监视系统,业主均配备感应卡,仅能出入本公司

租50% 售50% 租70% 售30% 租95% 售5%

全销售

租90% 售10%

全销售

100% 100% 100% 100% 100% 100%