双箭股份2020年三季度财务分析详细报告

双箭股份2020年上半年财务分析结论报告

双箭股份2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为17,661.3万元,与2019年上半年的14,827.1万元相比有较大增长,增长19.11%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年上半年营业成本为54,891.87万元,与2019年上半年的49,410.08万元相比有较大增长,增长11.09%。

2020年上半年销售费用为4,052万元,与2019年上半年的3,793.3万元相比有较大增长,增长6.82%。

从销售费用占销售收入比例变化情况来看,2020年上半年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2020年上半年管理费用为3,025.17万元,与2019年上半年的3,130.03万元相比有所下降,下降3.35%。

2020年上半年管理费用占营业收入的比例为3.72%,与2019年上半年的4.36%相比有所降低,降低0.64个百分点。

营业利润有所提高,管理费用支出控制较好。

本期财务费用为-233.35万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

与2019年上半年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,双箭股份2020年上半年是有现金支付能力的,其现金支付能力为52,714.63万元。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析双箭股份2020年上半年的营业利润率为21.51%,总资产报酬率为内部资料,妥善保管第1 页共3 页。

双箭股份2020年三季度财务分析结论报告

双箭股份2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为10,165.38万元,与2019年三季度的7,730.49万元相比有较大增长,增长31.50%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年三季度营业成本为30,282.67万元,与2019年三季度的26,567.41万元相比有较大增长,增长13.98%。

2020年三季度销售费用为2,862.37万元,与2019年三季度的2,198.7万元相比有较大增长,增长30.18%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2020年三季度管理费用为1,831.45万元,与2019年三季度的1,652.96万元相比有较大增长,增长10.8%。

2020年三季度管理费用占营业收入的比例为3.97%,与2019年三季度的4.24%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

2019年三季度理财活动带来收益454.13万元,2020年三季度融资活动由创造收益转化为支付费用,支付253.08万元。

三、资产结构分析2020年三季度应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

与2019年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,双箭股份2020年三季度是有现金支付能力的,其现金支付能力为56,898.42万元。

企业负债经营为正效应,增加负债有可能给内部资料,妥善保管第1 页共3 页。

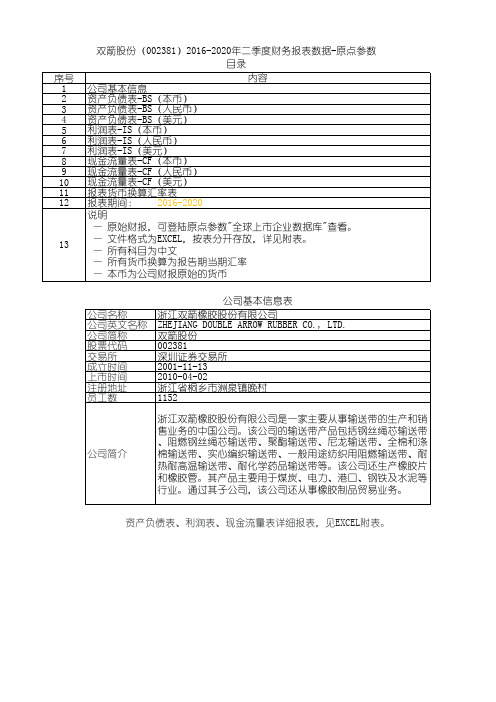

双箭股份(002381)2016-2020年二季度财务报表数据-原点参数

报表期间: 2016-2020

内容

说明 — 原始财报,可登陆原点参数"全球上市企业数据库"查看。 — 文件格式为EXCEL,按表分开存放,详见附表。 — 所有科目为中文 — 所有货币换算为报告期当期汇率

— 本币为公司财报原始的货币

公司名称 公司英文名称 公司简称 股票代码 交易所 成立时间 上市时间 注册地址 员工数

公司基本信息表

浙江双箭橡胶股份有限公司 ZHEJIANG DOUBLE ARROW RUBBER CO., LTD. 双箭股份 002381 深圳证券交易所 2001-11-13 2010-04-02 浙江省桐乡市洲泉镇晚村 1152

公司简介

浙江双箭橡胶股份有限公司是一家主要从事输送带的生产和销 售业务的中国公司。该公司的输送带产品包括钢丝绳芯输送带 、阻燃钢丝绳芯输送带、聚酯输送带、尼龙输送带、全棉和涤 棉输送带、实心编织输送带、一般用途纺织用阻燃输送带、耐 热耐高温输送带、耐化学药品输送带等。该公司还生产橡胶片 和橡胶管。其产品主要用于煤炭、电力、港口、钢铁及水泥等 行业。通过其子公司,该公司还从事橡胶制品贸易业务。

序号 1 2 3 4 5 6 7 8 9 10 11 12

13

双箭股份(002381)2016-2020年二季度财务报表数据-原点参数

目录

公司基本信息 资产负债表-BS(本币) 资产负债表-BS(人民币) 资产负债表-BS(美元) 利润表-IS(本币) 利润表-IS(人民币) 利润表-IS(美元) 现金流量表-CF(本币) 现金流量表-CF(人民币) 现金流量表-CF(美元) 报表货币换算汇率表

双箭股份2020年三季度财务风险分析详细报告

双箭股份2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为61,735.42万元,2020年三季度已经取得的短期带息负债为17,618万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供118,450.75万元的营运资本。

3.总资金需求

该企业资金富裕,富裕56,715.33万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为58,208.86万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是91,767.72万元,实际已经取得的短期带息负债为17,618万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为75,127.85万元,企业有能力在3年之内偿还的贷款总规模为83,517.57万元,在5年之内偿还的贷款总规模为100,297万元,当前实际的带息负债合计为17,618万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第1 页共5 页。

002381双箭股份2023年三季度现金流量报告

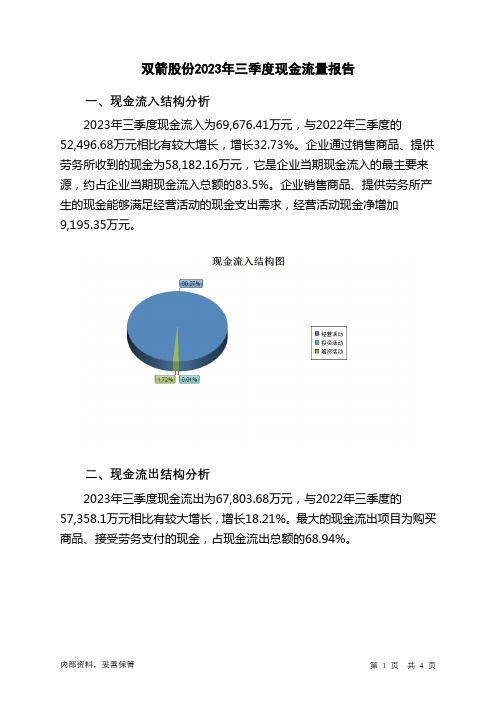

双箭股份2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为69,676.41万元,与2022年三季度的52,496.68万元相比有较大增长,增长32.73%。

企业通过销售商品、提供劳务所收到的现金为58,182.16万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的83.5%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加9,195.35万元。

二、现金流出结构分析2023年三季度现金流出为67,803.68万元,与2022年三季度的57,358.1万元相比有较大增长,增长18.21%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的68.94%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有较大幅度增加,企业经营活动现金流入的稳定性提高。

2023年三季度,工资性支出有较大幅度增加,现金流出的刚性明显增强。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;收到其他与经营活动有关的现金;收到的税费返还;取得借款收到的现金。

现金流出项目从大到小依次是:购买商品、接受劳务支付的现金;构建固定资产、无形资产和其他长期资产支付的现金;支付给职工以及为职工支付的现金;支付的其他与经营活动有关的现金。

四、现金流动的协调性评价2023年三季度双箭股份投资活动需要资金7,801.22万元;经营活动创造资金9,195.35万元。

投资活动所需要的资金能够被企业经营活动所创造的现金净流量满足。

2023年三季度双箭股份筹资活动产生的现金流量净额为478.59万元。

投资活动的资金缺口是由经营活动和筹资活动共同满足的。

五、现金流量的变化2022年三季度现金净亏空4,542.38万元,2023年三季度扭亏为盈,现金净增加1,647.48万元。

2023年三季度经营活动产生的现金流量净额为9,195.35万元,与2022年三季度的3,067.91万元相比成倍增长,增长2倍。

双箭股份2020年上半年财务分析详细报告

双箭股份2020年上半年财务分析详细报告一、资产结构分析1.资产构成基本情况双箭股份2020年上半年资产总额为231,751.01万元,其中流动资产为163,759.82万元,主要以货币资金、应收账款、存货为主,分别占流动资产的34.29%、27.29%和16.8%。

非流动资产为67,991.19万元,主要以固定资产、无形资产、在建工程为主,分别占非流动资产的65.77%、7.92%和3.46%。

资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产212,785.34 100.00 217,255.3 100.00231,751.01100.00流动资产156,278.04 73.44159,905.9573.60163,759.8270.66货币资金31,649.86 14.87 34,282.06 15.78 56,153.02 24.23 应收账款41,222.55 19.37 41,994.09 19.33 44,683.6 19.28 存货24,564.22 11.54 25,859 11.90 27,513.17 11.87 非流动资产56,507.29 26.56 57,349.35 26.40 67,991.19 29.34 固定资产33,419.39 15.71 30,525.44 14.05 44,715.78 19.29无形资产2,579.34 1.21 2,478.05 1.14 5,384.19 2.32 在建工程921.83 0.43 3,081.79 1.42 2,349.86 1.012.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的39.37%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的28.46%,应当加强应收款项管理,关注应收款项的质量。

2022年我国胶管胶带行业领先企业双箭股份业务收入构成情况及优势分析

双箭股份技术驱动,研发投入助力新品研发最后,双箭股份在技术创新和产品研发方面也具有明显优势。公司注重研发投入,不断推出新产品,满足市场需求,保持了较强的市场竞争力。

2.双箭股份业务收入以输送带和胶管为主,输送带占比62.36%2022年,双箭股份的业务收入主要来自于输送带和胶管两大板块。其中,输送带板块收入占比最高,为62.36%,而胶管板块收入占比为27.12%。在双箭股份的业务结构中,输送带板块的优势在于其市场份额领先,并且具备较强的研发实力和技术创新能力。

双箭股份:胶管胶带行业收入构成分析双箭股份: 胶管胶带行业领先企业收入构成分析

2022年双箭股份胶管胶带行业收入构成及优势在2022年,双箭股份继续在胶管胶带行业中保持领先地位,其业务收入构成情况及优势值得关注。

双箭股份:胶管业务为主导,收入稳定首先,双箭股份的业务收入主要来自于胶管业务。该公司在胶管研发、生产、销售方面具有丰富的经验和技术优势,其产品广泛应用于石油、化工、船舶、矿山等领域,市场覆盖面广,收入稳定。

5. 研发投入:双箭股份注重研发投入,不断推进技术创新和产品升级。公司拥有多个研发中心和实验室,拥有一支技术实力较强的研发团队,能够不断推出新产品和新技术,保持行业领先地位。

综上所述,双箭股份在胶管胶带行业中的领先地位主要得益于其强大的技术实力、生产能力和销售服务体系,以及在国际市场上的竞争力。公司将继续致力于技术创新和产品升级,不断提升自身的核心竞争力,为行业的发展做出更大的贡献。

专业研发、先进生产、广泛渠道助力公司稳健发展(1)技术研发:公司拥有专业的研发团队和技术研发设施,能够不断推出新产品和技术,提高产品的质量和竞争力。

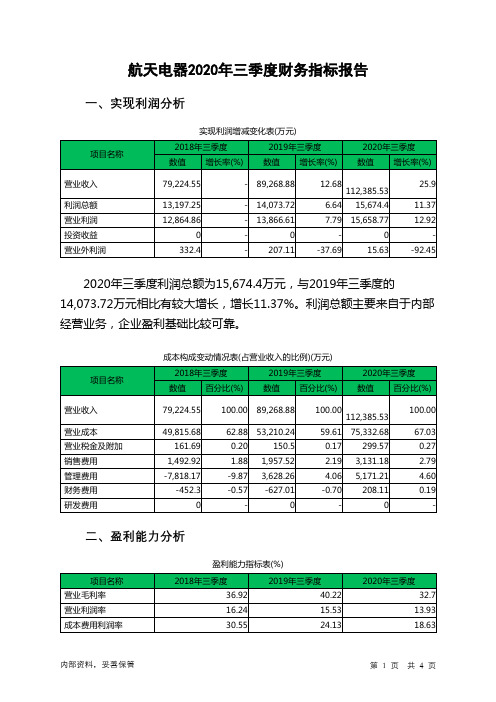

航天电器2020年三季度财务指标报告

-0.70 208.11

-

0

100.00

67.03 0.27 2.79 4.60 0.19 -

二、盈利能力分析

项目名称 营业毛利率 营业利润率 成本费用利润率

盈利能力指标表(%)

2018年三季度 36.92

2019年三季度 40.22

16.24

15.53

30.55

24.13

2020年三季度 32.7

航天电器2020年三季度财务指标报告

一、实现利润分析

项目名称

营业收入

利润总额 营业利润 投资收益 营业外利润

实现利润增减变化表(万元)

2018年三季度 数值 增长率(%)

2019年三季度 数值 增长率(%)

2020年三季度 数值 增长率(%)

79,224.55

13,197.25 12,864.86

0 332.4

- 89,268.88

- 14,073.72

- 13,866.61

-

0

- 207.11

12.68 112,385.53

6.64 15,674.4

7.79 15,658.77

-

0

-37.69

15.63

25.9

11.37 12.92

-92.45

2020年三季度利润总额为15,674.4万元,与2019年三季度的 14,073.72万元相比有较大增长,增长11.37%。利润总额主要来自于内部 经营业务,企业盈利基础比较可靠。

项目名称

营业收入

营业成本 营业税金及附加 销售费用 管理费用 财务费用 研发费用

成本构成变动情况表(占营业收入的比例)(万元)

2018年三季度 数值 百分比(%)

双箭股份 2019 第三季度财报

浙江双箭橡胶股份有限公司2019年第三季度报告全文浙江双箭橡胶股份有限公司2019年第三季度报告股票代码:002381股票简称:双箭股份披露时间:2019年10月22日第一节重要提示公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

所有董事均已出席了审议本次季报的董事会会议。

公司负责人沈耿亮、主管会计工作负责人吴建琴及会计机构负责人(会计主管人员)沈佳平声明:保证季度报告中财务报表的真实、准确、完整。

第二节公司基本情况一、主要会计数据和财务指标公司是否需追溯调整或重述以前年度会计数据□是√否非经常性损益项目和金额√适用□不适用单位:人民币元对公司根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义界定的非经常性损益项目,以及把《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目,应说明原因□适用√不适用公司报告期不存在将根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义、列举的非经常性损益项目界定为经常性损益的项目的情形。

二、报告期末股东总数及前十名股东持股情况表1、普通股股东和表决权恢复的优先股股东数量及前10名股东持股情况表单位:股公司前10名普通股股东、前10名无限售条件普通股股东在报告期内是否进行约定购回交易□是√否公司前10名普通股股东、前10名无限售条件普通股股东在报告期内未进行约定购回交易。

2、公司优先股股东总数及前10名优先股股东持股情况表□适用√不适用第三节重要事项一、报告期主要财务数据、财务指标发生变动的情况及原因√适用□不适用资产负债表1、报告期末预付款项较期初减少59.08%,主要系本期母公司预付材料款减少所致。

2、报告期末在建工程较期初增加666.02%,主要系公司本期未完成工程年产1000万平方米高强力输送带项目增加所致。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

双箭股份2020年三季度财务分析详细报告

一、资产结构分析

1.资产构成基本情况

双箭股份2020年三季度资产总额为248,756.61万元,其中流动资产为178,391.02万元,主要以货币资金、应收账款、存货为主,分别占流动资产的34.65%、22.26%和17.25%。

非流动资产为70,365.59万元,主要以固定资产、无形资产、在建工程为主,分别占非流动资产的63.01%、7.6%和5.81%。

资产构成表(万元)

项目名称

2018年三季度2019年三季度2020年三季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产

216,137.51 100.00

220,659.48

100.00

248,756.61

100.00

流动资产

160,517.48 74.27

160,901.79

72.92

178,391.02

71.71

货币资金36,096.52 16.70 32,346.45 14.66 61,806.02 24.85 应收账款46,581.93 21.55 39,174.07 17.75 39,703.15 15.96 存货22,720 10.51 24,223.34 10.98 30,775.41 12.37 非流动资产55,620.02 25.73 59,757.69 27.08 70,365.59 28.29 固定资产32,505.18 15.04 30,299.69 13.73 44,337.01 17.82

无形资产2,554.01 1.18 2,455.64 1.11 5,345.9 2.15 在建工程1,030.78 0.48 4,381.2 1.99 4,090.52 1.64

2.流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的41.77%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的22.26%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表(万元)

项目名称

2018年三季度2019年三季度2020年三季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产

160,517.48 100.00

160,901.79

100.00

178,391.02

100.00

货币资金36,096.52 22.49 32,346.45 20.10 61,806.02 34.65 应收账款46,581.93 29.02 39,174.07 24.35 39,703.15 22.26 存货22,720 14.15 24,223.34 15.05 30,775.41 17.25 交易性金融资产0 - 0 - 10,106.56 5.67 预付款项3,368.82 2.10 1,175.43 0.73 3,587.84 2.01 应收票据25,639.74 15.97 32,057.87 19.92 2,603.84 1.46 其他流动资产24,871.99 15.49 30,638.31 19.04 107.24 0.06

3.资产的增减变化

2020年三季度总资产为248,756.61万元,与2019年三季度的220,659.48万元相比有较大增长,增长12.73%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:货币资金增加29,459.58万元,固定资产增加14,037.32万元,交易性金融资产增加10,106.56万元,存货增加6,552.07万元,无形资产增加2,890.26万元,预付款项增加2,412.42万元,应收账款增加529.08万元,递延所得税资产增加204.3万元,长期待摊费

用增加20.08万元,共计增加66,211.66万元;以下项目的变动使资产总额减少:投资性房地产减少66.74万元,应收利息减少101.9万元,在建工程减少290.68万元,其他非流动资产减少2,390.07万元,应收票据减少29,454.03万元,其他流动资产减少30,531.07万元,共计减少62,834.48万元。

各项科目变化引起资产总额增加28,097.14万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2020年三季度应收账款所占比例较高,存货所占比例过高。