公司金融计算题有答案)

公司金融计算题

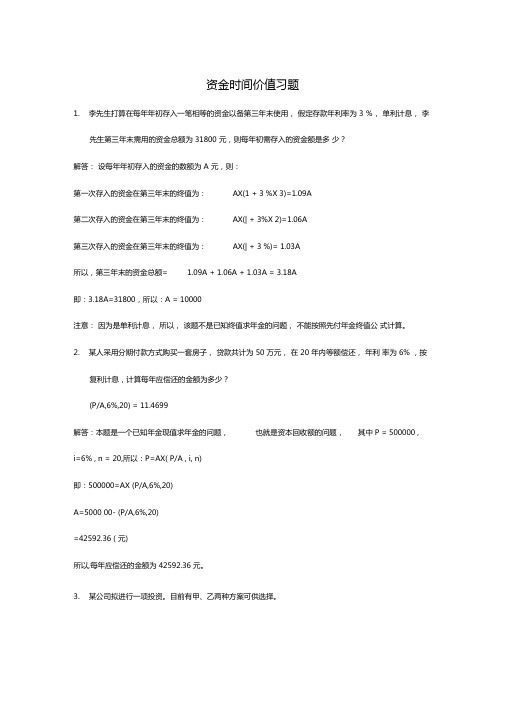

资金时间价值习题1.李先生打算在每年年初存入一笔相等的资金以备第三年末使用,假定存款年利率为 3 %,单利计息,李先生第三年末需用的资金总额为 31800 元,则每年初需存入的资金额是多少?解答:设每年年初存入的资金的数额为 A 元,则:第一次存入的资金在第三年末的终值为:AX(1 + 3 %X 3)=1.09A第二次存入的资金在第三年末的终值为:AX(| + 3%X 2)=1.06A第三次存入的资金在第三年末的终值为:AX(| + 3 %)= 1.03A所以,第三年末的资金总额= 1.09A + 1.06A + 1.03A = 3.18A即:3.18A=31800,所以:A = 10000注意:因为是单利计息,所以,该题不是已知终值求年金的问题,不能按照先付年金终值公式计算。

2.某人采用分期付款方式购买一套房子,贷款共计为 50 万元,在 20 年内等额偿还,年利率为 6% ,按复利计息,计算每年应偿还的金额为多少?(P/A,6%,20) = 11.4699解答:本题是一个已知年金现值求年金的问题,也就是资本回收额的问题,其中P = 500000 , i=6% , n = 20,所以:P=AX( P/A , i, n)即:500000=AX (P/A,6%,20)A=5000 00- (P/A,6%,20)=42592.36 ( 元)所以,每年应偿还的金额为 42592.36 元。

3.某公司拟进行一项投资。

目前有甲、乙两种方案可供选择。

如果投资于甲方案其原始投资额会比乙方案高40000 元,但每年可获得的收益比乙方案多 8000 元。

假设该公司要求的最低报酬率为8% ,则甲方案应持续多少年,该公司投资于甲方案才会更合算?(P/A , 8% , 6 )= 4.6229(P/A , 8% , 7 )= 5.2064解答:计算 8000 元的现值,至少应使之等于 40000 元才是合算的,所以有:40000 = 8000 X( P/A , 8% , n)即:(P/A , 8% , n )= 5查年金现值系数表可知:(P/A , 8% , 6 )= 4.6229(P/A , 8% , 7 )= 5.2064由内插法可知:[7-n]/[7-6]=[5.2064-5]/[5.2064-4.6229]n = 6.6所以甲方案至少应持续 6.6 年,该公司选择甲方案才是合算的。

公司金融计算题(有答案)

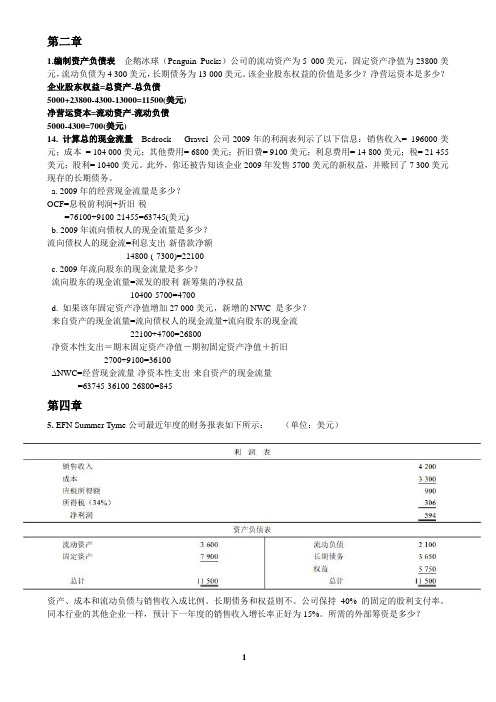

第二章1.编制资产负债表企鹅冰球(Penguin Pucks)公司的流动资产为5 000美元,固定资产净值为23800美元,流动负债为4 300美元,长期债务为13 000美元。

该企业股东权益的价值是多少?净营运资本是多少?企业股东权益=总资产-总负债5000+23800-4300-13000=11500(美元)净营运资本=流动资产-流动负债5000-4300=700(美元)14. 计算总的现金流量Bedrock Gravel 公司2009年的利润表列示了以下信息:销售收入= 196000美元;成本= 104 000美元;其他费用= 6800美元;折旧费= 9100美元;利息费用= 14 800美元;税= 21 455美元;股利= 10400美元。

此外,你还被告知该企业2009年发售5700美元的新权益,并赎回了7 300美元现存的长期债务。

a. 2009年的经营现金流量是多少?OCF=息税前利润+折旧-税=76100+9100-21455=63745(美元)b. 2009年流向债权人的现金流量是多少?流向债权人的现金流=利息支出-新借款净额14800-(-7300)=22100c. 2009年流向股东的现金流量是多少?流向股东的现金流量=派发的股利-新筹集的净权益10400-5700=4700d. 如果该年固定资产净值增加27 000美元,新增的NWC 是多少?来自资产的现金流量=流向债权人的现金流量+流向股东的现金流22100+4700=26800净资本性支出=期末固定资产净值-期初固定资产净值+折旧2700+9100=36100∆NWC=经营现金流量-净资本性支出-来自资产的现金流量=63745-36100-26800=845第四章5. EFN Summer Tyme公司最近年度的财务报表如下所示:(单位:美元)资产、成本和流动负债与销售收入成比例。

长期债务和权益则不。

公司保持40% 的固定的股利支付率。

《公司金融》计算题答案(出卷老师)

《公司金融》计算题(答案是我自己找的,准确性有待考证,不过应该没错吧)备注:部分题目有一定难度,考试不做要求。

仅供深入学习使用。

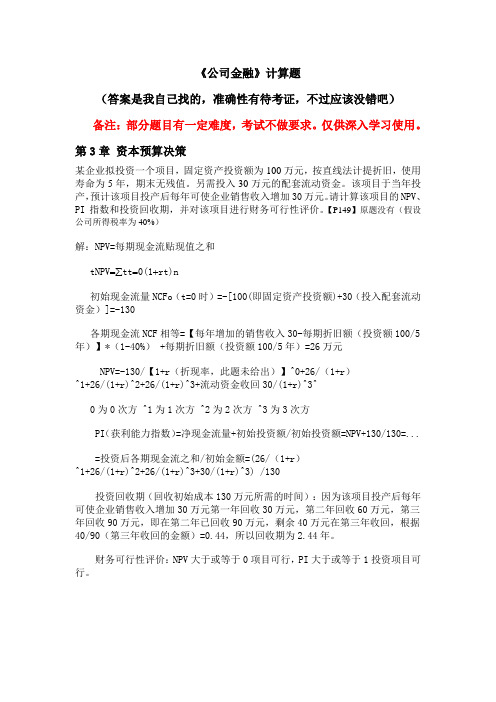

第3章资本预算决策某企业拟投资一个项目,固定资产投资额为100万元,按直线法计提折旧,使用寿命为5年,期末无残值。

另需投入30万元的配套流动资金。

该项目于当年投产,预计该项目投产后每年可使企业销售收入增加30万元。

请计算该项目的NPV、PI指数和投资回收期,并对该项目进行财务可行性评价。

【P149】原题没有(假设公司所得税率为40%)解:NPV=每期现金流贴现值之和tNPV=∑tt=0(1+rt)n初始现金流量NCFo(t=0时)=-[100(即固定资产投资额)+30(投入配套流动资金)]=-130各期现金流NCF相等=【每年增加的销售收入30-每期折旧额(投资额100/5年)】*(1-40%) +每期折旧额(投资额100/5年)=26万元NPV=-130/【1+r(折现率,此题未给出)】^0+26/(1+r)^1+26/(1+r)^2+26/(1+r)^3+流动资金收回30/(1+r)^3^0为0次方 ^1为1次方 ^2为2次方 ^3为3次方PI(获利能力指数)=净现金流量+初始投资额/初始投资额=NPV+130/130=...=投资后各期现金流之和/初始金额=(26/(1+r)^1+26/(1+r)^2+26/(1+r)^3+30/(1+r)^3) /130投资回收期(回收初始成本130万元所需的时间):因为该项目投产后每年可使企业销售收入增加30万元第一年回收30万元,第二年回收60万元,第三年回收90万元,即在第二年已回收90万元,剩余40万元在第三年收回,根据40/90(第三年收回的金额)=0.44,所以回收期为2.44年。

财务可行性评价:NPV大于或等于0项目可行,PI大于或等于1投资项目可行。

第4章资本结构决策1、某公司拟筹资1亿元。

其中向银行贷款2000万,票面利率8%,筹资费率2%;发行优先股2000万,股利率为10%,筹资费率3%;发行普通股4000万,筹资费率5%,预计第一年股利为10%,以后每年按5%递增;留存收益为2000万元,第一年末的股利率为10%,以后每年增长为5%。

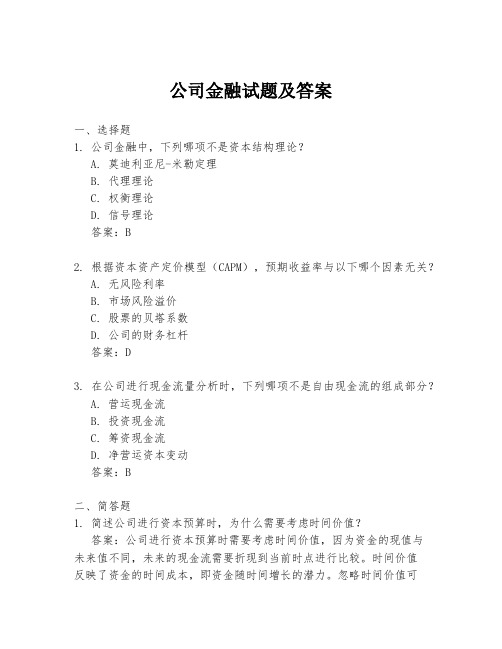

公司金融试题及答案

公司金融试题及答案一、选择题1. 公司金融中,下列哪项不是资本结构理论?A. 莫迪利亚尼-米勒定理B. 代理理论C. 权衡理论D. 信号理论答案:B2. 根据资本资产定价模型(CAPM),预期收益率与以下哪个因素无关?A. 无风险利率B. 市场风险溢价C. 股票的贝塔系数D. 公司的财务杠杆答案:D3. 在公司进行现金流量分析时,下列哪项不是自由现金流的组成部分?A. 营运现金流B. 投资现金流C. 筹资现金流D. 净营运资本变动答案:B二、简答题1. 简述公司进行资本预算时,为什么需要考虑时间价值?答案:公司进行资本预算时需要考虑时间价值,因为资金的现值与未来值不同,未来的现金流需要折现到当前时点进行比较。

时间价值反映了资金的时间成本,即资金随时间增长的潜力。

忽略时间价值可能导致投资决策的失误。

2. 什么是财务杠杆,它如何影响公司的财务风险和收益?答案:财务杠杆是指公司使用债务融资来增加其资本结构中的债务比例。

财务杠杆可以放大公司的收益,因为债务融资的成本(利息)通常低于公司的盈利率。

然而,它也增加了财务风险,因为公司必须支付固定的利息费用,即使在收益不佳时也是如此。

三、计算题1. 假设某公司计划进行一项投资,初始投资成本为$100,000,预期在接下来的5年内每年产生$20,000的现金流。

如果公司的折现率为10%,请计算净现值(NPV)。

答案:NPV = -$100,000 + ($20,000 / (1+0.1)^1) + ($20,000 / (1+0.1)^2) + ($20,000 / (1+0.1)^3) + ($20,000 / (1+0.1)^4) + ($20,000 / (1+0.1)^5) = -$100,000 + $18,181.82 + $16,513.51 + $15,025.68 + $13,704.91 + $12,539.13 = $5,975.152. 如果一家公司的贝塔系数为1.2,无风险利率为3%,市场风险溢价为6%,计算该公司的预期收益率。

公司金融习题及答案

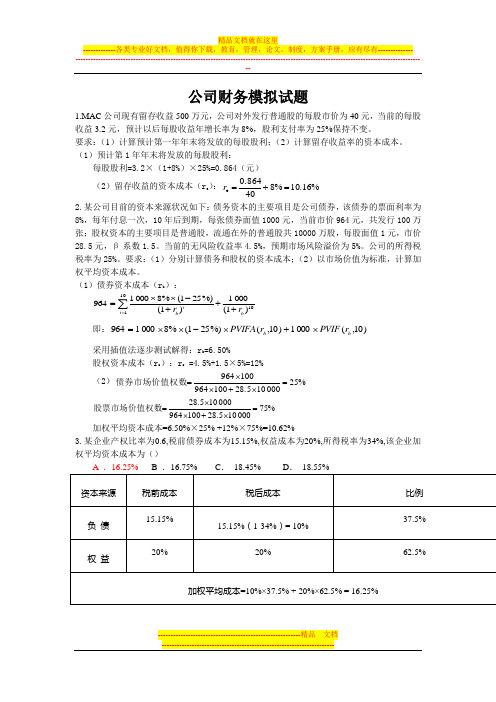

公司财务模拟试题1.MAC 公司现有留存收益500万元,公司对外发行普通股的每股市价为40元,当前的每股收益3.2元,预计以后每股收益年增长率为8%,股利支付率为25%保持不变。

要求:(1)计算预计第一年年末将发放的每股股利;(2)计算留存收益率的资本成本。

(1)预计第1年年末将发放的每股股利:每股股利=3.2×(1+8%)×25%=0.864(元)(2)留存收益的资本成本(r e ):%16.10%8400.864e =+=r 2.某公司目前的资本来源状况如下:债务资本的主要项目是公司债券,该债券的票面利率为8%,每年付息一次,10年后到期,每张债券面值1000元,当前市价964元,共发行100万张;股权资本的主要项目是普通股,流通在外的普通股共10000万股,每股面值1元,市价28.5元,β系数1.5。

当前的无风险收益率4.5%,预期市场风险溢价为5%。

公司的所得税税率为25%。

要求:(1)分别计算债务和股权的资本成本;(2)以市场价值为标准,计算加权平均资本成本。

(1)债券资本成本(r b ):10101)1(0001)1(%)251(%80001964b t t b r r +++-⨯⨯=∑=即:)10,(0001)10,(%)251(%80001964b b r PVIF r PVIFA ⨯+⨯-⨯⨯= 采用插值法逐步测试解得:r b =6.50%股权资本成本(r s ):r s =4.5%+1.5×5%=12% (2)%250001028.5100964100964=⨯+⨯⨯=债券市场价值权数%750001028.51009640001028.5=⨯+⨯⨯=股票市场价值权数加权平均资本成本=6.50%×25% +12%×75%=10.62%3.某企业产权比率为0.6,税前债券成本为15.15%,权益成本为20%,所得税率为34%,该企业加权平均资本成本为()产权比例的概念产权比率又叫债务股权比率,是负债总额与股东权益总额之比率。

最新财贸校《公司金融》综合测试题(一)及参考答案

最新财贸校《公司金融》综合测试题(一)及参考答案《公司金融》综合测试题(一)一、单项选择题1.如果企业速动比率很小,下列结论成立的是()。

A.企业流动资金占用过多B.企业短期偿债能力较强C.企业短期偿债风险较大D.企业资产流动性较强2.我国企业利润分配的一般顺序为()。

A.被没收财物损失,违反税法规定支付的滞纳金和罚款→提取公益金→提取法定公积金→弥补企业以前年度的亏损→向投资者分配利润B.被没收财物损失,违反税法规定支付的滞纳金和罚款→弥补企业以前年度的亏损→提取法定公积金→提取公益金→向投资者分配利润C.弥补企业以前年度的亏损→被没收财物损失,违反税法规定支付的滞纳金和罚款→提取法定公积金→提取公益金→向投资者分配利润D.被没收财物损失,违反税法规定支付的滞纳金和罚款→提取法定公积金→弥补企业以前年度的亏损→提取公益金→向投资者分配利润3.设项目A的年收益率的期望值为30%,标准离差为2%,项目B的年收益率的期望值为20%,标准离差为0%,则应选择()比较合理。

A.选择AB.选择BC.选择A、B是一样的D.无法选择4.股利政策的无关论和相关论争论的焦点是股利政策是否影响()。

A.企业的股东权益B.企业的获利能力C.企业的市场价值D.企业的可持续发展5.某公司从本年度起每年年末存入银行一笔固定金额的款项,若按复利制用最简便算法计算第n年末可以从银行取出的本利和,则应选用的时间价值系数是()。

A.复利终值数B.复利现值系数C.普通年金终值系数D.普通年金现值系数6.企业现有资金不能满足企业经营的需要,采取短期借款的方式筹措所需资金,属于()。

A.筹资活动B.投资活动C.营运活动D.分配活动7.相对于负债融资方式,吸收直接投资方式筹集资金的优点是()。

A.有利于降低资金成本B.有利于集中企业控制权C.有利于降低财务风险D.有利于发挥财务杠杆作用8.普通股和优先股筹资方式共有的缺点是()。

A.财务风险大B.筹资成本高C.容易分散控制权D.筹资限制多9.公司治理需要解决的首要问题是()。

公司金融 部分习题答案详解

编制利润表

5年后 第0年

账面价值= 第1年

0 第2年

销售收入 营运成本(节约了成本, 所以为负) 折旧 EBIT 所得税 净利润 OCF CAPEX NWC FCF NPV

0 0

-480000 -29000

-509000 ¥61,731.65

0

-160000

接受该项目。

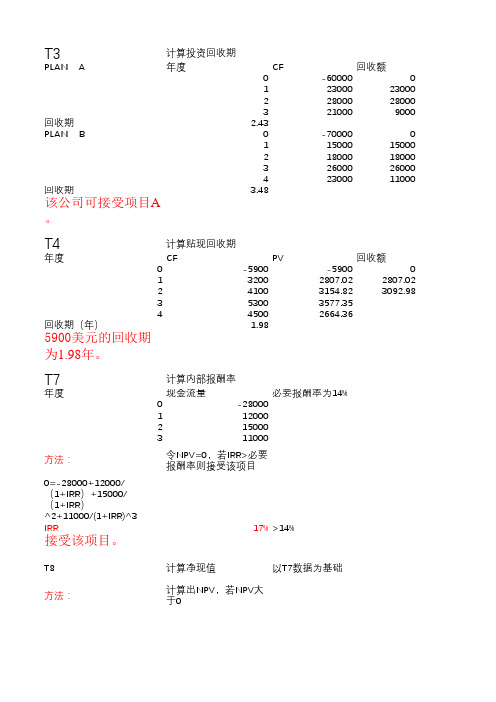

计算内部报酬率

现金流量 0 1 2 3

必要报酬率为14% -28000 12000 15000 11000

令NPV=0,若IRR>必要 报酬率则接受该项目

17% >14%

T8 方法:

计算净现值

以T7数据为基础

计算出NPV,若NPV大 于0

NPV在EXCEL中的函数算出 来的是现值总和,应(选 中第1~n年的现金流)再 减去第0年的初始投资额才 是净现值 必要报酬率为11% NPV方程值 NPV(真实值) 必要报酬率为25% NPV(真实值)

100000日元,价格为其面值的106%。该债券的票 面利率为2.8%,按年支付,到期期限为21年。请问

分之多少,Redemption是指赎回

该债券的到期收益率为多少?

方法一:可以看出到期收益率低于票面利率,根据溢价折价 估计到期收益率

总现值(价格)

面值FV PMT 到期期限 到期收益率

106000 结算日

65000

5年累计折旧额 账面剩余价值 营业外支出 不交税

400000 240000

65000

8、计算残值

一项资产被应用于一个为期4年的项目中,该资产出于税收目的

被划分与5年期类别的MACRS资产。该资产的获取成本为6100

金融学计算题

一、选择题1.假设某股票的当前价格为50元,预计一年后的价格为60元,无风险年利率为5%,则该股票的预期收益率是多少?A.10%B.15%C.20%(答案)D.25%2.某公司发行了面值为1000元,票面利率为8%,期限为5年的债券,若市场利率为10%,则该债券的理论价格是多少?A.800元B.900元C.924.49元(答案)D.1000元3.假设某投资组合包含两种资产,资产A的预期收益率为12%,资产B的预期收益率为18%,若投资组合中资产A的权重为60%,则该投资组合的预期收益率是多少?A.12%B.14%C.15%(答案)D.18%4.某投资者以10元的价格购买了一股股票,一年后以12元的价格卖出,同时获得1元的股息,则该投资者的总收益率为多少?A.10%B.20%C.30%(答案)D.40%5.假设某股票的贝塔系数为1.5,市场组合的预期收益率为12%,无风险利率为4%,则该股票的预期收益率是多少?A.8%B.12%C.14%(答案)D.18%6.某公司计划发行新股,发行价格为20元,预计每股收益为2元,若市场平均市盈率为10倍,则该公司的理论市盈率是多少?A.5倍B.10倍(答案)C.15倍D.20倍7.假设某投资组合的标准差为0.2,市场组合的标准差为0.1,若该投资组合与市场组合的相关系数为0.5,则该投资组合的贝塔系数是多少?A.0.25B.0.5C.1(答案)D.28.某投资者持有一个包含两种资产的投资组合,资产A的权重为40%,资产B的权重为60%,若资产A的预期收益率为10%,资产B的预期收益率为20%,则该投资组合的预期收益率是多少?A.12%B.14%C.16%(答案)D.18%。

公司金融试题及答案

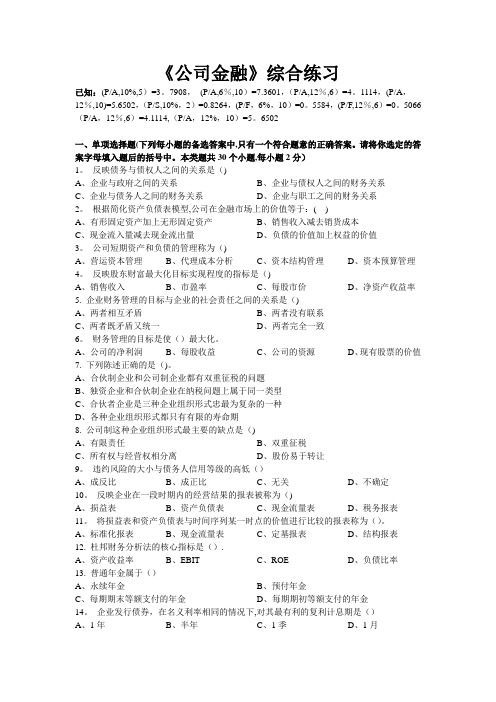

《公司金融》综合练习已知:(P/A,10%,5)=3。

7908,(P/A,6%,10)=7.3601,(P/A,12%,6)=4。

1114,(P/A,12%,10)=5.6502,(P/S,10%,2)=0.8264,(P/F,6%,10)=0。

5584,(P/F,12%,6)=0。

5066 (P/A,12%,6)=4.1114,(P/A,12%,10)=5。

6502一、单项选择题(下列每小题的备选答案中,只有一个符合题意的正确答案。

请将你选定的答案字母填入题后的括号中。

本类题共30个小题,每小题2分)1。

反映债务与债权人之间的关系是()A、企业与政府之间的关系B、企业与债权人之间的财务关系C、企业与债务人之间的财务关系D、企业与职工之间的财务关系2。

根据简化资产负债表模型,公司在金融市场上的价值等于:( )A、有形固定资产加上无形固定资产B、销售收入减去销货成本C、现金流入量减去现金流出量D、负债的价值加上权益的价值3。

公司短期资产和负债的管理称为()A、营运资本管理B、代理成本分析C、资本结构管理D、资本预算管理4。

反映股东财富最大化目标实现程度的指标是()A、销售收入B、市盈率C、每股市价D、净资产收益率5. 企业财务管理的目标与企业的社会责任之间的关系是()A、两者相互矛盾B、两者没有联系C、两者既矛盾又统一D、两者完全一致6。

财务管理的目标是使()最大化。

A、公司的净利润B、每股收益C、公司的资源D、现有股票的价值7. 下列陈述正确的是()。

A、合伙制企业和公司制企业都有双重征税的问题B、独资企业和合伙制企业在纳税问题上属于同一类型C、合伙者企业是三种企业组织形式忠最为复杂的一种D、各种企业组织形式都只有有限的寿命期8. 公司制这种企业组织形式最主要的缺点是()A、有限责任B、双重征税C、所有权与经营权相分离D、股份易于转让9。

违约风险的大小与债务人信用等级的高低()A、成反比B、成正比C、无关D、不确定10。

公司金融试题及答案

公司金融试题及答案### 公司金融试题及答案#### 一、选择题(每题2分,共20分)1. 公司财务的首要目标是什么?A. 股东财富最大化B. 利润最大化C. 市场价值最大化D. 销售收入最大化答案:A2. 以下哪项不是公司金融的基本原则?A. 风险与回报权衡B. 市场效率C. 资本结构无关性D. 货币时间价值答案:C3. 投资决策中,净现值(NPV)为正意味着什么?A. 投资亏损B. 投资盈利C. 投资无风险D. 投资风险过高答案:B4. 资本资产定价模型(CAPM)的公式是什么?A. \( E(Ri) = Rf + β(E(Rm) - Rf) \)B. \( E(Ri) = Rf + E(Rm) \)C. \( E(Ri) = Rf + E(Ri - Rf) \)D. \( E(Ri) = E(Rm) - Rf \)答案:A5. 以下哪项不是公司进行资本结构调整的原因?A. 降低资本成本B. 增加公司价值C. 满足监管要求D. 提高股东回报率答案:D#### 二、简答题(每题10分,共30分)1. 描述财务杠杆对公司价值的影响。

答案:财务杠杆是指公司使用债务融资来增加股东的回报。

适度的财务杠杆可以增加公司的收益,因为债务利息通常低于公司的资本成本,从而提高公司的净收益。

然而,过高的财务杠杆会增加公司的财务风险,因为债务需要定期偿还,如果公司无法产生足够的现金流来满足这些债务支付,可能会导致财务困境甚至破产。

2. 解释什么是现金流量表,并简述其重要性。

答案:现金流量表是一份财务报表,记录了公司在一定时期内现金和现金等价物的流入和流出情况。

它分为三个部分:经营活动现金流、投资活动现金流和筹资活动现金流。

现金流量表的重要性在于,它提供了公司现金流量的直观信息,帮助投资者和管理层评估公司的流动性、偿债能力和财务健康状况。

3. 什么是公司估值?简述其基本方法。

答案:公司估值是指估算公司整体价值的过程。

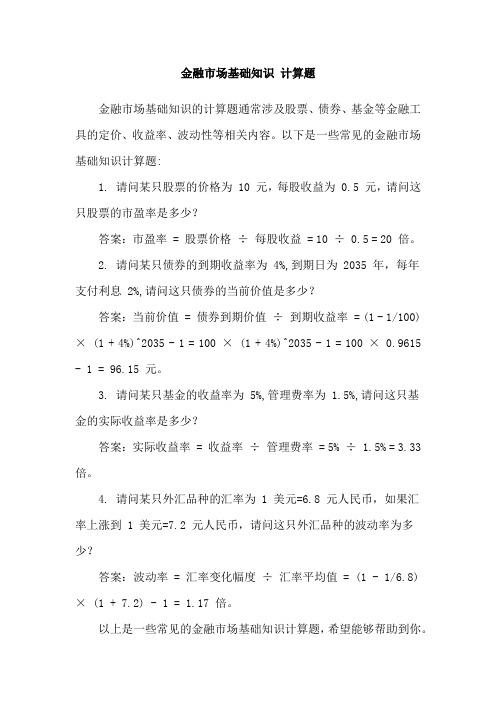

金融市场基础知识 计算题

金融市场基础知识计算题

金融市场基础知识的计算题通常涉及股票、债券、基金等金融工具的定价、收益率、波动性等相关内容。

以下是一些常见的金融市场基础知识计算题:

1. 请问某只股票的价格为 10 元,每股收益为 0.5 元,请问这只股票的市盈率是多少?

答案:市盈率 = 股票价格÷每股收益 = 10 ÷ 0.5 = 20 倍。

2. 请问某只债券的到期收益率为 4%,到期日为 2035 年,每年

支付利息 2%,请问这只债券的当前价值是多少?

答案:当前价值 = 债券到期价值÷到期收益率 = (1 - 1/100) × (1 + 4%)^2035 - 1 = 100 × (1 + 4%)^2035 - 1 = 100 × 0.9615 - 1 = 96.15 元。

3. 请问某只基金的收益率为 5%,管理费率为 1.5%,请问这只基

金的实际收益率是多少?

答案:实际收益率 = 收益率÷管理费率 = 5% ÷ 1.5% = 3.33 倍。

4. 请问某只外汇品种的汇率为 1 美元=6.8 元人民币,如果汇

率上涨到 1 美元=7.2 元人民币,请问这只外汇品种的波动率为多少?

答案:波动率 = 汇率变化幅度÷汇率平均值 = (1 - 1/6.8) × (1 + 7.2) - 1 = 1.17 倍。

以上是一些常见的金融市场基础知识计算题,希望能够帮助到你。

(完整word版)公司金融计算题

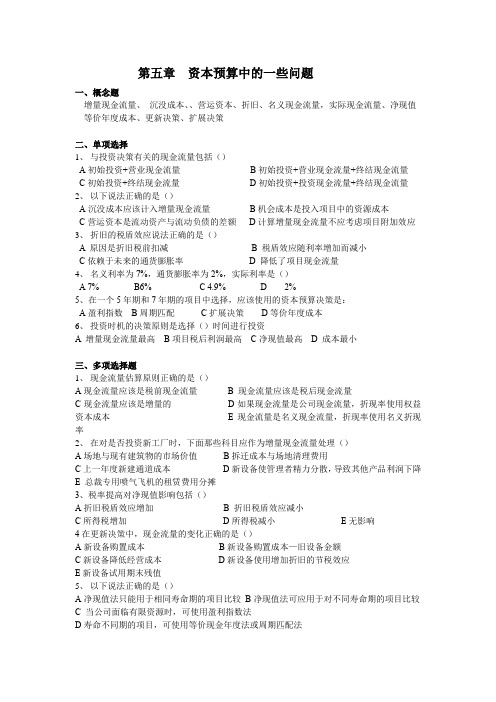

企业金融复习四、计算题 1、时间价值P —现值; S —终值; i —利率〔折现率〕;n —计息期数; I —利息一年以 360 天计;一季度以 90 天计;一个月以 30 天计。

单利 ——每期均按本金计算下期的利息,利息不计息。

〔一〕单利终值I =P ·i ·nS =P +I =P 〔1+i ·n 〕[例 1]某人有 5000 元存入银行, 3 个月到期,如利率为8%,那么,当前本利和为:S 5000 (1 8%) 5100元12 3〔二〕单利现值SP =〔1 i n 〕[例 2]某人要想在 3 年后获得 3 400 元购置电视机,在利率为 6%,单利计息条件下,现需存入多少钱?= 3400 = 〔元〕 P6% 3〕 2881〔1复利 ——每期以期末的本利和计算下期的利息。

〔一〕复利终值S n = P 〔1+i 〕nn〔1+i 〕 :复利终值系数,记为〔 S / F , i ,n 〕,可查表。

[例 3] 某人现存入银行 800 元,利率为 10%, 8 年到期,问到期可拿多少钱?S = 800×〔 1+10%〕 8= 800×〔 S/F ,10%, 8〕 = 800×〔元〕〔二〕复利现值=1nP S〔 + 〕1 i1复利现值系数,记为〔P / F , i , n 〕可查表。

写为: P = S 〔 P / F , i , n 〕n〔1+ i 〕[例 4] 例 2 中,某人要想在3 年后获得 3 400 元购置电视机,在利率为6%,假设以复利计息条件下,现需存入多少钱?= S1nP〔 + 〕1 iP = 3 400×〔 P / F , 6%, 3〕= 3 400×= 〔元〕[例 5]假设方案在 3 年今后获得 400 元,利息率为 8%,现在应存金额可计算以下:P S [1]n (1i)=400× [1/ (1+8%)3]=317.6( 元 )或查复利现值系数表计算以下: P=S ×〔 P / F , 8%, 3〕 =400× 0.794=317.6( 元)一般年金 —— 〔后付年金〕期末收付 〔一〕 一般年金终值A —— 年金数额n〔1+i 〕-1S =Ain上式中〔1+i 〕-1为年金终值系数,可写成〔S /A , i , n 〕,经过查表获得。

公司金融计算题答案

题型:单选15*1=15’多选5*2=10’计算2—25’简答3*10=30’论述1*20=20’《公司金融》计算题计算题答案,个人解答,believe it or not.觉得答案有不当之处请与其他同学讨论。

第4章第8题还没解答。

第3章 资本预算决策某企业拟投资一个项目,固定资产投资额为100万元,按直线法计提折旧,使用寿命为5年,期末无残值。

另需投入30万元的配套流动资金。

该项目于当年投产,预计该项目投产后每年可使企业销售收入增加30万元。

假设公司所得税率为40%。

请计算该项目的NPV 、PI 指数和投资回收期,并对该项目进行财务可行性评价。

【P149】NPV=每期现金流贴现值之和初始现金流量NCFo (t=0时)=-[100(即固定资产投资额)+30(投入配套流动资金)]=-130各期现金流NCF 相等=【每年增加的销售收入30-每期折旧额(投资额100/5年)】*(1-40%) +每期折旧额(投资额100/5年)=26万元0(1)nt t t tNCF NPV r ==+∑NPV=-130/【1+r(折现率,此题未给出)】^0+26/(1+r)^1+26/(1+r)^2+26/(1+r)^3+流动资金收回30/(1+r)^3^0为0次方 ^1为1次方 ^2为2次方 ^3为3次方PI(获利能力指数)=净现金流量+初始投资额/初始投资额=NPV+130/130=...=投资后各期现金流之和/初始金额=(26/(1+r)^1+26/(1+r)^2+26/(1+r)^3+30/(1+r)^3) /130投资回收期(回收初始成本130万元所需的时间):因为该项目投产后每年可使企业销售收入增加30万元第一年回收30万元,第二年回收60万元,第三年回收90万元,即在第二年已回收90万元,剩余40万元在第三年收回,根据40/90(第三年收回的金额)=0.44,所以回收期为2.44年。

财务可行性评价:NPV大于或等于0项目可行,PI大于或等于1投资项目可行。

公司金融计算题

第二章:2.编制利润表:Papa Roach Exterminators公司的销售收入为586 000美元,成本为247 000美元,折旧费为43 000美元,利息费用为32 000美元,税率为35%。

该企业的净利润是多少?答:净利润=利润总额(1-所得税率)=(527000-280000-38000-15000)(1-35%)=194000*0.65=126100(美元)=(586000-247000-43000-32000)(1-35%)=264000*0.65=171600(美元)3.股利和留存收益:假设第2题中的企业支付了73000美元的现金股利,新增的留存收益是多少?986004. 每股盈余和股利:假设第3题中的企业发行在外的普通股股数为85000股,EPS是多少?每股股利是多少?答:每股股利=85000/73000=1.16(美元);EPS(每股收益)=净利润÷总股数=171600/85000=2.02(美元)14. 计算总的现金流量:Bedrock Gravel公司2009年的利润表列示了以下信息:销售收入= 196 000美元;成本= 104000美元;其他费用=6800美元;折旧费=9100美元;利息费用=14800美元;税=21455美元;股利=10400美元。

此外,你还被告知该企业2009年发售了5700美元的新权益,并赎回了7300美元现存的长期债务。

a. 2009年的经营现金流量是多少?b. 2009年流向债权人的现金流量是多少?c.2009年流向股东的现金流量是多少?d.如果该年固定资产净值增加27000美元,新增的NWC是多少?答:A:OCF=息税前利润+折旧-税=76100+9100-21455=63745(美元);B:流向债权人的现金流=利息支出-新借款净额14800-(-7300)=22100;C:流向股东的现金流量=派发的股利-新筹集的净权益10400-5700=4700;D:来自资产的现金流量=流向债权人的现金流量+流向股东的现金流22100+4700=26800净资本性支出=期末固定资产净值-期初固定资产净值+折旧2700+9100=36100∆NWC=经营现金流量-净资本性支出-来自资产的现金流量=63745-36100-26800=845第四章:1. 预计报表Phillips公司的简化财务报表如下(假设没有所得税):(单位:美元)利润表销售收入23 000成本16700 净利润6300 资产负债表资产15800 债务5200 权益10600 总计15800 总计15800 Phillips公司预计的销售收入增长率为10%。

公司金融第5章-资本预算的一些问题习题及答案讲解学习

第五章资本预算中的一些问题一、概念题增量现金流量、沉没成本、、营运资本、折旧、名义现金流量,实际现金流量、净现值等价年度成本、更新决策、扩展决策二、单项选择1、与投资决策有关的现金流量包括()A初始投资+营业现金流量B初始投资+营业现金流量+终结现金流量C初始投资+终结现金流量D初始投资+投资现金流量+终结现金流量2、以下说法正确的是()A沉没成本应该计入增量现金流量B机会成本是投入项目中的资源成本C营运资本是流动资产与流动负债的差额D计算增量现金流量不应考虑项目附加效应3、折旧的税盾效应说法正确的是()A 原因是折旧税前扣减B 税盾效应随利率增加而减小C依赖于未来的通货膨胀率 D 降低了项目现金流量4、名义利率为7%,通货膨胀率为2%,实际利率是()A 7% B6% C 4.9% D 2%5、在一个5年期和7年期的项目中选择,应该使用的资本预算决策是:A盈利指数B周期匹配C扩展决策D等价年度成本6、投资时机的决策原则是选择()时间进行投资A 增量现金流量最高B项目税后利润最高C净现值最高 D 成本最小三、多项选择题1、现金流量估算原则正确的是()A现金流量应该是税前现金流量 B 现金流量应该是税后现金流量C现金流量应该是增量的D如果现金流量是公司现金流量,折现率使用权益资本成本E现金流量是名义现金流量,折现率使用名义折现率2、在对是否投资新工厂时,下面那些科目应作为增量现金流量处理()A场地与现有建筑物的市场价值B拆迁成本与场地清理费用C上一年度新建通道成本D新设备使管理者精力分散,导致其他产品利润下降E 总裁专用喷气飞机的租赁费用分摊3、税率提高对净现值影响包括()A折旧税盾效应增加 B 折旧税盾效应减小C所得税增加D所得税减小E无影响4在更新决策中,现金流量的变化正确的是()A新设备购置成本B新设备购置成本—旧设备金额C新设备降低经营成本D新设备使用增加折旧的节税效应E新设备试用期末残值5、以下说法正确的是()A净现值法只能用于相同寿命期的项目比较B净现值法可应用于对不同寿命期的项目比较C 当公司面临有限资源时,可使用盈利指数法D寿命不同期的项目,可使用等价现金年度法或周期匹配法6以下对净现值计算说法正确的是()A可以用名义现金流量与名义折现率来计算B可以用实际现金流量与实际折算率计算C A,B两种方法计算结果不同D按照名义现金流量与实际利率计算的净现值偏大E按照实际现金流量与名义利率计算的净现值偏大7、以下说法正确的是()A等价年度成本大的项目可以采纳 B 等价年度成本小的项目可以采纳C在项目寿命期内是收到现金流量,等价年度成本大的项目应该被采纳D 在项目寿命期内是支出现金流量,等价年度成本小的项目应该被采纳E等价年度成本=净现值/项目持续期限四、计算题1、某公司5年中每年都会得到100000元,名义折现率为8%,通货膨胀率为4%,分别用名义折现率和实际折算率计算净现值。

(完整word版)公司金融计算题

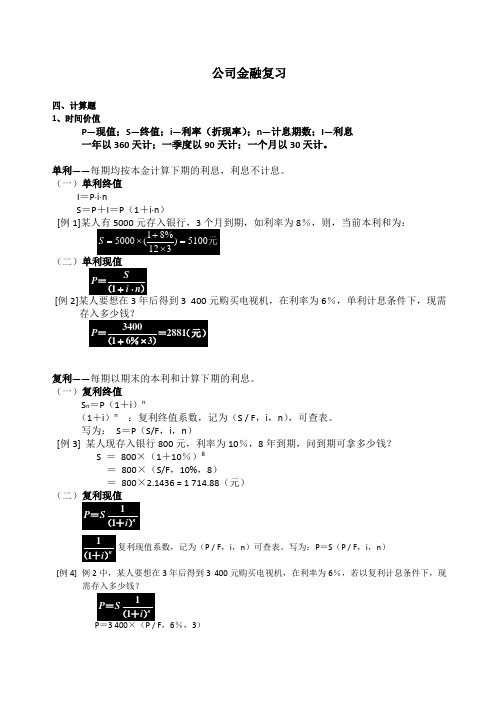

公司金融复习四、计算题1、时间价值P—现值;S—终值;i—利率(折现率);n—计息期数;I—利息一年以360天计;一季度以90天计;一个月以30天计。

单利——每期均按本金计算下期的利息,利息不计息。

(一)单利终值I=P·i·nS=P+I=P(1+i·n)[例1]8%,则,当前本利和为:(二)[例2] 3 400元购买电视机,在利率为6%,单利计息条件下,现需复利——每期以期末的本利和计算下期的利息。

(一)复利终值S n=P(1+i)n(1+i)n:复利终值系数,记为(S / F,i,n),可查表。

写为:S=P(S/F,i,n)[例3] 某人现存入银行800元,利率为10%,8年到期,问到期可拿多少钱?S =800×(1+10%)8=800×(S/F,10%,8)=800×2.1436 = 1 714.88(元)P / F,i,n)可查表。

写为:P=S(P / F,i,n)[例4] 例2中,某人要想在3年后得到3 400元购买电视机,在利率为6%,若以复利计息条件下,现需存入多少钱?,6%,3)=3 400×0.8369 =2 845.46(元)[例400元,利息率为8%,现在应存金额可计算如下: =400×[1/ (1+8%)3]=317.6(元)或查复利现值系数表计算如下:P=S ×(P / F ,8%,3) =400×0.794=317.6(元)普通年金 ——(后付年金)期末收付 (一)普通年金终值为年金终值系数,可写成(S /A ,i ,n ),通过查表得到。

则: S =A (S /A ,i ,n )[例6] 某人参加零存整取储蓄,每年末存入300元,利率为5%,5年末可得本利和多少? S =300×(S /A ,5%,5)= 1 657.68(元)[例7] 某人要求6年以后得到8 000元,年利率为10%,问每年末应存入多少钱?(二)普通年金现值为年金现值系数,可写成(P/A ,i ,n ),通过查表得到。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第二章1.编制资产负债表企鹅冰球(Penguin Pucks)公司的流动资产为5 000美元,固定资产净值为23800美元,流动负债为4 300美元,长期债务为13 000美元。

该企业股东权益的价值是多少?净营运资本是多少?企业股东权益=总资产-总负债5000+23800-4300-13000=11500(美元)净营运资本=流动资产-流动负债5000-4300=700(美元)14. 计算总的现金流量 Bedrock Gravel 公司2009年的利润表列示了以下信息:销售收入= 196000美元;成本 = 104 000美元;其他费用= 6800美元;折旧费= 9100美元;利息费用= 14 800美元;税= 21 455美元;股利= 10400美元。

此外,你还被告知该企业2009年发售5700美元的新权益,并赎回了7 300美元现存的长期债务。

a. 2009年的经营现金流量是多少?OCF=息税前利润+折旧-税=76100+9100-21455=63745(美元)b. 2009年流向债权人的现金流量是多少?流向债权人的现金流=利息支出-新借款净额14800-(-7300)=22100c. 2009年流向股东的现金流量是多少?流向股东的现金流量=派发的股利-新筹集的净权益10400-5700=4700d. 如果该年固定资产净值增加27 000美元,新增的NWC 是多少?来自资产的现金流量=流向债权人的现金流量+流向股东的现金流22100+4700=26800净资本性支出=期末固定资产净值-期初固定资产净值+折旧2700+9100=36100NWC=经营现金流量-净资本性支出-来自资产的现金流量=63745-36100-26800=845第四章5. EFN Summer Tyme公司最近年度的财务报表如下所示:(单位:美元)资产、成本和流动负债与销售收入成比例。

长期债务和权益则不。

公司保持40% 的固定的股利支付率。

同本行业的其他企业一样,预计下一年度的销售收入增长率正好为15%。

所需的外部筹资是多少?预计利润表预计资产负债表销售收入成本应税所得额所得税净利润483037951035351.9 683.1流动资产 4140 固定资产 9085 总计 13225 流动负债 2415长期负债 3650 权益 6159.86 总计 12224.86其中,预计留存收益增加额=683.1×(1-40%)=409.86美元 权益=5750+409.86=6159.86美元所需的外部筹资为132225-12224.86=1000.1415. 可持续增长率 假设下列比率是稳定的,可持续增长率是多少? 总资产周转率= 2.50 利润率= 7.8% 权益乘数= 1.80 股利支付率= 60% ROE=利润率×总资产周转率×权益乘数 = 7.8%×2.50×1.80=0.351留存收益率 b=1-股利支付率=1-60%=40% 可持续增长率=b ROE b ROE ⨯⨯-1=%40351.0-1%40351.0⨯⨯=16.33%第六章1. 现值和多期现金流量 Conoly 公司有一项投资的现金流量如下表所示。

如果贴现率是10%,这些现金流量的现值是多少?如果贴现率是18%呢?24% 呢? r 1=10%4433221)(1)(1)(11r C r C r C r C PV +++++++==432%)10(11075%)10(11130%)10(11040%101950+++++++=3306. 37r 2=18%时 =PVr 3=24%时 =PV20. 计算贷款付款额 你想要买一辆56850美元的新双人跑车,经销商的融资部为你提供一个为期60个月、8.2%APR 的贷款,用来购买这辆车。

你每月必须付多少钱?这笔贷款的实际年利率是多少?每月利率=0.68%128.2%12==APR 所以 C=1157.07美元 ② 1-)(1mmAPR EAR += 1-)12%2.8(112+==8.51%58. 计算年金值 你在考虑购买一辆新车,你既可以租这辆车,也可能用一笔3年期贷款购买它。

你想买的这辆车价值32000美元。

经纪商有一项特别的租赁安排,你今天付99美元,并在接下来的3年中每个月支付450美元。

如果你购买这辆车,你将要在接下来的3年中以7% 的APR 按月还款。

你相信你能在3年后以23000美元的价格把这辆车卖出去。

你是应该购买这辆车,还是应该租赁?要想使购买和租赁没有什么区别,你在3年后转卖这辆车的价格应该是多少? 租赁现值()14672.91145099361≈++=∑=t tr (美元) 购买现值()13345.18123000-320036≈+=r (美元) 因为购买现值<租赁现值 , 所以应选购买① 当购买与租赁无差别时: 32000-14672.91=17327.09(美元) 17327.09(1+r)36=21363.01(美元)69. 计算“气球款” 你刚刚安排了一笔750000美元的抵押贷款,作为购置一块土地的资金。

这个抵押贷款的利率是8.1%APR ,要求在今后的30年中逐月付款。

然而,8年后有一笔气球款,意味着到时必须还清所有贷款。

这笔气球款有多大? 每月利率=APR/12=8.1%/12=0.675% 每月付款额C:所以C=5555.64(美元) 又因为30-8=22年所以,贷款余额=()⎥⎥⎥⎥⎦⎤⎢⎢⎢⎢⎣⎡+⨯⨯0.675%0.675%11-15555.611222=683700.55(美元) 第七章31. 债券估价 The Mckeegan 公司有两种不同债券流通在外。

M 债券的面值为20 000美元,20年后到期,前6年不付利息,接下来的8年每半年付1 100美元,最后6年则每半年付1400美元。

N 债券的面值也是20000美元,20年后到期,但是,它在债券存在期间内都不付利息。

如果这两种债券的必要报酬率都是7% ,每半年复利一次,那么M 债券现在的价格是多少?N 债券呢? M 债券:每半年的必要报酬率=7% / 2=3.5% N 债券:()5051.443.5%12000040≈+=N P (美元)第八章1. 股票价值 Jackson-Timberlake Wardrobe 公司刚派发每股1.95美元的股利。

预期股利将以每年6% 的比率无限期地稳定增长,如果投资者对Jackson-Timberlake Wardrobe 公司股票所要求的报酬率为11%,股票的当前价格是多少?3年后的价格是多少?15年后呢?① ()()()24.49%6-1%16%195.1-g 1--g 1440433=+=+==+=g R D g R D g R D P (美元)③ ()()07.99%6-1%16%195.1-g 1-161601615=+=+==g R D g R D P (美元) 第九章12. NPV 与IRR Mahjong 公司有下列两个互斥项目: (金额单位:美元)a. 这两个项目的IRR 分别是多少?如果你采用IRR 法则,公司应该接受哪一个项目?这样的决定一定正确吗? IRR 就是NPV 等于0时的贴现率 A 公司: 4131211)(19400)(112400)1(179001230004300r r r r +++++++=所以1r =20.44 B 公司: 4232222)(126000)(102400)1(13800170004300r r r r +++++++=所以2r =8.84% 如用IRR 法则,,公司应接受项目A ,但不一定正确.b. 如果必要报酬率是11%,这两个项目的NPV 分别是多少?如果你采用NPV 法则,应该接受哪个项目? A 公司现值:43211%)(1940011%)(11240011%)1(1790011%123000+++++++=20720.721+14528.042+9066.77+6192.07=50507.60(美元)NPV 1=50507.60-43000=7507.60(美元) B 公司NPV 2=9182.294300-11%)(12600011%)(12400011%)1(1380011%17000432=+++++++(美元) 如用NPV 法则,公司应该接受项目Bc. 贴现率在什么范围之内,你会选择项目A ?在什么范围之内,你会选择项目B ?贴现率在什么范围之下,这两个项目对你而言没有区别? 当A,B 公司的NPV 相等时 得r=15.30%当贴现率大于15.30%时,选项目A;当贴现率小雨15.30%时,选项目B;当贴现率为15.30%,两个项目没有差别.18. NPV 与贴现率 一项投资的安装成本为684 680美元。

该投资在4年寿命周期内的现金流量依次为263279美元、 294060美元、227604美元和174356美元。

如果贴现率是0 ,NPV 是多少?如果贴现率是无穷大,NPV 是多少?贴现率是多少时,NPV 正好等于0 ?请根据这3个点画出净现值曲线。

当贴现率为0,则现值=95929911743561227604129406012623279432=+++(美元) NPV=959299-684680=274619(美元)当贴现率无穷大时,则现值无穷小,接近于0NPV=0-684680=-684680② 当NPV 为0时,现值=成本=684680 设贴现率为x, 684680)(11743596)(1227604)1(2940601263279432=+++++++x x x x 得x=16.3% ④图略第十章24. 比较互斥项目 Vandalay 实业公司正在考虑购买一台新机器来生产乳胶。

机器A 需要花费2 900 000美元,可以使用6年。

变动成本为销售收入的35% ,每年的固定成本为170 000美元。

机器B 需要花费5 100 000美元,可以使用9年。

这台机器的变动成本为30% ,每年的固定成本为130 000美元。

使用两台机器的年销售收入均为1000万美元。

必要报酬率为 10%,税率为35% 。

两台机器都采用直线法折旧。

如果公司计划永久替代现有的已经磨损的机器,你应该选择哪台机器?项目A:变动成本=1000×35%=350(万美元) 折旧=290 ÷6=48.33 息税前盈余EBIT=1000-350-17-48.33=584.67 税=584.67×35%=204.63 净利润=584.67-204.63=380.04 经营现金流量=息税前盈余(EBIT)+折旧-税=584.67+48.33-204.63 =428.37NPVA =()1575.6610%1428.37290-61=++∑=ii项目B:变动成本=1000×30%=300(万美元)折旧=510÷9=56.67息税前盈余EBIT=1000-300-13-56.67=630.33税=630.33×35%=220.62净利润=630.33-220.62=409.71经营现金流量=息税前盈余(EBIT)+折旧-税=630.33+56.67-220.62 =466.38NPVB=()2175.9110%1466.38510-91=++∑=ii但项目A与项目B的机器所提供的服务年限不同,无法直接比较,应考虑约当年成本.对项目A: 年金系数=(1-1/1.106)/1.10=4.3553 EACA =361.78 4.3553=ANPV对项目B: 年金系数=(1-1/1.109)/1.10=5.7590 EACA =377.82 5.7590=BNPV因为EACA < EACB所以应该选择B25.约当年均成本近年来,节能灯越来越受欢迎,但从财务视角而言是否具有意义呢?假设普通60瓦白炽灯泡的成本为0.5美元,使用寿命为1000小时;15瓦节能灯可产生相同效果的灯光,成本为3.5美元,使用寿命为12 000小时。