苏宁电器资产负债表分析

苏宁财务报表分析

苏宁电器(002024)财务报表分析(09)一、研究背景(1)公司概况苏宁电器1990年创立于江苏南京(苏是江苏的简称,宁是南京的简称),是中国3C (家电、电脑、通讯)家电连锁零售企业的领先者,是国家商务部重点培育的“全国15家大型商业企业集团”之一.截至2009年,苏宁电器在中国30个省、直辖市、自治区,300多个城市拥有1000家连锁店,80多个物流配送中心、2000多个售后网点,经营面积500万平米,员工12万名,年销售规模突破1000亿元。

品牌价值455.38亿元,蝉联中国商业连锁第一品牌。

名列中国上规模民企前三,中国企业500强第54位,入选《福布斯》亚洲企业50强、《福布斯》全球2000大企业中国零售企业。

2004年7月,苏宁电器(002024)在深圳证券交易所上市。

凭借优良的业绩,苏宁电器得到了投资市场的高度认可,是全球家电连锁零售业市场价值最高的企业之一。

(2)行业状况与市场1、市场景气,逐季回暖从社会消费品零售总额的名义增速来看,2010年 3、4 月份,我国社会消费品零售总额增速出现年内首次回升,市场逐步景气回暖,此后社会消费品零售总额增速一直维持在 15%以上,并呈现稳步上扬的走势。

亿元13,00012,11,00010,9,8,0007,6,00010年社会消费品零售总额月度变动1月2月3月4月5月6月7月8月9月10月11月12月20%19%18%17%16%15%14%13%12%11%10%社会消费品零售总额—月度值(%)资料来源:国家统计局2、家电行业先抑后扬,全年实现稳步增长受宏观经济的影响,一季度,家电消费需求不足,且大部分家电厂商以消化前期库存为主,生产较为保守,产品货源供应上出现了较为明显的短缺,也在一定程度上影响了家电销售。

四月下旬开始,随着国家一系列拉动内需政策的落实,家电市场的需求呈现逐步回升的趋势。

“家电下乡”、“能效补贴”、“以旧换新"等一系列针对家电行业的措施持续推进落实,有效的促进了家电市场消费。

苏宁电器财务报表分析报告

LOGO

Page 9

企业资金结构分析

LOGO

2、长期负债率=长期负债/资金总额 反映:简单衡量企业长期债务状况 06年0.04% 07年0.07% 08年0.13% 如下图所示08年公司的负债比较高,可能由于08年公司运营一个重大

项目而导致营运资金不足

Page 10

企业资金结构分析

3、资产自有率=所有者权益合计/资金总额 反映:企业自有资金保障程度 06年34.84% 07年29.75% 08年42.15%

组织机构代码证号码:60895098-7 聘请的会计师事务所:普华永道中天会计师事务所有限公司 会计师事务所地址:中国上海市湖滨路 202 号

Page 6

LOGO

2.企业资金结构分析

Page 7

资金结构指标分析

LOGO

Page 8

企业资金结构分析

1、流动负债率=流动负债/资金总额 资金总额:负债+所有者权益 反映:一年内将要偿还的负债所占比重 06年63.67% 07年70.19% 08年57.72%

LOGO

Page 38

获利能力分析

4.成本费用利润率=利润总额/成本费用总额 衡量:每期生产经营中投入与产出的配比关系 标准:比率越大,说明一元的投入获得的回报越多

LOGO

Page 39

LOGO

6.企业发展能力分析 6.企业发展能力分析

Page 40

发展能力指标

LOGO

Page 41

企业发展能力分析

偿债能力分析指标

①营运资金=流动资产-流动负债 企业用以维持正常经营所需资金的绝对数 一般认为营运资金应和流动负债持平 但并非绝对,须根据企业实际状况决定 06年 2543270515.72 07年 2207549000.00 08年 1614749000.00

财务分析报告苏宁易购(3篇)

第1篇一、概述苏宁易购作为中国领先的电子商务企业,自1990年成立以来,经过多年的发展,已成为中国最大的综合零售企业之一。

本报告通过对苏宁易购近年来的财务报表进行分析,旨在评估其财务状况、盈利能力、偿债能力以及发展潜力,为投资者和决策者提供参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析苏宁易购的资产结构主要包括流动资产、非流动资产和负债。

近年来,苏宁易购的资产总额逐年增长,主要得益于公司业务的快速发展。

以下是苏宁易购资产结构的具体分析:流动资产:主要包括货币资金、交易性金融资产、应收账款、存货等。

近年来,苏宁易购的流动资产占比逐年提高,说明公司短期偿债能力较强。

非流动资产:主要包括固定资产、无形资产、长期投资等。

苏宁易购的非流动资产占比相对稳定,说明公司长期发展基础良好。

负债:主要包括短期借款、应付账款、长期借款等。

近年来,苏宁易购的负债总额逐年增长,但负债占比相对稳定,说明公司财务风险可控。

(2)负债结构分析苏宁易购的负债结构主要包括流动负债和非流动负债。

以下是苏宁易购负债结构的具体分析:流动负债:主要包括短期借款、应付账款等。

近年来,苏宁易购的流动负债占比逐年提高,但增长速度较慢,说明公司短期偿债压力不大。

非流动负债:主要包括长期借款等。

苏宁易购的非流动负债占比相对稳定,说明公司长期偿债能力较强。

2. 利润表分析(1)营业收入分析苏宁易购的营业收入主要包括商品销售收入、服务收入等。

近年来,苏宁易购的营业收入逐年增长,主要得益于公司业务的拓展和市场份额的提升。

(2)毛利率分析苏宁易购的毛利率在近年来波动较大,主要受到市场竞争、原材料价格等因素的影响。

总体来看,苏宁易购的毛利率保持在合理水平。

(3)净利率分析苏宁易购的净利率在近年来波动较大,主要受到公司业务扩张、投资收益等因素的影响。

总体来看,苏宁易购的净利率保持在合理水平。

3. 现金流量表分析(1)经营活动现金流量分析苏宁易购的经营活动现金流量主要来源于主营业务收入、投资收益等。

-苏宁电器财务分析

《财务分析》课堂作业苏宁电器财务分析学院:经济管理学院专业班级:会计 08 级 1 班姓名:王大湑学号: 08361028 成绩:苏宁电器会计报表分析1 、苏宁电器资产负债表分析资产负债表是反映企业在某一特定日期财务状况的会计报表。

通过对资产负债表的分析,可以得到以下信息:一是企业拥有或控制的经济资源及其分布情况;二是企业资金来源和构成情况;三是企业财务实力和偿债能力;四是企业的未来财务趋势;五是企业的融通资金和使用资金的能力。

另外,将资产负债表分析与利润表分析相结合,可以了解企业的获利能力和营运能力。

1.1 水平分析通过对企业各项资产、负债、所有者权益的对比分析,揭示企业筹资与投资过程的差异,从而分析与揭示企业生产经营活动、营业管理水平、会计政策及会计变更对筹资与投资的影响。

总体上,该公司的总资产从21,618,527元增加到35,839,832元,即增加了14,221,305,变动比率是66%。

由于前面个所保留的是2位小数,这里就成了整数66%,希望老师谅解。

说明该公司本年资产规模有较大幅度的增长。

进一步分析可以发现:(1)交易性金融资产从去年的美有到今天得有,虽然比重不是很大,但也可以看到公司因为变卖引起交易性金融资产的改变。

(2)货币资金呢在本年度增加额是11,386,746,占总资产的52.67%,说明企业的货币资金增加的幅度很大,虽然货币资金是流动性最好的资产。

但不一定是好事,货币资金的比重过大,企业没有把钱合理的利用投资,造成了一定的浪费。

(3)流动资产合计增加了13,008,037元,上升幅度是75.68%,占总资产的60.17%使总资产规模增加了.可以说明该公司资产的流动性有很大幅度的增强,给公司带来好的经营方针和策略。

(4)流动资产的增加又主要是有货币资金和存货引起的。

存货在本年度增加了1,418,784元,增加的幅度为28.91%,对总资产的影响为6.56%,存货的增加在一定程度上降低了产品周转率和减少现金的流动性.但存货适当的增加说明企业的销售各方面的增强。

关于苏宁电器的财务报表分析

关于苏宁电器的财务报表分析关于苏宁电器的财务报表分析1. 引言苏宁电器是中国领先的消费电子零售企业之一,成立于1990年,总部位于江苏省南京市。

多年来,苏宁电器在中国市场上稳步发展,成为了众多消费者的首选品牌之一。

本文将对苏宁电器的财务报表进行综合分析,以了解公司的财务状况和经营绩效。

2. 财务报表概述苏宁电器的财务报表由资产负债表、利润表和现金流量表组成。

资产负债表展示了公司的资产、负债和股东权益的情况;利润表揭示了公司的收入、成本和利润状况;现金流量表说明了公司的现金流入和流出情况。

3. 资产负债表分析资产负债表显示了公司截至特定日期的财务状况。

通过对苏宁电器的资产负债表的分析,可以了解到公司的流动性和资本结构。

苏宁电器的资产负债表呈现出以下几个特点:3.1 流动比率流动比率被广泛用于评估公司的流动性状况。

它的计算公式是流动资产除以流动负债。

流动比率越高,表示公司在偿还短期债务方面的能力越强。

通过计算苏宁电器的流动比率,我们可以看到公司在过去几年里的流动性状况处于相对健康的水平之上。

3.2 资本结构资本结构指的是公司所拥有的资金来源的种类和比例。

苏宁电器的资本结构以股东权益为主导,表明公司主要通过股东投资来融资,这在一定程度上降低了公司的财务风险。

4. 利润表分析利润表展示了公司在特定会计期间的收入和支出情况。

通过分析苏宁电器的利润表,可以了解到公司的盈利能力和经营效率的状况。

4.1 毛利率毛利率是衡量公司每一销售额的盈利能力的指标。

苏宁电器近几年的毛利率保持在一个相对稳定的水平,这显示了公司在控制成本方面取得了进展。

4.2 净利润率净利润率是衡量公司销售收入转化为净利润的能力的指标。

苏宁电器的净利润率在过去几年里呈现出波动的趋势,这表明公司在经营方面可能存在一定的风险。

5. 现金流量表分析现金流量表显示了公司特定期间的现金流入和流出情况。

通过分析苏宁电器的现金流量表,可以了解到公司的现金流动情况和现金管理的能力。

苏宁电器资产负债表分析

苏宁电器有限公司2012年资产负债表分析苏宁电器1990年创立于中国南京,是中国3C(家电、IT、消费类电子)家电连锁零售企业的领先者,国家商务部重点培育的“全国15家大型商业企业集团”之一。

2004年7月,苏宁电器在深圳证券交易所上市。

凭借优良的业绩,苏宁电器得到了投资市场的高度认可,是全球家电连锁零售业市场价值最高的企业之一。

截止到2012年年末,苏宁电器的资产规模达到了761亿元。

2013年胡润民营品牌榜,苏宁以130亿元品牌价值,排名第九位。

一、资产负债表水平分析截止到2012年年末,苏宁电器的总资产达到了76,161,501千元,与2011年相比增加了16,375,028千元,增幅高达27.39%。

负债总额为47,049,966千元,与2011年相比增加了10,294,031千元,增幅达28.01%。

所有者权益总额为29,111,535千元,与2011年相比增加了6,080,997千元,增幅为26.40%。

具体情况如表1所示:表1苏宁电器资产负债水平分析表单位:千元项目2012年2011年变动额变动比率流动资产货币资金30,067,36522,740,0847,327,28132.22%应收票据-58.89%2,9877,265-4,278应收账款-31.02%1,270,5021,841,778-571,276预付款项33.00%2,334,507770,3673,104,874应收利息17.25%74,82187,72912,908其他应收款11.05%425,728383,37542,353存货28.27%3,795,74313,426,74117,222,484其他流动资产-4.86%1,309,0621,245,460-63,602流动资产合计11,310,49642,116,63353,427,12926.86%非流动资产可供出售金融资产-44.33%982-7821,764长期应收款4.85%499,675476,56423,111长期股权投资3.51%574,27919,486554,793投资性房地产1,270,242684,420585,82285.59%固定资产16.77%1,231,8108,579,2777,347,467在建工程98.01%1,251,5011,226,5822,478,083工程物资288.21%2,0027,7725,770无形资产38.26%1,671,4716,039,7354,368,264开发支出-54.95%42,29793,898-51,601商誉-18.33%185,094-41,529226,623长期待摊费用-0.28%-2,340839,352841,692递延所得税资产47.66%512,150756,221244,071其他非流动资产11.67%1,308,702152,6611,461,363非流动资产合计28.66%17,669,84022,734,3725,064,532资产总计16,375,02859,786,47327.39%76,161,501流动负债短期借款5.21%1,665,6861,752,49286,806应付票据17.52%24,229,85220,617,5933,612,259应付账款22.66%10,457,7338,525,8571,931,876预收款项54.88%192,120542,171350,051应付职工薪酬-5.38%-14,720273,558258,838应交税费-84.41%790,756123,312-667,444应付利息160.32%13,8108,5055,305其他应付款21.98%2,743,9253,346,992603,067一年内到期的非流动负债-62.62%44,868-75,161120,029其他流动负债-12.89%545,502475,188-70,314流动负债合计15.73%41,245,25635,638,2625,606,994非流动负债应付债券 4,465,4054,465,405-预计负债-37.79%62,915101,135-38,220递延所得税负债-10.95%-20,064183,239163,175其他非流动负债33.59%279,916833,2991,113,215非流动负债合计5,804,7101,117,6734,687,037419.36%负债合计10,294,03147,049,96628.01%36,755,935股东权益股本5.53%6,996,2127,383,043386,831资本公积804.99%517,0744,679,4714,162,397盈余公积14.67%1,007,1301,154,866147,736未分配利润10.72%13,793,23815,272,1891,478,951外币报表折算差额107.35%14,68030,43915,759归属于母公司股东权益合计17,130,79611,328,33428,459,130151.22%少数股东权益-49,799-7.09%652,405702,204股东权益合计26.40%29,111,53523,030,5386,080,997负债及股东权益总计16,375,02876,161,50159,786,47327.39%(一)、从投资或资产角度进行分析.从资产总规模变动情况来看1截止到2012年年末,苏宁电器的总资产达到了76,161,501千元,与上年相比增加了16,375,028千元,增幅高达27.39%。

最新 苏宁财务报表分析解读

⑤ 长期股权投资变化的主要原因: 报告期内,公司新增了对江苏银行股份有限公司以及日本 LAOX 株式会社的投资,带来长期股权投资期末余额较期初大幅增加。 ⑥ 投资性房产变化的主要原因: 为进一步提升店面经营质量,报告期内,公司较多的运用关 (闭)、转(租) 、 减(面积) 、扩(面积) 、降(租金)多种 手段提升坪效,由此带来自有物业门店部分面积用途由自用转为对外 租赁,相应固定资产转换为投资性房地产,以成本模式计量,带来期 末投资性房地产的增加。 ⑦ 在建工程变化的主要原因: 报告期内,公司南京徐庄总部、沈阳物流基地以及威海自建店相 继开工建设,带来本期在建工程期末余额较期初有较大幅度的增加。

③ 应收账款变化的主要原因: 报告期内,“家电下乡”、“以旧换新” 等一系列拉动内需政策的 实施,在促进公司销售收入增长的同时,也带来了公司应收代垫财政补贴 款的增加。

④ 存货变化的主要原因: 2008 年底,受经济不景气预期影响,公司元旦旺季备货较为保守。 2009年下半年宏观经济启暖回升,公司针对传统元旦销售旺季,积极开展 备货工作,由此带来期末存货较期初有一定的提升。随着元旦销售预期的 较好实现,由于阶段性备货需求而产生的较多库存得到有效的消化,公司 库存水平保持在合理区间。

二、报告期内行业状况分析

(1) 市场景气,逐季回暖

从社会消费品零售总额的名义增速来看,2009 年 3、4 月份,我 国社会消费品零售总额增速出现年内首次回升,市场逐步景气回暖,此 后社会消费品零售总额增速一直维持在15%以上,并呈现稳步上扬的走 势。

图1 09年社会消费品零售总额月度变动

②

交易性金融资产变化的主要原因:

报告期内,公司出资8亿日元 (约5,755.4万人民币) 认购LAOX 株式会社6,666.67万股股份并获得 1,066 万份新股预约权。该新股 预约权符合《企业会计准则》关于金融衍生工具的定义,应归为交易 性金融资产,带来报告期末公司交易性金融资产的增加。 通过对上述股份及新股预约权在公司获得当日的公允价值测算, 并按比例分摊此次对价款,分摊给长期股权投资的对价款为 5,017.6 万元人民币,交易性金融资产737.8 万元人民币。其中,长期股权投 资的公允价值为公司获得当日该部分认购股份的市值,新股预约权的 公允价值为按照二项期权定价估值技术进行评估的价值。

苏宁电器资产负债表分析

苏宁电器资产负债表分析苏宁电器有限公司2021年资产负债表分析苏宁电器1990年创立于中国南京,是中国3C(家电、IT、消费类电子)家电连锁零售企业的领先者,国家商务部重点培育的“全国15家大型商业企业集团”之一。

2021年7月,苏宁电器在深圳证券交易所上市。

凭借优良的业绩,苏宁电器得到了投资市场的高度认可,是全球家电连锁零售业市场价值最高的企业之一。

截止到2021年年末,苏宁电器的资产规模达到了761亿元。

2021年胡润民营品牌榜,苏宁以130亿元品牌价值,排名第九位。

一、资产负债表水平分析截止到2021年年末,苏宁电器的总资产达到了76,161,501千元,与2021年相比增加了16,375,028千元,增幅高达27.39%。

负债总额为47,049,966千元,与2021年相比增加了10,294,031千元,增幅达28.01%。

所有者权益总额为29,111,535千元,与2021年相比增加了6,080,997千元,增幅为26.40%。

具体情况如表1所示:表1 苏宁电器资产负债水平分析表单位:千元项目流动资产货币资金应收票据应收账款预付款项应收利息其他应收款存货其他流动资产流动资产合计非流动资产可供出售金融资产长期应收款长期股权投资2021年 30,067,365 2,987 1,270,502 3,104,874 87,729 425,728 17,222,4841,245,460 53,427,129 982 499,675 574,279 2021年 22,740,084 7,265 1,841,778 2,334,507 74,821 383,375 13,426,741 1,309,062 42,116,633 1,764 476,564554,793 变动额变动比率 7,327,281 32.22% -4,278 -571,276 770,367 12,908 42,353 -58.89% -31.02% 33.00% 17.25% 11.05% 3,795,743 28.27% -63,602 -4.86% 11,310,496 26.86% -782 23,111 19,486 -44.33% 4.85% 3.51% 投资性房地产固定资产在建工程工程物资无形资产开发支出商誉长期待摊费用递延所得税资产其他非流动资产非流动资产合计资产总计流动负债短期借款应付票据应付账款预收款项应付职工薪酬应交税费应付利息其他应付款一年内到期的非流动负债其他流动负债流动负债合计非流动负债应付债券预计负债递延所得税负债其他非流动负债1,270,242 8,579,277 2,478,083 7,772 6,039,735 42,297 185,094 839,352 756,221 1,461,363 22,734,372 76,161,501 1,752,492 24,229,852 10,457,733 542,171258,838 123,312 13,810 3,346,992 44,868 475,188 41,245,256 4,465,405 62,915 163,175 1,113,215 684,420 7,347,467 1,251,501 2,002 4,368,264 93,898 226,623 841,692 512,150 1,308,702 17,669,840 59,786,473 1,665,686 20,617,5938,525,857 350,051 273,558 790,756 5,305 2,743,925 120,029 545,502 35,638,262 - 101,135 183,239 833,299 585,822 85.59% 1,231,810 16.77% 1,226,582 98.01%5,770 288.21% 1,671,471 38.26% -51,601 -41,529 -2,340 244,071 152,661 -54.95% -18.33% -0.28% 47.66% 11.67% 5,064,532 28.66% 16,375,028 27.39% 86,8065.21% 3,612,259 17.52% 1,931,876 22.66% 192,120 -14,720 -667,444 8,505 603,067 -75,161 -70,314 54.88% -5.38% -84.41% 160.32% 21.98% -62.62% -12.89% 5,606,994 15.73% 4,465,405 -38,220 -20,064 279,916 -37.79% -10.95% 33.59% 非流动负债合计负债合计股东权益股本资本公积盈余公积未分配利润外币报表折算差额归属于母公司股东权益合计少数股东权益股东权益合计负债及股东权益总计 5,804,710 47,049,966 7,383,043 4,679,471 1,154,866 15,272,189 30,439 28,459,130652,405 29,111,535 76,161,501 1,117,673 36,755,935 6,996,212 517,0741,007,130 13,793,238 14,680 11,328,334 702,204 23,030,538 59,786,473 4,687,037 419.36% 10,294,031 28.01% 386,831 5.53% 4,162,397 804.99% 147,736 14.67% 1,478,951 10.72% 15,759 107.35% 17,130,796 151.22% -49,799 -7.09% 6,080,997 26.40% 16,375,028 27.39% (一)、从投资或资产角度进行分析1.从资产总规模变动情况来看截止到2021年年末,苏宁电器的总资产达到了76,161,501千元,与上年相比增加了16,375,028千元,增幅高达27.39%。

苏宁财务分析报告(3篇)

第1篇一、前言苏宁易购集团股份有限公司(以下简称“苏宁”或“公司”)成立于1990年,总部位于江苏省南京市,是一家以家电销售为主,融合互联网、物流、金融等多元化业务的综合性企业。

经过多年的发展,苏宁已成为中国最大的家电及消费电子产品零售商之一。

本报告将从苏宁的财务状况、盈利能力、偿债能力、运营能力等方面进行分析,旨在全面评估苏宁的财务状况和经营成果。

二、财务状况分析1. 资产负债表分析根据苏宁2019年的资产负债表,我们可以看到以下情况:(1)资产总额:苏宁2019年资产总额为3,422.57亿元,较2018年增长7.57%。

其中,流动资产为1,925.06亿元,非流动资产为1,497.51亿元。

(2)负债总额:苏宁2019年负债总额为2,702.15亿元,较2018年增长9.57%。

其中,流动负债为1,960.57亿元,非流动负债为741.58亿元。

(3)所有者权益:苏宁2019年所有者权益为721.41亿元,较2018年增长5.21%。

2. 利润表分析根据苏宁2019年的利润表,我们可以看到以下情况:(1)营业收入:苏宁2019年营业收入为2,602.40亿元,较2018年增长9.57%。

其中,主营业务收入为2,575.15亿元,同比增长9.74%。

(2)营业成本:苏宁2019年营业成本为1,898.53亿元,较2018年增长9.74%。

(3)净利润:苏宁2019年净利润为57.85亿元,较2018年增长7.57%。

三、盈利能力分析1. 盈利能力指标分析(1)毛利率:苏宁2019年毛利率为7.57%,较2018年下降0.22个百分点。

这主要由于市场竞争加剧、成本上升等因素。

(2)净利率:苏宁2019年净利率为2.23%,较2018年下降0.06个百分点。

(3)净资产收益率:苏宁2019年净资产收益率为7.95%,较2018年下降0.21个百分点。

2. 盈利能力趋势分析从苏宁近几年的盈利能力指标来看,毛利率、净利率和净资产收益率均呈现下降趋势。

关于苏宁电器的财务报表分析

关于苏宁电器的财务报表分析关于苏宁电器的财务报表分析一、引言苏宁电器作为中国最大的家电零售商之一,一直以来在家电行业中具有较高的影响力。

财务报表是评估企业财务状况和经营情况的重要工具,因此对苏宁电器的财务报表进行分析有助于我们更全面地了解企业的发展趋势和潜在风险。

本文将围绕苏宁电器的财务报表进行分析,并对其财务状况、经营能力和发展趋势进行评估。

二、资产负债表分析1. 资产结构从资产负债表中可以看出,苏宁电器的资产主要集中在流动资产上,占总资产的比重较高。

这反映了苏宁电器经营活动比较活跃,流动性较强。

而非流动资产虽然比例较低,但持续增长趋势,显示了苏宁电器积极扩大产能和战略布局的迹象。

2. 负债结构负债结构方面,苏宁电器的长期负债占比较高,显示出一定的债务压力。

但同时,随着净资产的增加,资本结构趋于稳定,企业具备偿债能力,风险相对可控。

三、利润表分析1. 净利润苏宁电器的净利润连续几年保持较高的增长率,说明企业具备了较好的盈利能力。

值得注意的是,净利润增速有所放缓,这可能是饱和市场和激烈竞争带来的影响。

2. 毛利率毛利率反映了企业生产经营的盈利水平。

苏宁电器的毛利率相对稳定,仅有轻微波动,说明企业在产品定价和成本控制方面较为稳定。

四、现金流量表分析现金流量表能够反映企业现金流入和流出的情况,对企业的经营状况和偿债能力进行评估。

1. 经营活动现金流量苏宁电器的经营活动现金流量保持稳定,且呈现增长态势,这表明企业销售业务的经营活动较为健康。

2. 投资活动现金流量投资活动现金流量主要体现了企业的资本投入和投资收益状况。

苏宁电器的投资活动现金流量大部分为负值,意味着企业在投资方面投入较多资金。

但同时,积极投资也为企业未来的发展奠定了基础。

五、发展趋势和风险评估从财务报表的分析结果中,我们可以看出苏宁电器在财务状况、经营能力和发展趋势方面表现良好。

然而,也要注意到苏宁电器面临着市场竞争激烈、成本上升、经营风险等挑战。

关于苏宁电器的财务报表分析

关于苏宁电器的财务报表分析近年来,随着电子商务行业的迅速发展,苏宁电器作为中国领先的电子商务企业,一直在市场中占据着重要地位。

财务报表是企业经营状况和财务情况的重要体现,通过对苏宁电器的财务报表进行分析,可以更好地了解企业的财务健康状况和经营绩效。

首先,我们来看看苏宁电器的利润表。

利润表是企业一段时间内的经营收益与费用的汇总表,能够直观地反映企业的盈利能力。

根据财务报表显示,苏宁电器在过去几年中的净利润呈现逐年增长的趋势,这表明苏宁电器的盈利能力得到了大幅提升。

值得注意的是,苏宁电器利润增长率的提升主要得益于公司的销售收入增长速度的加快。

通过扩大产品线、提高产品质量和服务水平,苏宁电器在市场中取得了更多的份额,从而带动了销售收入的增长。

其次,我们来看看苏宁电器的资产负债表。

资产负债表是企业一段时间内资产和负债的总结表,能够体现企业的资产规模、资金运作和财务风险。

根据财务报表显示,苏宁电器的总资产规模呈现稳步增长的趋势。

公司在过去几年中增加了大量的固定资产投资,包括开设新的门店、建设物流中心以及推广电子商务平台等。

此外,苏宁电器的负债水平也呈现出较快的增长趋势。

其中,主要是由于公司不断增加的融资活动,以支持新业务的发展和税收政策的调整。

最后,我们来看看苏宁电器的现金流量表。

现金流量表是企业一段时间内现金流量的变动情况,能够反映企业的现金流量状况和现金管理能力。

根据财务报表显示,苏宁电器的经营活动现金流入金额逐年增加,这说明公司在经营过程中积极推进收款,并且有效地控制成本和费用。

此外,苏宁电器的投资活动现金流量主要用于购买固定资产和投资支付,说明公司对未来业务扩张的信心和决心。

而筹资活动现金流量主要来自于银行贷款和股权融资,显示了公司良好的融资能力和发展前景。

综上所述,通过对苏宁电器的财务报表进行分析,我们可以得出结论:苏宁电器在过去几年中取得了较好的财务表现。

公司的利润能力得到了大幅提升,总资产规模稳步增长,现金流量状况良好。

苏宁财务报表分析

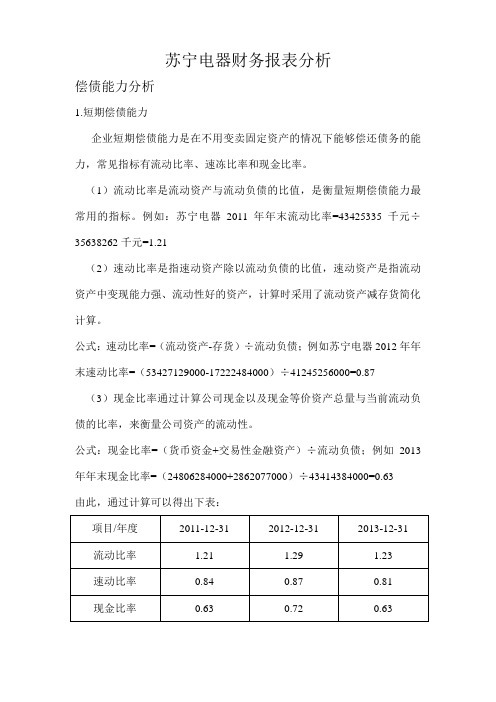

苏宁电器财务报表分析偿债能力分析1.短期偿债能力企业短期偿债能力是在不用变卖固定资产的情况下能够偿还债务的能力,常见指标有流动比率、速冻比率和现金比率。

(1)流动比率是流动资产与流动负债的比值,是衡量短期偿债能力最常用的指标。

例如:苏宁电器2011年年末流动比率=43425335千元÷35638262千元=1.21(2)速动比率是指速动资产除以流动负债的比值,速动资产是指流动资产中变现能力强、流动性好的资产,计算时采用了流动资产减存货简化计算。

公式:速动比率=(流动资产-存货)÷流动负债;例如苏宁电器2012年年末速动比率=(53427129000-17222484000)÷41245256000=0.87(3)现金比率通过计算公司现金以及现金等价资产总量与当前流动负债的比率,来衡量公司资产的流动性。

公式:现金比率=(货币资金+交易性金融资产)÷流动负债;例如2013年年末现金比率=(24806284000+2862077000)÷43414384000=0.63由此,通过计算可以得出下表:从上面表格可以看出2011年-2013年,苏宁电器的流动比率和速动比率,没有特别大的起伏变化,基本比较稳定,流动比率保持在1-1.5之间,而速动比率基本在0.8-0.9之间浮动,从上面计算结果可以表明2012年年末流动比率比2011年年末流动比率上升,从债权人的角度来看,债务的保障程度提高了。

从经营者角度来看,短期偿债能力提高了,其财务风险降低了,企业筹集到的资金的难度降低了。

速动比率的指标2013年年末为0.81,2012年年末为0.87,2011年年末为0.84,2013年年末比率比2012年末比率降低了0.06,表明企业的短期偿债能力有所下降,导致速动比率下降的原因可能是由于在这一年中流动资产和流动负债增加了,但是相比之下存货增加的更多,说明企业的存货变现速度变慢了和存货积压多了。

苏宁电器财务分析报告-PPT精品文档19页

• 资本结构分析(静态、动态) • 负债结构分析 • 股东权益结构分析

苏宁2019年经营资产和非经营资产结分析表单位:千元苏宁电器2019年度流动资产内部结构分析表

资产负债表分析小结

稳健的资产与资本堆成结构

资产负债表项目分析

• 重点资产项目

1.货币资金 2.固定资产 3.在建工程 4.无形资产 5.存货

• 重点负债项目

1.应付债券 2.应付票据 3.应付账款

重点变化资产项目

负债项目重点变化

货币资金

固定资产

在 建 工 程

无形资产

存货

应付债券

应付票据

应付账款

谢谢!

xiexie!

苏宁电器财务分析报告

——资产负债表部分

资产负债表水平分析

• 资产变动分析

1.整体变动情况 2.引起资产变动的主要项目 3.资产变动的合理性与效益性

• 权益变动分析

1.整体变动情况 2.引起总权益变动的主要项目 3.总权益变动的合理性与效益性

苏宁2019年资产负债表水平分析表

资产负债表垂直分析

• 资产结构分析(静态、动态)

苏宁电器财务报表分析

净资产收益率 (倍)

项目 2011 2010 2009

18.9

31.3

国美

3 22 5

苏宁

28.4 32.4 27.3 772

35 30 25 20 15 10

以上各种利润率指标反应的是企业投入产 出水平,即所得与所费的比率,体现了增 加利润是以降低成本及费用为基础的。这 些指标的数值越高,表明生产和销售产品 的每一元成本及费用取得的利润越多,劳 动耗费的收益越高。

所以,成本利润率是综合反映企业成本效 益的重要指标。

4.市盈率分析

(4)市盈率=每股市价/每股收益

3、成本费用利润率分析

3)成本费用利润率=利润总额/成本费用

衡量:每期生产经营中投入与产出的配比 关系

标准:比率越大,说明一元的投入获得的 回报越多

企业成本利润率分析表

项目

2011年 2010年 2009年

营业成本利润率

4.65%

4.59% 4.24%

营业费用利润率

3.68% 3.62% 3.54%

202.93%

5.13% 10.40%

2,950,873 106753

2,170,189 21,618,527

198.53%

5.08% 10.22%

10.45% 10.40% 10.35% 10.30% 10.25% 10.20% 10.15% 10.10%

2009年

总资产报酬率

2010年

总资产报酬率 2011年

%

30 25 20 15 10

5 0

苏宁财务报告分析(3篇)

第1篇一、引言苏宁易购作为中国领先的零售企业,近年来在电商领域取得了显著的成就。

本文将通过对苏宁易购的财务报告进行分析,评估其财务状况、盈利能力、偿债能力、运营能力和现金流状况,为投资者、分析师及企业管理者提供参考。

二、财务状况分析1. 资产负债表分析(1)资产结构分析苏宁易购的资产主要由流动资产、非流动资产和负债构成。

流动资产主要包括货币资金、应收账款、存货等,非流动资产主要包括长期投资、固定资产、无形资产等。

负债主要包括短期借款、长期借款、应付账款等。

从苏宁易购的资产负债表可以看出,其流动资产占总资产的比例较高,表明公司具有较强的短期偿债能力。

然而,随着电商市场竞争的加剧,苏宁易购的存货周转率逐年下降,存货管理风险较大。

(2)负债结构分析苏宁易购的负债主要由短期借款、长期借款和应付账款构成。

短期借款主要用于满足日常运营资金需求,长期借款主要用于支持公司扩张和发展。

从负债结构来看,苏宁易购的负债比例相对较高,表明公司面临一定的财务风险。

2. 利润表分析(1)营业收入分析近年来,苏宁易购的营业收入呈现持续增长态势,主要得益于线上线下一体化战略的推进。

然而,受电商行业竞争加剧和宏观经济环境等因素影响,营业收入增速有所放缓。

(2)毛利率分析苏宁易购的毛利率在近年来呈现波动状态。

一方面,公司积极拓展高毛利产品,提高毛利率;另一方面,电商市场竞争加剧,部分产品价格战导致毛利率下降。

(3)净利润分析苏宁易购的净利润在近年来波动较大,主要受营业收入、毛利率等因素影响。

近年来,公司加大了成本控制力度,净利润有所回升。

三、偿债能力分析1. 流动比率分析苏宁易购的流动比率近年来波动较大,但整体保持在合理水平。

这表明公司具有较强的短期偿债能力。

2. 速动比率分析苏宁易购的速动比率近年来波动较大,但整体保持在合理水平。

这表明公司具有较强的短期偿债能力。

3. 资产负债率分析苏宁易购的资产负债率在近年来有所上升,表明公司面临一定的财务风险。

关于苏宁电器的财务报表分析

关于苏宁电器的财务报表分析关于苏宁电器的财务报表分析一、引言苏宁电器作为中国最大的家电零售商之一,其财务报表反映了公司的财务状况和经营情况。

本文将对苏宁电器的财务报表进行分析,以便更好地了解该公司的财务健康状况和经营效益。

二、资产负债表分析苏宁电器的资产负债表显示了公司在特定日期的资产、负债和股东权益。

在最新的财务报表中,苏宁电器的总资产为xxx亿元,其中流动资产占总资产的xx%。

(具体分析此部分内容)三、利润表分析利润表反映了苏宁电器在一定期间内的销售收入、成本和利润情况。

最新的财务报表显示,苏宁电器的销售收入为xxx 亿元,同比增长了xx%。

(具体分析此部分内容)四、现金流量表分析现金流量表是反映苏宁电器现金获取和支付情况的财务报表。

从最新的财务报表中可以看出,苏宁电器的经营活动产生的现金流量净额为xxx亿元,同比增长了xx%。

(具体分析此部分内容)五、财务比率分析通过计算和分析一些关键的财务比率,可以更深入地了解苏宁电器的经营情况和财务风险。

1. 企业盈利能力比率净利润率反映了苏宁电器每一元销售收入的盈利能力。

计算发现,苏宁电器的净利润率为x%。

(具体分析此部分内容)2. 企业偿债能力比率偿债能力比率可以衡量苏宁电器偿还债务的能力。

计算发现,苏宁电器的资产负债率为x%,表明公司资产部分是通过负债融资的。

(具体分析此部分内容)3. 企业运营能力比率运营能力比率可以评估苏宁电器的资产和负债的平均周转率。

其中存货周转率和应收账款周转率是衡量公司运营能力的重要指标。

(具体分析此部分内容)六、总结通过对苏宁电器的财务报表进行分析,我们可以得出以下结论:苏宁电器的销售收入、净利润和现金流量净额均有增长,公司的盈利能力良好。

然而,公司面临较高的资产负债率和经营风险,应谨慎管理债务并提高运营效率。

此外,应关注公司的经营现金流量状况。

在撰写这篇文章时,本文基于对苏宁电器财务报表的分析,没有参考任何文献。

然而,为了获得更准确的分析结果,读者在实际进行财务分析时应考虑多种信息来源,并参考相关文献和专业人士的意见企业运营能力比率是评估企业资产和负债周转效率的指标,包括存货周转率和应收账款周转率。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

苏宁电器有限公司2012年资产负债表分析苏宁电器1990年创立于中国南京,是中国3C(家电、IT、消费类电子)家电连锁零售企业的领先者,国家商务部重点培育的“全国15家大型商业企业集团”之一。

2004年7月,苏宁电器在深圳证券交易所上市。

凭借优良的业绩,苏宁电器得到了投资市场的高度认可,是全球家电连锁零售业市场价值最高的企业之一。

截止到2012年年末,苏宁电器的资产规模达到了761亿元。

2013年胡润民营品牌榜,苏宁以130亿元品牌价值,排名第九位。

一、资产负债表水平分析

截止到2012年年末,苏宁电器的总资产达到了76,161,501千元,与2011年相比增加了16,375,028千元,增幅高达27.39%。

负债总额为47,049,966千元,与2011年相比增加了10,294,031千元,增幅达28.01%。

所有者权益总额为29,111,535千元,与2011年相比增加了6,080,997千元,增幅为26.40%。

具体情况如表1所示:

表1 苏宁电器资产负债水平分析表单位:千元

(一)、从投资或资产角度进行分析

1.从资产总规模变动情况来看

截止到2012年年末,苏宁电器的总资产达到了76,161,501千元,与上年相比增加了16,375,028千元,增幅高达27.39%。

2.各类、项资产对资产规模的影响程度

流动资产总体增加量11,310,496千元,增长幅度为26.86%。

流动资产的增加使公司的资产流动性上升,对于企业的偿债能力以及满足资产流动性的影响都是有利的。

流动资产增加的主要原因是货币资金和存货的增加。

非流动资产2012年与2011年相比总体增加5,064,532千元,增幅高达的28.66%。

主要原因苏宁公司实行“租、建、并、购”的综合开发策略使固定资产、在建工程和无形资产的增加。

其中无形资产本年度增加了1,671,471千元,增长幅度为38.26%;在建工程本年度增加了1,226,582千元,增长幅度为98.01%;固定资产增加了1,231,810千元,增长幅度为16.77%。

(二)、从筹资的角度进行分析

本年度的所有者权益增加了6,080,997千元,增长幅度为26.40%,其主要原因是经营利润增加,转增股本造成的,2011年苏宁电器未进行现金分红。

负债总额增加了10,294,031千元,增长幅度为28.01%。

在负债的变动中,最引人注目的是应付债券、应付票据和应付账款的增加。

2012年,苏宁公司发行了公司债券进行融资,使得应付债券增加了4,465,405千元,应付票据增加了3,612,259千元。

由于苏宁的规模扩张使

其进货量大幅增加,同时其增加的进货量也使其在与供货商的议价中占尽优势,延长了付款期限,使得应付账款增加了1,931,876千元。

(三)、从投资和筹资角度综合评价

流动资产总体增加量11,310,496千元,增长幅度为26.86%,流动负债增加了5,606,994万元,增长幅度为15.73%。

流动资产的增长大于流动负债的增长,短期偿债能力增强。

二、资产负债表趋势分析

表2 苏宁电器资产负债表趋势分析表单位:百万元

从2007年到2012年,公司总资产增加39,829百万元,增幅达469.27%,各年份都保持着增长的趋势,每天基本维持了一倍的增长速度。

流动资产、固定资产、无形资产总体上都呈增长趋势,但增长变化幅度有差异:无形资产的增加速度大于固定资产和

流动资产的增加速度,说明公司的品牌价值越来越大,在行业中拥有较大的竞争优势。

苏宁公司保持了较高的流动资产,会使公司的资产流动性上升,这对于企业的偿债能力以及满足资产流动性的影响都是有利的。

负债和所有者权益的均保持着增长趋势,所有者权益的增长幅度略大于负债的增长幅度,公司基本上保持了稳定的资本结构。

表3 趋势分析表指数化处理

表2对各项目进行指数化处理,可以更直观的看到,从2007年到2012年,公司资产增加了近5倍,其中流动资产增加了近4倍,固定资产增加了近5倍,无形资产增加了近16倍,无形资产的增长幅度明显快于固定资产和流动资产的增长幅度。

负债总额增加了4倍左右,所有者权益总额增加了6倍左右,所有者权益的增长幅度略大于负债的增长幅度,公司基本上保持了稳定的资本结构。

公司在2009年加大了长期投资,主要是加大了对长期股权的投资,在随后的4年,长期股权投资基本维持在600百万元左右,没有出现太大的变化。

三、资产负债表垂直分析

以总资产值为100,分别计算各类资产的比例;以总筹资为100,分别计算负债和所有者权益的比重。

如表所示:

表4 苏宁电器资产负债垂直分析表

(一)、从资产结构优化角度进行分析

从流动资产和长期资产比例来看,2012年流动资产的比例是70.15%,非流动资产的比例是29.85%,流动资产的比例明显大于非流动资产的比例,说明公司的资产流动性较好,具有较强的短期偿债能力。

从有形资产和无形资产比例来看,无形资产(包括无形资产、研发支出和商誉)的比例达到了8.23%,远远大于一般企业无形资产所占的比例,这说明公司的品牌、文化、商誉、技术专利等无形资产发挥出越来越大的作用,公司的价值在不断扩大。

从固定资产和流动资产比例来看,固定资产的比例是14.53%,流动资产的比例是70.15%,两者比率为0.207:1,属于保守的固——流结构。

(二)、从资本结构角度进行分析

从静态方面看,苏宁电器2012年所有者权益比重为38.22%,负债比重为61.48%,负债比重略高。

从动态方面看,2012年度苏宁电器的负债比重上升了0.30%,所有者权益比重降低了0.30%,其变动很小,表明企业的资本结构还是比较稳定的。

表5 资本结构分析单位:千元

(三)、从资产结构和资本结构适应角度进行分析

表6 2012年资产负债表单位:千元

精品

表7 2011年资产负债表单位:千元

由表6和表7可知,从静态方面分析,苏宁电器2011年度和2012年度的流动资产都是一部分资金需要使用流动负债来满足,而另一部分则需要使用非流动负债来满足,为资产结构与资本结构适应程度的稳健结构。

从结构分析,2012年流动负债可满足流动资产需要的比重为77.20% ,而另外的22.80%则需要通过非流动负债来满足。

而在2011年,流动负债可满足流动资产的比重为84.62% ,另外的15.38%的流动资产需要非流动负债来满足。

二者相比可得,2012苏宁电器年对非流动负债的依赖加强,这主要是发行公司债券所引起的。

采用这种结构,使企业的财务风险降低了,扩张了生产规模,表明企业的成长潜力较大。

welcome。