海商法第六章 船舶保险条款(必考)

2023《海商法》“海上货物运输保险合同学习笔记

《海商法》“海上货物运输保险合同学习笔记一、引言《海商法》是我国海事法律的基本法律,旨在规范海上贸易和航运活动。

其中,海上货物运输保险合同是保护海上货物运输风险的一种重要方式。

本文将就《海商法》中关于海上货物运输保险合同的相关条款进行系统学习和总结。

二、海上货物运输保险合同介绍2.1 定义海上货物运输保险合同是指由保险人和投保人订立的,保险人对投保货物在海上运输中因意外损失或损坏承担赔偿责任的契约关系。

其目的是保障货物在运输过程中的安全,并提供相应的经济保障。

2.2 保险期间根据《海商法》规定,海上货物运输保险合同的保险期间一般为货物从起运港到到达港的期间。

同时,如果在装卸过程中发生意外情况,也应纳入保险期间。

2.3 货物的保险价值海上货物运输保险合同中,货物的保险价值是对货物进行保险赔偿的重要依据。

根据《海商法》规定,货物的保险价值一般为货物的实际价值,即货物的市场价值加上运费和保险费。

三、海上货物运输保险合同的特点3.1 一般保险条件合同中通常包含一般保险条件,包括保险起止日期、保险金额、承保范围等内容。

这些条件是保险合同的基本构成要素,确保保险人和投保人在契约关系中的权益平衡。

3.2 损失赔偿的限制根据《海商法》规定,海上货物运输保险合同对损失赔偿有一定的限制。

例如,如果因投保人的故意或过失导致货物损失,保险人可以拒绝赔偿或减少赔偿金额。

这种限制保证了保险合同的公平性和合理性。

3.3 诚信原则的约束海上货物运输保险合同受到诚信原则的约束。

这意味着保险人和投保人在签订合同时应遵守相应的法律法规,并遵循合同的诚实信用原则。

任何一方不得通过欺诈等行为获得不正当的利益。

四、海上货物运输保险合同的履行4.1 投保和承保海上货物运输保险合同的履行包括投保和承保两个过程。

投保是指投保人与保险人之间订立保险合同的行为,投保人需要提供相应的资料和证明。

承保是指保险人根据投保人提供的信息,决定是否接受保险,并签署保险合同。

国内船舶保险条款

国内船舶保险条款建筑或修理中的船舶、试航的船舶、石油钻探船、失去航行能力的船舶,以及从事捕捞作业的渔船,都不在本保险范畴内。

第二条本保险的保险标的包括下列各项.一、船体;二、机器、仪器及用于航行的设备(其中包括舵、桅、锚、橹、子船);三、专门约定的船舶附属设备。

零星工具、备用材料、燃料及水、盐等给养品和船员的衣物、行李不属本保险范畴。

第三条投保本保险的船舶必须具有港航监督部门签发的适航证明和按规定配备持有职务证书的船员,从事客货营业运输的必须持有工商行政治理部门核发的营业执照。

第二章保险责任一、八级以上(含八级)大风、洪水、海啸、地震、崖崩、滑波、泥石流、冰凌、雷击;二、火灾、爆炸;三、碰撞、搁浅、触礁、倾覆、沉没;四、船舶航行中失踪六个月以上。

第五条碰撞责任.保险机动船舶或其拖带的保险船舶与它船、它物发生直截了当碰撞责任事故,致使被碰撞的船舶及所载物资,或者被碰撞的码头、港口设备、航标、桥墩、固定建筑物遭受缺失以及被碰撞船舶上的人员伤亡,依法应当由被保险人所负的赔偿责任,由保险人负责赔偿。

但最高赔偿额以不超过船舶的保险金额为限。

属于本船舶上的人员伤亡和物资缺失,保险人不负赔偿责任。

一、依照国家有关规定或惯例应当由保险船舶摊负的共同海损牺牲和费用;二、保险船舶在发生保险责任范畴内的灾难或事故时,被保险人为防止或减少保险船舶的缺失而支付的必要的、合理的施救或救助费用,由保险人负责赔偿,但最高赔偿额以不超过保险船舶的保险金额为限。

第七条保险期限为_______年,起止日期以保险单载明的时刻为准。

第三章除外责任第八条保险船舶由于下列缘故造成的经济缺失或赔偿责任,保险人不负责赔偿:一、战争、军事行动和政府征用;二、不具备适航条件;三、被保险人及其代表的有意行为;四、超载、浪损、座浅引起的事故缺失;五、船体和机件的正常修理、油漆费用和自然磨损、朽蚀,机器本身发生的故障;六、因保险事故导致停航、停业的缺失以及因海事造成第三者的一切间接缺失;七、木船、水泥船的锚及锚链(缆)或子船的单独缺失;八、清理航道,清除污染的费用;九、其他不属于保险责任范畴内的缺失。

船舶保险合同

船舶保险合同第一章:总则第一条:合同目的为保障船舶所有人及第三方利益,在船舶发生意外或损失时提供赔偿和保障。

第二条:合同生效本合同自签订之日起生效,合同期限为一年。

第三条:投保范围本合同适用于海洋船舶、内河船舶及其他船舶的所有权人。

第四条:保险责任本合同保险责任包括船舶损失、船货损失、第三方责任和其他特定险种等。

第二章:船舶损失保险第五条:保险金额船舶损失保险的保险金额应等于船舶的实际价值。

第六条:保险费用船舶损失保险的保险费用按照船舶的实际价值、使用年限、航行区域和船舶种类等因素确定。

第七条:保险责任范围船舶损失保险的保险责任范围包括船舶因碰撞、触礁、火灾等原因造成的物理损失。

第八条:保险赔偿船舶损失保险在船舶发生损失后,保险人应当给予合理的赔偿,并按照约定的损失情形、比例和方式进行赔付。

第三章:船货损失保险第九条:保险金额船货损失保险的保险金额应等于船舶承载货物的实际价值。

第十条:保险费用船货损失保险的保险费用按照船舶的实际价值、货物类型、运输距离和运输方式等因素确定。

第十一条:保险责任范围船货损失保险的保险责任范围包括货物因战争、水渍、破碎等原因造成的损失。

第十二条:保险赔偿船货损失保险在货物损失后,保险人应当给予合理的赔偿,并按照约定的损失情形、比例和方式进行赔付。

第四章:第三方责任保险第十三条:保险金额第三方责任保险的保险金额应根据船舶的总吨位和航行区域确定。

第十四条:保险费用第三方责任保险的保险费用按照船舶的总吨位和航行区域确定。

第十五条:保险责任范围第三方责任保险的保险责任范围包括船舶在航行过程中造成的第三方人身伤亡和财产损失。

第十六条:保险赔偿第三方责任保险在发生保险事故后,保险人应当给予合理的赔偿,并按照约定的限额和方式进行赔付。

第五章:特定险种第十七条:保险金额特定险种的保险金额应根据具体情况确定。

第十八条:保险费用特定险种的保险费用按照实际风险和损失程度确定。

第十九条:保险责任范围特定险种的保险责任范围根据具体险种而定。

(完整版)船舶保险条款

船舶保险条款 (1986.1.1)本保险的保险标的是船舶,包括其船壳、救生艇、机器、设备、仪器、索具、燃料和物料。

本保险分为全损险和所有险。

一、责任范围(一 )全损险本保险承保由于以下原因所造成的被保险船舶的全损:地震、火山爆发、闪电或其他自然灾害;搁浅、碰撞、触碰任何固定或浮动物体或其他物体或其他海上灾害;火灾或爆炸;来自船外的暴力盗窃或海盗行为;抛弃货物;核装置或核反响堆发生的故障或不测事故;本保险还承保由于以下原因所造成的被保险船舶的全损:①装卸或搬动货物或燃料时发生的不测事故;②船舶机件或船壳的潜藏弊端;③船长、船员有意损害被保险人利益的行为;④船长、船员和引水员、修船人员及租船人的粗心行为;⑤任何政府当局,为防范或减少因承保风险造成被保险船舶损坏引起的污染,所采用的行动。

但此种损失原因应不是由于被保险人、船东或管理人未克尽责责所致的。

(二 )所有险本保险承保上述原因所造成被保险船舶的全损和局部损失以及以下责任和开销:1.碰撞责任①本保险负责因被保险船舶与其他船舶碰撞或触碰任何固定的、浮动的物体或其他物体而引起被保险人应负的法律补偿责任。

但本条对以下责任概不负责:a.人身伤亡或疾病;b.被保险船舶所载的货物或财物或其所承诺的责任;c.去除阻挡物、残骸、货物或任何其他物品;d.任何财产或物体的污染或沾污 (包括预防措施或去除的开销 )但与被保险船舶发生碰撞的他船或其所载财产的污染或沾污不在此限。

e.任何固定的、浮动的物体以及其他物体的延缓或丧失使用的间接开销。

②当被保险船舶与其他船舶碰撞双方均有过失时,除一方或双方船东责任受法律限制外,本条项下的补偿应按交织责任的原那么计算。

当被保险船舶碰撞物体时,亦适用此原那么。

③本条项下保险人的责任 (包括法律开销 )是本保险其他条款项下责任的增加局部,但对每次碰撞所负的责任不得高出船舶的保险金额。

2.共同海损和营救①本保险负责补偿被保险船舶的共同海损、营救、营救开销的分摊局部。

船舶保险人保财产保险公司条款

船舶保险人保财产保险公司条款一、概述船舶保险是一种重要的财产保险,它涉及到航运、海洋事业和国际贸易等诸多领域。

保险人保险公司的条款是船舶保险合同的重要组成部分,它规定了保险责任、赔偿范围、理赔条件等内容,对于保险合同的解释和适用具有重要意义。

二、船舶保险的基本原则1. 保险合同订立时,船舶保险人应按照互惠原则和合同自愿原则确定保险金额、保险费率和其他保险条件,保险人和被保险人应按照诚实信用原则提供真实、准确的信息;2. 船舶保险的签订应依法合规,保险合同应符合保险法等相关法律法规的规定;3. 保险合同应明确规定保险标的、保险金额、保险费率、保险期间、免赔额、保险责任、特别约定等内容;4. 船舶保险合同应保障双方的合法权益,确保被保险人在发生意外损失时能够得到及时合理的补偿。

三、船舶保险人保财产保险公司条款的重要内容1. 保险标的:船舶保险人保财产保险公司的条款中应明确规定保险标的,包括但不限于船舶、船上设备、货物等;2. 保险金额:保险合同中应明确规定保险金额,确保在保险事故发生时被保险人能够得到足额的赔偿;3. 保险费率:保险合同中应明确规定保险费率,确保保险费的公平合理;4. 保险期间:保险合同中应明确规定保险期间,确保在保险期间内发生的损失能够得到赔偿;5. 免赔额:保险合同中应明确规定免赔额,双方应在合同中明确免赔额的具体金额或比例;6. 保险责任:保险合同中应明确规定保险责任的范围和条件,确保被保险人在合理范围内得到补偿;7. 特别约定:保险合同中应包括双方的特别约定,对于一些特殊情况的处理应明确规定。

四、船舶保险人保财产保险公司条款的解释和适用1. 关于保险责任的解释:保险合同中对于保险责任的范围、条件、免责条款等内容应予以明确解释,确保被保险人在合理范围内得到赔偿;2. 关于特别约定的适用:保险合同中的特别约定对于双方的权利与义务具有约束力,双方应遵守特别约定;3. 关于保险事故的处理:当发生保险事故时,双方应按照保险合同的规定进行理赔,保险人应及时、合理地进行赔偿;4. 关于争议解决的方式:当双方发生保险纠纷时,应按照保险合同中约定的争议解决方式进行处理,如协商、仲裁等。

海商法第六章船舶保险条款

十、索赔和赔偿

1.索赔时效为2年,自保险事故发生之日起算。 2.全损的构成

实际全损:灭失 ❖解体 丧失所有权 失踪2个月 推定全损:实际全损不可避免 ❖拯救费用超过保险价值

3.部分损失

以新换旧不扣减 ❖正常保养不赔偿 船坞费用要区分

4.文件费不补偿,除非保险人同意。 5.不足额保险,按比例赔偿。 6.姊妹船碰撞或救助,视为第三方予以负责。

n 2.航次保险

以保单订明的航次为准,责任起讫规定如下: (1)空船:起锚、解缆——抛锚、系缆 (2)载货船:开始装货——卸货完毕,抵港30天为限。

PPT文档演模板

海商法第六章船舶保险条款

六、保险终止

n PICC船舶保险条款规定,保险终止分为三种情况: 1.履约终止——全损赔付 2.变更终止 船级 ❖船舶管理 3.违约终止——违背“保险单特款规定”, “续保”有效。

❖移船期间

试航期间

PPT文档演模板

海商法第六章船舶保险条款

第四节 协会定期船舶保险条款

17.代理人佣金条款——不负责赔偿 18.未修理损害条款——合理的贬值 19.推定全损条款——拯救费用超过保险价值 20.运费弃权条款——保险人放弃对运费的权利 21.营运费用保证条款——不超过保险价值的25% 22.停泊和解约的退费条款——30天为一期 23.战争除外责任条款 24.罢工除外责任条款 25.恶意行为除外责任条款 26.核武器除外责任条款

承保船舶损失,不保污染责任。

8. 3/4碰撞责任条款 中、英船舶保险条款碰撞责任的区别?

承保范围 ❖承保比例 责任限额 免赔额

PICC1986 碰撞+触碰

4/4 保险金额

不扣

ITC1983 两船碰撞

3/4 保险价值

10.船舶保险

• 六、修理招标条款 • 该条款规定,当被保险船舶遭受部分损失 并需要进行修理时,被保险人应当精打细 算地安排修理事宜,采用招标方式以接受 最有利的报价 • 1.被保险人对船舶修理的招标及其选择 原则 • 2.保险人应承担船舶修理招标期间的费 用 • 3.保险人在船舶修理招标中的权利

• 七、终止条款 • 1.完成履约义务终止 • 2.变更终止 • 3.违约终止

第三节 船舶适航与船舶保险

• 一、船舶适航的具体条件 • 适船:船壳、机器、设备、物料、备件完好和正 常运转 • 适人:船长、高级船员、一般船员合格并足额 • 适货:舱位和设备适宜于载货 • 适航:预计航程所需燃料、食物、淡水带足 • 二、船舶检验 • 法定检验、入级检验、海事检验

第四节 船舶的法律地位和船舶保险

案例2

• “仲宇”轮装载1,260吨货物(前货舱约510吨,后货舱约 750吨)从宁波北仑港出发驶往上海港,宁波海事局签发了出 港签证。次日,该轮行至乌龟岛附近水域时沉没。其时船舶国 籍证书、船舶检验证书、船舶营运证书均在有效期内。吴淞海 事处的“水上交通事故责任认定书”认定,“由于了望疏忽, 对流压估计不足及操纵不当,船舶右舷中后部触碰水下障碍物, 导致二舱破损进水,致使船舶沉没。” • 上海人保就“仲宇”轮开具定期“沿海内河船舶保险单”,载 明:被保险人为中福轮船;险别为一切险。中福轮船是“仲宇” 轮的船舶经营人。该轮载重吨1,300吨,核定舱载量为前货 舱655吨,后货舱645吨。 • 上海人保调查后认为,“仲宇”轮后货舱超载约105吨,船舶 沉没是其本身不适航所致,且中福轮船不是该轮所有人无可保 利益。

第一节 船舶保险的标的

• 一、船舶的概念 • 船舶是船舶保险的主要保险标的,但并非 所有的船舶都能成为船舶保险的承保对象 • 我国《海商法》第3条规定:本法所称船舶, 是指海船和其他海上移动式装置,但是用 于军事的、政府公务的船舶和20总吨一下 的小型船艇除外。

海上船舶保险—海上保险的索赔与理赔

定索赔的被保险人是否具有可保利益。在国际经济贸 易中,由于保险单是可以背书转让的,所以保险单的 最后持有者可能没有可保利益。但在提出索赔时,被 保险人必须具有可保利益,否则不能得到赔偿。

保险的理赔

合理拒赔与免赔额

• 免赔额,是指在海上保险合同中保险人和被保险人约定的赔付时由 被保险人自己承担的部分数额。

• 目前,几乎每一份船舶保险单都有免赔额的规定。免赔额一般分为 绝对免赔额和相对免赔额。

合理拒赔与免赔额

• 绝对免赔额是指当实际损失超过约定的免赔额,保险人在实际进行赔付 时,将此免赔额先行扣除,只负责赔偿超过此免赔额的部分。

海上2 保险的理赔 03 合理拒赔与免赔额

01 保险的索赔

保险的索赔

保险的索赔是指被保险人在保险标的遭受损失以后,凭保险单向保险 人要求赔偿损失的行为。

1 海上货物运输保险的索赔 2 船舶保险的索赔 3 船舶建造保险的索赔

02 保险的理赔

保险的理赔

保险的理赔

• 相对免赔额是指当实际损失超过约定的免赔额时,保险人就需要全额赔 付,不扣减该约定免赔额。

• 我国关于船舶保险的规定采用的是绝对免赔额。

代位求偿权

• 在实践中,保险人根据保险合同对被保险人 的损失予以赔偿后,如果发现第三方根据合 同或法律规定须对该损失承担损害赔偿责任, 这时被保险人对第三方享有的请求权,应转 移给保险人,即保险人取得了代位行使被保 险人对第三人请求损害赔偿的权利。

保险的理赔

《海商法》第253条

被保险人未经保险人同意放弃向第三人要求赔偿的权利,或者由于过失 致使保险人不能行使追偿权的,保险人可以相应扣减保险赔偿。

渔船保险条款

渔船保险条款一、保险目的与范围保险目的:本保险旨在为渔船所有人或经营者提供保障,以应对因意外事件导致的船只损失、船上人员伤亡或财物损失。

保险范围:1. 船只损失:对于因自然灾害、火灾、爆炸、碰撞等意外事件造成的渔船损失,本保险提供全额赔偿。

2. 人员伤亡:对于因渔船意外事件导致的船上人员伤亡,本保险提供医疗费用赔偿和意外身故赔偿。

3. 财物损失:对于渔船相关设备、货物及其他财物的损失,如渔具、渔网、货物等,本保险提供全额赔偿。

二、保险责任与免除责任保险责任:1. 对于船只损失,本保险公司将按照渔船的实际价值进行赔偿。

具体赔偿金额将根据维修费用或船只价值的评估结果进行计算。

2. 对于人员伤亡,本保险公司将根据实际医疗费用提供赔偿,并按照约定的身故赔偿金额进行赔付。

3. 对于财物损失,本保险公司将提供全额赔偿,赔偿金额将根据损失财物的实际价值进行计算。

免除责任:1. 本保险公司对于故意造成的损失或违反航海规定导致的事故,不承担赔偿责任。

2. 对于核材料、爆炸物品等违禁品导致的损失,本保险公司免除赔偿责任。

3. 本保险不承担因渔船抵押、出租等非所有人经营方式所造成的损失。

三、保险事故处理1. 在发生保险事故后,被保险人应及时通知保险公司,并提供相关证据和资料。

2. 保险公司将指派专业人员进行理赔程序,并根据保险条款约定的时间限制进行赔付。

3. 被保险人应配合并提供必要的协助,以便保险公司进行事故调查和理赔程序。

四、保险费与续保保险费:被保险人需在投保时缴纳相应的保险费用。

保险费用将根据渔船的价值、风险等级以及航行区域进行计算,确保保险费与风险相匹配。

续保:在保险期满后,被保险人可以选择续保。

续保需要在保险期满前向保险公司提出,同时缴纳相应的续保费用。

保险公司有权对续保进行审查并做出是否接受的决定。

五、解决争议与法律适用1. 对于因保险事故产生的争议,保险公司和被保险人应本着友好协商的原则解决。

2. 若协商未能解决争议,双方应提交仲裁委员会进行仲裁。

海商法知识必读(第六章)

第六章船舶租用合同161、什么是船舶租用合同?远洋运输营运方式可以分为定期船运输和不定期船运输。

定期船运输又称为班轮运输,是指船舶在固定的航线上,按既定的船期表和港口顺序,经常地从事港口间运输的营运方式。

不定期船运输又称租船运输,是指承租人向船舶所有人租赁船舶或舱位进行的海上货物运输方式。

可分为航次租船、定期租船和光船租船三种营运方式。

不论采用哪种运输方式,都需相应地签订运输合同。

比如,班轮运输合同主要通过提单来体现;航次租船应有航次租船合同等。

根据我国《海商法》的规定,提单和航次租船合同,属于海上货物运输合同的一种;而定期租船合同和光船租赁合同,则属于船舶租用合同。

如我国《海商法》第128条规定:“船舶租用合同,包括定期租船合同和光船租赁合同,均应当书面订立。

”所以,租船运输方式与船舶租用合同两者之间有一定得联系,但也有很大的区别。

不应产生概念上的混淆。

特别值得注意的是,航次租船虽然属于租船方式的一种,但航次租船合同却不属于船舶租用合同,而属于海上货物运输合同的范畴。

162、租船交易需要经过哪些程序?在租船市场上,租船大多通过经纪人进行。

一般地说,从承租人提出租船要求,到最后与出租人签订合同,大致要经过如下几个步骤:即询价、报价、还价、报实盘、接受订租、签订订租确认书、编制、审核、签订租船合同。

询价(Enquiry),又称“询盘”,是承租人根据货物的情况表示需要租船,并说明自己对船舶要求的业务。

通常以电传、电报、传真或其他书面形式提出。

内容包括:货物的种类、数量、名称、装卸港、装货日期、计划运价等。

报价(Offer),又称“开盘”,是租船经纪人或船舶所有人在接到询价后,根据自己的条件向承租人提出自己所能够提供船舶的情况和条件的业务。

报价的内容,除对询价的答复外,通常还包括:船名、载重量或载货容积、装卸港口、受载期、装卸条件和费用条款、租金或运费、滞期或速遣费率、佣金、拟选定的租船合同范本等。

报价有硬性报价和条件报价两种。

国内船舶保险条款

国内船舶保险条款第一章保险船舶范围第一条凡中华人民共和国国家、集体、个人所有或与他人共有的机动船舶与非机动船舶,依照本条款的规定,都可以向保险人即中国人民保险公司,下同投保船舶保险.建造或修理中的船舶、试航的船舶、石油钻探船、失去航行能力的船舶,以及从事捕捞作业的渔船,都不在本保险范围内.第二条本保险的保险标的包括下列各项.一、船体;二、机器、仪器及用于航行的设备其中包括舵、桅、锚、橹、子船;三、特别约定的船舶附属设备.零星工具、备用材料、燃料及水、盐等给养品和船员的衣物、行李不属本保险范围.第三条投保本保险的船舶必须具有港航监督部门签发的适航证明和按规定配备持有职务证书的船员,从事客货营业运输的必须持有工商行政管理部门核发的营业执照.第二章保险责任第四条保障船舶由于下列原因造成的全部或部分损失保险人负赔偿责任:一、八级以上含八级大风、洪水、海啸、地震、崖崩、滑波、泥石流、冰凌、雷击;二、火灾、爆炸;三、碰撞、搁浅、触礁、倾覆、沉没;四、船舶航行中失踪六个月以上.第五条碰撞责任.保险机动船舶或其拖带的保险船舶与它船、它物发生直接碰撞责任事故,致使被碰撞的船舶及所载货物,或者被碰撞的码头、港口设备、航标、桥墩、固定建筑物遭受损失以及被碰撞船舶上的人员伤亡,依法应当由被保险人所负的赔偿责任,由保险人负责赔偿.但最高赔偿额以不超过船舶的保险金额为限.属于本船舶上的人员伤亡和货物损失,保险人不负赔偿责任.第六条共同海损和救助.一、依照国家有关规定或惯例应当由保险船舶摊负的共同海损牺牲和费用;二、保险船舶在发生保险责任范围内的灾害或事故时,被保险人为防止或减少保险船舶的损失而支付的必要的、合理的施救或救助费用,由保险人负责赔偿,但最高赔偿额以不超过保险船舶的保险金额为限.第七条保险期限为_______年,起止日期以保险单载明的时间为准.第三章除外责任第八条保险船舶由于下列原因造成的经济损失或赔偿责任,保险人不负责赔偿:一、战争、军事行动和政府征用;二、不具备适航条件;三、被保险人及其代表的故意行为;四、超载、浪损、座浅引起的事故损失;五、船体和机件的正常维修、油漆费用和自然磨损、朽蚀,机器本身发生的故障;六、因保险事故导致停航、停业的损失以及因海事造成第三者的一切间接损失;七、木船、水泥船的锚及锚链缆或子船的单独损失;八、清理航道,清除污染的费用;九、其他不属于保险责任范围内的损失.第四章保险金额第九条国营、集体所有的新船按照出厂造价确定保险金额钢质船五年内、木质船三年内、米泥船二年内可视同新船.旧船按照实际价值确定保险金额,也可以由被保险人和保险人协商确定保险金额.第十条个体船舶按照最高不超过实际价值的七成确定保险金额.第五章被保险人义务第十一条被保险人应在签定保险合同时一次交清保险费.有特别约定者,可按约定分期缴费.第十二条保险船舶发生保险责任范围内的灾害或事故时,保险人应及时采取合理的施救保护措施,并须在到达第一港后四十八小时内向港航监督部门报告,同时通知保险人.第十三条被保险人及其代表应当严格遵守港航监督部门制定的各项安全航行规则和制度,按期做好保险船舶的检验和修理,确保船舶的适航性.第十四条被保险人对保险船舶的情况应如实申报.在保险期限内,保险船舶出售、转借、出租、变更航行区域,以及被保险人需要调整保险金额,应当事先书面通知保险人,经保险人同意并办理批改手续后方为有效.第十五条被保险人不履行本章第十一条至第十四条各款规定的义务,保险人有权自发出书面通知之日起终止保险责任或拒绝赔偿.第六章无赔款安全优待第十六条保险船舶在1年保险期限内安全航行无赔款,续保时可事受无赔款安全优待,优待金额为上年度应交保险费的10%.被保险人投保的船舶不止一艘,无赔偿安全优待按艘分别计算.第七章赔偿处理第十七条在保险期限内,保险船舶不论发生一次或多次保险责任范围内的损失或费用支出,保险人均按以下规定赔偿.一、全部损失按照保险金额赔偿,但保险金额高于出险时新船造价的,以不超过出险时同类型新船造价为限.二、部分损失在保险金额的范围内,按下列规定赔偿.一新船按照出厂造价确定保险金额的,按实际损失部位的修理费用赔偿;二按照估价或实际价值以及实际价值的成数确定保险金额的,按照保险金额与同类型新船造价比例赔偿.三、保险船舶发生保险责任范围内的灾害或事故,保险人按照本条款第五条对碰撞责任的畴偿趔定,以及按照本条款第六条负责的共同海损、施救、救助费用的规定,与保险船舶本身的赔款分别计算.以上船舶损失的一次赔款,等于保险金额全数或同类型新船出厂造价时,船舶保险责任即行终止.第十八条保险船舶发生毕独海损事故时,对施救、救助费用的赔偿,保险人只负责获救的船舶价值与获救的船、货总价值的比例分摊部分.第十九条保险船舶发生保险责任范围内的损失时,被保险人必须经与保险人商定后方可进行修理或支付所需费用.否则保险人有权重新核定.第二十条被保险人索赔时,必须向保险人摄供保险单、海损事故证明、事故责任裁定书、损失清单和各种赔偿费用的有关单证.保险人应根据本条款和参照现行海事处理的规定迅速查证核实,赔款一经确定,保险人应在10天内赔付.第二十一条保险船舶发生保险责任范围内的损失,根据法律规定应由第三方负责赔偿的,被保险人应先向第三方追偿损失.如果被保险人向保险人提出赔偿要求,保险人可按照本条款的规定先予赔偿,但被保险人必须将向第三方追偿的权利及有关证据转让给保险人,并协助保险人向第三方追偿.第二十二条保险船舶遭受损失以后的残余部分,应由被保险人与保险人议定价值后,折归被保险人,并在赔款中扣除.第二十三条被保险人从知道或应当知道保险船舶遭受损失或发生事故的当天起,1年内不向保险人申请赔偿,不提出本条款第二十条规定的有关单证,或者在达成结案协议时起_______年内不领取应得的赔款,即作为自愿放弃权益.第二十四条被保险人与保险人发生争议时,应本着实事求是、公平合理的精神协商解决,双方不能达成协议时,可提交仲裁机关仲裁或向人民法院起诉.说明国内船舶保险条款是保险人向投保人提出的要约.投保人在签订国内船舶保险合同时,应当认真了解保险条款的内容,以确定是否投保.国内船舶保险条款是船舶保险合同的标准条款,详细载明保险船舶范围、保险责任、除外责任、保险金额、被保险人义务、无赔款安全优待、赔偿处理等内容.投保人研究标准条款后,如有投保利益和需要,可填具国内船舶投保单,经双方签章后,成为保险合同成立的书面证明,上述条款即成为合同中的主要条款,合同双方均须遵守.当然,双方根据需要,还可特殊约定附加条款.图说明国内船舶保险投保单是投保人向保险人出具的要求投保国内船舶险的要式文书,经双方认可后,即成为船舶保险合同的组成部分,是保险人签发保险单的依据.投保人在投保船舶险时,必须如实告知对保险人有关的一切事项.我国海商法规定,合同订立前,被保险人应当将其知道的或者在通常业务中应当知道的有关影响保险人据以确定保险费率或者确定是否承保的重要情况,如实告知保险人.由于被保险人的故意或重大过失,未履行上述告知义务,保险人有权解除合同或者相应增加保费.投保人在填制投保单时应当如实填写相关内容.船舶保险分为全损险和一切险两个险别,投保人可视不同情况来决定投保险别.本保险的保险期限分为定期保险和航次保险两种.定期保险期限最长为1年;航次保险的期限以启航至航行终止期限计.保险金额按照保险条款第四章的规定来填写.费率和保险费依照国内船舶保险费率规章计算填报.对分项保险金额,投保人应当根据实际情况据实填写.投保人在投保单中还应如实填报船名船号、种类、用途、制造年份、总吨位或马力、载重吨、航行范围、航行证书编号等内容,以便保险人决定是否承保和厘定保费.投保单须有投保人、代理单位签章并注明填报日期.国内船舶保险单被保险人________保险单号码______本公司依照本保险单载明的国内船舶保险条款和其它条件承保被保险人下开各种船舶的保险经理副经理______主管负责人______复核______制单附:国内舶舶保险费率规章一、本表所订费率,按保险金额的每百元计算.二、本表所列船质档次均包括机动船舶与非机动船舶非机动船舶包括驳船.其它材质船舶,如玻璃钢船均按水泥船的费率厘订.三、根据国家对固定资产折旧试行条例的有关规定国发〔85〕63号文件,各类钢质客货轮,油轮为二十五年;各类木质船为十八年;水泥船为十年.凡超过规定使用年限的船舶均按费率规定加费20%.四、各种工程船测量船、挖泥船、打桩船、救护船和港作船船、消防船、交通船、巡逻艇、供应船以及渡船、游船可分别按各类船舶的费率降低20%.五、各种油轮、液化燃气船、运输化学产品专用船等均按费率规定加费50%.六、凡从事拖航作业的拖船,按年费率加费20%.七、凡船舶航行不止一类区域时,则应以其中的_______高档费率计算.平流河、苏州河、黄浦江承其他永流平稳的江河.半急流——长江下游宜昌及宜昌以下、淮河、赣江、湘江、甬江、洪泽湖、高邮湖、邵伯湖、太湖、洞庭湖、鄱阳湖、巢湖以及其他半急流的江河.急流——长江上游宜昌以上、嘉陵江、乌讧、金沙江、源江、资水、澄水、陀江及其他水流湍急的江河.八、承保航次保险按年费率的15%计算.九、承保短期保险按下列费率表计算.备注:1.投保1年,中途退保,按短期费率计算退保费.但保险船舶在保险有效期内,因停航或出售,转借等申请退保,其退保费应按日计算.2.保险期限不满一个月的,均按一个月计算.3.各省、自治区、直辖市,计划单列市分公司可以根据各类船舶的经营赔付倩况,在总颁费率的基础上上下浮动30%,凡实行浮动费率的地区须将费率向总公司备案.说明国内船舶保险单是保险人签发的对投保人投保的船舶予以承保的书面文件,它是船舶保险合同成立的证明文件.在保险事故发生后,保险单是被保险人索赔的重要依据,也是保险人进行赔偿的依据.国内船舶保险单中应当写明承保船舶的种类、名称、船质结构、用途、制造年份、总吨位或马力、船舶造价、保险金额、保险费率、保险费、航行区域、载重吨、船籍港、总保险金额、保费总数、保险期限以及双方的特别约定.制作保险单时应注意核对船舶险投保单的填写是否正确、完整,审查投保船舶是否适航.如果符合承保条件,在收取保险费或者约定收取保险费后一般应在起保时全部付清保险费,定期保险也可分期付费,签发保险单.保险单所列各项内容要清楚完整地填写,并加盖印章.国内船舶保险投保单保单号:投保人:________ 地址:___________________ 电话:__________兹将下列船舶向本保险公司投保国内船舶保险:注意:本投保单在未经保险公司同意或未签发保险单之前,不发生保险效力.审核:经办:。

国内船舶保险条款

国内船舶保险条款国内船舶保险条款是指符合我国法律法规和国际惯例,经过国家有关部门审核和批准的船舶保险条款,其主要目的是在船舶发生意外损失时,由保险公司向投保人或被保险人进行经济赔付。

通常情况下,保险公司会对投保人或被保险人提交的保险资料进行审核,确定其船舶保险风险以及保险金额,在签订保险合同后,按照条款约定的保险责任进行赔付。

一般来说,船舶保险条款主要包括以下几方面内容:1.保险责任范围。

保险责任范围是船舶保险条款的核心部分,其主要规定了保险公司在保险期内对被保险人所受损失进行赔付的种类和数量。

在此基础上,投保人或被保险人应当确定自己的保险需求,对保险条款进行详细了解,选择适合自己的保险责任范围。

2.保险金额和保险费率。

保险金额是指保险人应当对被保险人所承担的保险责任承担的最大赔付金额。

为了确定保险金额,需要根据船舶的价值以及所承担的损失范围来确定。

同时,保险费率是指保险公司根据保险货币金额和保险期限确定的保费费率。

通常情况下,保险费率越高,保险金额也就越高。

3.保险期限和续保。

保险期限是指保险合同的有效期限,即被保险人承担保险义务的时间。

通常情况下,保险期限是一年,但也可以根据实际情况进行调整。

续保是指被保险人在保险到期后继续进行保险的一种方式,为了避免保险期限过期后带来的不良影响,被保险人应该提前进行续保,确保船舶保险的连续性。

4.理赔程序和要求。

在发生船舶损失时,被保险人应当向保险公司提出理赔申请,按照保险条款规定进行赔付。

在此过程中,需要被保险人提交相关证明文件、公证行为的承诺书、被保险人声明等资料。

理赔过程非常重要,需要被保险人认真仔细地把握,才能有效保障自己的合法权益。

总之,国内船舶保险条款中涉及的内容十分复杂,需要被保险人和投保人进行仔细审核和了解,避免在船舶发生意外损失时对自己的经济造成不必要的影响。

因此,建议大家在购买保险时,应该选择正规的保险公司,在充分了解保险产品的基础上,选择适合自己的保险责任范围,保证自己的利益得到有效保障。

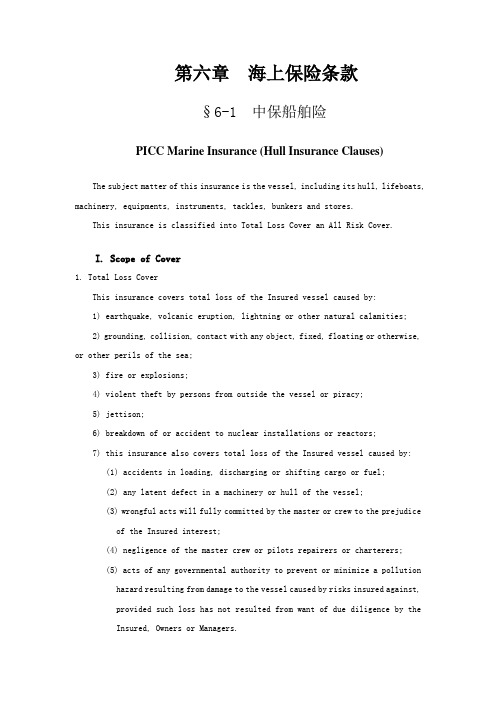

海船船长驾驶必备英语第六章海上保险条款

第六章海上保险条款§6-1 中保船舶险PICC Marine Insurance (Hull Insurance Clauses)The subject matter of this insurance is the vessel, including its hull, lifeboats, machinery, equipments, instruments, tackles, bunkers and stores.This insurance is classified into Total Loss Cover an All Risk Cover.I. Scope of Cover1. Total Loss CoverThis insurance covers total loss of the Insured vessel caused by:1) earthquake, volcanic eruption, lightning or other natural calamities;2) grounding, collision, contact with any object, fixed, floating or otherwise, or other perils of the sea;3) fire or explosions;4) violent theft by persons from outside the vessel or piracy;5) jettison;6) breakdown of or accident to nuclear installations or reactors;7) this insurance also covers total loss of the Insured vessel caused by:(1) accidents in loading, discharging or shifting cargo or fuel;(2) any latent defect in a machinery or hull of the vessel;(3) wrongful acts will fully committed by the master or crew to the prejudiceof the Insured interest;(4) negligence of the master crew or pilots repairers or charterers;(5) acts of any governmental authority to prevent or minimize a pollutionhazard resulting from damage to the vessel caused by risks insured against,provided such loss has not resulted from want of due diligence by theInsured, Owners or Managers.2. All Risks CoverThis insurance covers total loss of or partial loss of or damage to the Insured vessel arising from the causes under the Total Loss Cover and also covers the under-mentioned liability or expense:1) Collision Liabilities(1) This insurance covers legal liabilities of the Insured as a consequenceof the Insured vessel coming into collision or contact with any othervessel, or any object, fixed, floating or otherwise. However, this clausedoes not cover any liabilities in respect of: loss of life, personal injuryor illness; cargo or other property on or engagements of the Insured vessel;removal or disposal of obstructions, wrecks, cargoes or any other thingwhatsoever; pollution or contamination of any property or thing whatsoever(including cost of preventive measures and clean-up operations) exceptpollution or contamination of the other vessel with which the Insuredvessels is in collision or property on such other vessel; indirect expensesarising from delay to or loss of use of any object, fixed, floating orotherwise.(2) Where the Insured vessel is in collision with another vessel and bothvessels are to blame, then unless the liability of one or both vesselsbecomes limited by law, the indemnity under this clause shall be calculatedon the principle of cross liabilities. This principle also applies whenthe Insured vessel comes into contact with an object.(3) The insurer’s liability (including legal costs) under this clause shallbe in addition to his liability under the other provisions of thisinsurance but shall not exceed the Insured amount of the vessel herebyinsured in respect of each separate occurrence.2) General Average and Salvage(1) This insurance covers the Insured vessel’s proportion of general average,salvage or salvage charges, but in case of general average sacrifice of thevessel, the Insured may recover fully for such loss without obtainingcontributions from other parties.(2) General average shall be adjusted in accordance with the relative contractand of governing law and practice. However, where the contract of affreightment or carriage does not so provide, the adjustment shall be according to the Beijing Adjustment Rules or similar provisions of other rules.(3) Where all the contributing interests are owned by the Insured, or whenthe Insured vessel sails in ballast and there ate no other contributing interests the provisions of the Beijing Adjusting Rules (excluding Article5), or similar provisions of other rules if expressly agreed, shall applyas if the interests were owned by different persons. The voyage for this purpose shall be deemed to continue from the port or place of departure until the arrival of the vessel at the first port or place of call for bunkering only. If at any such intermediate port or place there is an abandonment of the adventure originally contemplated the voyage shall thereupon be deemed to be terminated.3) Sue and Labour(1) Where there is loss or damage to the vessel from a peril insured againstor where the vessel is in immediate danger from such a peril, and as a result reasonable expenditure is incurred by the Insured in order to avert or minimize a loss which would be recoverable under this insurance, the Insurer will be liable for the expenses so incurred by the Insured. This clause shall not apply to general average, salvage or salvage charges or to expenditure otherwise provided for in this insurance.(2) The insurer’s liability under this clause is in addition to his liabilityunder the other provisions of this insurance, but shall not exceed an amount equal to the sum insured in respect of the vessel.II. ExclusionsThis insurance does not cover loss, damage, liability or expense cause by:1. Unseaworthiness including not being properly manned, equipped or loaded, providedthat the Insured knew, or should have know, of such unseaworthiness when the vessel was sent to sea;2. Negligence or intentional act of the Insured and his representative;3. Ordinary wear and tear, corrosion, rottenness or insufficient upkeep, or defectin material which the Insured should have discovered with due diligence, or replacement of or repair to any part in unsound condition as mentioned above.4. Risks covered and excluded in the Hull War and Strikes Clauses of this Company.III. Deductible1. Partial loss caused by a peril insured against shall be payable subject to thedeductible stipulated in the policy for each separate accident or occurrence (excluding claims under collision liability, salvage and general average, and sue and labour).2. Claims for damage by heavy weather occurring during a single sea passage betweentwo successive ports shall be treated as being due to one accident.This clause shall not apply to a claim for total loss of vessel, and the reasonable expense of sighting the bottom after grounding, if incurred specially for that purpose.IV. ShippingUnless previously approved by the insurer and any amended terms of cover and additional premium required have been agreed, this insurance does not cover loss, damage, liability and expense caused under the following circumstances:1. towage or salvage service undertaken by the Insured vessel;2. cargo loading or discharging operation at sea from or into another vessel (not being a harbor or inshore craft) including whist approaching, lying alongside and leaving;3. the Insured vessel sailing with an intention of being broken up or sold for breaking up.V. Period of InsuranceThis insurance is classified into Time Insurance and Voyage Insurance.1. Time Insurance: Longest duration is one year, the time of commencement andtermination being subject to the stipulation in the policy. Should the Insured vessel at the expiration of this insurance be at sea or in distress or at port of refuge or of call, she shall, provided previous notice be given to the insurer, be held covered to her port of destination with the payment of an additional pro rata daily premium. However, in case of a total loss of the vessel during such period of extension, an additional six moths premium shall be paid to the insurer.2. Voyage Insurance: to be subject of the voyage stipulated in the policy. The timeof commencement and termination to be dealt with according to the following provisions:1) With no cargo on board: to commence from the time of unmooring or weightinganchor at the port of sailing until the completion of casing anchor or mooring at the port of destination.2) With cargo on board: to commence from the time of loading at the port of sailinguntil the completion of discharge at the port of destination, but in no case shall a period of thirty days be exceeded counting from midnight of the day of arrival of the vessel at the port of distination.VI. Termination1. This insurance shall terminate automatically in the event of payment for totalloss of the Insured vessel.2. Unless previously agreed by the Insurer in writing, this insurance shall terminateautomatically at the time of any change of the Classification Society of the Insured vessel, change or cancellation or withdrawal of her Class therein, change in the ownership or flag, assignment or transfer to new management, charter ona bareboat basis, requisition for title. If the vessel has cargo on board or isat sea, such termination shall, if required, be deferred until arrival at hernext port or final port of discharge or destination.3. In case of any such breach of warranty as to cargo, voyage, trading limit, towage,salvage services or date of sailing, this insurance shall terminate automatically unless notice be given to the Insurer immediately after receipt of advice and any amended terms of cover and any additional premium required be agreed.VII. Premium and Returns1. Time Insurance: Full premium shall be due and payable on attachment, and if agreedby the Insurer payment may be made by installments, but in the event of total loss of the Insured vessel, any unpaid premium shall be immediately due and payable. Premium is returnable as follows:1) If this insurance is cancelled or terminated, premium shall be returned prorata daily net for the uncommenced day, but this clause shall not be applicable to clause .2) Where the Insured vessel is laid up in a port or a lay-up area approved bythe Insurer for a period exceeding thirty consecutive days irrespective of whether she is under repairs in dock or shipyard, loading or discharging, 50% (fifty percent) of net premium for such period shall be returned pro rata daily but in no case shall such return of premium be recoverable in the event of total loss of the vessel.In the event of any return recoverable under this clause being based on thirty consecutive days which fall on successive insurance effected for the same Insured, such return of premium shall be calculated pro rata separately for the number of days covered by each insurance.2. Voyage insurance: In no case shall voyage insurance be cancelable and the premiumthereof be returnable once it commences.VIII. Duty of Insured1. Immediately upon receipt of advice of any accident or loss to the Insured vessel,it is the duty of the Insured to give notice to the Insurer within 48 hours, andif the vessel is abroad, to the Insurer’s nearest agent immediately, and so take all reasonable measures for the purpose of averting or minimizing a loss which would be recoverable under this insurance.2. Measures taken by the Insured or the Insurer with the object of averting orminimizing a loss which would be recoverable under this insurance shall not be considered as waiver or acceptance of abandonment or otherwise prejudice the rights of either party.3. The Insured shall obtain prior agreement of the Insurer in determining theliabilities and expenses in respect of the Insured vessel.4. In submitting a claim for loss, the Insured shall transfer to the Insurer allnecessary documents and assist him in pursuing recovery against the third party in case of third party liabilities or expenses being involved.IX. Tender1. Where the Insured vessel is damaged and repairs are required, the Insured shalltake such tenders as a diligent uninsured owner would take to obtain the most favourable offer for the repairs of the damaged vessel.2. The Insurer may also take tenders or may require further tenders to be taken forthe repair of the vessel. Where such a tender is accepted with the approval of the Insurer, the allowance in respect of fuel and stores and wages and maintenance of the master and crew shall be made for the time lost between the dispatch of the invitations to tender required by the Insurer and the acceptance of a tender, but the maximum allowance shall not exceed the rate of 30% per annum on the Insured value of the vessel.3. The Insured may decide the place of repair of the damaged vessel, however, ifthe Insured in making such decisions does not act as a diligent uninsured owner, then the Insurer shall have a right of veto concerning the place of repair ora repairing firm decided by the owner or deduct any increased costs resultingtherefrom from the indemnity.X. Claim and IndemnityIn case of accident or loss insured against, no claim shall be recoverable should the Insured failed to submit claim document to the insurer within two years following the accident or loss.Total Loss1) Where the Insured vessel is completely destroyed or so seriously damaged asto cease to be a thing of the kind insured or there the Insured is irretrievably deprived of the vessel, it may be deemed a actual total loss, and the full insured amount shall be indemnified.2) Where no news is received of the whereabouts of the Insured vessel over aperiod of two months after the date on which she is expected to arrive at the port of destination it shall be deemed an actual total loss and the full insured amount shall be indemnified.3) Where an actual total loss of the Insured vessel appears to be unavoidableor the cost of recovery, repair and/or salvage or the aggregate thereof will exceed the Insured value of the vessel, it may be deemed a constructive total loss and the full insured amount shall be indemnified after notice of abandonment of the vessel is given to the Insurer irrespective of whether the Insurer accepts the abandonment. Once the Insurer accepts the abandonment, the subject matter insured belongs to the Insurer.Partial loss1) Claims under this insurance shall be payable without deduction new for old;2) In no case shall a claim be admitted in respect of scrapping derusting orpainting of the vessel’s bottom unless directly related repairs of plating, damaged by an insured peril;3) Where repairs for owner’s account necessary to make the vessel seaworthyand/or a routine drydocking are carried out concurrently with repairs covered by this insurance, then the cost of entering and leaving dock and the dock dues for the time spent in dock shall be divide equally.4) Where it is necessary to place the vessel in drydock for repair of the damagecovered by this insurance, the Insurer’s liability for the cost of docking shall not be reduced, should the Insured has surveys or other work carried out while the vessel is in dock provided the time for the work for the Insured’s account is not prolonged in dock or the cost of docking is not in any way increased.In no case shall any sum be allowed under this insurance either by way of remuneration of the Insured for time and trouble taken to obtain and supply information or documents or in respect of the commission or charges of any manager, agent, managing or agency company or the like, appointed by or on behalf of the Insured to perform such services, unless prior agreement has been obtained.Where the Insured amount is less than the agreed value or the contributory value in respect of general average or salvage, then the Insurer is only liable to pay that proportion of any loss or expense covered by this insurance that the amount insured bears to the agreed or contributory value.Where the Insured vessel comes into collision with or receives salvage services from another vessel owned by the Insured or under the same management, the Insurer shall be liable under this insurance as if the other vessel were owned by a third party.XI. Treatment of DisputesShould disputes arise between the insured and insurer and it is necessary to submit to arbitration or take legal action, such arbitration or legal action shall be carried out at the place where the defendant is domiciled.注释tackle, 索具。

船舶保险条款

船舶保险条款

船舶保险条款是指保险公司与保险人在航海期间的风险管理协议。

船舶保险条款通常包括以下内容:

1. 船舶保险类型:包括船体保险、货物保险、责任保险等不同类型的保险。

2. 保险责任:保险公司需要明确对船舶和货物的保险范围,以及保险公司对损失的承担程度。

3. 险别:包括全保、平安险、水渍险等不同的险别,保险人可以根据自己的需要来选择不同的险别。

4. 免赔额:指在保险责任范围内,保险人需要承担的损失金额。

一般来说,免赔额越高,保险费越低。

5. 保险费率:根据不同的保险类型、险别和保险责任,保险公司会定出不同的保险费率。

保险人需要根据自己的需求选择适合自己的保险费率。

6. 保险期限:保险期限是指保险合同的生效时间和终止时间。

在这个时间范围内,保险公司需要承担相应的保险责任。

总之,船舶保险条款是保险公司与保险人之间的重要协议,它可以有效地管理船舶在航行期间所面临的风险,保障船舶及其货物的安全。

保险人在购买船舶保险时需要仔细阅读条款,并根据自己的需求选择适合自己的保险类型和保险责任。

海商法第6-7章 定期租船合同(Time Charter

6.5 我国《海商法》关于定期租船的规定

调整定期租船合同规范的性质:非强制 性条款规范出租人与承租人的权利义务。 《海商法》第127条:“本章关于出租人 和承租人之间权利、义务的规定,仅在 船舶租用合同没有约定或者没有不同约 定时适用。”

2财产租赁提供劳务财产租赁合同对船舶的使用情况出租人仍占有控制船舶出租人仍占有控制船舶出租人仅保留处分船舶的营运费用出租人负担一切营运费出租人负责每日运营成本承租人负责航程使费承租人负责一切营运费用出租人的责任为承运人的责任适航船舶管理货物不当承担责任仅提供适航符合约定的船舶第七章

船舶租用合同

我国海商法规定了两种。即 定期租船合同 光船租赁合同

拖带(Seizing and Towing)泛指所有拖航作 业方式,也可专指拖船与被拖船之间用系缆横 向并联,由拖船单侧或双侧拖带被拖船共同前 进的方式。也称绑拖方式。

7.1.3 海上拖航的种类:

海上拖航因作业地区不同而分为港区拖带、沿 海拖带和远洋拖带三种。

港区拖带:与船舶在港区内的活动有关,由拖 轮协助他船进港、出港、靠岸、离岸和移泊。

《海商法》中海上拖航合同的规定不适 用在港区内对船舶提供的拖轮服务。

7.1.2 海上拖航的方式

根据拖航作业中拖船位置的不同,拖航一般有 拖拉、顶推和拖带等方式。

拖拉(pulling):以“拖船在前,被拖船或物 在后”的拖航方式,多用于驳船运输中。

顶推(pushing)被拖船或物体在前,拖船在 后的拖航方式。

7.4.1承拖方义务(续)

注:《海商法》规定,对于因不可抗力或 者其他不能归责于双方的原因致使被拖 物不能拖至目的地的,除合同另有约定 外,承拖方可以在目的地的邻近地点或 者拖轮船长选定的安全的港口或者锚泊 地,将被拖物移交给被拖方或者其代理 人,视为已经履行合同。

沿海、内河船舶保险条款

沿海、内河船舶保险条款本保险的保险标的是指在中华人民共和国境内合法登记注册从事沿海、内河航行的船舶,包括船体、机器、设备、仪器和索具。

船上燃料、物料、给养、淡水等财产和渔船不属于本保险标的范围。

本保险分为全损险和一切险,本保险按保险单注明的承保险别承担保险责任。

保险责任第一条全损险由于下列原因造成保险船舶发生的全损,本保险负责赔偿:一、八级以上(含八级)大风、洪水、地震、海啸、雷击、崖崩、滑坡、泥石流、冰凌;二、火灾、爆炸;三、碰撞、触碰;四、搁浅、触礁;五、由于上述一至四款灾害或事故引起的倾覆、沉没;六、船舶失踪。

第二条一切险本保险承保第一条列举的六项原因所造成保险船舶的全损或部分损失以及所引起的下列责任和费用:一、碰撞、触碰责任:本公司承保的保险船舶在可航水域碰撞其它船舶或触碰码头、港口设施、航标,致使上述物体发生的直接损失和费用,包括被碰撞船舶上所载货物的直接损失,依法应当由被保险人承担的赔偿责任,本保险对每次碰撞、触碰责任仅负责赔偿金额的四分之三,但在保险期限内一次或累计最高赔偿额以不超过船舶保险金额为限。

属于本船舶上的货物损失,本保险不负赔偿责任。

非机动船舶不负责碰撞、触碰责任,但保险船舶由本公司承保的拖船拖带时,可视为机动船舶。

二、共同海损、救助及施救本保险负责赔偿依照国家有关法律或规定应当由保险船舶摊负的共同海损。

除合同另有约定外,共同海损的理算办法应按《北京理算规则》办理。

保险船舶在发生保险事故时,被保险人为防止或减少损失而采取施救及救助措施所支付的必要的合理的施救或救助费用、救助报酬,由本保险负责赔偿。

但共同海损、救助及施救三项费用之和的累计最高赔偿额以不超过保险金额为限。

除外责任第三条保险船舶由于下列情况所造成的损失、责任及费用,本保险不负责赔偿:一、船舶不适航、船舶不适拖(包括船舶技术状态、配员、装载等,拖船的拖带行为引起的被拖船舶的损失、责任和费用,非拖轮的拖带行为所引起的一切损失、责任和费用);二、船舶正常的维修、油漆,船体自然磨损、锈蚀、腐烂及机器本身发生的故障和舵、螺旋桨、桅、锚、锚链、橹及子船的单独损失;三、浪损、座浅;四、被保险人及其代表(包括船长)的故意行为或违法犯罪行为;五、清理航道、污染和防止或清除污染、水产养殖及设施、捕捞设施、水下设施、桥的损失和费用;六、因保险事故引起本船及第三者的间接损失和费用以及人员伤亡或由此引起的责任和费用;七、战争、军事行动、扣押、骚乱、罢工、哄抢和政府征用、没收;八、其他不属于保险责任范围内的损失。

船舶保险知识培训

保险金额 sum insured

是保险人根据保险单对保险标的所受损失给予赔偿的最高数 额,是全损赔偿的限度。由于保险标的本身的损失不可能超过 它的可保价值,所以保险金额不得超过保险标的可保价值。

在保险中,保险金额与可保价值一致时称为全额保险,如保 险标的因故遭受全损,保险人应按保险金额赔偿;被保险人只 投保可保价值的一部分,称不足额保险。被保险人对保险金额 和可保价值之间的差额自行负责,保险人不负赔偿责任。所谓 超额保险,即在不定值保险或重复保险的情况下,保险金额超 过了可保价值,经核实,超过的部分无效。

被保险人为防止或者减少根据合同可以得到赔偿的损失而支出 的必要的合理费用,为确定保险事故的性质、程度而支出的检验、 估价的合理费用,以及为执行保险人的特别通知而支出的费用, 应当由保险人在保险标的损失赔偿之外另行支付。

保险人的责任

对于被保险人故意造成的损失,保险人不负赔偿责任。 除合同另有约定外,因下列原因之一,保险人不负赔偿责任: (1)船舶开航时不适航而造成保险船舶损失的(在船舶定期保 险中被保险人不知道的除外); (2)船舶自然磨损或者锈蚀而造成保险船舶损失的; (3)航行迟延、交货迟延或者行市变化造成货物损失的。

投保人 applicant

即向保险人投保的人。可以 是被保险人本人,也可以是他 的代理人或代表。

保险标的

subject of insurance, subjectmatter insured

指被保险的财产或利益,凡可以用货币计算被保险人享 有可保利益的财产或利益,都是保险标的。

保险标的按其性质可分为: 1)船舶、货物、船用燃料、物料、船员行李或其他航 海财产; 2)运费、保险费、船舶租金、期得利益、佣金、客票 金额、垫款、借款、日用开支以及船员工资和其他报酬; 3)船舶所有人或利害关系人由于船员过失和其他事故 引起对第三者的责任。

海商法第六章船舶保险条款

海商法第六章船舶保险条款导言船舶保险是海商法中的一个重要章节,它为船舶所有者和运营者提供了保障,以应对船舶在航行过程中可能面临的各种风险。

本文档将介绍海商法第六章中的船舶保险条款,包括保险合同的订立、保险责任的范围、保险费和保险赔偿等内容。

第一节保险合同的订立根据海商法第六章规定,船舶保险合同应当采用书面形式,并明确约定以下内容:1.保险标的和保险金额:合同应当明确列明保险的标的是船舶本身,以及需要保险的货物、装备和其他财产。

同时,还需要明确约定保险的金额,即保险赔偿的上限。

2.保险期限:合同应当明确规定保险的起止时间,确保保险业务能够顺利进行。

3.保险费:船舶所有者或运营者需要按照保险合同约定,支付保险费。

保险费的数额由保险合同的双方自主协商确定,一般情况下,保险费将根据保险额和风险程度来计算。

4.其他合同条款:保险合同还可以约定其他的附加条款,如免除保险人责任的免责条款、保险金支付方式的约定等。

第二节保险责任的范围根据海商法第六章规定,船舶保险的责任范围包括以下几个方面:1.保险人对船舶的损失负责:船舶在航行过程中可能面临各种意外事故,例如碰撞、搁浅、火灾等,这些事故导致的船舶损失将由保险人进行赔偿。

2.保险人对货物的损失负责:船舶保险也可以涵盖货物的损失,当货物在航行过程中受到破坏或丢失时,保险人将负责进行赔偿。

3.保险人对第三方的责任负责:在船舶的使用过程中,可能会发生对第三方人身或财产造成的损害。

保险人将根据保险合同的约定,对这些损害承担赔偿责任。

第三节保险费根据海商法第六章规定,船舶保险费的计算应当根据以下几个因素来确定:1.船舶的价值:船舶的价值是计算保险费的重要因素之一,价值越高,保险费也会相应增加。

2.航行区域和航次频率:不同的航行区域和航次频率可能具有不同的风险程度,这将会影响保险费的计算。

3.船舶的历史记录:船舶的过往记录将成为保险费计算的因素之一,例如船舶之前是否曾发生过事故或索赔。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

十、索赔和赔偿

1.索赔时效为2年,自保险事故发生之日起算。 2.全损的构成

实际全损:灭失 解体 丧失所有权 失踪2个月 推定全损:实际全损不可避免 拯救费用超过保险价值

3.部分损失

以新换旧不扣减 正常保养不赔偿 船坞费用要区分

4.文件费不补偿,除非保险人同意。 5.不足额保险,按比例赔偿。 6.姊妹船碰撞或救助,视为第三方予以负责。

1.有形标的(船舶是一个合成体) 船壳或船体 机器设备 附属器具 燃料给养 2.无形标的(与船舶有关的利益和责任) 利益:运费、租金 营运费用 保险费 预期利润 责任: 碰撞责任

三、船舶的保险价值和保险金额

1.船舶的保险价值 《海商法》第219条规定: 保险责任开始时,船舶价值 + 保险费 2.船舶的保险金额 定值保险,足额保险。 保险金额 = 保险价值

六、保险终止

PICC船舶保险条款规定,保险终止分为三种情况: 1.履约终止——全损赔付 2.变更终止 船级 船舶管理 3.违约终止——违背“保险单特款规定”, “续保”有效。

七、保费和退费

(一)定期保险

1.保费应在承保时付清,全损不退费; 如分期付,在全损时,未缴保费要立即付清。 2.船舶退保或保险终止时,净保费的日比例计算退费。

14.以新换旧条款——不作扣减 15.船底处理条款——非损害修理不赔 16.工资和给养条款——不负责赔偿,除非:

共同海损 移船期间 试航期间

第四节 协会定期船舶保险条款

17.代理人佣金条款——不负责赔偿 18.未修理损害条款——合理的贬值 19.推定全损条款——拯救费用超过保险价值 20.运费弃权条款——保险人放弃对运费的权利 21.营运费用保证条款——不超过保险价值的25% 22.停泊和解约的退费条款——30天为一期 23.战争除外责任条款 24.罢工除外责任条款 25.恶意行为除外责任条款 26.核武器除外责任条款

⑴只适用于单独海损,每次事故扣一个免赔额。 ⑵下列情况不扣免赔额:

ห้องสมุดไป่ตู้损

共同海损、碰撞责任、救助费用、施救费用 船舶搁浅后检验船底的费用

⑶恶劣气候造成两个连续港口之间单独航程的海损索赔,

只扣一个免赔额。

四、海运条款

是航行限制条款,需要修改承保条件。 不是保证条款,不导致保险合同的终止。 对被保险船舶的航行限制有下列三种: 1.不能从事专门的拖带或救助服务 2.不能与其他大船在海上直接装卸货物 3.不能从事以拆船出售为目的的航行

四、船舶的法律地位与船舶保险

1.船舶的不动产性

船舶的功能是海上移动——动产 船舶的所有权比较固定——不动产 船舶保险单不能随意转让

2.船舶是合成体

船壳、舶机、属具应视为一体 按整个合成体计算保险价值 按整个合成体承担保障责任

3.船舶的拟人性

船舶是物不是人 拟人处理——船名、船藉、船龄 对物诉讼→扣船→船舶所有人应诉→对人诉讼

ITC: 对碰撞责任、共同海损、救助费用、施救费用扣免赔额; PICC:对碰撞责任、共同海损、救助费用、施救费用不扣免赔额。

第四节 协会定期船舶保险条款

13.被保险人的义务(施救)条款

超过获救价值的施救费用,不足额保险按比例赔付。 例:投保ITC,保险金额200万美元,保险价值250万美元, 施救当时船舶完好价值300万美元,施救费用1万美元, 船舶全损,获残值5200美元(归保险人)。 应赔施救费用 = 5200 +(10000–5200)× 200/300 = 8400美元

一、责任范围

(二)一切险

2.共同海损和救助 ⑴负责赔偿:共同海损牺牲 共同海损分摊 救助费用的分摊 共损牺牲直接获赔,共损分摊先理算、再赔付。 ⑵共同海损理算,按《北京理算规则》。 ⑶空载航行时,仍进行共损理算。 3.施救费用 ⑴负责赔偿合理的施救费用 ⑵施救费用在另一个保险金额内赔偿。 船险共计三个保额: 船舶损失 + 共同海损分摊 + 救助费用 碰撞责任 施救费用

3.停泊退费:

连续停泊超30天,净保费日比例的50%计算退费。

(二)航次保险 保费一次付清,不退保和退费。

八、被保险人的义务

1.损害通知——获悉后48小时内通知保险人; 施救义务——减少损失。 2.施救不视为对委付的放弃或接受(非相关)。 3.确定碰撞责任时,应事先征得保险人同意。

4.协助向第三责任方追偿。

ITC1995与ITC1983的比较 ITC1995加重了船东的责任;ITC1983仍在广泛使用。

国际贸易保险的种类

一、货物运输保险 1.海上运输货物保险 2.陆上运输货物保险 3.航空运输货物保险 4.邮包运输货物保险 二、“三来一补”保险 进口货运险 + 企业财产险 + 出口货运险 = 一揽子保险 三、产品责任保险 ●承保产品质量缺陷造成的人身伤害或财产损失。 ●不负责被保险产品本身的损失。 四、出口信用保险 ●向出口商提供收汇风险保障。 ●为买方(进口商)提供一定的商业信用。 ●不负责被保险货物本身的损失。

第四节 协会定期船舶保险条款

ITC1995出台的原因

1.海事法律上的变化 《1989年国际救助公约》 《1994年约克-安特卫普规则》 相应修改: 承保防止环境损害而增加的救助报酬(即使无效果) 不负责“特别补偿”(有效果加30%) 2.船舶营运管理上的变化 方便旗 《国际安全管理规则》(ISM Code) 相应修改: 增加船级保证条款 “但书”恪尽职责的主体明确包括船舶主管和岸上管理人员。

九、招标条款

是关于船舶修理招标及损失补偿的条款。 1.像一个精打细算未投保的船东进行修理招标, 选择最有利的报价。

船期损失与修理报价存在矛盾: 船期相同时,选报价低的。 报价相同时,选船期短的。 对立情况时,选取中间值。

2.保险人可以自行招标或要求船东重新招标, 保险人补偿维持费用,以船舶保险价值的30%为限。 3.保险人有权否决修理地点, 或从赔款中扣除增加的费用。

第六章 船舶保险条款

第一节 船舶保险概述

一、船舶的概念 1.定义 《海商法》第3条规定: “本法所称船舶,是指海船和其他海上移动式装置, 但是用于军事的、政府公务的船舶和20总吨以下的 小型船艇除外。” 2.含义 广义上的船舶 航行于海上(海船) 经营海上运输义务(商船)

二、船舶保险的标的

7.污染危险条款

承保船舶损失,不保污染责任。

8. 3/4碰撞责任条款

中、英船舶保险条款碰撞责任的区别? PICC1986 ITC1983 承保范围 碰撞+触碰 两船碰撞 承保比例 4/4 3/4 责任限额 保险金额 保险价值 免赔额 不扣 扣

第四节 协会定期船舶保险条款

9.姊妹船条款

姊妹船碰撞或救助,视为第三方予以负责。

海上保险中救助费用与施救费用的区别?

救助费用

行为主体 报酬原则 赔偿责任 承担方式 第三人 “无效无酬” 与标的损失同一保额 参与共同海损分摊

施救费用

被保险人 不论效果,合理即可 独立保额 不参与共损分摊

二、除外责任

PICC船舶保险的除外责任包括下列4种: (一)不适航

保险人举证: ⑴船舶不适航——人员配备不当、装备不妥、配载不当 ⑵损失由不适航造成——因果关系 ⑶船舶在开航时不适航 ⑷被保险人知道或应该知道这种不适航

(二)被保险人及其代表的疏忽或故意行为

故意行为是法定的除外责任 C242 被保险人—— 船东 船东的代表——管理人 区别:船东疏忽不保;船长疏忽及故意承保

(三)船舶的自然磨损和正常维修保养费用

(四)船舶战争、罢工险的承保责任和除外责任

三、免赔额

船舶保险采用“绝对免赔额”,几千至几万美元。 减少理赔费用,降低保险费率。

五、保险期限

PICC船舶保险分为定期保险和航次保险。 1. 定期保险

船舶保险常用,通常为1年期限。 (1)生效日0时起,期满日24时止。 (2)延续条款:至目的港,事先通知并按日比例加付保费。 (3)延长期间内发生全损,加缴6个月保费。

2.航次保险

以保单订明的航次为准,责任起讫规定如下: (1)空船:起锚、解缆——抛锚、系缆 (2)载货船:开始装货——卸货完毕,抵港30天为限。

10.索赔通知和招标条款

每天的补偿额 = 保险价值×30%×1/365 例:船舶保险价值365万美元,等待决标时间为20天。 补偿额 = 365×30%×1/365×20 = 6万美元

11.共同海损和救助条款

ITC — 承保风险所致共损和救助; PICC — 非除外风险所致共损和救助。

12.免赔额条款

一、责任范围

(二)一切险

承保上述原因所造成的被保险船舶的全损和部分损失以及下列责任和费用。 1.碰撞责任 ⑴ 碰撞责任 + 触碰责任 包括:他船船损(他物损失) 救助费用 他船期损 他船货损 他船或货物的污染费用 不负责:人身伤亡 本船货损 清除费用 其他物体的污染责任 其他物体的延迟费用 ⑵ 双方有责碰撞,赔偿按“交叉责任原则”计算。 如船东享受责任限制,则按“单一责任原则”计算。 ⑶ 碰撞责任在另一个保险金额内赔偿。

4.船舶拥有国藉

国藉证书 法律适用、管辖权 方便旗

五、船舶保险的特点

1.承保整个过程的风险

建造下水、营运、停泊、报废拆船

2.保障的范围广

财产+利益+责任

3.保险标的受被保险人支配掌握

船舶保险单不能随意转让

4.承保风险集中,标的价值高 5.具有很强的国际性

第二节 我国船舶保险条款

PICC于1986年1月1日修订的船舶保险条款(Hull Insurance Clauses 1/1/1986),适用远洋船舶保险。 另有PICC于1996年11月1日修订的“沿海、内河船 舶保险条款”。 1986年PICC船舶保险条款参考了1983年10月1日修 订的协会船舶定期保险条款(ITC-Hulls 1983),共 11条,见P366-371。