探讨人民币在香港的离岸金融业务

香港人民币离岸市场形成与发展研究

香港人民币离岸市场形成与发展研究香港人民币离岸市场形成与发展研究一、引言近年来,人民币国际化进程不断推进,其中香港作为离岸人民币市场的主要枢纽地之一,扮演着举足轻重的角色。

香港的金融业务和相关基础设施的完善,为人民币离岸市场的形成与发展提供了良好的条件。

本文旨在探讨香港人民币离岸市场的形成与发展,并从政策层面、市场需求和金融机构等角度进行分析。

二、香港人民币离岸市场的形成1.1 人民币国际化政策的推动人民币国际化是中国政府的重要战略目标之一。

自2009年起,中国政府相继推出了一系列支持和促进人民币国际化的政策,包括跨境贸易人民币结算、金融机构的离岸人民币业务等。

这些政策的推动为香港人民币离岸市场的形成奠定了基础。

1.2 香港作为离岸人民币中心的优势香港作为中国与全球金融市场的重要连接点,具备了一系列优势。

首先,香港的法律体系和金融监管机构较为成熟和规范,为离岸人民币业务的开展提供了稳定的法治环境。

其次,香港的金融机构拥有丰富的国际金融业务经验和全球视野,能够满足不同客户的需求。

再次,香港与内地有较为紧密的经贸联系,这为人民币离岸业务的开展提供了安全、便捷的渠道。

三、香港人民币离岸市场的发展2.1 市场需求的引导人民币离岸市场的形成离不开市场需求的引导。

香港作为全球主要金融中心之一,吸引了大量的境外企业在此设立亚太地区总部,随之而来的资金流动为人民币离岸市场的发展提供了动力。

此外,中国内地企业对境外投资和贸易往来的需求也推动了香港人民币离岸市场的迅速增长。

2.2 银行体系的积极参与香港的银行体系对人民币离岸市场的发展发挥了重要作用。

首先,香港的银行开展人民币离岸业务成本较低、流程较简化,同时也面对较低的市场风险,这使得银行积极参与。

其次,香港的银行拥有丰富的离岸人民币产品和服务,为市场需求提供了多样化的选择。

四、香港人民币离岸市场的挑战与机遇3.1 宏观经济环境的不确定性随着全球经济的不确定性加大,香港人民币离岸市场面临着一定的挑战。

香港人民币离岸市场形成与发展研究

香港人民币离岸市场形成与发展研究随着中国经济的迅速崛起和国际影响力的增强,人民币的国际化进程日益加速。

在这个进程中,香港作为中国与国际金融市场之间的桥梁和纽带,扮演着重要的角色。

香港人民币离岸市场的形成与发展不仅对于中国经济的国际化具有重要的意义,也对香港作为国际金融中心的地位具有深远的影响。

首先,我们需要理解什么是人民币离岸市场。

人民币离岸市场指的是在离岸地区进行的人民币交易市场,其中最重要的地区就是香港。

在过去,人民币在境外交易几乎是不可想象的,因为人民币受到中国政府的严格管制。

然而,随着中国经济的开放和改革,人民币逐渐脱离了政府的控制,在全球范围内开始流通和交易,这就催生了香港人民币离岸市场。

香港之所以成为人民币离岸市场的核心地区,有几个关键因素。

首先,香港是中国境内人民币最大的离岸市场,这意味着香港的金融机构在人民币国际化进程中起到了重要的推动作用。

其次,香港的金融市场发达并且具备完善的金融基础设施,这为人民币离岸交易提供了良好的条件。

此外,香港的法律体系与国际接轨,监管体系健全,使得投资者对于在香港进行人民币离岸交易具有较高的信心。

人民币离岸市场的发展离不开政策的支持和创新。

中国政府在国际化人民币方面采取了一系列政策和措施,其中包括建立人民币离岸市场、推动人民币跨境贸易和直接投资、开展人民币债券市场和外币兑换业务等。

政府还鼓励金融机构创新金融产品,以满足投资者多样化的需求。

这些政策与措施促使香港的人民币离岸市场逐渐发展壮大。

人民币离岸市场的形成和发展给香港带来了多重影响。

首先,香港作为人民币离岸市场,可以吸引来自全球的投资者参与人民币交易,增加香港金融市场的活跃度和竞争力。

其次,香港的金融机构通过参与人民币离岸交易,可以获取利润并进一步拓展业务范围。

此外,香港作为离岸人民币清算中心,还可以提供清算、结算和风险管理等服务,增加其作为国际金融中心的地位和影响力。

然而,人民币离岸市场的发展也面临一些挑战和风险。

香港人民币离岸市场形成与发展研究

香港人民币离岸市场形成与发展研究一、引言香港作为中国的特别行政区,一直以来在国际金融中扮演着重要的角色。

自1997年香港回归以来,随着中国经济的快速发展,香港逐渐成为人民币离岸市场的重要枢纽。

本文旨在研究香港人民币离岸市场的形成与发展,并探讨其对中国金融体系和国际金融体系的影响。

二、人民币离岸市场形成背景及特点1. 香港作为国际金融中心的地位不容忽视,其独特的地理位置和历史背景,使其成为全球金融资本的重要交汇点。

2. 中国经济改革开放以来,国内市场对人民币国际化需求日益增强。

随着中国与世界经济的深度融合,人民币在国际贸易和投资中的使用频率不断提高。

3. 香港与内地的金融体系具有很强的互补性。

香港作为国际金融中心,拥有成熟的金融市场和完善的法律法规,而内地则拥有庞大的市场和丰富的资源,两者结合,为人民币离岸市场的发展提供了坚实的基础。

三、人民币离岸市场的国际背景及发展趋势1.全球化进程加速,跨境金融需求不断扩大。

各国经济相互依赖,跨境金融业务的开展成为必然趋势。

2.国内外政策推动,人民币国际化迎来重要机遇。

我国政府积极推动人民币国际化,相关政策举措不断出台,为人民币离岸市场的发展提供了有力支持。

3.金融科技发展,为离岸人民币市场提供强大技术支持。

金融科技的发展降低了金融业务的成本,提高了金融服务的效率,为离岸人民币市场的发展注入了新动力。

四、香港人民币离岸市场的形成过程及关键节点1.2003年起,香港试点推出离岸人民币业务,标志着人民币离岸市场的诞生。

2.2009年,我国启动跨境贸易人民币结算试点,业务范围逐步扩大,为人民币离岸市场的发展奠定了基础。

3.2014年,人民币国际化取得重要进展,香港离岸人民币中心地位确立,标志着香港人民币离岸市场进入全面发展阶段。

五、香港人民币离岸市场发展现状及成果1.业务规模持续扩大,市场参与者不断增多。

香港人民币离岸市场已成为全球最重要的离岸人民币市场之一。

2.离岸人民币市场产品种类丰富,投资渠道拓宽。

香港离岸人民币业务发展中存在的主要问题及前景展望

一 ! 香 港 离岸 人 民币 业务 发展 现 状

香港离岸人 民币业务 的主体 部分 由人 民币存款 ! 人 民币债券及人 民币股 票组成 "

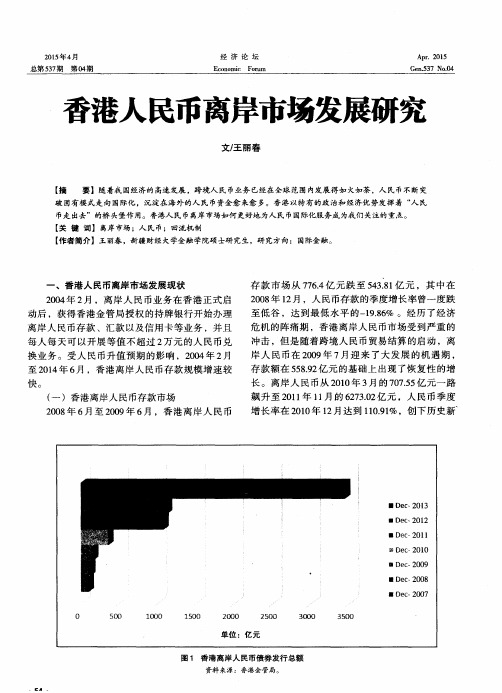

( 一 ) 人 民 币存 款

1. 人 民币存 款规模 出现下 降趋势 自 20 1 1 年年末开始 , 香港人 民币存款总额 出现 回落趋 势 , 由 20 1 1 年 1 月 的 627 3 亿下 降至 2 0 1 2 年 r o 月的 545 7 亿 , 负增 长 1 3 % ( 见 图 1) " 截至 201 2 年1 0 月 , 政府 认可 的经 营 人 民币业务机构 数 目为 1 3 6 个 , 同比略有增长 "

12 0 0 10 0 ) (

2 8 4 0 6

2印 9

20 12 . 10

图3

香港人 民币债券 发行 规模 ( 亿元 )

数据 来源 : 香港金管局

2 . 发行 主 体 主 要 为 中资 机 构

香港离岸人 民币债券 的发行者主要 为中国财政部及内地政策性银 行 , 分别 占到发行总额的 8 %及 2 2 3 % ; 内地企业及商业银行分别 占到 r o % 及 9% ; 剩余 3 0 % 为外企及外资金融机构 " 3. 发行期限 以三年 内短期融资债券为主 从 人民币债券的发行期 限来看 , 接近 8 5 % 都是 三年期 以 内的短期 融资债 券 , 期 限最 长 的债券为 中国财政部 发行 的 1 5 年期债券 ( 见图 4 ) " 一般而言 , 在债 券市场发 展初期 , 债券 品种多 以短期债券为主 " 随着市场 广度 ! 深度及流动性 的进一步拓展 , 投 资者信 心将 会逐步

增 强 , 发行 期 限会 有 所 延 长 "

香港人民币离岸金融中心建设的影响及对策研究

香港人民币离岸金融中心建设的影响及对策研究作者:王泽安来源:《经营者》2015年第08期摘要自改革开放政策实施后,我国经济快速发展,人民币流动性和流动量都明显提升,建立人民币离岸金融中心成为必然之路。

无论是历史背景、现实发展还是地理环境,香港都成为建立我国离岸金融中心的首选地点。

本文将重点从香港人民币离岸金融中心建设入手,分析目前香港人民币离岸金融中心建立现状及建立中发现的问题,在结合相关文献和现实发展基础下给出合理化建议,希望对香港人民币离岸金融中心建立有所帮助。

关键词香港人民币离岸金融中心现状一、香港人民币离岸金融业务发展现状(一)人民币存款与贷款业务香港自2004年2月其开始办理人民币相关业务,在2004年年末香港各个银行的结算后,人民币的储蓄存款达到了121.27亿元,在这样的强势风头下,香港在2005年年初将香港汇入内地银行的人民币消费金额上调到8000元,大大推动香港本地人民币的存款。

截至2012年年底,经过香港经金局统一开办人民币业务的金融机构达到了138家,这些金融机构加在一起的存款账户达到了2946547个,人民币定期存款户口为748715个;人民币的存款总数首次超过5710亿元。

[1]总体来看,香港人民币的储蓄活动是逐年呈现走高趋势的,具体如表1所示。

从表1中可以看出,香港人民币存储情况无论是活期还是定期都是持续走高的,但2012年香港储蓄存款相比2011年明显下降,此后的储蓄存款发展势头也不再迅猛。

出现这种情况的主要原因在于,2012年香港银行开始通过存款证的方式获得人民币,人民币资金向存款证转移,所以相比2011年,2012年及之后香港人民币储蓄存款比例下降。

从图1中可以看,总体上香港人民币存储量不断提升,其中2009年至2011年上升趋势较快,存款客户不在为香港本地局面,开始向香港企业或与内地联系经济贸易联系密切的企业转移。

相比人民币存款业务来说,人民币贷款业务在香港发展时间有限,最早在2011年开始,尽管发展时间晚,但人民币贷款一经推出就在香港掀起了强烈的镜头,由2011年年初的20亿元,到年末就上升到了308亿元。

我国人民币离岸市场的交易方式与特点分析

我国人民币离岸市场的交易方式与特点分析随着中国经济全球化进程的不断加快,人民币离岸市场作为中国国际化的重要一环,越来越受到国内外投资者的关注。

本文将从交易方式、特点等多个方面,来分析我国人民币离岸市场的情况。

一、交易方式人民币离岸市场的交易方式主要有两种,分别是离岸人民币市场和离岸人民币离岸交易市场。

1.离岸人民币市场离岸人民币市场主要是香港市场,是指中国内地境外以离岸人民币为交易媒介的金融市场。

香港是世界上最大的离岸人民币市场,离岸人民币市场包括银行间市场和离岸外汇市场。

银行间市场主要是指银行之间进行的交易,包括货币市场基金、短期票据、 FX等各种形式。

离岸外汇市场则是指在境外进行的外汇交易,涉及的交易品种包括外汇期货、外汇期权、外汇掉期、远期外汇等等。

离岸人民币市场不仅可以为企业提供金融服务,还可以通过汇率操作、套利等手段,为投资者提供丰富的投资渠道。

2.离岸人民币离岸交易市场离岸人民币离岸交易市场是指在境外开展的人民币远期和掉期交易市场,是市场参与者用远期和掉期合同,以人民币为计价货币在境外进行交易的市场。

这种市场主要通过声誉和信任关系,实现市场做市商和交易对手的配对,以吸引市场参与者的交易,提供市场深度和流动性。

例如,新加坡和伦敦是离岸人民币离岸交易市场的主要核心。

二、特点人民币离岸市场具有以下主要特点:1.创新性产品人民币离岸市场具有较高的创新性,主要体现在创新性产品的设计和推广上。

例如,人民币离岸债券市场的推出,使得离岸人民币市场拥有了相对独特的金融产品。

此外,人民币离岸市场还推出了离岸CNH股票、外汇期权以及国债期货等多种产品,吸引了众多国际机构和投资者的关注。

2.灵活的汇率机制人民币离岸市场具有发展灵活的汇率机制的特点。

由于这种市场处于离岸位置,不受中国央行的控制,因此人民币离岸市场的人民币兑外币汇率更具有市场化特点。

这样的市场机制可以吸引更多的投资者参与,也有利于市场价格的形成和发展。

加快建设香港人民币离岸金融市场的探讨与思考——基于人民币国际化的视角

港作为香港个人人民币银行业务清算行 , 至此 ,开展人民币业务的前期准备工作 已

全 部 结束 。2 0年 ,人 民银 行进 一 步放 宽 05 人 民币清 算行 的参 加 条件 ,并拓 展 内地 发

对香港开展人 民币业务一如既往地支持 ,

为 香 港 人 民 币离 岸 市 场 的 发 展 指 明 了 方 向。虽 然 内地 多个 城 市和 银 行有 着 多年 开

市 场 发行 美 元 债 券 ,7 %的非 居 民投 资 者 0 所 持 有 的美 元 在美 国境 外 。对 于 资本 市 场 还 没有 完全 开 放 的 中国来 说 ,发展 人 民币 离 岸 市 场也 就成 为 在现 实 背景 下 加快 人 民 币 国际化 的起 点 和关 键 。

( )香港人 民币离岸 市场将 有效 三

域 上 基本 上 沿着 周边 化— — 区 域化 —— 全

银行与中银香港签署了新修订的 《 香港人

民 币业务 的 清算 协 议* ,废 除了之 前 的多

球化的轨迹发展 ,而香港背靠大陆又面向 世界 ,决定了其既能紧密联系中国内地 ,

又能辐 射 亚洲 乃 至全 球 ,因而香 港 可在 地

民币离岸金融市场属于境外市场 ,也即用

最 简 单 的地 理 差 别 将 人 民 币 分 成 了离 岸

火墙”,因此可在香港实行一些高风险的

政 策 和措 施 ,便 于 中央政 府判 断 人 民 币国 际化所 涉及 的金 融风 险 ,为其 进 一步 制 定

和在岸,相对于在内地城市同时建立在岸 和离岸人 民币市场 ,降低了很多成本和风 险 ,如监管成本和在岸业务免受离岸业务 较大冲击的风险。

香港人 民币离岸金融市场建设的 最新进展

香港离岸人民币市场发展中存在问题及对策探讨

_

②近 期 香港人 民 币存 款 利 率超 内地 , 中国证 券报 , 2 0 1 2 - 1 0 - 0 1 .

h t t p: / / i f na nc e . s i na . c o m. c n/ m on e y / f o r e x / 2 01 21 00 1 / 1 31 5 1 3 2 8 4 4 4 5 . s h t ml

.

= 、 香 港 离 岸 人 民 币 市 场 发 展 中 的 问 题 及 成

( 一) 离 岸市 场 的人 民币 存贷 款利 率 低且 波 动

等 曼 善 耋

1 . 5 %… 。 此 次 所 有 提 高人 民币存 款 利率 的银行 均

要求 : 一是必 须是 新增 加 的资金 , 而原 有 的存量 存 款 则 不在 利 率上 调范 围之 内 ; 二是 对 于存 入 时点

于 当年 内地 3 . 0 %的一 年期 存款 基 准 利率 。 香 港 人 民币利 率 低 是 由当 时 人 民 币 的清 算 机 制决 定 的 , 因为 中银 香港 是 人 民 币业务 的 唯 一 清 算 行 , 其 他 香港 银行 要 将 多 余 的人 民 币 头 寸 存 放 在 中 银 香

港。 中银香 港再 转 存境 内的央 行 ( 中 国人 民银行 深 圳 中心 支 行 ) , 而境 内央行 给 出的人 民币存 款利 率 是0 . 9 9 %. 扣 除 相关 费 用 后 , 中银 香 港 给香 港 银 行 的利 率 是0 . 8 6 5 %, 这 就 决 定 了香 港银 行 的存 款 利 率上 限 。 从2 0 1 1 年8 月开始 , 香 港 的人 民币存 款 利 率逐渐走高 , 各 家 银 行 先后 通 过 大 幅提 高 存款 利 率来 吸 引人 民币 存 款 。 起 初 高 利 率仅 是 短 期 的且 起 存 金额 要达 百 万元 以上 。 但 随后 利率 越走 越 高 , 起 存 金额 越 来 越 低 . 有 的 银 行 只 要求 存 几 万元 人 民币 就能 享受 到 利率 优 惠 。  ̄ i f 2 0 1 1 年1 1 月, 中银 香 港针 对 金 额2 万 元 以 上 的人 民币 3 个 月及 8 个 月定

香港人民币离岸市场形成与发展研究

香港人民币离岸市场形成与发展研究随着中国经济的迅速崛起,人民币的国际化进程也在逐步加速。

作为中国的货币,人民币的离岸市场也逐步形成和发展。

在国际贸易和投资中,离岸人民币市场扮演着重要的角色。

本文将分析香港人民币离岸市场的形成和发展。

一、香港人民币离岸市场形成香港是中国内地与国际市场之间的桥梁。

自1997年香港回归中国以来,香港在推动人民币国际化进程中发挥了重要作用。

由于中国政府对人民币资本帐户的管制,使得离岸人民币市场初步形成于香港。

2004年,中国央行首次在香港发行了人民币海外机构投资者债券(CNH)作为一种金融创新工具。

随后,香港银行业开始大肆投入人民币离岸业务。

2007年,香港人民币离岸市场正式建立,香港成为了全球最主要的人民币离岸市场。

二、香港人民币离岸市场发展香港作为人民币离岸市场的重要地位,促使了人民币的快速流通。

香港人民币离岸市场已成为世界上最大的离岸人民币市场,其规模已经超过了新加坡、伦敦和纽约等市场。

由此可见,香港人民币离岸市场发展前景广阔。

1、市场规模根据中国快报的报告,截至2019年12月,香港人民币离岸市场存量已经达到1.3万亿人民币,相比2009年的3000亿元,规模增长了3倍以上。

2、业务种类香港人民币离岸市场主要的业务种类包括离岸人民币存款、离岸人民币债券、离岸人民币贷款、香港人民币现货市场(CNH/USD)等等。

离岸人民币存款、债券和贷款业务是香港人民币离岸市场的主体业务。

三、香港人民币离岸市场的重要性1、促进了人民币国际化香港人民币离岸市场的快速发展,促进了人民币的国际化进程。

随着人民币外汇储备的不断增加,人民币已逐渐成为国际贸易和投资的主要货币之一。

2、为跨境贸易提供方便作为中国与海外贸易的桥梁,香港人民币离岸市场的发展为跨境贸易提供了方便。

跨境贸易中人民币的使用,可以减少汇率风险和费用,促进贸易的顺利进行。

3、促进了香港经济的发展香港人民币离岸市场的发展,为香港经济的发展注入了新的动力。

促进香港成为人民币离岸中心研究

近 年 来 , 巾 围 经 济 快 速 发 展 ,成 为 全 球 最 大 的 出

的 部 分 )投 资 额 的 比 重 达 6 . ; 在 金 公 剐 管 理 的 42%

口 同和 第 l 经 济体 。 然 而 , r 于 美 元 本 位 制 在 很 大 二大 f _ I

程 度 上 制 约 _ 国经 济 的 进 一 步 发 展 ,人 民 币国 际 化 『中

与 全 球 的 同家 和 地 I_ X 比较 , 港 的税 字 卡 对 较 低 , 香 廿

而 且 对 离 岸 金 融 服 务 提 供 减 免 税 优 惠 。《 0 0 1 2 1 — 的 1年

产 和 负 债 的 金 融 体 系 ,而 这 些 资产 和 负债 规 模 超 过 本

地 的金 融 中 介 服 务 的 需 求 ;更 常 见 的是 一 个 拥 有 如 下

资 产 中 ,香 港 和 内 地 的 资 产 占 4 .% ,其 它 地 区 占 67

53. 3% 。

因此 被 提 上闰 家 的议 事 日程 。  ̄ . 背 景 下 ,香 港 可凭 t t L

借 其 特 殊 地位 和优 势 , 速 发 展 成 为 人 民 币 离 岸 巾 心 , 加 巩 同 和 提 升 其 国际 金 融 中心 地 位 ,并 为 人 民 币 围际 化

作 出 贡献 。

一

( )高 度 自 由 化 的 金融 管 理 体 制 。 三

作 为 自F 经 济体 ,香 港 实 施 高 度 『 由化 的 金 融 管 b {

婵 体 制 。根 据 美 同传 统 基 金 会 网 站 公 布 的 2 1 0 0年 《 经 济 自 由 指 数 》 香 港 的 经 济 白 巾 度 继 续 _ 列 伞 球 各 个 , 钇 围 家 和 地 区 的 首位 。

香港作为人民币离岸业务中心的发展研究

具 、 资工具 的缺 , 民 币的 国际化 泛参与。截至 2 1 年 l 投 人 00 2月底, 包括 中

在短期 内还难 以实现 。 在这样一种 背景 银香港 、 汇丰 、 渣打在 内的 14家银行 5 下, 对建设人民币离岸业务 中心的需求 参与 了香港人民币业务清算平台。

应运而生 。 通过借助香港这个高度 自由 ( )人 民币债券 市场不断扩展 。 三 07 7日, 国家开发银行首次 的经济体的优势 , 建立香港人 民币离岸 2 0 年 6月 2

N 无本金交割的人民币远 的 2 0 亿元增加 了4 . 80 6 %。同时, 9 人民 期交易、 DF ( ;在衍生产品市场上有利率互 币存款 相关产品也进一 步丰富 。如渣 期合约) E N( ; 打、 恒生银行等都推出了与美元或者欧 换 、 L 结构性股 票挂钩 票据) 在基 目前总共有 四只人民币计价 元等外 币或者利率挂钩 的人 民币结构 金市场上, 存款产品。 的公募基 金通过香港证监会的审批 ; 在

20 0 5年 1 1月 1日 20 0 6年 3月 6日

中国人 民银行宣 布进 一步扩大香港的人 民币业务 , 并提 高个人现钞 兑换上限。 推 出全新 的人 民 币交收系统, 该系统可 以支持香港居 民在 当地银行开设人 民币支票账户 , 支付 在广东省 的消 费性

支 出

20 年 1 1 07 月 0日

01 0 0亿元人 民 币 地 区的流量和存量呈现 持续上升 的势 到 2 1 年 1月份 的 18 头, 关于人 民币国际化的呼声在国内空 且其 结算额 在整个人 民币跨境 贸易结 前高涨。然而 , 由于中国对资本账户 的 算里份额 的 占比超 过 了 7 %。快速增 0

管 制 以及境外关于人 民币金融避 险工 长 的背后离不开金融机构和 企业的广

香港人民币离岸市场发展研究

破 固有模式走 向国际化 ,沉淀在 海外的人 民 币资金愈 来愈 多。香港 以特有 的政 治和经济优势发挥 着 “ 人 民

币走 出去”的桥 头堡作用。香港人 民币离岸 市场如何更好地为人 民 币国际化服务成为我们关注的重点 。

【 关 键 词 】离岸市场 ; 人 民币;回流机制 【 作者简介 】王丽春 ,新疆财经大学金融学 院硕士研 究生,研 究方向:国际金融。

2 0 1 5 年4 月

经 济 论 坛

Ec o n o mi e F o r u m

Ap r .2 01 5 Ge n . 5 3 7 No . 0 4

ห้องสมุดไป่ตู้

总第 5 3 7 期 第o 4 期

香港人民币离岸市场发展研究

文, 王 丽春

【 摘 要】随着我 国经济的高速发展 , 跨 境人 民币业务 已经在全球 范围 内 发展得如 火如荼 , 人 民 币不断突

2 0 1 1 年7 月受欧债危机 的影 响 ,其收盘价急剧下

滑 。截 至 2 0 1 4年 9月 1 2日 ,汇 贤 收 盘 价 为 3 . 4 3

元 ,明显 低 于 5 . 2 4 元 的发行 价 。

1 2 3 . 7 5 %。而 2 0 1 1 年受房地产调控的影 响,内地大 量房地产企业竞相发行合成债券 ,其单笔发行规模

资料来源 :香港金管局 。

高 。 自2 0 1 1 年 末 开 始 ,香 港 人 民 币存 款 总 额 出 现

股 ”两 种模 式 。全球 首 只 以人 民币和港 币计 价 的双 股 双 币公 司于 2 0 1 1 年1 0 月 以配售 方 式 成功 上 市 筹 资3 . 8 6 亿元 人 民币 。 2 0 1 1 年 4月 , 香 港 第 一 只 以 人 民 币 计 价 的

香港离岸人民币市场产生背景和发展现状

香港离岸人民币市场产生背景和发展现状香港作为离岸人民币最大市场,其发展速度大大加快,不仅成为香港金融市场发展的新的增长点,而且引起国际社会的广泛关注。

了解香港离岸人民币市场的产生背景和发展现状,有助于我们更清楚的了解其发展趋势和未来,也更方便投资者做好下一步投资计划和方向。

(一)香港离岸人民币市场的产生背景:建立和发展香港离岸人民币市场既是香港与内地经济金融合作不断深化的现实需要,也是推进人民币国际化战略过程的一个重要环节。

从支持香港与内地经济金融合作角度看,随着两地之间人员交往的日益增加和两地贸易投资的不断发展,香港地区人民币支付、兑换,及利用人民币进行贸易结算和投资结算等需求日益旺盛。

从推进人民币国际化进程角度看,扩大流通范围、建立离岸市场、拓展回流渠道是人民币国际化的必然过程:首先是国际贸易结算中以人民币计价、结算的交易要达到一定比重;其次是在人民币不能自由兑换的条件下,建立具有一定规模的离岸人民币市场,为境外投资者提供人民币保值增值方式,增强投资者持有人民币的意愿;最后是逐步拓宽离岸市场向内地市场的人民币回流渠道。

香港具有得天独厚的发展离岸人民币业务的优势。

一是香港是内地重要的国际贸易窗口,内地一直是香港最大的贸易伙伴。

2011年前6个月,经香港地区银行处理的人民币贸易结算交易超过8000亿元。

二是香港既是内地企业重要融资平台,也是内地企业“走出去”的重要窗口。

截至2010年末,中资企业上市公司市值11.9万亿港币,占香港股市总市值的57%;内地企业对香港直接投资近2000亿美元,约占内地全部对外直接投资总量的六成。

三是香港作为国际性金融中心,金融市场国际化水平较高,在亚洲乃至世界范围具有较强的影响力。

四是香港金融监管体系完备、健全,具备成熟的金融基础设施,随着金融活动的日趋复杂,及金融创新的不断发展,将为香港发展成为离岸人民币中心提供重要支撑。

(二)香港离岸人民币市场的发展现状:国家“十二五”规划为香港带来历史性机遇,香港特区行政长官曾荫权近期表示:“香港离岸人民币业务中心已具雏形,并且是支援人民币业务在全球各地发展的主要平台。

香港作为人民币离岸业务中心的发展研究

香港作为人民币离岸业务中心的发展研究作者:颜洁来源:《对外经贸实务》2011年第08期近年来,随着中国与周边国家和地区经济往来的不断加大,人民币在周边地区的流量和存量呈现持续上升的势头,关于人民币国际化的呼声在国内空前高涨。

然而,由于中国对资本账户的管制以及境外关于人民币金融避险工具、投资工具的缺乏,人民币的国际化在短期内还难以实现。

在这样一种背景下,对建设人民币离岸业务中心的需求应运而生。

通过借助香港这个高度自由的经济体的优势,建立香港人民币离岸中心,不啻为一个风险可控的人民币国际化试验场。

一、香港人民币业务的发展现状自2003年香港人民币业务启动以来,香港的离岸人民币业务已在多个层面得到一定的发展,具体表现为:(一)人民币存款业务快速发展。

目前,香港居民,从事商业零售、住宿、餐饮、交通、通讯以及医疗和教育服务7类行业的指定商户和贸易企业可在香港开设人民币存款账户。

截止2011年3月底,在香港经营人民币业务的认可机构开设的人民币活期及储蓄存款户口共有209万个,人民币定期存款户口共有50万个,人民币活期和定期存款额共计4514亿元,占香港所有外币存款的15%。

相较于2010年11月底的2800亿元增加了46.9%。

同时,人民币存款相关产品也进一步丰富。

如渣打、恒生银行等都推出了与美元或者欧元等外币或者利率挂钩的人民币结构存款产品。

(二)人民币跨境贸易结算渐入佳境。

至2009年跨境贸易结算试点以来,香港的跨境人民币贸易结算额迅速增加。

根据香港金管局提供的数据,目前香港的人民币跨境贸易结算额已由2009年12月的13.6亿元人民币增加到2011年1月份的1080亿元人民币且其结算额在整个人民币跨境贸易结算里份额的占比超过了70%。

快速增长的背后离不开金融机构和企业的广泛参与。

截至2010年12月底,包括中银香港、汇丰、渣打在内的154家银行参与了香港人民币业务清算平台。

(三)人民币债券市场不断扩展。

香港建立人民币离岸金融中心探讨

一

、

前 言

时代经 贸 2 1 0 2年2 月 怎第22 3 期

香 港 建 立 人 民 币 离 岸 金 融 中心 探 讨

朱文 豪

( 外经 济 贸易 大 学 ,北 京 对 10 2 ) 00 9

【 摘 要 】离岸金融在上世纪6年代的兴起,离岸金融中心的形成和发展 ,使传统的、分割的信贷市场变成统一的国际借贷市场 ,从而使国际金融市场彻底 国 0 际化、 自由化。近年来,随着 我国经济实力 的不断增强,人 民币的国际地位在逐步提高 ,境外对人 民币的需求也在迅速扩大,而我 国在经常项 目实现 自由兑换 后,资本项 目一直都没有开放 ,经济学界提 出了 人民币离岸金融中心 这样的课题。本文在分析 了离岸金融的基础理论及 国际离岸金融中心发展 中的问题及

其 中所 出现 的 问题 也值 得我 们 学习和 借 鉴 。

离岸金 融在 上世 纪6 年代 的 兴起 ,使 国际金 融市 场 的发展进 入 O 了一个全 新 的发 展阶 段 。离岸 金融 中心 的形 成和 发展 ,使传 统 的 、 分割 的信 贷 市场 变成 统一 的 国际借贷 市 场 ,从而 使 国际金 融 市场彻 底 国际化 、 自由化 。近年 来 ,随着我 国经济 实力 的不 断增 强 ,人 民 币的 国际地 位在 逐步 提高 ,境 外对人 民币 的需求 也在 迅速 扩大 ,而 我 国在经 常 项 目实现 自由兑换后 ,资本 项 目一直 都没 有开放 ,经济 学 界提 出 了 “ 民 币离岸 金融 中心 ”这 样的 课题 。而 把香港 建 立成 人 为人 民币离岸 金 融中 心, 也成 了 目前 经济 界讨 论 的热 点 问题 之一 。 本文 就香 港 建立 人 民 币离 岸 金融 中心 做 出一 些探讨 。 二 、离岸 金融 的基 础理 论 上 世 纪 5 年代 ,离 岸 业 务 作为 以逃 避 管 制为 动 因 的金 融创 新 O 在 欧 洲产 生 并 迅速 发展 起 来 ,伦 敦 也 作 为 最大 的美 元 离岸 中心 , 成 为 了著 名 的 世 界金 融 中 心 。 1 8 年 ,美 国在 纽 约 经 营 美元 离 岸 91 市场 I F ,破 例 在 货 币发 行 国境 内开 展 本 币离岸 业 务 , 吸 引 了大 Bs 量 的 离岸 美 元 回 归本 土 ; 1 8 年 , 日本 为 了 实现 日元 国 际化 在 境 96 内设 立 日元 离岸 市场 J M O。 ( ) 离 岸 金 融 概 述 一 IF M 给离 岸金融 市场做 了最新 定义 :离岸金 融市场 是指那 些离岸 金融活动 ( 由银行 或其他机构 主要对非居 民提供 的一种金融服 务 )发 生的金 融市场 。从 实际操作上 看,是指那 些拥有大 量的资产和 负债两 方面都发 生离岸业务 的金融部 门的地方 。常常指那些 : ( )具有相 当多的主要从 事非居 民商务金融活动 的金融机 构。 1 ( 2)金 融体系 中来 自非居 民的资产和 负债 ,大大 多于 国内金融 中介为 国内经济融 资的水平 。 ( )大 多提供较低 的或零税率 ,温和 的或者 较松 的金融 管制 , 3 银行保密或 者匿名等有 关优惠政 策。 由此 可 知 ,离 岸 金 融 市场 是 在 货 币发行 国境 外 或境 内并 在 非 居 民之 间 经 营 该货 币的 存 货款 业 务 、 基 本不 受 法 规 和税 制 限制 的 市场 。离 岸金 融市 场 是 金 融全 球 化 和 自由化 的产 物 ,从 2 世 纪5 0 0 年代 产 生 至今 ,其 发 展 迅 速 ,影 响 日趋 扩大 。离 岸 金 融市 场 与 在 岸 金 融 市 场相 比 ,具 有 明 显 的优 势 ,它 不受 货 币发行 国 的金 融 政 策 、外 汇 政策 的限 制 , 可 以 自由筹 措 资金 ,进 行 外汇 交 易 ,实 行 自 由汇 率 。 ( )国 际离岸 金融 发 展 中的 问题与 经验 借 鉴 二 随着 离岸 金 融的发 展 ,离岸 货 币这 一概念 被赋 予 了新 的 内涵 。 美 国 I F  ̄ 日本J M Bs1 O 的创 立都 是通 过 在本 国境 内设 立本 币的离 岸 市 场 发 展 起 来 的 ,其 经 验 告诉 我 们 ,通 过建 立 人 民 币的离 岸 金 融 市 场 ,形 成我 国国 内金 融体 系 外的 人 民币交 易 中心 ,这不 仅是 管理 境 外 人 民 币的理想 途径 ,而且 有助 于我 国人 民 币国际化 的 发展 。 1美 国 的IF . Bs 2 世 纪六 七 十 年 代 ,美 国银 行 业 的 “ 利 大 逃亡 ”导 致 了 其 O 胜 国 内资本 的大 量 转 移和 国 际金 融 市场 竞 争 力 的 削弱 。1 8 年 , 为 91 了增 强 纽 约金 融 市 场 相对 于 伦 敦 金 融 市场 的 竞 争 力 ,美 国纽 约 设 立 国 际银 行 业设 施 (B ) I F ,对 非美 国居 民开 办美 元存 贷 业务 ,大批 美 元 回流 美 国 。美 元 成为 美 国离 岸 金融 市场 的 主 要交 易 币种 , 占 整 个 市场 交 易量 的2 3 / 以上 。 I F 开辟 了在 货 币发 行 国境 内设 立本 Bs 币离 岸 金 融市 场 开 展 本 币离 岸 金 融 交 易 的先 例 , 打破 了传 统 的 离 岸 金融 中有 关 货 币须游 离于 货 币发行 国境外 的这 一特 点 。 2 日本 的JM . O 如果 说 美 国的 I F 证 明 了在 国 内设 立 人 民 币离岸 金 融 市 场 的 Bs 可 能性 , 日本 的J M 走 出 了一条 可为 人 民 币离 岸 效仿 的道 路 , 而 ON

香港离岸人民币市场发展对人民币汇率的影响

香港离岸人民币市场发展对人民币汇率的影响内容摘要随着我国对外贸易的快速发展,跨境人民币结算业务越来越多,在国际和国内资本市场上对于离岸业务的需求也愈加旺盛。

目前以香港为中心的离岸人民币市场获得了较大的发展,所以本文将以香港离岸人民币市场的发展起源背景为线索,探究香港发展离岸人民币市场对于在岸人民币市场的发展产生了哪些不同方面的影响,并指出了香港离岸人民币市场发展对人民币汇率的带来的改变并提出应对香港离岸市场影响在岸货币供给及汇率的相关措施及促进香港离岸市场稳定发展的重要意义。

关键词:香港离岸市场,在岸市场,人民币汇率AbstractWith the rapid development of foreign trade in our country, there are more and more cross-border RMB settlement business happenning. It is also increasingly strong demand for offshore business in the international and domestic capital market. Currently Hong Kong as the center of the offshore RMB market obtains greater development, so this article traces the development of the Hong Kong offshore market as the clue to explore the development of Hong Kong offshore RMB market for the development of the onshore market produced what the influence of different aspects, and points out the Hong Kong offshore RMB market changes by the development of the RMB exchange rate and put forward to deal with the Hong Kong offshore market impact onshore supply and exchange rate of related measures. At last, I come up with several important meanings to promote the development of Hong Kong offshore market steadily.Key words:Hong Kong offshore market,Onshore market, RMB exchange rate目录一、选题背景和研究目的 (3)(一)选题背景 (3)(二)研究目的 (3)(三)研究方法 (3)1.文献分析法 (3)2.分类归纳法 (3)3.调查问卷法 (3)4.比较分析法 (3)二、离岸金融理论概述 (4)(一)离岸金融市场概述 (4)(二)主要国际离岸金融市场概述 (4)1.欧洲美元市场 (4)2.东京离岸市场 (4)3.新加坡离岸市场 (4)(三)我国离岸业务的发展概况介绍 (4)三、发展香港离岸人民币市场的基本情况及必要性 (4)(一)香港离岸人民币业务的发展过程及相关特点 (5)(二)发展香港离岸人民币业务的优势及必要性分析 (5)四、香港离岸市场对人民币汇率的影响分析 (5)(一)香港离岸市场人民币汇率对在岸人民币汇率的传导机制 (5)(二)香港离岸市场人民币汇率与在岸人民币汇率的汇差与套利交易的制约机制 (6)(三)跨境交易对资金流和人民币汇率的影响 (7)五、完善香港离岸人民币市场促进人民币汇率市场化的措施 (7)(一)拓宽离岸人民币投资渠道,丰富投资产品品种 (8)(二)建立人民币回流机制 (8)(三)建立离岸资金跨境流动监控与预警系统 (8)(四)继续推进国内利率和汇率市场化改革 (8)六、结语 (8)参考文献 (10)香港离岸人民币市场发展对人民币汇率的影响一、选题背景和研究目的(一)选题背景随着2014年11月17日沪港通的开通,香港离岸人民币业务获得了新的发展和升级。

探讨人民币在香港的离岸金融业务

探讨人民币在香港的离岸金融业务中央财经大学李雪燕一、离岸金融的基础理论20世纪50年代,离岸业务作为以逃避管制为动因的金融创新在欧洲产生并迅速发展起来,伦敦也作为最大的美元离岸中心,成为了著名的世界金融中心。

1981年,美国在纽约经营美元离岸市场I B F s,破例在货币发行国境内开展本币离岸业务,并借此吸引了大量的离岸美元回归本土;1986年,日本为了实现日元国际化在境内设立日元离岸市场J O M。

(一)离岸金融概述。

离岸金融(Offs hore F i nance),也称境外金融,是以非居民为主要对象,在某种可兑换货币发行国以外经营该种货币的金融业务。

其经营特点是两头在外,即从境外吸收存款,债权在外;向境外贷款,债务在外。

由于离岸业务的资金来源和主要资金运用均在境外,对离岸银行所在国金融制度和货币政策没有较大的影响,因此离岸业务几乎不受政府管制,并相对独立,且享有多种优惠待遇。

随着金融创新的发展,离岸金融同样包括设在某国境内但与该国金融制度无甚联系且不受该国金融法规管制的金融机构所进行的资金融通活动。

从严格意义上讲,离岸金融也就是不受当局国内银行法管制的资金融通,无论这些活动发生在境内还是在境外。

(二)国际离岸金融发展中的问题与经验借鉴。

从离岸金融的发端和发展来看,离岸金融的本质是以逃避管制为动因的金融创新。

这种性质使得它的经营能给全球的投资者、融资者和贸易商带来许多金融便利和收益,但却把各种隐患留给了货币发行国管理当局。

随着离岸金融的发展,离岸货币这一概念被赋予了新的内涵。

美国I B F s和日本J O M的创立都是通过在本国境内设立本币的离岸市场发展起来的,其经验告诉我们,通过建立人民币的离岸金融市场,形成我国国内金融体系外的人民币交易中心,这不仅是管理境外人民币的理想途径,而且有助于我国人民币国际化的发展。

1美国的I BFs。

20世纪六七十年代,美国银行业的胜利大逃亡导致了其国内资本的大量转移和国际金融市场竞争力的削弱。

人民币离岸金融业务

人民币离岸金融业务人民币离岸金融业务起源于香港,随着香港特区政府的大力支持和宽松监管政策,香港成为全球最大的人民币离岸中心。

香港的人民币离岸金融业务从窗口业务,逐渐发展成为一条完整、开放、多元的金融街道。

目前,香港的人民币离岸金融业务涵盖了离岸人民币兑换、人民币债券发行、人民币股票上市、人民币贸易结算、离岸人民币投资等多个领域。

这些业务吸引了包括大型境外银行、跨国公司、资产管理公司等在内的众多机构参与其中。

除了香港,人民币离岸金融业务在澳门、新加坡、伦敦等地也有一定规模的发展。

这些离岸人民币市场的共同特点是为境外机构和个人提供方便快捷的人民币金融服务,同时也为中国企业进行境外融资和投资提供了便利。

人民币离岸金融业务的发展对中国金融市场的国际化进程起到了积极的推动作用。

首先,它推动了人民币的国际化进程。

人民币离岸市场的形成和发展,使得人民币逐渐成为境外交易和结算的主要货币之一,进一步提高了人民币的国际地位和影响力。

其次,它促进了金融市场对外开放。

人民币离岸金融业务促进了中国金融市场与国际金融市场的对接和交流,提高了我国金融机构对外开放的水平和能力。

再次,它促进了人民币汇率的市场化。

人民币离岸市场的形成和发展,推动了人民币汇率的市场化进程,提高了人民币汇率的弹性和透明度。

然而,人民币离岸金融业务也面临着一些挑战和问题。

首先,监管政策的不确定性。

由于人民币离岸金融业务涉及的领域复杂多样,监管机构在市场监管和风险防控方面面临挑战,需要不断完善和健全相关政策和法规。

其次,市场的竞争与风险。

随着更多的国家和地区涉足人民币离岸金融业务,市场竞争日益激烈,金融机构需要具备更高的专业能力和风险防控能力。

再次,人民币国际化的挑战。

尽管人民币离岸金融业务在一定程度上推动了人民币的国际化进程,但是相比其他国际主要货币,人民币的国际地位和使用率仍然相对较低,需要进一步提高人民币的国际认可度和使用便利性。

总而言之,人民币离岸金融业务作为中国金融市场国际化进程的重要推动力量,发展前景广阔。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

(三)第二步——在港发行人民币债券。 2007年1月10 13,中国人民银行宣布,经 国务院批准,将进一步扩大为香港银行办理人 民币业务提供平盘及清算安排的范围:内地金 融机构经批准可以在香港发行人民币金融债 券,并且央行将为此项业务提供相应的清算安 排。现阶段在港的人民币发债主体限定为境内 金融机构,主要考虑评级等级高的境内政策性

2003年11月19日,中国人民银行和香港 金管局负责人在北京签署合作备忘录,以配合 香港开办个人人民币业务。随后,中银香港被 选为清算银行,香港银行正式开办个人人民币 业务。对此,香港有媒体的社评标题则称为 “人民币一小步,金融中心一大步”。权威人士 指出,在港开办个人人民币业务,并不等于在港 设立人民币离岸金融中心。但这项业务的开 办,却是香港建立人民币离岸金融中心迈出的 重要一步。

三、香港人民币离岸金融业务的发展 模式

关于在港发展离岸人民币金融业务的模式 探讨可以分为短期和长期。短期内,一方面,应 该大力发展香港的人民币债券市场,建立起多样 的人民币回流渠道;另一方面,可以考虑将人民 币业务发展到香港的股票市场。长期模式方面, 就要考虑到实现人民币的完全自由兑换。人民 币无法实现自由兑换在某种程度上制约了香港 的人民币离岸业务的发展,同时,人民币在港的 离岸业务能够促进自由兑换的早日实现。

●

港建立人民币的结算体系。 (二)第一步——在港开办个人人民币业务。 2003年6月29日,内地与香港特别行政区

代表达成《内地与香港关于建立更紧密经贸关系 的安排》(CEPA)。董建华同时称,中央政府同 意,“在将来具备开办人民币离岸业务条件时,同

&t‘fⅡta口ⅢAl

。

徐明棋:《从日元国际化的经验教训看人民币国际化与区域化》,载于《世界经济研 }2005年第12期,第39~ 舛 ①氐

2.开放股市。香港金融体系的二三个资金融 通渠道中已有两个,即银行系统及债券市场,可 以处理人民币交易。香港金管局局艮任志刚表 示,相信人民币在香港的第j三个资金融通渠道, 即股票市场也会在不远的将来开通。换言之,若 有需求,股票也可以在香港以人民币上市及 买卖。

万方数据

本质是以逃避管制为动因的金融创新。这种性 质使得它的经营能给全球的投资者、融资者和贸 易商带来许多金融便利和收益,但却把各种隐患 留给了货币发行国管理当局。

随着离岸金融的发展,离岸货币这一概念 被赋予了新的内涵。美国IBFs和日本JOM的 创立都是通过在本国境内设立本币的离岸市场 发展起来的,其经验告诉我们,通过建立人民币 的离岸金融市场,形成我国国内金融体系外的 人民币交易中心,这不仅是管理境外人民币的 理想途径,而且有助于我国人民币国际化的 发展。

锯所研宪考考2011年第20期(总第2364期)

探讨人民币在香港的离岸金融业务

中央财经大学 李雪燕

一、离岸金融的基础理论 20世纪50年代,离岸业务作为以逃避管制 为动因的金融创新在欧洲产生并迅速发展起来, 伦敦也作为最大的美元离岸中心,成为了著名的 世界金融中心。1981年,美国在纽约经营美元 离岸市场IBFs,破例在货币发行国境内开展本币 离岸业务,并借此吸引了大量的离岸美元回归本 土;1986年,日本为了实现日元国际化在境内设 立日元离岸市场JOM。 (一)离岸金融概述。 离岸金融(Offshore Finance),也称境外金 融,是以非居民为主要对象,在某种可兑换货币 发行国以外经营该种货币的金融业务。其经营 特点是两头在外,即从境外吸收存款,债权在 外;向境外贷款,债务在外。由于离岸业务的资 金来源和主要资金运用均在境外,对离岸银行 所在国金融制度和货币政策没有较大的影响, 因此离岸业务几乎不受政府管制,并相对独立, 且享有多种优惠待遇。随着金融创新的发展, 离岸金融同样包括设在某国境内但与该国金融 制度无甚联系且不受该国金融法规管制的金融 机构所进行的资金融通活动。从严格意义上 讲,离岸金融也就是不受当局国内银行法管制 的资金融通,无论这些活动发生在境内还是在 境夕卜。 (二)国际离岸金融发展中的问题与经验 借鉴。 从离岸金融的发端和发展来看,离岸金融的

(一)提出设想——在港建设人民币离岸 中心。

随着中国经济实力的增强,人民币在全球经 济中的地位不断上升,关于建立人民币离岸中心 的讨论也随之兴起。设立人民币离岸中心这个 议题较早是在2002年钟伟的“略论香港作为人 民币离岸中心的设想”和2003年巴曙松的“香港 能成为人民币离岸中心吗”中提fH的。

银行和商业银行等。央行为此已拟定了《境内 金融机构赴香港特别行政区发行人民币债券管 理暂行办法》。

2007年6月26日,国家开发银行宣布将在 香港发行约50亿元人民币债券,开创内地金融 机构在境外发行人民币债券之先河。同年8月9 日,中国进出口银行宣布,在香港发行总额为20 亿元的人民币债券。同年9月12日,中国银行 宣布,在港发行30亿元人民币债券,这也是国内 商业银行第一次在香港发行人民币债券。

●

m 套牢.《人民币倩黑打再香港合融唐*搴闻、萤千g串圉证淼粕》2007荜1周11日.

万方数据

●Leabharlann _|i一锯所碍宪考考201 1 ff--第20期(总第2364期J

香港金管局总裁陈德霖向香港银行发出的通函 指出,香港将容许非巾国的各类企业在港发行人 民币债券,同时所筹集的资金可自南投资,甚至 借出作为贷款。陈德霖还解释,只要这些资金停 留在香港,不涉及回流中国,各类企业可以自由 应用这些人民币资金。他相信,上述各项措施将 进一步深化及优化香港的人民币业务,

2.日本的JOM。如果说美国的IBFs证明了 在国内设立人民币离岸金融市场的可能性,日本

●

甓; 刑H}v性“㈨锯1舢衔删。㈧㈣研憎宪■4毒4姆考}口2崩0—11∞.睁¨rt二-,.,gTⅧ2‘0B惝期 Ⅻ&(●总 咿w{第 ■t12●3×6E镕4%期n闻)蛐

t蝴肄t‘徽t1咖廿

的JOM则走H{了一条呵为人民币离岸效仿的道 路,而其中所出现的问题也值得我们学习和 借鉴。

个渠道不顺畅,不仅收益率低,而且无法满足他 国把人民币作为外汇储备的意愿,在回流中国 周边地区分散的人民币也效率不高。I太I此,应 该在香港大力发展人民币债券市场,加大发行 规模。

2008年,中国银行将会在港发行价值70亿 元人民币债券,中国建设银行将目标定在50亿 元,中同交通银行也相继表示将在港发行不超过 50亿元的人民币债券。可见香港的人民币债券 市场正在稳步有序地发展着。

从日元国际化的困境可以看出,中央政府对 人民币离岸的审慎态度是很有道理的,人民币的 离岸经营问题应该分阶段地慢慢尝试探讨,而非 一步到位。

二、人民币离岸业务在香港的发展 历程

与IBFs和JOM相似,为了将香港和中国周

边地区大罱流通的人民币纳入“体内循环”,也 为了使人民币走向国际化的道路,在香港建立 “人民币离岸中心”的设想于2002年提出。2003 年末,香港银行正式开办个人人民币业务,香港 向人民币离岸中心迈出了重要的一步。2007年 初,中国人民银行宣布,内地金融机构经批准可 以在香港发行人民币金融债券。而2010年2 月,香港金管局宣布“优化”人民币贸易结算安 排又进一步推进了香港的人民币业务。

(一)短期发展模式——发展债市、开放 股市。

1.发展债市。由于本土经济还不够强大, 国内金融监管还不够完善,急于在香港建立人民 币的离岸中心容易受到外界的冲击;因此在短期 内,在香港建立人民币离岸中心的条件还不够成 熟,但目前应该大力发展香港的人民币债券市 场,从而营造人民币离岸中心的条件。

目前,不仅在香港,在中国周边特别是东南 亚地区,人民币的地位已可以与美元相比肩。 例如,菲律宾央行已明确提出把人民币作为他 们的外汇储备的一部分,并且韩国也有这个意 愿。有专家指出,人民币在中国周边地区的流 通量远远大过香港,只不过因地域广大比较分 散,无法像香港那样形成集聚效应。然而目前 香港银行人民币回流内地的渠道主要是把人民 币转存中银香港,中银香港再把钱存到国内,这

首先,在港发行人民币债券是一个里程碑, 是真正人民币离岸金融业务的起步,同时也是人 民币国际化启动过程中的一个预演。香港的即 时支付系统(RTGS)已经能够实现人民币、港币、 美元和欧元的实时支付结算,这在全球是独一无 二的。①

其次,这一措施将为香港的存量人民币提供 更多的回流内地的渠道,同时有利于促使香港人 民币业务的进一步扩大。香港居民及企业的人 民币投资选择的增加也更加有助于内地和香港 的经济往来。

1.美国的mFs。20世纪六七十年代,美国 银行业的“胜利大逃亡”导致了其国内资本的大 量转移和国际金融市场竞争力的削弱。为了增 强纽约金融市场相对于伦敦金融市场的竞争力, 美国联邦储备银行于1981年12月开始经营纽约 离岸金融市场,称为国际银行设施(International Bank Facilities,IBFs)。IBFs的建立将大量外流 的美国银行和其他国家的金融机构吸引到了美 国金融市场来,在美国国内从事离岸货币业务, 从而吸引了大量离岸美元回归美国本土。IBFs 开辟了在货币发行国境内设立本币离岸金融市 场开展本币离岸金融交易的先例,从而打破了传 统的离岸金融中有关货币须游离于货币发行国 境外的这一特点。

② 李晓:《“日元国际化”的困境及其战略调整》,载于《世界经济>2005年第6期,第3一18页。

万方数据

镭钎硒宪季考2011年第20期(总第2364期)

意优先考虑在香港开放。”随后,中国人民银行发 布了《中国人民银行公告[2003]第16号》,宣布 于2004年起在香港银行试办理个人人民币业 务,其范围包括人民币存款、兑换、汇款和银行卡 四类。