汽车按揭贷款金融公司内部业务流程图

贷款类业务操作流程图

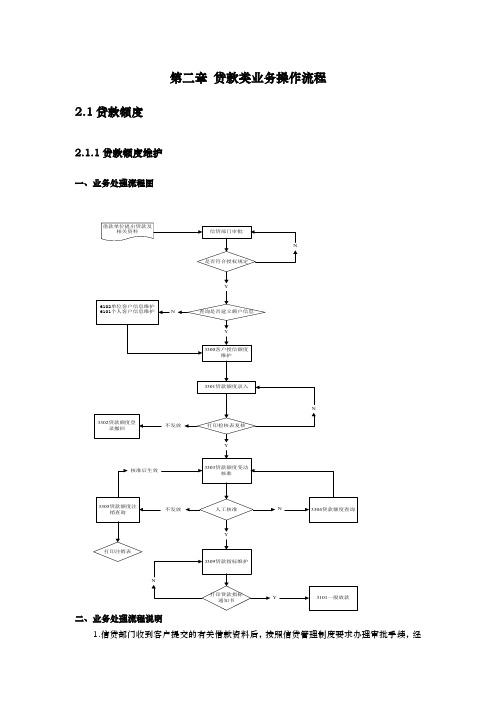

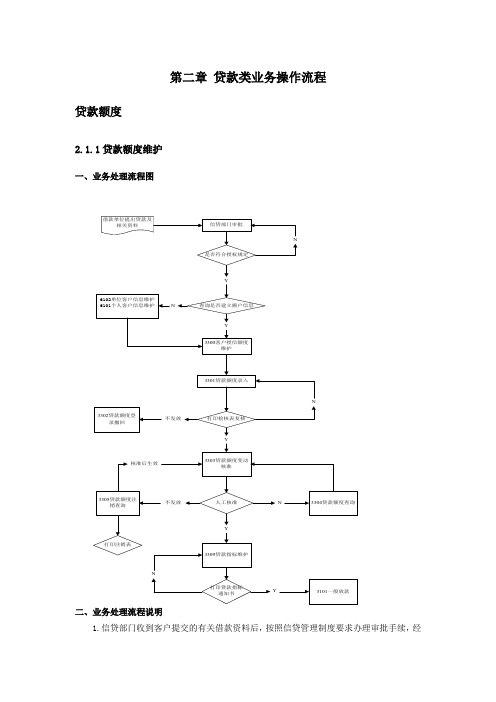

第二章贷款类业务操作流程2.1贷款额度2.1.1贷款额度维护一、业务处理流程图二、业务处理流程说明1.信贷部门收到客户提交的有关借款资料后,按照信贷管理制度要求办理审批手续,经审查同意后放款。

未建立客户信息的,柜员启动“6102单位客户基本信息维护”或“6101个人客户信息新增/查询/更改/删除”交易建立客户信息。

若客户在我行未开立单位结算账户的,应要求客户先在会计柜台开立相应的结算账户(具体处理比照“1.1.1.1单位活期存款开户”),以便信贷部门柜员在建立贷款额度时准确的录入“存款账号”、“自动扣款账号”等栏位。

2.根据业务管理需要,柜员启动“3300客户授信额度维护”交易,功能号选择“1-新增”,对实行授信管理的客户进行授信额度控制,并根据系统提示进行授权。

当追加授信额度时,柜员启动“3300客户授信额度维护”交易,功能号选择“3-修改”,进行授信额度维护。

如果通过“3300客户授信额度维护交易”建立贷款授信额度,则系统自动对该客户授信总额度进行控制。

对于不实行授信管理的客户,无需启动“3300客户授信额度维护”交易,该客户的贷款只受相应贷款额度的控制。

3.柜员启动“3301贷款额度录入”交易,建立客户贷款额度,录入完毕后根据系统提示进行授权。

提交主机成功后打印贷款额度录入核检表。

在未核准前,因故需撤回已建立额度时,柜员启动“3302贷款额度登录撤回”交易,根据撤回原因在撤回种类栏选择“1-客户撤回”、“2-本行婉拒”、“3-暂缓再议”、“4-撤回复原”,对该额度进行撤销,系统提示进行B级柜员授权。

在未核准前,因故需要修改贷款额度的,柜员启动“3301贷款额度录入”交易,选择“修改”功能进行修改;如贷款额度已经核准,则启动“3304贷款额度维护”交易进行有关栏位的修改。

4.柜员启动“3303贷款额度变动核准”交易,对贷款额度进行核准,并根据系统提示进行授权。

(1)贷款额度核准后,需要对贷款额度进行维护时,柜员启动“3304贷款额度维护”交易,对贷款额度进行维护,并由相关柜员根据系统提示进行授权。

汽车按揭贷款金融公司内部业务流程图

车贷公司营销业务及操作流程图营销推广流程图营销中心/办事处片区经理/营销总监财务管理部总经理集团副总裁营销推广管理编制项目推广工作计划电视广告或其它宣阶段性媒体确定重要活动传资料方案确定计划方案编写推广报告广告设计方案现场活动实施宣传通稿/方案媒体口径执行销售客流周报反馈推广效果评估结束N审核YN审核Y费用在5000(含)元以内的审批,5000(不含)元以上的审核审核YY5000(不含)元以上的审批审批Y审批审批按计划安装安装计划变更安装GPS 流程营销中心/办事处贷后管理部 GPS 外包公司定车派单或 提车当天应 安装GPS与客户沟通安装 须提前0.5个工作GPS 事宜 日向贷后管理部提出GPS 安装申请以联络单的方式通知 贷后管理部需要安排 GPS 的时间和地点向客户反馈GPS 安装工受理GPS 业务,制定安装计划安装排 前3小 理和将GPS 安装计划通知 GPS 外包公司和客户经理通知客户经 GPS 公司实施GPS 安装因客户原因变更安装 时间,30分钟内通知贷后管理部如GPS 安装时 间变更后,须 在上户前安装 完毕向客户反馈GPS 安装工作布置调整GPS 安装计划,将变更 后的安装计划通知GPS 外包公司和客户经理安装完毕,贷后管 理部测试GPS 信号信号正常,流程结束实施GPS 安装风控管理流程图调查组信审组信管经理总经理集团副总裁营销中心/办事处金融机构财务管理部收到派单表电话预约登门调查服务,并确定须准备资料短信通知客户准备资料项目收集客户资料,实物的堪查核实、取证填写信用卡申请表,签定资费表,合同和相关协议签完手续后立即电话告知客户经理其客户N所缺资料,原件核实情况按公司标准收取调查费用调查主管审核Y资料不合格或不全情况,应在30分钟内反馈调查员和客户经理1、44万以下客户,垫款后0.5个工作日内做件、包装完毕;2、44万以上客户,垫款后1个工作日内作件、包装完毕。

当天15:00前的派单须当天安排调查,如15:00后的派单,须次日上午安排调查。

贷款业务操作流程培训教材课件分析(PPT23张)

步。侧面调查的渠道主要有:

调查的内容有:资产收入状 邻居、老客户、所在单位或 况、借款人与保证人的关系、 相关部门等。 认识时间、保证人愿意为客 结束调查:对客户表示感谢

调查

2020/10/16

结束调查:对客户表示感谢, 向客户说明贷款还需要通过内 部的审批,不能向客户做出任 何贷款承诺。表示会在最短时 间内给客户答复,请耐心等待。

审批

3、30万元以下贷款,通报董事长经主任签字方可发放; 30万元以上贷款,报请董事长审批,同意后办理、发放贷 款。

2020/10/16

合同签约

一、所有贷款业务都必须签订合同,签订合同前要 复查贷款客户提供的基本资料是否齐全、有效。合 同内容包括:贷款种类、币种、用途、金额、期限、 利率、计息方式、还款方式、担保方式、合同双方 的权利、义务等。

调查

保证人调查:身份的真实性 户提供担保的原因、有无债

及是否满足条件,以及与借 务关系、担保人对借款人的

款人的关系。一般情况下, 评价、担保意愿、担保责任

信贷员并不需要对保证人做 声明等。

过多深入的调查,但必须核 侧面调查:是微贷技术的重要

实保证人的真实性,以及告 一步,也是最容易忽略的一

知其保证责任。

二、贷款合同由借款合同和担保合同组成,借款合 同是主合同,担保合同是从合同,主从合同必须相 互衔接。

三、借款合同和担保合同的填写及签章应符合下列 要求:

合同签约

(一)合同必须采用蓝黑或碳素钢笔书写或打印, 内容填写必须完整,书写要使用正楷字体,自己要清 晰、工整,正副文体的内容必须一致,不得涂改;

以及具有中华人民共和国国 籍和具有完全民事行为能力 的自然人。 贷款条件:判断客户是否符 合借款的基本条件。借款人

汽车金融业务分解

放款日当天还首次月供/利息及咨询服务费-每月还款到指定账户-超出资金成本 部分的利润测算出来-按周返还给加盟商

3、催收流程:

出现逾期后-警告-申请总部寄回备用钥匙-三天内定位拖车-追偿月供及 违约金(催收不回来,申请总部资管公司协助,补贴资管公司相关费用)

精选课件

12

汽车质押贷款业务所需请款资料 1、请款申请(合同附表) 2、车主身份证扫描件或拍照 3、机动车登记证书(抵押后)原件 4、行驶证原件 5、车辆照片(四个拐角、中控台、里程表) 6、车辆备用钥匙两把

AN-汽车金融

业务分解

精选课件

1

汽车金融类别:

汽车融资租赁(直租) 车商金融 汽车抵押贷款 汽车质押贷款

精选课件

2

汽车融资租赁

直租业务流程: 1、业务接待及放款流程

准客户意向购买某款车型-咨询-收集客户资料-审核-与客户签订汽车以租代购合 同-好客户准备好相关费用(保证金+购置税+保险+杂费)-加盟商准备好剩余购 车款-采购汽车-办理上牌等手续(加盟商公司名下)-车管所办理抵押手续(抵 押给永伦系)-上传抵押后的资料及安装好GPS-收到原件或当地专员收到原件-放 款。

精选课件

4

直租业务风控要求 ★风控放权,加盟商自定审核标准,和总部共同制定该地区 风控框架。 ★满足请款材料即可放款。 ★车辆采购可自行采购,不可高开票;也可总部统一采购。 ★保险需购买:交强险、盗抢险、车损险、第三方责任险100 万、不计免赔等

精选课件

5

车商金融(二手车商)

★业务流程:

1、二手车商咨询-收集客户资料(部分车辆)-审核-与车商客户签订 《汽车抵押借款合同》等手续-车管所办理抵押手续(抵押给永伦系)上传抵押后的资料及安装好GPS-收到原件或当地专员收到原件-放款。 2、车辆统一摆放至车商指定车位/展厅展示(早晚两时间点查库)-(试 驾)-出售后-换同等价值及以上车辆办理抵押-上传抵押后的资料及安装 好GPS-收到原件或当地专员收到原件-放款。 【重复放款,保持额度。若换抵的车辆价值低于原价值,重新给额度, 换合同。】

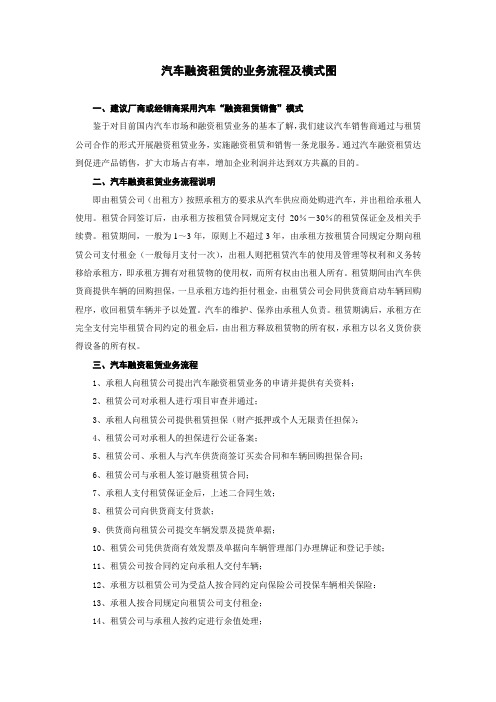

汽车融资租赁的业务流程及模式图

汽车融资租赁的业务流程及模式图一、建议厂商或经销商采用汽车“融资租赁销售”模式鉴于对目前国内汽车市场和融资租赁业务的基本了解,我们建议汽车销售商通过与租赁公司合作的形式开展融资租赁业务,实施融资租赁和销售一条龙服务。

通过汽车融资租赁达到促进产品销售,扩大市场占有率,增加企业利润并达到双方共赢的目的。

二、汽车融资租赁业务流程说明即由租赁公司(出租方)按照承租方的要求从汽车供应商处购进汽车,并出租给承租人使用。

租赁合同签订后,由承租方按租赁合同规定支付20%-30%的租赁保证金及相关手续费。

租赁期间,一般为1~3年,原则上不超过3年,由承租方按租赁合同规定分期向租赁公司支付租金(一般每月支付一次),出租人则把租赁汽车的使用及管理等权利和义务转移给承租方,即承租方拥有对租赁物的使用权,而所有权由出租人所有。

租赁期间由汽车供货商提供车辆的回购担保,一旦承租方违约拒付租金,由租赁公司会同供货商启动车辆回购程序,收回租赁车辆并予以处置。

汽车的维护、保养由承租人负责。

租赁期满后,承租方在完全支付完毕租赁合同约定的租金后,由出租方释放租赁物的所有权,承租方以名义货价获得设备的所有权。

三、汽车融资租赁业务流程1、承租人向租赁公司提出汽车融资租赁业务的申请并提供有关资料;2、租赁公司对承租人进行项目审查并通过;3、承租人向租赁公司提供租赁担保(财产抵押或个人无限责任担保);4、租赁公司对承租人的担保进行公证备案;5、租赁公司、承租人与汽车供货商签订买卖合同和车辆回购担保合同;6、租赁公司与承租人签订融资租赁合同;7、承租人支付租赁保证金后,上述二合同生效;8、租赁公司向供货商支付货款;9、供货商向租赁公司提交车辆发票及提货单据;10、租赁公司凭供货商有效发票及单据向车辆管理部门办理牌证和登记手续;11、租赁公司按合同约定向承租人交付车辆;12、承租方以租赁公司为受益人按合同约定向保险公司投保车辆相关保险:13、承租人按合同规定向租赁公司支付租金;14、租赁公司与承租人按约定进行余值处理;15、合同结束,租赁公司向承租人出具租赁物件所有权转移证明。

贷款公司组织架构及业务流程设置(2021终极版)

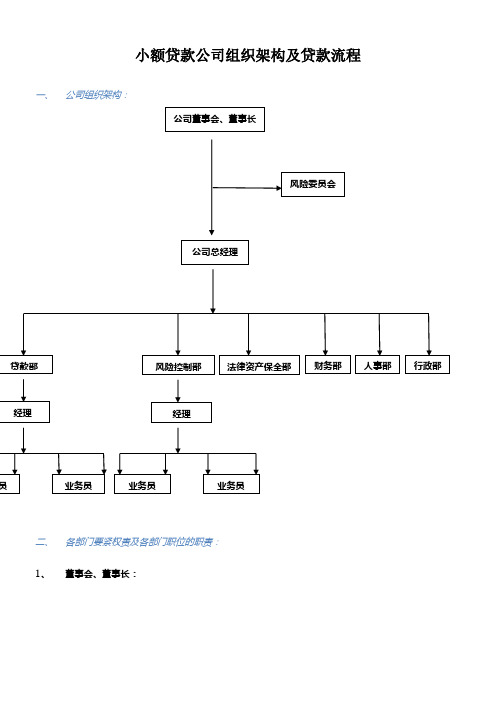

小额贷款公司组织架构及贷款流程一、公司组织架构:二、各部门要紧权责及各部门职位的职责:1、董事会、董事长:①董事会权责要紧包括 :(1 )制定公司的战略计划、经营目标、重大方针和治理原那么(2 )挑选、聘用和监督领导人员 , 并把握领导人员的报酬与奖惩 (3) 和谐公司内部治理部门之间的关系 (4) 提出盈利分派方案并进行审议等。

②董事长职责要紧包括:(1)决定公司的经营方针和投资打算;(2)选举和改换领导,决定有关领导的报酬事项;(3)审议批准公司年度财务预算、决算方案和利润分派、弥补亏损方案;(4)对公司增加或减少注册资本作出决议;(5)对公司的分立、归并、解散、清算或变更公司形式作出决议;(6)修改公司的章程;(7)聘用或解聘公司的领导;(8)负责召集董事会,并向董事会报告工作;(9)执行董事会的决议,制定实施细那么;(10)决定公司的经营打算和投资方案;(11)制订公司年度财务预算、决算、利润分派、弥补亏损方案;(12)制订公司内部治理机构的设置和公司领导人选及报酬事项(13)制定公司增加或减少注册资本、分立、变更公司形式、解散、设立分公司等方案;(14)依照领导提名,聘用或解聘公司的副领导、财务负责人,决定其报酬事项;(15) 制定公司的大体治理制度。

2、风险委员会:①风险委员会组成:是由董事长、总领导、贷款部领导、风险操纵部领导、法律资产保全数、财务部领导一起组成,和涉及处处置此项业务的贷款部、风险操纵部业务人员参与,并由董事长任该风险委员会的主任一职,治理风险委员会的全数工作。

并设置风险委员会秘书(由行政部人员任)一职,以知足项目召开时需要预备相关材料及人员通知、场地与时刻安排,并将相关材料提早交由给各部门负责人让其事前做好预备等各项工作。

②风险委员会职责:审议由下级提供的贷款审批材料,对其风险的操纵治理进行讨论,做出最终是不是放款的决定。

3、公司总领导:公司总领导职责:(1)主持公司的日常经营治理,负责公司的平安运营,组织实施董事会决议,并将实施情形向董事会报告;(2)组织实施公司年度经营打算和方案;(3)拟定设置、调整或撤销公司内部治理机构的具体方案;(4)拟订公司的大体治理制度;(5)制定公司的具体规章;(6)提请聘用或解聘公司副总领导、财务部门负责人;(7)聘用或解聘除应由董事会聘用或解聘之外的治理人员和工作人员;(8)依有关决定对公司职工的奖惩、升级、加薪及;(9)在职责范围内,对外代表公司处置业务;(10)董事会授权的其他事项。

汽车按揭贷款流程

汽车按揭贷款流程汽车按揭贷款是一种常见的汽车融资方式,对于很多想要购买汽车但资金不足的消费者来说,汽车按揭贷款是一种便捷的选择。

那么,汽车按揭贷款的流程是怎样的呢?首先,选择信誉良好的金融机构是非常重要的。

消费者可以选择银行、汽车金融公司或者汽车经销商提供的金融服务。

在选择金融机构时,消费者需要对比不同机构的利率、贷款期限、还款方式等因素,选择最适合自己的金融机构。

接下来,消费者需要准备相关材料进行申请。

通常情况下,申请汽车按揭贷款需要提供个人身份证、户口簿、收入证明、征信报告等资料。

消费者需要确保所提供的材料真实有效,以便顺利通过贷款审批。

一旦申请材料准备齐全,消费者可以向金融机构递交贷款申请。

在递交申请之后,金融机构会对申请人的信用状况、收入情况等进行审核,以确定贷款额度和利率。

在此过程中,消费者需要耐心等待审批结果。

当贷款申请通过后,消费者需要与金融机构签订贷款合同。

在签订合同之前,消费者需要仔细阅读合同条款,了解贷款的具体内容,包括贷款金额、利率、还款期限、还款方式等。

签订合同后,消费者需要按照合同约定的方式进行还款。

最后,消费者需要根据合同约定的还款方式按时进行还款。

在还款期限内按时还款不仅有利于维护个人信用,还可以避免因逾期还款而产生的额外费用。

如果遇到还款困难,消费者需要及时与金融机构沟通,寻求合适的解决方案。

总的来说,汽车按揭贷款流程包括选择金融机构、准备申请材料、递交贷款申请、签订贷款合同和按时还款等环节。

消费者在办理汽车按揭贷款时,需要仔细了解每个环节的具体要求,以确保贷款顺利进行并最大限度地保护个人权益。

希望本文对您了解汽车按揭贷款流程有所帮助。

汽车分期业务员流程

汽车分期业务员流程(中英文实用版)英文文档内容:The car installment sales representative process involves several steps to ensure a smooth and successful sale.Here is an overview of the process:1.Prospecting: The sales representative identifies potential customers who are interested in purchasing a car but may not have the full cash payment upfront.2.Credit Check: A credit check is conducted to assess the customer"s financial situation and creditworthiness.This step is crucial to determine the customer"s eligibility for a car loan.3.Application: The customer fills out a car loan application form, providing personal and financial information such as income, employment history, and existing debts.4.Documentation: The sales representative collects all necessary documents from the customer, including identification cards, proof of income, and proof of residence.5.Loan Approval: The financial institution reviews the application and documents to determine whether to approve the loan.The interest rate and loan terms are also decided at this stage.6.Contract Signing: If the loan is approved, the customer and thesales representative sign the car loan contract, outlining the repayment schedule and other terms and conditions.7.Vehicle Delivery: The sales representative coordinates with the dealership to have the car ready for delivery to the customer.The customer makes the first payment and takes ownership of the vehicle.8.Customer Support: The sales representative provides ongoing support to the customer, addressing any questions or concerns regarding the loan and the car.中文文档内容:汽车分期销售代表流程包括几个步骤,以确保销售过程顺利成功。

车贷流程细则PPT课件

完成 放款

7

贷款经销商鼓励政策

奖励政策

每季度(三个月) 做一次优质经销商评 选,给予政策上的优惠。 每月提报消费贷成交贷款 金额额度达到前三名的,可 享受库存融资贷月息7厘五,按 天收取的优惠政策。

8

结算及还款要求

1

结算要求

出售后的贷款车辆必须在我处结算。次日返还车款至 营业执照法人或实际经营人账户

自己在这添加文件名

公司名称

1

目录

01/ 产品介绍

02/ 审批条件

03/ 操作流程

04/ 经销商鼓励政策

05/ 06/ 还款及结算要求

部门库存融资贷

产品介绍 LOREM IPSUM DOLOR

融资 方式

抵押过户

不抵押过户

融资 额度

估值额度70%放款

产品 期限

按日计息随借随还

按月计息不超过180 天

3

产品利率介绍

抵押过户类

不抵押不过户类

月息:6厘 (不足一个月,按一个月收取) 日息:万分之三/天(满自然月部分按7厘5/月收取)

月息:7厘5(不足一个月,按一个月收取) 日息:万分之四/天(满自然月部分按1分/月收取)

4

产品费用介绍

抵押过户类(按月计息)

单台贷款额10万以上,免收过户、 抵押、速归档、解押费用

收集手续、家访、签 约、办理过户登记

金融中心

Post Responsibility

Post Responsibility

Post Responsibility

拟定合同范本

1、速检大照的唯一性 2、查询车辆违章情况

1、收、放款职能 2、做好台账登记

法务部

登记服务站

公司贷款业务流程图

1、接受客户申请书及相关企业材料

2、与客户初步访谈、了解客户基本情况

3、介绍公司业务流程和政策

4、协助客户填写《贷款申请表》

1、根据初步分析,经办人员认为可以立项,填写《贷款项目立项意见表》

2、逐级报批

3、同意立项后,经办人员进行调查前准备

1、经办人员要求客户提交各项所需资料

2、分析客户资信状况且、偿债能力、担保措施的价值和可操作性

3、填写《贷款项目调查报告》

1、经办人员填写《业务部评(初)审意见表》

2、经业务部初审后报风险部会签

3、报评审会评审

4、评审会填写《贷款项目评审意见书》

1、办理相关抵(质)押法律手续

2、签订各项相关借款合同

3、填写《合同登记表》

1、向财务部递交放款通知书

2、财务部办理转帐手续

1、把已有的资料复制二份移交资料保管员及风险管理部

1、风险管理部派员对项目进行检查或抽查

2、业务部对全部项目进行全程跟踪检查

3、填写《贷款项目检查分析报告表》

1、贷款到期日前(一般5天)业务部填写《贷款到期通知书》发送企业

2、如有逾期,应填写《逾期项目统计表》

3、初步撰写对逾期贷款的意见报告1、业务部确认客户还款后应办理解除抵(质)押及担保手续

贷款业务流程图

见表》。

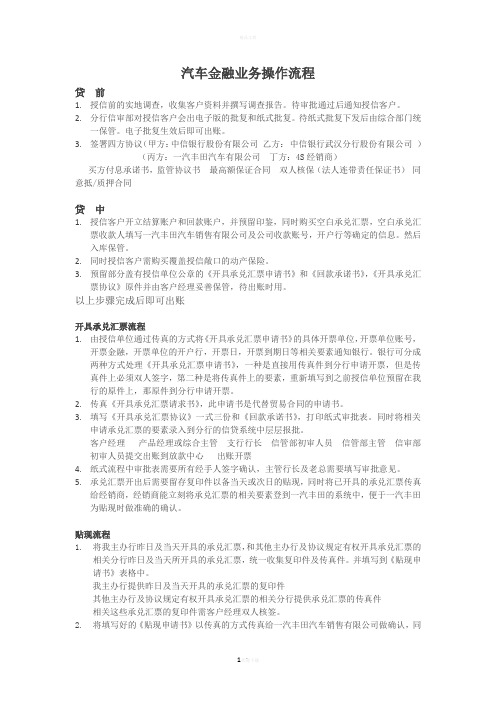

汽车金融业务操作流程

汽车金融业务操作流程贷前1.授信前的实地调查,收集客户资料并撰写调查报告。

待审批通过后通知授信客户。

2.分行信审部对授信客户会出电子版的批复和纸式批复。

待纸式批复下发后由综合部门统一保管。

电子批复生效后即可出账。

3.签署四方协议(甲方:中信银行股份有限公司乙方:中信银行武汉分行股份有限公司)(丙方:一汽丰田汽车有限公司丁方:4S经销商)买方付息承诺书,监管协议书最高额保证合同双人核保(法人连带责任保证书)同意抵/质押合同贷中1.授信客户开立结算账户和回款账户,并预留印鉴,同时购买空白承兑汇票,空白承兑汇票收款人填写一汽丰田汽车销售有限公司及公司收款账号,开户行等确定的信息。

然后入库保管。

2.同时授信客户需购买覆盖授信敞口的动产保险。

3.预留部分盖有授信单位公章的《开具承兑汇票申请书》和《回款承诺书》,《开具承兑汇票协议》原件并由客户经理妥善保管,待出账时用。

以上步骤完成后即可出账开具承兑汇票流程1.由授信单位通过传真的方式将《开具承兑汇票申请书》的具体开票单位,开票单位账号,开票金融,开票单位的开户行,开票日,开票到期日等相关要素通知银行。

银行可分成两种方式处理《开具承兑汇票申请书》,一种是直接用传真件到分行申请开票,但是传真件上必须双人签字,第二种是将传真件上的要素,重新填写到之前授信单位预留在我行的原件上,那原件到分行申请开票。

2.传真《开具承兑汇票请求书》,此申请书是代替贸易合同的申请书。

3.填写《开具承兑汇票协议》一式三份和《回款承诺书》,打印纸式审批表。

同时将相关申请承兑汇票的要素录入到分行的信贷系统中层层报批。

客户经理产品经理或综合主管支行行长信管部初审人员信管部主管信审部初审人员提交出账到放款中心出账开票4.纸式流程中审批表需要所有经手人签字确认,主管行长及老总需要填写审批意见。

5.承兑汇票开出后需要留存复印件以备当天或次日的贴现,同时将已开具的承兑汇票传真给经销商,经销商能立刻将承兑汇票的相关要素登到一汽丰田的系统中,便于一汽丰田为贴现时做准确的确认。

汽车金融业务系统操作手册逐车贷

问题:忘记密码无法登录系统 解决方案:通过找回密码功能重置密码,或联系系统管理员或客服支持获取帮助

贷款申请问题

解决方案:检查个人信息是否填写完整,如有错误或遗漏,及时修正

解决方案:核对所填车辆信息是否准确无误,如车型、车架号等

解决方案:了解银行审核标准,补充相关证明材料,提高个人资质

权限变更与撤销:根据业务变化,管理员可对用户权限进行变更或撤销。

权限监控与审计:系统对用户权限使用情况进行实时监控和审计,确保权限合规使用。

系统数据安全与备份

PART 5

数据备份与恢复方案

备份方式:定期备份和实时备份备份内容:包括系统数据Fra bibliotek数据库、应用程序等

备份频率:根据业务需求和数据重要性确定备份频率

输入还款金额并确认

系统用户权限管理

PART 4

用户角色定义

内容:系统管理员、操作员、审核员等

定义:系统管理员具有最高权限,负责整个系统的管理和维护;操作员负责具体业务操作;审核员负责对操作进行审核,确保业务合规。

权限设置:根据不同角色,设置不同的权限,确保各司其职,互不干扰。

角色管理:管理员可以对角色进行增删改查,以便灵活调整系统权限。

建立数据备份机制,确保数据安全可靠

定期进行安全审计,检查系统安全性

限制访问权限,防止未经授权的访问

系统常见问题与解决方案

PART 6

系统登录问题

解决方案:检查用户名和密码是否正确,确认网络连接正常,联系系统管理员或客服支持获取帮助

问题:无法登录系统 解决方案:检查用户名和密码是否正确,确认网络连接正常,联系系统管理员或客服支持获取帮助

贷款类业务操作流程

第二章贷款类业务操作流程贷款额度2.1.1贷款额度维护一、业务处理流程图二、业务处理流程说明1.信贷部门收到客户提交的有关借款资料后,按照信贷管理制度要求办理审批手续,经审查同意后放款。

未建立客户信息的,柜员启动“6102单位客户基本信息维护”或“6101个人客户信息新增/查询/更改/删除”交易建立客户信息。

若客户在我行未开立单位结算账户的,应要求客户先在会计柜台开立相应的结算账户(具体处理比照“1.1.1.1单位活期存款开户”),以便信贷部门柜员在建立贷款额度时准确的录入“存款账号”、“自动扣款账号”等栏位。

2.根据业务管理需要,柜员启动“3300客户授信额度维护”交易,功能号选择“1-新增”,对实行授信管理的客户进行授信额度控制,并根据系统提示进行授权。

当追加授信额度时,柜员启动“3300客户授信额度维护”交易,功能号选择“3-修改”,进行授信额度维护。

如果通过“3300客户授信额度维护交易”建立贷款授信额度,则系统自动对该客户授信总额度进行控制。

对于不实行授信管理的客户,无需启动“3300客户授信额度维护”交易,该客户的贷款只受相应贷款额度的控制。

3.柜员启动“3301贷款额度录入”交易,建立客户贷款额度,录入完毕后根据系统提示进行授权。

提交主机成功后打印贷款额度录入核检表。

在未核准前,因故需撤回已建立额度时,柜员启动“3302贷款额度登录撤回”交易,根据撤回原因在撤回种类栏选择“1-客户撤回”、“2-本行婉拒”、“3-暂缓再议”、“4-撤回复原”,对该额度进行撤销,系统提示进行B级柜员授权。

在未核准前,因故需要修改贷款额度的,柜员启动“3301贷款额度录入”交易,选择“修改”功能进行修改;如贷款额度已经核准,则启动“3304贷款额度维护”交易进行有关栏位的修改。

4.柜员启动“3303贷款额度变动核准”交易,对贷款额度进行核准,并根据系统提示进行授权。

(1)贷款额度核准后,需要对贷款额度进行维护时,柜员启动“3304贷款额度维护”交易,对贷款额度进行维护,并由相关柜员根据系统提示进行授权。

汽车金融贷后的体系搭建管理ppt课件

二. 常用的催收手段利弊比较:

二. 常用的催收手段利弊比较:

二. 常用的催收手段利弊比较:

二.常用的催收手段利弊比较:债权转让

催收流程

三. 催收技巧和案例分享:电话催收

三. 催收技巧和案例分享:现场催收

三. 催收技巧和案例分享:现场催收

三.现场催收案例分享:

四.催收人员的心理培训

1.汽车金融贷后体系的搭建 3.催收技巧和案例分享 5.催收服务的外包商管理

2.贷前风控和贷后管理 4.催收人员的心理培训

一. 汽车金融贷后体系的搭建:贷后的人员配置

一.汽车金融贷后体系:催收管理系统的搭建

一.汽车金融贷后体系的搭建:什么样的催收系统是一个好系统?

一.汽车金融贷后体系的搭建:主要风险计量指标及应用

一.汽车金融贷后体系的搭建:催收人员绩效考核指标

二.贷前风控和贷后管理:两者关系

二.贷前风控和贷后管理:如何互动

二.贷前风控和贷后管理:贷后价值输出用于贷前识别

二.贷中监控

二. 贷后催收

二. 常用的催收手段

二. 常用的催收手段利弊常用的催收手段利弊比较 :

四.催收人员的心理培训

五. 催收服务的外包商管理

五.电催外包管理要素

五.现场催收外包管理要素

五.拖车外包管理要素

五.外包投入和产出管理

汽车消费贷款业务流程图

担保公司 1、申请、审批表 2、委托担保合同 3、保证反担保合同 4、抵押反担保合同 5、购车人、担保人 的基础资料 6、购车发票复印件 7、购车人交保证金 现金缴款单原件 8、交首付款现金 缴款单的复印件 9、保险单原件及批单 (第一收受益人为担保 公司)

公证处公证 1、公证申请书 2、谈话笔录 3、购车人、担保 人的基础资料

汽车消费贷款业务流程图Fra bibliotek接受购车人业务咨询

收集购车人的资料

全款购车

分期按揭贷款

向银行查询购车人 (夫妻)的征信信 用情况 无不良记录办理 按揭贷款手续 有不良记录 不予办理

银行 1、授信委托书 2、借款人配偶 3、借款合同 4、最高额保证合同 5、提款申请书 6、购车人贷款调查 报告 7、购车人、担保人 的基础资料 8、

市车管所办理 车辆抵押 保险公司保险

车贷的流程图

车贷的流程图车贷是指消费者通过向金融机构贷款购买汽车的一种形式。

下面将为大家呈现一幅用流程图形式表示的车贷流程。

车贷流程如下:第一步: 申请贷款消费者通过向贷款机构提供个人信息,包括身份证、户口本等,申请购买汽车的贷款。

同时,消费者还需要提供购车发票、车辆保险等相关材料。

第二步: 贷款审核贷款机构对消费者提交的贷款申请进行审核。

审核内容主要包括消费者个人信用记录、经济状况以及现有贷款情况等。

同时,贷款机构还需要核实消费者提供的购车发票和车辆保险等材料的真实性。

第三步: 审批结果贷款机构根据审核情况对贷款申请进行审批。

若审批通过,将向消费者发放贷款。

如果审批未通过,贷款机构将告知消费者未通过的原因,并有可能要求提供其他材料或追求其他解决办法。

第四步: 还款方式确定贷款机构与消费者商定贷款的还款方式,包括还款周期、还款金额等。

常见的还款方式有等额本息、等额本金等。

第五步: 车辆购买消费者凭借贷款金额购买汽车。

在购车过程中,消费者需按要求办理车辆过户手续,以确保车辆产权归属合法。

第六步: 车辆抵押消费者将购买的车辆作为抵押物,与贷款机构签订车辆抵押合同。

合同中明确了贷款金额、贷款利率、贷款期限等相关条款。

第七步: 还款根据约定的还款方式,消费者按时还款。

可以通过银行转账、支付宝、微信支付等方式还款。

在贷款期限内,消费者每月按时缴纳约定的还款金额,直到贷款全部还清。

第八步: 贷款结清当消费者按时并完整地还清贷款金额之后,贷款机构将解除车辆抵押,消费者成为车辆的合法所有人。

总结:车贷流程通过以上的流程图呈现出来,消费者通过申请贷款、贷款审核、审批结果、还款方式确定、车辆购买、车辆抵押、还款等步骤,最终实现了购车的目标。

这个流程涉及到多个环节和多个方面的协作,需要贷款机构和消费者共同努力,确保贷款顺利实施。

因此,在车贷过程中,消费者需要对自己的经济状况有清晰的认识,并充分了解贷款合同的条款,以确保自己的权益得到保护。