第三章 风险与收益

资本运营的风险与防范

特点 是一种自上而下的图形演绎方法; 有很大的灵活性; 综合性:硬件、软件、环境、人素等; 主要用于安全性分析;

泰坦尼克海难

海难后果

船体钢材不适应海水低温环境,造成船体裂纹

观察员、驾驶员失误,造成船体与冰山相撞

船上的救生设备不足,使大多数落水者被冻死

距其仅20海里的California号无线电通讯设备处于关闭状态,无法收到求救信号,不能及时救援

浙江凤凰

康恩贝

94.6

康恩贝97年退出

ST苏三山

海南泛华实业公司

94.12

98年亏损警告,愿收购方退出

南洋航运

海南成功投资公司

96.4

98年亏损警告

永生股份

英雄股份公司

96.12

97年亏损、98年中期亏损

双虎涂料

海南赛格实业公司

96.12

海南赛格98年退出

第二节 资本运营风险的类别

资本运营风险划分 系统风险和非系统风险

经营方向选择不当 市场预测错误 缺乏市场开发能力 战略规划脱离现实 管理模式选择失误

技术风险

国家科技政策变化 技术转移和技术商品化过程 知识产权保护

对新技术开发方向判断失误 对技术开发投入过大,前景难测 对投入目标企业的技术保护不力

资本运营风险类型及风险因素

风险类型

风险因素

外部环境

运营主体

财务风险

01

02

基本每股收益=归属于普通股股东的当期净利润÷当期发行在外普通股的加权平均数

每股收益的计算:

某公司2007年度归属于普通股股东的净利润为25000万元。2006年年末的股本为8000万股,2007年2月8日,以截至2006年总股本为基础,向全体股东10送10股,总股本变为16000万股。2007年11月29日再发行新股6000万股。 按照新会计准则计算该公司2007年度基本每股收益: 基本每股收益=25000÷(8000+8000+6000×1/12)=1.52元/股。

投资学课件第3章风险与收益

31.3 7% 2

▪ 例:假定投资于某股票,初始价格1 0 0美元,持 有期1年,现金红利为4美元,预期股票价格由如 下三种可能,求其期望收益和方差。

r ( 1 ) ( 1 4 0 1 0 0 4 )/1 0 0 4 4 %

24

25

3.4.3 超额收益与风险溢价

风险资产投资收益=无风险收益+风险溢价

的一半,也就是 ▪ 几何平均值=算术平均值-1/2σ2

3.5.4 方差与标准差

▪ 方差 =期望值偏离的平方(expected value of squared deviations)

▪ 历史数据的方差估计:

2

1 n

n s 1

2

r(s) r

▪ 无偏化处理:

1

n

[r(s)r]2

n1s1

31

3.5.3 报酬-风险比率(夏普比率) The Reward-to-Volatility (Sharpe) Ratio

3.7 偏离正态

▪ 偏度,亦称三阶矩(third-order moments)

skewEr(s)3E(r)3

峰度:度量正态分布两侧尾部的厚度程度。

kurtoEsr(si)s4E(r)43

▪ 正态分布的这个比率为3,正态分布的峰度为0, 任何峰度大于0的分布,相对于正态分布存在厚 尾。

37

图 3.3A 正态与偏度分布 (mean = 6% SD = 17%)

38

图3.3B 正态与厚尾分布 (mean = .1, SD =.2)

39

▪ 在险价值(value at risk, VaR) ▪ 在一定概率下发生极端负收益所造成的损失

。 ▪ VaR即分布的分位数(q),是指一个处在低于

证券的课后名词解释和问答题资料

这是我整理出来的老师画的证券的课后名词解释和问答题资料,有些可能不够完善,大家可以交流修改哦~~~~介个证券好纠结,加油!!!!!共勉!!!!^_^第一章导论1.证券投资:人们购买金融资产以达到预期投资目标的过程。

2.投资:是一种以资本保值和增值为目的的经济行为。

3.衍生证券:可转换证券,认股权证,优先认股权,存托凭证,备兑凭证。

3.消极投资组合策略:假设市场上证券的价格已经反映了所有可得的信息,市场定价是有效率的,不存在错误定价的证券,进行积极的择时择券是徒劳的,因此只需要简单模仿市场指数分散投资即可实现预期的投资目标。

4.积极投资组合策略:认为市场是低效的,通过积极地择时择券的努力能够跑赢大市,获得超额绩效。

问答题1.投资的特征:A.是一种有目的的经济行为。

B。

具有时间性。

C.目的在于得到报酬。

D。

具有风险性和不确定性。

2.实物资产投资和金融资产投资的异同。

同:二者投资的属性和方式相同。

异:前者是直接拥有实物资本,后者是对实物资本的间接拥有。

3.因为可转让性和流动性在很大程度上决定了投资者持有证券的短期和长期的性质。

4.投资与投机的区别联系区别(1)投资注重基本分析,投机依赖技术分析(2)投资是较长期的,投机是短期的炒买炒卖(3)投资看重利息和股息形式的长期收益,投机是着眼短期价格涨跌。

联系:投机是高风险的投资。

5.权益证券:普通股票代表对公司的所有权和股东的剩余要求权,优先股票享有优先权。

6.基本分析:通过预测现金流的时间和数量,利用合理的折现率把它们折算成现值。

注重内在价值和市场价格差异的大小。

技术分析:根据证券市场过去的统计资料来研究未来的价格走势,认为影响价格的因素都会反映在价,量,时,空上。

7.投资过程包括五步:确定投资目标,进行投资分析,构建投资组合,修正投资组合,评价投资绩效。

在这个过程中需要不断的根据实际情况去灵活的变通,并不是一成不变的。

第二章投资的风险和收益1.系统性风险:影响证券市场上所有证券的风险,无法通过分散化消除。

第三章 资产风险与收益分析

第二节

均值和方差分析

风险――收益的数学度量 证券之间关联性――协方差与相关系数 资产组合方差的计算

投资组合风险分散

均值――方差准则(MVC)

一、风险――收益的数学度量

收益的度量 资产收益率 单个资产

持 有 期 收 益 率 算 术 平 均 收 益 率 几 何 平 均 收 益 率

资产组合

(二)效用函数的应用――风险态度

• 消费者的偏好是指消费者根据自身的愿望对不 同消费束之间的一个排序。 • 无差异曲线――偏好的图形描述 • 效用函数――偏好的数学表示

消费者偏好

效用及效用函数

(二)效用函数的应用――风险态度

• 对待风险的态度可以分为三类:风险厌恶型、 风险中性型和风险偏好型。 • 在不确定性效用分析中,经常以彩票为例来说

将标准差转变为变异系数后,可以将不同预 期报酬率的投资进行比较。 例1:中国联通(600050)和中兴通讯(000063)

二、资产风险之间关联度――协方差与相关系数

1、协方差

如果已知证券 i 和证券 j 的收益率的联合分

布,则其协方差记作 Cov(ri , rj ) 。

协方差是测算两个随机变量之间相互关系的

票价格上涨至200元,但时隔1年,在第2年年末它又跌回到了100 元。假定这期间公司没有派发过股息,这样,第1年的投资收益 率为100%(R1=(200-100)/100=1=100%),第2年的投资收益 率则为-50%(R2= (100-200)/200=-0.5=-50%)。 用算术平均收益率来计算,这两年的平均收益率为25%,而实际 上,在整个投资期间,投资者并未赚到任何净收益。

ij =1,两个收益率完全正相关; ij =-1,两个收益率完全负相关; ij =0,两个收益率无任何关系。

(财务知识)中级财务管理教材

第三节证券市场理论本节要点:1、风险与收益的一般关系(客观题)2、资本资产定价模型(重点,主观题、客观题)3、套利定价理论(了解)一、风险与收益的一般关系1.关系公式必要收益率=无风险收益率+风险收益率=R f+b×V无风险收益率(R f)通常用短期国债的收益率来近似地替代;风险收益率可以表述为风险价值系数(b)与标准离差率(V)的乘积。

【例题单项选择题】某种股票的期望收益率为10%,其标准离差为0.04,风险价值系数为30%,则该股票的风险收益率为()。

(2005年)A. 40%B. 12%C. 6%D. 3%【答案】B【解析】标准离差率=标准离差/期望值=0.04/10%=0.4,风险收益率=风险价值系数×标准离差率=0.4×30%=12%。

2.风险价值系数(b)的影响因素:风险价值系数(b)取决于投资者对风险的偏好,对风险的态度越是回避,风险价值系数的值也就越大,反之则越小。

3.公式的缺点现实中,对于公式中的风险价值系数b和标准离差率V的估计都是比较困难的,即便能够取得亦不够可靠。

因此,上述公式的理论价值远大于其实务价值。

二、资本资产定价模型(一)资本资产定价模型的基本表达式必要收益率=无风险收益率+风险收益率R=R f+β×(R m-R f)其中:(R m-R f)市场风险溢酬,反映市场整体对风险的平均容忍程度(或厌恶程度)。

【例题】当前国债的利率为4%,整个股票市场的平均收益率为9%,甲股票的β系数为2,问:甲股票投资人要求的必要收益率是多少?解答:甲股票投资人要求的必要收益率=4%+2×(9%-4%)=14%教材【例2-8】某年由MULTEX公布的美国通用汽车公司的β系数是1.170,短期国库券利率为4%,S&P股票价格指数的收益率是10%,那么,通用汽车该年股票的必要收益率应为:R=R f+β(R m--R f)=4%+1.17×(10%-4%)=11.02%通过公式R=R f+β×(R m-R f),要注意两点:一是为主观题打基础;二是注意相应的结论,这是客观题的考核点。

第三章 投资收益与投资风险

借券 保证金 (自有资金) 卖出

融券卖出 的金额

调整

还 现金 证券 证券 利息 券

结构

融券运作流程图

18

融券的风险控制

• 融券保证金比例是指投资者融券卖出时交付 的保证金与融券交易金额的比例,通常规定 不得低于50%,其计算公式如下:

保证金 融券保证金比例 100% 及应用

董智勇

第3章 透视投资市场

• 本章提要 • 重点难点 • 案例:

2

第3章 透视投资市场

• • • • • • 投资市场的主要参与者 发行市场和流通市场 融资和融券 股票除权 多层次股票市场 股价指数

3

3.1 投资市场的主要参与者

• 3.1.1 发行人:股票、债券的供给者 • 3.1.2 投资市场上最庞大的利益全体 • 个人投资者 • 机构投资者

调整

现金 证券

还

债务 本息

结构

钱

融资运作流程图

15

融资的风险控制

• 融资保证金比例是指投资者融资买入时交付 的保证金与融资交易金额的比例,通常规定 不得低于50%,其计算公式如下:

融资保证金比例 保证金 100% 融资买入证券数量 买入价格

• 维持担保比例是指投资者担保物价值与融资 债务之间的比例,通常不得低于130%,其计 算公式如下:

现金 信用证券账户内证券市 值 维持担保比例 100% 融资债务 利息及费用

16

【例题3-1】 假定融资保证金比例是60%, 维持担保比例是130%。某股票当前价格 为10元/股,某投资者认为该股票价格 将上涨,希望通过融资交易购买10, 000股。如果不考虑融资成本,股票在 此期间也没有分派红利,问:①该投资 者应交付的保证金是多少?②当股票价 格为多少时,该投资者将收到追加保证 金的通知?

《投资学》第三章 投资及投资组合的收益与风险

预期收益率的内涵是未来长期投资的收益率的平均值, 并不是实际收益率, 有的年份实际值高于预期值,有时低于, 但平均是在预期值左右。

二、风险及测度

(一)风险的分类

可分散风险:公司自身原因(技术、经营管理)造成的风险。 或叫非系统风险。 投资者可以购买很多、不同种类的证券(证券组合)来分散 风险。 不可分散风险:影响所有公司业绩的外部宏观因素带来的风 险。或叫系统风险、市场风险。 只有通过各种套期保值技术和方式来避免,如衍生品的应 用。

持有期收益率的局限性

不能直接用于不同期限(持有期不同)的 投资收益进行比较。

年化收益率的折算

1 、不同期限的折合成年收益率,单利折算的公式 为

年化收益率=持有期收益率×[年(或365或12)÷持有期长度]

如果上例中,股票投资期限是5年,而银行储蓄的期限是 17个月,则

股票投资的年化收益率为15%×[1/5]=3% 银行储蓄的年化收益率为4%×[12/17]=2.82%

二、风险及测度(2)

2、历史样本法:

1 n 2 ( R R ) i n 1 i 1 2

公式中用n-1,旨在消除方差估计中的统计偏差。 在实际生活中,预测股票可能的收益率,并准确地估计 其发生的概率是非常困难的。 为了简便,可用历史的收益率为样本,并假定其发生的 概率不变,计算样本平均收益率,并以实际收益率与平 均收益率相比较,以此确定该证券的风险程度。

在读研期间,马导师要其去读威廉姆斯的《投资价值理论》,马

发现投资者并不简单地选内在价值最大的股票,他终于明白投资 ? 者分散投资是为了分散风险。同时考虑投资的收益和风险,马是 第一人。当时主流意见是集中投资。

财务管理作业

第一章:总论一、单项选择题1.现代财务治理的目标是( )2.所有者和经营者发生矛盾冲突的重要缘故是()A.知识结构不一致B.掌握的信息不一致C.具体的行为目标不一致D.实际地位不同3.按利率变动和市场之间的关系,可将利率分为()4.以下()属于财务治理的环境C.经济开展水平D.经济政策5.依照债权人取得的酬劳情况,利率能够分为()6.作为企业财务目标,每股利润最大化较之利润最大化的优点在于()B.反映了制造与产出之间的关系C.考虑了风险因素D.能够防止企业的短期行为7.在市场经济条件下,财务治理的核心是()8.企业财务治理是企业经济治理工作的一个组成局部,区不与其他经济治理工作的特点在于它是一种()A.劳动要素的治理B.物资设备的治理C.资金的治理D.有用价值的治理9.企业价值最大化目标强调的是企业的()10.财务关系是企业在组织财务活动过程中与有关各方面所发生的()二、多项选择题1.企业价值最大化目标的优点要紧有〔〕2.企业的财务活动包括〔〕A.投资活动B.筹资活动C.分配活动D.资金营运活动3.债权人为了防止股东通过经营者损害其经济利益,采取的要紧方法是()4.股东通过经营者损害债权人利益的常用方法是()A.不经债权人同意,投资于比债权人预期风险要高的新工程B.不顾工人的健康和利益C.不征得债权人同意而发行新债D.不是尽最大努力往实现企业财务治理目标5.以每股利润最大化作为企业财务治理目标,其优点要紧有()6.碍事财务治理的要紧金融环境因素包括()7.解决所有者和债权人之间矛盾的方法是()8.以下经济行为中,属于财务活动的有()三、判定题1.“解聘〞是一种通过市场约束经营者的方法〔√〕2.不断提高经理人员的工资和奖金,使之分享企业增加的财宝,他们和股东的目标就会维持一致〔×〕3.企业与政府之间的财务关系表达为一种投资与受资的关系〔×〕4.每股利润最大化的目标是没有考虑资金时刻价值和风险价值,不能防止企业的短期行为〔×〕5.在协调所有者和经营者矛盾的方法中,“接收〞是一种通过所有者来约束经营者的方法〔√〕第二章:资金时刻价值和证劵评价一、单项选择题1.某企业拟建立一项基金,每年初投进100000元,假设利率为10%,五年后该项基金本利和将为〔〕元。

财务管理习题(1-3章)

第一章绪论一、判断题1、以筹资为重心的管理阶段,人们以资本成本最小化为目标。

()2、以资本运作为重心的管理阶段,人们追求的是资本收益的最大化。

()3、以投资为重心的管理阶段,投资决策被视为财务管理的重心。

()4、以内部控制为重心的管理阶段,人们将资本运作视为财务管理的中心。

()5、在以筹资为重心的管理阶段,财务管理对内部控制和资本运用问题涉及较少。

()6、在资本的三个基本特征中,稀缺性是资本的内在属性,而增值性是资本的外在属性。

()7、资本的增值性在于资本在运动中能够带来比原有价值更大的价值,它也是资本的最基本的特征。

()8、债务资本是企业从债权人那里取得的资本,反映了企业与债权人之间的债务债权关系。

()9、权益资本是企业从所有者那里取得的资本,反映了企业与企业所有者之间的受资与投资关系。

()10、在所有权中,最本质的是占有权和收益权。

( )11、处分权是所有者决定财产法律命运的权利。

()12、使用权是权利主体对财产实际控制的权利。

()13、“解聘”是解决所有者与债权人的利益冲突的一种途径。

()14、企业的法人财产权就是对企业资本的所有权。

()15、企业具有三重财务身份,即债务人财务、所有者财务和经营者财务。

()16、在行政配置方式下,资本配置的过程一般是:资本——市场——企业。

()17、初始配置是指企业建立时对资本所进行的配置,它是经过多次交易完成的。

()18、在我国计划经济体制下,资本的取得、运用采用的行政配置方式,而对于收益分配则基本上采取的市场配置方式。

()19、资本的再配置是指企业在生产经营过程中对资本所进行的重新组合,它需要依靠市场配置方式来实现。

()20、从代理理论的观点看,责任和权利的匹配是委托代理关系的核心。

()21、财务计划是以财务预测和财务决策为基础的。

()22、财务决策是在财务预测的基础上进行的。

()23、财务计划是财务预测的前提。

()24、财务计划的执行依靠财务控制。

()25、在企业实践中,财务计划通常是以财务预算的形式表现出来的。

第3章风险与收益(习题及解析)

第3章风险与收益(习题及解析)第3章风险与收益⼀、本章习题(⼀)单项选择题1.已知某证券的β系数为2,则该证券()。

A. ⽆风险B. 有⾮常低的风险C. 与⾦融市场所有证券的平均风险⼀致D. 是⾦融市场所有证券平均风险的两倍2.投资者由于冒风险进⾏投资⽽获得的超过⽆风险收益率的额外收益,称为投资的()。

A.实际收益率 B.期望报酬率 C.风险报酬率 D.必要报酬率3.企业某新产品开发成功的概率为80%,成功后的投资报酬率为40%,开发失败的概率为20%,失败后的投资报酬率为-100%,则该产品开发⽅案的预期投资报酬率为()。

A.18%B.20%C.12% D.40%4.投资者⽢冒风险进⾏投资的诱因是()。

A.可获得投资收益 B.可获得时间价值回报C.可获得风险报酬率 D.可⼀定程度抵御风险5.某企业拟进⾏⼀项存在⼀定风险的完整⼯业项⽬投资,有甲、⼄两个⽅案可供选择:已知甲⽅案净现值的期望值为1000万元,标准离差为300万元;⼄⽅案净现值的期望值为1200万元,标准离差为330万元。

下列结论中正确的是()。

A.甲⽅案优于⼄⽅案B.甲⽅案的风险⼤于⼄⽅案C.甲⽅案的风险⼩于⼄⽅案D.⽆法评价甲⼄⽅案的风险⼤⼩6.已知甲⽅案投资收益率的期望值为15%,⼄⽅案投资收益率的期望值为12%,两个⽅案都存在投资风险。

⽐较甲⼄两⽅案风险⼤⼩应采⽤的指标是()。

A.⽅差B.净现值C.标准离差D.标准离差率7.x⽅案的标准离差是1.5,y⽅案的标准离差是1.4,如x、y两⽅案的期望值相同,则两⽅案的风险关系为()。

A. x>yB. x<y C.⽆法确定 D.x=y8.合约注明的收益率为()。

A.实际收益率 B.名义收益率 C.期望收益率 D.必要收益率9.()以相对数衡量资产的全部风险的⼤⼩。

A.标准离差率 B.⽅差 C.标准差 D.协⽅差10.若某股票的⼀年前的价格为10元,⼀年中的税后股息为0.25,现在的市价为12元。

财务管理例题1-8章

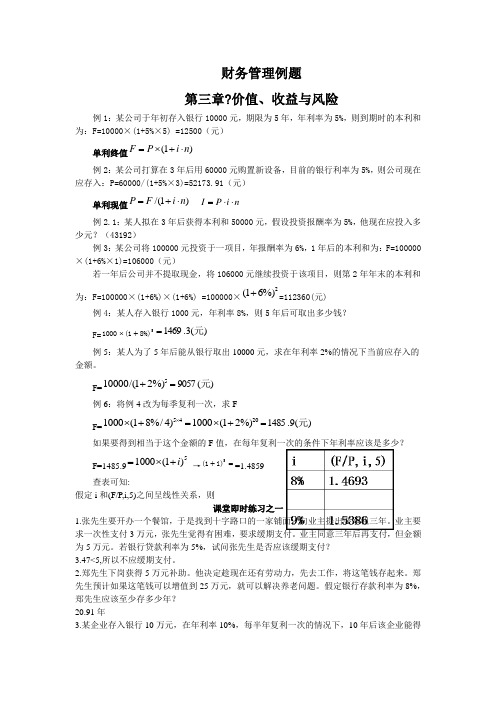

财务管理例题第三章 价值、收益与风险例1:某公司于年初存入银行10000元,期限为5年,年利率为5%,则到期时的本利和为:F=10000×(1+5%×5) =12500(元)单利终值)1(n i P F ⋅+⨯=例2:某公司打算在3年后用60000元购置新设备,目前的银行利率为5%,则公司现在应存入:P=60000/(1+5%×3)=(元)单利现值)1/(n i F P ⋅+= n i P I ⋅⋅=例:某人拟在3年后获得本利和50000元,假设投资报酬率为5%,他现在应投入多少元(43192)例3:某公司将100000元投资于一项目,年报酬率为6%,1年后的本利和为:F=100000 ×(1+6%×1)=106000(元)若一年后公司并不提取现金,将106000元继续投资于该项目,则第2年年末的本利和为:F=100000×(1+6%)×(1+6%) =100000×2%)61(+=112360(元)例4:某人存入银行1000元,年利率8%,则5年后可取出多少钱F=58%)(11000+⨯)(3.1469元=例5:某人为了5年后能从银行取出10000元,求在年利率2%的情况下当前应存入的金额。

F=5%)21/(10000+)(9057元= 例6:将例4改为每季复利一次,求FF=45)4/%81(1000⨯+⨯20%)21(1000+⨯=)(9.1485元= 如果要得到相当于这个金额的F 值,在每年复利一次的条件下年利率应该是多少F=5)1(1000i +⨯= →=+5i)(1=查表可知:假定i 和(F/P,i,5)之间呈线性关系,则4693.14859.1%84693.15386.1%8%9--=--x%24.8≈x课堂即时练习之一1.张先生要开办一个餐馆,于是找到十字路口的一家铺面,向业主提出要承租三年。

业主要求一次性支付3万元,张先生觉得有困难,要求缓期支付。

《投资组合管理》课程笔记 (3)

《投资组合管理》课程笔记第一章:投资组合管理概述一、引言1. 投资组合管理的定义:投资组合管理是一种系统性的管理方法,它涉及将投资者的资金分配到不同的资产类别中,以达到投资目标的过程。

这个过程包括资产的选择、配置、监控和调整,旨在最大化投资回报的同时控制风险。

2. 投资组合管理的目的:- 实现资本增值:通过投资组合管理,投资者希望资产价值能够随着时间的推移而增长。

- 风险控制:通过多样化投资,减少特定资产或市场的不利变动对整体投资组合的影响。

- 税务规划:合理配置资产以降低税务负担。

- 现金流管理:确保投资者在需要时能够获得足够的现金流。

二、投资组合管理的基本原理1. 风险与收益匹配原则:- 投资者应根据自身的风险承受能力选择合适的投资组合。

- 高风险通常伴随着高收益,但投资者必须确保潜在的回报与其承担的风险相匹配。

2. 分散投资原则:- 通过投资不同行业、地区和资产类别的资产,降低单一投资的风险。

- 分散投资可以减少特定资产或市场的不利变动对整体投资组合的影响。

3. 资产配置原则:- 资产配置是指在不同资产类别(如股票、债券、现金等)之间分配投资比例。

- 资产配置是投资组合表现的关键因素,对投资回报和风险水平有显著影响。

4. 长期投资原则:- 投资者应专注于长期投资目标,避免频繁交易导致的成本和税收影响。

- 长期投资有助于平滑市场波动,实现投资目标的稳定增长。

三、投资组合管理的过程1. 确定投资目标:- 评估投资者的财务状况、投资期限、风险偏好和投资目标。

- 设定具体的投资目标和预期回报率。

2. 制定投资策略:- 根据投资目标,制定包括资产配置、投资风格、市场时机等在内的投资策略。

- 选择主动管理或被动管理的方法。

3. 实施资产配置:- 确定各类资产的权重,如股票、债券、现金、房地产等。

- 考虑不同资产类别的风险和回报特性,以及它们之间的相关性。

4. 构建投资组合:- 在每个资产类别中挑选具体的投资品种。

第三章 投资收益和风险分析

第三章证券投资收益和风险分析在现代企业的经济活动中有各种投资机会。

投资会有收益,但也不可避免地会遇到各种各样的风险,诸如产品市场波动的风险、原材料和人力资源价格波动的风险、国际贸易中的汇率波动的风险、筹资来源利率波动的风险等。

现代企业财务决策不可能避免风险,而这些风险将影响企业投资资产的价值及收益水平。

因此,对投资收益和风险的衡量和权衡自然成为了企业价值提升的主要内容。

第一节投资收益一、收益和收益率收益是指投资者在一定的时期内投资于某项资产所得到的报酬(或损失)。

一项投资的收益主要来自于两个方面:经营盈利和资本利得。

经营收益是指生产经营的利润(或损失),对于证券投资来说是分得的红利或得到的利息。

资本利得是指出售投资资产所获得的收入和投资成本之间的差额,即从投资资产本身价格上升中得到的收益或在价格下降中产生的损失。

例如,股票的收益可以用下式计算:股票投资收益=红利+出售利得=每股红利×持有股数+(出售价格-投资成本)×出售股数投资收益的测定除了用收益总额外,一般更多地使用收益率指标。

收益率反映投资收益和投资额之间的比率,用以表示收益的大小。

投资额投资收益收益率=×100%1.简单收益率简单收益率是指不考虑资金时间价值的复利的概念计算的年收益率,或简单地计算一年的收益率。

例如,某企业投资450000元购买了50000股A 公司的股票,一年后A 公司分配红利每股0.72元,则该投资的收益率为:50000×0.72/450000×100%=8%。

对于债券来说,投资收益率等于利息加折价或减溢价和投资额的比率。

例如,某企业2003年1月1日以980元的价格购买了B 公司面值1000元、3年期、票面利率4%、每年付息一次的债券。

若在2004年1月1日企业以995元的价格出售,则收益率为:10004%(995980)100% 5.12%980⨯+-⨯=(持有期间收益率)若企业到期收回,则期望收益率为:10004%(1000980)/3100% 4.76%980⨯+-⨯=(到期收益率)计算若干年(较长时期)的平均收益率时,可以采用简单平均的方法。

财务管理例题 1-8章

【习题8】某汽车市场现销价格为10万元,若采用分期付款方式销售,分5年等额付款,利率为10%,问每年末付款额是多少?

单利现值

例2.1:某人拟在3年后获得本利和50000元,假设投资报酬率为5%,他现在应投入多少元?(43192)

例3:某公司将100000元投资于一项目,年报酬率为6%,1年后的本利和为:F=100000 ×(1+6%×1)=106000(元)

若一年后公司并不提取现金,将106000元继续投资于该项目,则第2年年末的本利和为:F=100000×(1+6%)×(1+6%) =100000× =112360(元)

(2) 如果每半年计息一次,则m=2

r=i/m=10/2=5% t=mn=32=6

则 200?000=A(P/A,5%,6) A=200?000/5.076 =39?401.103(元)

【例】某企业因引发环境污染,预计连续5年每年末的环境污染罚款支出如表所示。而根治环境污染的现时投资为500000元。环保工程投入使用后的年度运营成本与环保工程运营所生产的副产品的价值相等。(10%)

2.钱小姐最近准备买房。看了好几家开发商的售房方案,其中一个方案是A开发商出售的一套100平方米的住房,要求首付10万元,然后分6年每年年初支付3万元。已知这套商品房的市场价格为2000元/平方米,请问钱小姐是否应该接受A开发商的方案?(利率6%)

3.某公司拟购置一处房产,房主提出两种付款方案(1)从现在起,每年年初支付20万元,连续支付10年;(2)从第5年起,每年年初支付25万元,连续支付10年。假设该公司要求的最低投资报酬率为10%,你认为该公司应选择哪一个方案?

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

所以, 投资者四年的平均收益率是

1.4421 = (1.095844)4

第三章 风险与收益

第一节 第二节 第三节 第四节

风险与收益的衡量 投资组合理论 资本资产定价模型 套利定价模型

第一节 风险与收益的衡量

一、单项资产收益与风险的衡量

(一)收益 从理论上讲,是投资者投资于某种资产,在一定时期内所获

得的总利得或损失。 一般地讲,投资者投资的预期收益主要来源于三部分: 一是投资者所得的现金收益,如股票的现金红利和债券的利

他们提供了以下5种美国历史上重要的金融工具 自 1926年以来的历年收益率 : 1.大公司股票(标准普尔) 2.小公司股票(纽约交易所市值排序在5%后面) 3.长期公司债券(20年到期的优质公司) 4.长期美国政府债券(20到期) 5.美国国库券(到期3个月)

1925年 $1 投资的未来各年价值

9.58% , 持有期间 收益率是 44.21%

算术平均还是几何平均?

几何平均收益率可以告诉我们,按复利计算 可以得到的平均每年实际的收益率;

算术平均收益率告诉我们的是在某一代表性 年份实现的收益率。常用于对将来收益率的 估计。

案例:持有期间收益

有关股票、债券和国库券收益率的最著名研究是由 Roger Ibbotson (罗格· 伊博森)和 Rex Sinquefield( 瑞克斯· 森克菲尔德)主持完成的。

=(1+r1)× (1+r2)× (1+r3)× (1+r4)-1 =(1.10) ×(0.95) ×4.21%

思考:投资者这个投资的年均收益率是多少?

2、平均收益率

(1)算术平均收益率( Arithmetic average

return )

R A

government bonds Inflation

Treasury bills

$0.1 1925 1935 1945 1955 1965 1975 1985 1995 1999 Year-end

美国国库券 收益率

U.S. Treasury Bills

Year

Year

16.00% 14.00% 12.00% 10.00% 8.00% 6.00% 4.00% 2.00% 0.00%

1美元在不同投资组合中的表现(假设1925年末收益为1美元 )

Index $10,000

$1,000 $100 $10 $1

Small-company stocks

$6,640.79 $2,845.63

$40.22

Large-company Long-term stocks

$15.64 $9.39

$1,775.34

1000

$59.70

$17.48

10

Common Stocks Long T-Bonds T-Bills 0.1 1930 1940 1950 1960 1970 1980 1990 2000

Source: © Stocks, Bonds, Bills, and Inflation 2003 Yearbook™, Ibbotson Associates, Inc., Chicago (annually updates work by Roger G. Ibbotson and Rex A. Sinquefield). All rights reserved.

60.00大% 公司股票收益率

40.00% 20.00%

0.00% -20.00% -40.00% -60.00%

长期政府债券收益率

Long-Term Government Bonds 50.00% 40.00% 30.00% 20.00% 10.00% 0.00% -10.00%

Year

1926 1928 1930 1932 1934 1936 1938 1940 1942 1944 1946 1948 1950 1952 1954 1956 1958 1960 1962 1964 1966 1968 1970 1972 1974 1976 1978 1980 1982 1984 1986 1988 1990 1992 1994 1996 1998

1、持有期收益率(时间权重收益率)

持有期收益率是持有一项投资在n 年期间的收 益率,在i 年的收益率为 ri

持有期间收益率 =(1+r1)×(1+r2)× … ×(1+rn)-1

持有期收益率: 举例二

假设你的一项投资四年间的收益 年 收益

1 10%

2 -5%

3 20%

你的持有期收益率

4 15%

=

1 n

n i =1

Ri

(2)几何平均收益率( Geometric average return )

n

1

RG = [ (1 + Ri )] n 1

i =1

2、平均收益率

年 收益 1 10% 2 -5% 3 20% 4 15%

算术平均收益率 = r1 + r2 + r3 + r4 4

= 10% 5% + 20% + 15% = 10% 4

息支付等; 二是资本损益,即从资产价格上升中得到的利得或价格下降

产生的损失; 三是在投资期中所得到的现金收益进行再投资时所获得的再

投资收益。

(一) 收益

收益值 收到的现金量和资产价 值的变动值.

现金收入(股利、 债息)

结束时的市场价值

时间

0

1

总收益 = 现金收入 + 资本利得

初始投资

(二)收益率

收到的现金流和资产价值的变动值之和除以 初始投资额的比率 。

收益率 =

收益额 期初价格

现金收入

=

+

期初期末的价格变化

期初价格

= 现金收益率 + 资本收益率

收益率: 举例一

你以$35 买一只股票,并收到$1.25的股利,现在 的股票价值为$40. 收益 = 1.25 + (40–35) = $6.25 股利收益率 = 1.25 / 35 = 3.57% 资本收益率 = (40 – 35) / 35 = 14.29% 总收益率 = 3.57% + 14.29% = 17.86%