小小辛巴的重剑无锋(特别寄送1)(1)全解

童话故事之勇敢的小狮子

童话故事之勇敢的小狮子从前,有一个叫做辛巴的小狮子,他生活在阿弗利卡的广袤草原上。

辛巴非常喜欢冒险,他总是对未知充满好奇。

有一天,他听说草原的深处有一片神秘的丛林,那里有许多宝藏和传说中的神兽。

辛巴决定要去探险。

辛巴早早地从狮族领袖那里获取了一些智慧宝石,这些宝石能够帮助他解决遇到的困难。

辛巴告别了他的父母和朋友们,踏上了前往丛林的旅程。

一路上,辛巴遇到了许多危险。

在他穿过一片深深的沼泽时,一只巨大的鳄鱼突然扑向他。

辛巴用智慧宝石制造出一道防护罩,成功地躲过了鳄鱼的攻击。

接着,他又遇到了一只凶恶的草原狼,辛巴利用宝石释放出耀眼的光芒,把狼吓跑了。

终于,辛巴来到了丛林的边缘。

他望着面前茂密的大树和无数个未知的路口,有些不知所措。

就在这时,一只神秘的黑豹出现了,它告诉辛巴,如果他想要找到宝藏,就必须证明自己勇敢。

辛巴立刻接受了挑战。

辛巴进入了丛林,他发现这里并不像他想象的那样安全。

丛林里有各种各样的陷阱和怪兽。

但是,辛巴在每个危险面前都用智慧宝石找到了解决办法。

他跳过深深的坑,击退了猛烈攻击的怪兽,一步步靠近宝藏的位置。

当辛巴终于找到宝藏时,他发现它并不是他想象中的金银财宝,而是一面镜子。

那面镜子映射出他自己的形象,并从镜子里传出了声音:“辛巴,你证明了自己的勇敢,你就是传说中的勇者。

”辛巴被感动了,他原来一直以为勇敢是要面对外在的危险,而镜子告诉他,勇敢首先要面对自己内心的恐惧。

辛巴拿起宝藏,心中充满了勇气和自信,他打破了镜子,释放出一道光芒。

这道光芒飞向天空,点亮了整个丛林。

从此以后,辛巴成为了草原上的英雄,启示了其他小动物们追求自己的梦想。

故事讲述了辛巴的勇敢和探险精神,他不畏艰险,勇敢地面对每一个困难,并通过智慧和勇气找到了宝藏的真正含义。

这个故事告诉我们,勇敢并不只是面对外部的挑战,更重要的是要面对自己内心的恐惧,勇敢地接受挑战和追求梦想。

小狮子辛巴的故事,将激励人们勇敢追求自己的目标,不被困难所吓倒。

狮子王(三)

狮子王(三)作者:来源:《课外生活(小学4-6年级)》2019年第11期前情提要:刀疤设下陷阱,把辛巴骗到峡谷中,狮王木法沙赶来救辛巴,却被刀疤陷害跌下谷底摔死了。

辛巴没看到叔叔残忍的行为,心里满是愧疚和伤心。

弱小的他该怎么办呢?“天哪,我们的国王死了!要不是因为你,他怎么会发生意外呢!”刀疤不怀好意地对辛巴说道。

在刀疤的恶意鼓动下,辛巴被迫独自离开了荣耀国。

路上,辛巴又受到了土狼的凶猛攻击,走投无路,辛巴只好从悬崖边上跳入布满荆棘的谷底,逃过一劫。

满身伤痕的辛巴跌跌撞撞地走在干旱的大地上。

终于,这只极度伤心又筋疲力尽的小狮子再也走不动了,一头栽倒在地上。

这时,在他头顶的上方,贪食的秃鹫们一圈又一圈地盘旋着,它们巴不得辛巴快点儿死去。

聪明的猫鼬丁满和善良的野猪彭彭出现了,这两位好心的朋友救了辛巴。

“小家伙,你从哪儿来?”“我……我犯的错非常严重,哪儿也回不去了。

”辛巴伤心极了。

“听着,把过去的烦恼统统忘掉吧!”丁满高兴地说,“没有规则,没有责任,没有烦恼!”渐渐地,丁满和彭彭的乐观感染了辛巴,他们一起唱着“哈库拉玛塔塔”。

很快,他和这里的动物们打成了一片,跟着他们在森林中嬉戏玩耍,把从前那些不愉快的回忆都丢在了脑后。

他甚至连口味也变得和新朋友们一样了。

原来,虫子的味道也不错!就这样,日子一天天过去了……转眼,辛巴长成了一只高大健壮的雄狮子。

一天晚上,当辛巴和朋友们躺在草地上抬头望着星空时,他突然想起了木法沙说过的话:“很久以前,有人告诉我,过去那些伟大的国王都在上面看着我们。

”丁满和彭彭一下子被逗乐了:“谁告诉你这么不合常理的话?”辛巴想自己静一静,便独自走开了。

风吹云动,夜幕下,他凝望星空,好像在想着什么……轻柔的晚风拂过,带走了辛巴身上的一丝绒毛。

绒毛越飘越远,飘向了记忆中的地方……绒毛一路飘过草原,在黎明的第一道晨光中,落入了法师拉飞奇的手心。

“辛巴!”有见识的老狒狒举起绒毛,激动地大声喊道,“是时候了!”拉飞奇给画在树干上的小狮子的脖子上添了一圈红色的长毛,接着,便踏上了寻找辛巴之路。

股票投资之重剑无锋小小辛巴

小小辛巴的重剑无锋(选股之道)如果我是一个古代侠士,那么我喜欢仗玄铁重剑行走江湖,虽然没办法施展太多的精巧之招,但简单的一劈、一格、一挡、一刺,已足以安身立命。

大道至简,简单不仅是有效的,而且是有力的。

市场交易者选择什么样的企业,与他的风格喜好息息相关。

他对企业的价值评价也与他的交易方法相配合。

小小辛巴运用的方法强调稳健、安全获利,如同在使用玄铁剑法,虽然大巧不工、重剑无锋,貌似容易,实际运用起来却要有很强的内力与定力,更重要的是,所挑选使用的必须是内含玄铁的无锋重剑,才能将剑法发挥到极致。

剑法早已在“小小辛巴的玄铁重剑”中作了初步探讨,本文主要谈如何挑选重剑(江湖人称“选股之道”)。

对一个企业估值有各种办法,有现金流折算法,有市盈率法,有市净率法,有股息率法‥‥‥这些计算法各有利弊,都有一定的出错概率,而且对未来的分析预测都相当主观,用博友客观化投资的话来说:“基本分析比技术分析还要主观”。

对于这些方法我都有仔细研究过,也不知道是我学得不精还是运用不得法,都觉得不是很好用,具体运用时只好用各种方法对一个企业做一个综合的判断,设定一个大致区间:高估区间、低估区间、合理区间(或者叫搞不清是高估还是低估,看不懂的区间)。

然后用巴菲特的精典名言安慰自己:“模糊的正确远胜于精确的错误”。

(估计巴菲特也是用这样的话在安慰自己,同道中人啊)通过对世界成熟市场的深入研究,我越来越认同三大观点:主动性投资很难战胜指数化投资;通胀是投资的大敌;只有投资那些能长期跑赢指数的超级冠军才能取得最终胜利。

有了这个思路后,挑选玄铁重剑型企业就容易了很多。

步骤如下:1、挑选那些能够长期战胜通胀且获利能力较高的行业;2、从优选行业中挑选获胜概率较大的龙头企业;3、从优选企业中挑选发展前景较好或者价值大大低估的具体投资对象,定期进行比较分析;具体如下:1、能够长期战胜通胀且获利能力较高的行业,主要有以下几种类型:(1)有着无限需求、增长无极限的两个行业:食品、酒类等消费行业或医药、医疗等保健行业。

小狮子的勇气之旅

《小狮子的勇气之旅》在广袤无垠的草原深处,居住着一个规模庞大的狮子家族。

在这个家族中,一只活泼可爱的小狮子诞生了,它被赋予了“辛巴”这个名字。

自出生以来,辛巴就展现出了异于常“狮”的活泼与好奇。

它那毛茸茸的身躯,圆溜溜且充满灵性的大眼睛,时刻都透露出对这个世界强烈的探索欲望。

在家族的悉心庇护下,辛巴度过了天真无邪、无忧无虑的童年岁月。

随着时光的缓缓流淌,辛巴逐渐长大,开始学习狮子必备的生存技能。

它跟着母亲学习如何悄无声息地接近猎物,跟随父亲学习怎样在辽阔的草原上威风凛凛地巡视领地。

然而,在辛巴的内心深处,始终燃烧着一团渴望独自探索远方的火焰。

有一日,当辛巴正在专注地练习捕猎技巧时,一只色彩斑斓的鸟儿从它的头顶轻盈飞过,嘴里还衔着一颗闪烁着光芒的种子。

辛巴瞬间被这只鸟儿吸引住了,全然忘记了正在进行的训练,撒开腿追着鸟儿跑去。

鸟儿时飞时停,仿佛有意逗弄着辛巴。

不知不觉中,辛巴跑得越来越远,远远地离开了家族的领地。

当辛巴终于意识到自己已经迷失方向时,太阳开始缓缓西沉,辽阔的草原被晚霞染成了一片金黄。

辛巴心中涌起一阵恐慌,它急切地想要找到回家的路,可四周陌生的景色让它感到迷茫无措。

就在这时,一阵低沉的咆哮声从远处的灌木丛中传来,一只体型硕大的成年狮子缓缓现身。

这只狮子身上的鬃毛杂乱却不失威严,眼神中透露出一种令人敬畏的威严和冷漠。

它紧紧盯着辛巴,一步步逼近。

辛巴的心跳瞬间加速,本能地想要转身逃跑,但它突然想起了父亲曾经的教诲:狮子在面对危险时,绝不能退缩。

于是,辛巴鼓起勇气,稳稳地站在原地,对着陌生狮子发出了稚嫩但坚定的吼声。

陌生狮子听到辛巴的吼声,先是微微一愣,随后露出了一抹不屑的嘲笑。

它加快步伐,猛地冲向辛巴。

辛巴尽管内心充满恐惧,但它紧紧攥住爪子,做好了迎接挑战的准备。

就在陌生狮子即将扑到辛巴身上的危急关头,突然传来了一声更为洪亮的咆哮。

原来是辛巴的父亲带领着家族成员及时赶到。

陌生狮子看到辛巴的家族阵容,深知自己势单力薄,便识趣地转身隐入了草丛之中。

三年级上册第三单元编故事

三年级上册第三单元编故事在一个小小的土丘下,住着一群勤劳的小蚂蚁。

其中有一只特别调皮捣蛋的小蚂蚁叫小黑。

有一天,小黑突发奇想,它不想像往常一样跟着大家出去找食物,而是想去探索一个神秘的地方——那是它在一片落叶上看到的一个画着巨大花朵的图案,那朵花看起来就像一座彩色的小山,花朵旁边还有一些亮晶晶的东西。

小黑觉得那里肯定藏着世界上最甜的花蜜和最闪亮的宝贝。

于是,小黑悄悄地离开了蚁群,朝着它想象中的那个神奇地方出发了。

它爬过了一片长满尖刺的草丛,那些尖刺就像巨人的针一样,小黑小心翼翼地穿梭其中,嘴里还嘟囔着:“哼,这些尖刺可别想拦住我这个勇敢的探险家。

”好不容易穿过了草丛,小黑又遇到了一条小水沟。

对于小蚂蚁来说,这小水沟就像一条宽阔的大河。

小黑在沟边来回踱步,思考着怎么过去。

突然,它看到一片树叶飘落在水面上,小黑眼睛一亮,它爬到树叶上,用小树枝当作船桨,开始划动起来。

可是,水流有点急,树叶船在水里打着转儿,小黑紧张得大喊:“哎呀呀,我可不想被冲到大海里去喂大鱼啊!”不过幸运的是,树叶船最终被一根树枝拦住了,小黑赶紧爬上了岸。

小黑继续前进,它看到了那朵巨大的花,只不过这朵花并没有像画上那么完美。

花瓣有些残破,周围也没有亮晶晶的东西。

小黑有点失望,但它想既然来了,还是要上去看看有没有花蜜。

它顺着花茎往上爬,爬着爬着,突然听到一阵嗡嗡声。

小黑抬头一看,一只大蜜蜂正瞪着它呢。

大蜜蜂生气地说:“你这个小不点,来我的花上干嘛?这可是我辛辛苦苦找到的。

”小黑害怕极了,但它还是鼓起勇气说:“蜜蜂大哥,我只是想看看有没有多余的花蜜,我走了好远好远的路才来到这里呢。

”大蜜蜂听了小黑的话,觉得这小蚂蚁还挺勇敢的,就说:“好吧,看在你这么勇敢的份上,你可以在花瓣边缘找一找,那里可能还有一点点花蜜。

”小黑高兴地谢过蜜蜂大哥,在花瓣边缘找到了一点点花蜜,那花蜜的味道甜极了。

小黑吃饱后,它开始想念自己的蚁群了。

它意识到家才是最温暖的地方,外面的世界虽然很精彩,但也充满了危险。

逻辑推理56题(内附答案)

大家可以挑自己喜欢的来做一起交流!【1】假设有一个池塘,里面有无穷多的水。

现有2个空水壶,容积分别为5升和6升。

问题是如何只用这2个水壶从池塘里取得3升的水。

【2】周雯的妈妈是豫林水泥厂的化验员。

一天,周雯来到化验室做作业。

做完后想出去玩。

"等等,妈妈还要考你一个题目,"她接着说,"你看这6只做化验用的玻璃杯,前面3只盛满了水,后面3只是空的。

你能只移动1只玻璃杯,就便盛满水的杯子和空杯子间隔起来吗?" 爱动脑筋的周雯,是学校里有名的"小机灵",她只想了一会儿就做到了。

请你想想看,"小机灵"是怎样做的?【3】三个小伙子同时爱上了一个姑娘,为了决定他们谁能娶这个姑娘,他们决定用手枪进行一次决斗。

小李的命中率是30%,小黄比他好些,命中率是50%,最出色的枪手是小林,他从不失误,命中率是100%。

由于这个显而易见的事实,为公平起见,他们决定按这样的顺序:小李先开枪,小黄第二,小林最后。

然后这样循环,直到他们只剩下一个人。

那么这三个人中谁活下来的机会最大呢?他们都应该采取什么样的策略?【4】一间囚房里关押着两个犯人。

每天监狱都会为这间囚房提供一罐汤,让这两个犯人自己来分。

起初,这两个人经常会发生争执,因为他们总是有人认为对方的汤比自己的多。

后来他们找到了一个两全其美的办法:一个人分汤,让另一个人先选。

于是争端就这么解决了。

可是,现在这间囚房里又加进来一个新犯人,现在是三个人来分汤。

必须寻找一个新的方法来维持他们之间的和平。

该怎么办呢?按:心理问题,不是逻辑问题【5】在一张长方形的桌面上放了n个一样大小的圆形硬币。

这些硬币中可能有一些不完全在桌面内,也可能有一些彼此重叠;当再多放一个硬币而它的圆心在桌面内时,新放的硬币便必定与原先某些硬币重叠。

请证明整个桌面可以用4n个硬币完全覆盖【6】一个球、一把长度大约是球的直径2/3长度的直尺.你怎样测出球的半径?方法很多,看看谁的比较巧妙【7】五个大小相同的一元人民币硬币。

DOTA山岭巨人小小攻略

∙英文名: Tiny∙简称: Tiny∙英雄分类: 力量∙基础生命值: 606∙基础魔法值: 182∙初始攻击力: 61-67∙基础护甲: 3.0∙攻击射程: 128∙移动速度: 285说明:小小的加点方式不多,一般路人的时候基本都是VT先满(4级T 比4级V性价比高,建议7级先加T)。

然后加大,看局势选择点不点崎岖外表。

不过在越来越多的国际比赛赛场上,6级加大的小小非常流行,点了大吼T伤害增加了外加普攻伤害会更高,总的来说还是看个人喜好了。

说明:由于Tiny作为一个Gank型的力量法师对魔法要求较高,所以出门头环提高属性是比较不错的选择。

说明:Tiny的魔法由于爆发性特别高,适合做ganker,装备方面也是Gank装、游走装为主。

说明:跳刀转飞可以最大话增强gank能力。

后期在Tiny爆发效果下降时补充红杖可以仍然维持对对面的威胁。

或者出肉装做一个小控场也是不错的选择。

HY也是可以选择的装备之一。

∙恶魔巫师复仇之魂撼地神牛兽王风暴之灵半人马酋长∙全能骑士沉默术士恶魔巫师仙女龙食尸鬼风暴之灵山崩< 快捷键V >技能说明:用岩石轰炸一个区域,造成伤害并晕眩2秒。

施法距离:600施法间隔:17魔法消耗:120∙等级1:造成100点的伤害。

∙等级2:造成180点的伤害。

∙等级3:造成260点的伤害。

∙等级4:造成300点的伤害。

投掷< 快捷键E >技能说明:山岭巨人随机抓起275范围内的一个单位,将他投向一个目标。

落地以后对附近的敌方单位造成伤害,被投掷的单位本身受到20%(35%/50%/65%,随长大的等级而上升)的伤害。

不能投掷真龙形态下的龙骑士。

对建筑有效无视魔法免疫法术攻击粉碎(物理并无视防御)伤害。

施法间隔:10魔法消耗:120∙等级1:投掷距离1300,造成75点的伤害。

∙等级2:投掷距离1300,造成150点的伤害。

∙等级3:投掷距离1300,造成225点的伤害。

女神异闻录4黄金版 中文版剧情流程攻略(完整版)-女神异闻录4猜谜

【序章】离开了自己熟悉的都市,我在列车上隐约看到了那时的光景.奇怪的长鼻子老人,和白头发的女性。

时间与空间的狭间?我将要面对巨大的灾难?到底……是什么,是梦么?==================================================================【4.11】(调查青色的蝴蝶可以用来存档)也许是旅行导致的疲劳吧,头一直疼的厉害,到家后,想到以后一年就要在这里度过,不免有许多感慨呢,吃饭的时候如同一家人的寒暄,可是叔叔却被电话叫了出去,果然警察的工作很忙呢,表妹到是意外的成熟,只是模仿电视里卡通人物“JUNES”唱歌的时候会表现出童真的一面,打开冰箱里面还有吃的,只是味道就,唉,果然,叔叔生活的也是一塌糊涂呢。

冰箱里有冷炒饭上楼的楼梯旁随便堆放着一些书籍和电话簿,挂历之类的东西(存档位置)。

唉,累的全身都快散架了,今天就早点睡觉好了。

夜晚是如此的漫长,诡异的梦境,绵延的迷雾中,我与那个人影厮杀着,他是谁,我又在做什么,所谓密团又是什么,不想让我知道真相,可恶,狡猾的家伙,居然跑掉了……============================================================================== 【第一部分,怪雾和杀人案】【4.12】自我介绍中,选择【谁是败逃武士啊】勇气UP回家的途中道路居然被封锁了,搞什么,早上学校下雾不让大家回家从遇到的叔叔口中得知道,原来,发生了猎奇杀人事件……山野真由美,现在已经成为了一具尸体,被挂在了房子顶上。

大家倍受惊愕,只能各自回家了============================================================================== 【第二部分:困惑的前辈】【4.13】杨介为我的到来进行了小小的庆祝,我也认识了小西早纪前辈,不过看上去她好似有什么烦恼呢。

孤行必赢文集

强势(让盘方)的拉力强度与平赔的逻辑关系日12:55 152014年12月1、强势方利空,拉低平赔营造强势方不稳的错觉,很正常;反之,则应考虑非正路赛果;、强势方大利好,抬高平赔任博,辅助降低强势方打出的赔付,很正常;反之,则应考虑非正路赛2 果;3)轮,因戈尔施塔(17/341)2 vs 0凯泽斯劳滕(例1:德乙的劣势;客队则是联赛中的人气强015即时形式:主队本赛季发挥出色,排名榜首,但往绩端则存在队,拉力强劲;应注意本场的基本面,强强对话,主队旨在复仇,客队心理优势较大,分胜负的印象增加,则平局的关注度下降; 3.00 3.10 威廉2.30解盘分析、做平局:既然平局关注下降,若不分胜负,略抬高的平赔不但不易引起注意,反而拉近了胜负差1 2.30 3.30 2.80,强化主胜信心,拉低客胜体现出客队的强势;距;例如开的位置跑出,同样应充分利用平局来高”2、做客胜:客队拉力强劲,有相当的受注压力,不满足在较“3.00;毕竟主队是榜首形象,韬平强化主胜信心,平局抬高任博取,客胜则位于调节,开2.15 3.40 3.00 的数字心理关口;、本场思路:平局关注度较低,威廉则采用超低平吸引注目,意在提示主队往绩0153,不稳,弱化主胜信心;同时客胜的3.10则不会造成投注负担,对于倾向分胜负的局面,甚至比平赔丰厚,完美的做盘;例2,意甲15/38轮,帕尔马(20)0 vs 0卡利亚里(18)即时形式:主劣,客劣,结合往绩端主队的略微优势,虽主队不济,但让闲家去客胜也很难;此对阵下,会一定程度产生主队借此机会止颓的想象;威廉2.20 3.50 3.10解盘分析1、做客胜:即时形式下,客胜信心能有多少呢?拉低平赔,胜平足以分散掉客胜本就有限的注码;2、做主胜:结合基本面中主队的微弱优势,应拉低平赔强调主队不稳,此时顶平,唯一的作用就是强化主胜信心,则主胜难以被分散,不是主胜;3、本场思路威廉变盘图例产生一定的分散作用;低位,的中庸位置,配合韬开平强化主胜信心,同时客胜的3.10初盘开在2.20变盘更是微妙,针对玩家已经入套(形成主胜跑出的印象),抬高主胜做出防范态势,同时降低平赔的赔的交易量来看,威廉迎头而上,BF付压力;本例则属于强势方不稳,反而韬开平赔强化信心的操盘;从采取韬开平的做盘真是精妙,收效甚好;总结只是原理,并不能”基本面千千万,开盘思路就有千千万。

辛巴@

音 乐 欣 赏

狮子王

THE LION KING

•七八班 •第一大组

人 物 介 绍

1.辛巴: 故事的主角,父亲一开始就被猎人杀害, 从此和妹妹们一起被狼妈妈收养,并在众 人的教导下成长,萤火虫女皇给了他北斗 七星的力量,树王亚波给了他可以隐身的 神奇魔法披风,最终他报了血仇,并将老 虎歇利变成了石头,成为了大草原上的动 物之王并出色地完成了众王之王的职责。 孩子有两个,分别叫朱尼尔和露丝,朱尼 尔同样有大熊星座力量,而露丝有预知能 力。辛巴的魔法威力比宾波强,但是不能 连续进行魔法的方向转换,只能对着一个 地方打,不过敌人数量多而且集中时这反 而是个好处。与宾波感情较浓厚,如果让 宾波死掉他自己也不能独活,从小到大只 有和宾波闹一次矛盾,把宾波当最好的朋 友。小时候很崇拜巴克拉,想要 辛巴和宾波的抚养者,十分善解人意。是辛巴小时候的保护者 之一,在辛巴出发前还通知了其他的狼,让他们帮助辛巴。第 一部中最后变老了但是第二部中不知为什么返老还童了,有3 个(或者2个)孩子,都是辛巴宾波的好儿子。 3.豹子 巴克拉: 辛巴的老师,帮助辛巴解决了许多难题,辛巴的 第六感就是他培训出来的。在辛巴的旅行过程中 帮了他的大忙,也是辛巴小时候的保护者之一。 眼睛有时候会发出蓝色的光芒,同时也是辛巴的 搏斗教练,曾经训练过辛巴跳跃悬崖。和辛巴的 关系如父子一般,所谓“多年的父子成兄弟”,

•经典台词

•whenever you fell alone,just remember,that those kings will always be there to guide you.And so will I. •(当你感到孤独的时候,要记住,我们的先辈一直在 指引着你,我也会。) •I am only brave when I have to be,Being brave does not mean you go looking for trouble. •(我只是在必要的时候才会勇敢,勇敢并不代表你要 到处闯祸。) •Yes,the past can hurt.But I think you can either run from it or learn from it. •(对,过去是痛楚的,但我认为你要么可以逃避,要 么可以从中学习。) •This is my kingdom.If I do not fight for it,who will? •(这是我的国土,我不为它而战斗,谁来为它战斗 呢?)

中班主题勇敢的狮子王辛巴教案【含教学反思】

中班主题勇敢的狮子王辛巴教案一、前言本教案面向年龄为3-4岁的中班幼儿,旨在通过狮子王辛巴的故事,让幼儿感受勇敢、责任、友情等情感,以及培养幼儿自信心和创造力。

本教案纳入了许多互动、游戏、故事和手工制作等元素,让幼儿在活动中感受快乐与学习的共同点。

二、目标根据本主题教学的内容要求,幼儿应该达到如下学习目标:1.了解狮子王辛巴的故事情节,理解其中蕴含的思想,如友情、责任、勇气等;2.学习创造性思维,尝试在手工制作中自由发挥;3.提升幼儿的语言表达能力,增强社交能力。

三、教学活动3.1 活动一:寻找辛巴目的通过模拟游戏,让幼儿充分了解辛巴的形象及挑战。

活动准备一幅辛巴的图片、一张地图、一些棕色纸制》的狮子鼻子、爪子、耳朵和尾巴、一些障碍物如桌子椅子等。

活动步骤1.活动开始前,老师把辛巴的图片粘贴在教室里的一个角落里,然后把障碍物放在路上,制造一些游戏难度;2.老师告诉幼儿辛巴丢失了,然后带领幼儿一起找,并在路上遇到一些障碍物;3.当幼儿找到辛巴时,老师将它移动到其他的地方,并再次开始寻找;4.然后问一些问题,如“辛巴什么时候最勇敢”、“你们想要成为勇敢的小狮子吗?”等。

注意事项该活动需要多次进行,以便让幼儿能够逐渐理解游戏的规则,增强合作意识和友情。

3.2 活动二:狮子王面具制作目的让幼儿通过手工制作来模仿狮子,并加强他们的创造性思维。

活动准备一些彩色纸、剪刀、颜料和泥巴等材料。

活动步骤1.老师向幼儿介绍狮子王辛巴的特点和颜色,展示一些狮子的图片以及狮子和鬃毛,以激发幼儿的制作热情;2.老师发放彩色纸、剪刀和颜料等材料,让幼儿自由发挥,制作自己的狮子王面具;3.老师可以在过程中提供一些建议和帮助,鼓励幼儿尽量自由发挥自己的想象力和创造力;4.最后,老师带领幼儿分享自己的面具,评选出最好的作品,并让幼儿一起拍照留念。

注意事项该活动需要设立比赛规则,以鼓励幼儿的创造性思维和自信心。

3.3 活动三:狮子王辛巴故事分享目的通过故事分享,让幼儿更好地理解和接受勇气、责任和整个故事背后隐含的思想。

炒股基本知识

小小辛巴的只言小思80—110小小辛巴的只言小思80(溃军之将) (1)小小辛巴的只言小思81(秋虫暮雀) (4)小小辛巴的只言小思82(瞬间闪亮) (6)小小辛巴的只言小思83(动物凶猛) (8)小小辛巴的只言小思84(星际迷航) (10)小小辛巴的只言小思85(平静纯白) (14)小小辛巴的只言小思87(一泓飞瀑) (15)小小辛巴的只言小思88(曙光在前) (17)小小辛巴的只言小思89轮跌补跌 (19)小小辛巴的只言小思90(想赢怕输) (21)小小辛巴的只言小思91(反戈一击) (24)小小辛巴的只言小思92(盗梦空间) (26)小小辛巴的只言小思93(至人无梦) (29)小小辛巴的只言小思94(梦有几层) (31)小小辛巴的只言小思95(反弹而已) (34)小小辛巴的只言小思95(小议青啤) (35)小小辛巴的只言小思96(傻子太少) (39)小小辛巴的只言小思97(开始企稳) (41)小小辛巴的只言小思98(天虹商场) (42)小小辛巴的只言小思99(开始买进) (43)小小辛巴的只言小思100(随心而写) (45)小小辛巴的只言小思101(半懂不懂) (48)小小辛巴的只言小思102(中国石油) (51)小小辛巴的只言小思103(小跌小买) (55)小小辛巴的只言小思104(招商银行) (56)小小辛巴的只言小思105(还是鳄鱼) (57)小小辛巴的只言小思106(静坐亭台) (59)小小辛巴的只言小思107(乱写之墙) (61)小小辛巴的只言小思108(终于笑了) (64)小小辛巴的只言小思109(待结计划) (65)小小辛巴的只言小思110(无视波动) (67)小小辛巴的只言小思80(溃军之将)小小辛巴于2010年5月6日夜写于鹭岛百家村这是一场真正的溃败!这是一场真正的屠杀!所谓的汇金防线在空头的连续进攻下,弱不禁风,一戳就破。

去年10月份,工商银行、建设银行和中国银行曾发出公告,称汇金公司增持三行A股股份,汇金公司还拟在未来12个月内以自身名义继续在二级市场增持三行股份。

小小辛巴年重剑无锋(特别寄送4)20141008

小小辛巴年重剑无锋(特别寄送4)列位兄弟:日落西山红霞飞,战士打靶把营归。

我已归心似箭,你在异乡还好吗?重剑无锋从2012年5月出版,到此刻已经两年半了,感激大家的支持。

出版以来,大家反映最多的问题是卖出讲得不多。

为了解决那个问题,2014年3月,我做了一次小规模的修订,主如果补充了如何卖出。

不过,很多人讲卖出,实际上是指换股调仓,与整体性地不看好、大规模地卖出是有专门大不同的,而2014年年初修订时,还不需要面对大规模卖出的问题,所以,我补充的内容主要仍是换股调仓的卖出。

到了2014年5月,我在特寄3 也举了几个如何把握个股卖出的例子,不幸的是,后面它们都创了新高,虽然完败,但那几个例子对于如何把握个股中短时刻的卖点判断仍是有必然意义的,且我卖了以后,它们确实也大调整了好一段,相似经验若是用在指数顶周围的卖出,那调整时刻与幅度可就相当惊人了。

写特寄3时,创业板指数正处于深幅下跌中,从2014年2月25日的1571点跌到最低的2014年4月29日的1248点,相当多的朋友都蒙受了很多损失,有很多兄弟还后悔没有在前面及时卖掉一些股票。

在超级悲观的状态下,我仍然坚持以为创业板指数有专门大可能创出新高。

并在特寄3里对接下来的行情进展做了一个预期计划,那时,有两种预期(悲观和乐观),原文如下:“接下来的两、三个月,可重点观察,创业板指数与上证指数的表现,若是反弹后同步创新低,那么极可能是调整结束的标志,从而产生一路大反弹。

尔后六、7月份新股发行预期兑现,利空出尽,市场暴炒新股,赚钱效应显现,创业板指数走势凌厉,再创新高,上证指数刚开始则较弱,气得价值投资者们半死,后期跟从创业板有所上涨,一路结束行情,再次进入漫长的下跌周期,等待2015年或2016年真正大牛市的到来,这是悲观预期,实现概率较大。

若是不经历创新低式的洗盘,就从此刻那个位置反弹,然后一路上涨,且上证指数明显强于创业板指数,率先创出新高后仍上涨,而创业板指数通过一段时刻的盘弱后,也追赶,那么接下来就是一个大半年的震荡行情。

20130918小小辛巴的重剑无锋(特别寄送2)

小小辛巴的重剑无锋:特别寄送2(2013.09.18)各位兄弟:从未谋面,却时常想念。

聚少离多,蹉跎了岁月。

转眼过去大半年,江湖早已物是人非。

不管世道如何改变,我仍将珍视和善待每一位因书而识的兄弟。

《重剑无锋》虽然有很多缺憾,但是,它作为我的首本股票书,却是我和兄弟们相识相交的一个重要联结,为了让这个信物历久弥新,我将定期进行补充说明。

我不知道自己这样做能持续多久,但我会努力坚持下去。

一、安全边际不会变,市场风格会改变2013年前八个月是创业板的辉煌时光,谁也没想到,在主板持续低迷的大背景下,创业板能走出如火如荼的翻倍行情,而相当多的主板蓝筹周期股却不断创出历史性新低。

这样,就形成了一个悖论,崇尚安全边际的价值投资者们,越亏越多;而敢于在市场中追涨杀跌(割蓝筹股追创业板的)的投机者们,越赚越多。

而近期,茅台大幅下跌甚至跌停,更是让价值投资者们成了一场笑话!安全边际理论失灵了吗?我认为,不是安全边际理论失灵,而是所谓的价值投资者们过于僵化地把自己限定于某一类型的股票,而导致不能根据股票类型的不同来衡量与认识安全边际,自然也就无法依靠安全边际取得应有的回报。

很多人把安全边际仅理解为对企业的估值,却没有把握住它的核心思想,安全是精神引领,边际则是具体方法(具体运用时既包括对企业估值,也包括以组合分散风险)。

这里我再提一段《重剑无锋》原文(注:P20):“想要确保安全,除了对个股在价格上划定安全边际以外,适当的多样化分散投资对于交易系统的容错度具有重要的意义。

格雷厄姆说:“安全边际概念与多样化原则之间有紧密的逻辑关系,一个与另一个互相关联。

即使具有投资者喜欢的安全边际,一个单独的证券也可能操作得很坏,因为这个边际仅能保证他获利的机会比损失的机会更多,而不保证损失是不可能的。

但是,随着委托数的增加,利润总和将会超过损失总和是肯定的。

这也是构成保险公司经营保险的简单基础。

多样化是防御型投资所采用的一项原则。

小小辛巴

小小辛巴本博注:以下文字均出自小小辛巴小小辛巴---经典巨著(下集):5.玄铁重剑(资金、仓位管理)6.百年忠告(冷看成长)7.十年一剑(执行真义)8.复利成王(神迹难久)小小辛巴的玄铁重剑舞动玄铁重剑的秘决(节选自《孤独者生存-小小辛巴证券投资手记》2009年修正版)杨过当年练玄铁重剑时,是靠吃了一种奔走如飞的怪蛇的蛇胆,才取得内力的飞跃,从而使动玄铁重剑的。

如果说把握投资的安全与企业的价值就是把握投资之道的玄铁重剑,那么要吃什么才能使得能力大增,能够舞好这把剑呢。

根据我的分析与实践来看,道教的阴阳鱼就是最好的增进内力的药丸。

把握好安全与价值,其实并不难,大道至简,大巧不工,难的只是坚持与具体运用。

而运用上最难的两个主要阶段,就是在市场的疯狂顶部适当减仓,以及在市场的恐慌底部出现后逐渐加仓。

在市场的疯狂顶部,你意识到了风险,打算卖出了。

这时,你有两个心理难题,一是贪心,不切实际地寄希望于资产继续增长;二是害怕,害怕一旦卖出,可能会踏空,万一涨到天上去,你不就摔在地上了。

在市场的恐慌底部,当市场日渐冷清,成交稀少,走势平坦,你准备介入了。

这时,你也有两个心理难题,一是贪心,担心自己买的太早,既害怕套牢又希望能够买到更便宜的;二是害怕,害怕没有买,市场突然反转而错失机会。

总之,不管在哪个阶段,不管是买与卖,贪心与恐慌时刻左右着你的正确决策,哪怕是你挑选企业的能力再强,市场波峰与波谷判断得再准确,你若把握不好这两种情绪,也会导致错误的操作。

但是,你若学会运用道教的阴阳调和之道(相当于吃了阴阳鱼这个神秘果啊),这两个问题就迎刃而解。

如果将现金与持仓视为道教阴阳的两个对立面,你就应该注意到阴阳鱼这个太极图,是阴中有阳,阳中有阴的,也就是说,无论什么时候,你都要有现金与仓位,这点很重要,牢记这点,你就不会老是犯全进全出走极端的错误。

现金与仓位是投资的两个方面,投资者应把握好合适的度,不走向任何一个极端。

持仓与现金就象道教的太极图一样,不管是什么时候,都不把股票卖光,也不把现金用光。

《勇敢的小狮子》

《勇敢的小狮子》

在那广袤无垠的草原深处,生活着一群威风凛凛的狮子。

而在其中,有一只特别的小狮子,它的名字叫辛巴。

辛巴从小就展现出了与众不同的勇气和好奇心。

别的小狮子还在妈妈的怀里撒娇的时候,它已经开始探索周围的世界啦。

有一次,我们一群小伙伴正在草原上玩耍。

突然,一只庞大的野猪从草丛中冲了出来,那獠牙,那凶巴巴的眼神,可把我们都吓坏了。

大家四散逃窜,只有辛巴站在原地,一动不动,眼睛直勾勾地盯着野猪。

“辛巴,快跑啊!”我着急地大喊。

辛巴回头看了我一眼,大声说道:“我才不怕它呢!”

只见辛巴压低身子,做出攻击的姿势,嘴里还发出“呜呜”的声音。

野猪可能被辛巴的气势镇住了,竟然犹豫了一下。

就在这时,辛巴猛地扑了上去,一口咬住了野猪的耳朵。

野猪疼得嗷嗷叫,拼命挣扎。

辛巴紧紧咬住不松口,还挥动着小爪子,那模样真是勇猛极了。

经过一番激烈的搏斗,野猪终于灰溜溜地逃走了。

“辛巴,你太厉害了!”我们纷纷围上去,对它竖起大拇指。

辛巴骄傲地抬起头,说:“这没什么,我要保护大家!”

从那以后,辛巴成了我们心中的小英雄。

它的勇敢事迹在草原上传开,大家都对它称赞不已。

如今,辛巴已经长大,成为了草原上真正的王者。

但它小时候的勇敢故事,永远留在了我们的心中,激励着我们要勇敢面对生活中的困难。

小小辛巴的只言小思206(雪球夜谭)

小小辛巴的只言小思206(雪球夜谭)小小辛巴的只言小思206(雪球夜谭)天方夜谭,记录了一千零一夜神奇而美丽的故事。

雪球之行虽短,但对我而言,奇幻程度也不输于天方,所以作文以记之。

第一夜:初见大神1、会面2013年12月6日下午,与夫人从鹭岛飞赴帝都,虽然晚点一个小时,但从机场到饭店的路上还算顺利,居然没怎么堵车,连司机都觉得自己人品大爆发,顺得让人诧异。

到天坛饭店后,与好友@三胖见面后,稍事休息。

按雪球的要求,是六点半在大堂与大家碰头,但其他几位嘉宾却纷纷因堵车或晚点而迟到了,七点多,才到大堂见到了@GT周,年青,帅气有风度;方总则沉稳有度,果然有江湖第一大帮派——雪球帮帮主的大气;江涛很干练,有很好的亲和力。

刚开始我把GT周的同行好友@王半仙当作了我是表好胚看到他们那么抱团,心下还有些泛酸水,也许在他们这些年收益达到350%以上的奇迹创造者眼里,我这年均20%左右的收益,不值一晒吧,不过,这种事,以前的我也不是没有做过,事实上,大部分交易者都曾有过数倍甚至十倍以上的年收益,也就是这种曾经的辉煌让我们有信心可以把资本市场的游戏继续下去,既然现在的我选择了以稳定收益为主的交易之路,就要接受远不如超级收益者的事实,想当年,年轻气盛的我还不是一样目空一切地低看保守交易者。

那我就抱定了“道不同,不相与谋”的心思,硬着头皮走过场吧,反正高谈阔论也不是我的强项,席间能跟着听听也不错。

2、晚宴到了晚宴点,@国老已在包间等候了,第一印象很好,既有企业家的实干精算,也有投资家的远见卓识,谈吐中时出妙语,经常颠覆我们的想法。

(呵呵,当时我还不知道他的演讲主旨就是“颠覆”)坐下来后,边吃边聊,天下股民一家亲,有股票这个最好话题,彼此间再不熟悉的也能扯起来。

我坐在王半仙的边上,原来他主要研究美股的军工股,是一个军迷发烧友,讲到武器系统,那真是顺手拈来,没去当军火贩子真是太可惜了,我也向他请教了国内军工股的几个问题,听了他的见解,很有启发。

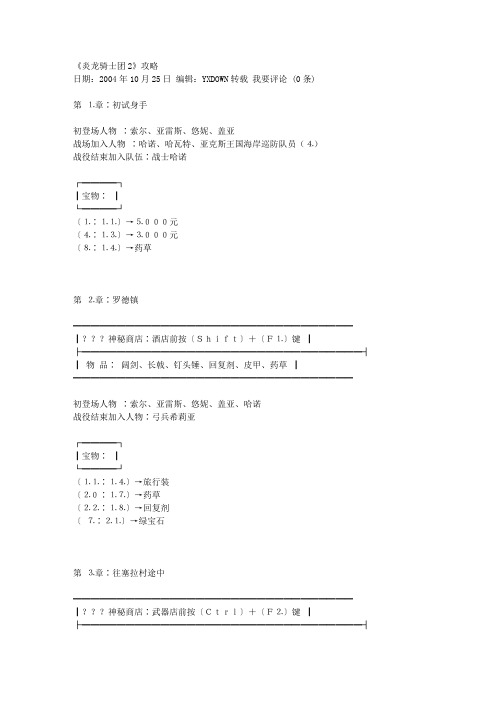

《炎龙骑士团2》攻略

《炎龙骑士团2》攻略日期:2004年10月25日编辑:YXDOWN转载我要评论 (0条)第⒈章∶初试身手初登场人物∶索尔、亚雷斯、悠妮、盖亚战场加入人物∶哈诺、哈瓦特、亚克斯王国海岸巡防队员(⒋)战役结束加入队伍∶战士哈诺┌━━━━┐┃宝物∶┃└━━━━┘〔⒈∶⒈⒈〕→⒌000元〔⒋∶⒈⒊〕→⒊000元〔⒏∶⒈⒋〕→药草第⒉章∶罗德镇━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┃???神秘商店∶酒店前按〔Shift〕+〔F⒈〕键┃├━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┤┃物品∶阔剑、长戟、钉头锤、回复剂、皮甲、药草┃━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━初登场人物∶索尔、亚雷斯、悠妮、盖亚、哈诺战役结束加入人物∶弓兵希莉亚┌━━━━┐┃宝物∶┃└━━━━┘〔⒈⒈∶⒈⒋〕→旅行装〔⒉0∶⒈⒎〕→药草〔⒉⒉∶⒈⒏〕→回复剂〔⒎∶⒉⒈〕→绿宝石第⒊章∶往塞拉村途中━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┃???神秘商店∶武器店前按〔Ctrl〕+〔F⒉〕键┃├━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┤┃物品∶回复剂、魔法水┃━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━初登场人物∶索尔、亚雷斯、悠妮、盖亚、哈诺、希莉亚战场加入人物∶铁诺战役结束加入人物∶剑士铁诺未死时加入第⒋章∶塞拉村前━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┃???神秘商店∶出口前按〔Alt〕+〔F⒊〕键┃├━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┤┃物品∶风精之羽、魔法水┃━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━初登场人物∶索尔、亚雷斯、悠妮、盖亚、哈诺、希莉亚、(铁诺)┌━━━━┐┃宝物∶┃└━━━━┘〔⒈⒎∶⒉〕→风精之羽〔⒈⒊∶⒏〕→药草〔⒈⒍∶⒏〕→力量药水〔⒋∶⒐〕→阔剑〔⒌∶⒈⒍〕→绿宝石〔⒈⒏∶⒈⒊〕→药草第⒌章∶塞拉村━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┃???神秘商店∶道具店前按〔Shift〕+〔F⒋〕键┃├━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┤┃物品∶力量药水、耐力药水、速度药水、生命之实┃━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━初登场人物∶索尔、亚雷斯、悠妮、盖亚、哈诺、希莉亚、(铁诺)战场加入人物∶玛琳、士兵(⒋)、王国正规军骑兵(⒍)战役结束加入人物∶僧侣玛琳┌━━━━┐┃宝物∶┃└━━━━┘〔⒉⒏∶⒏〕→回复剂〔⒐∶⒈⒉〕→长剑〔⒈∶⒈⒉〕→力量药水〔⒊⒉∶⒉⒉〕→淬毒刀(在地图右下方的断掉的树干)〔⒉⒐∶⒈⒋〕→⒈0000元第⒍章∶普里兹港━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┃???神秘商店∶教会前按〔Ctrl〕+〔F⒌〕键┃├━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┤┃物品∶再生药、魔法水┃━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━初登场人物∶索尔、亚雷斯、悠妮、盖亚、哈诺、希莉亚、(铁诺)、玛琳战场加入人物∶战士佣兵(⒋)战役结束加入人物∶弓兵贝克威┌━━━━┐┃宝物∶┃└━━━━┘〔⒏∶⒈⒍〕→红宝石(地图中间往左数的第一棵深红色树)〔⒉0∶⒈⒋〕→魔法水第⒎章∶往王城的途中━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┃???神秘商店∶酒店前按〔Alt〕+〔F⒍〕键┃├━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┤┃物品∶圣者之戒、心眼之书、白金徽章、飞龙卵┃━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━初登场人物∶索尔、亚雷斯、悠妮、盖亚、哈诺、希莉亚、(铁诺)、玛琳、贝克威战场加入人物∶凯丽战役结束加入人物∶武者凯丽未死时加入▲要『凯丽』出现必须具备的条件∶必须在⒈0回合内冲过到达⒉/⒊的画面;也就是大约到达上方〔⒈⒏∶⒈⒈〕宝箱的左边。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

小小辛巴的重剑无锋:特别寄送1(2013.01.08)2012年小结与展望各位兄弟:久未联系,你们还好吗?又到年终总结的时候,写了一些感悟与展望,先不发博文,寄送给大家,让兄弟们先睹为快、有砖先拍,以感谢兄弟们的长期支持。

也许我的观点未必正确,甚至还会误导大家,但老老实实地讲一些我的真实想法是我的习惯,还请各位兄弟指正。

2012年是一个相当不容易的年份。

我猜对了大方向,却没有猜对它的演变过程。

一、历史的魅力在于重复还记得我在《重剑无锋》381页——383页所作的大胆预测吗?2011年底时,我根据年线涨跌规律总结为:“连跌不会超过两年。

”且根据2010、2011年出现年线两连阴的事实,依据“年线没有三连阴”的惯例,推断2012年收年阳线,最终得到了应验。

从发展过程来看,这根年阳线收得实在惊险。

大盘在年初有所上涨后,于2012年2月27日见顶2478点,然后就缓慢下跌,跌了近十月,于2012年12月4日跌到1949点,虽然这一年中,我的公开言论大多表达为对后市充满信心,但连跌大半年,极其惨烈,很多时候让我也很动摇(当然啦,嘴巴还是很硬气的)。

但市场就是这样,越不可能实现的事情,却以最简单的方式实现。

最后一个月,大盘来了一个末日狂奔,仅用19个交易日,即回升至年线开盘价2211.99以上,最惊险的是,大盘在连续上涨多日的背景下,尽管获利盘与套牢盘巨大,面临双重巨压仍拒绝回调,一路逼空,最后两天硬是收出了年阳线,全年上涨69.71点,上涨3.17%。

一年的收成,却是由十几个交易日所决定的,不得不让人想去那句老话:“闪电劈下来时,你必须在场,!”虽然我所碰到的闪电大多是向下的,但这一回终于等到了向上的。

看来“年线没有三连阴”这条规律只能等下一次循环再去挑战了。

这个事情说明,规律就是规律,不管它如何狗血,历史的魅力就在于周而复始地重复。

如图:二、历史从不简单重复能看得清正确方向,不代表就不会摔跤,因为总有些无良之人乱挖坑,或者偷了窨井盖还铺草。

我原来是很乐观的。

所以,在2011年底,我在书中作了如下预测:“2012年必然收年阳线,这根年阳线如果只是长期调整的中继,至少也有一波大反弹的年线收阳行情。

因此,2012年开盘点位(注:2211点)以下的任何一个区间都可以构成长线买点。

”事后来看,2012年虽然收了阳线,但这根阳线却是历史上最短的,一年中下跌的日子占了近五分之四,其长长的下影线不知道坑杀了多少交易者。

最终活下来的只有那些特别坚定而且幸运的。

让我们以价值投资的代表招商银行为例,可以说,2012年买招商银行的,绝大多数都是惨遭套牢命运,而且还得套得特别久,这期间,只要熬不下去杀跌出局的,就等不到最后十几天的上涨,从而实现解套、获利。

至于那些被套在二、三十元的,还得等更久的时间。

如图:能在银行等少数强势股上熬得到赚钱的毕竟是少数,大多数人可是套在其他股票上。

即使是最具防御能力的酒、药股,在2012年中也逃脱不了下跌的命运,酒类中也就贵州茅台表现好一点,全年上涨10.42%,但由于年终收盘位置处于相对低位,大部分人都套在顶部。

至于五粮液、洋河、张裕可是套牢了很大一拨人,医药类的除了几个老牌中药股相对抗跌以外,大部分也呈下行走势。

至于创业板与中小板,除了数字政通等少数逆势上涨的股票以外,大部分都经历了极为惨烈的下跌,年终收盘价远低年初。

三、展望未来,指数难创新低指数难创新低的类似断言曾经多次出现过,我以前也有说过,但这两年的市场却还是出现了多次新低点,即使每次低点并没有比前一低点低出多少,但一底一底的跌穿(黄金底、钻石底、玫瑰底),让这个断言成了一个笑话。

屡说屡败是很无耻的,但我一贯把无耻坚持到底,所以我再次提出这一断言。

因为这一次我的信心更足,如果仔细分析,就会发现,2010、2011年虽然市场持续下跌,但有一些蓝筹股一旦出现恐慌性终极底部后,之后不管市场如何下行,即使负面消息不断,也很难再创新低。

如保险板块的中国人寿等:又如基建板块的中国铁建等:目前来看,占市场权重最大的银行股,在2012年中也曾经一度跌到极惨的位置,相当多的银行股跌到了净资产值附近,虽然我们的银行有各种各样的问题,但是,不管是银行的现实盈利地位,还是长远的发展潜力,其估值都不应简单套用国际估值,可以说,银行股在这次下行中所创低点,今后将很难再见到。

银行股极有可能复制中国人寿、中国中铁的走势,今后不管市场如何风吹雨打,都不再创新低。

有上述几大板块权重股的支撑,大盘难创新低,可以说是必然的。

因此,银行股还有很多机会,出现回落,且估值较低时,就应考虑买入,而不应再不切实际地盼望银行股再创新低。

像成熟资本市场一样,大面积地远远低于净资产值,应该是再经历一、两次牛熊循环以后的事,时间大约在五至十年左右。

四、目前行情应定性为反弹自大盘见底1949之后,有不少人已经宣称将开启最长的一波牛市,但我认为还是过于乐观了一点。

1、年线分析从年线来看,如果两连阴后,我们很容易推断会有一根年阳线,至于它是牛市的开始(如94、95连阴后出现96、97大牛市,2004、2005连阴后出现2006、2007大牛市),还是熊市的反弹(2001、2002连阴后出现2003小阳,但随后又二连阴),则取决市场自身位置。

从惯例来看,如果是两连阳,那么随后出现阴线的概率很大,问题是现在是一阳,难以依惯例推断是连阳,还是接阴。

只能综合推断。

个人认为,从年线分析,2012年小阳预示着还将有二连阴出现。

首先,从年线强弱分析,如果想要转强,年线两连阴后的年阳线的阳线实体应大于阴线实体(注意对比1995与1996,2005与2006的年K线),表现为市场强势转向;而2012年年阳线却是很弱的,无法形成对2010、2011的强势扭转,极有可能成为2003年反弹年阳线的翻版。

其次,下跌虽然达到了5年周期(2008-2012),与历史上的最长下跌周期持平(2000-2005),但牛市10年周期尚未到来(前两个大牛市分别为:1996-1997,2006-2007,间隔十年,下一个10年周期应该是2016-2017),而根据经验分析,当股票涨得越高且成长性变慢时,调整时间也会变得更长,中国股市的成长性与十年前相比显然不能相提并论,过去调整5年就可能达到极限,而现在可能要7、8年所以,综合年线分析,2013、2014、2015的形势不容乐观,有可能是一阳二阴,也可能是二阴一阳,更可能是阴阳交错,不好判断。

2、底部信号分析以前我在书中分析过,股市真正见底应具备三个条件(政策面、基本面、资金面,详见于382页),而这几年我始终未见到过这三个明确信号。

因此,虽然前面判断指数难创新低,但三大信号未现,也就意味着,1949点的反击力度不强,今后还将在两千点上下反复筑底,直到三大条件完备。

3,未来市场压力重重从整体市况来看,仍然极不乐观。

有一段分析说得很有道理,我摘录下来,供参考:“有人担心怕在中国股市踏空而错失大牛市,呵呵,我告诉大家大可不必担这个心,在1949点行情的几个月后,我们将继续看到中国证监会在中国股市搞各种金融政策试验,我给大家罗列一下中国证监会在未来几年里将进行的大规模、影响巨大的各种金融试验吧(其他小政策、小试验的试错,在此都不计算了):(1)新的新股发行改革方案的政策试验,必须要解决800多只IPO堰塞湖股票的新的发行方案?(头痛医头,预计证监会还是不会主动改“圈钱的路径依赖”,预计是再开后不久就暴跌再次逼停!)(2)2013年大小非的继续解禁、减持问题。

有数据显示:2013年将解禁的A股约为4392亿股,市值约为2万亿元,而2012年解禁为1582.3亿股。

数量将在2012基础上扩大数倍,2013年是漫长的365天组成的,压力是缓慢释放的(虽然缓慢但压力一定释放)。

(中国证监会现在有新对策吗?几千万股民们你们还有多少钱来承接这些减持股?有其他对策吗?)(3)国有股减持补充社保基金窟窿的政策试验。

2000年已经试验过一次了,现在又到了要再次轮回的时间周期了。

在政府土地政策基本失效后,在未来10年里,国有股减持的政策是必然要再次出台的,因为政府掌管的最大的一块公共资产就在股市的国有股里。

郭主席已经有30-50%划拨社保的思想了……。

(国有股市价减持和划拨社保基金后的基金调仓减持……,股民们准备好承接这一“罕见的投资机会”了吗?)(4)中国证监会与沪深交易所“监管与发行”脱钩的政策试验。

从制度进步上看,中国证监会同时拥有的“选美”和“抓坏人”的职责必须要分离的,但证监会把垄断20多年的发行审核股票的权力下放到两个交易所会平稳过渡成功吗?(竞争!!!沪深两市场相互比着股票大甩卖的“市场化”时代即将到来,谁来阻挡?想想电信与联通竞争后,电话与手机的价格飞速的下跌状况,呵呵现在许多股票的价格,我怎么看就是当年买的万元大哥大的价格啊?“手机便宜了,不再是少数权贵的奢侈品,人民受益了,这是好事啊!”有人会这样说。

问题是:现在的几千万股民都是当年被政府管理层所忽悠,高价购买了万元大哥大的现持有人啊……。

)(5)新三板的大扩容和大发展对沪深主板市场的冲击的政策试验。

沪深股市当前各种难题相互纠葛,证监会已经无处理良策了,从当前行为看,似乎有始乱终弃的意味了,他们中有些人的兴趣已经转移到发展地方三板市场去了,那里可能更有油。

对于滑头资金而言,相比一些傻死猪式的资金而言,他们套的不深,大约在2100-2300点建仓的股票,当时被套2000点以下割肉又有些舍不得,只有被动等待出现政策救市性的反弹行情,好借机出逃!……当然更聪明的资金是在2000点以下开始抄底建仓,等待着救市行情的到来……。

因为他们坚信政府一定会来救市的,这是多年博弈的必然结果,证监会用高价IPO的方法套牢了千万股民,被套牢后的千万股民反过来也套牢了证监会(看你们敢不管股市?),一个绳上的两蚂蚱,谁也逃离不了谁?结果终于出现了1949行情,所以对这些聪明与滑头的资金来说,这是一波反弹逃命、获利了结的行情。

对于这些聪明的滑头资金,这一波行情,现在已经解套了,已经赚钱了,暂时别再贪图大嘴们的大牛市虚幻,大家准备该出局走路了,等待下次的一定会再一次出现的抄底救市行情……。

暴跌!抄底!救市!出货!未来这种机会还大大的有,聪明的资金不要着急的……”(以上内容摘自“张卫星新浪博客”)4、空头显著改变了市场结构以前我们在分析困难形势时,经常说:“只要上涨,一切都不是问题。

”事实确实如此,只要涨起来,缺资金不是问题,经济背景差也不是问题,利好也会接踵而至。

但这种论调主要适用于以前只能做多才赚钱的市场,而目前形势已经发生重大转变,大众也在慢慢适应。

这两年大小非的减持已经显现出威力,而期指做空力量的加入,融券业务的开展与熟悉,黑天鹅事件的不断暴发,都将抑制过于兴奋的做多力量,过去那种不管不顾式的疯狂上涨将会受到多种制约,而大众也将由做多的惯性思维进行转化,甚至分化一部分力量到做空阵营中去,此消彼长之下,市场整体下跌的动通远未充分释放,相当多的股票仍有异常恐怖的下跌空间。