第7章 特殊信用证

《信用证讲》课件

信用证的特点与作用

特点 信用证是一种银行信用,开证银行承担第一付款责任。

信用证是一种自足的文件,不依附于贸易合同。

信用证的特点与作用

• 信用证是一种单据业务,银行只处理单据,不负责货物。

信用证的特点与作用

01

02

03

提供付款保障

进口商通过开立信用证为 出口商提供付款保障,降 低贸易风险。

促进贸易发展

选择有良好信誉的开证行 和受益人,降低欺诈风险 。

06

信用证在国际贸易中的应 用

信用证在国际贸易中的作用

保障交易安全

信用证为买卖双方提供了 一种可靠的支付方式,通 过银行信用保障交易双方 的利益,降低欺诈风险。

促进贸易发展

信用证简化了交易流程, 提高了交易效率,降低了 交易成本,从而促进了国 际贸易的发展。

信用证的修改

• 开证行将修改通知书邮寄给通知行,或通 过SWIFT系统发送电子版修改通知书。

信用证的修改

修改的内容应明确、具体,避免产生歧义。 修改后的信用证应遵循国际商会《跟单信用证统一惯

例》(UCP600)的规定。

信用证修改的要求

修改后的信用证应与原信用证保持一致,避免产 生矛盾。

信用证的通知与传递

《信用证讲》ppt 课件

目录

• 信用证概述 • 信用证的类型与格式 • 信用证的开立与修改 • 信用证的审核与操作流程 • 信用证的风险与防范 • 信用证在国际贸易中的应用

01

信用证概述

信用证的定义

信用证是一种由银行或其他金融机构根据进口商的要求开立的,授权出口商在规 定的时间内向指定的运输公司或其代理提交符合规定的单据,并由开证银行付款 或承兑的书面承诺。

在传递过程中,应确保信用证的安全,防止遗失 或被篡改。

《特殊跟单信用证》课件

特殊跟单信用证案例分析

汽车运输

一家德国大型汽车制造商与中国 某物流公司合作,使用特殊跟单 信用证处理运价问题。

石油贸易

俄罗斯某公司使用Βιβλιοθήκη 殊跟单信用 证进行石油运输和贸易过程中的 货款和保险操作。

船舶租赁

一家新加坡航运公司使用特殊跟 单信用证进行船舶租赁交易,以 保障交易双方的利益。

特殊跟单信用证优点和局限性

特殊跟单信用证流程

1

开证银行审核

2

银行对申请进行审核,如确认后将通过

电文或书信的形式将开证通知书发送给

受益人的银行。

3

单据审查

4

受益人收到跟单后,对单据进行审查确 认是否与信用证及合同一致。

开证申请

买方向自己的银行提交申请,要求开立 特殊跟单信用证的信函,并提供所需的 信息和资料。

跟单组提单

根据开证、商业发票、装箱单、提单等 贸易单据,跟单员编制出正确、完整的 跟单,然后通过银行的外汇局申报系统 上报到外汇管理部门备案。

特殊跟单信用证注意事项

条款决定交易

信用证相关的所有条款,都会 对贸易操作产生深远影响,因 此必须制定周密。

双方交流必不可少

在跟单流程和货物交付的过程 中,双方需要进行充分沟通和 信息交流协调。

谨慎审查单据

受益人在收到跟单后必须仔细 检查单据和货物,以及与信用 证和合同是否一致,避免因此 而导致的纠纷。

《特殊跟单信用证》PPT 课件

本课件旨在为您提供全面的《特殊跟单信用证》知识,帮助您更好地理解这 种重要的金融工具,以便在商业贸易中使用并采取最佳实践。

信用证概述

定义

信用证是银行以开证人(即 买方)的名义向受益人(即 卖方)发出的,保证如期付 款的、不可撤销的付款保函。

17七章国际贸易结算的方式信用证PPT课件

第一节 信用证的定义和内容 第二节 信用证的当事人及其权利与义务 第三节 信用证的业务程序 第四节 信用证的种类

04.08.2020

1

标题添加

点击此处输入相 关文本内容

前言

点击此处输入 相关文本内容

标题添加

点击此处输入相 关文本内容

点击此处输入 相关文本内容

第一节 信用证的定义和内容 一、信用证的定义 1、信用证产生的背景

04.08.2020

7

ห้องสมุดไป่ตู้

1、基本结构变化 对UCP500的49个条款进行了大幅度的调整及增删,变成

现在的39条 2、内容变化 (1)增加了定义条款,引入了兑付(Honour),明确了议 付(Negotiation)定义

即期付款信用证:即期付款。

兑付 延期付款信用证:承诺延期付款并在承诺到期日付款。

承兑信用证:承兑受益人开出的汇票并在汇票到期日付款

UCP600。

Revision, International Chamber of 《跟单信用证统一惯例》已为世界上170多 Comm个er国ce家, P和a地ris区,F的ra银nc行e和, P银ub行li公ca会tio承n认N,O6成00为) 最

重要的国际贸易惯例之一,各国法院几乎都将 其作为裁决国际信用证纠纷的“法律准则”, 但其毕竟是一项国际贸易惯例,要在信用证上 注明是根据国际商会《跟单信用证统一惯例》 600号出版物开立,才能得到其保护。

definite undertaking of the issuing bank to honour a

complying presentation.

04.08.2020

4

《信用证教程》课件

区块链技术在信用证中的应用

总结词

区块链技术可以解决信用证交易中的信任问题,提高交易的透明度和可追溯性,降低交 易风险和成本。

详细描述

区块链技术可以建立一个去中心化的、不可篡改的数据库,记录每一笔交易的信息,并 确保信息的真实性和不可篡改性。通过区块链技术,可以追溯每一笔交易的来源和去向 ,解决传统信用证交易中的信任问题,降低交易风险和成本。同时,区块链技术的透明

ERA

信用证的定义

01

信用证是一种由银行开立的、有条件的付款承诺。

02

该承诺在满足信用证规定的单据条件下,由银行承 担付款责任。

03

信用证是国际贸易中常用的支付方式之一。

信用证的特点

01 信用证是一种银行信用,开证行承担第一付款责 任。

02 信用证是一种自足的文件,其内容是开证行对受 益人的有条件的付款承诺。

BIG DATA EMPOWERS TO CREATE A NEW ERA

04

信用证的国际惯例与法律规范

《跟单信用证统一惯例》(UCP)

概述

UCP是国际银行界广泛接受和遵循的信用证业务惯例 ,旨在规范信用证业务操作,减少纠纷。

主要内容

规定了信用证的开立、通知、修改、兑付等环节的基 本规则和程序。

03

信用证的风险防范

BIG DATA EMPOWERS TO CREATE A NEW

ERA

欺诈风险

总结词

欺诈风险是信用证业务中最为严重的风险之 一,主要涉及伪造单据、虚假交付等行为。

详细描述

欺诈风险通常表现为不法分子利用假冒单据 、虚假交付等手段骗取货物或货款。为防范 欺诈风险,应加强对单据真实性的审核,确 保单证相符、单单相符、单货相符。同时, 应建立完善的信用管理体系,对客户进行信 用评估,避免与信用不良的客户开展业务。

Unit 7 关于信用证

7.4 letter of credit

International convention

Letter of credit was created in the second half of the 19th century in the West Europe. After development of more than one hundred years, it gradually reaches a perfect condition and now is the most frequently used form of settlement in the market of international trade. A great role is played by the International Chamber of Commerce (ICC) in Paris. A working committee attached to ICC developed in 1936 the Uniform Customs and Practice for Documentary Credits (UCP), revised and updated from time to time (1951, 1962, 1974, 1983, 1993). The current version is ICC Publication No.600, 2006. It is recognized worldwide bankers. The ICC Publication 600 has finally completed and will come into effect in 2007. 《跟单信用证统一惯例》(UCC)(2007年修订版)国际商会 (ICC)第600号出版物 第三条解释 解释规定:信用证是不可撤销 解释 不可撤销 的,即使无此表明。(原文:A credit is irrevocable even if there is no indication to that effect. )

第七讲信用证(1)-文档资料

开证行拒不答复。中行直接将此事电告三菱银行总裁。 日本公司坚决要求降价,我方坚决不同意降价。

不久,中行收到开证行汇来的49万美元全部货款。中行

又再次去电收回了延期付款的利息及电报费计2000美

元。 2021/3/13

国际结算

CASE 2:

2021/3/13

国际结算

Case:信用证证实书引起争端

某公司出口一批产品,7月16日收到通知行转来的一张 电开本信用证。信用证有关商品条款规定:50公吨冻加吉 鱼,新鲜,速冻,每条鱼重2~3公斤。该公司备妥货物后, 于7月21日装运完毕,7月23日又收到通知行转来的 开证行邮寄的该信用证的证实书confirmation,7月24 日单证人员向议付行交单议付之后,8月2日开证行来电 提出异议:

8月5日,又收到开证行复电:

你方8月3日电悉。你方根据惯例第11条第1款第1项认为, 以电开信用证为有效的信用证文件,邮寄的证实书无效。但 你方必须注意,我行在电开信用证中明确声明:“随后邮寄证 实书”。根据惯例第11条第1款第2项规定:如电讯声明详情 后告,或声明以邮寄证实书为有效信用证文件或有效修改书, 则该电讯不视为有效信用证文件或有效修改书,开证行必须 不延迟的将有效信用证或有效修改书交给通知银行。”

根据跟单信用证统一惯例规定,中方出口所交单据完 全符合信用证的规定,所以开证银行必须付款。但是, 由于所交单据与实际货物规格不相符,致使进口方无 法报关,受益人为协助开证申请人解决在报关时的困 难,另行开出更改尺码的商业发票,并告进口方实际 装运的2021工/3/13作手套是合同尺码,最后顺利国际收结算回货款

SWIFT信用证:银行作全电开证时,可采用 SWIFT(环球银行金融电讯协会)方式,利用 SWIFT系统所设计的特殊格式来传递信用证。 SWIFT系统设计的信用证格式代号为MT700、 MT701。必须加注密押。每个域均有固定的含义, 而且这种格式下的信用证,不必特殊说明就表示

特殊跟单信用证

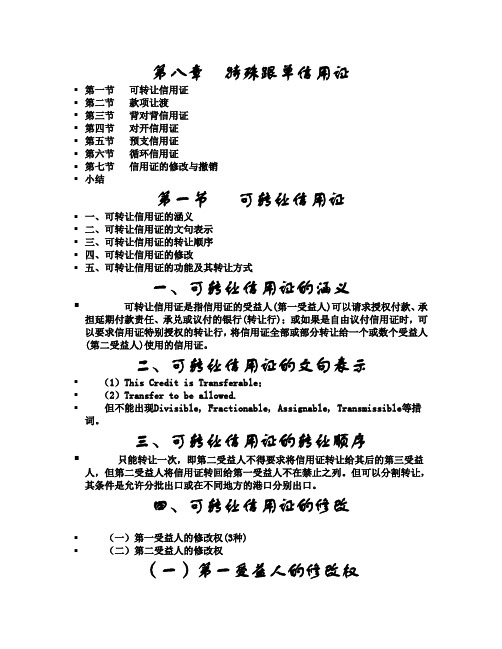

第八章特殊跟单信用证▪第一节可转让信用证▪第二节款项让渡▪第三节背对背信用证▪第四节对开信用证▪第五节预支信用证▪第六节循环信用证▪第七节信用证的修改与撤销▪小结第一节可转让信用证▪一、可转让信用证的涵义▪二、可转让信用证的文句表示▪三、可转让信用证的转让顺序▪四、可转让信用证的修改▪五、可转让信用证的功能及其转让方式一、可转让信用证的涵义▪可转让信用证是指信用证的受益人(第一受益人)可以请求授权付款、承担延期付款责任、承兑或议付的银行(转让行);或如果是自由议付信用证时,可以要求信用证特别授权的转让行,将信用证全部或部分转让给一个或数个受益人(第二受益人)使用的信用证。

二、可转让信用证的文句表示▪(1)This Credit is Transferable;▪(2)Transfer to be allowed.▪但不能出现Divisible, Fractionable, Assignable, Transmissible等措词。

三、可转让信用证的转让顺序▪只能转让一次,即第二受益人不得要求将信用证转让给其后的第三受益人,但第二受益人将信用证转回给第一受益人不在禁止之列。

但可以分割转让,其条件是允许分批出口或在不同地方的港口分别出口。

四、可转让信用证的修改▪(一)第一受益人的修改权(3种)▪(二)第二受益人的修改权(一)第一受益人的修改权▪ 1.保留修改权利▪ 2.部分放弃修改权利▪ 3.放弃修改权利1.保留修改权利▪保留修改权利(Retainment of Beneficiary¡¯s Right on Amendments)。

其常用通知词句如下:▪ The Beneficiary retains the rights to refuse to allow the Transferring Bank to advise amendment made under the original Credit to the Transferee(2nd Beneficiary).▪ Therefore the Transferring Bank must obtain approval of the Beneficiary before advising amendment to the Transferee.2.部分放弃修改权利▪部分放弃修改权利(Partial Waiver of Beneficiary¡¯s Rights on Amendments)。

信用证的主要类别和注意事项课件

注意事项

Attention

软条款

加大办证难度,使我方难以办到或难以及时办证,人为 造成不符点拒付。例如有一些来证要求我方的商检证书 要由进口国领事馆认证,而在当地没有这类机构,必须 到北京、上海办理,这样一来延缓了办证速度,就很容 易造成迟交单等情况,而一旦单据有错,修改就变得极 不方便。等到修改后的单据交到议付行时往往已过了L/C 有效期,造成信用证失效,对收汇造成极大的风险。

卖方装运货物

卖方将单据 提交至指定银行

买方于开证行 开立信用证

通知行通知卖方 信用证已开立

开证行以外的 银行将单据 寄送开证行

卖方制作 相关的单据

开证行通知 买方赎单

审核,银行对 卖方进行支付等

开证行审核后, 对银行偿付

信用证的主要类别和注意事项课件

买方凭单据 至船运提货

类别

Category

信用证项下的汇票是否附有货运单据

到 期

软条款

时 间 规定漏洞

信用证的主要类别和注意事项课件

注意事项

Attention

软条款

不法商人规定受益人在议付时必须提交由开证人出具的 检验合格的检验证书。这样一来,主动权就被对方完全 掌握在手。一旦进口方不开具检验证书或迟开此类证书, 我方就不能及时拿到证书去议付行交单,开证行就因迟 交单而拒付,或者进口方对货物百般挑剔不出具检验合 格的检验证书,导致单证不符而被开证行拒付。到此时 对方才要挟我方减价。往往这个时候货已到港,多待一 天就多一天的货损,多待一天一就多一天的港务费用。 出口方只好忍痛割爱,以较低的价格货给对方。

信用证的主要类别和注意事项课件

注意事项

Attention

到期时间

信用证的种类分析课件

信用证通常由开证行根据申请人 指示开立,并由通知行通知受益

人。

信用证的作用

01

02

03

保障交易安全

通过银行信用保障交易双 方利益,降低商业欺诈风 险。

促进国际贸易

为进出口商提供可靠的支 付和融资保障,促进国际 贸易发展。

简化贸易流程

通过信用证支付方式,简 化繁琐的先款后货流程, 提高贸易效率。

详细描述

自由议付信用证是一种较为灵活的信用证,允许受益人在任何银行进行议付, 无需事先指定议付行。这种信用证通常适用于国际贸易中买卖双方不太熟悉或 不信任对方的情况,以便更好地保护卖方的权益。

限制议付信用证的特点与适用场景

总结词

限制议付信用证规定只能在特定的银行进行议付,具有一定的限制性。

详细描述

跟单信用证的特点与适用场景

总结词

跟单信用证要求提交与货物相关的单据作为结算条件,保障交易的安全性。

详细描述

跟单信用证是一种以提交与货物相关的单据作为结算条件的信用证。这种信用证通常适用于国际贸易中买卖双方 不太熟悉或不信任对方的情况,以保障交易的安全性和可靠性。

光票信用证的特点与适用场景

总结词

光票信用证不要求提交与货物相关的 单据,只凭受益人的汇票进行结算。

根据信用证的兑用方式分类

可撤销信用证

开证行有权在未征得受益人同意的情况下,自行修改或撤销 信用证。

不可撤销信用证

一旦开出,除非得到开证行的同意,否则不能修改或撤销。 对受益人有保障,但开证行风险较大。

03

不同种类信用证的特点与适用 场景

自由议付信用证的特点与适用场景

总结词

自由议付信用证允许受益人在任何银行进行议付,具有较大的灵活性。

《特殊信用证》课件

概述

总览特殊信用证的主要特征和应用领域。

特殊信用证的种类和用途

特殊信用证有多种类型,每种类型都有其独特的用途和适用场景。

类型一

介绍第一种特殊信用证的名称和主要用途。

类型二

介绍第二种特殊信用证的名称和主要用途。

类型三

介绍第三种特殊信用证的名称和主要用途。

特殊信用证的操作流程

特殊信用证的使用需要遵循一定的操作流程,确保交易的顺利进行。

《特殊信用证》PPT课件

本课件将带您深入了解特殊信用证,包括定义和概述、种类和用途、操作流 程、优势和风险、相关案例分析、合规要求和监管政策,以及发展趋势和展 望。

特殊信用证的定义和概述

特殊信用证是一种针对特定场景或特殊需求而设计的信用证工具,具有独特的特点和功能。

定义

详细解释特殊信用证的概念和含义。

合规要求

详细阐述特殊信用证使用所需遵守的合规要求。

监管政策

介绍特殊信用证领域的监管政策和相关机构。

特殊信用证的发展趋势和展望

展望特殊信用证的发展前景和趋势,探讨其在未来的应用和影响。

1 发展趋势

分析特殊信用证领域可能出现的新趋势和发 展方向。

2 展望

展望特殊信用证的未来发展,并提出自己的 观点和见解。

1

步骤一

详细描述特殊信用证操作流程中的第一

步骤二

2

步。

详细描述特殊信用证操作流程中的第二

步。

பைடு நூலகம்

3

步骤三

详细描述特殊信用证操作流程中的第三 步。

特殊信用证的优势和风险

特殊信用证作为一种创新的金融工具,具有一定的优势和风险。

1 优势一

详细解释特殊信用证相比传统信用证的优势。

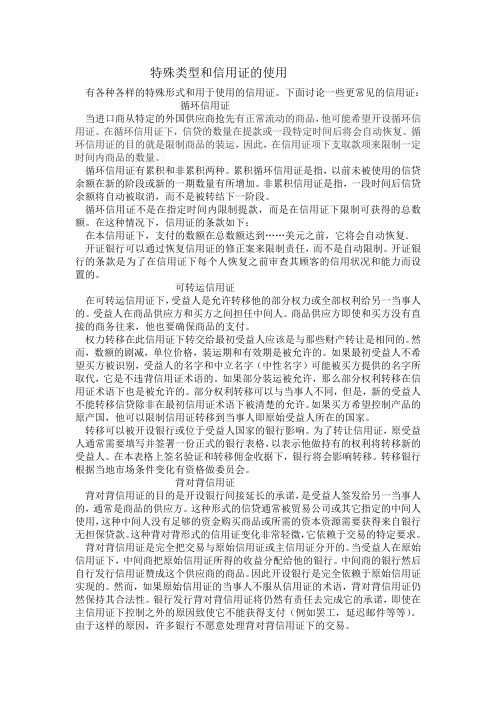

特殊类型和信用证的使用

特殊类型和信用证的使用有各种各样的特殊形式和用于使用的信用证。

下面讨论一些更常见的信用证:循环信用证当进口商从特定的外国供应商抢先有正常流动的商品,他可能希望开设循环信用证。

在循环信用证下,信贷的数量在提款或一段特定时间后将会自动恢复。

循环信用证的目的就是限制商品的装运,因此,在信用证项下支取款项来限制一定时间内商品的数量。

循环信用证有累积和非累积两种。

累积循环信用证是指,以前未被使用的信贷余额在新的阶段或新的一期数量有所增加。

非累积信用证是指,一段时间后信贷余额将自动被取消,而不是被转结下一阶段。

循环信用证不是在指定时间内限制提款,而是在信用证下限制可获得的总数额。

在这种情况下,信用证的条款如下:在本信用证下,支付的数额在总数额达到……美元之前,它将会自动恢复.开证银行可以通过恢复信用证的修正案来限制责任,而不是自动限制。

开证银行的条款是为了在信用证下每个人恢复之前审查其顾客的信用状况和能力而设置的。

可转运信用证在可转运信用证下,受益人是允许转移他的部分权力或全部权利给另一当事人的。

受益人在商品供应方和买方之间担任中间人。

商品供应方即使和买方没有直接的商务往来,他也要确保商品的支付。

权力转移在此信用证下转交给最初受益人应该是与那些财产转让是相同的。

然而,数额的剧减,单位价格,装运期和有效期是被允许的。

如果最初受益人不希望买方被识别,受益人的名字和中立名字(中性名字)可能被买方提供的名字所取代,它是不违背信用证术语的。

如果部分装运被允许,那么部分权利转移在信用证术语下也是被允许的。

部分权利转移可以与当事人不同,但是,新的受益人不能转移信贷除非在最初信用证术语下被清楚的允许。

如果买方希望控制产品的原产国,他可以限制信用证转移到当事人即原始受益人所在的国家。

转移可以被开设银行或位于受益人国家的银行影响。

为了转让信用证,原受益人通常需要填写并签署一份正式的银行表格,以表示他做持有的权利将转移新的受益人。

第7章特殊信用证

JS4

( 1 ) 含 义 One

by which, under the terms and conditions thereof, the amount is renewed or reinstated without specific amendments to the documentary credit being required.

⑬

doc ume nts

⑪ advise to make payment

① Application form

⑦ Advise to change the documents

⑦make payment

②Credit First Issuing bank

⑨claim reimbursement

First advising bank/ Second issuing bank

在交易中当付款责任不能很容易确定并且根据事件的真正性质和责任范围不可能很快计算出金额数量时经常要在引起责任的事件之后若干年才能确定支付金额银行只好同意开立长期信用证evergreencredit或按年更新信用证annuallyrenewablecredit国际银行界经常劝阻跟单信用证的开证行在信用证内不要加列受益人不能控制的条款从而削弱受益人的地位使付款受阻削弱信用证的承诺

2、转让原因:中间贸易 总公司出口,分公司交货 3、特点:一次转让给一个或数个第二受益 人、注名 “可以转让”,根据开证申请人的指示开立 4、内容:金额、装运期、有效货期、 单价

一张信用证转出一部分权利给实际供货方。

4.Procedure Experimental book

applicant

amendment

信用证特殊条款

+WE WILL REIMBURSE YOU,IN ACCORDANCE WITH YOUR INSTRUCTIONS,UPON RECEIPT OF YOURAUTHENTICATED SWIFT/TLX 4 SOUTH AFRICAN WORKING DAYS PRIOR TO VALUE DATE, ADVISING NEGOTIATION OF COMPLIANT DOCS, STATING DRAWING AMOUNT,APPLICABLE CHARGES,VALUE DATE AND,WHERE APPLICABLE,INVOICE AND TRANSPORT DOCUMENT NO/S,DATE/S OF SHIPMENT AND NAME OF CARRYING VESSEL.IN CASE OF DISCREPANT DOCS,ALSO ADVISE BY SWIFT/TLX.ONLY UPON OUR ACCEPTANCE OF ANY STATED DISCREPANCIES WILL WE REIMBURSE YOU PER YOUR INSTRUCTIONS.在早于起息日4个工作日收到你们加押的SWIFT /电传后,我们将根据你们的指示向你们偿付,(SWIFT 电传)请通知系相符单据议付,表明支用金额,相应的扣费,起息日和起息地,发票和货运单据号码、日期/装运日期和装运船只名称。

在提交不符点单据的情况下,也请在我们接受已表明的不符点之基础上通过swift/ 电传通知后,我们将根据你们的指示进行偿付。

:72: SENDER TO RECEIVER INFORMATION 给收报人的信息/REC/PLEASE ACKNOWLEDGE RECEIPT请确认收到本证这是给议付行和通知行的指示。

跟你制单交单无关。

能看懂当然不错,看不懂也没关系,议付行/通知行自会处理。

42C:AT SIGHT OF DOCUMENTS AT OUR DESKS.EVENTUAL DISCOUNT CHARGES ARE FOR BENEFICIARY'S ACCOUNT.汇票期限为开证行柜台见票即付。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

⑬

doc ume nts

⑪ advise to make payment

① Application form

⑦ Advise to change the documents

⑦make payment

②Credit First Issuing bank

⑨claim reimbursement

First advising bank/ Second issuing bank

Secondary beneficiary

⑥ documents

⑤ transferred credit

⑬

doc ume nts

⑪ advise to make payment

① Application form

⑦ Advise to change the documents

⑦make payment

credit

Transferable

transfer

once

A A A A B B C

B √ B C √ A √ X

Unit price Expiry date Date of shipment Period of date

decrease、shorten

changed items Changed Documents

⑵ Types of revolving credit ① Automatic revolving 自动循环 ②Notice revolving 通知循环 Non-Automatic 非自动循环 Semi-Automatic半自动循环

按 金 额 循 环

③Periodic revolving按时间循环 ④Cumulative revolving积累循环 ⑤Non-cumulative revolving非积累循环

背对背信用证第二受益人 第二受益人与原证 可转让信用证的第二受益人可以得到开 得不到开证行的付款保证 开证行的关系 证行的付款保证。 。

转让行的责任 可转让信用证的转让行不会增加付款责 开立背对背信用证的银行 任。 就是该证的开证行。

第三节 款项让渡

一、定义: UCP600第39条规定:信用证未注明可转让,并不影响 受益人根据所适用的法律规定,将该信用证项下其可能 有权或可能将成为有权获得的款项让渡给他人的权利。 本条只涉及款项的让渡,而不涉及在信用证项下进行履 行行为的权利让渡。这条说明:不管信用证可否转让都 可以办理款项让渡。

JS4

( 1 ) 含 义 One

by which, under the terms and conditions thereof, the amount is renewed or reinstated without specific amendments to the documentary credit being required.

⑩reimbursement

2.Procedure Experimental book(P91) 3.流程Procedure Experimental book

applicant

⑫ D/P

First beneficiary

③ Credit

④ Apply for transfer ⑧ Change the documents

第四节 预支信用证 (ANTICIPTORY CREDIT)

开证申请人

1 JS4

受益人

2

4

5 6

7

3

付款行 开证行 通知行 保兑行

JS4 (1)含义: 。 (2) 全部预支和部分预支两种 全部预支信用证仅凭出口方的光票付款,实际上等于是 预付货款,也有的要求出口方在凭光票取款时,应附交一份 负责补交货运单据的声明书。 部分预支信用证又分红条款和绿条款信用证两种。 红条信用证是在信用证的特别条款项下用红色打成或写 成,允许出口商凭以后补交单据的书面担保,即可预支部分 货款的信用证。不过现在即使用黑色打上预支条款,也同样 起到红条款信用证的作用。 绿条信用证则是在信用证上用绿色打上预支条款,但现 在也不一定非以绿色表示不可。不过绿条款信用证的条款要 比红条款信用证严格一些。例如;规定出口商预支货款后应 将所采购的货物以开证行名义存放仓库,以后再补办出口装 船的手续.

2.背对背信用证的特点:

1.背对背信用证的开立并非原始信用证申请人和开证 行的意旨。 2.背对背信用证与原证则是两个独立的信用证,同时 并存。 3.背对背信用证的第二受益人不能获得原证开证行的 付款保证,只能得到背对背开证行的付款保证。 4.开立背对背信用证的银行就是该证的开证行,一经 开立,该行就要承担开证行责风险:由中介银行提示给 开证银行的单据必须是开证行所要求的单据,否则原始 信用证就不能兑付,而开出背对背信用证的银行就会失 去原始信用证的担保。

2、转让原因:中间贸易 总公司出口,分公司交货 3、特点:一次转让给一个或数个第二受益 人、注名 “可以转让”,根据开证申请人的指示开立 4、内容:金额、装运期、有效货期、 单价

一张信用证转出一部分权利给实际供货方。

4.Procedure Experimental book

applicant

(2)条件: (3)循环信用证通常有下列三种循环方法: 自动式循环——信用证金额在每次用完后,不必等待开证行 通知,即自动恢复到原金额。 半自动循环——信用证金额每次使用后须等待若干天,如在 此期间,开证行未提出不能恢复原金额的通知,即自动恢 复原金额。 非自动循环——信用证金额用完后,须等待开证行开证行 通知,即自动恢复到原金额

amendment

Refusal of an amendment by one or more second beneficiary(ies) does not invalidate the acceptance(s)by the other second beneficiary(i

预支信用证通常在下列情况下采用: (1)在市场缺货的情况下,进口商需货心切,或在市 场看涨的情况下,进口商为了不失时机地利用有利的价 格抢购现货。 (2)在出口商资金短缺的情况下,进口商企图以预支 货款的方式进行压价。 (3)惯例(羊毛)

第五节 循环信用证(REVOLVE CREDIT)

第7章 特殊信用证

JS4

第一节

可转让信用证

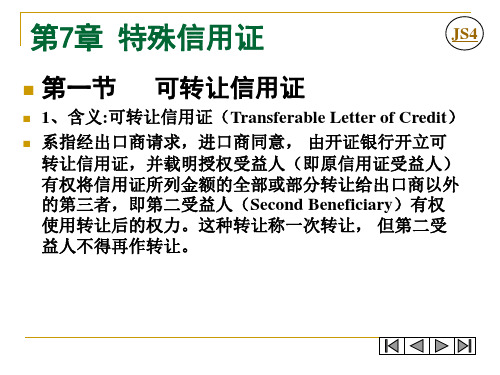

1、含义:可转让信用证(Transferable Letter of Credit) 系指经出口商请求,进口商同意, 由开证银行开立可 转让信用证,并载明授权受益人(即原信用证受益人) 有权将信用证所列金额的全部或部分转让给出口商以外 的第三者,即第二受益人(Second Beneficiary)有权 使用转让后的权力。这种转让称一次转让, 但第二受 益人不得再作转让。

3.流程Procedure Experimental book

applicant

⑫ D/P

First beneficiary

③ Credit

④ Apply for issuing ⑧ Change the documents

Secondary beneficiary

⑥ documents

⑤ issued credit

① Automatic revolving 自动循环

•The total amount of this credit shall be restored automatically after date of negotiation.

•The amounts paid under this credit available to you automatically until the total of the payment reaches USD_____________.

②Notice revolving 通知循环(非自动循环)

•The amount shall be restored after each negotiation only upon receipt of issuing bank’s notice stating that the credit might be renewed. •The amounts of each shipment shall be reinstated after each negotiation only upon receipt of credit-writing importer’s issuing bank’s notice stating that the credit might be renewed.

Semi-automatic revolving

transferable

The first beneficiary must irrevocably instruct the transferring bank whether or not he retains the right to refuse to allow the transferring bank to advise amendments to the second beneficiary(ies).

二、信用证的转让和款项让渡区别

1.信用证的转让是指受益人将其信用证项下的权利全部 或部分转让给其他受益人(第二受益人)。如果信用证 中没有注明“可转让”,则该信用证不能转让。另外信 用证的转让必须在开证行或授权银行承兑信用证之前。 信用证款项的让渡是指将收取信用证项下款项的权利授 权或转让给他人。 2.信用证的“转让”是转让执行信用证的权利,而信用 证的“让渡”仅是对信用证项下的款项所作的安排,并 不涉及信用证的执行。

②Credit Issuing bank

⑨claim reimbursement