并购的动机与后果-精品

企业并购的毕业论文

企业并购的毕业论文企业并购的毕业论文在当今全球化的商业环境中,企业并购已经成为了一种常见的商业策略。

企业并购是指两个或多个企业合并或收购,以实现经济规模的扩大、市场份额的增加、技术和资源的共享等目标。

本文将探讨企业并购的动机、影响以及成功的关键因素。

一、动机1.1 市场扩张企业并购的一个主要动机是市场扩张。

通过收购其他企业,企业可以进入新的市场或扩大在现有市场的份额。

这种方式可以更快速地实现市场扩张,避免了自主开拓市场所需的时间和资源。

1.2 技术和资源获取另一个常见的动机是获取技术和资源。

通过并购其他企业,企业可以获得先进的技术、专利和知识产权,从而提高自身的竞争力。

此外,企业还可以获得其他企业的生产设备、供应链和人才等资源,以提高自身的生产效率和运营能力。

1.3 品牌增值企业并购还可以通过品牌增值来实现商业目标。

通过收购具有知名品牌的企业,企业可以利用品牌的影响力来提高自身的市场认知度和品牌价值。

这种方式可以加快企业的品牌建设过程,节省品牌推广所需的时间和成本。

二、影响2.1 经济效益企业并购对经济效益有着显著的影响。

通过并购,企业可以实现规模效应,从而降低成本、提高生产效率和利润率。

此外,企业并购还可以创造更多的就业机会,促进经济增长和发展。

2.2 市场竞争格局企业并购对市场竞争格局也有着重要的影响。

通过并购其他企业,企业可以扩大自身的市场份额,从而改变市场竞争格局。

这种方式可能导致市场垄断或寡头垄断,对市场竞争产生一定的不利影响。

2.3 品牌形象企业并购对品牌形象有着直接的影响。

如果并购的企业品牌声誉较差,那么这可能会对主要企业的品牌形象产生负面影响。

因此,在进行并购决策时,企业需要仔细评估被收购企业的品牌声誉和市场认知度。

三、成功的关键因素3.1 战略一致性企业并购的成功与否与战略一致性密切相关。

如果并购的企业与主要企业在战略目标、文化和价值观等方面存在明显差异,那么并购很可能会失败。

收购(并购方案)

收购(并购方案)标题:收购(并购方案)引言概述:收购(并购)是指一家公司通过购买另一家公司的股分或者资产,从而实现企业之间的合并。

这种商业行为在当今全球范围内越来越常见,不仅可以匡助企业扩大市场份额,还可以提高企业的竞争力和盈利能力。

本文将从五个大点出发,详细阐述收购(并购方案)的相关内容。

正文内容:1. 收购(并购)的动机1.1 市场扩张:通过收购其他企业,可以迅速进入新市场并扩大市场份额。

1.2 资源整合:通过并购,企业可以整合双方的资源,提高生产效率和降低成本。

1.3 技术创新:收购具有先进技术的企业,可以匡助企业提升研发能力和产品创新能力。

1.4 品牌增值:通过收购知名品牌,企业可以提升自身品牌形象和市场竞争力。

1.5 兼并竞争对手:收购竞争对手可以减少市场竞争,增加企业市场份额。

2. 收购(并购)的策略2.1 垂直整合:通过收购上下游企业,实现供应链的整合,降低成本并提高市场竞争力。

2.2 横向整合:通过收购同行业竞争对手,实现市场份额的扩大和市场竞争力的提升。

2.3 多元化整合:通过收购不同行业的企业,实现多元化经营,降低行业风险和增加收入来源。

2.4 国际并购:通过收购国外企业,进入国际市场,扩大企业的全球影响力和市场份额。

2.5 股权并购:通过购买目标公司的股权,实现对目标公司的控制权,进而实现整合和管理。

3. 收购(并购)的流程3.1 策略规划:明确收购目标和目标企业的价值,制定收购策略和计划。

3.2 尽职调查:对目标企业进行全面的财务、法律、商业等方面的调查,评估目标企业的风险和潜力。

3.3 谈判协议:与目标企业进行谈判,达成收购协议,明确收购的条件和方式。

3.4 审批和合规:申请相关监管部门的批准,并确保收购过程符合法律和监管的规定。

3.5 合并整合:完成收购后,进行整合工作,包括人员合并、业务整合等,实现收购的预期目标。

4. 收购(并购)的风险和挑战4.1 财务风险:收购可能导致企业财务负担加重,增加债务风险。

联想并购IBM案例

联想并购IBM案例一、案例背景联想集团是中国最大的个人电脑制造商之一,成立于1984年,总部位于中国北京。

而IBM(国际商业机器公司)则是全球知名的信息技术和咨询服务公司,成立于1911年,总部位于美国纽约。

本案例将介绍联想集团并购IBM的背景、动机、过程以及影响。

二、并购背景1. 联想集团的发展自成立以来,联想集团一直致力于个人电脑制造和销售业务,并在中国市场占据了较大份额。

然而,在全球范围内,联想的知名度和市场份额相对较低。

为了进一步扩大市场份额和提升品牌影响力,联想集团开始考虑通过并购来实现快速发展。

2. IBM的转型在21世纪初,IBM逐渐从传统的硬件制造商转型为一个注重软件和服务的公司。

这一转型战略使得IBM在全球IT服务市场上占据了领先地位,并在云计算、人工智能等领域取得了重要突破。

然而,IBM的硬件业务逐渐面临竞争压力,需要寻求新的发展方式。

三、并购动机1. 联想集团的动机联想集团希望通过并购IBM来实现以下目标:- 扩大全球市场份额:借助IBM的全球销售网络和品牌优势,加速联想产品在全球市场的推广和销售。

- 提升技术实力:通过获取IBM的技术和专利,提升联想集团在研发和创新方面的实力,加快产品更新迭代速度。

- 拓展服务业务:借助IBM在IT服务领域的经验和专业知识,发展和壮大联想集团的服务业务,提供更全面的解决方案。

2. IBM的动机对于IBM而言,与联想集团的并购有以下动机:- 退出低利润的硬件业务:IBM的硬件业务面临着竞争压力和低利润率,通过出售给联想集团,可以减少成本和风险。

- 专注于高利润的软件和服务业务:IBM希望通过剥离硬件业务,将更多资源和注意力集中在软件和服务领域,提高盈利能力和市场竞争力。

四、并购过程1. 谈判和协商联想集团与IBM开始进行并购谈判,并派出高层代表进行协商。

双方就交易结构、股权比例、资金支付方式等进行多轮谈判,最终达成一致。

2. 审批和合规在并购过程中,联想集团需要获得相关监管机构的批准,并确保交易符合反垄断法和其他法律法规的规定。

联想-IBM并购整合措施与效果分析

联想-IBM并购整合措施与效果分析联想-IBM并购整合措施与效果分析引言:近年来,随着全球市场竞争的加剧,企业间进行并购已成为一种常见的发展策略。

而其中一次备受瞩目的并购案是联想集团收购IBM个人电脑业务的交易,这次交易引发了广泛的讨论和关注。

本文将对这次并购的整合措施和效果进行详细的分析。

一、并购背景和动机:1.1 并购背景:在2004年,联想集团宣布以18亿美元的价格收购IBM个人电脑业务,成为全球第三大个人电脑制造商。

通过这次并购,联想迅速扩大了其全球市场份额,并获取了IBM的先进技术和品牌认可。

这次并购也标志着中国企业在国际并购领域的崛起。

1.2 并购动机:首先,联想希望通过收购IBM个人电脑业务来提升其在全球市场的竞争力。

IBM拥有全球知名的品牌、先进的技术以及庞大的销售渠道,而联想在全球市场的份额相对较小。

通过收购IBM的个人电脑业务,联想可以迅速进入全球市场,并借助IBM的品牌和销售渠道来扩大自身的影响力。

其次,联想还希望通过并购来获取IBM的先进技术和研发能力。

IBM一直以来都致力于创新和研发,拥有许多领先的技术和专利。

通过收购IBM的个人电脑业务,联想可以获得这些技术和专利,从而提升自身的技术实力和研发能力。

最后,联想希望通过并购来提高其在中国市场的地位。

在2004年,中国国内个人电脑市场的份额超过了全球平均水平,而联想在中国市场占据着领先地位。

通过收购IBM的个人电脑业务,联想可以借助IBM的品牌和技术来进一步巩固自身在中国市场的领先地位。

二、并购整合措施:2.1 文化整合:在并购过程中,文化整合是一个重要的因素。

由于联想与IBM有着不同的企业文化,因此在整合过程中需要进行文化融合。

联想采取了一系列措施来促进文化整合,例如共同组织文化培训、交流活动以及设立联合工作小组等。

通过这些措施,联想成功地实现了文化的融合,使得合并后的团队能够更好地协作和合作。

2.2 业务整合:在并购后,联想需要进行业务整合,以实现资源的优化配置和协同效应的最大化。

企业并购的动机及其失败的原因有哪些

企业并购的动机及其失败的原因有哪些

企业并购是在一定的动机支撑之下的并购行为,而非是毫无任何动机的胡乱并购行为。

那么,企业并购的动机是什么尼?并购失败的原因又有哪些尼?

企业并购的动机

首先,企业并购其他企业的动机之一是为了很好的规避企业进行新领域的壁垒,能够使得企业快速进入到目标领域,从而争取市场机会,规避各类潜在的或者已经存在的风险。

其次,企业并购其他企业的动机之二是企业通过并购现有企业,可能产生或者获得协同效应。

这种协同效应主要表现为资源上的互补,包括信息、人员、产品种类、先进技术与管理、分销渠道、商标品牌、融资渠道等资源方面的互补与共享,从而使得企业发展更为顺畅。

再次,企业并购其他企业的动机之三是企业可以通过并购现有企业从而克服企业的外部性,减少与竞争对手之间的竞争,从而增强企业对市场的控制力,避免在竞争中两败俱伤。

并购失败的原因

同时,企业并购现有的动机是良好的,是希望向着有利于企业的方向发展的,然而企业之间的并购并非是一帆风顺的,往往会遭遇各种障碍和各种风险,从而导致企业并购现有企业的行为失败,而企业并购失败的原因主要有以下几个方面:

第一,企业在并购行为正式实施之前就决策不当。

比如说没有严格认真分析目标企业的潜在成本和效益,高估目标并购企业的吸引力和自己对其管控能力,高估并购的潜在经济效益等不适当的决策导致并购失败。

第二,企业并购行为因决策不当导致支付了过高的并购费用,给企业造成了极大的财务压力,使得企业整体应对外部风险的能力减弱,导致。

企业并购的动机分析

企业并购的动机分析企业并购指的是一家企业通过购买另一家企业或其部分资产,来扩大自身规模,增强竞争力的行为。

而企业并购的动机则是企业进行并购的原因和目的。

一、实现战略目标:企业并购常常是为了实现自身的战略目标。

通过并购,企业可以快速进入新的市场,扩大市场份额,增加销售额,提高市场地位,实现战略规划。

此外,企业还可以通过并购获取新的技术、专利或知识产权,提高自身的创新能力和竞争力。

二、获取资源和能力:企业并购还可以通过获取目标企业的资源和能力来增强自身竞争力。

例如,通过并购可以获得目标企业的生产设备、原材料供应渠道、人力资源等,从而提高自身的生产能力和成本效益。

此外,目标企业可能还拥有一些独特的技术、专利或品牌价值,通过并购可以获得这些资源和能力,提升自身的产品质量和市场品牌形象。

三、实现规模经济:规模经济是企业并购的重要动机之一、通过并购可以实现规模效益,减少成本,提高利润率。

例如,企业可以通过并购来扩大规模,增加生产产能,降低生产成本。

此外,在销售和分销方面,企业并购可以扩大市场份额,降低销售成本,加强在渠道上的议价能力。

四、降低竞争风险:企业并购还可以通过降低竞争风险来增强自身的竞争力。

在一些行业中,竞争激烈,企业通过并购可以减少竞争对手数量,缓解竞争压力。

此外,通过并购还可以阻止竞争对手进入市场,保护自身的市场份额和利润。

五、增强管理与运营能力:企业并购可以通过引入目标企业的管理经验和运营能力,提升自身的管理水平和运营效率。

例如,目标企业可能有一套成熟的管理体系和运营流程,通过并购可以借鉴和应用这些经验,提高自身的管理水平和运营效率。

六、获得税收和财务优势:企业并购还可以从财务和税收方面获得一定的优势。

例如,通过并购可以实现财务整合,提高财务效益。

此外,通过并购还可以获得税收优势,例如利用目标企业的亏损抵减自身的税负。

总之,企业并购的动机多种多样,既包括实现战略目标、获取资源和能力,也包括实现规模经济、降低竞争风险,以及增强管理与运营能力、获得税收和财务优势等。

公司并购案例分析(两篇)2024

引言概述:在当今全球化的商业环境中,公司并购成为越来越常见的商业策略。

公司并购是指一个公司通过收购另一个公司的股票或资产来扩大自己的规模和市场份额。

通过并购,公司可以实现多种战略目标,例如扩大市场份额、增强竞争力、提升技术实力等。

本文将以几个典型的公司并购案例为例,对公司并购的动机、过程以及影响进行详细分析。

正文内容:1. 公司并购的动机a. 扩大市场份额:通过并购其他公司的股票或资产,公司可以迅速扩大自己的市场份额,进而掌握更多的市场份额。

b. 资源整合:通过并购,公司可以整合两个公司的资源,使其相互补充,进而实现相互协同,提高综合实力。

c. 提高竞争力:通过并购可以整合两个公司的核心竞争力,提高竞争力来应对竞争威胁。

d. 提升技术实力:通过并购技术实力较强的公司,可以迅速获取先进技术,提升自身技术实力。

e. 实现价值最大化:通过并购,公司可以实现规模效应,进而提升企业价值,创造最大化的收益。

2. 公司并购的过程a. 策划与评估:在进行并购前,公司需要进行详细的策划和评估,确定并购的目标和动机,并评估并购的可行性和风险。

b. 谈判与协议:一旦确定并购目标,公司需要与目标公司进行谈判,并达成各项协议,包括股权转让、合同约定等。

c. 资金筹措与融资:公司进行并购需要巨额资金支持,因此需要进行资金筹措和融资活动,包括债务融资、股权融资等。

d. 合并与整合:一旦并购完成,公司需要进行合并和整合,包括合并业务流程、人员管理、财务合并等。

e. 后期管理与监督:并购完成后,公司需要进行后期管理和监督,确保并购实施顺利,并实现预期的目标。

3. 公司并购的影响a. 经济影响:公司并购可以对经济产生积极影响,扩大就业机会,提高产业效率,增加税收贡献等。

b. 市场影响:公司并购可以改变市场的格局,提高行业集中度,增加市场竞争等。

c. 技术创新:公司并购可以促进技术创新,提高技术实力,加速新产品的研发和上市。

d. 组织变革:公司并购会引起组织结构的变革,需要重新规划企业架构,重新配置资源。

企业并购的类型与动机

企业并购的类型与动机企业并购是指一个企业通过购买其他企业的股份或资产,从而实现扩大规模、提高市场份额或实现战略目标的战略行为。

企业并购可以分为多种类型,并且每种类型都有不同的动机。

一、横向并购横向并购是指一个企业购买与其自身在同一产业链上或者相似产业的其他企业的股份或资产。

这种并购的动机主要是为了实现规模经济效益。

通过并购,企业可以合并生产能力和市场份额,降低成本,提高产品的竞争力。

例如,一家汽车制造企业收购另一家汽车配件供应商,可以实现整车和配件的一体化生产,提高供应链效率。

二、纵向并购纵向并购是指一个企业购买或控制其供应链中的其他企业或分销渠道的股份或资产。

这种并购的动机主要是为了获得更好的供应链控制和市场渠道。

例如,一家食品制造企业收购农场,可以获得更稳定的原材料供应;一家零售企业收购物流公司,可以提高配送效率和服务质量。

三、纵横并购纵横并购是指一个企业同时进行横向和纵向的并购活动,即购买与其在同一产业链上或相似产业的其他企业的股份或资产,同时也购买或控制其供应链中的其他企业或分销渠道的股份或资产。

这种并购的动机是为了实现全产业链的控制,并从上游到下游形成一体化的竞争优势。

例如,一家石油公司既收购石油生产企业,又收购运输和加油站企业,实现了从石油勘探到销售的全产业链控制。

四、收购兼并收购兼并是指一个企业通过购买目标企业的股份或资产来实现对目标企业的控制权。

这种并购的动机可以分为战略性动机和财务性动机。

战略性动机主要是为了实现市场竞争优势和战略目标,财务性动机主要是为了获得目标企业的盈利和资产。

例如,一家电信运营商通过收购竞争对手的股份,实现市场份额的扩大和服务能力的提升;一家私募基金通过收购上市公司的股份,实现对上市公司的控制,并从中获得收益。

五、合并重组合并重组是指两个或多个企业通过合并或重组来创建一个新的企业实体。

这种并购的动机主要是为了实现资源整合和优势互补。

通过合并重组,企业可以整合生产能力和市场份额,共同开发新的业务领域,并实现规模经济效益。

公司被并购意味着什么员工有什么影响

公司被并购意味着什么员工有什么影响公司被并购意味着一个公司以现金、股票或混合方式收购另一个公司。

并购可以是主动的,也可以是被动的。

主动并购是指一家公司主动收购另一家公司,通常出于扩大市场份额、增加产品线或获得技术专长的目的。

被动并购是指一家公司不情愿地被另一家公司收购,通常是由于财务困境或竞争压力。

对于被并购的公司员工来说,这个过程可能会带来一系列的影响,其中一些是正面的,而另一些则可能是负面的。

以下是可能影响员工的几个方面:1.就业机会:并购过程中,可能会出现裁员或合并部门的情况,尤其是当两家公司在相似业务领域存在重叠时。

这可能会导致员工失去他们的工作机会。

然而,在一些情况下,并购可能带来新的就业机会,尤其是当两家公司互补并能够共享资源时。

2.薪酬和福利:并购可能会对员工的薪酬和福利产生影响。

新公司可能会调整员工的薪酬和福利计划,以使其符合新公司的政策和标准。

3.文化冲突:并购可能会导致两家公司的文化差异。

员工可能会面临适应新文化的挑战,包括工作方式、价值观和沟通风格等方面。

如果两家公司的文化差异太大,可能会导致员工的不适应感,影响工作效率和团队合作。

4.职业发展:并购过程中,员工的职业发展可能会受到影响。

有些员工可能会因为新公司的组织结构调整而失去晋升机会。

另一方面,对于一些员工来说,被并购可能提供了更多的职业发展机会,例如提供了更广泛的项目和资源,以及与更多员工合作的机会。

5.不确定性:并购过程中,员工可能会面临不确定性。

他们不知道究竟会发生什么,他们的工作环境和职位是否会有变化。

这种不确定性可能会导致员工的不安和焦虑。

为了应对并购带来的影响,员工可以采取以下措施:1.保持积极心态:尽管并购可能带来一些负面影响,但尽量保持积极的态度,努力适应变化。

2.继续学习和发展:并购过程中,员工可以利用各种培训和学习机会,提升自己的技能和知识,以便更好地适应新的工作环境和要求。

3.调整工作方式:随着公司变化,员工可以尝试适应新的工作方式和文化。

公司并购动机与效应分析

公司并购动机与效应分析

一、公司并购动机

①市场动机:为了取得更大的市场份额,拓展销售范围,提高销量,提高生产规模效率,使自身企业在竞争中占据更有利的地位,这是企业并购活动的最主要动机。

②成本动机:企业并购,使企业可以通过结构整合等手段,来节约经济成本,从而提高企业的经济效益。

③技术动机:企业并购,使企业可以利用新技术,改善业务流程,提高劳动生产率,提高企业的综合素质。

④经营管理动机:企业并购带来的一种全新的经营方式,改善企业内部结构,提高企业的经营管理水平,拓展企业经营空间,进一步增强企业的经营实力,增加企业的竞争力。

⑤融资动机:企业并购时,可以通过重组、资产重组等方式,利用外部资金,融资,实现企业自身的发展与发展。

二、公司并购效应

①企业可以实现规模经济,降低生产成本,提高经济效益;

②企业可以实现市场调整,实现有效的市场结构;

③企业可以实现技术创新,改善企业的技术水平;

④企业可以实现经营管理机制的优化,提升企业的综合素质;

⑤企业可以实现融资,获得更多的财力支持;。

公司并购的动机

首先,我们可以先从并购涉及到的利益主体来看并购形成的动因。

并购涉及到的主体主要是股东、经营者和政府。

(一)股东——追求股东收益最大化公司是由出资人(股东)入股组成的法人团体,在其法人财产的基础上营运,因而历史上真正的企业并购都是公司制企业之间进行的。

对于公司制企业,企业的目标是使股东在企业中的财富价值最大化。

也就是说,企业普通股价格即企业市场价值的最大化。

企业是出资者(股东)投资创办的,出资者之所以出资创办企业是让企业为其创造财富。

而出资者财富的衡量标准对于上市公司而言,就是股票价格。

股票价格反映了股东及其潜在的投资者对企业(上市公司)价值做出的评价。

股票价值也是衡量公司业绩好坏的评价指数。

证券市场上的运动规律提供了股票价值的明确目标模式。

经营较优的企业有了较高的股票价值,便能以更有利的条件获得追加资金,便有实力向目标公司挑战,以比目标公司股市价格更高的价格提出并购,甚至能取得目标公司的股东或经理的承认和支持。

资金流入股票价格较高企业的倾向,有利于股东资本增值和经济资源的有效利用。

(二)经理——谋求管理层利益最大化公司经理在很大程度上控制着公司的决策经营权,尤其是在股权分散的大型上市公司中,经理几乎享有公司经营管理和发展的一切决策权。

在股份公司中,公司目标(股东目标)与管理者目标(经理目标)在许多地方不一致。

经理的主要目标是谋求公司的快速发展,而并非获得利润的最大化。

原因是公司的发展会使得经理获得更高的工资和地位,更大的权力和职业保障。

目前发展的相当迅速的公司,是最有可能进行兼并收购的,同时规模庞大的公司也不易被别人兼并收购。

并购扩大了企业规模,提高了企业发展速度,扩大了企业资源,经理能控制更大范围的资产、更多的职工、更多的产供销渠道,从而扩大了经理的权利空间,巩固了经理的宝座和更多的工资报酬及自我价值的实现,即实现了个人利益的最大化。

(三)政府——在垄断与竞争中寻求平衡点对于市场经济国家,其政府的作用就是在垄断与竞争中寻求一种平衡。

公司并购的原因及结果

公司并购的原因及结果文章通过介绍公司控制权交易、管理短视与市场短视、自由现金流、债务在激励组织有效性中的角色、杠杆收购、代理理论、黄金降落伞、毒丸计划等大量数据及案例,阐述公司并购的原因及并购对目标公司管理层和股东的影响。

一、市场的重大改变是公司重组的重要原因经济数据表明,公司股权交易对股东、社会及公司自身都是有利的,由于技术的革新、市场的变迁,一部分企业不适应而被并购。

由于在短期内公司并购会触动各方面的利益,有的人会反对公司的并购。

现实当中,大部分的公司之间的并购都是双方愿意的,只有少部分是属于敌意并购。

敌意并购的费用会比正常的并购高出30%以上。

因为企业并购会形成规模经济,提高经济效率,给股东带来更多的利益。

但当并购遭到目标公司管理层的通过“毒丸计划”的等手段进行阻止时,这将给股东们造成巨大损失。

当然,企业可以通过增加研发费用,掌握行业的核心竞争力,在变化的市场中处于优势地位,从而降低被收购的风险。

研究表明,研发费用支出的比例越高,对公司的产品销售更有利。

但是,如果公司的技术过于前沿,也有可能因为“市场的短视”而不被接受,正如刚开始的触屏手机并不被消费者认可,而销量一直上不去。

那么公司就会得到市场错误的“惩罚”。

而“管理层短视”会导致公司被并购的可能性增加。

二、金融工具的发展增加了公司并购的可能随着金融市场的发展,人们发现了高利率债券等金融工具。

小公司通过发行债券筹集资金,从而有能力收购比自己大的公司。

公司通过债券或公司自由现金收购其他公司,一方面可以让公司的管理层有还本付息的压力,从而提高他们的效率,增加股东财富。

同时,利息也有抵税的作用;另一方面减少公司自由现金流,可以减少管理层控制的资源,并使得当公司获得新的现金时受到资本市场的监管。

利用资本市场的监督,股东可以间接防止管理层在任职期间目光短浅、好大喜功为了自己的业绩和增加自己的收入,而浪费公司资源或利用职务之便侵占股东的财富,进而减少代理成本。

企业并购对资本市场的影响研究

企业并购对资本市场的影响研究近年来,随着市场经济的发展,企业并购已成为一种越来越普遍的商业行为,不仅为企业带来了更广阔的市场,更提升了企业本身的竞争力。

然而,企业并购作为一种新的商业模式,其对资本市场的影响一直备受关注。

本文从企业并购的动机、对资本市场的影响以及未来发展趋势三个方面来进行探讨。

一、企业并购的动机企业并购的动机主要有以下几个方面:1、获取市场份额。

在市场竞争日益激烈的情况下,企业通过并购方式获取对手的市场份额,从而扩大自身的市场份额,提升自身的竞争能力。

2、提高企业效率。

企业并购可以将两家企业的资源整合起来,减少重复投资、降低成本和提高效率,从而实现企业的更好发展。

3、新产品和技术的并购。

通过并购具有先进技术和新产品的企业,可以在短时间内实现自身技术水平的飞跃,推出新的产品,提高企业的市场份额和竞争力。

4、进入新的市场。

企业通过并购方式进入新的市场,可以降低市场进入门槛,更快地实现自身的扩张。

二、企业并购对资本市场的影响企业并购作为一种商业行为,其对资本市场产生的影响主要有以下几个方面:1、对行业格局的影响。

企业的并购会改变行业格局,从而改变行业内企业的相对地位,同时也会对整个市场造成影响。

2、对企业价值的影响。

并购后,企业整合了多个资源,可以在一定程度上提高企业的价值,使得企业的市值得到上升。

3、对股价的影响。

企业并购时,投资者对企业的期望值会发生改变,从而对其股价产生影响。

4、对潜在投资者的影响。

企业并购后,可能会吸引更多潜在投资者的关注,提高企业的知名度,增加企业的投资机会。

三、未来发展趋势未来,企业并购还将持续成为主要的商业行为,其发展趋势主要表现在以下几个方面:1、多领域、多形式。

未来企业并购将更加多元化,不再局限于某一个领域或者某一种形式。

2、越来越复杂。

未来企业并购将更加复杂,需要依靠专业的法律、财务、投资等领域的专业人才进行指导和支持。

3、社会责任感。

随着社会可持续发展理念的深入人心,未来企业并购将更加注重社会责任方面的考虑。

企业并购的动机与目标是什么

企业并购的动机与目标是什么在当今竞争激烈的商业世界中,企业并购已成为一种常见的战略手段。

企业并购,简单来说,就是一家企业购买另一家企业的部分或全部资产或股权,以实现某种商业目的。

那么,企业为什么要进行并购呢?其背后的动机和目标又是什么?首先,企业并购的一个重要动机是实现规模经济。

通过并购,企业可以迅速扩大生产规模,提高生产效率,降低单位成本。

例如,一家汽车制造企业并购了另一家零部件供应商,就可以整合供应链,实现大规模采购和生产,从而降低成本,提高产品的市场竞争力。

其次,拓展市场份额也是企业并购的常见动机之一。

当企业在现有市场中增长空间有限时,通过并购其他企业,可以快速进入新的市场领域,扩大客户群体,增加销售额。

比如,一家在国内市场已经饱和的食品企业,通过并购一家国外的同类企业,就能够迅速开拓国际市场,提升其在全球市场的份额。

获取战略资源也是企业并购的重要考量。

这些战略资源可能包括技术、专利、品牌、人才等。

一家科技企业并购了另一家拥有先进技术的初创公司,就可以获取关键技术,加快自身的产品研发进程,保持技术领先地位。

同样,并购具有知名品牌的企业,可以借助其品牌影响力,提升自身的品牌价值和市场认可度。

实现多元化经营是企业并购的另一个动机。

在市场环境变化迅速的情况下,依赖单一业务可能会使企业面临较大风险。

通过并购不同行业的企业,企业可以分散风险,降低对单一业务的依赖。

例如,一家传统制造业企业并购了一家互联网企业,就实现了从传统行业向新兴行业的拓展,降低了行业周期性波动对企业的影响。

协同效应也是企业并购所追求的目标之一。

协同效应指的是并购后,企业的整体价值大于并购前两家企业价值之和。

这种协同效应可以体现在多个方面,如经营协同、管理协同和财务协同等。

经营协同方面,通过整合生产、销售和研发等环节,实现资源的优化配置,提高经营效率。

管理协同方面,共享管理经验和管理资源,降低管理成本。

财务协同方面,通过合理的资金配置和税务筹划,降低财务风险,提高资金使用效率。

企业并购的动因及价值效应分析

企业并购的动因及价值效应分析企业并购是指一个企业通过购买另外一个企业来扩大自己的规模或提升自己的竞争力。

并购的动因有很多,包括实现规模经济、弥补自身短板、扩大市场份额等等。

同时,并购也会带来一定的价值效应。

本文将从动因和价值效应两个方面对企业并购进行分析。

一、企业并购的动因1.实现规模经济:在一些行业,随着规模的扩大,企业可以获得更大的采购和生产规模,从而降低成本,提高竞争力。

通过并购,企业可以迅速增加规模,实现规模经济。

2.弥补自身短板:有些企业在一些方面存在短板,比如技术、知识产权、渠道等。

通过并购,企业可以获得所需的技术、知识产权或渠道资源,从而迅速弥补自身短板,提升自己的竞争力。

3.扩大市场份额:通过并购,企业可以获得对方的市场份额,进一步扩大自己的市场影响力,提高市场占有率。

这有助于提升企业的竞争力,并实现更大的经济效益。

4.资产整合与优化配置:通过并购,企业可以整合和优化双方的资产,提高资产的利用效率,降低成本,从而提升企业的盈利能力。

5.国际化战略:企业通过并购,可以进一步拓展国际市场,实现全球化战略。

这有助于企业获取更多的资源和机会,进一步强化自己的竞争力。

二、企业并购的价值效应1.收入增长:通过并购,企业可以迅速扩张市场份额,获得更多的销售收入。

这增加了企业的盈利能力,提高了企业的价值。

2.成本降低:通过并购,企业可以实现规模经济,降低成本。

这有助于提高企业的盈利能力,增加企业的价值。

3.知识和技术转移:通过并购,企业可以获得对方的知识和技术,进一步提升自己的创新能力和竞争力。

这有助于企业实现可持续发展,提高企业的价值。

4.资产整合优化:并购可以实现资产整合和优化配置,提高资产利用效率,降低成本,增加盈利能力。

这有助于提高企业的价值。

5.提高竞争力:通过并购,企业可以弥补自身短板,获得对方的资源和能力,提升自己的竞争力。

这有助于企业在市场竞争中占据优势地位,增加企业的价值。

综上所述,企业并购是为了实现各种动因,包括规模经济、补充自身短板、扩大市场份额等。

公司并购方式选择之利弊分析

公司并购方式选择之利弊分析

利:

1. 通过并购方式可以快速扩大规模并节省成本,例如通过收购公司可以进一步扩大市场份额,降低生产成本等。

2. 并购可以增强企业的核心竞争力和综合实力。

3. 并购可以促进资本市场活跃度,提升企业的股价和市值。

4. 并购可以优化企业资源配置,提高公司效率。

5. 并购可以增加企业的研发投入,推动技术创新和业务升级。

弊:

1. 并购需要付出高昂的资金成本,包括收购费用、融资成本、管理费用等。

2. 并购可能存在文化冲突、管理体系不适应等问题,导致业务不协调、人员流失等影响业绩的因素。

3. 并购可能会面临监管和法律风险,例如反垄断、反不正当竞争等法律议题。

4. 并购过程中需要面对的风险种类多,例如财务风险、市场风险、技术风险等。

5. 并购是一项长期的投资,需要长期的回报才能实现价值。

如果收购价过高、合并后的业务效果不符合预期,可能会导致企业长期低迷。

跨国并购案例及详细分析

跨国并购案例及详细分析一、案例背景在全球化的背景下,跨国并购成为企业扩张和增强竞争力的重要手段之一。

本文将以某跨国公司并购案例为例,对其背景、动机、过程和结果进行详细分析。

二、案例分析1. 案例背景该跨国公司是一家在制造业领域具有领先地位的公司,拥有先进的技术和专利。

由于市场竞争加剧,公司需要进一步扩大市场份额和提升全球竞争力。

2. 并购动机公司决定通过并购来实现快速扩张和获取市场份额。

并购的动机主要包括:- 实现规模经济:通过并购可以整合资源,降低成本,提高生产效率。

- 获取新技术和专利:通过并购可以获取目标公司的技术和专利,进一步巩固自身的技术优势。

- 拓展市场份额:通过并购可以进入新的市场,扩大销售渠道,提高市场占有率。

3. 并购过程并购过程一般包括以下几个阶段:- 策略规划阶段:确定并购目标,制定并购策略和计划。

- 目标筛选阶段:通过市场调研和尽职调查,筛选出符合公司战略发展需求的目标公司。

- 谈判阶段:与目标公司进行谈判,商讨并购条件和交易结构。

- 审批阶段:获得相关政府机构和监管部门的批准。

- 合并整合阶段:完成并购交易后,进行合并整合工作,包括人员调整、业务整合等。

4. 并购结果并购的结果对公司的发展至关重要。

本案例中,跨国公司通过并购取得了以下成果:- 实现了规模经济:通过整合资源和降低成本,公司提高了生产效率,降低了成本,进一步巩固了市场地位。

- 获取了新技术和专利:通过并购,公司获得了目标公司的先进技术和专利,进一步提升了自身的技术竞争力。

- 拓展了市场份额:并购使得公司进入了新的市场,扩大了销售渠道,提高了市场占有率。

三、案例启示通过对该跨国并购案例的分析,我们可以得出以下启示:- 并购是企业快速扩张和提升竞争力的重要手段之一,但需要谨慎选择并购目标,确保与公司战略发展需求相符。

- 并购过程需要经过详细的策划和尽职调查,确保交易的可行性和合规性。

- 并购后的合并整合工作同样重要,需要合理规划和有效执行,确保实现预期的效果。

企业并购的动因是什么

Emotion is also an invention, and it needs constant improvement.悉心整理助您一臂(页眉可删)企业并购的动因是什么(1)并购可以让企业迅速实现规模扩张。

(2)并购可以突破进入壁垒和规模的限制,迅速实现发展。

(3)并购可以主动应对外部环境变化。

随着经济全球化进程的加快,更多企业有机会进入国际市场,为应对国际市场的竞争压力,企业往往也要考虑并购这一特殊途径。

在企业的发展与壮大时并购公司无疑是一种十分好的方法,虽然企业并购有着非常大的风险,但是一家家企业还是如此的乐此不疲,这是什么原因呢?企业并购的动因到底是什么?下面的就为您具体分析。

一、企业发展动机在激烈的市场竞争中,企业只有不断发展才能生存下去。

通常情况下,企业既可以通过内部投资、资本的自身积累获得发展,也可以通过并购获得发展,两者相比,并购方式的效率更高。

(1)并购可以让企业迅速实现规模扩张。

企业的经营与发展处于动态的环境之中,在企业发展的同时,竞争对手也在谋求发展,因此在发展过程中必须把握好时机,尽可能抢在竞争对手之前获取有利的地位。

如果企业采取内部投资的方式,将会受到项目的建设周期、资源的获取以及配置方面的限制,从而制约企业的发展速度。

通过并购的方式,企业可以在较短的时间内实现规模扩张,提高竞争能力,将竞争对手击败。

尤其是在进入新行业的情况下,通过并购可以取得原材料、销售渠道、声誉等方面的优势,在行业内迅速处于领先地位。

(2)并购可以突破进入壁垒和规模的限制,迅速实现发展。

企业进入一个新的行业会遇到各种各样的壁垒,包括:资金、技术、渠道、顾客、经验等,这些壁垒不仅增加了企业进入某一行业的难度,而且提高了进入的成本和风险。

如果企业采用并购的方式,先控制该行业的原有企业,则可以绕开这一系列的壁垒,使企业以较低的成本和风险迅速进入某一行业。

另外,有些行业具有规模限制,企业进入这一行业必须达到一定的规模。

并购的动因

2.纵向并购

纵向并购是发生在同一产业的上下游之间的并购。纵向并购的企业之间不是直接的竞争关系,而是供应商和需求商之间的关系。因此,纵向并购的基本特征是企业在市场整体范围内的纵向一体化。

3.混合并购

混合并购是发生在不同行业企业之间的并购。从理论上看,混合并购的基本目的在于分散风险,寻求范围经济。在面临激烈竞争的情况下,我国各行各业的企业都不同程度地想到多元化,混合并购就是多元化的一个重要方法,为企业进入其他行业提供了有力,便捷,低风险的途径。

上面的三种并购活动在我国的发展情况各不相同。目前,我国企业基本摆脱了盲目多元化的思想,更多的横向并购发生了,数据显示,横向并购在我国并购活动中的比重始终在50%左右。横向并购毫无疑问是对行业发展影响最直接的。混合并购在一定程度上也有所发展,主要发生在实力较强的企业中,相当一部分混合并购情况较多的行业都有着比较好的效益,但发展前景不明朗。纵向并购在我国比较不成熟,基本都在钢铁,石油等能源与基础工业行业。这些行业的原料成本对行业效益有很大影响,因此,纵向并购成为企业强化业务的有效途径。

在具体实务中,并购的动因,归纳起来主要有以下几类:

1.扩大生产经营规模,降低成本费用

通过并购,企业规模得到扩大,能够形成有效的规模效应。规模效应能够带来资源的充分利用,资源的充分整合,降低管理,原料,生产等各个环节的成本,从而降低总成本。

2.提高市场份额,提升行业战略地位

并购活动收购的不仅是企业的资产,而且获得了被收购企业的人力资源,管理资源,技术资源,销售资源等。这些都有助于企业整体竞争力的根本提高,对公司发展战略的实现有很大帮助。

6.通过收购跨入新的行业,实施多元化战略,分散投资风险

这种情况出现在混合并购模式中,随着行业竞争的加剧,企业通过对其他行业的投资,不仅能有效扩充企业的经营范围,获取更广泛的市场和利润,而且能够分散因本行业竞争带来的风险。

跨国公司并购详解

跨国公司并购详解概述跨国公司并购指的是一家跨越国界的公司收购另一家公司的行为。

随着全球化进程的加速和市场竞争的不断加剧,跨国公司并购成为了企业扩张和增长的重要战略手段。

本文将详细介绍跨国公司并购的背景、动机、影响因素和实施过程。

背景跨国公司并购的兴起离不开以下背景因素:1.全球化进程:国际贸易和投资的自由化加速了世界各地企业之间的相互联系和交流,为跨国公司并购提供了更多的机会。

2.经济规模效应:通过并购可以快速扩大企业规模,提高市场份额,降低成本,增强市场竞争力。

3.跨国公司资源整合:通过并购可以整合双方的资源和优势,实现业务协同效应,提高企业综合竞争力。

动机跨国公司并购的动机主要有以下几个方面:市场拓展和增长跨国公司可以通过并购进入新市场,扩大自身的市场份额,在全球范围内实现规模扩张。

并购可以为企业提供更广阔的销售渠道,加快市场拓展进程。

获取先进技术和知识通过并购,企业可以获得目标公司拥有的先进技术、专利和知识产权,提高自身的创新能力和竞争力。

这对于高科技产业和创新驱动型企业尤为重要。

资源整合和业务协同并购可以整合双方的资源和业务,实现优势互补,提高资源利用效率。

通过充分发挥协同效应,企业可以加快实现战略目标的进程。

风险分散跨国公司并购也可以用来分散经营风险。

企业通过收购多个具有不同市场地位和风险特征的公司,可以降低市场风险,增强自身的抗风险能力。

影响因素跨国公司并购的成功与否受到多个因素的影响:1.政治因素:跨国公司并购往往涉及政府监管和政策支持。

政治因素可以直接影响并购交易的顺利进行和结果的达成。

2.经济因素:经济环境、市场状况、行业竞争等都会对并购产生影响。

经济因素的不确定性和波动性是并购中需要考虑的重要因素。

3.文化差异:跨国公司并购往往伴随着不同文化的融合和碰撞。

文化差异的存在可能会影响并购的整合和运营,需要加以适当的管理和处理。

实施过程跨国公司并购的实施过程通常包括以下几个阶段:1.选择目标公司:企业需要认真筛选可能的目标公司,评估其战略价值和潜在利益。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

并购增效的证据

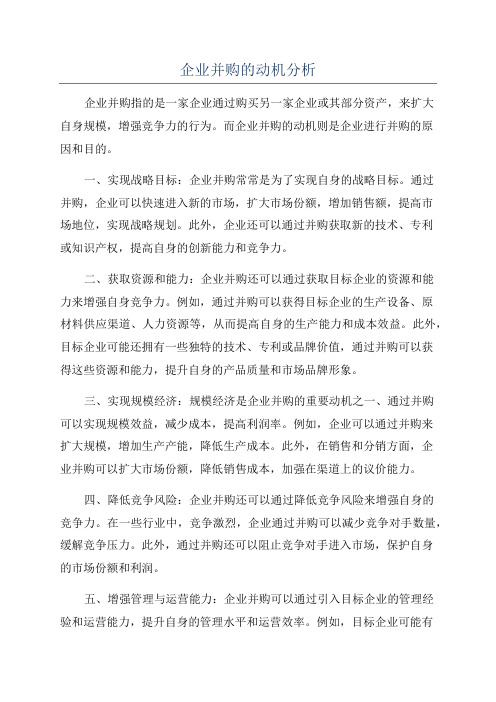

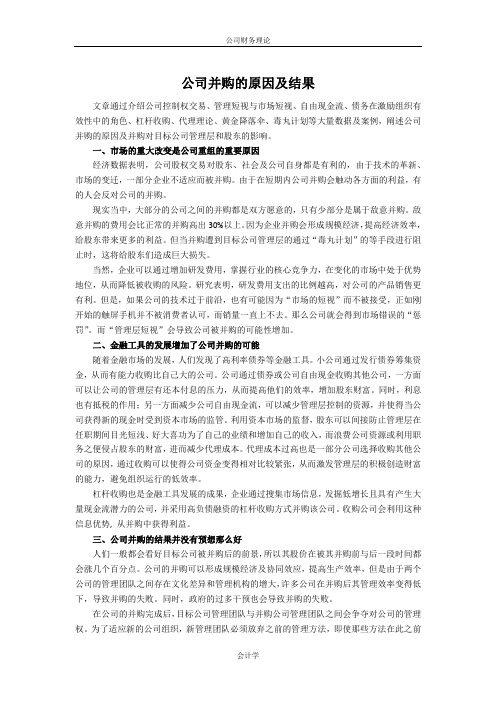

研究期间 Bradley等 (1998) Kaplan和 Weisbach(1 992) Servaes(19 91) Mulherin和 Boone(200 0) Andrade等 (2001) 目标公 司数量 236 收购公 司数量 236 窗口期 -5, +5天) 同上 -1,决 定日 -1,+1 -1,+1 -20,交 易终止 1963-1984 目标公 司收益 (%) 31.77 收购公 司收益 (%) 0.97 综合 收益 (%) 7.43

课堂讨论:投资者如何看待并购公告?

• 两个公司的经营特点如何,是否会产 生协同效应?

• 收购方是否由于技术变革或者管理提 升而能够降低交易成本? • 目标方缘何被收购? • 收购后的管理层是否被更换?

5 并购的损效理论

• 非效率因素驱动的并购:如投机 • 高自由现金流的公司通过多元化分散 闲置资金,新的投资项目的绩效要低 于原有绩效 • 管理层利用兼并来进行代理监督的防 御,未必改善股东的利益 • 对协同效应过于乐观的估计

•现金流处置权:追求规模增长和创造

股东财富可能冲突 •追求短期市场回报

•纳税筹划

•追求市场价格决定力

3 三种类型并购的解释

3.1 横向并购 • 市场支配和垄断 • 制定和维持高于市场竞争水平的价格的能力,可 以用“勒纳指数= (价格-边际成本)/价格”来衡 量 • 产品差别、进入壁垒和市场份额和市场支配能力 正相关 • 研究结果表明,并购报告对行业竞争者并不具有 显著的影响,即使有也小于被兼并的公司。此外, 反垄断诉讼对行业竞争者也没有影响,这些研究 未能支持市场支配能力假说

3.3 混合并购:多元化

动机: •占据产业领导地位,比如通用的领导者收购战略 •进入利润率高的行业。一般来说,行业利润率的持续性和 行业的进入壁垒正相关,兼并可以绕过壁垒而进入行业 •通过多元化降低经济周期风险,比如受经济低谷影响较大 的耐用消费品企业兼并一些非耐用品的企业

财务理论对多元化的挑战: •将多元化交给股东比由兼并来实现更为优越 •兼并的成本要远远超过投资者转移投资的成本 •相对于投资者的资产组合,公司的多元化要承担更多管理 能力的胜任性风险 •只要产生不断的现金流,公司可以不在乎负债结构?

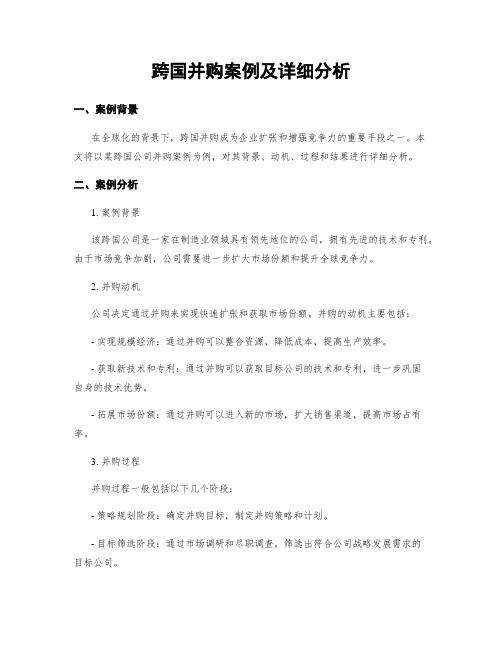

案例:长江实业的多元化

• 李嘉诚的经营之道:稳健老成 • 旗下长江实业涉及多个行业,如地产 、港口和日用等 • 每个行业又分不同的地区,如大陆港 口、香港港口和欧洲港口共营 • 多元化能够分散风险

仿长江实业的多元化

0.1

0.08

0.06 0.04 0.02 0

中国证券市场按长江实业 主要行业进行投资组合的 总资产回报率的均值线

1971-1982

209

271

26.90

-1.49

3.74

1972-1987 1990-1999

704 281

384 281

23.64 20.2

-1.07 -0.37

3.66 3.56

1973-1998

3688

3688Βιβλιοθήκη 16.0 23.80-0.7 -3.8

1.8 1.9

资料来源:Weston, J. F., Mitcell, M. L., Mulherin, J. H. 2006. Takeovers, restructuring, and corporate governance(fourth edition). Beijing: Peking University Press, 197.

Mergers as value increasing decisions

1. Coase (1937) a. Mergers are value increasing b. Organization of a given firm responds to the appropriate balance between costs of using market and costs of operating internally c. Firms will respond to forces such as technological change that alter balance between transaction costs of markets and internal production 2. Bradley, Desai, and Kim (1983, 1988) a. Mergers create synergies b. Synergies include: (1) Economies of scale (2) More effective management (3) Improved production techniques (4) Combination of complementary resources

并购的动机和后果

Incentive for and consequences of M&A

1. Positive incentives

• • • • • • Synergies Reduce agency cost Transaction cost Economy of scale Economy of scope management

垄断、重新定价和社会福利

• 垄断影响产品定价能力: • 在完全竞争市场,厂商根据 价格 P D和MC来确定产量和价格 ,消费者剩余= PE1Q1O – P1E1Q1O = PP1E1,生产者 剩余= P1E1Q1OP2 M1E1Q1O=M1SE1P1 • 然而在垄断下,厂商根据边 P1 际收入和边际成本来确定产 量和价格,新消费者剩余 M1 PP2E2,新生产者剩余 M1SE2P2,净损失E2SE1 O • 由于边际收入曲线低于需求 曲线,所以价格提高,产量 降低,减少社会福利。

电力 港口 通信 零售 房产 平均

-0.02

-0.04 -0.06 -0.08 -0.1

多元化只能分散非系统风 险,但整体行情下行的系 统风险是无法分散的!

4 并购的增效理论

•协同效应 •节约交易成本 •降低代理成本

市场反应和协同效应 •如果市场有效,股票价格会对交易做出客观的评价 •综合收益指收购公司和目标公司的超常回报的总和 •当兼并的公告发出或者交易完成,形同向市场投放了一个 投资项目,内容是收购双方的合并经营。投资者会搜集与 之相关的信息并判断这个投资项目的价值 超常回报: •资本市场模型:非系统风险可以分散,市场只需对系统风 险进行定价 •三因素模型:在市场系统风险的基础上加上规模和M/P

1.4 范围经济

• Enable firm to produce related additional products at lower cost because of experience with existing products • For example, in pharmaceutical industry, adding new drugs to a particular therapeutic class benefits from both production experience and marketing utilization

MC

E2

社会福利损失

E1 S D Q2 Q1 产量

MR

3.2 纵向并购:技术联合和专用性

技术联合 •汽车制造商提供贷款服务 •传媒公司提供线上内容 •保险公司提供医疗住院服务

应对产品生命周期 •成长期的行业中尚找不到专业化的商业机构来独立供应原 材料,衰退期的原材料机构又因利润下滑退出 •为保证原材料的及时供应,生产企业必须不断的整合原材 料的生产商 专用性投资 •在某些销售模式下,供应商的投入很难转向他途 •专用性问题使得供应商供货意愿低 •必须通过并购防止他们退出供货行列

1.5 营销、研发和管理

• 提高管理水平:收购方相信本公司的管理 水平能够提升目标公司的资源的使用效率, 常见于大公司兼并小公司 • 维持研发能力:通过合并研发预算来适应 技术性的竞争,多发生于制药行业 • 扩张分销网络,与可靠的分销渠道建立紧 密的联系,使得产品能够以经济的方式到 达消费者手中

2、opportunistic incentives

Mergers as value reducing decisions

1. Jensen (1986) a. Free cash flow is a source of value-reducing mergers b. High free cash flow firms are those where internal funds are in excess of the investment required to fund positive NPV projects c. Substantial free cash flow in the oil industry during the 1970s led to value reducing diversification 2. Shleifer and Vishny (1989) a. Managerial entrenchment (1) Managers make investments that increase managers’ value (2) Management-specific investments are not value enhancing to the shareholders b. Managers are hesitant to pay out cash to shareholders c. Investments can be in the form of acquisitions in which managers overpay but lower likelihood that they will be replaced