股市杠杆效应与溢出效应实证分析-GARCH模型之应用

基于GARCH模型对上证指数收益率的实证分析

基于GARCH模型对上证指数收益率的实证分析基于GARCH模型对上证指数收益率的实证分析【摘要】本文选取上海综合指数在2021年1月4日至2021年12月19日期间共475个上证综合指数每日收盘价数据,并处理成对数收益率,在此根底上对中国股市收益率波动性特征进行了分析。

利用ARCH类模型对上海股票市场的波动性进行了检验,发现中国股市具有明显的ARCH效应,结合ARCH模型和GARCH模型的特点,最终筛选出适合的GARCH模型对沪市收益率序列的波动做拟合。

本文最后针对中国股市的现存问题,借鉴成熟股市的经验,提出了加快开展中国股市的政策建议。

【关键词】上证综合指数ARCH效应ARCH GARCH模型波动性一、引言作为国际金融市场的一局部,我国股票市场的成长历程还不算漫长。

自从1990年成立以来的20多个年头里,经过几次大起大落已经不断完善和开展。

尤其是近几年来,随着市场规模的大幅度增加,沪深证券市场与国民经济的相关程度也逐步增强。

金融环境动乱的加剧促使人们研究股票价格波动的内在规律。

在中国这样一个尚未开展成熟的股票市场中,我们不仅要定性的把握股票价格的走势,更应该定量的研究其内在规律,这样才能使我们在危机来临之际不至于手足无措。

鉴于此,对股市进行合理分析和预测,对于指导投资者合理投资,维护证券交易市场稳定进而促进经济开展有重大意义。

二、中国股市波动特征中国股市的开展很快,从20世纪80年代中后期一些国有企业自行发行企业职工内部股票,到1990年至1991年标准化的上海、深圳证券交易所的成立,中国股市在过去十多年的开展过程中逐渐自我完善和开展壮大,市价总值从1992年的1048.13亿元上升1999年的26471亿元。

股票市场的建立和开展对解决国有企业筹集资金起到了积极的作用,有利地推动了中国经济体制改革的深入开展。

具体来讲,我国股市波动具有以下特征:股市波动大,股价指数走势难以按牛、熊市划分,时常发生暴涨暴跌行情,熊市中常发生暴涨行情,牛市中常发生暴跌行情。

中美股市波动性研究与杠杆效应——基于GARCH模型的实证分析

经济与管理中美股市波动性研究与杠杆效应——基于GARCH模型的实证分析孙梦鸽(华东政法大学商学院,上海200001)【摘要】文章在回顾ARCH/GARCH类模型的基础上,用GARCH模型进行美国股市波动性与中国股市波动性的实证研究,用EGARCH模型进行股市波动的非对称性实证研究。

结果表明,GARCH模型能消除残差的异方差性,股市波动存在强烈冲击,收益有正的风险溢价,股市中坏消息引起的波动比同等大小的好消息引起的波动要大得多,存在明显的杠杆效应,中国的杠杆效应小于美国的杠杆效应。

【关键词】GARCH模型;股市;杠杆一、引言随着经济全球化的发展,世界各国经济被紧紧地联系在一起。

金融市场之间的互动和相互影响表现得尤为突出,金融市场的开放使单个市场波动很容易迅速扩散到另一个市场,进而引起全球金融市场的波动。

Engle通过建立自回归条件异方差模型(ARCH)证明了金融时间序列存在波动聚集现象。

Engle和Ng绘制出了利好消息和利空消息的非对称性信息曲线,证明了资产市场的冲击存在非对称效应,即杠杆效应。

韩非、肖辉研究了2000年到2004年中国股市与美国股市之间的联动性,发现中国股市和美国股市的相关性很弱。

周孝华、黄斌贝对上证综合指数和深证综合指数之间波动的关系进行了研究,结果表明沪深两个市场之间相互引导,信息在两个市场之间能迅速传递,沪深两市存在双向波动溢出效应,并表现出波动的聚集性和非对称性特征。

董秀良、曹凤岐研究了我国股市与美国和日本股市之间的波动溢出效应,结果表明只有香港股市对沪市具有显著的波动溢出效应,美国和日本股市对沪市的波动溢出不显著。

张兵、范致镇和李心丹以上证指数和道琼斯指数为样本研究了中美股市之间的联动性,结果表明在价格和波动溢出方面,中国股市对美国股市的引导作用很弱;在QDII实施滞后,美国股市对中国股市的开盘价和收盘价均有显著的引导作用,美国股市对中国股市的波动溢出呈现不断增强之势。

股指期货与股指现货之间价格发现与波动溢出效应研究--基于沪深300股指期货高频数据的实证分析

股指期货与股指现货之间价格发现与波动溢出效应研究--基于沪深300股指期货高频数据的实证分析杨东晓【摘要】Stock index future is one of the most important financial derivatives in capital market,so it becomes the center of attention among many researchers in this field.In order to study its ability to resolve new information and the risk spill-over effect between stock index and the stock market, using 5-min high frequency data,we test for the co-integration relationship between HS300 stock index future and HS300 stock index,and then we use vector error correction model to test for the Lead-lag relationship between them.The results show that stock index futures have stronger price discover ability.In addition,by using BEKK-GARCH model,it is proved that there are significant volatility spill-over effect between these two markets.%股指期货不仅是当今资本市场上最受关注的金融产品,也是最有活力的风险管理工具之一。

【论文】中美股市杠杆效应与波动溢出效应_基于garch模型的实证分析

金融论坛 17

中美股市杠杆效应与波动溢出效应

基于 GARCH 模型的实证分析

陈 潇1 杨 恩2

[ 内容摘要] 本文基于极 大似然函 数值准则 和赤池信 息准则, 从 众多非对 称 GARCH 模 型中选择最优模型来研究 中美股市 杠杆效应 和波动溢 出效应。结 果表明: 沪 市和深 市 都表现出显著的杠杆效应, 与美国股 市相比沪 市和深市 杠杆效应 较弱; 沪市 和深市 之 间存在显著的双向波动溢 出效应, 且 沪市对深 市的波动 溢出效应 更显著; 美 国股市 与 中国股市之间不存在显著的波动溢出效应。 [ 关键词] 股票市场; GARCH 模型; 杠杆效应; 溢出效应

国股市之间的联动性, 发现中国股市和 美国股市的相 关性很弱。[ 3] ( 117- 129) 周孝

华、黄

斌 贝

( 2008)

对上证综合指数和深证综合指数之间波动的关系进行了研究,

结果表明沪深两个市场之间相互引导, 信息在两个市场之间能迅速传递, 沪深两

市存在双向波动溢出效应, 并表现出波动的聚集性和非对称性特征。[ 4] ( 77- 82) 董秀

金融论坛 19

yt= x t + t

2t = +

2 t-

1

+

2 t-

1dt-

1+

2 t- 1

t= 1, 2, T

( 3)

该式中 dt - 1是一个虚拟变量, 当 t- 1< 0 时, dt- 1= 1; 否则 dt- 1= 0。若 0, 则存在 杠杆效应 。上式中, 条件方差方程中的 t- 1dt- 1代表非对称效应 项。利好消息 ( t- 1> 0) 和利空消息 ( t- 1 < 0) 对条件方差具有不同 的影响: 一个单位 利好 消息会带来 倍的冲击, 而一个单位的 利空 消息则会带来

基于GARCH族模型的股市收益率波动性研究

金融研究 山东财政学院学报(双月刊) 2009年第1期(总第99期)基于GARCH 族模型的股市收益率波动性研究安起光 郭喜兵(山东财政学院,山东济南 250014)[摘 要]通过运用GARCH 类模型对我国沪市的日收益进行分阶段分析,得出了对于不同的阶段,利空和利好消息对我国股市的影响是不同的,在熊市,利空消息产生的波动要大于利好消息产生的波动;而在牛市,利好消息产生的波动要大于利空消息产生的波动,而且在不同的阶段,投资者对风险所要求的收益也有较大差异。

[关键词]GARCH 模型;收益率;风险[中图分类号]F830.9 [文献标识码]A [文章编号]1008-2670(2009)01-0047-04[收稿日期]2008-12-24[作者简介]安起光,男,山东莱阳人,山东财政学院金融学院教授、硕士生导师,研究方向:金融工程;郭喜兵,男,山东聊城人,山东财政学院金融学院硕士研究生,研究方向:金融工程。

一、问题的提出近来,金融学家和计量学家对发达国家成熟资本市场的波动性进行了广泛的研究,得出金融时间序列一些共同特点。

首先,股票收益的经验分布显著不同于独立正态分布,表现出明显的尖峰厚尾性;第二,股票价格或指数的运动服从随机游走过程,而且一般是非平稳序列,但是收益序列通常呈现出平稳的特性;第三,收益序列本身几乎不呈现出相关性,而收益的平方序列却表现出比较明显的相关性。

基于以上特点,专家们提出了时变假设,并尝试通过特定的技术来预测金融时间序列的收益波动性。

1982年,Engle 提出了自回归条件异方差模型,即ARC H (Autoregressive Conditional Heteroskedastic)模型。

1986年,Bollerslev 又提出了广义ARC H (GARC H )模型。

国外许多学者也通过大量的实证分析证明了模型对于股票指数研究的适用性,而且也从中不断的对其进行完善与补充,又相继提出了EGARCH 模型、TGARC H 模型等GARC H 模型的延伸模型,我们称之为GARC H 族模型。

GARCH模型在金融数据中的应用.doc

实验七(G )ARCH 模型在金融数据中的应用一、实验目的理解自回归异方差(ARCH )模型的概念及建立的必要性和适用的场合。

了解(G)ARCH 模型的各种不同类型,如GARCH-M 模型(GARCH in mean ),EGARCH 模型 (Exponential GARCH ) 和TARCH 模型 (又称GJR)。

掌握对(G)ARCH 模型的识别、估计及如何运用Eviews 软件在实证研究中实现。

二、基本概念p 阶自回归条件异方程ARCH(p )模型,其定义由均值方程(7.1)和条件方程方程(7.2)给出:t t t y x βε=+(7.1)222101122var(|)......t t t t t p t p h a a a a εεεε----=Ω=++++(7.2)其中,1t -Ω 表示t-1时刻所有可得信息的集合,t h 为条件方差。

方程(7.2)表示误差项t ε的方差 t h 由两部分组成:一个常数项和前p 个时刻关于变化量的信息,用前p 个时刻的残差平方表示(ARCH 项)。

广义自回归条件异方差GARCH(p,q )模型可表示为:t t t y x βε=+(7.3)22101111var(|)......t t t t p t p t q t q h a a a h h εεελλ-----=Ω=++++++(7.4)三、实验内容及要求1、实验内容:以上证指数和深证成份指数为研究对象,选取1997年1月2日~2002年12月31日共6年每个交易日上证指数和深证成份指数的收盘价为样本,完成以下实验步骤:(一)沪深股市收益率的波动性研究(二)股市收益波动非对称性的研究(三)沪深股市波动溢出效应的研究2、实验要求:(1)深刻理解本章的概念;(2)对实验步骤中提出的问题进行思考;(3)熟练掌握实验的操作步骤,并得到有关结果。

四、实验指导(一)沪深股市收益率的波动性研究1、描述性统计(1)导入数据,建立工作组打开Eviews 软件,选择“File”菜单中的“New Workfile”选项,在“Workfile f requency”框中选择“undated or irregular ”,在“Start observation”和“End observation”框中分别输入1 和1444,单击“OK ”。

GARCH模型在股票市场指数收益率波动研究中的应用

GARCH模型在股票市场指数收益率波动研究中的应用摘要:股票收益率波动对于风险管理和资产定价有重要意义,大多数金融时间序列具有尖峰厚尾特性和波动集聚性。

对于普遍使用的ARMA模型,由于其自身的线性性质而明显不适用描述此类金融时间序列。

本文应用由Engle提出的ARCH模型和由Bolleslev加以改进产生的GARCH模型对中国市场指数收益率的波动进行了研究。

关键词:GARCH模型;极大似然法;混成检验Abstract: the stock yield fluctuation has important significance for the risk management and asset pricing, most financial time series with rush thick tail and wave agglomeration features. For ARMA model is widely used, because of its linear properties and obviously does not apply to describe this kind of financial time series. This paper applied the ARCH model proposed by Engle and produced by Bolleslev improved GARCH model to the Chinese market index yield fluctuation is studied.Key words: GARCH model; The maximum likelihood method; Composite testing前言传统金融计量模型(如ARMA)假定金融资产价格服从正态分布且价格波动不随时间变化而变化。

虽然这一假定使实际问题大大简化而便于分析,但却未能解释金融时间序列的两个重要特征——尖峰厚尾(Leptokurtosis)和波动集聚性(V olatility Clustering)。

国际贸易论文:基于BEKK-MVGARCH模型的中国汇市与股市波动性溢出效应研究

国际贸易论文:基于BEKK-MVGARCH模型的中国汇市与股市波动性溢出效应研究第1 章绪论1.1 课题研究背景和意义2015 年6 月至8 月,中国股票市场和外汇市场相继发生剧烈的异常波动,金融市场进入“黑色月”。

具体来看,2015 年6 月12 日,上海证券综合指数在九天内经历了将近3000 点的异常暴涨后,达到了最高的5166 点,又在15个交易日内暴跌1659 点,此后,股票市场总体趋势继续下跌,到8 月25 日,已探底至2964 点,跌幅达到43%之高。

我国此次股票市场的异常波动使上市公司市值在两个多月的时间内蒸发掉约20 万亿元,约占2015 年我国全年GDP 总额的35%。

在我国股市异常值频频出现、接连发生剧烈波动的同时,作为金融市场的另一重要组成部分的汇市也发生了大幅震荡。

在同年8 月11 日,央行发布声明指出我国人民币汇率机制要向市场化方向大跨步深度迈进,我国人民币汇率中间价格机制进一步完善。

就在声明发布的当天,人民币兑美元中间价格由此前的 6.116 急速下降1136 个基准点,贬值约至 6.230,创下了历史最大单日降幅。

此后,在8 月12 日和8 月13 日又继续贬值至 6.401,下降了2848 基准点,三天内贬值幅度达4.7%。

直至15 日,央行进行果断干预,将人民币兑美元汇率提高了0.05%,才平息了外汇市场在“黑色八月”里的剧烈波动。

然而人民币连续贬值引发全球金融市场动荡,欧美股票市场持续下挫,美国纳斯达克综合指数当天波动 1.5%,德国DAX30 指数连续两天以3%的速度下跌。

针对2015 年中国股票市场和外汇市场的异动情况,国务院总理李克强已多次表态。

在2016 年第一季度末期,李克强在总理记者会上更是明确指出:“金融问题的表现往往早于经济问题的发生,金融市场有其自身的规律,要防范风险。

”风险可以看作是波动性的本质,风险的传递也势必会通过波动性溢出效应这一渠道进行。

基于GARCH模型族上证指数收益率波动的实证分析

基于GARCH模型族上证指数收益率波动的实证分析0 引言目前,我国资本市场正处于发展的初始阶段,国内外大量资金的涌入,活跃了资本市场,同时也大大增加了金融市场风险,其波动幅度和风险大大高于国外成熟的市场,尤其是异常波动和超常波动更是频繁出现。

就股票市场而言,过于频繁的异常波动会影响投资者判断,甚至打击投资者信心,同时也影响国民经济的健康发展,甚至诱发经济危机。

从宏观层面来说,异常波动将加大整个金融体系的系统风险,并使作为资源配置的股价信号产生失真。

从微观层面来说,异常波动将使风险厌恶者规避者居多的投资大众对市场失去信心,进而退出股票市场。

波动率作为度量股市风险的重要工具之一,一直受到学界和业界的广泛重视。

价格波动和投资者的投资行为之间具有某种必然的联系,是投资者投资行为综合作用的结果,投资者总是希望能凭借自己对股市波动性的充分认识来获取超额报酬。

因此,如何去寻找到较能真实刻画和衡量股价波动性特征的研究是学者们和投资者所关注的焦点问题,并已成为如今金融工程学不可分割的一部分。

本文基于GARCH 模型族,对股权分置改革以来我国上海证券市场股票收益率的波动情况进行了分析。

1 数据选取与变量确定本文选取上证指数自 2005 年5 月9 日股权分置改革至2010 年6 月30 日的日收盘指数作为样本来分析上海股市的最新发展变化情况,共1254 个观测值,数据来源于CCER。

选择上证指数是因为上海股票市场不仅开市早,市值高,而且对各种冲击的反应也较为敏感,其价格波动具有一定的代表性;选择日收盘指数在于收盘点位可以基本反映当天信息的一个最终结果。

为了减少舍入误差,在估计时对上证指数spt 进行自然对数处理,得lns 。

股票收益率计算公式为:r =ln(s /s ,式中, s 和s 分别是第t 和t-1 期上证指数日收盘价。

2 实证分析2.1 描述性统计分析对上证指数收益率进行统计分析,结果所示。

由可知,上证指数平均收益率水平较低,仅为0.06%,而标准差为2.03%,意味着波动性大,收益率不稳定,投资风险高;偏度为-0.336<0,说明收益率曲线左偏,左边拖着较正态分布长的尾巴;峰度为5.418>3,说明收益分布曲线尾部较正态分布粗壮;其Jarque-Bera 统计量也远大于5%显著性水平上 χ (2)的临界值(p 值趋近于0),因而其收益率不服从正态分布。

创业板和沪市主板波动溢出效应研究——基于BEKK-GARCH模型

&本(场/行业2021.06创业板和沪市主板波动溢出效应研究①——基于BEKK-GARCH 模型%施建业(南京审计大学江苏南京211815)内容摘要:创业板实施注册制改革之后,市场交易氛围活跃,创业板指数的上涨对沪市主板具有一定的带动效应。

本文采用BEKK-GARCH 模型对沪市主板和创业板之间是否存在波动溢出效应进行实证分析。

研究结果表明沪市主板对创业板具有显著的溢出效应,创业板对沪市主板也存在显著的溢出效应,二者存在双向的溢出效应。

创业板改革的确给资本市场带来了新的变化,提升了投资者证券投资的积极性,激发了市场浓徹的交易氛围,创业板改革的亮S与缺陷为资本市场的发展与完善指明了方向。

关键词:创业板沪市主板收益率风险溢出BEKK-GARCH 模型中图分类号+ F 832.5 文献标识码:A文章编号+ 2095-8501(2021 )06-0071-05―、弓I 言为了推动我国资本市场的完善、增加我国资本市场的多样性,加大金融体系服务实体经济 的力度,2020年8月24日我国推行创业板注册制改革来促进我国资本市场的国际化发展。

由于我国的资本市场发展时间较短,机构投资者比重远远小于个人投资者,市场不规范行为频 出,注册制在我国的推行频频受挫。

2019年7月22日科创板率先试行注册制改革,为我国的金 融市场深化改革提供了宝贵的经验,经过一年多的发展, 深 ,将注制进一在创业板推行创业板注册制改革 来,我 发 创业板 金额明显放大,甚至数超过沪市主板,改革 的放,大大发了投资者的,推动了资本市场的发展 由于投资者不 性 创业额频发的投机我深市 一体 的创业 ,金额大大增加, 动 出 动了 市 的动, 市 创业 一个 出 动,增加了市场的不 我改革 加 了金融市场的 动,提 了市场的波动性,导致市场的投机性 加大。

我国推行注 制的 的 促进我国资本市 场的多样性发展, 提 我国资本市场国际化度, 机构资本市场的 , 资本市场 的 性发展 创业 注 制实来,我 发 改革资金 的发 重, 市 市 的,资本市场资金的实体经济业。

基于GARCH模型的股票市场有效性的实证研究

第20卷第3期2005年5月统计与信息论坛V ol.20N o.3May ,2005收稿日期:2004-12-40作者简介:谢家泉(1981-),女,土家族人,硕士,研究方向:金融计量分析;杨招军(1969-),男,湖南省邵阳人,教授,博士后,研究方向:金融数学与金融工程。

【统计应用研究】基于G ARCH 模型的股票市场有效性的实证研究谢家泉1,杨招军2(11广东金融学院基础部,广东广州510520;21湖南大学数学与计量经济学院,湖南长沙410079)摘 要:证券市场波动的有效性问题是证券市场研究中的一个重要课题。

文章运用时间序列的G ARCH 模型的推广形式对上证指数股票收益率序列建模,在以往研究的基础上鉴于实际波动情况引入了两个虚拟变量进行刻画,并就股票市场有效性问题进行了实证研究。

关键词:G ARCH 模型;有效性;收益率中图分类号:F224 文献标识码:A 文章编号:1007-3116(2005)03-0057-04一、引 言市场有效性这一概念起源于法国Bachelier 的研究,他指出商品价格呈随机游走,但这一前瞻性的研究在当时并未引起学术界的足够重视。

直到20世纪六七十年代关于市场有效性的研究才迅速升温。

1965年Fama 发表了题为《股票市场价格的行为》的论文,提出了一个广为接受的有效市场的定义和理论,由此标志着有效市场理论(E MT )的建立。

其核心思想为:市场能够对信息作出及时、合理、一致的反应,使所有信息都立即反应到价格中去。

Fama 根据历史信息、公开信息、内部信息的知道与否将市场效率定义为三种:弱有效型市场、中强型有效市场、强有效型市场。

此文发表后,西方许多学者对证券市场有效性进行了实证分析和检验,其中具有代表性的有:托宾有效市场实现条件的观点;威斯特和惕尼克将证券市场效率分为外在效率和内在效率的观点等。

而我国直至90年代才开始引进有效性理论和分析工具。

其中有:1994年,俞乔应用误差序列相关检验、游程检验、非参量性检验三种方法对沪深股指进行分析,结果表明股市不具备弱式有效性,并且表明中国股市存在假日效应;1996年,吴世农对20种股票的日收益进行自相关分析,也得到同样结果;1998年,范振龙、张子刚采用DF 检验对深市几支股票进行检验,结果表明深市具有弱式有效性;2000年,张思奇、马刚、冉华运用于ARM A -ARCH -M 模型研究发现其日收益率序列基本满足白噪声性质;2001年,张亦春、周颖刚运用广义谱域分析得出的结论是中国股市未达到弱式有效性。

大中华区股市波动溢出效应实证研究——基于多元非对称BEKK-GARCH模型

大中华区股市波动溢出效应实证研究——基于多元非对称BEKK-GARCH模型大中华区股市波动溢出效应实证研究——基于多元非对称BEKK-GARCH模型摘要:本文旨在通过基于多元非对称BEKK-GARCH模型的实证研究,探讨大中华区股市之间的波动溢出效应。

通过构建一个包含中国、香港和台湾三个地区的大中华区股市指数样本,本文研究了它们之间的波动溢出效应,并分析了区域间的政策对股市波动的传导效应。

本研究结果表明,大中华区股市之间存在着明显的波动溢出效应,而且政策因素对股市波动的传导效应具有显著影响。

1. 引言随着全球经济的融合和大中华区内各国之间联系的加深,大中华区股市的波动溢出效应变得越来越重要。

了解大中华区股市之间的波动关联程度及其传导机制,对投资者和政策制定者都具有重要意义。

由于金融危机和政策调整等因素,大中华区内的股市波动溢出效应一直备受关注。

2. 文献综述过去的研究发现,金融市场之间的波动溢出效应存在,但不同地区之间的效应程度并不相同。

一些研究表明,中国内地股市对香港和台湾股市具有显著的波动溢出效应,而香港和台湾股市之间的波动溢出效应较小。

然而,其他研究则得出不同结论,认为不同地区之间的波动溢出效应相对平均。

此外,政策因素对股市波动溢出效应的影响也存在差异。

3. 理论框架和实证模型本文采用多元非对称BEKK-GARCH模型进行实证研究。

该模型能够考虑股市波动的非对称特征,并能够较好地捕捉金融市场之间的波动溢出效应。

4. 数据和方法本研究选取了中国、香港和台湾三个地区的股市指数作为样本数据,选取时间跨度为2000年至2020年。

通过对样本数据进行整理和处理,得到了每日的收益率序列。

然后,使用多元非对称BEKK-GARCH模型对三个地区的股市波动进行估计和分析。

5. 实证结果分析本文的实证结果表明,在大中华区内,中国内地股市对香港和台湾股市的波动溢出效应更为显著。

具体而言,在金融市场震荡期间,中国内地股市的波动溢出效应较大,而香港和台湾股市之间的波动溢出效应较小。

国内外股市波动溢出效应_基于多元GARCH模型的实证研究_董秀良

十几年的时间 ,

和

首先运用

模型研究了股市间的波动溢 出效应 , 他们发

现信息从美 国市场快速地向其它市场传递 , 但却没有一个外国市场对美国市场的运动具有显 著的解释作用 等 对美 、 英 、 日 三 国股市的波动溢出关系的研究表明 , 存在纽约到 东京 、 纽约到伦敦 、 伦敦到东京的单 向溢 出效应 , 而且美 国股市在其中起到了信息先导作用 但 。 , 和 发现股票价格之间是相互依赖的 , 纽约市场和东京市场存在双向的价 格溢出效应 , 并且波动之间也是相互依赖的 , 具有显著的传导效应 研究了美国 和 日本股市对亚洲其它国家股市的波动溢出效应 , 他们认为 , 日 本股市对亚洲其它国家的波 动溢出效应要强于美 国股市的影响 , 同时亚洲国家股市也对 日本股市具有反向的波动溢出效 应 其它研究还包括 和 网, 和 , 和 等, 这些研究均发现股市之间存在显著的波动关联性 , 以及美国股市的先导作用 总体而言 , 由于不同学者的研究对象 、样本时间跨度以及研究方法等不同 , 虽然所得结论并不 完全一致 , 但多数研究支持股市间存在显著的波动溢出效应 近年来 , 部分国内学者也对股票市场的波动溢出效应做了一定的研究 赵留彦 、 王一鸣 对 、 股市场的波动溢出进行 了研究 , 他们发现 股开放前两市波动相互独立 , 此后仅

向 , 以及 在股市 因外 部冲击动 荡前做 出短期 预浏 本文 以美 国 、 日本 、 香 港和我 国沪市作 为研 究 对 象 , 未用多元 模 型对国内外股市波动溢 出关系进 行 了 研 究 结 果表明 只有 香港 股市 对 沪市具有 显著的波动溢 出 , 美 、 日 股 市对沪 市的波动溢 出则不显著 , 但 由于美 、 日股 市波 动均 对 香港 股市具有传染效应 , 它们 可以借 助对香港股 市波动的影响 问接 地 引起我 国沪市的波动 所

大中华区股市波动溢出效应实证研究——基于多元非对称BEKK-GARCH模型

大中华区股市波动溢出效应实证研究——基于多元非对称BEKK-GARCH模型大中华区股市波动溢出效应实证研究——基于多元非对称BEKK-GARCH模型摘要:本文利用大中华区股市数据,应用多元非对称BEKK-GARCH模型进行实证研究,探讨了大中华区股市波动溢出效应的存在与影响因素。

研究结果表明,大中华区股市之间存在显著的波动溢出效应,且其大小与方向存在差异。

进一步分析发现,市场规模、经济增长率和政府政策等因素对波动溢出效应具有显著影响。

第一章引言1.1 研究背景及意义大中华区作为全球经济增长最为活跃的区域之一,在国际经济格局中占据着重要地位。

其中,中国大陆、香港、台湾和澳门等地股市成为了大中华区股市的核心,并在一定程度上相互联系和影响。

然而,由于各地市场的差异,大中华区股市之间的联系并不是简单的线性关系,而是存在一定的波动溢出效应。

波动溢出效应是指市场间的波动信息和风险在某一市场中产生影响并在其他市场中传导的现象。

在大中华区范围内,不同地区的股市之间可能存在波动的相互传导效应,这在一定程度上反映了区域内市场的关联性和相互依赖性。

对于投资者和政策制定者来说,了解大中华区股市波动溢出效应的存在及其影响因素,有助于制定风险管理策略、优化投资配置以及预测市场走势。

1.2 国内外研究现状国内外学者对大中华区股市波动溢出效应进行了一些研究。

国外方面,Chen et al. (2001)研究了中国大陆、香港和台湾股市之间的波动溢出效应,发现这三个市场之间存在着显著的波动传导关系。

Huang et al. (2005)利用多元GARCH模型分析了大中华区的股市波动溢出效应,并发现这种效应在金融危机期间表现更加明显。

国内方面,刘涛等(2010)通过构建VAR模型研究了中国大陆、香港、台湾和澳门四个市场之间的波动传导关系,发现这四个市场之间存在显著的波动溢出效应。

陈强等(2015)建立了多元非对称BEKK-GARCH模型,研究了中国大陆、香港和台湾三个市场之间的波动传导效应,并发现这三个市场之间的波动溢出效应存在一定的非对称性。

AR-GARCH模型在证券套利中的运用

AR-GARCH模型在证券套利中的运用【摘要】AR-GARCH模型是一种经济学中常用的时间序列模型,通过结合自回归模型(AR)和广义自回归条件异方差模型(GARCH),可以更准确地描述金融领域的波动性和风险。

在证券套利中,AR-GARCH模型被广泛应用于价格预测和套利交易策略的制定。

本文通过分析AR-GARCH模型的基本原理、金融领域的应用、具体案例分析以及股票、期货、期权等金融工具的套利策略,探讨了AR-GARCH模型在证券套利中的运用和风险管理。

研究发现,AR-GARCH模型可以有效帮助投资者识别套利机会并降低交易风险,具有良好的实际效果。

未来研究可进一步探讨模型的修正和改进,以提高套利效果和风险控制能力。

AR-GARCH模型在证券套利中具有广阔的应用前景和研究价值。

【关键词】AR-GARCH模型, 证券套利, 金融领域, 套利交易, 风险管理, 股票, 期货, 期权, 案例分析, 实际效果, 未来研究。

1. 引言1.1 研究背景证券市场是金融领域中一个非常重要的领域,投资者在该市场进行交易以获取收益,但同时也面临着很大的风险。

为了有效地进行证券套利,投资者需要使用各种经济学和数学模型来分析市场数据,预测未来价格走势,制定相应的交易策略。

通过对市场数据进行建模和分析,AR-GARCH模型能够帮助投资者识别出市场中存在的套利机会,提供有效的交易策略,从而实现收益最大化。

对AR-GARCH模型在证券套利中的运用进行深入研究具有非常重要的意义。

1.2 研究意义AR-GARCH模型在金融市场上的应用,不仅可以帮助投资者更准确地估计股票、期货、期权等金融工具的风险和波动性,还可以为套利交易提供更为可靠的模型支持。

通过对AR-GARCH模型在证券套利中的运用进行深入研究和分析,可以为投资者提供更多的交易决策参考,同时降低套利交易的风险。

AR-GARCH模型的研究对于金融市场的稳定性和有效性也具有积极的促进作用。

股指期货对A股市场影响的实证分析基于波动性与GARCH模型

股指期货对A股市场影响的实证分析基于波动性与GARCH模型 2012年3月11日摘要股指期货是以股价指数为标的物的标准化期货合约。

对于股指期货的研究大多集中于对发达市场,新兴市场研究较少。

随着中国经济发展,我国适时推出股指期货,对股指期货的研究和探索具有了重要的现实意义。

近年来沪深300股指期货备受关注,股指期货对A股市场的影响成为专家和学者探讨研究的热点话题。

引入了杠杆交易与做空交易规则的沪深300股指期货以沪深300指数作为交易标的,为投资者提供了风险管理的工具,也改变了国内A股市场的市场环境。

经过研究和探讨,许多学者认为沪深300股指期货对市场收益率波动性会产生影响。

经过近两年实盘运行后,股票市场环境有怎样的改变,尤其是收益波动率的变化程度,是本文需要探讨的问题。

本文以2010年4月16日股指期货上市交易为一个关键的时间点,选取A股市场沪深300指数1665个日收益数据进行分析,揭示股指期货上市运行后,现货市场波动性的实际变化。

,本文以广义自回归条件异方差(GARCH)族模型分析指数日收益率波动性特征,首先通过描述性统计分析,验证沪深300股指日收益率数据的ARCH 效应;进而筛选出最优的拟合模型和参数;最后运用EGARCH模型,通过引入虚拟变量分析沪深300股指期货上市前后的变化,研究指数日收益率的波动性变化程度。

实证分析结果表明,沪深300股指期货的上市交易降低了我国A 股市场日收益率的波动性具有稳定市场的作用。

关键词:股指期货沪深300指数波动性 EGARCH 模型AbstractStock index futures is for the standardization of the subject matter of the stock index futures contract. For stock index futures research mostly concentrates in the developed markets, emerging market research is less. With China's economic development, China properly with stock index futures, stock index futures of research and exploration has the important practical significance.The topic of Stock Index Futures(SIF) is drawing more attention recently in Chinese financial market.Introducing the leverage trading and do trading rules of empty HS300 stock index futures to HS300 index as trade mark, for investors with risk management tool, also changed domestic a-share market market environment. After research and discussion, many scholars believe that csi 300 stock index futures on the market rate of return volatility will have an impact. After nearly two years firm after the operation, the stock market environment what kind of change, especially earnings volatility variations, this paper is to discuss the problem of need.Based on April 16, 2010 stock index futures listed trading as A key point, the selection of A share market HS300 index 1665, income data analysis, this paper stock index futures listed after the operation, the spot market volatility real changes. This paper, the generalized regression conditions heteroscedastic (GARCH) family model analysis index volatility day returns characteristics, first by descriptive statistical analysis, validation HS300 stock index, the ARCH effect yield data; To confirm the best and the fitting model and parameters; Finally using EGARCH model, through the analysis to introduce a virtual variable HS300 stock index futures listed before and after the changes, study the volatility of the day returns index variations.The empirical results show that HS300 stock index futures of the listing of the reduced the A share market in our country, the volatility of the rate of return, and thus show that stock index futures stable in the role of the market.Keywords:HS300,EGARCH model,Velocity, Stock Index Futures引言 (5)一、沪深300股指期货概述 (7)(一)沪深300指数 (7)(二)沪深300股指期货 (7)二、样本描述 (8)(一)样本数据 (8)(二)数据统计描述 (8)(三)J ARQUE-B ERA 检验 (10)三、GARCH模型与ARCH效应检验 (10)(一)自相关性和独立性效应检验: (11)(二)ARCH的LM检验。

金融计量-GARCH模型在金融数据中的应用

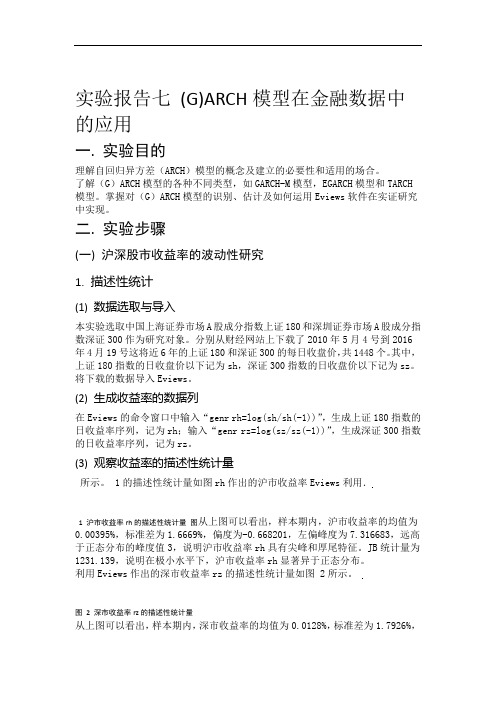

实验报告七(G)ARCH模型在金融数据中的应用一.实验目的理解自回归异方差(ARCH)模型的概念及建立的必要性和适用的场合。

了解(G)ARCH模型的各种不同类型,如GARCH-M模型,EGARCH模型和TARCH 模型。

掌握对(G)ARCH模型的识别、估计及如何运用Eviews软件在实证研究中实现。

二.实验步骤(一)沪深股市收益率的波动性研究1.描述性统计(1)数据选取与导入本实验选取中国上海证券市场A股成分指数上证180和深圳证券市场A股成分指数深证300作为研究对象。

分别从财经网站上下载了2010年5月4号到2016年4月19号这将近6年的上证180和深证300的每日收盘价,共1448个。

其中,上证180指数的日收盘价以下记为sh,深证300指数的日收盘价以下记为sz。

将下载的数据导入Eviews。

(2)生成收益率的数据列在Eviews的命令窗口中输入“genr rh=log(sh/sh(-1))”,生成上证180指数的日收益率序列,记为rh;输入“genr rz=log(sz/sz(-1))”,生成深证300指数的日收益率序列,记为rz。

(3)观察收益率的描述性统计量所示。

1的描述性统计量如图rh作出的沪市收益率Eviews利用.1 沪市收益率rh的描述性统计量图从上图可以看出,样本期内,沪市收益率的均值为0.00395%,标准差为1.6669%,偏度为-0.668201,左偏峰度为7.316683,远高于正态分布的峰度值3,说明沪市收益率rh具有尖峰和厚尾特征。

JB统计量为1231.139,说明在极小水平下,沪市收益率rh显著异于正态分布。

利用Eviews作出的深市收益率rz的描述性统计量如图 2所示。

图 2 深市收益率rz的描述性统计量从上图可以看出,样本期内,深市收益率的均值为0.0128%,标准差为1.7926%,偏度为-0.781007,左偏峰度为6.079557,远高于正态分布的峰度值3,说明深市收益率rz也具有尖峰和厚尾特征。

中国股市波动特征的实证研究——基于GARCH族模型

中国股市波动特征的实证研究——基于GARCH族模型作者:黄慧来源:《科技创业月刊》 2015年第23期黄慧(武汉大学经济与管理学院湖北武汉 430072)摘要:文章运用AR模型和GARCH族模型对中国股市收益率波动性进行实证分析.分析表明,中国股市股票收益率波动较大,具有聚集性与持续性,存在杠杆效应,收益率呈非正态分布,风险与收益不匹配,信息不对称严重。

最后给出结论,提出建议.关键字:GARCH族模型;波动性;风险溢价;杠杆效应中图分类号:F832 文献标识码:Adoi:10.3969/j.issn.1665-2272.2015.23.019 收稿日期:2015-08-150 引言股票市场是经济晴雨表,波动率是经济学研究中的重要问题,股票价格频繁的波动更是股票市场中最为明显的特点之一.特别是对于股票市场的发展较晚的中国股市来说,对股市波动性特征的研究很有必要.1982年Engle提出ARCH模型,准确解释时间序列的异方差特征和波动聚集性.Bollerslev在这之上,将其延伸到条件异方差中.为刻画风险溢价的情形,Engle等借助GARCH模型建模思想,提出GARCH-M模型.后来Nelson提出了EGARCH模型,描述了金融市场中的杠杆效应。

本文应用AR模型和GARCH模型族对中国股市收益率的波动性特征进行实证分析,分析我国股市存在问题,并提出建议。

1 模型介绍ARCH模型:显著反映方差变化特征.若平稳随机变量Xt表示为k阶自回归过程,Xt的随机误差μt的方差能用误差项平方p阶分布滞后模型刻画,误差项正态分布.表示如下:2 实证分析2.1数据的选择与处理选择2000年01月02日年到2015年6月30日上证综指日收盘价,数据来源于Wind.为消除异方差对数据进行对数和差分处理,求得股票对数收益率。

2.2收益率序列的随机游动模型假定收益率序列是随机游走过程.建立序列自回归方程,SC、AIC最小值所对应的AR(4)的拟合效果最好,收益率符合随机游走模型。