风险管理与金融机构课后附加题参考答案(中文版)

风险管理与金融机构课后习题答案

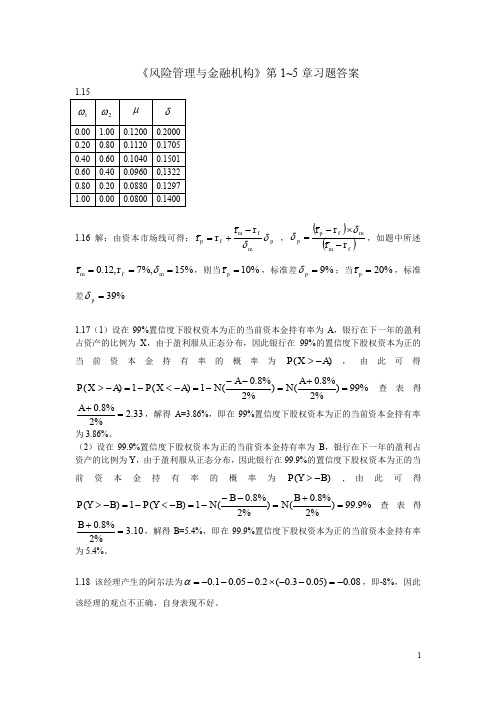

《风险管理与金融机构》第1~5章习题答案1.16 解:由资本市场线可得:p m fm f p r r r r δδ-+= ,()()f m m f p p r r r r -⨯-=δδ,如题中所述%15%,7,12.0===m f m r r δ,则当%10=p r ,标准差%9=p δ;当%20=p r ,标准差%39=p δ1.17(1)设在99%置信度下股权资本为正的当前资本金持有率为A ,银行在下一年的盈利占资产的比例为X ,由于盈利服从正态分布,因此银行在99%的置信度下股权资本为正的当前资本金持有率的概率为)(A X P ->,由此可得%99)%2%8.0()%2%8.0(1)(1)(=+=---=-<-=->A N A N A X P A X P 查表得33.2%2%8.0=+A ,解得A=3.86%,即在99%置信度下股权资本为正的当前资本金持有率为3.86%。

(2)设在99.9%置信度下股权资本为正的当前资本金持有率为B ,银行在下一年的盈利占资产的比例为Y ,由于盈利服从正态分布,因此银行在99.9%的置信度下股权资本为正的当前资本金持有率的概率为)(B Y P ->,由此可得%9.99)%2%8.0()%2%8.0(1)(1)(=+=---=-<-=->B N B N B Y P B Y P 查表得10.3%2%8.0=+B ,解得B=5.4%,即在99.9%置信度下股权资本为正的当前资本金持有率为5.4%。

1.18 该经理产生的阿尔法为08.0)05.03.0(2.005.01.0-=--⨯---=α,即-8%,因此该经理的观点不正确,自身表现不好。

2.15收入服从正太分布,假定符合要求的最低资本金要求为X ,则有)99.0(Φ=-σμx ,既有01.326.0=-X ,解得X=6.62,因此在5%的资本充足率水平下,还要再增加1.62万美元的股权资本,才能保证在99.9%的把握下,银行的资本金不会被完全消除。

风险管理与金融机构第二版课后习题答案.doc

交易组合价值减少10500美元。

还有,当超过000美元的保证金帐户失去了补仓。发生这种情况时,小麦期货

价格上涨超过1000/5000=。还有,当小麦期货价格高于270美分补仓。的量,

1,500美元可以从保证金账户被撤销时,小麦的期货价格下降了1500/5000=。

停药后可发生时,期货价格下跌至220美分。

股票的当前市价为94美元,同时一个3个月期的、执行价格为95美元的欧式期权价格为美元,一个投资人认为股票价格会涨,但他并不知道是否应该买

A)1N(

) N (

) 99%

2%

2%

A0.8%=,解得A=%,即在99%置信度下股权资本为正的当前资本金持有率

2%

为%。

(2)设 在%置信度下股权资本为正的当前资本金持有率为B,银行在下一年的盈利占资产的比例为Y,由于盈利服从正态分布,因此银行在%的置信度下股权

资本为正的当前资本金持有率的概率为:P(YB),由此可得

P(YB) 1 P(Y

B

0.8%

B

0.8%

99.9%

查表得

B)1N(

)

N (

)

2%

2%

B 0.8%=,解得B=%即在%置信度下股权资本为正的当前资本金持有率为

%。

2%

一个资产组合经历主动地管理某资产组合,贝塔系数

.去年,无风险利率为

5%,回报-

30%。资产经理回报为-10%。资产经理市场条件下表现好。评价观点。

(2)当

X

95美元时,投资于期权的收益为:

( X

95)2000

9400美

元,投资于股票的收益为

( X

94)100美元 令

风险管理与金融机构第二版课后习题答案+修复的)

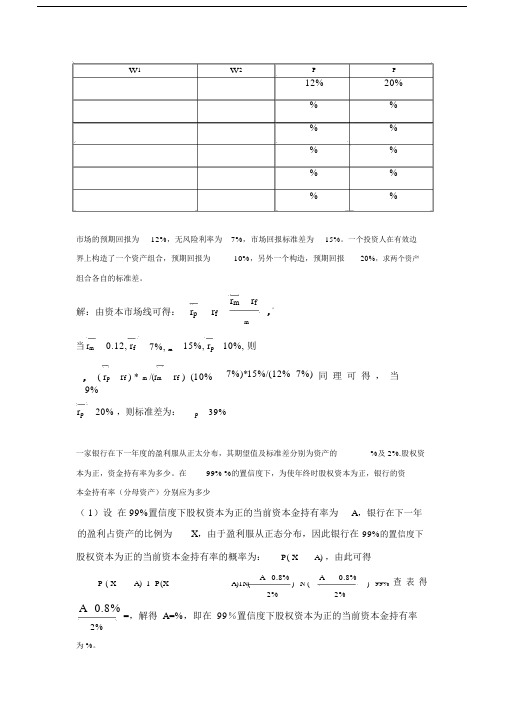

1.15假定某一投资预期回报为8%,标准差为14%;另一投资预期回报为12%,标准差为1.166市场的预期回报为12%,无风险利率为7%,市场回报标准差为15%。

一个投资人在有效边界上构造了一个资产组合,预期回报为10%,另外一个构造,预期回报20%,求两个资产组合各自的标准差。

解:由资本市场线可得:p m fm f p r r r r δδ-+=,当%,10%,15%,7,12.0====p m f m r r r δ则%9%)7%12/(%15*%)7%10()/(*)(=--=--=f m m f p p r r r r δδ同理可得,当%20=p r ,则标准差为:%39=p δ1.17一家银行在下一年度的盈利服从正太分布,其期望值及标准差分别为资产的0.8%及2%.股权资本为正,资金持有率为多少。

在99% 99.9%的置信度下,为使年终时股权资本为正,银行的资本金持有率(分母资产)分别应为多少(1)设 在99%置信度下股权资本为正的当前资本金持有率为A ,银行在下一年的盈利占资产的比例为X ,由于盈利服从正态分布,因此银行在99%的置信度下股权资本为正的当前资本金持有率的概率为:()P X A >-,由此可得0.8%0.8%()1()1()()99%2%2%A A P X A P X A N N --+>-=-<-=-==查表得0.8%2%A +=2.33,解得A=3.85%,即在99%置信度下股权资本为正的当前资本金持有率为3.85%。

(2)设 在99.9%置信度下股权资本为正的当前资本金持有率为B ,银行在下一年的盈利占资产的比例为Y ,由于盈利服从正态分布,因此银行在99.9%的置信度下股权资本为正的当前资本金持有率的概率为:()P Y B >-,由此可得0.8%0.8%()1()1()()99.9%2%2%B B P Y B P Y B N N --+>-=-<-=-==查表得0.8%2%B +=3.10,解得B=5.38% 即在99.9%置信度下股权资本为正的当前资本金持有率为5.38%。

风险管理与金融机构课后习题答案4-5章

第四章4.1开放式基金总数量在有更多的投资人买入基金时会有所增长,而当有更多的投资人卖出基金时会有所下降;封闭式基金类似于一家发行固定数量股票的公司。

4.2 共同基金的净资产价格实在每天下午4点定出,等于基金持有资产价值除以当前共同基金的数量4.32009年有300美元收入2010年有100美元收入2011年有200美元亏损4.4指数基金的设定是为了跟踪某种特定的指数,如S&P500 及FTSE 100。

一种构造指数基金的方法是买入指数中的所有股票,有时还会采用关于指数的期货。

4.5 前端收费是指投资人首次买入基金份额时支付的费用,是以投资数量的比例为计量标准,并不是所有基金均收取这个费用,后端费用是投资人在买入基金份额时支付的费用,也是以投资数量的比例为计量标准的。

4.6机构投资者首先将一系列资产存放于ETF基金,并因此取得ETF份额,某些或全部的ETF份额会在股票交易所卖出,这赋予了ETF某种封闭式基金而非开放式基金的特性。

与开放式基金相比,ETF有若干好处:ETF可以在一天的任意时刻被买入或卖出,ETF也可以像股票一样进行卖空操作,ETF基金管理人并不需要卖出基金资产来应对赎回的基金份额;与封闭式基金相比,ETF的优点在于ETF份额价格与每个份额的净资产价格十分相近。

4.7.n个数字的算术平均值等于这n个数字的和除以n,几何平均数等于这n个数字的乘机的n次方,算术平均值永远大于或等于几何平均值,将某项投资持有若干年,我们需要用几何平均来计算年回报。

4.8 (a)逾时交易:逾时交易是一种违法交易行为,做法是在4点钟以后下单,并以4点钟的价格买入或卖出开放式基金份额。

(b)市场择时:市场择时是指基金经理允许一些特殊客户可以频繁的买入或卖出基金的份额来盈利,他们之所以可以这样做是因为在下午4点计算基金净资产价格时,有些股票价格没有被更新。

(c)抢先交易:抢先交易是某些人在大型金融机构进行可以影响市场变动的交易之前,抢先交易的行为。

风险管理与金融机构第二版课后习题答案

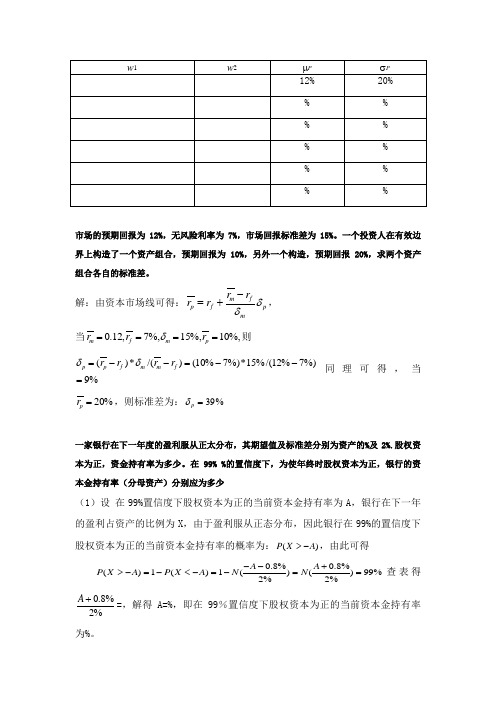

第七章7.1大约有50亿期限超过一年的贷款是由期限小于一年的存款所支撑,换句话说,大约有50亿期限小于一年期限的负债(存款)是用于支撑期限大于一年的资产(贷款)。

当利率增长时,存款利息增加,但贷款利息却没有增加,净利息溢差收入受到压力。

7.2 S&Ls的长期固定利息的房屋贷款是由短期存款支持因此在利率迅速增长时,S&Ls会有所损失。

7.3这是利率不匹配为100亿美元,在今后3年,银行的净利息收入会每年下降1亿美元。

7.4因为如果长期利率仅仅反映了预期短期利率,我们会看到长期利率低于短期利率的情况和长期利率高于短期利率的情况一样频繁(因为投资人假设利率未来上涨和下降的概率相同),流动性偏好理论认为长期利率高于将来预期短期利率,这意味着长期利率在多数时间会高于短期利率,当市场认为利率会下跌时,长期利率低于短期利率。

7.5金融机构一般是将LIBOR互换利率曲线作为无风险利率,市场通常认为国债利率低于无风险利率,这是因为:(1)金融机构为满足一定的监管要求,必须买入一定的长期及短期国债,而这一需求造成国债收益率的降低;(2)通持与其他类似的低风险的投资相比,持有国债所需要的资本金要少;(3)在美国,对于国债的税务规定要比其他定息投资更为有利,投资政府国债而获益无需缴纳州税。

7.6久期信息用以描述了收益率小的平行移动对于债券价格的影响,交易组合价格减小的百分比等于组合久期乘以小的平行移动的数量;局限性是这一方法只适应于小的平行移动。

7.7(a)令该5年期债券的票面价格为m=100美元,根据债券价格公式,p=*e-y*ti + m* e-y*t得到,p1=86.80美元。

(b)根据债券久期公式,D=- *=-(8*e-0.11+16*e-0.22+24*e-0.33+32*e-0.44+40*e-0.55)-5*100*e-0.55=-369.42,D=-*(-369.42)=4.256得到,债券久期D=4.256。

风险管理与金融机构第二版课后习题答案

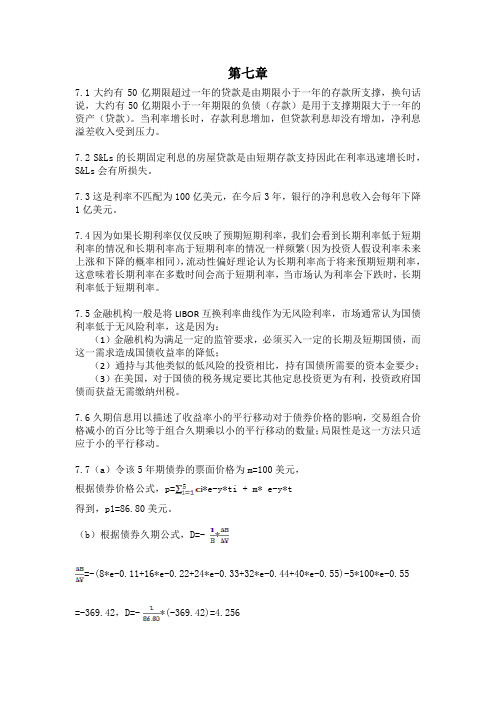

市场的预期回报为12%,无风险利率为7%,市场回报标准差为15%。

一个投资人在有效边界上构造了一个资产组合,预期回报为10%,另外一个构造,预期回报20%,求两个资产组合各自的标准差。

解:由资本市场线可得:p m fm f p r r r r δδ-+=,当%,10%,15%,7,12.0====p m f m r r r δ则%9%)7%12/(%15*%)7%10()/(*)(=--=--=f m m f p p r r r r δδ同理可得,当%20=p r ,则标准差为:%39=p δ一家银行在下一年度的盈利服从正太分布,其期望值及标准差分别为资产的%及2%.股权资本为正,资金持有率为多少。

在99% %的置信度下,为使年终时股权资本为正,银行的资本金持有率(分母资产)分别应为多少(1)设 在99%置信度下股权资本为正的当前资本金持有率为A ,银行在下一年的盈利占资产的比例为X ,由于盈利服从正态分布,因此银行在99%的置信度下股权资本为正的当前资本金持有率的概率为:()P X A >-,由此可得0.8%0.8%()1()1()()99%2%2%A A P X A P X A N N --+>-=-<-=-==查表得0.8%2%A +=,解得A=%,即在99%置信度下股权资本为正的当前资本金持有率为%。

(2)设 在%置信度下股权资本为正的当前资本金持有率为B ,银行在下一年的盈利占资产的比例为Y ,由于盈利服从正态分布,因此银行在%的置信度下股权资本为正的当前资本金持有率的概率为:()P Y B >-,由此可得0.8%0.8%()1()1()()99.9%2%2%B B P Y B P Y B N N --+>-=-<-=-==查表得0.8%2%B +=,解得B=% 即在%置信度下股权资本为正的当前资本金持有率为%。

一个资产组合经历主动地管理某资产组合,贝塔系数.去年,无风险利率为5%,回报-30%。

风险管理与金融机构第二版课后习题答案+修复的)

1.15假定某一投资预期回报为8%,标准差为14%;另一投资预期回报为12%,标准差为1.166市场的预期回报为12%,无风险利率为7%,市场回报标准差为15%。

一个投资人在有效边界上构造了一个资产组合,预期回报为10%,另外一个构造,预期回报20%,求两个资产组合各自的标准差。

解:由资本市场线可得:p m fm f p r r r r δδ-+=,当%,10%,15%,7,12.0====p m f m r r r δ则%9%)7%12/(%15*%)7%10()/(*)(=--=--=f m m f p p r r r r δδ同理可得,当%20=p r ,则标准差为:%39=p δ1.17一家银行在下一年度的盈利服从正太分布,其期望值及标准差分别为资产的0.8%及2%.股权资本为正,资金持有率为多少。

在99% 99.9%的置信度下,为使年终时股权资本为正,银行的资本金持有率(分母资产)分别应为多少(1)设 在99%置信度下股权资本为正的当前资本金持有率为A ,银行在下一年的盈利占资产的比例为X ,由于盈利服从正态分布,因此银行在99%的置信度下股权资本为正的当前资本金持有率的概率为:()P X A >-,由此可得0.8%0.8%()1()1()()99%2%2%A A P X A P X A N N --+>-=-<-=-==查表得0.8%2%A +=2.33,解得A=3.85%,即在99%置信度下股权资本为正的当前资本金持有率为3.85%。

(2)设 在99.9%置信度下股权资本为正的当前资本金持有率为B ,银行在下一年的盈利占资产的比例为Y ,由于盈利服从正态分布,因此银行在99.9%的置信度下股权资本为正的当前资本金持有率的概率为:()P Y B >-,由此可得0.8%0.8%()1()1()()99.9%2%2%B B P Y B P Y B N N --+>-=-<-=-==查表得0.8%2%B +=3.10,解得B=5.38% 即在99.9%置信度下股权资本为正的当前资本金持有率为5.38%。

风险管理与金融机构第二版课后习题答案+(修复)

风险管理与金融机构第二版课后习题答案+(修复)风险管理与金融机构第二版课后习题答案+(修复的)1.15假定某一投资预期回报为8%,标准差为14%;另一投资预期回报为12%,标准差为20%。

两项投资相关系数为0.3,构造风险回报组合情形。

w1 0.0 0.2 0.4 0.6 0.8 1.0 w2 1.0 0.8 0.6 0.4 0.2 0.0 ?P 12% 11.2% 10.4% 9.6% 8.8% 8.0% ?P 20% 17.05% 14.69% 13.22% 12.97% 14.00% 1.166市场的预期回报为12%,无风险利率为7%,市场回报标准差为15%。

一个投资人在有效边界上构造了一个资产组合,预期回报为10%,另外一个构造,预期回报20%,求两个资产组合各自的标准差。

解:由资本市场线可得:rp?rf?rm?rf?m?p,当rm?0.12,rf?7%,?m?15%,rp?10%,则?p?(rp?rf)*?m/(rm?rf)?(10%?7%)*15%/(12%?7%)?9%rp?20%,则标准差为:?p?39%同理可得,当1.17一家银行在下一年度的盈利服从正太分布,其期望值及标准差分别为资产的0.8%及2%.股权资本为正,资金持有率为多少。

在99% 99.9%的置信度下,为使年终时股权资本为正,银行的资本金持有率(分母资产)分别应为多少(1)设在99%置信度下股权资本为正的当前资本金持有率为A,银行在下一年的盈利占资产的比例为X,由于盈利服从正态分布,因此银行在99%的置信度下股权资本为正的当前资本金持有率的概率为:P(X??A),由此可得P(X??A)?1?P(X??A)?1?N(?A?0.8%A?0.8%)?N()?99%查表得2%2%A?0.8%=2.33,解得A=3.85%,即在99%置信度下股权资本为正的当前资本2%金持有率为3.85%。

(2)设在99.9%置信度下股权资本为正的当前资本金持有率为B,银行在下一年的盈利占资产的比例为Y,由于盈利服从正态分布,因此银行在99.9%的置信度下股权资本为正的当前资本金持有率的概率为:P(Y??B),由此可得P(Y??B)?1?P(Y??B)?1?N(?B?0.8%B?0.8%)?N()?99.9%查表得2%2%B?0.8%=3.10,解得B=5.38% 即在99.9%置信度下股权资本为正的当前资本2%金持有率为5.38%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

风险管理与金融机构第四版约翰·C·赫尔附加问题(Further Problems)的答案第一章:导论1.15.假设一项投资的平均回报率为8%,标准差为14%。

另一项投资的平均回报率为12%,标准差为20%。

收益率之间的相关性为0.3。

制作一张类似于图1.2的图表,显示两项投资的其他风险回报组合。

答:第一次投资w1和第二次投资w2=1-w1的影响见下表。

可能的风险回报权衡范围如下图所示。

w1 w2μp σp0.0 1.0 12% 20%0.2 0.8 11.2% 17.05%0.4 0.6 10.4% 14.69%0.6 0.4 9.6% 13.22%0.8 0.2 8.8% 12.97%1.0 0.0 8.0% 14.00%1.16.市场预期收益率为12%,无风险收益率为7%。

市场收益率的标准差为15%。

一个投资者在有效前沿创建一个投资组合,预期回报率为10%。

另一个是在有效边界上创建一个投资组合,预期回报率为20%。

两个投资组合的回报率的标准差是多少?答:在这种情况下,有效边界如下图所示。

预期回报率为10%时,回报率的标准差为9%。

与20%的预期回报率相对应的回报率标准差为39%。

1.17.一家银行估计, 其明年利润正态分布, 平均为资产的0.8%,标准差为资产的2%。

公司需要多少股本(占资产的百分比):(a)99%确定其在年底拥有正股本;(b)99.9%确定其在年底拥有正股本?忽略税收。

答:(一)银行可以99%确定利润将优于资产的0.8-2.33×2或-3.85%。

因此,它需要相当于资产3.85%的权益,才能99%确定它在年底的权益为正。

(二)银行可以99.9%确定利润将大于资产的0.8-3.09×2或-5.38%。

因此,它需要权益等于资产的5.38%,才能99.9%确定它在年底将拥有正权益。

1.18.投资组合经理维持了一个积极管理的投资组合,beta值为0.2。

去年,无风险利率为5%,主要股票指数表现非常糟糕,回报率约为-30%。

投资组合经理产生了-10%的回报,并声称在这种情况下是好的。

讨论这个表述。

答:当市场预期回报率为-30%时,贝塔系数为0.2的投资组合的预期回报率为0.05+0.2×(-0.30-0.05)=-0.02或-2%。

实际回报率-10%比预期回报率差。

投资组合经理的阿尔法系数达到了-8%!第二章银行2.15.监管机构计算,DLC bank(见第2.2节)将报告一项平均值为60万美元、标准差为200万美元的正态分布利润。

除了表2.2中的资本外,监管机构还应要求多少股本才能保证99.9%的资本不被亏损冲销?答:利润不低于0.6-3.090×2.0=-558万美元的可能性为99.9%。

监管机构将需要58万美元的额外资本。

2.16.解释存款保险的道德风险问题。

如何克服它们?答:存款保险使存款人对银行的财务状况不那么担心。

因此,银行可能能够承担更多的风险,而不会面临存款流失的危险。

这是道德风险的一个例子。

(保险的存在改变了当事人的行为,导致保险合同的预期支出更高。

)银行对其所承担的风险保持足够的资本的监管要求降低了他们承担风险的动机。

避免道德风险问题的一种方法(在美国使用)是,让银行为存款保险支付的保费取决于对其所承担风险的评估。

2.17. 荷兰拍卖的竞拍者如下:此次拍卖的股票数量为21万股。

投资者付出的价格是多少?每位投资者可获得多少股份?答:当从高到低排序时,竞买人是B、H、C、A、E和F、D和G。

个人B、H、C,总共出价16万股。

个人E和F竞购另外80000股。

因此,投资者支付的价格是E和F的出价(即42美元)。

个人B,H,C,和A得到他们出价的全部股份。

个人E和F各获得25000股。

2.18.一家投资银行被要求承销一家公司发行的1000万股股票。

它正试图在以每股10美元的价格购买股票的坚定承诺和以每股20美分的价格出售股票的最大努力之间做出决定。

解释两种选择的利弊。

答:如果它成功出售全部1000万股,其费用将为200万美元。

如果它能够以10.20美元的价格出售这些股票,这也将是它在坚定承诺安排中的利润。

这一决定可能取决于a)以10.20美元以上的价格出售股票的可能性的估计;b)投资银行的风险偏好。

例如,如果该行95%确定它将能够以10.20美元以上的价格出售这些股票,它很可能会选择一个坚定的承诺。

但如果评估这种可能性只有50%或60%,它可能会选择一个最佳努力安排。

第三章保险公司和养老基金3.16条。

(提供电子表格)。

使用表3.1计算保险公司向60岁男子签发的500万美元三年期人寿保险合同应收取的最低保费。

假设保险费是在每年年初支付的,死亡总是发生在一年的中途。

无风险利率为每年6%(每半年复利)。

答:一、二、三年内死亡的无条件概率可从表3.1计算如下:第一年:0.011046第二年:(1-0.011046)×0.011835=0.011704第三年:(1-0.011046)×(1-0.011835)×0.012728=0.012438因此,0.5倍、1.5倍、2.5倍的预期支出分别为55230.00美元、58521.35美元和62192.17美元。

它们的现值为160824.20美元。

这个人的生存概率是第0年:1第1年:1-0.011046=0.988594第2年:1-0.011046-0.011704=0.97725因此,每年每支付一美元的保费的现值为2.800458。

最低保险费是=57427.83或57427.83美元。

3.17保险公司每年损失的特定类型是一个合理的近似正态分布,均值为1亿5000万美元,标准偏差为5000万美元。

(假设保险公司承担的风险是完全非系统性的)一年无风险利率为每年5%,每年复利。

估计下列费用:(a)按比例在一年内支付保险公司费用60%的合同(b)如果损失超过2亿美元,在一年内支付1亿美元的合同。

答:(a)以百万美元计的损失按平均值150和标准差50正态分布。

因此,再保险合同的赔付是正态分布的,平均值为90,标准差为30。

假设再保险公司认为它可以分散风险,那么再保险的最低成本是=85.71或8571万美元。

(b)损失大于2亿美元的概率是正态分布变量大于平均值以上一个标准差的概率。

这是0.1587。

因此,百万美元的预期收益为0.1587×100=15.87,合同价值为=15.11个或1511万美元。

3.18.在某一年内,利率下降200个基点(2%),股票价格持平。

讨论这对固定收益养老金计划(60%投资于股票,40%投资于债券)的影响。

答:当利率下降时,债券的价值增加。

因此,债券组合的价值应该会增加。

但是,在确定养老金负债的价值时,将采用较低的贴现率。

这将增加负债的价值。

对养老金计划的净影响可能是负面的。

这是因为利率的下降影响到100%的负债和40%的资产。

3.19条。

(提供电子表格)假设在某个固定收益养老金计划中(a)雇员工作45年,工资实际增长率为2%(b)他们退休时的养老金相当于他们最后工资的70%。

这种养老金的增长率是通货膨胀率减去1%。

(c)养老金领取期限为18年。

(d)养老基金的收入投资于债券,债券的收益率为通货膨胀率加上1.5%。

估计如果要保持偿付能力,必须向养老金计划支付的雇员工资的百分比。

(提示:所有计算都要用实际而不是名义美元。

)答:员工的工资对答案没有影响。

(这是因为它具有向上或向下缩放所有数字的效果。

)如果我们假设初始工资为100000美元,并且每年复合2%的实际增长率,则45年结束时的最终工资为239005.31美元。

电子表格与Solver结合使用,显示所需的供款率25.02%(雇员加雇主)。

到45年工作年限结束时,捐款额增至2420354.51美元。

(这假设每年1.5%的实际回报率是复合的)在接下来的18年里,在所做的假设下,这个值减少到零。

这一计算证实了在第3.12节中定义的利益计划需要更高的贡献率,即那些在实践中存在的点。

第4章:共同基金和对冲基金4.15.投资者于2015年1月1日以每股50美元的价格购买共同基金的100股股票。

该基金在2015年和2016年期间每股股息分别为2美元和3美元。

这些都是再投资于基金。

该基金2015年和2016年的已实现资本收益分别为每股5美元和每股3美元。

投资者在2017年以每股59美元的价格出售基金股份。

解释投资者是如何纳税的。

答:投资者在2015年和2016年分别支付200美元和300美元的股息税。

投资者还必须对基金实现的资本利得纳税。

这意味着,2015年和2016年将分别对500美元和300美元的资本利得缴纳税款。

所有这一切的结果是,股票的基础从50美元增加到63美元。

2017年59美元的出售导致每股4美元或总计400美元的资本损失。

4.16.对于共同基金来说,好年景之后是同样糟糕的年景。

它连续几年的收入分别为+8%、-8%、+12%、-12%。

投资者这四年的总回报是多少?答:投资者的总体回报是1.08×0.92×1.12×0.88–1=-0.0207四年内-2.07%。

4.17.一个由基金组成的基金将其资金分为五个对冲基金,五个基金在特定年份的税前收益分别为-5%、1%、10%、15%和20%。

基金中的基金收取1加10%的费用,对冲基金收取2加20%的费用。

对冲基金的激励费按管理费后的回报率计算。

基金之基金奖励费以其投资之对冲基金之平均回报净额(扣除管理费及奖励费)及扣除其本身管理费后计算之。

投资的总回报是多少?基金中的基金、对冲基金和基金中的投资者是如何划分的?答:投资的总回报率平均为-5%、1%、10%、15%和20%,即8.2%。

对冲基金费用分别为2%、2%、3.6%、4.6%和5.6%。

平均3.56%。

因此,对冲基金费用后的基金收益率分别为-7%、-1%、6.4%、10.4%和14.4%。

平均4.64%。

基金的基金费用为1%+0.364%或1.364%,留给投资者3.276%。

因此,所得收益按下表所示进行分配。

对冲基金获得的回报8.200%对冲基金费用 3.560%基金费用 1.364%投资回报 3.276%4.18.对冲基金收取2%加20%的费用。

养老基金投资于对冲基金。

将养老基金的回报率作为对冲基金回报率的函数基金。

答:图表如下所示。

如果对冲基金回报率小于2%,则养老基金回报率小于对冲基金回报率2%。

如果超过2%,养老基金的回报率低于对冲基金的回报率2%,加上超过2%的回报率的20%第五章金融市场交易5.28.目前股价为94美元,执行价为95美元的三个月期欧洲看涨期权目前售价为4.70美元。