股指期货合约设计(陈晗)

中国股票指数期货:推出时机、合约设计与效应评估

中国股票指数期货:推出时机、合约设计与效应评估

王丹芳;王志扬

【期刊名称】《价格月刊》

【年(卷),期】2006()1

【摘要】股票指数期货可以简称为期指或股指期货,是以股票指数为标的物的金

融期货合约。

股指期货作为一种金融衍生产品,它有远期价值发现、规避系统风险、套期保值、活跃股票市场等功能。

特别是股指期货可以提供卖空交易机制,在股票市场不景气的时候.它足一种可以有效规避风险的金融工具.在一定程度上可以起到稳定市场和活跃交易的作用。

本文拟对股票指数期货的必要性和时机、合约设计以及效应评估进行研究。

【总页数】2页(P54-55)

【关键词】股票指数期货;效应评估;合约设计;中国;股指期货;金融期货合约;金融衍

生产品;股票市场;交易机制;价值发现

【作者】王丹芳;王志扬

【作者单位】厦门大学;集美大学财经学院

【正文语种】中文

【中图分类】F832.5

【相关文献】

1.中国股票指数期货的合约设计 [J], 任晖

2.我国股票指数期货合约的设计 [J], 郭峰;李丽

3.谈我国股票指数期货的推出时机 [J], 李艳

4.关于推出中国股票指数期货的思考 [J], 刘思琪

5.推出中国股票指数期货--中国证券市场大势所趋 [J], 张阳

因版权原因,仅展示原文概要,查看原文内容请购买。

中国建筑第四工程局有限公司项目管理手册

中国建筑第四工程局有限公司项目管理手册内部资料注意保密项目管理手册(第一版) 2010年10月项目管理手册(第一版) 2010年10月编委会组成名单编委会主任:叶浩文编委会副主任:卢遵荣主编:叶浩文副主编:卢遵荣编委会委员:马义俊虢明跃鲍国庆吴平建毛勤陈天雪杨林冉志伟薛国州周中原邹超朱安杰编审人员:刘俐文贺婷徐功秀袁燕汤静李重文张向东卢亚华景致李睿编写人员:万家栋万尧包正江龙洁宜刘昱宋显朱波陈鸣凤李庆福李攀张晓建林佳郭李娜庾兴波崔存建黄康舒波蔡敏中国建筑第四工程局有限公司项目管理手册文件编号 CCFED—PM—ML 目录文件修订第0 次修订目录发布令.........................................................1 前言.........................................................3 管理理念.......................................................5 指导思想.......................................................6 项目管理方针...................................................7 总则.........................................................8 1 目的.....................................................8 2 适用范围.................................................8 3 相关文件.................................................8 4 项目管理机构.............................................8 5 项目管理职能.............................................11 6 项目管理基本流程图.......................................13 7 手册使用与修订...........................................14 第一章项目启动与策划..........................................15 1 项目启动管理.............................................15 2 项目全过程管理...........................................15 3 项目策划.................................................16 4 项目授权管理.............................................16 第二章项目投标管理............................................18 1 项目调查分析.............................................18 2 项目风险分析.............................................18 3 项目现金流分析...........................................18 4 项目投标总结.............................................18 第三章项目组织管理............................................20 1 项目组织原则.............................................20 2 项目部岗位及定员.........................................20 3 项目部组织机构及岗位职责.................................22 4 项目部管理目标责任书.....................................22 5 项目部实施计划及项目经理月度报告.........................22 6 党群工作.................................................23 - 1 -中国建筑第四工程局有限公司项目管理手册文件编号 CCFED—PM—ML 目录文件修订第0 次修订第四章项目部薪酬与项目考核....................................25 1 项目部薪酬管理...........................................25 2 项目管理能力考核.........................................26 3 项目部绩效考核...........................................26 4 项目审计.................................................27 5 项目效能监察.............................................27 第五章项目合同及法务管理......................................30 1 合同日常管理.............................................30 2 合同谈判及索赔管理.......................................30 3 合同责任分解及交底.......................................30 4 项目部商务月度报告及项目履约管理.........................31 5 法律事务日常管理.........................................32 6 履约法律风险监控.........................................32 7 项目部法律文书审查.......................................32 8 项目部法律纠纷管理.......................................33 第六章项目资金管理............................................34 1 工程款管理...............................................34 2 项目现金流管理...........................................34 3 合同履约保函及履约保证金.................................34 4 劳务人员工资支付管理.....................................35 5 工程拖欠款的管理.........................................36 6 项目尾款及保修款的管理...................................36 7 项目银行帐户与印鉴管理...................................37 8 项目现金管理.............................................37 第七章项目设计管理............................................38 1 设计管理体系.............................................38 2 设计策划与计划...........................................38 3 设计实施与控制...........................................38 第八章项目技术管理............................................40 1 技术标准规范管理.........................................40 2 图纸会审.................................................40 3 工程洽商与设计变更.......................................40 - 2 -中国建筑第四工程局有限公司项目管理手册文件编号 CCFED—PM—ML 目录文件修订第0 次修订 4 施工组织设计.............................................41 5 施工方案.................................................41 6 技术交底.................................................42 7 技术复核.................................................43 8 技术资料.................................................43 9 计量器具.................................................44 10 新技术开发与应用........................................44 第九章项目物资及设备管理......................................45 1 项目物资及设备日常管理...................................45 2 物资需用计划.............................................45 3 供应商管理...............................................45 4 物资采购.................................................46 5 物资验收与检验...........................................46 6 物资贮存.................................................46 7 物资使用及盘点...........................................47 8 建设方提供的物资.........................................48 9 周转料具管理.............................................48 10 废旧物资管理............................................48 11 设备采购与租赁..........................................48 12 设备进(退)场管理......................................49 13 设备日常运转管理........................................49 14 采购中心................................................49 第十章项目分包管理............................................50 1 分包商注册...............................................50 2 分包商考核...............................................50 3 分包商选择...............................................50 4 分包商进场...............................................51 5 分包商使用管理...........................................51 6 分包商退场...............................................52 7 分包结算.................................................52 第十一章项目生产与工期管理....................................54 1 项目生产与工期管理计划...................................54 - 3 -中国建筑第四工程局有限公司项目管理手册文件编号 CCFED—PM—ML 目录文件修订第0 次修订 2 施工准备及项目开工管理...................................54 3 施工进度控制.............................................54 4 施工(工区)作业面管理及每日情况报告.....................56 5 施工影像管理.............................................56 6 施工进度检查与考核.......................................57 第十二章项目成本管理..........................................60 1 项目成本测算.............................................60 2 项目成本核算及控制.......................................60 3 项目成本检查及预警.......................................60 4 项目部成本还原...........................................61 第十三章项目质量管理..........................................62 1 项目质量策划与质量计划...................................62 2 检验与试验...............................................62 3 质量控制.................................................62 4 质量验收.................................................63 5 成品保护.................................................63 第十四章项目安全与职业健康管理................................64 1 日常施工安全及职业健康管理...............................64 2 安全教育与培训...........................................64 3 危险作业工作许可证.......................................64 4 安全巡视与检查...........................................64 5 应急救援.................................................64 6 安全事故处理及成本分析...................................65 7 现场作业人员防护用品.....................................65 8 消防工作...........................................65 第十五章项目环境管理..........................................67 1 环境管理实施计划.........................................67 2 环保法规、标准的管理.....................................67 3 环境因素识别与控制.......................................67 4 环境检查与监测...........................................68 5 环境应急准备与应急措施...................................68 - 4 -中国建筑第四工程局有限公司项目管理手册文件编号 CCFED—PM—ML 目录文件修订第0 次修订 6 项目节能减排.............................................68 第十六章项目收尾管理..........................................69 1 项目收尾工作计划.........................................69 2 现场清理.................................................69 3 工程移交与工程竣工结算...................................69 4 工程资料归档及移交.......................................70 5 保修期管理...............................................70 6 工程总结及项目部撤离.....................................71 7 项目部撤消...............................................71 第十七章项目部信息及沟通管理..................................73 1 信息与沟通需求识别.......................................73 2 项目信息管理计划.........................................73 3 日常信息管理.............................................73 4 综合项目管理信息系统.....................................74 第十八章项目部综合事务管理....................................75 1 项目部综合事务管理计划...................................75 2 项目部办公秩序管理.......................................75 3 项目部生活服务管理.......................................75 4 项目CI形象管理...........................................76 6 项目部接待、会议及重大活动管理...........................76 7 项目部临时设施管理.......................................76 附录一:术语...................................................78 附录二:工程项目特征性质分类...................................80 附录三:项目管理表格...........................................81 CCFED-PM-0101 项目启动令................................82 CCFED-PM-0102 项目全过程动态管理表......................83 CCFED-PM-0103 项目策划任务表............................85 CCFED-PM-0104 项目授权申请表............................86 CCFED-PM-0105 项目授权管理书............................87 CCFED-PM-0201 项目建设方基本情况调查表..................88 CCFED-PM-0202 项目所在现场情况调查表....................89 - 5 -中国建筑第四工程局有限公司项目管理手册文件编号 CCFED—PM—ML 目录文件修订第0 次修订CCFED-PM-0203 项目风险评估表............................90 CCFED-PM-0204 工程投标总结表............................92 CCFED-PM-0301 项目部主要管理人员审批表..................93 CCFED-PM-0302 项目部岗位职务说明书(格式表)............94 CCFED-PM-0303 项目部实施计划编写任务表..................95 CCFED-PM-0304 项目经理月度报告..........................96 CCFED-PM-0501 合同谈判策划书............................97 CCFED-PM-0502 合同责任分解表............................99 CCFED-PM-0503 项目部商务月度报告.......................103 CCFED-PM-0601 工程收(付)款计划表.....................105 CCFED-PM-0602 项目现金流分析表.........................106 CCFED-PM-0603 工程保函(保险)管理计划表...............107 CCFED-PM-0604 银行账户开户申请审批表...................108 CCFED-PM-0801 项目主要施工方案计划表...................109 CCFED-PM-0802 分项工程技术交底卡.......................110 CCFED-PM-0803 项目新技术开发及应用计划表...............111 CCFED-PM-0901 主要物资(设备)需求计划表...............112 CCFED-PM-0902 供应商登记表.............................113 CCFED-PM-0903 物资采购比价会审表.......................115 CCFED-PM-1001 分包商登记表.............................116 CCFED-PM-1002 分包商年度评审记分表.....................117 CCFED-PM-1003 工程分包计划表...........................118 CCFED-PM-1004 分包商选择综合分析表.....................119 CCFED-PM-1101 项目生产与进度管理计划编制表.............120 CCFED-PM-1102 项目每日情况报告表.......................121 CCFED-PM-1201 项目盈亏预测汇总表.......................122 CCFED-PM-1202 项目成本分析表...........................123 CCFED-PM-1203 项目成本控制及措施计划表.................124 CCFED-PM-1204 项目成本还原及指标分析表.................125 CCFED-PM-1301 物资(设备)进场验收计划.................126 CCFED-PM-1302 工程检验批划分及验收计划.................127 - 6 -中国建筑第四工程局有限公司项目管理手册文件编号 CCFED—PM—ML 目录文件修订第 0 次修订 CCFED-PM-1303 工艺试验及现场检(试)验计划.............128 CCFED-PM-1304 关键部位控制及监测计划...................129 CCFED-PM-1401 项目安全生产费用投入计划表...............130 CCFED-PM-1402 项目重大危险源识别表.....................131 CCFED-PM-1501 环境因素识别评价.........................132 CCFED-PM-1502 项目节能减排计划表.......................134 CCFED-PM-1601 项目部收尾工作计划表.....................135 CCFED-PM-1602 项目部管理资料归档表.....................136 CCFED-PM-1603 维修保养记录表...........................137 CCFED-PM-1604 项目部管理总结计划表.....................138 CCFED-PM-1605 项目完工总结报告.........................139 CCFED-PM-1606 项目部撤消令.............................143 CCFED-PM-1701 项目部信息及沟通需求识别表...............144 CCFED-PM-1702 项目部信息管理计划编制表.................146 CCFED-PM-1703 综合项目管理系统数据录入责任表...........147 CCFED-PM-1801 项目部综合事务管理计划编制表.............148 CCFED-PM-1802 项目部重要活动管理计划表.................149 - 7 -- 8 -中国建筑第四工程局有限公司项目管理手册文件编号 CCCCFFEEDD—PPMM—FMBLL 发目布录令文件修订第0 次修订发布令- 1 -- 2 -中国建筑第四工程局有限公司项目管理手册文件编号 CCFED—PM—QY 前言文件修订第 0 次修订前言 2002年,局总部成功迁粤,四局迎来了良好的发展契机。

我国股票指数期货和约的设计

家中小企业 中 , 乡镇企业 占 8 %。 5 乡镇企

靠农业推动 经济增长 的发展模式 ; 二是在

国有企业退 出某 些竞争领域 、 县办工业举 步维艰的形势下 , 多镇企业已经 成为县域

做 出 更大贡 献 。 国 民经 济发展看 , 十 就 “ 五 ” 间 , 保证 国民 经济每年 以 7 ~ 期 要 % 8 的速度 增长 ; 2 l , % 到 o o年 人均 G P达 D 到 20 0 0美 元 ; 本 世 纪 中 叶 , 均 到 人

项投资而吉 , 时刻 l 以连续 复利计算 的无风 险利率 , 为 q为红

和收益 率。 FS“ 当 >e

。 . 。 可以通过购买指数中的成 本股票 , 时

同时 卖 出指数 期货和约而获 利。 F S C 【 ” 则可 以通过相 若 < ̄ 一) 一 , r 反操 作 , 即卖 出指数 中的成分股 票 , 同时买进指数期货和约而获

利。 因此 , 保持 股票指 数中成分 股票是 进行指 数套利的 前提条 件. 而进行指数套利是维持股指期 货价格动态平衡的重要手段 。 既 然否定 了第一种方案 . 则唯一的选择就 是开发或利用 丽

市的共 同指数 。 参照国外的经验 . 设想中的标的指数必须具 备以

交 易所联合推出 )中证指 数( 、 中国证券交 易系统有限公司推出) 等 等。 以 , 国股 指期货交 易和 约标 的有两种选择 , 所 我 一是选用 上海 证券交易所或深圳证 券交易所现 成指数 ; 是选用或开 发 二

目前话跃在沪深市 场的几十个投 资基金 。 因此 , 笔者 认为 . 既然 目前我 国的股指期 货主要 是为机构投 资者服 务的 , 则和约的价 值 相对 较大 , 2 以 0万元左右 为 222 济坛0・ 01

中证培训-金融衍生品高级研修班课堂笔记四

中证培训——“金融衍生品高级研修班”课堂笔记(四)衍生品定价模型、参数估计与风险管理2015年5月26日至5月31日,中国证券业协会在厦门举办了《金融衍生品高级研修班》。

由国务院学科评议组成员、厦门大学金融学国家重点学科学术带头人、厦门大学证券研究中心主任郑振龙教授和厦门大学金融工程研究中心主任陈蓉教授担任主讲,并邀请了三位业界专家——中证报价系统衍生品业务部高级经理肖华、华泰证券金融创新部副总经理李升东和招商证券衍生投资部期权做市业务负责人邓林进行交流。

来自全国51家证券公司及系统相关单位共计70名学员参加了培训。

培训班为期六天,课程内容包含5个模块:《期权基本原理与期权交易策略》、《奇异期权与结构型产品》、《金融衍生品与金融创新》、《衍生品定价模型、参数估计与风险管理》和《期权交易与做市商实务》。

本部分内容主要为衍生品定价模型、参数估计与风险管理:一、衍生品定价模型对于普通欧式期权,最常使用的就是Black-Scholes模型,而该模型有以下几个假设。

一是股票价格服从几何布朗运动,即dS Sdt Sdzμσ=+,二是允许卖空标的证券,三是假设没有交易费用和税收,所有证券都完全可分,四是衍生证券的有效期内标的证券没有现金收益支付,五是不存在无风险套利机会,六是假设证券交易是连续的,价格变动也是连续的,七是假设无风险利率为常数。

基于以上假设,BSM 偏微分方程的推导,具体如下。

设f 是依赖于股价的衍生证券,根据伊藤引理可得,222212f f f f df S S dt Sdz S t S S μσσ⎛⎫∂∂∂∂=+++ ⎪∂∂∂∂⎝⎭ ,在中,f 的价值变化满足222212f f f f f S S t S z S t S S μσσ⎛⎫∂∂∂∂∆=++∆+∆ ⎪∂∂∂∂⎝⎭,由于假设了股票价格服从几何布朗运动,同时为了消除风险源,因此构建一个包括1单位衍生证券的空头和f S ∂∂单位标的证券的多头组合,令∏代表该组合的价值,则f f S S ∂∏=-+∂,该组合在后组合变化为ff SS ∂∆∏=-∆+∆∂,带入和服从的随机微分方程即可得222212f f S t t S σ⎛⎫∂∂∆∏=--∆ ⎪∂∂⎝⎭,由于消除了风险,组合价值应该获得无风险收益,即r t ∆∏=∏∆,因此可得222212f f f S t r f t t S S σ⎛⎫∂∂∂⎛⎫+∆=-∆ ⎪ ⎪∂∂∂⎝⎭⎝⎭,化简就有222212f f f S rS rf t S S σ⎛⎫∂∂∂++= ⎪∂∂∂⎝⎭,这就是著名的BSM 微分方程,它适用于其价格取决于S 的所有衍生证券的定价。

沪深300股指期权合约设计探讨以韩国等成熟市场为例

经济研究导刊ECONOMIC RESEARCH GUIDE总第185期2013年第3期Serial No .185No .3,2013引言股指期权是一种新兴的、复杂的金融衍生品。

其在股票指数期货合约的基础上产生,股指期权的购买者可通过付给期权的出售方一笔期权费以取得在未来某个时间或者时间段,以某种价格水平买进或卖出某种股票指数合约的选择权,是一种以一篮子股票组成的股票指数为标的物的期权交易。

自1983年,芝加哥期权交易所推出全球第一只股指期权产品———S&P100指数期权后,股指期权市场发展十分迅速,2002年其交易量就已超过了个股期权、股指期货、个股期货等其他股票衍生产品,2011年,全球股指期权交易量高达57.11亿手,占据了全球衍生品市场的22.65%。

国内学者针对股指期权的研究较少,主要集中在对中国开展股指期权的可行性分析(李刚、刘伟,2007)与韩国股指期权市场发展的经验总结(崔晓健、邢精平,2008),这些研究从不同层面揭示了股指期权对金融衍生品市场尤其是股指期货市场的补充与促进作用,论述了股指期权在中国发展的必要性与开展股指期权交易相关的对策建议(周勇、李砚秋,2006),为理论的进一步深化做了有益的积淀。

然而,概观所有文献,与实践中的迫切需求不相匹配的是,股指期权中关键的合约设计及合约设计的合理性等问题还尚未引起学界足够关注,需要进一步的理论论证和案例研究,这也为本研究提供了广阔的空间。

基于上述原因,本文以韩国等成熟市场的股指期权合约为案例着眼点,试图回答沪深300股指期权交易合约是否符合中国金融市场发展状况这一关键性问题,以期对沪深300股指期权交易合约进行进一步改进与完善。

一、研究设计(一)研究方法与量化研究相比,案例研究来源于实践,没有经过理论的抽象与精简,是对客观事务全面而真实的反应,有助于梳理在实践过程中涌现且被传统的统计方法所忽略的新现象。

作为探索建议型研究,本文将在第三部分运用对同一类型的案例进行深度分析与对比继而提炼经验的多案例研究方法,该方法不依赖原有的文献或经验证据,十分适合本文所涉及的股指期权合约设计这类已有研究覆盖较少,与现实条件联系紧密的情况。

股指期货套利边界与套利策略分析

−D+

CtF

+

C

S t

e R(T −t ) + CTF

Hale Waihona Puke + CTS也就是说,当股指期货的实际价格处于上面的无套利区间时,任何股指期货与现货之间的套

利交易将不能获得无风险收益;而当其价格超出上面的区间时,适当的套利交易将可以获得

无风险收益。

三、股指期货与现货的套利

本文中的套利分析主要针对两种情形:一是当股指期货的实际价格处于无套利区间之外 时,股指期货与现货之间的套利交易;二是对于标的指数相同但期限不同的股指期货,当它 们的价格存在着相对偏离时,股指期货之间的套利交易。在这一部分,我们将介绍股指期货 与现货之间的正向套利策略。

+ST+D

-Su-CuS

-CTS

汇总的现金流 -SFtaskMF-LFtbidMF SFtaskMFexp(r(f u-t))-SFtask LFtbid +LFtbidMFexp(r(f T-t))

-SCtF-LCtF

-SCuF-Su-CuS

+D-LCTF-CTS

注:SF、LF 分别表示期限短的和期限长的股指期货合约,其到期时刻分别为 u 和 T,其它左上标符号类推。

+

F bid t

+

F bid t

M

F

erf

(T −t )

+ D − CTF

− CTS

≥ Re+

进一步化简后可得正向套利的边界,即:

( ) ( ) F bid t

≥

S

ask t

e

r

(T

−t

)

+

F bid t

M

F

适合我国的迷你股指期货合约设计研究

、

迷 你 股 指 期 货概 述

约 最 小 需 要 l0 0的 资 金 。也 就 是 说 , 如 果 投 资 者 有 5万 左 右 20 的 资 金 的话 ,就 可 以 利 用 迷 你 股 指 期 货 进 行 套 期 保 值 。 如 果 投

迷 你 股 指 期 货 ,是 针 对 中小 投 资 者 设 立 ,每 点 的 乘 数 较 原

然 是我 国股 指期 货 良性 发展 的 坚 实基 础 和 重 要保 障 。 二 、 文献 综 述

及 投 资 者 经 济 结 构 等 因 素 。 而 迷 你 股 指 期 货 合 约 在 设 计 乘 数 时

应 以标 准 合 约 为 基 准 ,借 鉴 国 外 成 功 经 验 的 同 时 结 合 实 际 经 济

融 理 财

—

—

—

—

—

—

●

适 合 我 国的 迷 你 股 指 期 货 合 约 设 计 研 究

邓 江 吴 斌

( 中央财经大 学经济 学院 ,北京 1 08 ) 01 0

摘要 : 目前我国买卖一张沪深 3 0指数合约 ,按照期货交易 习惯 ,半仓左右 需 2 0 0万 ,况且开户 需要 5 万 的资金 。广 0 大的 中小投资者 只能望 “ ”兴叹,考虑 到中小投 资者投资股指期 货的需求,这就 需要 开发迷你股指 期货 ,本 文从 投 资者结构 ; 迷你股指期货 ; 合约设计

确 定 在 8万 元 左 右 比较 适 当 。 陈晗 、张 晓 刚 、鲍 建 平 ,王 勇 等认 约 的 流 动 性 均 会 下 降 。 国 外 迷 你 合 约 的 成 功 受 益 于 标 准 期 货 的

良好 的 借 鉴 意 义 。

一

手 合 约 的 价 值 与我 国 商 品期 货 的 价 值 相 当 。 比 较 符 合 我 国 中

沪深300股指期权合约设计与规则解读说明书

期权百问百答沪深300股指期权合约设计与规则解读CSI 300 INDEX OPTIONSCONTRACT SPECIFICATIONSAND RULES07股指期权合约设计与规则解读沪深300股指期权行权与交割制度----------------------------------------0814. 沪深300股指期权的行权与履约是什么?--------------------------0815. 沪深300股指期权的实值额怎样计算?-----------------------------0816. 沪深300股指期权合约如何自动行权?-----------------------------0817. 沪深300股指期权行权与履约业务流程是怎样的?---------------0918. 沪深300股指期权的行权盈亏如何计算?--------------------------1019. 沪深300股指期权采用什么交割方式?-----------------------------10沪深300股指期权风险管理制度------------------------------------------1120. 沪深300股指期权保证金制度如何规定?--------------------------1121. 沪深300股指期权涨跌停板制度如何规定?-----------------------1322. 沪深300股指期权大户持仓制度如何规定?-----------------------1423. 沪深300股指期权是否实行强行平仓制度?-----------------------1424. 沪深300股指期权风险警示制度如何规定?-----------------------1525. 沪深300股指期权投资者适当性制度如何规定?------------------15目录沪深300股指期权合约------------------------------------------------------0101. 沪深300股指期权的合约标的是什么?-----------------------------0202. 沪深300股指期权的合约代码是什么?-----------------------------0203. 沪深300股指期权的合约乘数是什么?-----------------------------0204. 沪深300股指期权的合约月份是什么?-----------------------------0305. 沪深300股指期权采用什么行权方式?-----------------------------0306. 沪深300股指期权的行权价格有哪些?-----------------------------03沪深300股指期权交易制度------------------------------------------------0507. 沪深300股指期权的最后交易日是哪一天?-----------------------0508. 沪深300股指期权的到期日是哪一天?-----------------------------0509. 沪深300股指期权的交易时间怎么安排?--------------------------0610. 沪深300股指期权交易采用什么交易指令?-----------------------06沪深300股指期权结算制度------------------------------------------------0711. 沪深300股指期权的权利金最小变动价位是什么?---------------0712. 沪深300股指期权当日结算价如何确定?--------------------------0713. 沪深300股指期权的交割结算价是多少?--------------------------07股指期权合约设计与规则解读02例如,如果沪深300 股指期权交易合约权利金报价为87.9点那么这样一手股指期权交易合约的交易金额为8790元(87.9点×100元/点)。

2020年基于高频数据的沪深指数期货价格发现能力研究

基于高频数据的沪深指数期货价格发现能力研究基于高频数据的沪深300指数期货价格发现能力研究何诚颖张龙斌陈薇2020-12-14 14:16:26 来源:《数量经济技术经济研究》(京)2020年5期第139~151页内容提要:从股指期货和现货对新信息的反应速度、新信息融入比率两个角度,研究了沪深300股指期货的价格发现能力。

研究采用了沪深300指数期货和现货的1分钟高频数据进行实证分析,使用向量误差修正模型和脉冲响应函数分析的结果表明,股指期货市场对新信息的反映速度快于现货市场。

使用I-S模型和PP-T模型实证分析的结果表明,新信息主要通过沪深300指数期货市场进行反映。

从新信息反映速度和融入比率两方面来看,沪深300指数期货市场的价格发现能力都要强于指数现货市场。

关键词:沪深300指数期货价格发现信息份额模型永久短暂模型作者简介:何诚颖,浙江财经学院,国信证券博士后科研工作站;张龙斌,陈薇,国信证券博士后科研工作站。

引言价格发现功能是股指期货市场最基本的经济功能之一。

由于缺乏股指期货等做空手段,我国证券市场长期以来一直面临着市场暴涨暴跌、定价效率低等问题。

证券监管部门多年来一直筹划推出股指期货这一金融创新工具,企图借助股指期货市场的价格发现功能,提高我国证券市场的定价效率。

2020年4月19日,沪深300指数期货经过多年的精心准备,终于在中国金融期货交易所(CFFEX)成功上市。

沪深300指数期货推出之后,其对A股市场的影响究竟如何,已经成为证券监管部门关注的重要问题。

其中,沪深300指数期货推出初期,是否如海外成熟股指期货市场一样具有价格发现功能,是当前理论界和实务界争论的热点问题。

有的观点认为,沪深300指数期货推出初期,投资者群体以个人投资者为主,由于开户门槛较高,参与人数较少,而且包括基金、证券公司、QFII、私募基金等对市场具有影响力的机构投资者,基本上都还不允许参与股指期货交易,因此沪深300指数期货短期之内对现货市场影响力较小,股指期货的市场趋势是追随现货市场走势的。

股指期货交易套利策略研究

海 南海 口 5 0 0 1 7 O

2ב 5 P 5

2289 ,5 . 点

三 、股指期货正 向套利策略

2 2 8 9× (+ . ,5 . 1 0

×2 2 2 7 )= ,7 点

步骤 3 其它 成 本 ,主 要包 括 冲击 成 () 向套 利成 立 的 条件 是 期 货价 格 向 1正 上偏离现货的价格, 即期货价格高于现货价 本 、套 利时 间差 异 、指 数样 本调 整 和指 数跟 格 的情 况 。 踪误 差 等 ,按 照年 1 %估 计 。 () 利所 使用 的模型 如 下 : 2套 22 7× (+1 × )= ,8 . 点 ,7 I % 2 26 7

一

二 、股 指 期 货 套 利 方 法

套 利 的 方法 有 很 多 ,但 适 合 股 指 期 货 套 利的厅 法 一 是 指期 现 套利 。 般 期 现 套利 : 利用 股 指 期 货 合 约与 股 票 现货 市场之 问 的定 价偏差 , 通过 买 入股 指期 货标 的指数 成份 股 并 同时卖 出股 指期 货 , 或 卖空收指 期货 标 的的指 数成份 股 并同 时买人 股 指期 货 。 套利 成 功 的 关 键是 快 速 捕 捉 并 锁 定 套 利机 会 。

【 章摘要】 文 中金 所 总 经理 朱 玉辰 5月 1 9日在 神 华 股指 期 贷 高峰 论 坛 上 表 示 ,经 过 8 年 多 的 酝酿 和 3 多的 筹 备 ,股 指 期 贷 可 年 能 在今 年 4月 中 旬推 出。 股 指 期 货推 出 以后 有 利 于 促进 股 票 市 场 稳 定 ,在 避 险 方 面能给 市 场 带 来 深 刻 变化 。股 指 期 贷 和 融 资 融券 推 出之 后 , 场 的 “ 法” 市 玩 将 发 生 改 变,套利 也 是 其 中 的一 种 交 易 策 略 ,即在 相 关市 场 或 相 关合 约 上进 行 交 易方 向 相 反 的 交易 , 以期 价 羞 发 生 有 利 变化 而 获利 的 交 易行 为 。

国债期货成功实现“高标准 稳起步”预期目标

国债期货成功实现“高标准 稳起步”的预期目标陈晗2014.1.16 上海证券报上市国债期货是我国2013年经济体制改革重点工作之一,是我国多层次资本市场建设取得的重要成果,是继股指期货之后期货衍生品市场创新发展的重要突破。

在证监会的统一部署和财政部、人民银行、银监会、保监会等部委的大力支持下,2013年9月6日国债期货在中国金融期货交易所(以下简称“中金所”)挂牌上市,并于2013年12月18日顺利完成首次交割,成功走完一个完整的周期。

上市以来,国债期货市场运行平稳,功能初步显现,在促进国债顺利发行、提高国债市场流动性、健全反映市场供求关系的国债收益率曲线、加快推进利率市场化等方面开始发挥积极作用,参与机构比较认可,媒体评价积极、正面,实现了“高标准、稳起步”的预期目标,为国债期货市场持续健康发展奠定了坚实基础。

一、国债期货市场运行平稳国债期货TF1312合约上市首日以94.220元开盘,收盘于94.170元,较挂盘基准价(94.168元)上涨0.002元,实现“开门红”。

此后,受现货市场影响,国债期货价格稳中有跌。

截至2014年1月15日,主力合约TF1403合约最高价为94.694元,最低价为91.130元,收盘价为91.816元。

市场运行主要呈现以下特点:(一)投资者参与有序,市场交易理性截至2014年1月15日,国债期货总成交355,148手,日均成交4,130手;总成交金额3,305亿元,日均成交金额38.43亿元;日均持仓3,776手。

美国30年期国债期货上市初期日均成交100手,日均持仓900手,当前我国国债期货市场流动性高于成熟市场国债期货发展初期水平。

从参与主体来看,共有12,204名客户参与国债期货交易,其中自然人客户11,906名,法人客户298名。

在法人客户中,证券公司43名、证券投资基金8名、期货公司资管39名。

在金融期货投资者适当性制度保障下,这些投资者都是有资金、有知识、有经验的成熟投资者,熟悉国债期货合约条款设计,以及交易、结算、交割、风险控制等制度,交易行为理性。

我国集装箱运价指数期货合约设计

高的要求 。 “ 十二五” 上海 “ 是 四个 中心” 建设 的加 速推 2 0 0 9年上海航运交 易所 制订 的指数期 货产品推 出计划 进期 。 上海 亟需提 出创新 型 的航运 金融 衍生 品 , 国 内 为 是与 上海期货交 易所合作 的 ,因此 交易所宜 选择在上 航运公 司 、 金融机构提供 更大 的市场发 展空 间 , 升上 海期货交 易所 。当然 , 提 指数期 货属于金融期 货 , 因此也 海 高端 航运服务在 国际市场 中的竞 争力和话语权 。 可 以选择 在具有 股指期货 交易经验 的 中国金融期 货交

性和交易成本 、 指数发 展趋势 、 价格发现功能和效率 、 可采取一定措施控制 市场 风险。 尽管仍有争议 , 多股 许 套利 和套期保值 的准确性等 因素 。判 断合 约规模是否 指期货如 S 0 指 数期货 、 AC 4 指 数期货 、 &P5 0 C 0 日经

合理 的方法 主要有 比例法 和风 险价值法 。 深 30股指期货 “ 0 高起 点 、 稳起步” 的指导思路 , 采用先 大合 约规模 、 后小合 约规模 的方式 进行 。 考虑到远洋航

15 价 格 限 制 .

也 哩 管

价格 限制制度包 括涨跌停 板制度和 “ 断” 熔 制度 。

应该在货运量大 、 运价波动频 繁的航 线 ( 如欧洲航线 、 通过制定涨跌停板 制度 ,能够锁定会 员和投资者每交

地 中海航线 、日本 航线等 )推 出期货 ,其 他航线则 以 易 日所持有合约 的最大盈 亏 ; 能够有效地减缓 、 抑制突

1 集 装 箱运 价 指数 期 货 合 约设 计

的意见 》 明确提 出 “ 富航 运金融产 品 , , 丰 加快 开发航运

. 运价指数衍 生品 ,为我 国航运 企业控制 船运风 险创造 11 交 易 所 条件” 。这给运 费衍 生品发展带 来重要机 遇 , 也提 出很

衍生品清算业务垂直型清算模式与平行型清算模式

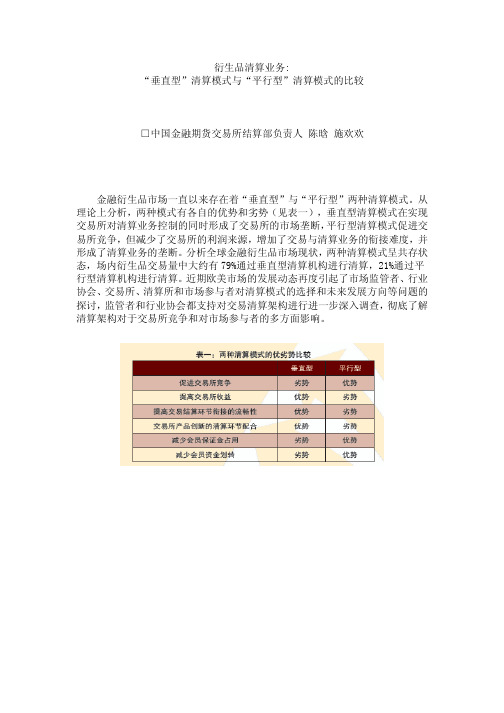

衍生品清算业务:“垂直型”清算模式与“平行型”清算模式的比较□中国金融期货交易所结算部负责人 陈晗 施欢欢金融衍生品市场一直以来存在着“垂直型”与“平行型”两种清算模式。

从理论上分析,两种模式有各自的优势和劣势(见表一),垂直型清算模式在实现交易所对清算业务控制的同时形成了交易所的市场垄断,平行型清算模式促进交易所竞争,但减少了交易所的利润来源,增加了交易与清算业务的衔接难度,并形成了清算业务的垄断。

分析全球金融衍生品市场现状,两种清算模式呈共存状态,场内衍生品交易量中大约有79%通过垂直型清算机构进行清算,21%通过平行型清算机构进行清算。

近期欧美市场的发展动态再度引起了市场监管者、行业协会、交易所、清算所和市场参与者对清算模式的选择和未来发展方向等问题的探讨,监管者和行业协会都支持对交易清算架构进行进一步深入调查,彻底了解清算架构对于交易所竞争和对市场参与者的多方面影响。

一,清算业务在衍生品交易中的角色和地位金融衍生品市场的有效运作取决于高效的交易和清算功能,交易所负责场内交易的报单接收和撮合,清算机构承担交易者中央对手方(CentralCounterparty)的角色,也就是当买卖双方有一方违约时,承担对另一方履约的义务。

清算机构的运作模式及效率不仅对交易有着重要影响,同时也是决定交易所竞争力水平高低的一个重要因素。

近几年来,全球范围内掀起了交易所之间的合并重组浪潮,交易所与清算机构之间的控制关系以及清算机构之间的合并也成为金融衍生品市场发展的重要战略问题。

二、衍生品市场清算模式简介全球金融衍生品市场的清算模式按交易所与清算机构的关系可划分为垂直型和平行型两种模式。

在垂直型的清算模式下,交易所控制自身的清算环节,垂直管理清算机构,具体表现为交易所的清算业务由交易所的内部清算部门提供,或由交易所全资控股的清算公司进行。

在平行型的清算模式下,交易所交易业务与清算环节相分离,清算机构与交易所之间呈平行关系,具体表现为清算业务由独立于交易所的清算所进行,一家清算所同时为多家交易所进行清算。

中南大学第九届“升华杯”大学生课外学术科技作品竞赛获奖名单

宋永慧

吕尤、潘一孟、王振、刘飞

附件:

中南大学第九届“升华杯”大学课外学术科技作品竞赛进入终审决赛作品名单

(排名不分先后)

序号

作品名称

负责人

团队成员

1

“接水助手”—校园电开水器节水装置

方宇

李艺玮、殷伟、毛靖嫄、支龙琼

2

基于电控永磁铁的足式管道机器人

方上鹏

郑长毅

3

长大隧道移动照明及安保系统

杨建辉

胡峻玮、赵玺媛、徐源、王旭、马群、李梦晓、曾兴、陈晗

蒋少强

卢杰红、夏侯立超、史敏、杨孟南、李福远、张赤山、石雨萍、刘莉

中南大学第九届“升华杯”大学课外学术科技作品竞赛

未进入终审决赛但获三等奖作品名单

序号

作品名称

负责人

团队成员

1

智能仿真手写力度打印系统

经航

王雨婷、经航、白东澍

2

定轨自动转向型无碳小车

季佳宇

谭语夷、刘塑

3

校园雨水收集循环系统——以中南大学为例

吕佳月

吕佳月、盖珂立、张静、喻卓、石沁舒、龙潇

24

珍贵动物资源仿生态驯养繁殖产业化开发——以湖南省张家界市大鲵产业为例

李虹

林泓希、王瑞新、严璐、黄晓琪

25

武陵山区农村城镇化过程中的污染调查报告——对龙山、来凤和酉阳三县的实地调查

王启满

李亚男、江宇、曹伟航、李昊徐

26

城市矿产:金属资源的安全卫士——基于天津子牙循环经济产业区调查

何嘉丽

何嘉丽、李成、谭丽红

4

基于四翼螺旋飞行器的智能飞行机器人研究

李伟豪

李伟豪、郭翰仁、李壮、程斌、岳达

沪深300股指期权合约与制度初步设计方案

沪深300股指期权合约与制度初步设计方案一、引言股指期货是一种金融衍生品,通过在未来某一特定时间以特定价格买卖股指期货合约,投资者可以进行风险管理和投机交易。

沪深300股指期权作为中国期权市场的重要品种之一,对于提升市场效率、吸引境内外投资者具有重要意义。

本文将从沪深300股指期权的定义、定价模型、交易机制、风控制度等方面对其进行初步设计。

二、沪深300股指期权定义沪深300股指期权是一种约定未来特定时间以特定价格买入或卖出沪深300指数的金融工具。

它的价值来源于沪深300指数的价格变动。

三、沪深300股指期权定价模型沪深300股指期权的定价模型可以采用著名的Black-Scholes模型。

该模型能够计算出期权的理论价格,在实际交易中起到参考作用。

需要考虑的因素包括股指期货价格、行权价格、剩余到期时间、无风险利率、股指期货价格波动率等。

四、沪深300股指期权交易机制1. 交易所沪深300股指期权将通过经纪商在指定交易所上市交易。

交易所将提供全天候的交易平台,确保交易公开透明,并提供合适的风险管理工具和交易监控机制。

2. 交易品种沪深300股指期权的交易品种包括认购期权和认沽期权,价格根据市场供求关系形成。

投资者可以根据自身判断选择买入或卖出适当的期权合约。

3. 交易时间沪深300股指期权的交易时间应该与股票市场的交易时间保持一致,保证交易的连续性和流动性。

4. 交易方式沪深300股指期权的交易方式可以选择集中竞价方式,也可以采用限价委托方式。

交易所应提供高效的交易系统,保障投资者的交易需求得到及时满足。

五、沪深300股指期权风控制度1. 权利金和保证金投资者在交易沪深300股指期权时需要支付权利金,作为购买合约的一种费用。

同时,投资者还需要按照交易所规定支付一定比例的保证金,以确保合约履约能力。

2. 交易限制交易所可以设置适当的交易限制,例如交易数量、最大持仓限制等,以防止市场出现异常波动和操纵行为。

期货交易原理及应用

• N个股票组合的市场风险=股票1的价格X股票 1的BETA系数+股票2的价格X股票2的BETA系 数+……+股票N的价格X股票N的BETA系数

• 股票组合的市场风险度量的是组合的系 统风险,可以进行对冲

无风险结算制度。

股指期货合约条款设计原则

• 有利于套期保值交易 • 保证市场流动性 • 有利于价格发现与资产配置 • 防止市场操纵

股指期货交易的标的选择

• 套期保值效果 • 反映整个市场价格波动 • 防止操纵 • 为市场所认同

股指期货标的综合分析

• 现有股指均存在不足 • 成份股指数优于综合指 • 比重大成份指优于比重小成份指 • 需要编制一套新的统一成份指数

中信成份 中信100 道中88 君安 上证A股综指 上证 上证30 深圳A股 深圳综指 深圳成份

新成份股指数的构建

• 该指数应以流通股加权,市 值覆盖率最好达到50%左右, 建议按国际惯例编制与管理 指数,以确保股指期货标的 的专业性、公正性与权威性。

中国股票市场累计流通市值图

2000年4月中国股票市场流通市值累积曲线图

期货交易原理及应用

上海期货交易所 陈晗 2001年10月20日

期货交易原理及应用

• 期货原理 • 期货功能 • 交易流程 • 套期保值交易 • 资产配置 • 套利交易 • 投机交易

期货市场原理

• 期货市场的产生 • 与现货、远期区别 • 期货交易基本特征 • 期货合约 • 期货市场发展趋势

期货市场的产生

股指期货概念与特征

• 股指期货交易指的是以股票 指数为交易标的的期货交易

最新-股指期货小荷才露尖尖角 精品

股指期货:小荷才露尖尖角对于久旱盼甘霖的中国期货业来说,上海期货交易所已向中国证监会提出上市股指期货申请的消息让他们看到了希望。

然而,正如中国证监会副秘书长汪建熙所言——推出股指期货是一个长期方向。

据业内资深人士分析,国外股指期货从研究到推出,都用了七、八年甚至十几年的时间,而中国目前只有三、四年,尽管迫于市场需要的压力可能会加快,但如果能在二、三年内推出,速度已是相当快的了。

看来,股指期货虽然已经不太遥远了,但现在,我们还需等待。

据上海期货交易所战略规划部高级总监陈晗分析,推出股指期货必须经过五个步骤1、制定与完善相应法规;2、选择合适的交易指数;3、确定会员与投资主体;4、股指期货模拟交易与制度完善;5、正式推出股指期货交易。

可以想象,要完成这样一个系统工程,需要耗去多少时间!目前《期货法》尚未出台,而现有法律法规中的某些条款已经不能适应变化了的市场环境,某些条款甚至限制了股指期货的推出,如《证券法》第三十五条规定证券交易以现货进行交易,《期货交易管理暂行条例》第三十条规定金融机构不得从事期货交易,期货经纪公司不得受其委托为其进行期货交易。

因此,制定与修改完善现有的法律法规,是股指期货推出的最基本的条件。

而法律法规的修改制定,并不是一朝一夕可以完成的,它需要一个较长的过程。

另一方面,股指期货合约对标的指数的要求很高,首先要具有真实性与代表性,能够真实地反映整体市场价格水平,这一点决定了套期保值的效果与成本;此外它必须具有相对稳定性、样本分散抗操纵性、市场认同度与合约流动性。

要做到这一点,还有赖于现货市场——股票市场的规范,这也是一个渐进的过程。

至于模拟交易需要多长时间,记者请教了几位香港的专家,他们认为由于各国的情况不同,所需时间也不一样,如韩国就用了15个月的时间,而现货市场的规范与稳定与否将起到很大的作用。

近日,权威人士指出,股指期货的推出应遵循六大原则,即隔离风险、提高。

我国股指期货合约乘数反思

我国股指期货合约乘数反思

陈旭光;张阁

【期刊名称】《河南工程学院学报(社会科学版)》

【年(卷),期】2010(025)002

【摘要】合约乘数与标的指数点位决定了股指期货的合约价值,对投资者的交易风险起到关键性的作用.所以,应该根据中国股指期货市场当前主力合约所处的点位来计算其合约价值,进而再按照交易所要求来检验保证金对价格波动风险的承受能力,能够得出当前合约乘数水平偏高而增加了违约风险的结论.未来,中国可以借鉴境外成熟市场合约乘数的设计与发展过程,并根据国内市场实际要求和发展趋势,来对合约乘数水平做出适当的调整,以降低交易风险.

【总页数】4页(P45-48)

【作者】陈旭光;张阁

【作者单位】东北财经大学,金融学院,辽宁,大连,116025;东北财经大学,金融学院,辽宁,大连,116025

【正文语种】中文

【中图分类】F832.591

【相关文献】

1.第三方互联网支付对我国货币乘数影响的实证研究——基于乔顿货币乘数模型[J], 杨涵

2.股指期货合约乘数设计理念的评析 [J], 段宇辉

3.我国股指期货合约设计及其交易策略研究 [J], 吕明

4.对沪深300股指期货合约乘数设置的研究 [J], 王莹

5.股指期货合约乘数的选择与改进 [J], 陈旭光;张阁;葛静

因版权原因,仅展示原文概要,查看原文内容请购买。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

主要交易所股指期货合约月份

合约名称

到期月份

道琼工业平均指数期货

3、6、9、12月

S&P 500指数期货

3、6、9、12月

Dow Jones Euro STOXXSM 50期货 3个季月

日本东京证券交易所TSE TOPIX指数期货

3、6、9、12月季月循环, 共5个月份

日本大阪证券交易所OSE NIKKEI 225指数期货

0.00% 0.00% 16.43% 16.43% 410235385 1.06% 1.06%

表 主要合约面值

指数名称

指数

指数期货 交易所 名称

期 货 乘 规模-当地 币别 汇率 数

规模-人 民币

2

小型

S&P 500

1296.06 S&P 500 CME 指数期货

50

64,803 USD 7.9725 516,642

6.84%

资产10万--30万 93286

3.64%

15,342,579,296.90 15.69%

资产10万以下

2434760 94.97%

20,174,047,064.92 20.63%

总客户数

2563748 100.00% 97,784,987,940.40 100.00%

表 某证券公司投资者资产与交易结构,截止06年8月底

10

58,691 UK 15.0421 882,836

CAC 40

CAC 40 5112.85 指数期货 Euronext

10

51,129 EUR 10.1761 520,289

DAX

DAX 指数

5814.08 期货

EUREX

25 145,352 EUR 10.1761 1,479,116

NKY

NIKKEI 15960.62 225 指数 OSE

1

我们认为市场运作的初期,产品主要是服务于机构投资者风险管理的需要。我们

对现货股票市场的投资者资产结构进行了一些粗浅的分析,结果发现95%的投资 者资产的规模都在十万元人民币以下,这些投资者的风险承受能力较弱,过多参

与股指期货产品可能不利于市场的稳定,因此我们认为在初期的时候还是要有一

个适当高的门槛。我们也分析了权证市场的参与者结构,也分析了一些主要的市

果合约月份太多,对期货市场来说有一个致命的弱点,就是可能会因为持仓的不

集中降低产品的流动性。因此,为了兼顾各种投资者的需求,一般提供相对集中

的合约月份结构。下面的表格是一些主要指数合约的月份的情况,这里面实际上

有一些是比较专业的,经常连专业的人士若不注意的话也会搞错。

我们对各种情况进行了分析,提出在国内指期货期的初期阶段,提供当月、

布有一定的关系。我们在目前的合约设计里面对合约面值是适当提高了门槛。

合约月份

合约设计是一个技术性比较强的问题,各个市场的做法有所不同,基本分为

近月、远月、以及季月等几种月份合约之间的组合,还有的采用单纯采用季月月

份合约,有的是采用近月、远月、季月之间的组合。一般国外的指数期货合约大

多是提供三到五个季月的合约,提供近月月份合约的指数期货产品也比较多。如

陈晗 经济学博士,中国金融期货交易所业务部负责人,曾在上海金属交易所、所

罗门美邦亚太(香港)有限公司和上海期货交易所工作,曾任上海期货交易所高 级总监。

演讲题目:股指期货合约设计

各位女士、先生,下午好! 今天非常荣幸地受中证指数公司的邀请参加这个研讨活动,也借这个机会认 识了很多老的朋友和新的朋友。从国内开始对股指期货合约的系统研发到现在, 据我所知道的情况而言,已经是迈入第八个年头了,在过去的八年当中,国内的 资本市场包括股票市场和期货市场都发生了很多深刻的变化,国际期货市场也发 生了很快很大的变化。作为指数期货的合约设计者,我们一方面充分学习借鉴了 海外市场的经验;另外一方面,也根据我们国内的很多现实的情况,包括我们的 监管环境、信用状况、现货市场的一些结构等各方面的条件来综合各方面因素, 对即将在中国金融期货交易所推出的指数期货合约进行了一些调整和不断的改 进。今天我还是倾向于讲股指期货产品设计的一些思路跟原则。 我们这个产品设计的基本原则是,作为一个期货产品,首先要满足投资者的 风险管理的需求。这个产品为了能够实现这样一个套期保值、规避风险、资产配 置、风险管理的功能,它基本一点是要有很好的能够防止市场操纵的能力,产品 设计还要能够保证它能够平稳运行以后具有一定的市场流动性。从这个原则上来 讲,有一个基本的底线或基本的指导思想,就是说以风险管理为核心。实际上在 前期的筹备工作当中,包括证监会,包括证监所的筹备人员都是以风险管理为核 心,就运作的制度就市场的架构进行设计,很多风险管理的制度实际上相当一部 分都是落在产品条款的设计里面,今天很高兴借这个机会跟大家做一个交流,也 欢迎各位在座的专家,在座的行业的资深人士对我们设计的思路不合理的地方提 出批评和建议。 标的指数选择 条款设计里面首先遇到一个无法回避的问题就是关于标的指数选择的问题。 根据全球的经验,指数期货的标的,特别是作为国内首只期货的产品,对市场有 一个比较大的影响作用,它有能力和潜力充当将来指数期货市场的旗舰指数期货 产品。 股指期货标的指数的成分股的行业分布要均衡,能抗行业周期性波动,指数 成份股应该有尽量高的市场覆盖面,不仅要覆盖大盘蓝筹股,还应包括二线蓝筹 股。这是跟中国股票市场不断演变的结构相关的,我们是一个新兴加转轨的市场, 是一个结构迅速调整改变的市场。在这方面我们这个新兴市场与很多周边的一些 发达市场情况是有一定的不同。另外,股指期货产品对标的具有风险和收益特征 相当的要求,以增加合约的活跃性。 我们前期对国内现有的交易所指数以及其他专业化指数公司机构编制的指 数进行一些数量化的分析,从保值成本、效率排名和抗操纵能力来看,我们的测 试结果是沪深300指数最优,流动性最优的是深证100。从各方面因素综合考虑 的结果是建议推出沪深300指数期货。 合约面值 合约面值也是相当重要的问题,而且各界对这个问题也给予了高度的关注,

期货

1,000 15,960,620 JPY 0.06841 1,091,866

恒生指数

恒生指数

16883.04 期货

HKEX

50 844,152 HK

1.0252 865,425

KOSPI 200

KOSPI 171.08 200 指数 KOFEX

期货

500,000 85,540,000 WON

0.0083

道琼工业指 数

11304.46

道琼工业 股价指数 期货

CBOT

5

56,522 USD 7.9725 450,624

DJSTOXX50

道琼斯欧 3781.87 盟 50 指 EUX

数

10

37,819 EUR 10.1761 384,847

FTSE100

FTSE100 5869.1 指数期货 LIFFE

0.49%

8.94%

19.50% 684794 10.37%

100 万 -1000 万

0.30% 0.30% 18.14% 18.14% 2285972 26.65% 26.65%

1000 万-1 亿

0.02% 0.02% 12.20% 12.20% 23293888 7.13% 7.13%

1 亿以上

709,982

台湾加权指

数

6560.69 台股期货 TAIFEX

200 1,312,138 TWD 0.24278

刚才看到根据8月下旬的一些数据分析的结果,可以看到主要的一些比较成 功的合约面值一般在30万到150万人民币的规模之间。当然了,合约面值的高低

与前后的时间有关系,还与各个地区各个市场的投资者的财富结构、资产结构分

表 主要交易所股指期货合约价格限制

交易所

合约名称

价格限制

美国芝加哥期货交易所CBOT 道琼工业平均指数期 10%、20%、30%

4

货

美国芝加哥商业交易所CME S&P 500指数期货 5%、10%、 15% 、20% (仅下跌有效)

欧洲期货交易所EUREX

Dow Jones Euro 无 STOXXSM 50期货

3、6、9、12月季月循环, 共5个月份

韩国交易所KRX

KOSPI 200指数期货

3、6、9、12月

Euronext.LIFFE 香港交易所HKEX 新加坡交易所SGX-DT

FTSE-100指数期货 恒生指数期货 新华富时A50指数期货

4个季月 2个近月及2个季月 2个近月加上四个季月

价格限制 价格限制实际上是包括两个方面的内容,一个就是涨跌停板的限制,这在现 有商品的国内市场也是运行了十多年,另外就是我们吸取国外经验引进了熔断制 度。 设计涨跌停一方面是风险管理的需要,另一个方面考虑现货市场已经存在 10%的涨跌停板的制度,还要考虑股指期货市场可能会对未来远期的指数报价预 期可能会有过度反应,所以我们设计的涨跌停板方案就是上一交易日结算价的正 负10%。 熔断制度其实是价格限制的一部分,可以视作一个小的涨跌停板,每个交易 日开放以后,报价不能超过上一交易日结算价的正负6%,交易系统会自动拒绝 这个价位以上的报价。6%的报价维持一分钟,这个时间称为熔断检查期,然后 进入十分钟的熔断期。熔断期的处理方式我们现在借鉴了新加坡市场的方式。在 台湾“319”事件后,我们分析了台湾市场,台湾证交所综合股指期货在台湾交 易所的交易情况,以及摩台指期货在新加坡交易的情况,发现在熔断制度方面, 台湾的做法与新加坡的做法存在一个非常有趣的差别。在新加坡市场是熔而不 断,它允许在价格限制范围内可以继续报价,而且允许继续成交。台湾市场的熔 断机制就是真的断掉,不能继续成交。很多市场评论认为这种差异是台湾市场风 险加大的一个因素。我们设计的熔断,实际是个冷却期的概念,允许价格在6% 之内的报价,并允许继续成交,在这个十分钟熔断期结束以后,正负10%的涨跌 停板就开始生效。每一个交易日只有一次熔断触发的机制,合约最后交易日不设 熔断,也不设涨跌停板,主要目的是为了促进期货的报价能够收敛于现货价格。