青岛啤酒2010财报分析

青岛啤酒股份有限公司财务报表分析

青岛啤酒股份有限公司财务报表分析-CAL-FENGHAI-(2020YEAR-YICAI)_JINGBIAN密级学号091112毕业设计(论文)青岛啤酒股份有限公司财务报表分析经济管理学院院(系、部):**:***班级:会09-2班专业:会计学指导教师:贾香萍、金虹教师职称:副教授、讲师2013年05月28日·北京摘要本文从一个财务报表外部使用者的角度,以公司财务管理和财务报表分析的有关理论和研究方法为依据, 分析青岛啤酒股份有限公司的财务报表数据。

本文根据青岛啤酒股份公司2010~2012年资产负债表、现金流量表和利润表之中的数据,主要通过比率分析法、趋势分析法、杜邦分析法和图表展示等多种方法分析青岛啤酒2010~2012年的偿债能力,营运能力和盈利能力,最后进行对青岛啤酒公司的财务状况用杜邦分析法进行了综合的财务分析和评价,找出青岛啤酒各主要财务指标近年来的变化状况和变化趋势。

财务报表虽然为信息便用者提供了企业财务状况和经营成果方面的资料,但是单纯从财务报表的简单数字和文字上得不出实质性的成果,而要利用一定的分析方法和分析技巧,同时结合实际情况,正确认识财务报表本身的局限性和非正常影响因素,对资产负债表、利润表和现金流量表进行全面综合分析,以便做出科学的决策。

在完成分析后,本文概要总结了青岛啤酒的财务状况和经营业绩,试指出该公司在经营管理方面存在的一些问题,并提出相应的建议,以供管理者参考。

关键词:青岛啤酒;财务报表分析;财务指标AbstractThis article from a perspective of financial statements for external users to the company financial management and financial statement analysis of relevant theories and research methods as the basis of the financial statements of Tsingtao Brewery Company Limited data. Based on the Tsingtao Brewery Company from 2010 to 2012 balance sheet, cash flow statement and income statement data among, mainly through ratio analysis, trend analysis, DuPont analysis and other methods to analyze charts show Tsingtao Brewery 2010 ~ 2012 solvency, operations and profitability, and finally on the Tsingtao Brewery Company's financial position with DuPont analysis conducted a comprehensive financial analysis and evaluation to identify the major financial indicators Tsingtao Brewery change status and recent changes trends. Although the financial statements for the information they use to provide the enterprise's financial position and operating results of the information, but just from the financial statements of simple numbers and text on the substantive results have not, and to make use of certain analytical methods and techniques, combined with the actual situation, the correct understanding of the limitations of their own financial statements and non-normal factors, on the balance sheet, income statement and cash flow statement for comprehensive analysis in order to make scientific decisions. Upon completion of the analysis, this paper provides a summary of the Tsingtao Brewery's financial condition and operating results, the test indicates that the company management that exist in some of the problems and make appropriate recommendations for managers reference.Key words: Tsingtao beer; Financial statement analysis; Financial indicators目录前言 1第一章青岛啤酒公司偿债能力分析 3青岛啤酒公司短期偿债能力分析 31.1.1 青岛啤酒公司2010~2012流动比率分析31.1.2 青岛啤酒公司2010~2012速动比率分析41.1.3 青岛啤酒公司2010~2012现金比率分析5青岛啤酒公司长期偿债能力分析 51.2.1 青岛啤酒公司2010~2012资产负债率分析61.2.2 青岛啤酒公司2010~2012产权比率分析61.2.3 青岛啤酒公司2010~2012负债比率分析7第二章青岛啤酒公司营运能力分析 9青岛啤酒公司2010~2012应收账款周转率分析 9青岛啤酒公司2010~2012存货周转率分析 10青岛啤酒公司2010~2012流动资产周转率分析 10青岛啤酒公司2010~2012固定资产周转率分析 11青岛啤酒公司2010~2012总资产周转率分析 11第三章青岛啤酒公司盈利能力分析 13青岛啤酒公司2010~2012销售毛利率分析 13青岛啤酒公司2010~2012销售净利率分析 14青岛啤酒公司2010~2012净资产收益率分析 14青岛啤酒公司2010~2012资产净利率分析 15第四章青岛啤酒公司财务报表综合分析--杜邦分析法 16青岛啤酒公司2010~2012净资产收益率分析 17青岛啤酒公司2010~2012总资产净利率分析 18青岛啤酒公司2010~2012权益乘数分析 18结论 19参考文献 20致谢 21声明 22附录1 2010~2012年青岛啤酒股份有限公司资产负债表 23附录2 2010~2012年青岛啤酒股份有限公司利润表 25附录3 2010~2012年青岛啤酒股份有限公司现金流量表 27前言中国的啤酒行业现已经进入了准高速增长阶段,而且由于国内啤酒厂商不断地整合,国内啤酒行业的吨酒利润率不断上升。

2010年青岛啤酒股份有限公司资产负债表分析

青岛啤酒股份有限公司资产负债表分析资产负债表是反映企业在某一特定日期财务状况的会计报表。

通过对资产负债表的分析,可以得到以下信息:一是企业拥有或控制的经济资源及其分布情况;二是企业资金来源和构成情况;三是企业财务实力和偿债能力;四是企业的未来财务趋势;五是企业的融通资金和使用资金的能力。

另外,将资产负债表分析与利润表分析相结合,可以了解企业的获利能力和营运能力。

水平分析通过对企业各项资产、负债、所有者权益的对比分析,揭示企业筹资与投资过程的差异,从而分析与揭示企业生产经营活动、营业管理水平、会计政策及会计变更对筹资与投资的影响。

2010年期末年初资产负债水平分析表报表日期期末余额期初余额变动情况对总资产的影响(%)变动额变动(%)流动资产2,247,380,000.00 42.00 15.121,855,000.00 17.26 0.01-2,784,500.00 -3.01 -0.02-89,457,000.00 -64.25 -0.6055,673,000.00 41.78 0.3765,030,000.00 3.46 0.443,178,420.00 31.85 0.022,280,880,000.00 29.96 15.34非流动资产0.000.00 0199,000.00 0.13 0.00362,100,000.00 2.95 2.44341,620,000.00 5.68 2.3020,490,000.00 0.33 0.1434,000,000.00 4.77 0.23-13,510,000.00 -0.24 -0.09183,294,900.00 184.64 1.23-10,188,410.00 -76.39 -0.07230,560,000.00 21.19 1.550.00 0.00 0-1,907,790.00 -19.44 -0.0191,348,000.00 37.93 0.61628,790,000.00 8.67 4.232,909,600,000.00 19.57 19.57 流动负债42,745,000.00 27.85 0.29-19,116,900.00 -21.28 -0.13204,790,000.00 19.36 1.38504,399,000.00 186.11 3.39124,805,000.00 23.81 0.8447,189,000.00 10.10 0.32267,290,000.00 11.86 1.80-10,410,300.00 -36.73 -0.07流动负债合计6,015,780,000.00 4,844,540,000.00 1,171,240,000.00 24.18 7.88 非流动负债0.00 #DIV/0!-17,544,800.00 -62.07 -0.1265,750,000.00 5.48 0.44-12,517,890.00 -88.51 -0.08171,180,300.00 1313.27 1.15-3,187,400.00 -9.30 -0.02378,155,000.00 220.97 2.54581,830,000.00 39.86 3.911,753,070,000.00 27.81 11.79 所有者权益0.000.00 0.00-177,980,000.00 -4.24 -1.2078,284,000.00 12.76 0.531,482,610,000.00 72.14 9.97-388,320.00 -6.44 0.001,382,530,000.00 16.82 9.30-225,941,000.00 -65.95 -1.521,156,600,000.00 13.51 7.782,909,600,000.00 19.57 19.57从投资或资产角度进行分析青岛啤酒股份有限公司总资产本期增加2,909,600,000元,增长幅度为19.57%,说明该公司本年资产规模有较大幅度的增长。

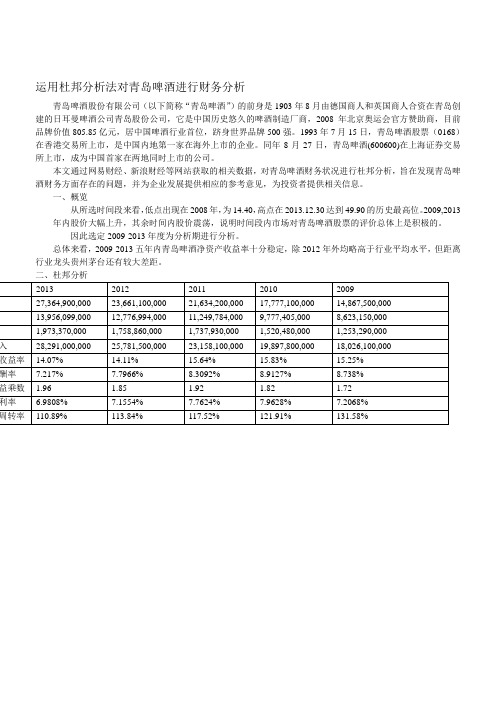

运用杜邦分析法对青岛啤酒进行财务分析

运用杜邦分析法对青岛啤酒进行财务分析青岛啤酒股份有限公司(以下简称“青岛啤酒”)的前身是1903年8月由德国商人和英国商人合资在青岛创建的日耳曼啤酒公司青岛股份公司,它是中国历史悠久的啤酒制造厂商,2008年北京奥运会官方赞助商,目前品牌价值805.85亿元,居中国啤酒行业首位,跻身世界品牌500强。

1993年7月15日,青岛啤酒股票(0168)在香港交易所上市,是中国内地第一家在海外上市的企业。

同年8月27日,青岛啤酒(600600)在上海证券交易所上市,成为中国首家在两地同时上市的公司。

本文通过网易财经、新浪财经等网站获取的相关数据,对青岛啤酒财务状况进行杜邦分析,旨在发现青岛啤酒财务方面存在的问题,并为企业发展提供相应的参考意见,为投资者提供相关信息。

一、概览从所选时间段来看,低点出现在2008年,为14.40,高点在2013.12.30达到49.90的历史最高位。

2009,2013年内股价大幅上升,其余时间内股价震荡,说明时间段内市场对青岛啤酒股票的评价总体上是积极的。

因此选定2009-2013年度为分析期进行分析。

总体来看,2009-2013五年内青岛啤酒净资产收益率十分稳定,除2012年外均略高于行业平均水平,但距离行业龙头贵州茅台还有较大差距。

二、杜邦分析2013 2012 2011 2010 200927,364,900,00023,661,100,000 21,634,200,000 17,777,100,000 14,867,500,00013,956,099,000 12,776,994,000 11,249,784,000 9,777,405,000 8,623,150,0001,973,370,000 1,758,860,000 1,737,930,000 1,520,480,000 1,253,290,000入28,291,000,000 25,781,500,000 23,158,100,000 19,897,800,000 18,026,100,000收益率14.07% 14.11% 15.64% 15.83% 15.25%酬率7.217%7.7966% 8.3092% 8.9127% 8.738%益乘数 1.96 1.85 1.92 1.82 1.72利率 6.9808%7.1554% 7.7624% 7.9628% 7.2068%周转率110.89% 113.84% 117.52% 121.91% 131.58%净资产收益率15.25% 15.83% 15.64% 14.11% 14.07%┏━┻━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┓投资报酬率×平均权益乘数8.738% 8.9127% 8.3092% 7.7966% 7.217% 1.72 1.82 1.92 1.85 1.96┏━┻━━━━━━━━━━━━━━━━━━━━━━━━━━━━━┓销售净利率×总资产周转率7.2068% 7.9628% 7.7624% 7.1554% 6.9808% 1.32 1.22 1.18 1.14 1.11┏━┻━━━━━━━┓┏━━━━━━┻━━━┓净利润(万元)÷销售收入(万元)销售收入(万元)÷资产平均总额(万元)125329 1802610 1802610 1486750 152048 1989780 1989780 1777710 173793 2315810 2315810 2163420 175886 2578150 2578150 2366110 197337 2829100 2829100 2736490┏━┻━━━━━┳━━━━━┳━━━━┓销售收入-全部成本+其他利润-所得税1802610 1637780.45 4521.55 44022.11989780 1789962.252 6107.952 53877.72315810 2100375.71 24088.51 65729.82578150 2365712.9 27388.3 63939.42829100 2616751.9 54149.9 69161┏━━━━━┻━━┳━━━━━━━━┳━━━━━━━━━┓营业成本销售费用管理费用财务费用1183243.7811 348440.3205 99814.1045 6285.35101289762.3535 391791.7893 107920.2647 487.25151544107.2120 441466.6287 118419.3076 -3621.291763495.1997 493086.5618 126942.1699 -17814.10021923567.0309 561069.3817 157254.4494 -25139.1313对数据总体进行观察可以发现,五年间总资产、净资产、销售收入和净利润均是稳步上升的,但投资报酬率,销售净利率等比率制表则有下降。

青岛啤酒(600600)财务报表分析

4.企业的控股股东的持股及背景介绍。 (一)股票发行与上市情况 青岛啤酒股份有限公司(以下简称“青岛啤酒”)的前身 是1903年8月由德国商人和英国商人合资在青岛创建的日 耳曼啤酒公司青岛股份公司,它是中国历史悠久的啤酒制 造厂商,2008年北京奥运会官方赞助商,目前品牌价值 426.18亿元,居中国啤酒行业首位,跻身世界品牌500强。 1993年7月15日,青岛啤酒股票(0168)在香港交易所上 市,是中国内地第一家在海外上市的企业。同年8月27日, 青岛啤酒(600600)在上海证券交易所上市,成为中国首家 在两地同时上市的公司。

财务费用分析表

2010年度 利息支出 其中:银行借款 应付债券 票据贴现 减:利息收入 汇兑损失/(收益) 未确认融资费用 其他 财务费用合计 (89,870,433) 1,664,881 5,500,806 4,691,918 4,872,515 5,135,135 77,750,208 19,944,788 73,717,465 2,317,230 (41,087,027) (3,478,996) 6,458,777 4,981,273 62,853,510 -14,809,653 4,032,743 -2,317,230 -48,783,406 5,143,877 -957,971 -289,355 -57,980,995 2009年度 增减额

摊销费

折旧费 其他 销售费用合计

18,975,120

12,143,077 81,326,969 3,917,917,93

13,430,705

13,546,281 86,457,619 3,484,403,205

5,544,415

-1,403,204 -5,130,650 433,514,688

青岛啤酒年财务报表分析

青岛啤酒年财务报表分析一、引言青岛啤酒是中国最大的啤酒生产企业之一,拥有悠久的历史和卓越的品质。

本文将对青岛啤酒年度财务报表进行详细分析,以了解其财务状况、经营绩效和未来发展趋势。

二、财务报表概述青岛啤酒的财务报表包括资产负债表、利润表和现金流量表。

这些报表提供了公司在特定会计期间内的财务信息,反映了其财务状况、经营成果和现金流量。

1. 资产负债表资产负债表展示了青岛啤酒在特定日期的资产、负债和所有者权益。

通过分析资产负债表,可以了解公司的资产结构、债务水平和净资产价值。

例如,公司的流动资产和非流动资产比例、负债与所有者权益比例等指标可以反映公司的偿债能力和财务稳定性。

2. 利润表利润表展示了青岛啤酒在特定会计期间内的收入、成本和利润情况。

通过分析利润表,可以了解公司的销售收入、成本构成、毛利率和净利润等指标。

这些指标可以反映公司的盈利能力和经营效益。

3. 现金流量表现金流量表展示了青岛啤酒在特定会计期间内的现金流入和流出情况。

通过分析现金流量表,可以了解公司的经营、投资和筹资活动对现金流量的影响。

这些指标可以反映公司的现金流动性和资金运作状况。

三、财务分析在对青岛啤酒的财务报表进行分析时,可以采用多种方法和指标。

下面将重点介绍几个常用的财务分析指标。

1. 偿债能力分析偿债能力是评估公司偿还债务能力的重要指标。

可以通过计算青岛啤酒的流动比率、速动比率和利息保障倍数等指标来评估其偿债能力。

流动比率反映了公司的流动资产是否足以偿还流动负债,速动比率则排除了存货等不易变现的资产,更加准确地评估公司的偿债能力。

2. 盈利能力分析盈利能力是评估公司盈利水平的重要指标。

可以通过计算青岛啤酒的毛利率、净利率和ROE(净资产收益率)等指标来评估其盈利能力。

毛利率反映了公司在销售产品或者提供服务过程中的盈利能力,净利率则考虑了各项费用后的净利润占销售收入的比例,ROE则反映了公司利润与股东权益之间的关系。

3. 现金流量分析现金流量分析可以匡助评估公司的现金流动性和资金运作状况。

案例-青岛啤酒财务分析

13,446 100,001

74% 12,140 65,350

1.00

56.00 0.04%

37% 2,980 14% 1,533

20,055 15,679

50% 4,513 35,734

17% 14%

31%

小计 3、区域品牌

产品1 产品2 产品3

其他 小计 合计

其中公司内部

1.00

56.00 0.04%

注:本指标 按季度计算

注:1、固定资产成新率=平均固定资产净值/平均固定资产原值x100%;平均固定资产净值=(年初固定资产 净值+年末固定资产净值)/2;

2、闲置固定资产比率=期末闲置固定资产净值/期末固定资产净值x100%;

财务分析结构

1. 经营概况及特殊情况说明 2. 预警指标分析 3. 销量分析 4. 利润分析 5. 产品边际贡献分析 6. 生产成本分析 7. 消耗指标分析 8. 费用分析 9. 资产负债表分析 10. 主要物资采购价格分析 11. 盈亏平衡点、产能利用率及单因素变动分析

31,240

单位:万元

(逆差)/顺差 38,204 4,368 -11,332 -24,792 -6,429 1,104

-246 7,692 -2,340 -1,855

28,655

1,123 4,374 33,029

项目 增值税

4.5 、补贴收入分析

单位:万元

本年累计 应该收到

本年

本年累计实际收到 以前年度

17,147 12% 14,357

9,225

6% 11,547

7,562

5% 11,432

556

0.4%

214

单位边际贡献(元)

青岛啤酒财务比率分析

Company Logo

3.00 2.00 1.00 0.00 2010 2011

负债比率 负债权益比 权益乘数

2010 长 期 偿 债 能 力 负债比 率 负债权 益比 权益乘 数 2011 2012

2012

0.45

0.48

0.51

0.83

0.92

1.04

1.83

1.92

2.04

从图表中可看出,青岛啤酒从2010 年规模融资逐年扩大,对于债权人 来说,这是风险比较大的投资,青 岛啤酒的长期负债能力受到一定的 挑战。但青岛啤酒无论在国内还是 国外均拥有庞大且稳定的市场,所 以在一定程度上人们对它的长期偿 债能力还是应该抱有极大信心的。

青岛啤酒财务分析

比较分析

纵向分析 2010—2012

横向分析

与燕京啤酒等同 行业分析

Company Logo

比率分析

现金流量分析 偿债能力分析 资产营运能力分析 盈利能力分析

Company Logo

偿债能力分析

青岛啤酒的流动比率、 速动比率、现金比率总 体呈走低趋势,说明企 业资产流动性下降,短 期债务偿还能力下降。

Company Logo

资产营运能力比率分析

7

项目 存货周转 率 流动资产 周转率

2010年 4.4393

2011年 5.8823

2012年

6

5.7581

5

2.7158

2.2729

2.3779

4 存货周转率 流动资产周转率 3 固定资产周转率 总资产周转率

固定资产 周转率

2.8917

3.1845

3.2713

劣势:

பைடு நூலகம்

2010销售啤酒

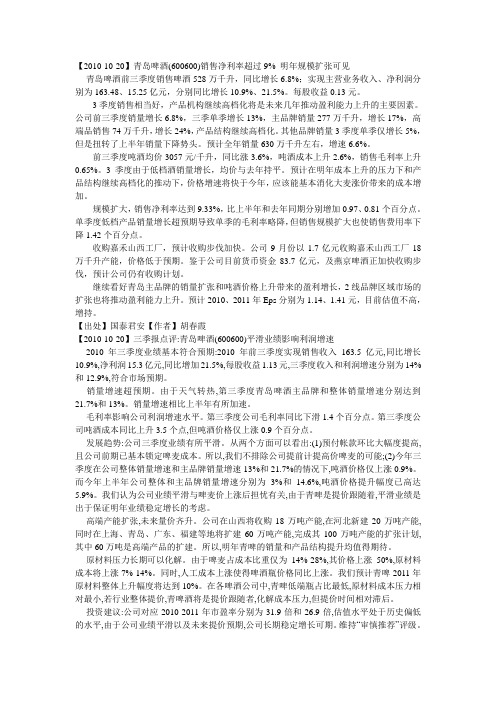

【2010-10-20】青岛啤酒(600600)销售净利率超过9% 明年规模扩张可见青岛啤酒前三季度销售啤酒528万千升,同比增长6.8%;实现主营业务收入、净利润分别为163.48、15.25亿元,分别同比增长10.9%、21.5%。

每股收益0.13元。

3季度销售相当好,产品机构继续高档化将是未来几年推动盈利能力上升的主要因素。

公司前三季度销量增长6.8%,三季单季增长13%,主品牌销量277万千升,增长17%,高端品销售74万千升,增长24%,产品结构继续高档化。

其他品牌销量3季度单季仅增长5%,但是扭转了上半年销量下降势头。

预计全年销量630万千升左右,增速6.6%。

前三季度吨酒均价3057元/千升,同比涨3.6%,吨酒成本上升2.6%,销售毛利率上升0.65%。

3季度由于低档酒销量增长,均价与去年持平。

预计在明年成本上升的压力下和产品结构继续高档化的推动下,价格增速将快于今年,应该能基本消化大麦涨价带来的成本增加。

规模扩大,销售净利率达到9.33%,比上半年和去年同期分别增加0.97、0.81个百分点。

单季度低档产品销量增长超预期导致单季的毛利率略降,但销售规模扩大也使销售费用率下降1.42个百分点。

收购嘉禾山西工厂,预计收购步伐加快。

公司9月份以1.7亿元收购嘉禾山西工厂18万千升产能,价格低于预期。

鉴于公司目前货币资金83.7亿元,及燕京啤酒正加快收购步伐,预计公司仍有收购计划。

继续看好青岛主品牌的销量扩张和吨酒价格上升带来的盈利增长,2线品牌区域市场的扩张也将推动盈利能力上升。

预计2010、2011年Eps分别为1.14、1.41元,目前估值不高,增持。

【出处】国泰君安【作者】胡春霞【2010-10-20】三季报点评:青岛啤酒(600600)平滑业绩影响利润增速2010年三季度业绩基本符合预期:2010年前三季度实现销售收入163.5亿元,同比增长10.9%,净利润15.3亿元,同比增加21.5%,每股收益1.13元,三季度收入和利润增速分别为14%和12.9%,符合市场预期。

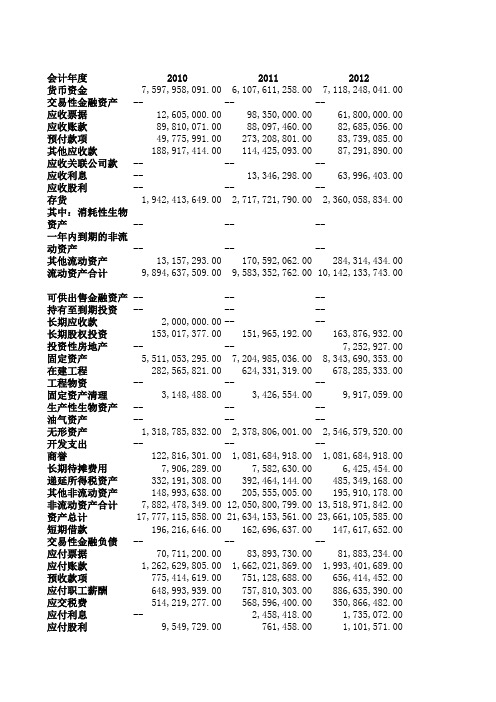

青岛啤酒2010-2013资产负债表、利润表

会计年度201020112012货币资金7,597,958,091.006,107,611,258.007,118,248,041.00交易性金融资产------应收票据12,605,000.0098,350,000.0061,800,000.00应收账款89,810,071.0088,097,460.0082,685,056.00预付款项49,775,991.00273,208,801.0083,739,085.00其他应收款188,917,414.00114,425,093.0087,291,890.00应收关联公司款------应收利息--13,346,298.0063,996,403.00应收股利------存货1,942,413,649.002,717,721,790.002,360,058,834.00其中:消耗性生物资产------一年内到期的非流动资产------其他流动资产13,157,293.00170,592,062.00284,314,434.00流动资产合计9,894,637,509.009,583,352,762.0010,142,133,743.00可供出售金融资产------持有至到期投资------长期应收款2,000,000.00----长期股权投资153,017,377.00151,965,192.00163,876,932.00投资性房地产----7,252,927.00固定资产5,511,053,295.007,204,985,036.008,343,690,353.00在建工程282,565,821.00624,331,319.00678,285,333.00工程物资------固定资产清理3,148,488.003,426,554.009,917,059.00生产性生物资产------油气资产------无形资产1,318,785,832.002,378,806,001.002,546,579,520.00开发支出------商誉122,816,301.001,081,684,918.001,081,684,918.00长期待摊费用7,906,289.007,582,630.006,425,454.00递延所得税资产332,191,308.00392,464,144.00485,349,168.00其他非流动资产148,993,638.00205,555,005.00195,910,178.00非流动资产合计7,882,478,349.0012,050,800,799.0013,518,971,842.00资产总计17,777,115,858.0021,634,153,561.0023,661,105,585.00短期借款196,216,646.00162,696,637.00147,617,652.00交易性金融负债------应付票据70,711,200.0083,893,730.0081,883,234.00应付账款1,262,629,805.001,662,021,869.001,993,401,689.00预收款项775,414,619.00751,128,688.00656,414,452.00应付职工薪酬648,993,939.00757,810,303.00886,635,390.00应交税费514,219,277.00568,596,400.00350,866,482.00应付利息--2,458,418.001,735,072.00应付股利9,549,729.00761,458.001,101,571.00其他应付款2,520,112,525.003,164,401,766.003,213,582,340.00应付关联公司款------一年内到期的非流动负债17,930,254.002,315,634.002,786,281.00其他流动负债------流动负债合计6,015,777,994.007,156,084,903.007,336,024,163.00长期借款10,722,061.00454,116,834.00452,485,603.00应付债券1,264,646,258.001,334,692,717.001,409,316,153.00长期应付款1,625,414.001,000,000.00--专项应付款184,215,175.00190,538,407.00120,063,611.00预计负债------递延所得税负债31,094,094.00209,569,271.00178,572,908.00其他非流动负债549,289,390.001,011,216,862.001,381,212,241.00非流动负债合计2,041,592,392.003,201,134,091.003,541,650,516.00负债合计8,057,370,386.0010,357,218,994.0010,877,674,679.00实收资本(或股本)1,350,982,795.001,350,982,795.001,350,982,795.00资本公积4,016,839,641.004,017,938,901.003,965,939,536.00盈余公积691,825,740.00808,735,661.00927,657,567.00减:库存股------未分配利润3,537,820,385.004,915,661,595.006,204,347,562.00少数股东权益116,633,440.00166,495,893.00315,477,896.00外币报表折算价差5,643,471.0017,119,722.0019,025,550.00非正常经营项目收益调整------归属母公司所有者权益(或股东权益)9,603,112,032.0011,110,438,674.0012,467,953,010.00所有者权益(或股东权益)合计9,719,745,472.0011,276,934,567.0012,783,430,906.00负债和所有者(或股东权益)合计17,777,115,858.0021,634,153,561.0023,661,105,585.0020138,531,720,086.00 --84,760,000.00152,292,736.00132,345,527.00183,395,467.00 --188,461,377.00 --2,534,551,935.00 ----466,863,422.00 12,274,390,550.00 ------1,271,947,380.007,924,988.00 8,740,310,277.00 506,624,256.00 --5,368,759.00 ----2,533,027,393.00 --1,079,925,496.0021,525,082.00700,162,187.00223,660,169.00 15,090,475,987.00 27,364,866,537.00 101,080,110.00 --138,382,882.00 2,707,070,770.00 980,497,616.00823,317,140.00332,033,368.001,202,929.001,020,000.004,231,981,495.00 --1,797,167,198.00 --11,113,753,508.004,881,294.00 ----450,935,656.00 --173,745,333.00 1,748,079,711.00 2,377,641,994.00 13,491,395,502.00 1,350,982,795.00 4,078,793,635.00 1,059,469,127.00 --7,505,514,981.00-147,088,008.0025,798,505.00 --14,020,559,043.00 13,873,471,035.00 27,364,866,537.00。

2010年上半年青岛啤酒财务状况

2010年上半年青岛啤酒公司主要财务分析2010-08-16 09:10:10 来源:中国商业数据网作者: 【大中小】评论:0 条1、公司主营业务及经营情况分析【中国商业数据网】2010年公司实现啤酒销售量311万千升,同比增长2.9%;实现销售净收入98.05亿元人民币,同比增长9.3%;实现净利润8.30亿元人民币,同比增长29.74%,继续呈现净利润增幅高于销售收入、销售收入增幅高于销量的良好发展态势。

单位:人民币千元利润构成项目2010年6月30日2009年6月30日增减额增减幅度(%)营业收入9,927,822 9,104,990 822,832 9.0营业成本5,535,579 5,251,479 284,100 5.4销售费用2,135,153 1,856,934 278,219 15.0管理费用406,861 382,126 24,735 6.5财务费用28,930 42,476 -13,546 -31.9投资收益5,805 6,528 -723 -11.1营业外收入118,068 61,215 56,853 92.9营业外支出13,689 7,320 6,369 87.0(1)营业收入同比增加9.0%,主要原因:一是报告期内优化产品销售结构,主品牌所占比重增加;二是报告期内公司主营产品销售量增长,使得营业收入提高所致。

(i)主营业务分行业、分产品情况表单位:人民币千元分行业或分产品营业收入营业成本营业利润率(%) 营业收入比上年同期增减(%) 营业成本比上年同期增减(%) 营业利润率比上年同期增减(%)分行业:啤酒9,805,457 5,440,459 36.1 9.32 5.86 增加2.2个百分点分产品:啤酒9,805,457 5,440,459 36.1 9.32 5.86 增加2.2个百分点本集团主营业务主要是啤酒生产及销售。

其中:报告期内上市公司向控股股东及其子公司销售产品和提供劳务的关联交易总金额2,283万元。

600600青岛啤酒2010H

5,400,000 人民币普通股

中国工商银行-景顺长城精选 蓝筹股票型证券投资基金

4,618,305 人民币普通股

全国社保基金一零八组合和全国社保基金一零二组合同属于博时

上述股东关联关系或一致行动 基金管理有限公司管理的基金产品。

的说明

除此以外,本公司并不知晓前十名股东之间是否存在其他关联关系

或属于一致行动人。

6.08

单位:元 币种:人民币 本报告期末比上年度

期末增减(%) 16.30 6.38

6.38

青岛啤酒股份有限公司 2010 年半年度报告摘要

营业利润 利润总额 归属于上市公司股东的净 利润 归属于上市公司股东的扣 除非经常性损益的净利润 基本每股收益(元) 扣除非经常性损益后的基 本每股收益(元) 稀释每股收益(元) 加权平均净资产收益率 (%) 经营活动产生的现金流量 净额 每股经营活动产生的现金 流量净额(元)

(ii)主营业务分地区情况表

地区

山东地区 华南地区 华北地区 华东地区 东南地区 香港及海外地区 合计 减:各地区分部间抵销金额 合并

主营业务收入

5,054,451 1,967,452 1,799,118

925,787 624,195 181,977 10,552,979 -747,522 9,805,457

2009 年 6 月 30 日

9,104,990 5,251,479 1,856,934

382,126 42,476

6,528 61,215

7,320

单位:人民币千元

增减额

增减幅度 (%)

822,832

9.0

284,100

5.4

278,219

15.0

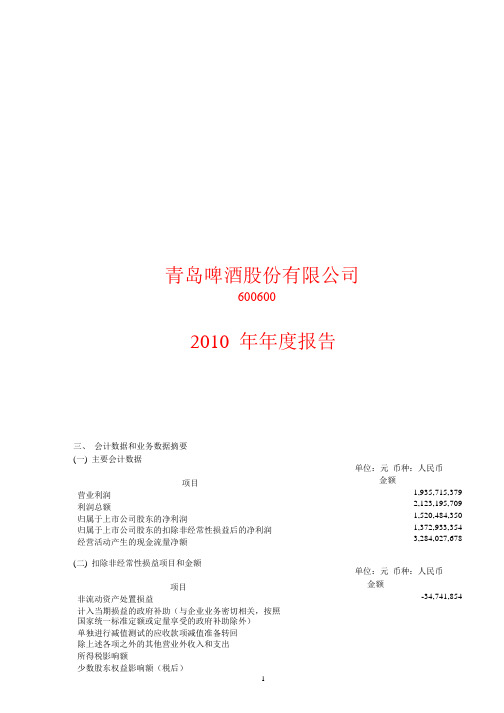

青岛啤酒2010年报

青岛啤酒股份有限公司6006002010 年年度报告三、会计数据和业务数据摘要(一) 主要会计数据项目营业利润利润总额归属于上市公司股东的净利润归属于上市公司股东的扣除非经常性损益后的净利润经营活动产生的现金流量净额(二) 扣除非经常性损益项目和金额项目非流动资产处置损益单位:元币种:人民币金额1,935,715,3792,123,195,7091,520,484,3501,372,933,3543,284,027,678单位:元币种:人民币金额-34,741,854计入当期损益的政府补助(与企业业务密切相关,按照国家统一标准定额或定量享受的政府补助除外)单独进行减值测试的应收款项减值准备转回除上述各项之外的其他营业外收入和支出所得税影响额少数股东权益影响额(税后)221,745,6385,000,000476,546 -34,372,610 -10,556,724 147,550,996(三) 报告期末公司前三年主要会计数据和财务指标股)1.15 1.15四、股本变动及股东情况(一) 股本变动情况1、股份变动情况表报告期内,公司股份总数及股本结构未发生变化。

股份变动的批准情况不适用股份变动的过户情况不适用股份变动对最近一年和最近一期每股收益、每股净资产等财务指标的影响不适用公司认为必要或证券监管机构要求披露的其他内容不适用2、限售股份变动情况报告期内,本公司限售股份无变动情况。

5(二) 证券发行与上市情况1、前三年历次证券发行情况100 15,000,000 2008 年4 月15,000,000 2014 年4 月2 可转债 2 日18 日日经公司股东大会审议批准及中国证监会核准,本公司于2008 年 4 月 2 日在上海证券交易所向符合条件的 A 股投资者发行了价值15 亿元人民币、期限为 6 年的分离交易可转债,该等发行于 4 月9 日完成。

该次发行的公司债券及认股权证于2008 年4 月18 日在上海证券交易所挂牌上市。

2010年青岛啤酒、重庆啤酒财报比较分析

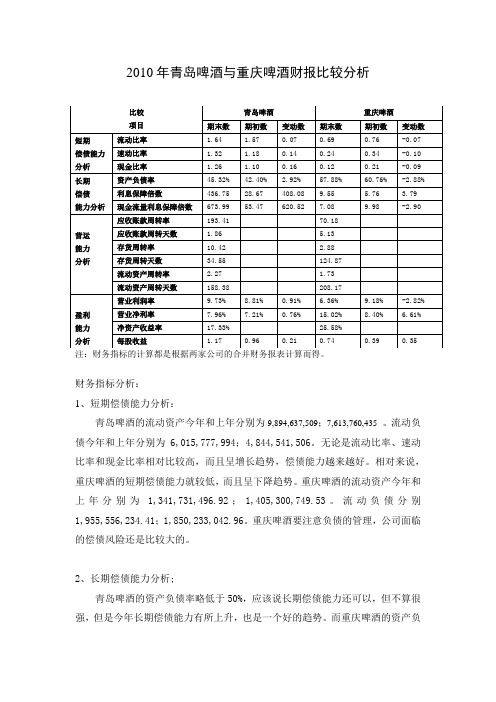

2010年青岛啤酒与重庆啤酒财报比较分析财务指标分析:1、短期偿债能力分析:青岛啤酒的流动资产今年和上年分别为9,894,637,509;7,613,760,435。

流动负债今年和上年分别为6,015,777,994;4,844,541,506。

无论是流动比率、速动比率和现金比率相对比较高,而且呈增长趋势,偿债能力越来越好。

相对来说,重庆啤酒的短期偿债能力就较低,而且呈下降趋势。

重庆啤酒的流动资产今年和上年分别为1,341,731,496.92;1,405,300,749.53。

流动负债分别1,955,556,234.41;1,850,233,042.96。

重庆啤酒要注意负债的管理,公司面临的偿债风险还是比较大的。

2、长期偿债能力分析;青岛啤酒的资产负债率略低于50%,应该说长期偿债能力还可以,但不算很强,但是今年长期偿债能力有所上升,也是一个好的趋势。

而重庆啤酒的资产负债率高于50%,长期偿债能力低,而且在不断恶化。

青岛啤酒的利息保障倍数和现金流量利息保障倍数都很高,而且还在呈上身趋势,表明公司偿付利息的能力很强。

而相对来说,重庆啤酒公司就远远不如,长期偿债风险也很大。

3、营运能力分析:从本期的应收账款、存货、流动资产的周转天数来说,重庆啤酒都远远高于青岛啤酒。

重庆啤酒的应收账款今年和上年的金额分别为30,693,538.95和28,019,493.56,就从数量上我们也可以看到远远高于青岛啤酒的89,810,071 和92,594,647,而且重庆啤酒应收账款的回收时间较长,产生的不稳定性较大。

在存货方面,青岛啤酒的存货周转较快,资产使用率高,存货积压的风险也要小。

而重庆啤酒的存货管理效率就比较低。

4、盈利能力分析;青岛啤酒的营业毛利率高于重庆啤酒,比较重庆啤酒的下降趋势,青岛啤酒的营业毛利率呈上升趋势。

但是青岛啤酒的营业净利率低于重庆啤酒,近一年来重庆啤酒的营业净利率上升很快。

分析其数据,重庆啤酒的营业外收入从2009年的45,714,237.96一跃增长到297,944,908.36,报表附注中提到:营业外收入增加主要系本年度确认石桥铺老厂区搬迁土地处置净收益、分公司重庆啤酒股份有限公司九厂老厂区搬迁土地处置净收益,以及确认分公司重庆啤酒股份有限公司六厂老厂区搬迁相关政府补助所致。

2010-2011年青岛啤酒财务研究报告

【报告名称】2010-2011年青岛啤酒财务研究报告【报告页数】31【报告图表数】49【出版时间】可定制季度利润分析的内容,3个工作日交付【报告价格】5800元简介本报告采用青岛啤酒从上市起至2010年的财务数据,对青岛啤酒的盈利能力、偿债能力、经营效率、成长性进行了深度的分析,数据均来自上市公司的财务年报。

报告依据百川资讯科学合理的研究体系,研究路线清晰、内容严谨、数据详实、质量控制严格。

是深度了解企业发展情况、投资决策、把握行业及企业发展方向以及制定发展战略和战术的参考宝典。

目录一、2010年财务状况总体评述 - 3 -(一)企业财务能力综合评价 - 3 -(二)同行业对比分析 - 4 -二、财务报表分析 - 5 -a(一)资产负债表分析 - 5 -1、资产状况及资产变动分析 - 5 -2、流动资产结构变动分析 - 6 -3、非流动资产结构变动分析 - 8 -4、负债及所有者权益变动分析 - 10 -(二)利润表分析 - 12 -1、利润总额增长及构成分析 - 13 -2、成本费用分析 - 13 -(三)现金流量表分析 - 14 -1、现金净流量变动趋势分析 - 15 -2、现金流入流出结构对比分析 - 16 -3.现金流量质量分析 - 17 -三、财务分项分析 - 17 -(一)盈利能力分析 - 17 -1、利润率 - 17 -2、成本费用利润率 - 18 -(1)成本费用与利润总额 - 18 -(2)成本费用结构分析 - 19 -(3)收入、成本、利润增长的趋势比较分析 - 19 -(4)总资产报酬率和净资产收益率 - 20 -(二)成长性分析 - 21 -1、资产增长情况分析 - 21 -2、资本保值增值能力分析 - 22 -(1)所有者权益的增长稳定性分析 - 22 -(2)所有者权益的结构分析 - 23 -2、盈利能力增长情况分析 - 24 -4、现金流成长能力分析 - 24 -(三)偿债能力分析 - 25 -1、短期偿债能力分析 - 25 -2、长期偿债能力分析 - 26 -(四)经营效率分析 - 27 -1、资产使用效率分析 - 27 -2、存货/应收账款使用效率分析 - 28 -3、营业周期分析 - 28 -4、应收账款和应付账款的协调性分析 - 29 -四、杜邦分析 - 30 -图表目录图表1 2009-2010年Q3报告期青岛啤酒业绩同比变化与全行业比较 - 5 - 图表2 2009-2010年Q3报告期同行业企业净利润增幅排名 - 5 -图表3 上市当年-2010年青岛啤酒资产负债简表统计 - 5 -图表4 上市当年-2010年青岛啤酒资产及同比统计 - 6 -图表5 上市当年-2010年青岛啤酒资产及同比变化趋势 - 6 -图表6 上市当年-2010年青岛啤酒流动资产(分类)趋势 - 7 -图表7 上市当年-2010年青岛啤酒流动资产(分类)统计 - 7 -图表8 2009-2010年青岛啤酒流动资产分类及同比统计 - 8 -图表9 2010年青岛啤酒流动资产分类占比 - 8 -图表10 2001-2010年青岛啤酒非流动资产(分类)趋势 - 9 -图表11 2001-2010年青岛啤酒非流动资产(分类)统计 - 9 -图表12 2009-2010年青岛啤酒非流动资产分类及同比统计 - 10 -图表13 2010年青岛啤酒非流动资产分类占比 - 10 -图表14 2001-2010年青岛啤酒负债和所有者权益趋势 - 10 -图表15 2001-2010年青岛啤酒负债和所有者权益统计 - 11 -图表16 2009-2010年青岛啤酒负债和所有者权益及同比统计 - 11 -图表17 2010年青岛啤酒负债和所有者权益分类占比 - 12 -图表18 上市当年-2010年青岛啤酒利润简表统计 - 12 -图表19 上市当年-2010年青岛啤酒营业利润、利润总额和净利润趋势 - 13 -图表20 2009-2010年青岛啤酒营业利润、利润总额和净利润及同比统计 - 14 -图表21 上市当年-2010年青岛啤酒主营业务收入及成本趋势 - 14 -图表22 2009-2010年青岛啤酒主营业务收入和成本及同比统计 - 15 -图表23 1998-2010年青岛啤酒现金流量净额分类统计 - 15 -图表24 1998-2010年青岛啤酒现金净流量分类趋势 - 16 -图表25 2009-2010年青岛啤酒现金净流量分类和同比统计 - 16 -图表26 2009-2010年青岛啤酒现金流入流出分类及同比统计 - 17 -图表27 2009-2010年青岛啤酒现金流入方式分类占比统计 - 17 -图表28 2009-2010年青岛啤酒现金流出方式分类占比统计 - 18 -图表29 上市当年-2010年青岛啤酒营业毛利率、利润率和净利率统计 - 18 -图表30 上市当年-2010年青岛啤酒营业毛利率、利润率和净利率趋势 - 19 -图表31 上市当年-2010年青岛啤酒利润总额及成本费用利润率统计 - 19 -图表32 上市当年-2010年青岛啤酒利润总额及成本费用利润率趋势 - 20 -图表33 2009-2010年青岛啤酒成本费用分类金额、占比及同比 - 20 -图表34 上市第二年-2010年青岛啤酒营业收入、成本、利润增长率统计 - 20 -图表35 上市第二年-2010年青岛啤酒营业收入、成本、利润增长率趋势 - 21 -图表36 上市当年-2010年青岛啤酒总资产报酬率、净资产收益率统计 - 21 -图表37 上市当年-2010年青岛啤酒总资产报酬率、净资产收益率趋势 - 22 -图表38 上市第二年-2010年青岛啤酒总资产、流动资产和固定资产增长率统计 - 22 - 图表39 上市第二年-2010年青岛啤酒总资产、流动资产和固定资产增长率趋势 - 22 - 图表40 上市当年-2010年青岛啤酒所有者权益及同比统计 - 23 -图表41 上市第二年-2010年青岛啤酒所有者权益同比趋势 - 23 -图表42 2009-2010年青岛啤酒所有者权益分类占比及同比统计 - 24 -图表43 上市第二年-2010年青岛啤酒营业利润、利润总额和净利润增长率统计 - 25 - 图表44 上市第二年-2010年青岛啤酒营业利润、利润总额和净利润增长率趋势 - 25 - 图表45 上市第二年-2010年青岛啤酒现金流入、流出增长率统计 - 25 -图表46 上市第二年-2010年青岛啤酒现金流入、流出增长率趋势 - 25 -图表47 上市当年-2010年青岛啤酒流动、速动和现金比率统计 - 26 -图表48 上市当年-2010年青岛啤酒流动、速动和现金比率趋势 - 26 -图表49 上市当年-2010年青岛啤酒资产负债率、产权比率统计 - 27 -图表50 上市当年-2010年青岛啤酒资产负债率、产权比率趋势 - 27 -图表51 上市当年-2010年青岛啤酒总资产、流动资产和固定资产周转率统计 - 28 - 图表52 上市当年-2010年青岛啤酒总资产、流动资产和固定资产周转率趋势 - 28 -图表53 上市当年-2010年青岛啤酒应收账款、存货周转率统计 - 29 -图表54 上市当年-2010年青岛啤酒应收账款、存货周转率趋势 - 29 -图表55 上市当年-2010年青岛啤酒应收账款、存货和营业周转天数 - 29 -图表56 上市当年-2010年青岛啤酒应收账款、存货和营业周转天数趋势 - 29 - 图表57 上市当年-2010年青岛啤酒应收账款、应付账款周转率统计 - 30 -图表58 上市当年-2010年青岛啤酒应收账款、应付账款周转率趋势 - 30 -图表59 2010年青岛啤酒杜邦分析图 - 31 -。

青岛啤酒股份有限公司财务报表分析毕业论文

青岛啤酒股份有限公司财务报表分析摘要本文从战略分析、会计分析、财务分析和前景分析等多角度,结合2010-2012年青岛啤酒股份有限公司年度财务报告,对青岛啤酒股份有限公司的财务报表进行综合性分析。

主要通过中国啤酒业的行业特点,对青岛啤酒股份有限公司的行业现状进行分析,再结合青岛啤酒自身的发展战略,对其进行战略分析。

通过比例分析法、趋势分析法、杜邦财务分析法,对青岛啤酒股份有限公司的盈利能力,营运能力、偿债能力、发展能力等方面,不仅通过数值,变动程度,而且通过变化趋势进行分析,并从中找到变化原因,供外部使用者作为参考,得出科学的决策。

关键词:青岛啤酒财务报表分析2010-2012目录第一章公司介绍第二章战略分析2.1行业分析2.2 公司发展战略及核心竞争力分析2.3 行业盈利能力分析第三章会计分析3.1 资产负债表分析3.2 利润表分析3.3 现金流量表分析第四章财务分析4.1 盈利能力分析4.2 营运能力分析4.3偿债能力分析参考文献附录1 2010~2012年青岛啤酒股份有限公司资产负债表附录2 2010~2012年青岛啤酒股份有限公司利润表附录3 2010~2012年青岛啤酒股份有限公司现金流量表第一章公司介绍青岛啤酒股份有限公司成立于1993年,(以下简称“青岛啤酒”)他的前身是1903年8月由德国商人和英国商人合资在青岛创建的日耳曼啤酒公司青岛公司,它是中国历史悠久的啤酒制造厂商,2008年北京奥运会官方赞助商。

1993年7月15日,青岛啤酒股票(0168)在香港交易所上市,是中国内地第一家在海外上市的企业。

同年8月27日,青岛啤酒(600600)在上海证券交易所上市,成为中国首家在两地同时上市的公司。

上世纪90年代后期,运用兼并重组、破产收购、合资建厂等多种资本运作方式,青岛啤酒在中国18个省、市、自治区拥有50多家啤酒生产基地,基本完成了全国性的战略布局。

青啤公司2010年累计完成啤酒销量635万千升,同比增长7.4%,实现主营业务收入人民币196.1亿元,同比增长10.4%;实现净利润人民币15.2亿元,同比增长21.6%。

青岛啤酒(600600)财务报表分析

青岛啤酒(600600)财务报表分析08会计3班邓伟伟陈晓丹一、综合浏览从对青岛啤酒2010年年报的综合浏览中,我们可以了解如下内容:1.企业提供的年度报告的详略程度。

该年度报告是刊登于证监会指定的信息披露媒体上的。

在其披露的年度报告的内容中,既包括上市自身的个别报表,也包括以上市公司为母公司的集团合并报表:对于附注的披露,重点披露合并报表附注。

从整体上来说,该公司披露的信息较为详细。

这就为系统地分析其财务状况质量创造了条件。

2.企业的基本情况、生产经营特点以及所处的行业分析。

从年度报告所包含的相关信息,可以了解到:公司主要从事生产和销售啤酒业务,兼营其他业务。

2010年公司实现营业收入115.33亿元,与上年同期相比有了一定的增长,实现归属于母公司所有者的净利润7.82亿元,相对于前年度而言也有了一定的增长。

从整体上来说,公司将继续保持稳健、快速、健康的良好发展态势,继续提高其竞争力以及行业地位。

企业与同行业中的珠江、燕京啤酒公司进行比较。

从对年度报表的分析比较,可以得到以下信息:燕京啤酒的净利润比青岛啤酒高出17%,但是青岛啤酒的每股收益比燕京啤酒和珠江啤酒的都要高。

另外,从存货运转周期上看,青岛啤酒的为22.49更是燕京啤酒的4.64的5倍之多。

因此不难推断,青岛啤酒将以其高速的经营销售能力和难以估量的发展趋势超越燕京啤酒等同行。

3.从经营战略来看,企业采用了“做大做强”的横向一体化发展战略。

一是利用各地中小啤酒企业不景气欲寻求合作伙伴,以及地区政府对兼并和联合的鼓励和促进,收购、兼并有战略意义的地区啤酒企业,进一步完善生产基地的全国性战略布局,完善全国的营销网络,实现市场份额的增加;二是进一步加强与国际的合作,进一步学习先进的生产、管理经验,提高生产技能和管理水平,尤其是品牌管理水平;三是以信息技术作为突破口,提高生产和管理水平。

从主要财务数据和财务指标来看,与2009年相比,公司盈利能力方面的财务指标继续朝着好的方向发展。

青岛啤酒司财务报表分析-样例

青岛啤酒上市公司财务报表分析目录目录 (1)一、前言 (1)(一)、研究背景和意义 (1)1、研究的背景 (1)2、研究的意义 (2)(二)、研究的思路和方法 (2)1、研究的思路 (2)2、研究的方法 (2)二、青岛啤酒集团财务报表分析 (3)(一)、青岛啤酒集团简介 (3)(二)、青岛啤酒集团财务报表分析 (5)1、资产结构分析 (5)2、偿债能力分析 (6)3、现金流量分析 (8)(三)、青岛啤酒集团与雪花啤酒对比分析 (8)1、营业毛利率 (9)2、营业利润率 (9)3、总资产报酬率 (10)4、普通股每股收益 (10)三、青岛啤酒集团有限公司报表分析的结论和建议 (11)四、结束语 (12)致谢 (12)参考文献 (12)一、前言(一)、研究背景和意义1、研究的背景随着中国国民经济的迅速发展和人们收入的不断提高,如何理财日益成为大众关注的焦点,而投向证券市场,尤其是购买上市公司的股票则是不少人投资理财的首选。

由于大众普遍对各个上市公司缺乏足够的了解,怎样选择具有良好升值前景的股票、基金并规避可能的投资风险自然成了大众关心的迫切需要解决的问题。

通过对上市公司必须向公众发布的上市报告书、年度报告和中期报告等报告书中所披露的上市公司财务报表的分析就可以对上市公司发行的股票的盈利前景等情况做出比较客观的评判。

上市公司的财务报表是公司的财务状况、经营业绩和发展趋势的综合反映,是投资者了解公司、决定投资行为的最全面、最翔实的、往往也是最可靠的第一手资料。

对于上市公司来说,最重要的财务指标是每股收益、每股净资产和净资产收益率。

这三个指标用于判断上市公司的收益状况,一直受到证券市场参与各方的极大关注。

证券信息机构定期公布按照这三项指标高低排序的上市公司排行榜,可见其重要性。

但笔者建议在使用这三个指标时要做一定的调整,尤其是在选择投资目标,以期寻找一个有真正投资价值的上市公司。

2、研究的意义随着经济的发展,资本的运作程度提高,措施丰富,也越来越多的人投入到金融领域,参与经济的各项运作。

青岛啤酒财务报表分析

上市公司财务报表分析班级:403组员:第一部分:公司概述1.1公司基本概况青岛啤酒是中国历史最悠久的啤酒品牌,始创于公元 1903年,迄今已经有近一个世纪的历史。

青啤公司的主要产品为青岛牌系列啤酒,是中国最负盛名的名牌啤酒,它集世界一流的设备、百年积累的丰富酿造经验及独特的生产工艺、科学严格的质量保证体系之大成,素以酒液清澈透明、香醇爽口、泡沫细腻、持久挂杯而驰名中外,曾多次荣获国家质量金奖和国际啤酒评比金奖,是国内啤酒行业唯一的驰名商标,也是国际市场上最具知名度的中国产品品牌。

目前青岛啤酒已形成了黄啤酒、黑啤酒、棕色啤酒、干啤酒等多个系列听装、瓶装、桶装等多种规格的产品,新开发的金质青岛啤酒其口感和包装装潢更佳,深受费者喜爱。

1999年6月止,公司的资产达到四十六亿元人民币,实现销售收入十二点二亿人民币,位居全行业之首。

2008年北京奥运会官方赞助商,目前品牌价值426.18亿元,居中国啤酒行业首位,跻身世界品牌500强。

2009年度青岛啤酒实现啤酒销售量591万千升,同比增长12.5%;净利润12.53亿元人民币,同比增长70.2%。

青岛啤酒远销美国、日本、德国、法国、英国、意大利、加拿大、巴西、墨西哥等世界70多个国家和地区。

1.2公司市场表现2010年上半年,中国经济在加快经济结构调整的基础上保持了平稳增长,而国内啤酒行业也继续稳定增长,上半年全行业共完成啤酒产量2,118万千升,较去年同期增长4.77%。

上半年公司按照年初确定的年度工作方针,积极开展各项工作,加大品牌推广传播和营销工作力度,并继续推进“大客户+微观运营”营销体系建设,使青啤主品牌销售保持了较快增长。

同时,公司推进供应链优化,提高供应计划的有效性,实现规模化采购,降低采购成本,并提高工厂产能利用率,从而促进了公司经营业绩的持续提升。

2010年上半年公司完成啤酒销售311万千升,同比增长2.9%,其中青岛啤酒销售165万千升,同比增长14.9%,高端品种“青岛”纯生、小瓶、易拉罐啤酒销售增长26.7%,新开发的“青岛”冰醇系列新产品销量激增,上半年达14% 由于公司中、高端产品继续保持快速增长,公司的产品结构继续优化,盈利能力得以进一步提升,报告期内共实现销售净收入98.05亿元人民币,同比增长9.3%;实现净利润8.30亿元人民币,同比增长29.74% 青啤公司2010年累计完成啤酒销量635万千升,同比增长7.4%,实现主营业务收入人民币196.1亿元,同比增长10.4%;实现净利润人民币15.2亿元,同比增长21.6%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

青岛啤酒2010年财务报告分析600600一、公司简介青岛啤酒股份有限公司是国家特大型企业,其前身是国营青岛啤酒厂,公司前身青岛啤酒厂,1903年由英、德商人合资创建,解放后为国营青岛啤酒厂。

1993年,由青岛啤酒厂独家发起,吸收合并了青岛啤酒第二有限公司、青岛啤酒第三有限公司、青岛啤酒四厂,组建成“青岛啤酒股份有限公司”。

1993年在香港发行H股股票上市,同年8月,A股在上交所上市。

公司从1997年实施扩张战略以来,至今已在17个省建立48家厂家。

2001 年公司实现啤酒产销量251万吨,比200年增长35%市场份额已由8.3%增至11%,2002年该公司以严格的质量保证体系和卓越的产品质量,被中国质量管理协会评为“全国质量效益型先进企业”和“全国用户满意企业”,青岛啤酒品牌价值升至67.1亿人民币。

从全国布局来看,公司在全国主要省份均有生产布局,为日后的扩张打下良好基础。

由于啤酒原材料的涨价,未来的啤酒市场将以大规模企业为主,中小型生产厂家承受不起高额成本纷纷退出,青岛啤酒也将继续扩大生产以降低成本,逐步向国际化大型现代企业转变,从而进入世界前十大啤酒生产商行列。

二、啤酒行业特征简介2010年随着中国经济的持续增长,啤酒市场继续保持了稳步增长的态势,全年共生产啤酒4483万千升,同比增长6.3%(数据来源:国家统计局)。

由于大型啤酒企业通过收购兼并及自身新建、扩建产能,使行业集中度进一步提高,全国前四大啤酒企业已占市场份额的近60%,市场竞争也从市场层面向战略布局、并购、资本等各个层面延伸,使未来的竞争更具挑战性。

三、经营情况面对复杂的宏观经济环境,2010年公司确立了"战略导向,一体化运营,强化行业领导地位;市场拉动,供应链优化,提升系统运营效率"的年度工作方针,经过全体员工的共同努力,公司全年共完成啤酒销售635万千升,同比增长7.4%;实现销售收入196.1亿元,同比增长10.4%;实现净利润15.2亿元,同比增长21.6%。

公司充分发挥青岛啤酒的品牌优势,依托集约化、一体化、专业化的营销体系,积极开拓市场,使销售结构进一步优化,中高端产品快速增长,公司共实现主品牌青岛啤酒销售348万千升,同比增长18%,新推出的高端品种--奥古特、逸品纯生啤酒市场反响良好,纯生、听装、小瓶青岛啤酒等高端品种共增长26%。

全年公司平均毛利率35.2%,同比提高0.6个百分点。

青岛啤酒品牌价值由2009年的366亿元提升至426亿元人民币,持续居行业之首。

公司积极实施"双轮驱动"战略,推进全国市场的战略布局,年内在青岛、上海、福州、珠海等地相继启动了企业搬迁、扩建项目,并成功收购了山东新银麦啤酒有限公司、嘉禾啤酒公司太原啤酒厂,在石家庄动工兴建新啤酒厂等,进一步扩大了公司产能和规模,完善了公司在国内市场的布局,并强化了基地市场建设。

公司加强供应链体系建设,强化了与战略供应商的长期协作关系。

在大宗物资采购中,公司加强对原材物料价格走势研判,采取长短结合的灵活采购周期,有效地控制了成本,保障了生产需求。

四、财务报告分析4.1 主要会计政策和会计估计基于啤酒行业的行业特征和青岛啤酒的财务报告附注,我认为有两块会计政策值得我们关注。

(1)存货。

存货包括原材料、在产品、库存商品和周转材料等,按成本与可变现净值孰低计量。

存货发出时的成本按加权平均法核算,库存商品和在产品成本包括原材料、直接人工以及在正常生产能力下按系统的方法分配的制造费用。

存货跌价准备按存货成本高于其可变现净值的差额计提。

可变现净值在日常活动中,以存货的估计售价减去至完工时估计将要发生的成本、估计的销售费用以及相关税费后的金额确定。

本集团的存货盘存制度采用永续盘存制。

周转材料包括低值易耗品和包装物等,采用分期摊销法进行摊销。

可以看到青岛啤酒关于存货的会计政策和行业的无大的区别,所以可以说青岛啤酒在存货计量方面可操纵空间不大,存货的数据基本上是公允的反映。

(2)政府补助。

政府补助为本集团从政府无偿取得的货币性资产或非货币性资产,包括搬迁补偿、税费返还、财政补贴等。

政府补助在本集团能够满足其所附的条件并且能够收到时,予以确认。

政府补助为货币性资产的,按照收到或应收的金额计量。

政府补助为非货币性资产的,按照公允价值计量;公允价值不能可靠取得的,按照名义金额计量。

与资产相关的政府补助,确认为递延收益,并在相关资产使用寿命内平均分配,计入当期损益。

按照名义金额计量的政府补助,直接计入当期损益。

与收益相关的政府补助,用于补偿以后期间的相关费用或损失的,确认为递延收益,并在确认相关费用的期间,计入当期损益;用于补偿已发生的相关费用或损失的,直接计入当期损益。

2010年年报摘要中说到其营业外收入同比增加14.9%,主要原因是报告期内政府补助增加所致,而其对这一部分并没有做相应的披露,我们无从得知这笔政府补助的具体内容,有操纵利润的嫌疑。

4.2会计信息披露质量青岛啤酒的2010年年报资料中未讲到政府补助的具体内容,有操纵利润的嫌疑。

而且也未涉及营业费用和管理费用项目的披露,这使我们无法评估其研发活动的效率。

除此以外,青岛啤酒在信息披露方面较为清晰,充分解释了关键的会计政策,且较为合理,对其当期经营业绩也进行了充分解释,有分部信息,分部报告质量较好,规定应该披露的内容都做出了合乎规范的披露。

4.3资产负债表分析(1)货币资金。

货币资金占总资产的部分,青岛啤酒为10.34%,重庆啤酒为6.68%。

可见青岛啤酒货币资金所占比重是三家中最大的,其中可以看出青岛啤酒整个公司的财务战略都是比较稳健的,留足充裕的资金用于周转,可见这家公司可靠度很高,资金不易出现短缺,但同时这种过于稳健、保守的战略其实对公司的发展并不很好。

(2)存货。

青岛啤酒存货占总资产的10.93%,燕京啤酒存货占总资产的20.33%,重庆啤酒存货占总资产的24.58%。

青岛啤酒的存货是三家中最低的,几乎是其他两家的一半。

存货包括原材料、在产品、库存商品和周转材料等,存货越少,库存成本也就越低,对于企业利润的贡献也就越大。

另外,由于啤酒行业的特殊性质——啤酒的保质期很短,库存越低意味着商品周转得越快,也即啤酒越新鲜,所以存货的大小一定程度上也可以反映啤酒的新鲜度,这对于啤酒行业也是至关重要的,是决定一个啤酒企业成败的要素。

这一点上青岛啤酒做得相当成功,我们从此可以看到这个啤酒巨头的地位是当之无愧的。

而其存货如此低也是有历史原因的。

上世纪末曾因为物流网络的混乱而大伤元气,面临着库存量居高不下、部分地区缺货严重、过期啤酒充斥市场、品牌忠诚度大幅下降、销量徘徊不前等居多问题。

2001年,青啤面向中国进行销售物流规划方案的招标,招商局下属的物流集团最终胜出,与青啤同征战场。

在招商局物流集团的严格监控下,每段运输路线都规划了具体的时间,从甲地到乙地,不仅有准确的时间表,而且可以按一定的条件(客户、路线、重量、体积等)自动给出车辆配载方案,提高配车效率和配载率,这都是之前不能做到的。

而对于区域的经销商的要求,则是要有自己的仓库。

青啤将各销售分公司改制为办事处,取消了原有的仓库及物流职能,从原有的总部和分公司都有仓库的情况,变成了由中央分发中心至区域物流中心,再到直供商,形成了“中央仓-区域仓-客户”的配送网络体系,对原来的仓库重新整合。

除仓储的焕然一新之外,库存管理中还采用信息化管理,提供商品的移仓、盘点、报警和存量管理功能,并为货主提供各种分析统计报表,例如有进出存报表、库存异常表、商品进出明细查询、货卡查询和跟踪等等。

种种措施成效斐然,在一系列的整合后,青啤的每年过千万元亏损的车队转变成一个高效诚信的运输企业。

而且就运送成本来说,由0.4元/公里降到了0.29元/公里,每个月下降了100万元。

在青啤运往外地的速度上,也比以往提高了30%以上。

青啤集团的整体营销水平和市场竞争能力大大提高。

(3)固定资产。

青岛啤酒固定资产占总资产的31.00%,燕京啤酒固定资产占总资产的50.96%,重庆啤酒固定资产占总资产的47.73%。

可以看出青岛啤酒的固定资产占总资产的比重最低,差异也非常大。

一方面,低的固定资产率如果能支持大额的销售,说明企业的运营能力非常强,只要很少的固定资产就能带动很多销售收入,让资金可以用于其他方面。

但另一方面,如果固定资产过低,则很容易导致企业发展不良,毕竟啤酒行业是生产行业,厂房设备投入不多久很难有大的产出,这对于啤酒企业的发展是很不利的。

所以对于其低的固定资产率,青岛啤酒应该提高警惕,努力提高运营能力。

短期借款。

青岛啤酒的短期借款为的短期借款,重庆啤酒的短期借款为25.20%。

看出青岛啤酒的短期借款为三者中最低,只有1.10%,远低于其他两家我认为这可以结合资产负债表中的货币资金项目看。

因为青岛啤酒的货币资金项目非常充裕,所以一般不拖欠相应的原材料供应商的货款,导致其短期借款部分非常少,从这里也可以看出青岛啤酒这个巨头稳健的一面。

4.4现金流量表分析4.4.1同行业分析(1)销售费用。

青岛啤酒销售费用占总收入的销售费用占总收入的11.77%,重庆啤酒销售费用占总收入的12.96%。

可以看出青岛啤酒的销售费用实在是太高,如果青岛啤酒能在销售费用上控制成本,那么它的利润则又会有一个很大的提高。

(2)管理费用。

青岛啤酒管理费用占总收入的5.42%,燕京啤酒销售费用占总收入的8.05%,重庆啤酒销售费用占总收入的12.06%。

青岛啤酒的管理费用是三家中最低的,我认为这与企业的规模有着非常大的关系,越是大的企业,其运营模式更为科学有效,管理费用其实同比更低,这也证实了青岛啤酒企业运营的有效性。

4.4.2企业时间分析4.4.2.1收入结构分析下表为青岛啤酒2006-2010年现金流量表以收入为分母的结构比较2010年财务费用可以明显看出所占比重降低,主要原因是报告期内利息收入增加及借款利息支出减少所致。

其他各方面比重未见明显变动。

4.4.2.2收入费用成长分析下表为青岛啤酒2006-2010年现金流量表以2006年为基数的比较(1)营业收入逐年增加,主要原因:①优化产品销售结构,主品牌所占比重增加;②公司主营产品销售增长趋势较好,销售量增长,使得营业收入提高所致。

(2)营业成本也是逐年增加。

主要原因:①报告期内调整产品结构;②报告期内公司销售规模的扩大,使得营业成本提高所致。

③物价提高,原材料成本上升。

但比较也可以看出营业成本的增幅仍然小于营业收入的增幅。

(3)期间费用。

①销售费用逐年增加,主要原因是报公司产品结构优化,高端产品销售量增长较高,促销费用增长所致。

②管理费用逐年增加,主要原因是公司产销量增长,运行支出增加所致。