汇总缴纳增值税申请审批表

《增值税及附加税费申报表(小规模纳税人适用)》 及其附列资料

纳税人名称:金额单位:元(列至角分)

经办人身份证号:

代理机构签章:

代理机构统一社会信用代码:受理税务机关(章):

受理日期: 年 月 日

附件3

增值税及附加税费申报表

(小规模纳税人适用)

纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□□□

当开票金额未超过季度30万时,

1、全普票。

栏次10填写不含税金额如100000,栏次18填写100000*3%=3000

2、全专票。

栏次2填写不含税金额如100000,栏次16填写100000*2%=3000。

本期应纳税额会自动带出100000*3%=3000,栏次20应纳税额合计应为3000-

2000=1000,填写附加税。

3、普票和专票时。

以上合并填写。

当开票金额超过季度30万时,

1、全普票。

栏次3填写不含税金额如400000,此时本期应纳税额15为

400000*3%=12000,栏次16填写400000*2%=8000,栏次20金额为12000-

8000=4000,填写附加税。

2、全专票。

栏次2填写,同上。

3、普票和专票时。

以上合并填写。

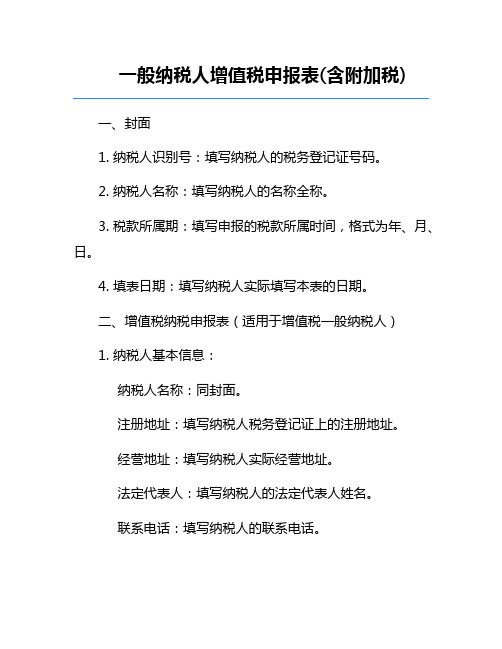

一般纳税人增值税申报表(含附加税)

一般纳税人增值税申报表(含附加税)一、封面1. 纳税人识别号:填写纳税人的税务登记证号码。

2. 纳税人名称:填写纳税人的名称全称。

3. 税款所属期:填写申报的税款所属时间,格式为年、月、日。

4. 填表日期:填写纳税人实际填写本表的日期。

二、增值税纳税申报表(适用于增值税一般纳税人)1. 纳税人基本信息:纳税人名称:同封面。

注册地址:填写纳税人税务登记证上的注册地址。

经营地址:填写纳税人实际经营地址。

法定代表人:填写纳税人的法定代表人姓名。

联系电话:填写纳税人的联系电话。

纳税人类型:根据纳税人的性质选择相应的类型,如增值税一般纳税人、小规模纳税人等。

2. 税款所属期:同封面。

3. 经济类型:选择纳税人的经济类型,如国有企业、集体企业、私营企业等。

4. 行业:选择纳税人所属的行业,如工业、商业、服务业等。

5. 开户银行及账号:填写纳税人的开户银行名称和账号。

6. 登记注册类型:选择纳税人的登记注册类型,如企业法人、营业执照等。

7. 经营范围:填写纳税人的经营范围。

8. 增值税纳税申报表(附列资料)(本期销售情况明细):防伪税控系统开具的增值税专用发票:填写纳税人通过防伪税控系统开具的增值税专用发票的销售额、销项税额。

防伪税控系统开具的增值税普通发票:填写纳税人通过防伪税控系统开具的增值税普通发票的销售额、销项税额。

其他扣税凭证:填写纳税人取得的除防伪税控系统开具的增值税专用发票和增值税普通发票以外的其他扣税凭证的销售额、销项税额。

销售额:填写纳税人本期销售货物、提供应税劳务和应税服务的销售额,包括开具增值税专用发票、普通发票、未开具发票的销售额。

销项税额:根据销售额和税率计算出的销项税额。

应税服务扣除项目本期实际扣除金额:填写纳税人提供应税服务,按照规定准予扣除的项目金额。

扣除后销售额:扣除应税服务扣除项目本期实际扣除金额后的销售额。

销项税额抵减:填写纳税人按照规定准予抵减的销项税额。

应纳税额:根据扣除后销售额和税率计算出的应纳税额。

税务机关办理业务需带资料和表格样本

税务机关办理业务需带资料和表格样本税务机关是负责国家税收管理的机构,为了保障税收的征收和管理,税务机关需要办理各种税务业务。

不同的业务需要不同的资料和表格,下面就会为大家详细介绍税务机关办理业务所需的资料和表格样本。

一、个人所得税申报和缴纳个人所得税是指个人从各种来源取得的所得,按照国家规定需要纳税。

对于个人所得税的申报和缴纳,税务机关通常需要以下资料和表格:1. 个人所得税税务登记申报表(表1):用于个人所得税纳税人申请办理个人所得税税务登记。

2. 个人所得税汇算清缴表(表2):用于个人所得税的纳税人办理个人所得税的汇算清缴。

3. 个人所得税自行纳税申报表(表3):用于个人纳税人自行申报个人所得税。

4. 个人所得税预扣预缴申报表(表4):用于个人所得税的纳税人申报个人所得税的预扣预缴。

5. 个人所得税减免税申报表(表5):用于个人所得税纳税人申报个人所得税的减免税。

二、增值税申报和缴纳增值税是一种以货物和劳务的流转环节征税的税种。

对于增值税的申报和缴纳,税务机关通常需要以下资料和表格:1. 增值税纳税申报表(表6):用于纳税人按月、按季度向税务机关申报纳税。

2. 增值税开票销售情况表(表7):用于纳税人记录和申报增值税开具的发票和销售情况。

3. 增值税纳税检查调查表(表8):用于税务机关进行增值税纳税检查和调查。

三、企业所得税申报和缴纳企业所得税是指企业从各种经营活动中取得的所得,按照国家规定需要纳税。

对于企业所得税的申报和缴纳,税务机关通常需要以下资料和表格:1. 企业所得税纳税申报表(表9):用于企业纳税人申报企业所得税。

2. 企业所得税减免税申报表(表10):用于企业所得税纳税人申报企业所得税的减免税。

3. 企业所得税调整事项申报表(表11):用于企业所得税纳税人申报企业所得税的调整事项。

四、其他税务业务除了个人所得税、增值税和企业所得税以外,税务机关还需要办理其他各类税务业务,例如印花税、房产税、土地使用税等等。

汇总缴纳增值税申请审批表

汇总缴纳有效期起

年月日

分支机构企业名称纳来自人识别号经营地址经营范围

分支机构

企业名称

纳税人识别号

经营地址

经营范围

申请理由

总机构盖章

年月日

经办人意见:

签名:年月日

科长意见:

签名:年月日

局长意见:

盖章

签名:年月日

Welcome To

Download !!!

欢迎您的下载,资料仅供参考!

汇总缴纳增值税申请审批表适用市局审批总机构名称纳税人识别号联系电话经营地址经营范围汇总缴纳有效期起年月日分企业名称支纳税人识别号机经营地址构经营范围分企业名称支纳税人识别号机经营地址构经营范围申请理总机构盖章由年月日经办人意见

汇总缴纳增值税申请审批表

(适用市局审批)

总机构名称

纳税人识别号

联系电话

经营地址

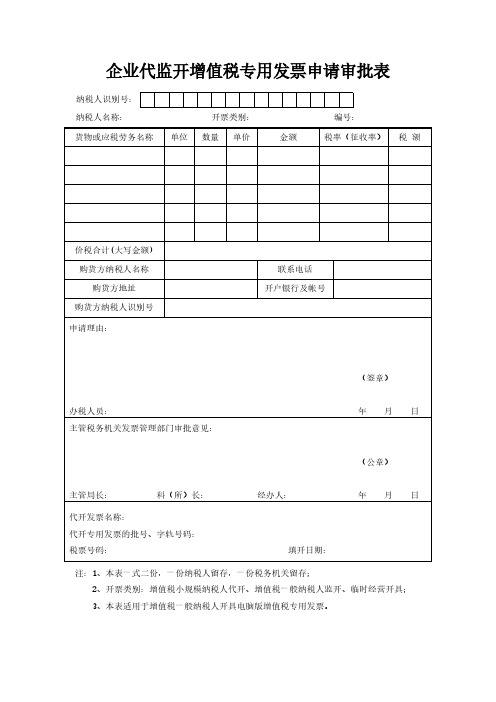

企业代监开增值税专用发票申请审批表模板

企业代监开增值税专用发票申请审批表

纳税人识别号:

纳税人名称:开票类别:编号:

货物或应税劳务名称单位数量单价金额税率(征收率)税额

价税合计(大写金额)

购货方纳税人名称联系电话

购货方地址开户银行及帐号

购货方纳税人识别号

申请理由:

(签章)

办税人员:年月日主管税务机关发票管理部门审批意见:

(公章)

主管局长:科(所)长:经办人:年月日代开发票名称:

代开专用发票的批号、字轨号码:

税票号码:填开日期:

注:1、本表一式二份,一份纳税人留存,一份税务机关留存;

2、开票类别:增值税小规模纳税人代开、增值税一般纳税人监开、临时经营开具;

3、本表适用于增值税一般纳税人开具电脑版增值税专用发票。

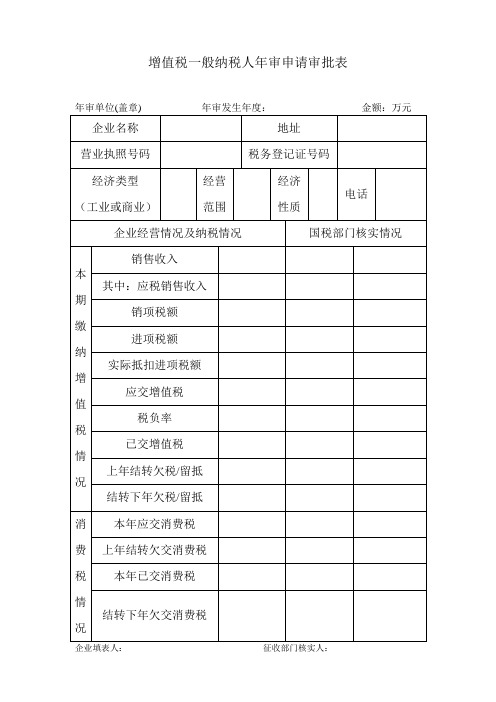

增值税一般纳税人年审申请审批表

消费税情况

本年应交消费税

上年结转欠交消费税

本年已交消费税

结转下年欠交消费税

企业填表人:征收部门核实人:

税款查补情况:

核实人:

发票保管、使用、缴销情况:

核实人:

征收部门意见:

(章)

年月日

县区局(分局售数量及限额)

原核定类型

级

年审核定类型

级

增值税一般纳税人年审申请审批表

年审单位(盖章)年审发生年度:金额:万元

企业名称

地址

营业执照号码

税务登记证号码

经济类型

(工业或商业)

经营

范围

经济性质

电话

企业经营情况及纳税情况

国税部门核实情况

本期缴纳增值税情况

销售收入

其中:应税销售收入

销项税额

进项税额

实际抵扣进项税额

应交增值税

税负率

已交增值税

上年结转欠税/留抵

《增值税及附加税费申报表(小规模纳税人适用)附列资料(一)》(附填表说明)

A06454《增值税及附加税费申报表(小规模纳税人适用)附列资料(一)》【分类索引】业务部门货物和劳务税司业务类别自主办理事项_税费申报表单类型纳税人填报设置依据(表单来源)政策规定表单【政策依据】《国家税务总局关于增值税消费税与附加税费申报表整合有关事项的公告》(国家税务总局公告2021年第20号)全文【表单】增值税及附加税费申报表(小规模纳税人适用)附列资料(一)(服务、不动产和无形资产扣除项目明细)税款所属期:年月日至年月日填表日期:年月日【表单说明】本附列资料由发生应税行为且有扣除项目的纳税人填写,各栏次均不包含免征增值税项目的金额,但适用小微企业免征增值税政策且有扣除项目的纳税人应填写。

(一)“税款所属期”是指纳税人申报的增值税应纳税额的所属时间,应填写具体的起止年、月、日。

(二)“纳税人名称”:填写纳税人名称全称。

(三)第 1 栏“期初余额”:填写适用3%征收率的应税行为扣除项目上期期末结存的金额。

(四)第 2 栏“本期发生额”:填写本期取得的按税法规定准予扣除的适用3%征收率的应税行为扣除项目金额。

(五)第 3 栏“本期扣除额”:填写适用3%征收率的应税行为扣除项目本期实际扣除的金额。

第 3 栏“本期扣除额”≤第 1 栏“期初余额”+第 2 栏“本期发生额”之和,且第 3 栏“本期扣除额”≤第 5 栏“全部含税收入(适用3%征收率)”。

(六)第 4 栏“期末余额”:填写适用3%征收率的应税行为扣除项目本期期末结存的金额。

(七)第 5 栏“全部含税收入(适用3%征收率)”:填写纳税人适用3%征收率的应税行为取得的全部价款和价外费用数额。

(八)第 6 栏“本期扣除额”:填写本附列资料第 3 栏“本期扣除额”的数据。

第 6 栏“本期扣除额”=第 3 栏“本期扣除额”。

(九)第 7 栏“含税销售额”:填写适用3%征收率的应税行为的含税销售额。

第 7 栏“含税销售额”=第 5 栏“全部含税收入(适用3%征收率)”-第 6 栏“本期扣除额”。

增值税代扣代缴税款报告表

会计主管

(签章)

扣缴义务人

(公章)

代理人名称

代理人

(公章)

附代扣代收税款凭证

张

代理人地址

经办人

电话

以下由税务机关填写

收到申报表日期

接收人

注:1除个人所得税,外商投资企业和外国企业所得税外,本报告表各税通用。本表一式三份,一份扣缴义务人留存,一份报税务机关,一份留税务机关做税收会计凭证。

2.扣缴义务人同时扣缴多个税种的,应分税种单独填报,随增值税、消费税和营业税附征的城建税、教育费附加,也应分别填报。

增值税代扣、代缴税款报告表

填表日期:20xx年x月x日

纳税人识别号

xxΒιβλιοθήκη xxxx

x

x

x

x

x

x

x

x

x

扣缴义务人名称

税款所属时期

—

纳税人识别号

纳税人名称

登记注册类型

征收项目

征收品目

扣税凭证字号

课税

数量

计税金额

或销售额

税率或

单位税额

进项税额

税额

合 计

-----

如扣缴义务人填报,由扣缴人填写以下各栏

如委托代理人填报,由代理人填系以下各栏

一般纳税人申请表

纳税人识别号纳税编码纳税人名称:

一、增值税一般纳税人资格申请审批表

ZG11W S069

<纳税人盖公章区>增值税一般纳税人资格通用申请书

填 表 说 明:

1、本表条形码具有唯一性,表格复印使用无效;条形码区域请保持整洁;

2、请在指定区域内盖纳税人公章;

3、增值税企业类别:填工业、商业;

4、小型商贸批发企业,是指注册资金在80万元(含80万元)以下、职工人数在10人(含10人)以下的批发企业。

只从事出口贸易,不需要使用增值税专用发票的企业除外;

5、新开业企业是指自税务登记日起30日内申请一般纳税人资格认定的纳税人;

6、在签署文件和填写本申请书前,申请人应当阅读过《中华人民共和国税收征收管理法》、《中华人民共和国增值税

暂行条例》、国家税务总局《增值税一般纳税人资格认定管理办法》和深圳市国家税务局《关于增值税一般纳税人资格认定管理的补充通知》等和本申请书,并确知其享有的权利和应承担的义务;

7、申请人对其所提交文件、证件的真实性、有效性和合法性承担责任;

8、申请人提交的文件、证件应当是原件,确有特殊情况不能提交原件的,应当提交加盖公章的复印件; 9、申请人提交的文件、证件应当使用A4纸复印,并按目录列示顺序装订; 10、申请人应当使用钢笔、毛笔或签字笔工整地填写本申请书及其它文件。

2021年8月启用:增值税及附加税费申报表(小规模纳税人适用)

2021年8⽉启⽤:增值税及附加税费申报表(⼩规模纳税⼈适⽤)国家税务总局关于增值税消费税与附加税费申报表整合有关事项的公告国家税务总局公告2021年第20号为贯彻落实中办、国办印发的《关于进⼀步深化税收征管改⾰的意见》,深⼊推进税务领域“放管服”改⾰,优化营商环境,切实减轻纳税⼈、缴费⼈申报负担,根据《国家税务总局关于开展2021年“我为纳税⼈缴费⼈办实事暨便民办税春风⾏动”的意见》(税总发〔2021〕14号),现将申报表整合有关事项公告如下:⾃2021年8⽉1⽇起,增值税、消费税分别与城市维护建设税、教育费附加、地⽅教育附加申报表整合,启⽤《增值税及附加税费申报表(⼀般纳税⼈适⽤)》、《增值税及附加税费申报表(⼩规模纳税⼈适⽤)》、《增值税及附加税费预缴表》及其附列资料和《消费税及附加税费申报表》(附件1-附件7),《废⽌⽂件及条款清单》(附件8)所列⽂件、条款同时废⽌。

特此公告。

第 23 栏“城市维护建设税本期应补(退)税额”:填写《附列资料(⼆)》城市维护建设税对应第 9 栏本期应补(退)税(费)额。

第 24 栏“教育费附加本期应补(退)费额”:填写《附列资料(⼆)》教育费附加对应第 9 栏本期应补(退)税(费)额。

第 25 栏“地⽅教育附加本期应补(退)费额”:填写《附列资料(⼆)》地⽅教育附加对应第 9 栏本期应补(退)税(费)额。

1.“税(费)款所属时间”:指纳税⼈申报的附加税费应纳税(费)额的所属时间,应填写具体的起⽌年、⽉、⽇。

2.“纳税⼈名称”:填写纳税⼈名称全称。

3.第 1 栏“增值税税额”:填写主表增值税本期应补(退)税额。

4.第 2 栏“税(费)率”:填写适⽤税(费)率。

5.第3 栏“本期应纳税(费)额”:填写本期按适⽤的税(费)率计算缴纳的应纳税(费)额。

计算公式为:本期应纳税(费)额=增值税税额×税(费)率。

6.第 4 栏“减免性质代码”:按《减免税政策代码⽬录》中附加税费适⽤的减免性质代码填写,增值税⼩规模纳税⼈“六税两费”减征政策优惠不在此栏填写。