金融期货套期保值61页PPT

合集下载

套期保值原理PPT课件

12

大豆油脂厂买期保值案例

• 时间

现货市场

期货市场

• 4月

2130

2090

• 购买5000吨大豆需货款: 买入500手合约需保证金:

• 5000吨*2130=1065万 5000吨 *5%*2090元/吨=52万

• ———————————————————— ——————————————-----------------

• 两者相抵,大致弥补因价格下跌造成的损失,从而有 效锁定了经营利润。

16

黑龙江某农场卖期保值案例

• 98年底该农场收获3万吨大豆,产地卖出价格 为:0.95元/斤。

• 第二年决定增播种3万吨大豆到6万吨,并于99 年5月份在DCE做了3000张2000年1月份大豆合 约,卖出价格为:2150元/吨。

• 两者相抵,大致弥补因价格下跌造成的损失,从而有 效锁定了经营利润。

15

进口商卖期保值案例

• 时间

现货市场

期货市场

• 5月

2230

2250

• 在途中有5000吨大豆, 卖出500手7月大豆合约

• 担心一个月后货到后 所需要保证金:

• 价格下跌

5000吨 *5%*2250元/吨=56万

• ———————————————————— ——————————————-----------------

• 1月份 现货销售或交割 买入平仓或现货交割

•

1880元/吨

1950元/吨

• ————————————————————

• 结果 -100元/吨

+100元/吨

8

套期保值的经济原理

• (1)同种商品的期货价格走势与现货价 格走势一致。

大豆油脂厂买期保值案例

• 时间

现货市场

期货市场

• 4月

2130

2090

• 购买5000吨大豆需货款: 买入500手合约需保证金:

• 5000吨*2130=1065万 5000吨 *5%*2090元/吨=52万

• ———————————————————— ——————————————-----------------

• 两者相抵,大致弥补因价格下跌造成的损失,从而有 效锁定了经营利润。

16

黑龙江某农场卖期保值案例

• 98年底该农场收获3万吨大豆,产地卖出价格 为:0.95元/斤。

• 第二年决定增播种3万吨大豆到6万吨,并于99 年5月份在DCE做了3000张2000年1月份大豆合 约,卖出价格为:2150元/吨。

• 两者相抵,大致弥补因价格下跌造成的损失,从而有 效锁定了经营利润。

15

进口商卖期保值案例

• 时间

现货市场

期货市场

• 5月

2230

2250

• 在途中有5000吨大豆, 卖出500手7月大豆合约

• 担心一个月后货到后 所需要保证金:

• 价格下跌

5000吨 *5%*2250元/吨=56万

• ———————————————————— ——————————————-----------------

• 1月份 现货销售或交割 买入平仓或现货交割

•

1880元/吨

1950元/吨

• ————————————————————

• 结果 -100元/吨

+100元/吨

8

套期保值的经济原理

• (1)同种商品的期货价格走势与现货价 格走势一致。

期货课件ppt 套期保值

(3)期转现可以提高资金的利用效率。期转现既可以使生产、经营和加工企 业回避价格风险,又可以使企业提高资金利用效率。加工企业如果在合约到期 集中交割,必须一次拿出几百万甚至几千万购进原料,增加了库存量,一次性 占用了大量资金。期转现可以使企业根据加工需要,分批分期地购回原料,减 轻了资金压力,减少了库存量。生产经营企业也可以提前和分批收到资金,用 于生产。

2、储运商、贸易商手头有库存现货尚未出售,或已签订将来以特定价格买进某 一商品合同但尚未转售出去,担心日后出售时价格下跌;

3、预计在未来要销售某种商品或资产,但销售价格尚未确定,担心市场价格下 跌,使其销售收益下降。

[例1]东北某一农垦公司主要种植大豆,1996年9月初因中 国饲料工业的发展而对大豆的需求大增,同时9月初因大豆 正处在青黄不接的需求旺季而导致了现货价格一直在3300 元/吨左右的价格水平上波动,此时1997年1月份到期的期 货合约的价格也在3400元/吨的价位上徘徊。该公司经过充 分的市场调研,认为由于1996年底和1997年初的大豆价格 过高,会导致大豆种植面积的扩大,同时由于大豆主产区

2.反向市场。 基差为正值,市场短缺,持有成本为负,近期价格高于远期

价格。价差没有一定的上限,看短缺程度。

基差是套期保值成功与否的基础,影响套期保 值效果;

基差是发现价格的标尺——远期现货价=相对期 货价+/-基差;

基差对期现套利交易很重要——特殊情况下产 生期现货间的套利机会。

1.基差变大,又称“走强”; 2.基差变小,又称“走弱”。

1、基差是某一特定地点某种商品的现货价格与同种商品的 某一特定期货合约的价格差。

基差=现货价格-期货价格

一般在不加说明的情况下,期货价格应指距现货月份最近 的期货合约价格。

第三章套期保值ppt

§4 股指期货的投资组合——套期保值

一、概念与原理

(一)套期保值的概念 传统的套期保值是指投资者同时在期货市场和现货市场进行方 向相反的交易,使一个市场的盈利弥补另一个市场的亏损,从而在 两个市场建立对冲机制,以规避现货市场价格波动的风险。 (二)套期保值的原理

(1)同种商品的期货价格走势与现货价格走势一致 (2)现货市场与期货市场价格随期货合约到期日的临近而趋 向一致

例1 运用FTSE100指数期货进行套期保值交易范例 6月23日某基金经理人管理£2000万价值的股票组合,虽然股 票组合仅有40种股票,但基本与FTSE100指数相对应。这个组合 今年的获利目标是10%。由于谨慎选股,而且股票市场的整体上 扬,目前已经有8%的盈利。根据当时的市场判断,大盘指数很可 能出现重大的走势,基金经理人希望保持既有的8%的获利,所以 考虑采用指数期货进行避险,直到9月底为止。

份

未平仓

69651 655

FTSE100中型股250种指数期货(LIFFE)每大点为£10 9月份 3710.0 3705.0 +15.0 3710.0 3710.0 40 3408

经过仔细盘算之后,经理人认为大盘可能出现100点的涨势或 跌势。

6月23日:

经理人在3431点卖出9月份FTSE100指数期货,合约数量由下 列公式决定:

1. 计算股票市场整体收益率和上市公司股票的收益率

(1)股票市场整体收益率

R m t(INtD IE NX tD 1)/IE NX tD 1 EX

式中:Rmt—第t期的股票市场整体收益率 INDEXt—第t期期末的股票市场综合指数 1NDEXt-1—第t-1期期末的股票市场综合指数

(2)上市公司收益率

决定卖出期货合约进行避险。

一、概念与原理

(一)套期保值的概念 传统的套期保值是指投资者同时在期货市场和现货市场进行方 向相反的交易,使一个市场的盈利弥补另一个市场的亏损,从而在 两个市场建立对冲机制,以规避现货市场价格波动的风险。 (二)套期保值的原理

(1)同种商品的期货价格走势与现货价格走势一致 (2)现货市场与期货市场价格随期货合约到期日的临近而趋 向一致

例1 运用FTSE100指数期货进行套期保值交易范例 6月23日某基金经理人管理£2000万价值的股票组合,虽然股 票组合仅有40种股票,但基本与FTSE100指数相对应。这个组合 今年的获利目标是10%。由于谨慎选股,而且股票市场的整体上 扬,目前已经有8%的盈利。根据当时的市场判断,大盘指数很可 能出现重大的走势,基金经理人希望保持既有的8%的获利,所以 考虑采用指数期货进行避险,直到9月底为止。

份

未平仓

69651 655

FTSE100中型股250种指数期货(LIFFE)每大点为£10 9月份 3710.0 3705.0 +15.0 3710.0 3710.0 40 3408

经过仔细盘算之后,经理人认为大盘可能出现100点的涨势或 跌势。

6月23日:

经理人在3431点卖出9月份FTSE100指数期货,合约数量由下 列公式决定:

1. 计算股票市场整体收益率和上市公司股票的收益率

(1)股票市场整体收益率

R m t(INtD IE NX tD 1)/IE NX tD 1 EX

式中:Rmt—第t期的股票市场整体收益率 INDEXt—第t期期末的股票市场综合指数 1NDEXt-1—第t-1期期末的股票市场综合指数

(2)上市公司收益率

决定卖出期货合约进行避险。

《套期保值业务培训》课件

风险承受能力评估

评估企业的风险承受能力,以确 定合适的套期保值规模和策略。

选择套期保值工具

基础工具

01

如期货、期权、远期合约等。

衍生工具

02

如互换、掉期等。

根据风险类型选择合适的工具

03

根据需要规避的风险类型,选择相应的套期保值工具。

制定套期保值计划

01

02

03

时间框架

确定套期保值的时间跨度 ,短期、中期或长期。

02

定期进行市场调研和数 据分析,及时调整套期 保值策略。

03

建立完善的风险管理制 度和流程,确保风险控 制措施的有效执行。

04

使用多种衍生品工具和 策略,降低单一工具或 策略的风险集中度。

06

案例分析

企业套期保值案例分析

企业套期保值案例

某大型铜加工企业通过套期保值规避铜价波动风 险。

案例分析

该企业面临的主要风险是原材料铜价波动,通过 套期保值操作锁定成本,确保经营稳定。

操作方法

在期货市场买入相应的期货合约,获得赚取盈利的机会, 同时规避未来价格上涨的风险。

卖出套期保值策略

通过卖出期货合约的方式,规避未来价格下跌的风险 。

输入 标题

详细描述

当生产者或消费者担心未来商品价格下跌时,可以通 过在期货市场卖出期货合约的方式,获得赚取盈利的 机会,同时规避未来价格下跌的风险。

总结词

适用场景

在期货市场卖出相应的期货合约,获得赚取盈利的机 会,同时规避未来价格下跌的风险。

操作方法

适用于担心未来价格下跌的生产者或消费者。

综合套期保值策略

第一季度

第二季度

第三季度

第四季度

总结词

评估企业的风险承受能力,以确 定合适的套期保值规模和策略。

选择套期保值工具

基础工具

01

如期货、期权、远期合约等。

衍生工具

02

如互换、掉期等。

根据风险类型选择合适的工具

03

根据需要规避的风险类型,选择相应的套期保值工具。

制定套期保值计划

01

02

03

时间框架

确定套期保值的时间跨度 ,短期、中期或长期。

02

定期进行市场调研和数 据分析,及时调整套期 保值策略。

03

建立完善的风险管理制 度和流程,确保风险控 制措施的有效执行。

04

使用多种衍生品工具和 策略,降低单一工具或 策略的风险集中度。

06

案例分析

企业套期保值案例分析

企业套期保值案例

某大型铜加工企业通过套期保值规避铜价波动风 险。

案例分析

该企业面临的主要风险是原材料铜价波动,通过 套期保值操作锁定成本,确保经营稳定。

操作方法

在期货市场买入相应的期货合约,获得赚取盈利的机会, 同时规避未来价格上涨的风险。

卖出套期保值策略

通过卖出期货合约的方式,规避未来价格下跌的风险 。

输入 标题

详细描述

当生产者或消费者担心未来商品价格下跌时,可以通 过在期货市场卖出期货合约的方式,获得赚取盈利的 机会,同时规避未来价格下跌的风险。

总结词

适用场景

在期货市场卖出相应的期货合约,获得赚取盈利的机 会,同时规避未来价格下跌的风险。

操作方法

适用于担心未来价格下跌的生产者或消费者。

综合套期保值策略

第一季度

第二季度

第三季度

第四季度

总结词

《套期保值》幻灯片PPT

〔3〕当主营业务出现短期的、瞬间的无法抑制的波动时, 企业可以对产成品价格进展套期保值,以实现持续经营 的目标,但应该使用期权,而不是期货。确保现金资产 的减少换取了相当价值的期权资产。

〔4〕企业对于生产经营活动无法抑制的原材料价格波动, 应该以期货进展套期保值,以便降低经营本钱,确保企 业拥有“以确定的价格获得不确定性资产的权利〞。

于该公司的经营能

力所能够承受的范

围,该公司就应该 进展套期保值业务。

够抵抗当前的商品 价格波动,无需进 展套期保值业务。

帮助企业抑制经营中的不确定性 有哪些方法?

• (1)我们可以用期货和远期合同帮助企业消除其 不能抑制的不确定性;

• (2)企业本身可以利用自身的资源,技术和经营能 力来承担一局部不确定性。传统的金融工程学 帮助企业找到了第一种风险管理方法,但是, 这 种防范方法本身并不创造价值;而今天的实践 却发现,我们应该鼓励企业开展第二种风险管 理方法,这是创造价值的根本途径。

套期保值的根本特征:在现货市场和期货市场对同一 种类的商品同时进展数量相等但方向相反的买卖活动,即 在买进或卖出实货的同时,在期货市场上卖出或买进同等 数量的期货,经过一段时间,当价格变动使现货买卖上出 现的盈亏时,可由期货交易上的亏盈得到抵消或弥补。从 而在“现〞与“期〞之间、近期和远期之间建立一种对冲 机制,以使价格风险降低到最低限度。

案例分析

• 铜精矿 期货合约 • 目标本钱价 1224美元/吨 • 实际支付价 1654美元/吨 • 盈亏 亏损430美元/吨

买入开仓 1380美元/吨 卖出平仓 1880美元/吨 盈亏 盈利500美元/吨

• 结果显示,该铜业公司通过该买入套期保值交易,不仅有 效地躲避了因价格上涨给其带来的风险损失,而且获得了 一定的利润。

〔4〕企业对于生产经营活动无法抑制的原材料价格波动, 应该以期货进展套期保值,以便降低经营本钱,确保企 业拥有“以确定的价格获得不确定性资产的权利〞。

于该公司的经营能

力所能够承受的范

围,该公司就应该 进展套期保值业务。

够抵抗当前的商品 价格波动,无需进 展套期保值业务。

帮助企业抑制经营中的不确定性 有哪些方法?

• (1)我们可以用期货和远期合同帮助企业消除其 不能抑制的不确定性;

• (2)企业本身可以利用自身的资源,技术和经营能 力来承担一局部不确定性。传统的金融工程学 帮助企业找到了第一种风险管理方法,但是, 这 种防范方法本身并不创造价值;而今天的实践 却发现,我们应该鼓励企业开展第二种风险管 理方法,这是创造价值的根本途径。

套期保值的根本特征:在现货市场和期货市场对同一 种类的商品同时进展数量相等但方向相反的买卖活动,即 在买进或卖出实货的同时,在期货市场上卖出或买进同等 数量的期货,经过一段时间,当价格变动使现货买卖上出 现的盈亏时,可由期货交易上的亏盈得到抵消或弥补。从 而在“现〞与“期〞之间、近期和远期之间建立一种对冲 机制,以使价格风险降低到最低限度。

案例分析

• 铜精矿 期货合约 • 目标本钱价 1224美元/吨 • 实际支付价 1654美元/吨 • 盈亏 亏损430美元/吨

买入开仓 1380美元/吨 卖出平仓 1880美元/吨 盈亏 盈利500美元/吨

• 结果显示,该铜业公司通过该买入套期保值交易,不仅有 效地躲避了因价格上涨给其带来的风险损失,而且获得了 一定的利润。

套期保值概念及实例分析课件

通过套期保值策略,投资者可以锁定 未来价格,避免因价格波动带来的损 失,提高收益的稳定性。

套期保值还可以提高投资者的风险管 理水平,培养长期投资理念,促进市 场健康发展。

02

套期保值策略

买入套期保值策略

定义

买入套期保值策略是指通过买入期货合约,以抵消未来价格上涨的风险。适用 于希望保护其购买成本不受未来价格上升影响的实体,例如生产商或进口商。

套期保值策略的创新与挑战

1 2 3

套期保值策略多样化

随着金融衍生品市场的不断发展,套期保值策略 也日益多样化,包括买入套期保值、卖出套期保 值、交叉套期保值等。

风险管理能力提升

套期保值策略需要具备较高的风险管理能力,包 括市场风险、信用风险、流动性风险等,需要建 立完善的风险管理体系。

法律法规不断完善

实例

假设某油籽压榨厂预计在3个月后销售100吨油籽,由于担心 价格下跌,该压榨厂在期货市场上卖出100吨油籽期货合约 。如果未来油籽价格下跌,期货合约的盈利将抵消实际销售 收入的减少。

综合套期保值策略

定义

综合套期保值策略是一种结合买入和卖出套期保值的 策略,旨在全面管理价格风险。通过综合运用不同类 型的期货合约和期权等衍生工具,实现全方位的风险 管理。

石油的套期保值

套期保值背景

由于石油价格的波动也会 给企业带来风险,需要进 行套期保值。

套期保值策略

企业可以通过购买石油期 货合约来对冲未来石油价 格的上涨风险。

套期保值效果

通过套期保值,企业能够 锁定未来的石油采购成本 ,避免因价格上涨带来的 损失。

股票的套期保值

套期保值背景

套期保值效果

投资者需要对持有的股票进行风险管 理,以避免因股票价格波动带来的损 失。

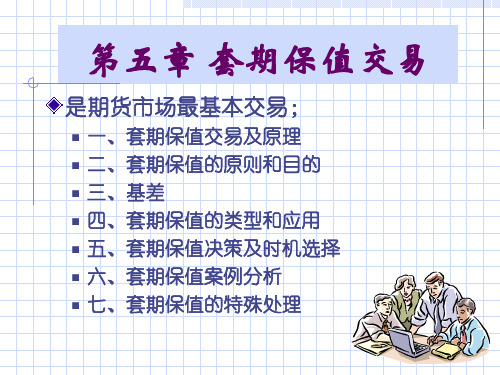

套期保值交易PPT课件

期

保 值

①套期保值交易者是现货市场买者;

的 原

面临未来商品价格上涨风险;

则 ②如遇价格上涨;

和 目

现货亏损,期货盈利。

的

13

二

、

套 (2)交易者是现货市场商品卖方

期

保 值

①套期保值者是现货市场卖方;

的 原

面临未来市场商品价格下跌的风险;

则 ②如遇价格下跌;

和 目

现货亏损,期货盈利。

的

14

二

遵循交易原则,价格风险大部分转移。

31

()

一

卖

5.卖出套期保值应用

出

套 期

(1)农产品生产者;

保 为未来收获并出售的农产品保值;

值 (2)经销商、储运商;

确保现货经营利润;

(3)加工商、制造商;

对未来出售的商品保值。

32

()

一

卖 出

6.对卖出套期保值有利基差变化

套 期

(1)价格变动具体情形;

差

1.基差为负数的正常市场;

期货价格高于现货价格;

2.基差为正值的反向市场;

持约未得到价格报偿;

甚至出现负持约成本;

3.基差为零的市场情况;

交割期到来期货价格中远期成本消失。

24

三

、

基 差

(六)基差的作用

1.基差对套期保值的影响;

基差不变,一市场盈利等于另一市场亏损; 基差变化,一市场盈利不等另一市场亏损;

(2)未来在现货市场卖出现货时;

在期货市场买入预先卖出的期货;

即对冲合约结束卖出套期保值。

30

()

一

卖

4.卖出套期保值结果

出

套 期

保 值

①套期保值交易者是现货市场买者;

的 原

面临未来商品价格上涨风险;

则 ②如遇价格上涨;

和 目

现货亏损,期货盈利。

的

13

二

、

套 (2)交易者是现货市场商品卖方

期

保 值

①套期保值者是现货市场卖方;

的 原

面临未来市场商品价格下跌的风险;

则 ②如遇价格下跌;

和 目

现货亏损,期货盈利。

的

14

二

遵循交易原则,价格风险大部分转移。

31

()

一

卖

5.卖出套期保值应用

出

套 期

(1)农产品生产者;

保 为未来收获并出售的农产品保值;

值 (2)经销商、储运商;

确保现货经营利润;

(3)加工商、制造商;

对未来出售的商品保值。

32

()

一

卖 出

6.对卖出套期保值有利基差变化

套 期

(1)价格变动具体情形;

差

1.基差为负数的正常市场;

期货价格高于现货价格;

2.基差为正值的反向市场;

持约未得到价格报偿;

甚至出现负持约成本;

3.基差为零的市场情况;

交割期到来期货价格中远期成本消失。

24

三

、

基 差

(六)基差的作用

1.基差对套期保值的影响;

基差不变,一市场盈利等于另一市场亏损; 基差变化,一市场盈利不等另一市场亏损;

(2)未来在现货市场卖出现货时;

在期货市场买入预先卖出的期货;

即对冲合约结束卖出套期保值。

30

()

一

卖

4.卖出套期保值结果

出

套 期

利用期货期权套期保值 ppt课件

856 (1,970) (7,773) (12,146)

(4,590) 4 –

1,334 (3,252) (12,715) (8,712)

(568) – –

158 (410) (2,111) 540

2,688 – –

(754) 1,934 3,099 (2,684)

(551) (1) – 80

(472) (3,272) (3,216)

(558) (44)

(602)

2,667 25

2,692

(846) 3,363 472 3,206 1,312 8,353 3,580

30

62 26

(7)

50

131

78

(816) 3,425 498 3,199 1,362 8,484 3,658

运用衍生品 – 壳牌石油

壳牌石油2017年对冲亏损5.52亿美元

Other comprehensive income Total comprehensive income Attributable to

BP shareholders Non-controlling interests

来源:英国石油年度财务报表

Q1

Q2

Q3

Q4

2014

Q1

Q2

Q3

Q4 2015

Q1

Condensed group statement of comprehensive income

Profit (loss) for the period Other comprehensive income Items that may be reclassified subsequently to profit or loss

(4,590) 4 –

1,334 (3,252) (12,715) (8,712)

(568) – –

158 (410) (2,111) 540

2,688 – –

(754) 1,934 3,099 (2,684)

(551) (1) – 80

(472) (3,272) (3,216)

(558) (44)

(602)

2,667 25

2,692

(846) 3,363 472 3,206 1,312 8,353 3,580

30

62 26

(7)

50

131

78

(816) 3,425 498 3,199 1,362 8,484 3,658

运用衍生品 – 壳牌石油

壳牌石油2017年对冲亏损5.52亿美元

Other comprehensive income Total comprehensive income Attributable to

BP shareholders Non-controlling interests

来源:英国石油年度财务报表

Q1

Q2

Q3

Q4

2014

Q1

Q2

Q3

Q4 2015

Q1

Condensed group statement of comprehensive income

Profit (loss) for the period Other comprehensive income Items that may be reclassified subsequently to profit or loss

套期保值策略课件(PPT 63页)

以上两例分别从生产商和购买者的角度 考察了套期保值的基本原理。

基于经销商视角的套期保值

已经进货,仓库存有商品,为了规避价格风 险,经销商应该怎样进行操作,以便套期保 值?

预期进货,仓库没有商品,为了规避价格风 险,经销商应该怎样进行操作,以便套期保 值?

08.02.2020

套期保值策略

08.02.2020

套期保值策略

23

影响套期保值效果的因素

时间差异影响 地点差异影响 品质差异影响 商品差异影响 数量差异影响 上述因素中,前四个因素常常导致期货合约价格并不收

敛于保值资产现货价格。数量差异则导致期货合约价值 与现货价值背离。 由于上述因素的存在,实践中完美套期保值是极其罕见 的。

08.02.2020

套期保值策略

பைடு நூலகம்

31

04年10月6日纽约商品交易所石油收盘价

08.02.2020

套期保值策略

32

考虑基差风险的套期保值效果

符号 S1、F1、b1 、 S2、F2、b2分别为t1 、 t2时刻的 保值资产的现货价格、期货合约的期货价格和 套期保值中的基差,则有

b1=S1-F1;b2=S2-F2

08.02.2020

套期保值策略

12

多头套期保值实例

已知条件

上海汽车于3月10日进行盘存,发现6月10日需采购 天然橡胶5000吨。

天然橡胶现货价格:6900元/吨

天然橡胶期货价格(6月份):6600元/吨

套期保值策略:

3月10日:买入6月份天然橡胶期货合约1000个。

6月10日:卖出1000个6月份橡胶期货合约,对初始 部位进行平仓。

期货套利套保教材PPT课件

26

(1)跨交割月份套利(跨期套利)

投机者在同一市场利用同一种商品不同交割期之间的价格 差距的变化,买进某一交割月份期货合约的同时,卖出另 一交割月份的同类期货合约以谋取利润的活动。其实质, 是利用同一商品期货合约的不同交割月份之间的差价的相 对变动来获利。这是最为常用的一种套利形式。 比如:如果你注意到5月份的大豆和7月份的大豆价格差 异超出正常的交割、储存费,你应买入5月份的大豆合约 而卖出7月份的大豆合约。过后,当7月份大豆合约与5月 份大豆合约更接近而缩小了两个合约的价格差时,你就能 从价格差的变动中获得一笔收益。跨月套利与商品绝对价 格无关,而仅与不同交割期之间价差变化趋势有关。 具体而言,这种套利方式又可细分牛市套利,熊市套利 及蝶式套利等。

9

卖期保值的利弊

利: a实现企业转移价格下跌的风险,实现企业的生 产营销计划; b在期交所交割能够避免现货交易中的种种弊端 c有利于现货合同的达成;

弊: 丧失现货市场价格对已有利时获取更大利润的 机会

10

三、套期保值的作用

企业是社会经济的细胞,企业用其拥有或掌握的资源去生 产经营什么、生产经营多少以及如何生产经营,不仅直接 关系到企业本身的生产经济效益,而且还关系到社会资源 的合理配置和社会经济效益的提高。而企业生产经营决策 正确与否的关键,在于能否正确地把握市场供求状态,特 别是能否正确掌握市场下一步的变动趋势。期货市场的建 立,不仅使企业能通过期货市场获取未来市场的供求信息, 提高企业生产经营决策的科学合理性,真正做到以需定产, 而且为企业通过套期保值来规避市场价格风险提供了场所, 在增进企业经济效益方面发挥着重要的作用。

7

买入套期保值的利弊分析

利: a买入套期保值能够回避价格上涨所带来的

(1)跨交割月份套利(跨期套利)

投机者在同一市场利用同一种商品不同交割期之间的价格 差距的变化,买进某一交割月份期货合约的同时,卖出另 一交割月份的同类期货合约以谋取利润的活动。其实质, 是利用同一商品期货合约的不同交割月份之间的差价的相 对变动来获利。这是最为常用的一种套利形式。 比如:如果你注意到5月份的大豆和7月份的大豆价格差 异超出正常的交割、储存费,你应买入5月份的大豆合约 而卖出7月份的大豆合约。过后,当7月份大豆合约与5月 份大豆合约更接近而缩小了两个合约的价格差时,你就能 从价格差的变动中获得一笔收益。跨月套利与商品绝对价 格无关,而仅与不同交割期之间价差变化趋势有关。 具体而言,这种套利方式又可细分牛市套利,熊市套利 及蝶式套利等。

9

卖期保值的利弊

利: a实现企业转移价格下跌的风险,实现企业的生 产营销计划; b在期交所交割能够避免现货交易中的种种弊端 c有利于现货合同的达成;

弊: 丧失现货市场价格对已有利时获取更大利润的 机会

10

三、套期保值的作用

企业是社会经济的细胞,企业用其拥有或掌握的资源去生 产经营什么、生产经营多少以及如何生产经营,不仅直接 关系到企业本身的生产经济效益,而且还关系到社会资源 的合理配置和社会经济效益的提高。而企业生产经营决策 正确与否的关键,在于能否正确地把握市场供求状态,特 别是能否正确掌握市场下一步的变动趋势。期货市场的建 立,不仅使企业能通过期货市场获取未来市场的供求信息, 提高企业生产经营决策的科学合理性,真正做到以需定产, 而且为企业通过套期保值来规避市场价格风险提供了场所, 在增进企业经济效益方面发挥着重要的作用。

7

买入套期保值的利弊分析

利: a买入套期保值能够回避价格上涨所带来的

第五章_金融期货的套期保值-PPT课件

四、套期保值策略的制定与实施

在套期保值时,投资者应根据自己在现货市场所持有的部 位而决定究竞选择多头套期保值还是空头套期保值,交叉套期 保值。

五、套期保值过程的监控与评价

套期保值过程的监控

套期保值过程中,根据不断地变化的情况,投资者对其原有的套期保值部 位作出必要的调整,以适应新的、变化后的情况。 套期保值的评价 主要包括套期保值效率的计算以及套期保值策略的评估。套期保值效率的 计算有多种不同的方法。 一种方法是比较套期保值的结果与套期保值的目标,以反映套期保值的效 率。 另一种方法是以期货部位的损益除以现货部位的损益。

案例1

美国进口商担心的是欧元升值而使进口成本增加,该进口商进行多头套 期保值。

如果1个月后欧元升值

现货市场 期货市场

2月10日

2月10日

现 汇 汇 率 : 0.3984 美 元 / 欧 元 买入1份3月欧元期货合约(开仓) 125000欧元折合49800美元 价格:0.4010美元/欧元 总价值:50125美元 3月10日 现汇汇率:0.4114美元/欧元 125000欧元折合51425美元 结果:损失1625美元(约3%) 3月10日 卖出1份3月欧元期货合约(平仓) 价格:0.4130美元/欧元 总价值:51625美元 结果:盈利1500美元

现货市场

3月10日 现汇汇率:1.121加元/美元 1500000美元折合1818000加元 6月10日 现汇汇率:1.3271加元/美元 1500000美元折合1990650加元 结果:损失172650加元

期货市场

3月10日 卖出 18份6月期加元期货合约(开仓)) 价格:0. 8250美元/加元 总价值:1485000美元 6月10日 买入 18份6月期加元期货合约(平仓) 价格:0. 7465美元/加元 总价值:1343700美元 结果:盈利141300美元

第七讲 期货原理及套期保值 PPT课件

《Investment》 xuwei

Chapter[7]-9

远期空头的盈亏示意图

K: 执行价格

K

《Investment》 xuwei

到期日价格, ST

Chapter[7]-10

Part 2:The Futures Market

Exchanges Trading Futures

• Chicago Board of Trade • Chicago Mercantile Exchange • LIFFE (London) • Eurex (Europe) • BM&F (Sao Paulo, Brazil) • TIFFE (Tokyo) • and many more (see list at end of 《Fundamental of Futures and

《Investment》 xuwei

Chapter[7]-13

降低信用风险

每日结算:期货合约实行逐日盯市制度,在每

个交易日结束时都进行结算

保证金账号:要买卖期货合约,投资者必须缴

纳既定金额的保证金以保证合约得到执行

清算协会(Clearinghouse):清算协会自身在

任何交易都不持有头寸,但参与每笔交易,承 担交易双方的中介

柜台市场(OTC)

非标准化产品 电话市场 信用风险

《Investment》 xuwei

Chapter[7]-3

在衍生证券市场上 遭受巨大损失的企业

企业

Procter & Gamble Metallgesellschaft Barings Bank Sumitomo Orange County

衍生证券是价值依赖于其它更基本的标的资