专业估值模型_EXCEL模版

天相Excel模版——三阶段自由现金流DCF估值

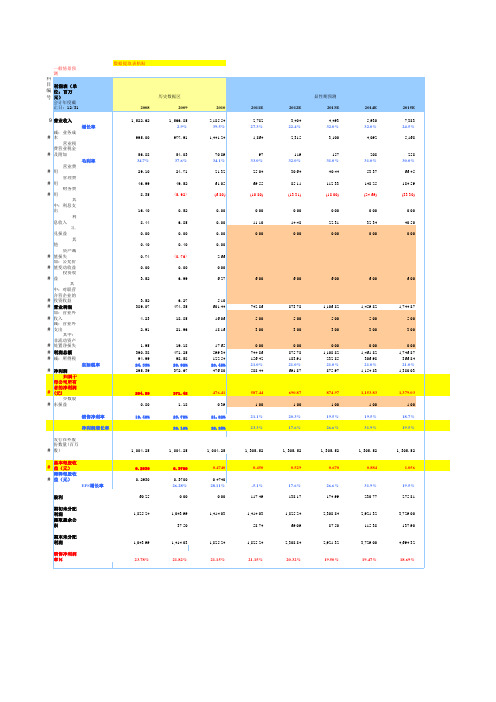

利润分配表(已优化)

历史利润表 预测利润表

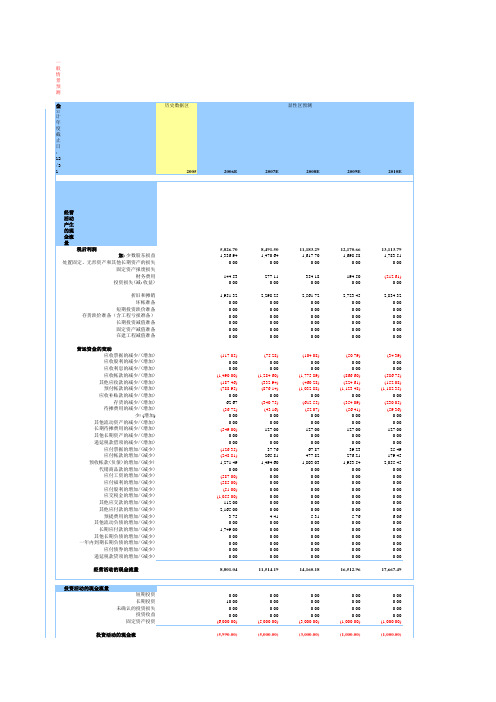

现金流量表(已优化)

历史数据 预测数据

行业发展分析 进行估值 自动模式

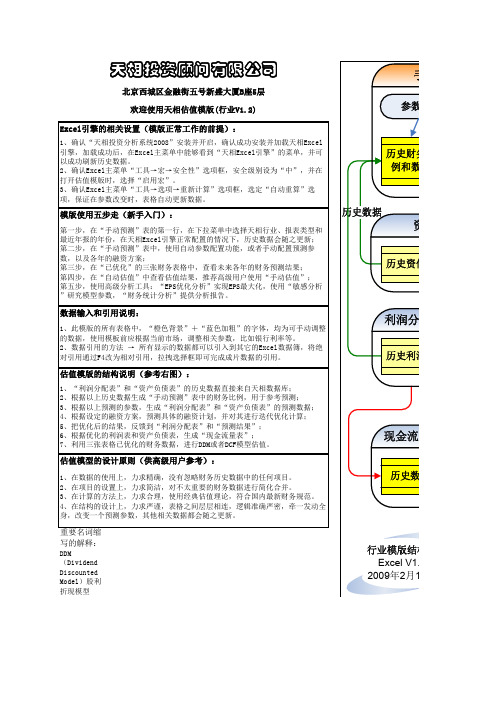

行业模版结构图 Excel V1.2 2009年2月18日

手动模式

重要名词缩写的解释:

DDM(Dividend Discounted Model)股利折现模型 DCF(Discounted Cash Flow)现金流折现模型 FCFF(Free Cash Flow for Firm)公司自由现金流 FCFE(Free Cash Flow for Equity)股东自由现金流 WACC(Weighted Average Cost of Capital)加权平均资本成本

天相投资顾问有限公司

北京西城区金融街五号新盛大厦B座5层 欢迎使用天相估值模版(行业V1.2) Excel引擎的相关设置(模版正常工作的前提):

1、确认“天相投资分析系统2008”安装并开启,确认成功安装并加载天相Excel 引擎,加载成功后,在Excel主菜单中能够看到“天相Excel引擎”的菜单,并可 以成功刷新历史数据。 2、确认Excel主菜单“工具→宏→安全性”选项框,安全级别设为“中”,并在 打开估值模版时,选择“启用宏”。 3、确认Excel主菜单“工具→选项→重新计算”选项框,选定“自动重算”选 项,保证在参数改变时,表格自动更新数据。

历史数据

资产债表

历史资债表

预测资债表

数据输入和引用说明:

1、此模版的所有表格中,“橙色背景”+“蓝色加粗”的字体,均为可手动调 整的数据,使用模板前应根据当前市场,调整相关参数,比如银行利率等。 2、数据引用的方法 → 所有显示的数据都可以引入到其它的Excel数据簿,将绝 对引用通过F4改为相对引用,拉拽选择框即可完成成片数据的引用。

超强大公司估值模型,收入预期EXCEL模板

2012E 3,404 22.4% 2,315 119 32.0% 30.64 85.11 (13.31) 0.00 14.48 0.00

2014E 5,930 32.0% 4,092 208 31.0% 53.37 148.25 (24.69) 0.00 32.34 0.00

6.00 1,744.87 5.00 3.00 0.00 1,746.87 366.84 21.0% 1,380.03 1,379.03 1.00 18.7% 19.5% 1,305.52 1.056 19.5% 275.81 3,729.00 137.90 4,694.32 18.69%

79 发行在外股份数量(百万股) 34 基本每股收益(元) 35 稀释每股收益(元)

6.00 742.86 5.00 3.00 0.00 744.86 156.42 21.0% 588.44 587.44 1.00 21.1% 23.3% 1,305.52 0.450 -5.1% 117.49 1,414.03 58.74 1,825.24 21.15%

6.00 873.78 5.00 3.00 0.00 875.78 183.91 21.0% 691.87 690.87 1.00 20.3% 17.6% 1,305.52 0.529 17.6% 138.17 1,825.24 69.09 2,308.84 20.32%

EPS增长率 股利 期初未分配利润 提取盈余公积 期末未分配利润 销售净利润率%

1,004.25 0.2930 0.2930

60.25 1,825.24

1,043.99 23.78%

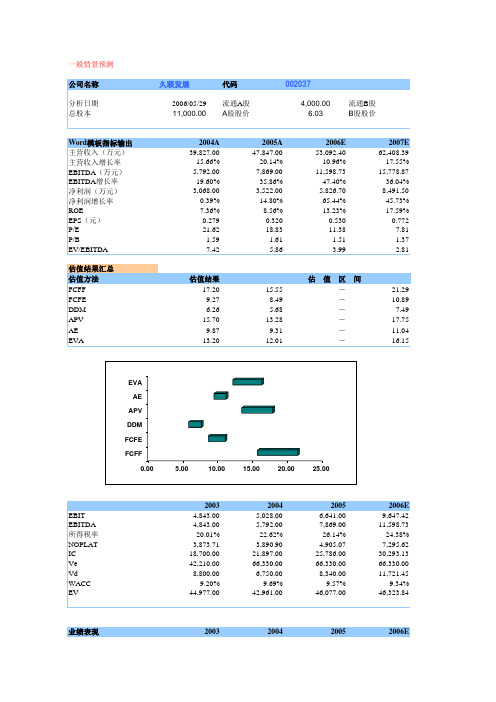

投行股票估值的Excel工作底稿(FCFF、FCFE、DDM、APV、EVA、AE)

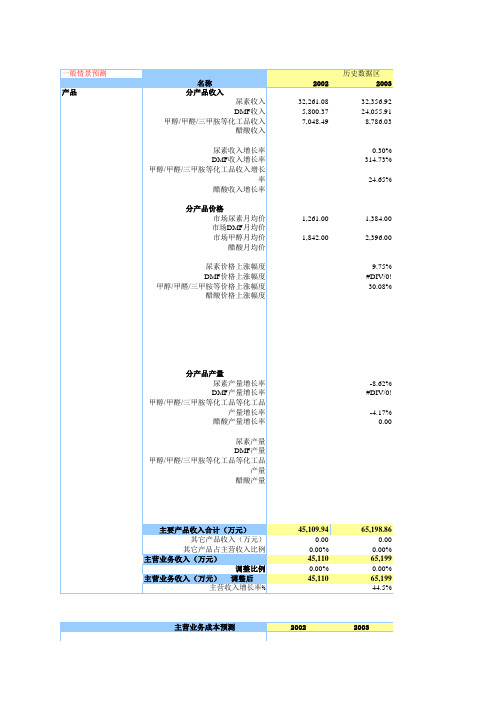

利润表(万元) 主营业务收入 主营业务利润 其他业务利润 营业费用 管理费用 财务费用 营业利润 投资收益 利润总额 净利润 NOPLAT

资产负债表(万元) 流动资产 货币资金 短期投资

31.41%

24.32% 25.77% 14.22%

2003 15.11

1.62 9.40 9.40 13.83 3.56 3.68 1.16%

1.54 6.94

2007E 67,905.18

39.50% 13,348.07

64.62% 6,606.93 87.54% 18.59%

1.016 7.05 1.31 3.88

估 值 区 间

17.08

-

14.90

-

2.63

-

14.90

-

9.65

-

14.21

-

23.62 19.09

3.29 20.13 10.94 18.10

EVA AE

APV DDM FCFE FCFF

0.00

2007E 10,826.01 13,348.07

32.73% 7,282.18 40,557.76 46,605.00 20,294.54

估值模型Excel表

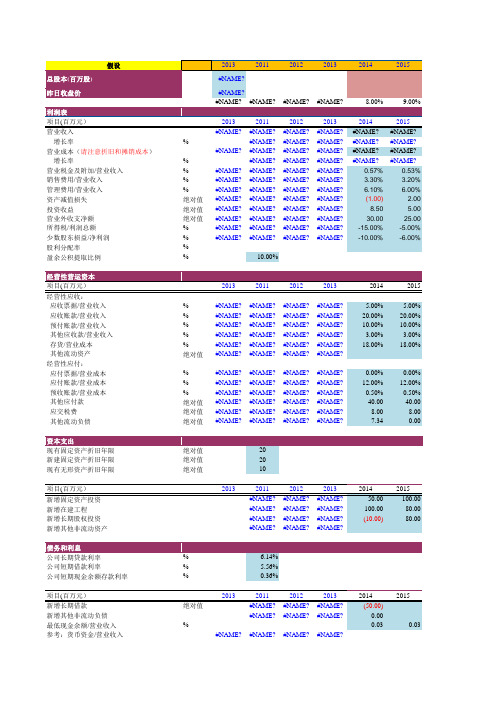

营业成本(请注意折旧和摊销成本)#NAME?#NAME?#NAME?#NAME?#NAME?#NAME?增长率%#NAME?#NAME?#NAME?#NAME?#NAME?营业税金及附加/营业收入%#NAME?#NAME?#NAME?#NAME?0.57%0.53%销售费用/营业收入%#NAME?#NAME?#NAME?#NAME? 3.30% 3.20%管理费用/营业收入%#NAME?#NAME?#NAME?#NAME? 6.10% 6.00%资产减值损失绝对值#NAME?#NAME?#NAME?#NAME?(1.00) 2.00投资收益绝对值#NAME?#NAME?#NAME?#NAME?8.50 5.00营业外收支净额绝对值#NAME?#NAME?#NAME?#NAME?30.0025.00所得税/利润总额%#NAME?#NAME?#NAME?#NAME?-15.00%-5.00%少数股东损益/净利润%#NAME?#NAME?#NAME?#NAME?-10.00%-6.00%股利分配率%盈余公积提取比例%10.00%项目(百万元)201320112012201320142015应收票据/营业收入%#NAME?#NAME?#NAME?#NAME? 5.00% 5.00%应收账款/营业收入%#NAME?#NAME?#NAME?#NAME?20.00%20.00%预付账款/营业收入%#NAME?#NAME?#NAME?#NAME?10.00%10.00%其他应收款/营业收入%#NAME?#NAME?#NAME?#NAME? 3.00% 3.00%存货/营业成本%#NAME?#NAME?#NAME?#NAME?18.00%18.00%其他流动资产绝对值#NAME?#NAME?#NAME?#NAME?经营性应付:应付票据/营业成本%#NAME?#NAME?#NAME?#NAME?0.00%0.00%应付账款/营业成本%#NAME?#NAME?#NAME?#NAME?12.00%12.00%预收账款/营业成本%#NAME?#NAME?#NAME?#NAME?0.50%0.50%其他应付款绝对值#NAME?#NAME?#NAME?#NAME?40.0040.00应交税费绝对值#NAME?#NAME?#NAME?#NAME?8.008.00其他流动负债绝对值#NAME?#NAME?#NAME?#NAME?7.340.00项目(百万元)201320112012201320142015新增固定资产投资#NAME?#NAME?#NAME?50.00100.00新增在建工程#NAME?#NAME?#NAME?100.0080.00新增长期股权投资#NAME?#NAME?#NAME?(10.00)80.00新增其他非流动资产#NAME?#NAME?#NAME?增发发行价格(元)发行股数(百万股)永续增长率% 2.00%贝塔值(β) 1.00无风险利率(Rf)% 3.41%风险溢价(Rm-Rf)% 6.60%债务成本Kd% 5.31%法定所得税率T%25.00%#NAME?#NAME?#NAME?#NAME?#NAME?#NAME?#NAME?#NAME? #NAME?#NAME?#NAME?#NAME?#NAME?#NAME?#NAME?#NAME?0.58%0.13%0.13%0.13%0.13%0.13%0.13%0.13%3.00% 1.30% 1.30% 1.30% 1.30% 1.30% 1.30% 1.30%6.00% 1.70% 1.70% 1.70% 1.70% 1.70% 1.70% 1.70%4.0011.0012.0013.0014.0015.0016.0017.0010.00#NAME?10.76 6.3312.66#NAME?13.628.0122.00 4.00 5.00 6.007.008.009.0010.007.00%12.00%12.00%12.00%12.00%12.00%12.00%12.00%-4.00%0.03%0.03%0.03%0.03%0.03%0.03%0.03%201620172018201920202021202220235.00%8.00%8.00%8.00%8.00%8.00%8.00%8.00%20.00%9.00%9.00%9.00%9.00%9.00%9.00%9.00%10.00% 3.50% 3.50% 3.50% 3.50% 3.50% 3.50% 3.50%3.00%0.00%0.00%0.00%0.00%0.00%0.00%0.00%18.00%8.00%8.00%8.00%8.00%8.00%8.00%8.00%。

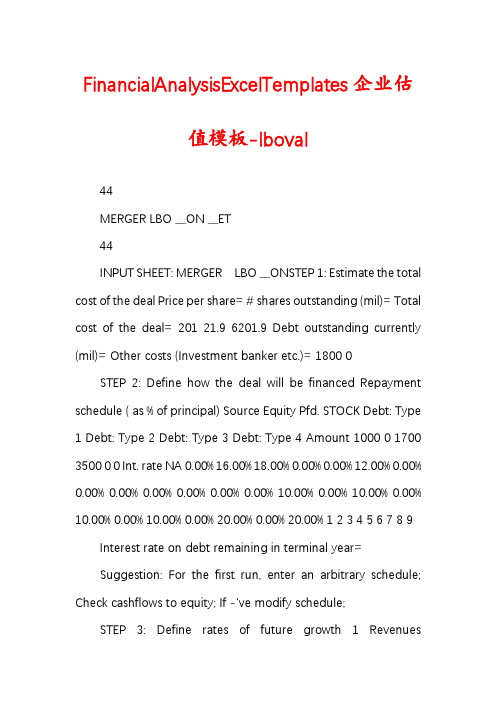

FinancialAnalysisExcelTemplates企业估值模板-lboval

FinancialAnalysisExcelTemplates企业估值模板-lboval44MERGER LBO __ON __ET44INPUT SHEET: MERGER LBO __ONSTEP 1: Estimate the total cost of the deal Price per share= # shares outstanding (mil)= Total cost of the deal= 201 21.9 6201.9 Debt outstanding currently (mil)= Other costs (Investment banker etc.)= 1800 0STEP 2: Define how the deal will be financed Repayment schedule ( as % of principal) Source Equity Pfd. STOCK Debt: Type 1 Debt: Type 2 Debt: Type 3 Debt: Type 4 Amount 1000 0 1700 3500 0 0 Int. rate NA 0.00% 16.00% 18.00% 0.00% 0.00% 12.00% 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% 0.00% 10.00% 0.00% 10.00% 0.00% 10.00% 0.00% 10.00% 0.00% 20.00% 0.00% 20.00% 1 2 3 4 5 6 7 8 9Interest rate on debt remaining in terminal year=Suggestion: For the first run, enter an arbitrary schedule; Check cashflows to equity; If -'ve modify schedule;STEP 3: Define rates of future growth 1 RevenuesDepreciation (See below) Cap. Spending (See below) Working Cap : % of Revenue 14.00% 14.00% 14.00% 16.00% 2 14.00% 14.00% 14.00% 16.00% 3 14.00% 14.00% 14.00% 16.00% 4 14.00% 14.00% 14.00% 16.00% 5 14.00% 14.00% 14.00% 16.00% 6 8.00% 8.00% 8.00% 16.00% 7 8.00% 8.00% 8.00% 16.00% 8 8.00% 8.00% 8.00% 16.00% 9 8.00% 8.00% 8.00% 16.00% 10 8.00% 8.00% 8.00% 16.00%INPUT SHEET: MERGER LBO __ONPrice per share=# shares outstanding (mil)=Total cost of the deal=Debt outstanding currently (mil)=Other costs (Investment banker etc.)=STEP 2: Define how the deal will be financedRepayment schedule ( as % of principal)SourceEquityPfd. STOCKDebt: Type 1Debt: Type 2Debt: Type 3Debt: Type 4Suggestion: For the first run, enter an arbitrary schedule; Check cashflows to equity; If -'ve modify schedule;STEP 3: Define rates of future growthRevenuesDepreciation (See below)Cap. Spending (See below)WorkingCap : % of Revenue45MERGER LBO __ON __ET45COGS: % of Revenues85.68%85.68%85.68%85.68%85.68%85.68%85.68%85.68%85.68%85.68%Default values= If you do not enter rates, the growth rates in depreciation, capital spending = growth rate in revenues. The default values for COGS and Working Capital come from Step 6 below.STEP 4: __ __TION Current T.Bill rate= Ordinary tax rate= 8.00% 40.00% Market risk premium= Current beta of firm= 8.50% 1.05STEP 5: __ ASSETS TO BE SOLD (Enter the year in which assets will be sold and market value and CF to the firm from those assets) 1 Assets sold: Mkt. Value Assets sold: Revenues Assets sold: COGS (%) Assets sold: Depreciation Assets sold: Capital Spending $0 $0 0.00% $0 $0 2 $0 $0 0.00% $0 $0 3 $0 $0 0.00% $0 $0 4 $0 $0 0.00% $0 $0 5 $0 $0 0.00% $0 $0 6 $0 $0 0.00% $0 $0 7 $0 $0 0.00% $0 $0 8 $0 $0 0.00% $0 $0 9 $0 $0 0.00% $0 $0 10 $0 $0 0.00% $0 $0 [ Enter the market value of the asset sold; Enter the EBIT, Depreciation and Capital Spending of the asset; Only in the year sold]STEP 6: ENTER __TION ON __ INCOME __NT Revenues = Current EBIT = Current Int. Exp= Current Deprec'n= $10,000 $892.00 $200.00 $540.00 COGS as % of Revenue= Current Capital Spending= Working Cap. as % of Revenues= Interest rate on Debt Currently= 85.68% $438.00 16.00% 12.00% (Default = 1 - (EBIT+Depreciation)/Revenues)COGS: % of RevenuesDefault values= If you do not enter rates, the growth rates in depreciation, capital spending = growth rate in revenues. values for COGS and Working Capital come from Step 6 below.Current T.Bill rate=Ordinary tax rate=Market risk premium=Current beta of firm=STEP 5: __ ASSETS TO BE SOLD (Enter the year in which assets will be sold and market value and CF to the firm from those assets) Assets sold: Mkt. ValueAssets sold: RevenuesAssets sold: COGS (%)Assets sold: Depreciation[ Enter the market value of the asset sold; Enter the EBIT, Depreciation and Capital Spending of the asset; Only in the year sold]Revenues =Current EBIT =Current Int. Exp=Current Deprec'n=COGS as % of Revenue=Current Capital Spending=Working Cap. as % of Revenues=Interest rate on Debt Currently=46MERGER LBO __ON __ET46__WS FROM LBO PRE- LBO __ Revenues COGS Depreciation EBIT -Int: Type 1 -Int: Type 2 -Int: Type 3 -Int: Type 4 Taxable Income - Taxes Net Income + Deprec'n CF from Oper. - Capital Sp. - WC Chg - Prin. Rep:1 - Prin. Rep:2 - Prin. Rep:3 - Prin. Rep:4 - Pref. Div + Asset Sales CF to Equity $10,000 $8,568 $540 $892 $200 $0 $0 $0 $692 $277 $415 $540 $955 $438 $196 $0 $0 $0 $0 $0 $0 $321 1 $11,400 $9,768 $616 $1,017 $272 $630 $0 $0 $115 $46 $69 $616 $685 $499 $224 $0 $0 $0 $0 $0 $0 ($39) 2 $12,996 $11,135 $702 $1,159 $272 $630 $0 $0 $257 $103 $154 $702 $856 $569 $255 $0 $0 $0 $0 $0 $0 $32 3 $14,815 $12,694 $800 $1,322 $272 $630 $0 $0 $420 $168 $252 $800 $1,052 $649 $291 $0 $0 $0 $0 $0 $0 $112 4 $16,890 $14,471 $912 $1,507 $272 $630 $0 $0 $605 $242 $363 $912 $1,275 $740 $332 $0 $350 $0 $0 $0 $0 ($147) AFTER LBO 5 $19,254 $16,497 $1,040 $1,717 $272 $567 $0 $0 $878 $351 $527 $1,040 $1,567 $843 $378 $0 $350 $0 $0 $0 $0 ($5) 6 $20,794 $17,817 $1,123 $1,855 $272 $504 $0 $0 $1,079 $432 $647 $1,123 $1,770 $911 $246 $0 $350 $0 $0 $0 $0 $263 7 $22,458 $19,242 $1,213 $2,003 $272 $441 $0 $0 $1,290 $516 $774 $1,213 $1,987 $984 $266 $0 $350 $0 $0 $0 $0 $387 8 $24,255 $20,781 $1,310 $2,164 $272 $378 $0 $0 $1,514 $605 $908 $1,310 $2,218 $1,062 $287 $0 $700 $0 $0 $0 $0 $168 9 $26,195 $22,444 $1,415 $2,337 $272 $252 $0 $0 $1,813 $725 $1,088 $1,415 $2,502 $1,147 $310 $0 $700 $0 $0 $0 $0 $344 10 $28,291 $24,239 $1,528 $2,524 $272 $126 $0 $0 $2,126 $850 $1,275 $1,528 $2,803 $1,239 $335 $0 $700 $0 $0 $0 $0 $529 RevenuesCOGSDepreciationEBIT -Int: Type 1 -Int: Type 2 -Int: Type 3 -Int: Type 4Taxable Income - TaxesNet Income + Deprec'nCF from Oper. - Capital Sp. - WC Chg - Prin. Rep:1 - Prin. Rep:2 - Prin. Rep:3 - Prin. Rep:4 - Pref. Div + Asset SalesCF to Equity47MERGER LBO __ON __ET47+ Pref. Div + Int (1-t) + Princ. Rep CF to firm$0 $120 $0 $441$0 $541 $0 $502$0 $541 $0 $573$0 $541 $0 $653$0 $541 $350 $744$0 $503 $350 $849$0 $466 $350 $1,079$0 $428 $350 $1,165$0 $390 $700 $1,258$0 $314 $700 $1,359$0 $239 $700 $1,467 $17,828 $19,528Term Value of Equity= Term Value of Firm=MERGER LBO __ON __ET + Pref. Div+ Int (1-t) + Princ. RepCF to firm474748MERGER LBO __ON __ET48__ __RE AND COSTS OF EQUITY/__ PRE-LBO __ Debt: Type 1 Debt: Type 2 Debt: Type 3 Debt: Type 4 Pfd. Div Equity D/E D/(D+E+Pfd) Pfd/(D+E+Pfd) $1,800 $0 $0 $0 $0 $4,402 40.89% 29.02% 0.00% 1 $1,700 $3,500 $0 $0 $0 $1,000 520.00% 83.87% 0.00% 2 $1,700 $3,500 $0 $0 $0 $1,069 486.47% 82.95% 0.00% 3 $1,700 $3,500 $0 $0 $0 $1,223 425.09% 80.96% 0.00% 4 $1,700 $3,500 $0 $0 $0 $1,475 352.54% 77.90% 0.00% 5 $1,700 $3,150 $0 $0 $0 $1,838 263.91% 72.52% 0.00% AFTER-LBO 6 $1,700 $2,800 $0 $0 $0 $2,365 190.29% 65.55% 0.00% 7 $1,700 $2,450 $0 $0 $0 $3,012 137.78% 57.94% 0.00% 8 $1,700 $2,100 $0 $0 $0 $3,786 100.36% 50.09% 0.00% 9 $1,700 $1,400 $0 $0 $0 $4,694 66.04% 39.77% 0.00% 10 $1,700 $700 $0 $0 $0 $5,782 41.51% 29.33% 0.00%Beta Cost of Equity Interest rate WACC1.05 16.93% 12.00% 14.10%3.47 37.53% 17.35% 14.78%3.30 36.08% 17.35% 14.79%2.99 33.45% 17.35% 14.80%2.63 30.33% 17.35% 14.81%2.18 26.51% 17.30% 14.81%1.81 23.35% 17.24% 14.83%1.54 21.09% 17.18% 14.84%1.35 19.48% 17.11% 14.86%1.18 18.01% 16.90% 14.88%1.05 16.95% 16.58% 14.90%Cum Cost of Eq. Cum WACC1.__-__ 1.__-__2.__-__3.__-__4.__-__5.__-__6.__-__7.__-__8.__-__ 10.__-__ 1.__-__ 1.__-__ 1.__-__ 1.__-__ 1.__-__ 2.__-__ 2.__-__ 3.__-__ 3.__-__ 3.__-__Cum Cost of Eq.Cum WACC1.__-__1.__-__2.__-__3.__-__4.__-__5.__-__6.__-__7.__-__8.__-__0.__-__.__-__1.__-__1.__-__1.__-__.__-__2.__-__2.__-__3.__-__3.__-__3.__-__49MERGER LBO __ON __ET49__ OF THE MERGER/LBO __SPV of CF Equity Investors All Investors $1,974 $9,148Investment $1,000 $6,200Decision ACCEPT THE DEAL ACCEPT THE DEALCashflow to Equity Investors Average FCFE = Maximum FCFE = Minimum FCFE= Std. Deviation of FCFE= $164 $529 ($147) $214Leverage D/E Ratio before LBO = D/E Ratio after LBO = D/E Ratio in year 5= D/E Ratio in year 10 = 40.89% 520.00% 190.29% 24.09%Beta Beta before LBO = Beta after LBO = Beta in year 10 = 1.05 3.47 0.96__ OF THE MERGER/LBO __S50MERGER LBO __ON __ET50100.00% 20.00%After yr 10 8.00% 8.00% 8.00% 16.00%51MERGER LBO __ON __ET5185.68%TermYear$30,554$26,179$1,650$2,725$204$0$0$0$2,521$1,009$1,51 3$1,650$3,163$1,338$362$0$0$0$0$0$0$1,462$0$122$0$1,58554MERGER LBO __ON __ET54Term Year $1,700 $0 $0 $0 $0 $7,057 24.09% 19.41% 0.00%。

全套价值估算EXCEL表(DCF、DDM、FCFF、IC等一系列估值的推算过程).

15.00% 30.00% 25.00% 0.00

33.00% 10.00% 10.00%

20.00% 0.00% 0.00%

6.00

18.00

99,347.56 0.00 0.00% 99,348 0.00% 99,348 52.4%

135,222.00 0.00 0.00% 135,222 0.00% 135,222 36.1%

2009E 157,050.47 108,914.22 32,414.46 111,600.00 14.00% -5.00% 0.00%

38.06% 68.91% 59.85%

49.59% 12.81% 60.63%

49.35% 65.00% 4.50%

9.25% 37.80% 25.00%

1,653.00 2,800.00

1,855.72 0.00 3,904.32

1,911.39 0.00 3,709.10

1,815.82 0.00 3,709.10

1,725.03 0.00 3,709.10 6,000.00 -5.00% 0.00% 0.00%

1,638.78 0.00 3,709.10 6,200.00 -5.00% -5.00% 0.00%

19.41% 23.76% 18.01%

20.57% 15.02% 21.11%

21.37% 20.11% 21.11%

20850.75 52.90% 20.77%

25394.00 21.79% 18.78%

41518.90 63.50% 20.86%

2004

2005E

2006E

669.10 9652.25

2005 13,749.00 6883.00

专业估值模型_EXCEL模版

#REF!

#REF! #REF!

#REF! #REF!

2007E 21.97% 78.01%

#REF! #REF! #REF!

2008E

2009E

32.2%

27.79%

77.8%

78.25%

#REF!

#REF!

#REF! #REF!

#REF! #REF!

24.16%

35.39%

30.57%

76.45%

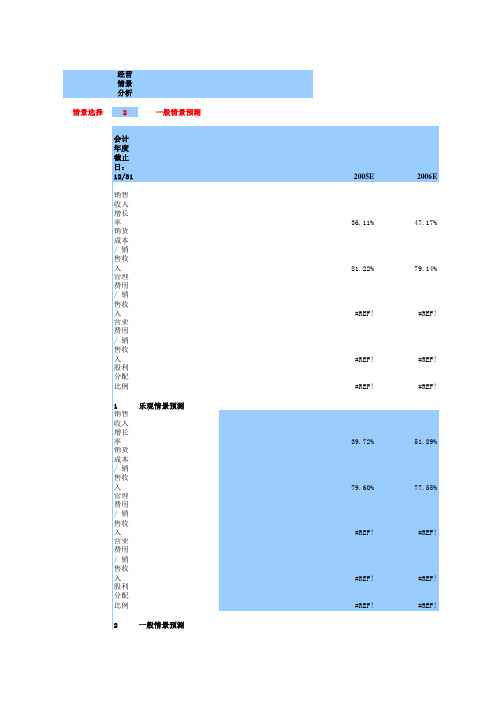

经营 情景 分析

情景选择

2

一般情景预测

会计 年度 截止 日: 12/31

销售

收入

增长 1率

销货

成本

/销

售收 2入

管理

费用

/销

售收 3入

营业

费用

/销

售收

入 股利

分配

比例

1 销售 收入 增长 率 销货 成本 /销 售收 入 管理 费用 /销 售收 入 营业 费用 /销 售收 入 股利 分配 比例

乐观情景预测

28.96%

25.01%

79.57%

79.40%

79.81%

#REF!

#REF!

#REF!

#REF! #REF!

#REF! #REF!

#REF! #REF!

3 销售 收入 增长 率 销货 成本 /销 售收 入 管理 费用 /销 售收 入 营业 费用 /销 售收 入 股利 分配 比例

保守情景预测

36.11%

47.17%

81.22%

79.14%

#REF!

#REF!

#REF! #REF!

#REF! #REF!

32.50%

42.46%

excel股票估值公司估值模型(dcf估值、ddm估值、apv估值、ae估值、eva估值)

指标说明: EV=股权价值+债权价值—现金 EBITDA = EBIT + 折旧 + 摊销 EBIT = 营业利润+财务费用 NOPLAT = EBIT ×(1-所得税率)= EBIT - 所得税(只考虑核心业务,扣除非经常性损益) IC(invested capital)= 股东权益 + 长期借款 + 短期借款 + 应付债券 + 少数股东权益-现金-短期投资-长期投资 ROIC = NOPLAT / IC × 100% OPFCF = EBITDA - 税收 - 净资本性支出- 营运资本的增加 WACC = [(Ke×Ve)+(Kd×Vd)] / (Ve+Vd)

每股指标 报表EPS 经常性EPS 每股红利 每股经营现金流 每股净资产

2003 0.28 0.00 1.90

2004 0.28 0.00 3.79

2005 0.32 0.35 3.74

2006E 0.53 0.26 0.80 4.00

流动性 净负债 / 权益 总负债 / 总资产 流动比率 速动比率

0.00 0.00

流通H股 H股股价

0.00 0.00

2008E 75,287.30 20.64% 19,873.37 25.95% 11,183.29 31.70% 20.76% 1.017 5.93 1.23 1.97

敏感度分析区间 贴现率± 1%,长期增长率± 1% 贴现率± 1%,长期增长率± 1% 贴现率± 1%,长期增长率± 1% 贴现率± 1%,长期增长率± 1% 贴现率± 1%,长期增长率± 1% 贴现率± 1%,长期增长率± 1%

2006E 53,092.40 10.96% 11,598.73 47.40% 5,826.70 65.44% 13.23% 0.530 11.38 1.51 3.99

企业估值模型之财务预测分析excel模板

2018 Est 2,000 8 16,000 18,920 6,931 11,988 29,264 3,382 -20,658 -5,164 -15,493 -82% -5,349

2019 Est 2,000 12 24,000 32,636 12,358 21,200 2,285 5,580 13,335 3,334 10,001 31% 4,652

60,000 50,000 40,000 30,000 20,000 10,000 -10,000 净现金流

2015 Est -1,853

2016 Est -6,544

2017 Est 6,648

2018 Est 13,304

2019 Est 14,107

2020 Est 24,109

2021 Est 53,431

24,924 44,887 74,463 127,204

BOT+等离子装置销售NPV

80,000 60,000 63,701

-2,048 7,731 17,332 63,701

40,000 17,332 20,000 -2,048 -20,000 NPV,3年 NPV,4年 NPV,5年 NPV,7年 7,731

2020 Est 2,000 12 24,000 37,532 12,581 77,774 2,627 44,588 39,096 9,774 29,322 78% 33,974

2015 Est -5,112 3,259 -1,853

2016 Est -11,976 5,432 -6,544

2017 Est -15,080 21,728 6,648

15%

10%

2017 Est 2,056 788 2,578 144 384 2,050 512 1,537 75%

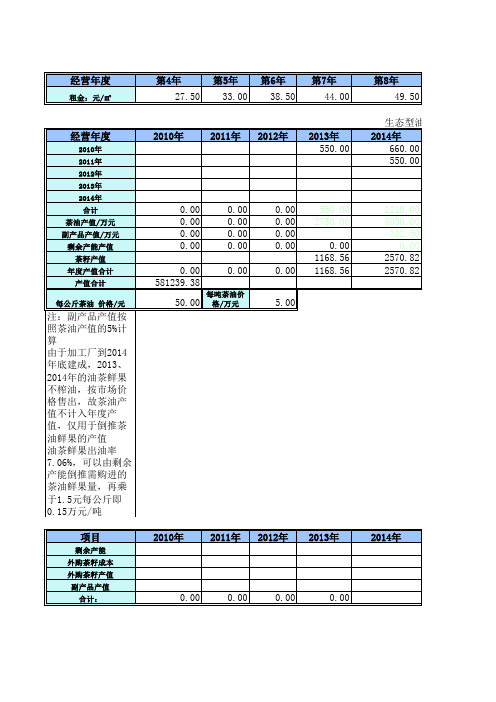

投资估算、财务预测、投资分析与企业估值(含敏感性分析)EXCEL模版

2、油茶鲜果出油率7.06%,可以由剩余产能倒推需购进的茶油鲜果量,再乘于1.5元每公斤即0.15万元/吨产重购重提折旧),水利设施提10年折旧(10年后清理旧资产重建重提折旧)2、生产性生物资产、厂房、加工设备折旧进生产成本3、固定资产维护费与折旧费一样多2、第三年的劈草抚育、管理费和化肥农药要转入油茶林资产,以后按照折旧进入生产成本2、宣传广告费按照销售收入的10%,运输仓储费按照销售收入的3%3、无形资产摊销按照林地承包权每年支付的款项,及100万元4、研发费用按照销售收入的5%,差旅费按照销售收入的1%,坏账准备按照应收账款余额的5%格售出,故茶油产值不计入年度产值,仅用于倒推茶油鲜果的产值1.5元每公斤即0.15万元/吨乘于1.5元每公斤即0.15万335.00232.50382.50382.50382.50旧)#REF!#REF!#REF!#REF!#REF!25.0025.0025.0025.0025.00300.00300.00300.00300.00300.00#REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!60.0060.0060.0060.0060.00300.00300.00300.00300.00300.00216.00216.00216.00216.00216.00#REF!210.00210.0060.00旧进入生产成本余额的5%255.00345.00232.50382.50382.50#REF!#REF!#REF!#REF!#REF!25.0025.0025.0025.0025.00300.00300.00300.00300.00300.00 #REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!#REF!60.0060.0060.0060.0060.00300.00300.00300.00300.00300.00 216.00216.00216.00216.00216.0035.00。

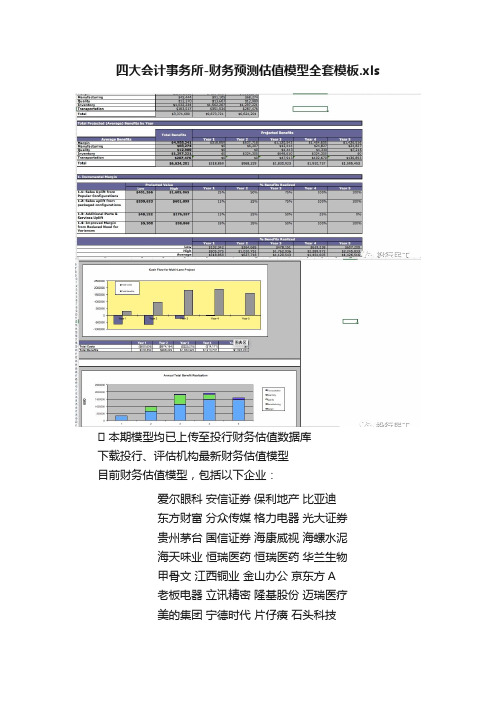

四大会计事务所-财务预测估值模型全套模板.xls

四大会计事务所-财务预测估值模型全套模板.xls本期模型均已上传至投行财务估值数据库下载投行、评估机构最新财务估值模型目前财务估值模型,包括以下企业:爱尔眼科安信证券保利地产比亚迪东方财富分众传媒格力电器光大证券贵州茅台国信证券海康威视海螺水泥海天味业恒瑞医药恒瑞医药华兰生物甲骨文江西铜业金山办公京东方A老板电器立讯精密隆基股份迈瑞医疗美的集团宁德时代片仔癀石头科技平安人寿保险青岛啤酒上海机场顺丰控股苏宁易购同仁堂万科A五粮液建模香飘飘药明康德一汽轿车伊利股份长春高新长江电力招商银行兆易创新浙江医药智飞生物中国国旅中国神华中芯国际中信建投中信证券紫金矿业港交所国药控股海底捞快手美团农夫山泉腾讯控股小米集团中国财险中国恒大中国生物中国铁塔阿里巴巴爱奇艺百度贝壳哔哩哔哩伯克希尔哈撒韦 Uber德州仪器通用汽车 IBM 蔚来好未来华住酒店京东麦当劳奈飞拼多多汽车之家星巴克网易唯品会小鹏汽车新浪微博亚马逊 Tesla......目前财务模型,包括:01现金持有量决策(随机模型)02现金持有量决策(鲍曼模型)03存货经济订货量(瞬时补充)04存货经济订货量(陆续供应)05存货组合模拟 06安全储备决策 07自制或外购决策08可接受折扣决策 09非累进折扣的经济订货量 10累进折扣的经济订货量 11应收政策12应收信用期决策 13应收折扣决策 14应收组合决策 15时间价值(复利)16时间价值(年金)17投资方案可行性分析 18投资方案优劣分析19投资净现值预测分析 20投资盈亏平衡分析 21投资因素敏感分析23固定资产经济寿命 24融资租赁决策 25设备更新决策26证券估价 27证券收益率 28证券组合决策 29多证券组合决策30约束条件项目组合决策 31不确定条件下项目组合决策 32企业价值评估33资本成本 34边际资本成本 35资本概算 36无风险筹资决策37风险筹资决策 38杠杆分析 39杠杆平衡 40可持续增长分析(权益乘数)41可持续增长分析(收益留存率)42可持续增长分析(销售净利率)43可持续增长分析(资产周转率)44业务季节与循环变动 45业务长期趋势46财务预测之销售百分比法 47财务预测之回归分析法 48财务预测平衡分析49财务预测敏感分析 50量本利之成本分解 51量本利之多业务量成本分解52量本利之利润预测 53量本利之量价相关时的利润预测 55量本利之敏感分析56量本利之单业务量盈亏平衡分析 57量本利之多业务量盈亏平衡分析58量本利之量价相关时的盈亏平衡分析......目前并购财务模型底稿,包括:M01-01-BasicArbitrageModel.xlsM03-01-PoolingvsPurchase.xlsM03-02-PoolingvsPurchaseLeverage.xlsM09-01-ComparableCompaniesValuation.xls M09-02-SpreadsheetValuations.xlsM09-03-SpreadsheetCalculations.xlsM09-04-ValuationModelBasedon_r_and_b.xls M10-01-MergerPerformance.xlsM10-02-GeneralDCFSpreadsheetValuation.xls M10-03-BasicRevenueGrowthFormula.xlsM10-04-MergerValuationApplication.xlsM10-05-General4-StageModel.xlsM10-06-4-StageSpreadsheet.xlsM10-07-GrowthRateCalculation.xlsM10-08-ValuationwithValueDriverPatterns.xls M13-01-LeveragedRecaps.xlsM13-02-LeveragedRecapsManagementControl.xls M16-01-LBOModel.xlsM16-02-CapitalCashFlowModel.xlsM16-03-CapitalCashFlowModel.xlsM16-04-LBOSpreadsheetValuation.xls M18-01-IntrinsicValueEffectofRepurchases.xlsM18-02-AccountingforStockBuybacks.xlsM18-03-GMShareRepurchase.xlsM20-01-Black-Scholes.xlsM22-01-PerformanceMonitoringSystem.xls......其他行业模型,包括:房地产公司NAV 房地产(测算)实用资源包房地产综合体项目投资收益测算模板房地产估价模型杠杆收购模型煤矿估价模型水电公司模型物流公司模型物业持有类公司方法及案例医药行业License In的DCF种植基地与工厂投资估算房地产作价模板模型与__投资银行和私募股权实践指南底稿四大-模型全套模板四大-模型全套模板V5.3.2汇率掉期合约公允价值计算表基础设施REITs项目现金流测算表利率掉期合约公允价值计算表上市公司股权激励期权评估模型限制流通性股票模板资产评估机构收益法......投行估值数据库,估值资料将持续增加。

基金净值法excel

基金净值法excel

基金净值法是一种计算基金的估值方法,它通过对基金资产净值进行估算,以确定基金份额的价格。

以下是一个基于Excel的基金净值法计算模型示例:

1. 创建一个新的Excel工作表,将基金的投资组合信息输入到工作表的A列和B列中。

在A列中输入资产名称或类别,在B列中输入相应的投资金额。

2. 在C列中计算每个投资资产的权重。

使用以下公式:权重=投资金额/总投资金额。

例如,如果总投资金额为100,000,而某个投资资产的金额为20,000,则该投资资产的权重为20%。

3. 在D列中输入每个投资资产的预期收益率。

这些收益率可以是历史数据或市场预测。

4. 在E列中计算每个投资资产的预期收益。

使用以下公式:预期收益=权重*预期收益率。

5. 在F列中计算基金的总预期收益。

将E列中的所有预期收益相加。

6. 在G列中输入基金的总投资金额。

7. 在H列中计算基金的预期净值。

使用以下公式:预期净值=总投资金额+总预期收益。

8. 在I列中计算基金的净值增长率。

使用以下公式:净值增长率=(预期净值-上期净值)/上期净值。

9. 在J列中输入上期净值。

10. 在K列中计算基金的实际净值。

使用以下公式:实际净值=上期净值*(1+净值增长率)。

请注意,以上只是一个基本的基金净值法计算模型示例,实际计算中可能还需要考虑其他因素,如费用和风险等。

此外,预期收益率和净值增长率都是估计值,实际结果可能会有所偏差。

天相行业估值DCF模型(EXCEL)

手动预测表

参数自动配置功能

历史财务比 例和数据

手动预测比 例和数据

模版使用五步走(新手入门):

第一步,在“手动预测”表的第一行,在下拉菜单中选择天相行业、报表类型和 最近年报的年份,在天相Excel引擎正常配置的情况下,历史数据会随之更新; 第二步,在“手动预测”表中,使用自动参数配置功能,或者手动配置预测参 数,以及各年的融资方案; 第三步,在“已优化”的三张财务表格中,查看未来各年的财务预测结果; 第四步,在“自动估值”中查看估值结果,推荐高级用户使用“手动估值”; 第五步,使用高级分析工具:“EPS优化分析”实现EPS最大化,使用“敏感分析 ”研究模型参数,“财务统计分析”提供分析报告。

利润分配表(已优化)

历史利润表 预测利润表

现金流量表(已优化)

历史数据 预测数据

行业发展分析 进行估值 自动模式

行业模版结构图 Excel V1.2 2009年2月18日

手动模式

现金流量表(已优化)

历史数据 预测数据

估值模型的设计原则(供高级用户参考):

1、在数据的使用上,力求精确,没有忽略财务历史数据中的任何项目。 2、在项目的设置上,力求简洁,对不太重要的财务数据进行简化合并。 3、在计算的方法上,力求合理,使用经典估值理论,符合国内最新财务规范。 4、在结构的设计上,力求严谨,表格之间层层相连,逻辑准确严密,牵一发动 全身,改变一个预测参数,其他相关数据都会随之更新。

历史数据

资产负债表

历史资债表

预测资债表

数据输入和引用说明:

1、此模版的所有表格中,“橙色背景”+“蓝色加粗”的字体,均为可手动调 整的数据,使用模板前应根据当前市场,调整相关参数,比如银行利率等。 2、数据引用的方法 → 所有显示的数据都可以引入到其它的Excel数据簿,将绝 对引用通过F4改为相对引用,拉拽选择框即可完成成片数据的引用。

企业估值EXCEL模板,投资必备

2006E

2007E

2009E

2010E 2010E

5,826.70 1,336.94 0.00 144.53 0.00 1,951.32 0.00 0.00 0.00 0.00 0.00 0.00

8,491.50 1,470.64 0.00 277.11 0.00 2,298.25 0.00 0.00 0.00 0.00 0.00 0.00

0.00 (4,245.75) (277.11) 0.00 0.00 (4,522.86) 3,575.84 (947.02)

0.00 (5,591.64) (354.18) 0.00 0.00 (5,945.82) 2,481.98 (3,463.84)

0.00 (6,085.33) (194.50) 0.00 0.00 (6,279.83) (5,477.47) (11,757.30)

(104.08) 0.00 0.00 (1,775.89) (460.28) (1,032.88) 0.00 (612.55) (52.07) 0.00 0.00 127.00 0.00 0.00 67.87 477.82 1,803.03 0.00 0.00 0.00 0.00 0.00 0.00 0.00 5.31 0.00 0.00 0.00 0.00 0.00 0.00 14,160.18

11,183.29 1,617.70 0.00 354.18 0.00 2,561.72 0.00 0.00 0.00 0.00 0.00 0.00

12,170.66 1,698.58 0.00 194.50 0.00 2,723.45 0.00 0.00 0.00 0.00 0.00 0.00

13,113.79 1,783.51 0.00 (212.61) 0.00 2,834.32 0.00 0.00 0.00 0.00 0.00 0.00

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

敏感性测试 敏感性测试结果 WACC 7.50% 8.00% 8.50% 9.00% 9.50% 10.00% 10.50% 11.00% 11.50% 长期增长率(g) 0.50% 40.32 36.91 33.93 31.31 28.99 26.91 25.05 23.36 21.84

-1.00% 36.06 33.35 30.93 28.76 26.81 25.04 23.43 21.96 20.62

-0.50% 37.30 34.39 31.82 29.52 27.46 25.60 23.92 22.39 20.99

0.00% 38.71 35.57 32.81 30.37 28.18 26.22 24.46 22.85 21.39

12.00% 12.50%

19.38 18.24

19.71 18.53

2006E 17,311.37 2011E 93,367.95 价值百分比 17.23% 42.82% 39.95% 100.00% 4.60% 0.00% -18.09% 86.51%

2007E 37,382.09 2012E 93,834.79

2008E 78,306.98 2013E 94,303.97

一般情景预测

现金流贴现估值(公司的自由现金流பைடு நூலகம்CFF)

公司名称 总股本 分析日期 假设 第二阶段(2010-2017)年数 第二阶段增长率 长期增长率 应付债券利率 无风险利率Rf β Rm Ke 税率 Kd Ve Vd WACC 华鲁恒升 25,050.00 2005/08/25 数值 8 0.50% 0.00% 0.00% 5.00% 1.26 11.00% 12.56% 19.63% 4.80% 242,985.00 143,933.00 9.67% 代码 流通A股 A股股价 600426 17,232.00 流通B股 9.70 B股股价 汇率

销-无息长期负债增加

0.00 0.00 1.00

流通H股 H股股价 汇率

0.00 0.00 1.06

2009E 92,441.23 2014E 94,775.49 2015E 95,249.36 2016E 95,725.61 2017E 96,204.24

期增长率(g) 1.00% 42.17 38.44 35.20 32.37 29.88 27.67 25.70 23.92 22.32 1.50% 44.34 40.20 36.65 33.58 30.89 28.52 26.42 24.54 22.85 2.00% 46.90 42.25 38.32 34.95 32.03 29.48 27.23 25.23 23.44 2.50% 49.97 44.68 40.27 36.54 33.34 30.56 28.14 25.99 24.09 3.00% 53.73 47.60 42.58 38.39 34.84 31.80 29.17 26.86 24.82

20.86 19.54

21.32 19.94

21.83 20.37

22.39 20.85

23.01 21.39

经常性损益)

东权益-现金-短期投资-长期投资

借款×长期借款利率+长期应付债券×长期应付债券利率)/(长期借款+长期应付债券)×

币计算,非流通股按A股计算)

资本变化

性流动资本变化+新增债务-债务偿还

Kd = 债务成本 = 平均债务利率(1-税率)=(短期借款×短期借款利率+长期借款×长期借款利率+长期应付债券×长期 (1-所得税率) Ve = 股本价值 = 股价×总股本 (H股、B股按各自股价×汇率转换为人民币计算,非流通股按A股计算) Vd = 债务价值=短期借款+长期借款+应付债券 Ke = Rf + β (Rm-Rf) 营运资本 = 流动资产 - 流动负债 公司自由现金流 FCFF = EBIT× (1-所得税率)+折旧-资本支出-非现金性流动资本变化 股权资本自由现金流 FCFE = 税前利润× (1-所得税率)+折旧-资本支出-非现金性流动资本变化+新增债务-债务偿还 资本支出 = 长期资产总值增加-无息长期负债增加=长期资产净值增加+折旧与摊销-无息长期负债增加

第一阶段 FCFF 第二阶段 FCFF FCFF估值 第一阶段 第二阶段 第三阶段(终值) 企业价值AEV + 非核心资产价值 -少数股东权益 -净债务 总股本价值 股本(万股) 每股价值(元)

2005E (28,532.11) 2010E 92,903.43 现金流折现值 (万元) 137,074.59 340,756.99 317,940.39 795,771.97 36,577.00 0.00 143,933.00 688,415.97 25,050.00 27.48

20.06 18.84

20.44 19.17

指标说明: EV=股权价值+债权价值—现金 EBITDA = EBIT + 折旧 + 摊销 EBIT = 营业利润+财务费用 NOPLAT = EBIT ×(1-所得税率)= EBIT - 所得税(只考虑核心业务,扣除非经常性损益) IC(invested capital)= 股东权益 + 长期借款 + 短期借款 + 应付债券 + 少数股东权益-现金-短期投资-长期投资 ROIC = NOPLAT / IC × 100% OPFCF = EBITDA - 税收 - 净资本性支出- 营运资本的增加 WACC = [(Ke×Ve)+(Kd×Vd)] / (Ve+Vd)