华工《税法》平时作业(第一次)华南理工大学网络教育学院

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

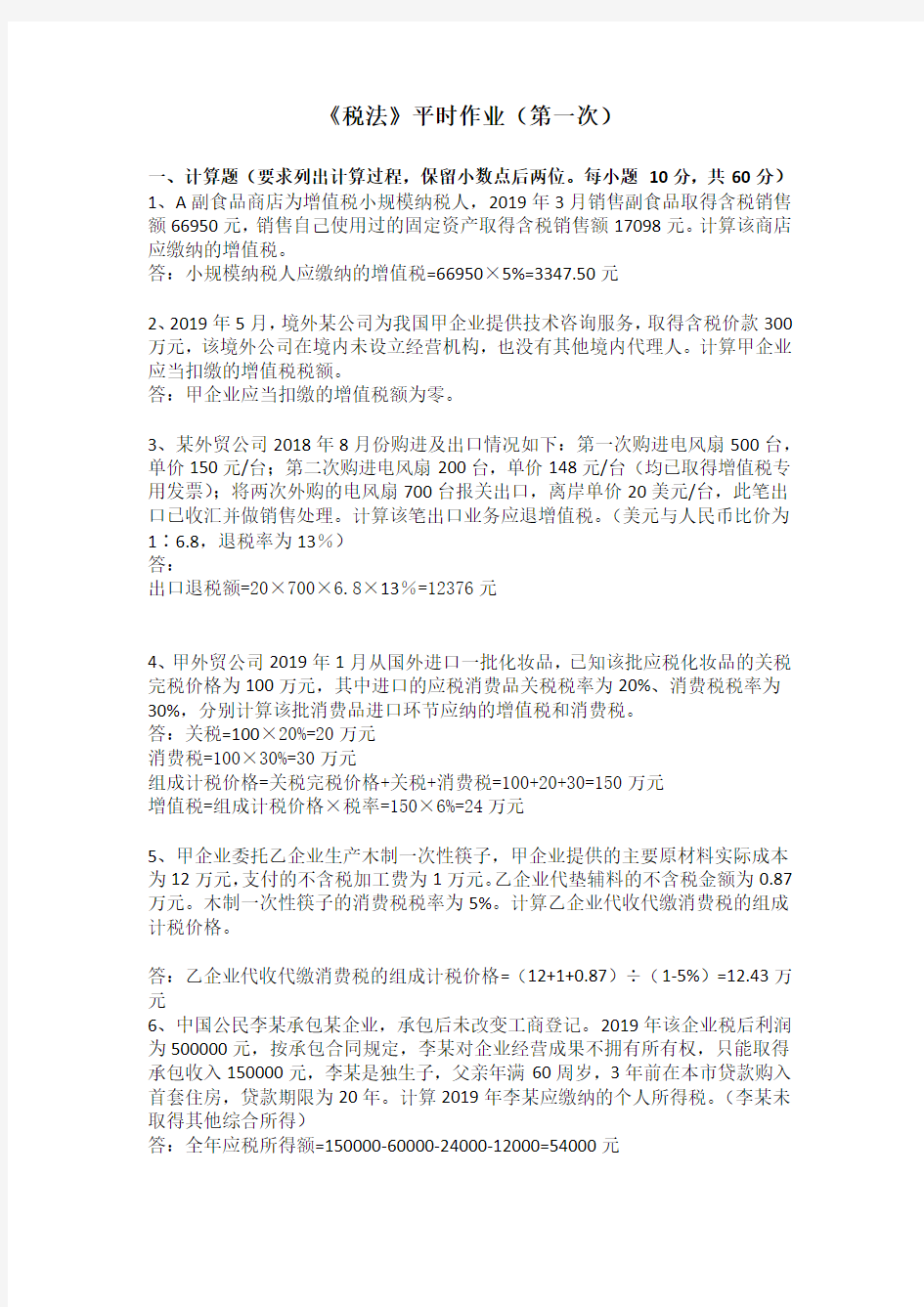

《税法》平时作业(第一次)

一、计算题(要求列出计算过程,保留小数点后两位。每小题10分,共60分)

1、A副食品商店为增值税小规模纳税人,2019年3月销售副食品取得含税销售额66950元,销售自己使用过的固定资产取得含税销售额17098元。计算该商店应缴纳的增值税。

答:小规模纳税人应缴纳的增值税=66950×5%=3347.50元

2、2019年5月,境外某公司为我国甲企业提供技术咨询服务,取得含税价款300万元,该境外公司在境内未设立经营机构,也没有其他境内代理人。计算甲企业应当扣缴的增值税税额。

答:甲企业应当扣缴的增值税额为零。

3、某外贸公司2018年8月份购进及出口情况如下:第一次购进电风扇500台,单价150元/台;第二次购进电风扇200台,单价148元/台(均已取得增值税专用发票);将两次外购的电风扇700台报关出口,离岸单价20美元/台,此笔出口已收汇并做销售处理。计算该笔出口业务应退增值税。(美元与人民币比价为1∶6.8,退税率为13%)

答:

出口退税额=20×700×6.8×13%=12376元

4、甲外贸公司2019年1月从国外进口一批化妆品,已知该批应税化妆品的关税完税价格为100万元,其中进口的应税消费品关税税率为20%、消费税税率为30%,分别计算该批消费品进口环节应纳的增值税和消费税。

答:关税=100×20%=20万元

消费税=100×30%=30万元

组成计税价格=关税完税价格+关税+消费税=100+20+30=150万元

增值税=组成计税价格×税率=150×6%=24万元

5、甲企业委托乙企业生产木制一次性筷子,甲企业提供的主要原材料实际成本为12万元,支付的不含税加工费为1万元。乙企业代垫辅料的不含税金额为0.87万元。木制一次性筷子的消费税税率为5%。计算乙企业代收代缴消费税的组成计税价格。

答:乙企业代收代缴消费税的组成计税价格=(12+1+0.87)÷(1-5%)=12.43万元

6、中国公民李某承包某企业,承包后未改变工商登记。2019年该企业税后利润为500000元,按承包合同规定,李某对企业经营成果不拥有所有权,只能取得承包收入150000元,李某是独生子,父亲年满60周岁,3年前在本市贷款购入首套住房,贷款期限为20年。计算2019年李某应缴纳的个人所得税。(李某未取得其他综合所得)

答:全年应税所得额=150000-60000-24000-12000=54000元