第四章 远期外汇交易

合集下载

第四章远期外汇交易

无本金交割远期外汇交易

第二节 远期汇率的报价与计算

一、远期汇率的报价方法

(一)定期交易远期汇率的报价方法 直接报价法:又称完整汇率报价法,通常用于银行 与客户之间。例1:某外汇市场的外汇报价如下: 即期汇率:USD/JPY=120.03/13 1个月远期汇率:USD/JPY=118.55/73

第二节 远期汇率的报价与计算

第三节 远期汇率的决定

升(贴)水的计算公式

升(贴)水数=即期汇率×两种货币利率差×天数 ÷360

=即期汇率×两种货币利率差×月数 ÷12

升(贴)水年率=

升(贴)水数×12 ×100%

即期汇率×月数

第三节 远期汇率的决定

例10:假设美元和日元三个月的存款利率分别为 15%和

10%,即期汇率USD/JPY=110.2。若美国一客户用 美元

式为:

远期外汇价格=即期外汇价格+即期外汇价格 × (报价货币利率-基准货币利率)×天数 ÷360

第三节 远期汇率的决定

一、远期汇率升水、贴水与利率的关系

例9:假设伦敦市场利率为10%,纽约市场利率为 8%。

某天英国银行超卖6个月的162万美元,当时伦敦外 汇市

场上即期汇率GBP/USD=1.62,该银行用100万英 镑购

最后一天的远期汇率即: 6个月交割的远期汇率

USD/CHF=1.8670/1.8720 (2)分析:如果客户买入美元卖出瑞郎,对银行最

有利 的报价是1.8720;如果客户卖出美元买入瑞郎,对

银行 最有利的报价是1.8530。所以最终银行的报价为

第二节 远期汇率的报价与计算

二、远期汇率的计算

远期差价排列方式

向银行购买三个月远期日元,那么美元兑日元的远期 汇

第二节 远期汇率的报价与计算

一、远期汇率的报价方法

(一)定期交易远期汇率的报价方法 直接报价法:又称完整汇率报价法,通常用于银行 与客户之间。例1:某外汇市场的外汇报价如下: 即期汇率:USD/JPY=120.03/13 1个月远期汇率:USD/JPY=118.55/73

第二节 远期汇率的报价与计算

第三节 远期汇率的决定

升(贴)水的计算公式

升(贴)水数=即期汇率×两种货币利率差×天数 ÷360

=即期汇率×两种货币利率差×月数 ÷12

升(贴)水年率=

升(贴)水数×12 ×100%

即期汇率×月数

第三节 远期汇率的决定

例10:假设美元和日元三个月的存款利率分别为 15%和

10%,即期汇率USD/JPY=110.2。若美国一客户用 美元

式为:

远期外汇价格=即期外汇价格+即期外汇价格 × (报价货币利率-基准货币利率)×天数 ÷360

第三节 远期汇率的决定

一、远期汇率升水、贴水与利率的关系

例9:假设伦敦市场利率为10%,纽约市场利率为 8%。

某天英国银行超卖6个月的162万美元,当时伦敦外 汇市

场上即期汇率GBP/USD=1.62,该银行用100万英 镑购

最后一天的远期汇率即: 6个月交割的远期汇率

USD/CHF=1.8670/1.8720 (2)分析:如果客户买入美元卖出瑞郎,对银行最

有利 的报价是1.8720;如果客户卖出美元买入瑞郎,对

银行 最有利的报价是1.8530。所以最终银行的报价为

第二节 远期汇率的报价与计算

二、远期汇率的计算

远期差价排列方式

向银行购买三个月远期日元,那么美元兑日元的远期 汇

远期外汇交易

1、直接标明远期外汇的实际汇率。 如:日本、瑞士

苏黎士外汇市场 即期 1个月 2个月 : : 某日 USD/SF 1.6550——1.6560 1.6388——1.6403 1.6218——1.6233 : : : :

4

5

2、在即期汇率基础上,用升水、贴水、平价表 示远期汇率,也称差额报价或点数报价。 美国、英国、德国、法国等国均采用此种报 价法。

远期外汇交易

概念 目的与用途 远期外汇的表示方法

1

远期外汇交易

(一)概念

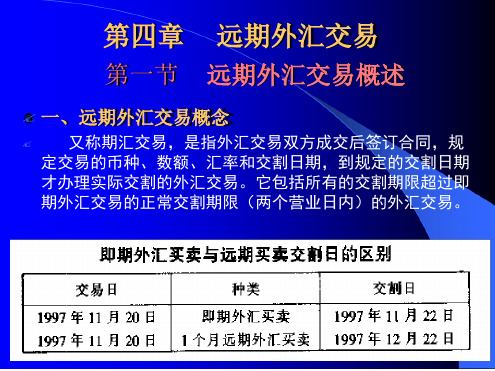

远期外汇交易也称期汇交易,是指外汇 买卖双方先签订合同,规定买卖外汇的币种、 金额、汇率和交割日,到了规定的交割日期 再按合同规定办理交割的外汇交易。 远期外汇交易的交割期通常为 1、2、3、6、 9、12个月。最常见的是3个月。

9

通过上述分析,得出三点结论 第一,直接标价法情况下,升、贴水的含义与间 接标价法情况下升、贴水的含义是完全相 同的。 第二,在两种不同标价法情况下,升水或贴水时 远期汇率的计算相反。

第三,甲货币对乙货币的远期汇率有升水、也 就是乙货币对甲货币的远期汇率有贴水。

10

(2)在间接标价法情况下 + 贴水数 远期汇率=即期汇率 -升水数

在伦敦外汇市场即期汇率为1英镑=1.4658美 元,3个月美元远期汇率升水的点数为31,则三个 月美元远期汇率为1英镑=1.4658-0.0031=1.4627 7 美元。

如果远期汇率有两个点数,则“前小后大往上加” “前大后小往下减”

8

例如:

伦敦外汇市场 即期 1个月 3个月 6个月 12个月

某日

Байду номын сангаас

£ / USD 1.6975-1.6985 12- 2 30- 20 升水 30- 20 20- 50 →贴水

苏黎士外汇市场 即期 1个月 2个月 : : 某日 USD/SF 1.6550——1.6560 1.6388——1.6403 1.6218——1.6233 : : : :

4

5

2、在即期汇率基础上,用升水、贴水、平价表 示远期汇率,也称差额报价或点数报价。 美国、英国、德国、法国等国均采用此种报 价法。

远期外汇交易

概念 目的与用途 远期外汇的表示方法

1

远期外汇交易

(一)概念

远期外汇交易也称期汇交易,是指外汇 买卖双方先签订合同,规定买卖外汇的币种、 金额、汇率和交割日,到了规定的交割日期 再按合同规定办理交割的外汇交易。 远期外汇交易的交割期通常为 1、2、3、6、 9、12个月。最常见的是3个月。

9

通过上述分析,得出三点结论 第一,直接标价法情况下,升、贴水的含义与间 接标价法情况下升、贴水的含义是完全相 同的。 第二,在两种不同标价法情况下,升水或贴水时 远期汇率的计算相反。

第三,甲货币对乙货币的远期汇率有升水、也 就是乙货币对甲货币的远期汇率有贴水。

10

(2)在间接标价法情况下 + 贴水数 远期汇率=即期汇率 -升水数

在伦敦外汇市场即期汇率为1英镑=1.4658美 元,3个月美元远期汇率升水的点数为31,则三个 月美元远期汇率为1英镑=1.4658-0.0031=1.4627 7 美元。

如果远期汇率有两个点数,则“前小后大往上加” “前大后小往下减”

8

例如:

伦敦外汇市场 即期 1个月 3个月 6个月 12个月

某日

Байду номын сангаас

£ / USD 1.6975-1.6985 12- 2 30- 20 升水 30- 20 20- 50 →贴水

第四章 外汇交易基本知识

思考: (1)某人持有100万港币欲进行套汇,请问是否存在

套汇机会?为什么? (2)若存在套汇机会,该人应如何操作,损益如何?

(1)首先我们挑选两个市场的汇率进行套算,例如 我们可以挑选纽约和香港市场上的汇率,套算汇率 为: GBP/HKD=1.2350× 6.8160≈8.4178≠8.8210(伦敦市场)

例:在伦敦外汇市场上,即期汇率GBP/USD= 1.5440/50;在纽约外汇市场上,即期汇率 GBP/USD=1.5460/70

思考:(1)是否存在套汇机会?为什么?

(2)若是某套汇者持有100万美元该如何进行地点套 汇?套汇能获利多少?

解:(1)存在套汇机会。因为两地汇率不同。

(2)我们发现英镑在纽约市场的价格高于伦敦市场 价格,因此套汇者可以在伦敦市场买入GBP (1.5450),而后立即在纽约市场卖出GBP (1.5460),即可赚取汇差。

例:某美国投资者(持有美元)预期1个月后英镑将 会大幅升值,假设在纽约外汇市场上当前1个月期 FR:GBP/USD=1.4650/60。

思考:(1)该投资者现在该如何进行远期套利操作? 若1个月后英镑果然大幅升值,届时该投资者如何操 作即可获利?

(2)若1个月后SR:GBP/USD=1.5650/60,该投资 者持有100万美元进行远期投机的损益情况如何?

(2)若该投资者采用远期套利投机,则当前的操 作是什么?3个月后的操作是什么?若3个月后即 期汇率同(1)则损益情况如何?

三、套汇

套汇是指投资者利用同一时间不同地点的汇率差异, 进行低买高卖某种外汇,从中赚取汇差的行为。

地点套汇分为直接套汇(两点套汇)和间接套汇 (三点套汇)两种。

(一)直接套汇

直接套汇又叫两点套汇,是指投资者利用两种货币 在两个外汇市场间存在的汇率差异进行的套汇行 为。

套汇机会?为什么? (2)若存在套汇机会,该人应如何操作,损益如何?

(1)首先我们挑选两个市场的汇率进行套算,例如 我们可以挑选纽约和香港市场上的汇率,套算汇率 为: GBP/HKD=1.2350× 6.8160≈8.4178≠8.8210(伦敦市场)

例:在伦敦外汇市场上,即期汇率GBP/USD= 1.5440/50;在纽约外汇市场上,即期汇率 GBP/USD=1.5460/70

思考:(1)是否存在套汇机会?为什么?

(2)若是某套汇者持有100万美元该如何进行地点套 汇?套汇能获利多少?

解:(1)存在套汇机会。因为两地汇率不同。

(2)我们发现英镑在纽约市场的价格高于伦敦市场 价格,因此套汇者可以在伦敦市场买入GBP (1.5450),而后立即在纽约市场卖出GBP (1.5460),即可赚取汇差。

例:某美国投资者(持有美元)预期1个月后英镑将 会大幅升值,假设在纽约外汇市场上当前1个月期 FR:GBP/USD=1.4650/60。

思考:(1)该投资者现在该如何进行远期套利操作? 若1个月后英镑果然大幅升值,届时该投资者如何操 作即可获利?

(2)若1个月后SR:GBP/USD=1.5650/60,该投资 者持有100万美元进行远期投机的损益情况如何?

(2)若该投资者采用远期套利投机,则当前的操 作是什么?3个月后的操作是什么?若3个月后即 期汇率同(1)则损益情况如何?

三、套汇

套汇是指投资者利用同一时间不同地点的汇率差异, 进行低买高卖某种外汇,从中赚取汇差的行为。

地点套汇分为直接套汇(两点套汇)和间接套汇 (三点套汇)两种。

(一)直接套汇

直接套汇又叫两点套汇,是指投资者利用两种货币 在两个外汇市场间存在的汇率差异进行的套汇行 为。

远期外汇交易

点数报价法是指以即期汇率和升水、贴水的点数报出远期汇率的方法。点数报价法需直接报出远期汇水的点数。远期汇水(forward margin)是指远期汇率与即期汇率的差额。

01

若远期汇率大于即期汇率,那么这一差额称为升水(premium),表示远期外汇比即期外汇贵。若远期汇率小于即期汇率,那么这一差额称为贴水(discount),表示远期外汇比即期外汇便宜。若远期汇率与即期汇率相等,那么就称为平价(at par)。这种报价方法是银行间外汇报价法,通过即期汇率加减升水、贴水,就可算出远期汇率。

(3) 升水、贴水的判断

在上表中我们可以看到EUR/USD和USD/JPY的1个月、3个月、6个月的点数都是左小右大排列的,这表示单位货币相对于报价货币升水,报价货币相对于单位货币贴水; 在上表中我们还可以看到USD/HKD的1个月、3个月、6个月的点数是左大右小排列的,这表示单位货币相对于报价货币贴水,报价货币相对于单位货币升水

02

点数报价法

在采用点数报价法时,如何判断某一种货币相对于另一种货币是升水还是贴水,这关系到远期外汇交易者能否读懂远期汇率。所以,首先要读懂升水、贴水数。

例 某银行某时的远期外汇报价如下表所示

点数报价法除了要显示即期汇率之外,还要表明升水或贴水的点数。一般以汇价的万分之一为1点。例如,外汇升水30点只说明其远期汇率比即期汇率高0.0030。点数报价和即期汇率报价一样,要同时报出买入价和卖出价。

02

据“月对月”,即双底规则,是5月31日。

03

1

例2

2

5月7日(星期二)发生一笔3个月远期外汇交易。

3

计算方法是:首先算出5月7日发生一笔即期外汇交易的交割日是5月9日;然后在5月9日的基础上加上三个月就是3个月远期外汇交易的交割日,即8月9日。

国际金融实务_(四)即期、远期和掉期外汇交易

套汇汇率的计算规则是: 根据要求的结果,选择计算代数换算方式: 同×,反÷ 即:相乘同边,消除反边。(下文xymn都为完整标 价) 已知:A/B =x/y ;A/C =m/n,求B/C B/C=( A/C )÷( A/B )=(m÷y)/(n÷x) 已知: A/B =x/y ;C/A =m/n,求B/C C/B=( C/A )×( A/B )=(m×x)/(n×y) B/C= [1÷(n×y)] /[1÷(m×x)]

例子: 已知A/B =1.0114/24, A/C =7.7920/30 求B/C=? 解B/C=( A/C )÷( A/B )= (7.7920÷1.0124)/(7.7930÷1.0114) =7.6966/7.7052 同边相乘;反边相除 思考:已知A/B =1.0114/24, A/C =7.7920/30 C/D=6.2030/50 求:B/D=?

(二)、远期外汇交易的标价

(一)直接标出远期汇率 直接标价法是指银行按照期限的不同直接报出 某种货币的远期外汇交易的买入价和卖出价。 (二)差额报价法 差额报价法是指银行只报出货币远期汇率和即 期汇率的差价,这个差价称为远期汇水,通常表 现为升水、贴水和平价。 (三)用年率表示升水率和贴水率。 升水率或贴水率一般都用年率来表示,也就是 升水年率,或贴水年率。

• • • • • • • • •

远期汇率=即期汇率+-升(贴)水 计算公式:(同+、反-)也叫(顺+、逆-) 例子1:即期汇率A/B=7.7810/20 3个月远期差价 30/50 小数都是左小右大,同+、顺+ 则三个月远期汇率为A/B=7.7840/70 练习:即期汇率A/B=7.7810/20 3个月远期差价(掉期率)50/30 则三个月远期汇率为A/B=

例子: 已知A/B =1.0114/24, A/C =7.7920/30 求B/C=? 解B/C=( A/C )÷( A/B )= (7.7920÷1.0124)/(7.7930÷1.0114) =7.6966/7.7052 同边相乘;反边相除 思考:已知A/B =1.0114/24, A/C =7.7920/30 C/D=6.2030/50 求:B/D=?

(二)、远期外汇交易的标价

(一)直接标出远期汇率 直接标价法是指银行按照期限的不同直接报出 某种货币的远期外汇交易的买入价和卖出价。 (二)差额报价法 差额报价法是指银行只报出货币远期汇率和即 期汇率的差价,这个差价称为远期汇水,通常表 现为升水、贴水和平价。 (三)用年率表示升水率和贴水率。 升水率或贴水率一般都用年率来表示,也就是 升水年率,或贴水年率。

• • • • • • • • •

远期汇率=即期汇率+-升(贴)水 计算公式:(同+、反-)也叫(顺+、逆-) 例子1:即期汇率A/B=7.7810/20 3个月远期差价 30/50 小数都是左小右大,同+、顺+ 则三个月远期汇率为A/B=7.7840/70 练习:即期汇率A/B=7.7810/20 3个月远期差价(掉期率)50/30 则三个月远期汇率为A/B=

远期外汇交易

跌,则先卖(远期)后买(即期/远期),即先高进,后低出,从中获利。 • 可见,投机行为是否获利或获利大小,取决于投机者预测汇率走势的

准确程度,如果投机者预测失误,则会蒙受损失。

上一页

返回

第四节 特殊的远期外汇交易—掉期交易

• 一、掉期交易概述

• (一)掉期交易的概念 • 掉期交易指买进或卖出即期外汇的同时,卖出或买进相同金额但交割

• 2.远期对远期掉期差价的计算

上一页 下一页 返回

第四节 特殊的远期外汇交易—掉期交易

• (1)当客户“买短卖长”,即买入期限较近的基准货币,卖出期限较 长的基准货币时,掉期差价是期限较远的第一个点数与期限较近的第 二个点数之间的差额。如果基准货币升水,银行向客户支付;如果基 准货币贴水,则是客户向银行支付。

是远期汇率的计算方法与一般的远期外汇交易有所不同,也就是说, 掉期汇率与远期汇率的计算方法是不同的。 • 1.即期对远期掉期汇率的计算

上一页 下一页 返回

第四节 特殊的远期外汇交易—掉期交易

• 在掉期业务中,通过即期汇率和远期差价(掉期差价)求远期汇率时, 也是使用前大后小往下减、前小后大往上加的方法,但不使用一般远 期汇率中的即期汇率和远期差价的同边相加或相减的方法,而是使用 交叉相加或交叉相减的方法。第一个远期差价(左边的点数)是即期卖 出基准货币的汇率与远期买入基准货币汇率的差价。第二个远期差价 (右边的点数)是即期买入价与远期卖出价的差价。因此,掉期业务中 的远期买入价是即期卖出价加或减第一个远期差价,远期卖出价是即 期买入价加或减第二个远期差价。

上一页 下一页 返回

第二节 远期汇率的确定与计算

• 2.远期交又汇率的计算 • 远期交叉汇率的计算与即期交叉汇率的计算方式相似,可分两步计算:

准确程度,如果投机者预测失误,则会蒙受损失。

上一页

返回

第四节 特殊的远期外汇交易—掉期交易

• 一、掉期交易概述

• (一)掉期交易的概念 • 掉期交易指买进或卖出即期外汇的同时,卖出或买进相同金额但交割

• 2.远期对远期掉期差价的计算

上一页 下一页 返回

第四节 特殊的远期外汇交易—掉期交易

• (1)当客户“买短卖长”,即买入期限较近的基准货币,卖出期限较 长的基准货币时,掉期差价是期限较远的第一个点数与期限较近的第 二个点数之间的差额。如果基准货币升水,银行向客户支付;如果基 准货币贴水,则是客户向银行支付。

是远期汇率的计算方法与一般的远期外汇交易有所不同,也就是说, 掉期汇率与远期汇率的计算方法是不同的。 • 1.即期对远期掉期汇率的计算

上一页 下一页 返回

第四节 特殊的远期外汇交易—掉期交易

• 在掉期业务中,通过即期汇率和远期差价(掉期差价)求远期汇率时, 也是使用前大后小往下减、前小后大往上加的方法,但不使用一般远 期汇率中的即期汇率和远期差价的同边相加或相减的方法,而是使用 交叉相加或交叉相减的方法。第一个远期差价(左边的点数)是即期卖 出基准货币的汇率与远期买入基准货币汇率的差价。第二个远期差价 (右边的点数)是即期买入价与远期卖出价的差价。因此,掉期业务中 的远期买入价是即期卖出价加或减第一个远期差价,远期卖出价是即 期买入价加或减第二个远期差价。

上一页 下一页 返回

第二节 远期汇率的确定与计算

• 2.远期交又汇率的计算 • 远期交叉汇率的计算与即期交叉汇率的计算方式相似,可分两步计算:

第四章 远期外汇交易

? 则以美元购买远期日元的汇率应该是 152.89

? 例2: 即期汇率:美元/港元=7.7910/20

?

假设港元半年期同业拆息高于美元半年期同业拆息。

?

若银行报出的6个月期美元兑港元差价为415/435,

? 请问:①银行报的美元 /港元6个月远期汇率买入价和卖出价是多少 ?

?

②客户以港元买入 6个月期的美元汇价是多少 ?

? 解:①巳知即期汇率为美元兑日元的汇率,且调期率为 42/39,即大数在 前小数在后,则要相减。而美元利率高于日元利率,即美元贴水而日元升 水,所以,3个月远期美元/日元汇率应是:

? (153.30―0.42)/(153.40―0.39)=152.88/153.01

? 某贸易公司要购买3个月远期日元,汇率应当是152.88

? ③客户以美元买人6个月远期港元即使用银行的美元买入 价,应为7.8325

? 例3:即期汇率

USD/HKD=7.7810/20

三个月 即期汇率

10/30 USD/JPY=120.25/35

三个月

30/45

求:HKD/JPY 的三个月远期汇率。

解:先分别计算USD/HKD 及USD/JPY 的三个月远期汇率: USD/HKD= (7.7810+0.0010)/(7.7820+0.0030)=7.7820/50 USD/JPY = (120.25+0.30)/(120.35+0.45)=120.55/80

期结算日应提前到计算出的远期结算日前的“第一个适当的 日子”。如2006年6月28日(星期三)发生的1月期远期交易,其 即期结算日为6月30日(星期五),则其远期结算日为2006年7月 30日。但7月30日是星期iu,结算日不能顺延到下—个月交易, 则远期结算日要提前到7月29日。

第四章 远期外汇交易(刘金波)

1.6420 +1.6420×(7.875%-3.125%)×3/12

总结:

价格公平交易: USD远期持有者损失利息 需要从价格上加 上损失的利息 卖出USD贵一些

2.数量报价法

例如:书中【例4.6】假设市场情况如下: (1)GBP/USD=1.4830/40 (2)3个月英镑的双向利率为5.75%~ 6.00% (3)3个月美元的双向利率为3.125%~ 3.25%

产生的原因和功能:

在浮动汇率制度下,进出口商在报价完成到 实际外汇支付之间通常有一段时间,需要承担汇 率波动的风险,因此最初的远期外汇交易是为了 适应国际贸易服务而发展起来的。

其后,人们发现,远期交易中,交割汇率与 当天的即期汇率经常不一致,便出现了利用远期 交易获利的投机交易,因此,远期交易具有避险 和投机的功能。

假定即期交割日为7月30日,3个月 远期美元对日元的交易交割推算

日期 10月29日 10月30日 10月31日

东京 营业 营业 营业

纽约 营业 假期 假期

第二节 远期汇率的决定与报价

一、远期汇率的决定

远期汇率价格的决定因素有三: (1)即期汇率价格。 (2)买入与卖出货币间的利率差。 (3)期间长短。

第四章 远期外汇交易

第一节 远期外汇交易概述 第二节 远期汇率的决定与报价 第三节 择期交易 第四节 远期外汇交易的作用与范例 第五节 无本金交割远期交易(NDF)

学习目标:

理论目标:了解远期外汇交易的概念和特点, 熟悉远期汇率的定价原理和远期外汇交易的操作 过程;了解择期外汇交易的含义和特点,以及择 期外汇交易的定价原则。

当银行进行买入3个月的英镑时,根据买卖 平衡原则,需要平衡头寸,其采取的方法是:

即期:

总结:

价格公平交易: USD远期持有者损失利息 需要从价格上加 上损失的利息 卖出USD贵一些

2.数量报价法

例如:书中【例4.6】假设市场情况如下: (1)GBP/USD=1.4830/40 (2)3个月英镑的双向利率为5.75%~ 6.00% (3)3个月美元的双向利率为3.125%~ 3.25%

产生的原因和功能:

在浮动汇率制度下,进出口商在报价完成到 实际外汇支付之间通常有一段时间,需要承担汇 率波动的风险,因此最初的远期外汇交易是为了 适应国际贸易服务而发展起来的。

其后,人们发现,远期交易中,交割汇率与 当天的即期汇率经常不一致,便出现了利用远期 交易获利的投机交易,因此,远期交易具有避险 和投机的功能。

假定即期交割日为7月30日,3个月 远期美元对日元的交易交割推算

日期 10月29日 10月30日 10月31日

东京 营业 营业 营业

纽约 营业 假期 假期

第二节 远期汇率的决定与报价

一、远期汇率的决定

远期汇率价格的决定因素有三: (1)即期汇率价格。 (2)买入与卖出货币间的利率差。 (3)期间长短。

第四章 远期外汇交易

第一节 远期外汇交易概述 第二节 远期汇率的决定与报价 第三节 择期交易 第四节 远期外汇交易的作用与范例 第五节 无本金交割远期交易(NDF)

学习目标:

理论目标:了解远期外汇交易的概念和特点, 熟悉远期汇率的定价原理和远期外汇交易的操作 过程;了解择期外汇交易的含义和特点,以及择 期外汇交易的定价原则。

当银行进行买入3个月的英镑时,根据买卖 平衡原则,需要平衡头寸,其采取的方法是:

即期:

第四章外汇交易(国际金融-东南大学,虞斌)

(1)先判断是否存在套汇机会--从任两 个市场三种货币之间的关系套算出与第三个 市场相同的两种货币的交叉汇率,比较此交 叉汇率与实际汇率是否有差异,如有差异, 并可弥补套汇成本,则可进行套汇。

(2)确定套汇以何种货币为初始投放以及 资金流向。

25

例5 若某一时间,纽约、伦敦、法兰克福外 汇市场上 美元、英镑、马克三种货币的汇 率分别为

22

第三节 套汇与套利交易

一、套汇交易 套汇交易指利用不同外汇市场中某些货币的 汇率差异,低买高卖,赚取差价。 由于套汇活动,不同外汇市场的汇率水平很 快趋于一致。 与对普通商品的长途贩运相比, 相同点:低买高卖,无套利均衡。

不同点:普通商品交易中,商品与货币“黑白分明”,先低买 后高卖; 套汇交易中,两种货币谁是商品谁是货币?交易顺序灵活。

9

定期交割的远期交易有效起息日通常以成 交当日即期交易的交割日为起点,按整月 下推至相应的营业日,如遇节假日则顺延 至下一个营业日。例如:3月8日成交的即 期交易有效起息日为3月10日,则当日成交 的1月期、3月期远期交易的有效起息日 (交割日)分别为4月10日、6月10日,若6 月10日是节假日,则顺延至6月11日。若顺 延后已到下个月,则回推至远期交割月最 后一个有效营业日。如一笔3月28日成交的 1月期远期外汇交易,当日成交的即期交易 起息日是3月30日,则这笔远期交易的有效 起息日为4月30日,若4月30日正好是星期 六,因不能跨月交割,则回推至4月29日即 4月份最后一个营业日为交割日。

东南大学远程教育

国际金融

第 二十七 讲 主 讲 教 师: 虞 斌

1

第四章 外汇交易 第一节 外汇交易的目的与种类 一、外汇交易的目的 1、从属于贸易、金融活动。 2、规避外汇风险。 3、投机。 4、干预外汇市场。 二、外汇交易的种类 1、按交割时间:即期和远期交易 2、按交易主体:柜台和同业交易

(2)确定套汇以何种货币为初始投放以及 资金流向。

25

例5 若某一时间,纽约、伦敦、法兰克福外 汇市场上 美元、英镑、马克三种货币的汇 率分别为

22

第三节 套汇与套利交易

一、套汇交易 套汇交易指利用不同外汇市场中某些货币的 汇率差异,低买高卖,赚取差价。 由于套汇活动,不同外汇市场的汇率水平很 快趋于一致。 与对普通商品的长途贩运相比, 相同点:低买高卖,无套利均衡。

不同点:普通商品交易中,商品与货币“黑白分明”,先低买 后高卖; 套汇交易中,两种货币谁是商品谁是货币?交易顺序灵活。

9

定期交割的远期交易有效起息日通常以成 交当日即期交易的交割日为起点,按整月 下推至相应的营业日,如遇节假日则顺延 至下一个营业日。例如:3月8日成交的即 期交易有效起息日为3月10日,则当日成交 的1月期、3月期远期交易的有效起息日 (交割日)分别为4月10日、6月10日,若6 月10日是节假日,则顺延至6月11日。若顺 延后已到下个月,则回推至远期交割月最 后一个有效营业日。如一笔3月28日成交的 1月期远期外汇交易,当日成交的即期交易 起息日是3月30日,则这笔远期交易的有效 起息日为4月30日,若4月30日正好是星期 六,因不能跨月交割,则回推至4月29日即 4月份最后一个营业日为交割日。

东南大学远程教育

国际金融

第 二十七 讲 主 讲 教 师: 虞 斌

1

第四章 外汇交易 第一节 外汇交易的目的与种类 一、外汇交易的目的 1、从属于贸易、金融活动。 2、规避外汇风险。 3、投机。 4、干预外汇市场。 二、外汇交易的种类 1、按交割时间:即期和远期交易 2、按交易主体:柜台和同业交易

第4章远期外汇交易PPT课件

10.10 10.12

10.13(12.13)7

因此,远期交易是相对于即期交易而言的, 也就是交割日只要是晚于2个营业日的都可以称 为远期外汇交易。

产生的原因和功能;

在浮动汇率制度下,进出口商在报价完成到 实际外汇支付之间通常有一段时间,需要承担汇 率波动的风险,因此最初的远期外汇交易是为了 适应国际贸易服务而发展起来的。

一、远期汇率的决定 影响远期汇率的因素有很多,也存在很多理论,其

中凯恩斯在1923年的《货币改革论》中提出的利率平价 理论是最主要的理论,也是目前造市银行来计算远期汇 率的主要因素,其思想是远期汇率与这两种货币的利率 来决定。 1、远期外汇的单向报价 远期汇率价格的决定因素有三: (1)即期汇率价格。 (2)买入与卖出货币间的利率差。 (3)期间长短。

技能目标:掌握远期外汇交易的报价的计算和 基本流程,以及远期交易的操作应用,对远期外 汇交易的交易员流程要熟练掌握。

能力目标:通过对本章的学习,具备为客户完 成远期结售汇业务能力及解决国际贸易中风险问 题的能力。

3

思考:我国是否有远期外汇交易?

银行/客户

远期结售汇交易,适用于银行与客户之间。 (客户是指境内设立的企事业单位、国家机关、 社会团体、部队等,也包括外商投资企业)

其后,人们发现,远期交易中,交割汇率与 当天的即期汇率经常不一致,便出现了利用远期 交易获利的投机交易,因此,远期交易具有避险 和投机的功能。

8

二、特点

(1)远期外汇合约中的条款(汇率、交割方式、 金额、币种、期限)等由交易双方自行协商确定 (2)远期外汇交易一般在场外进行,它属于无 形市场。 (3)交易的规模较大,多是大宗交易。 (4)信用风险较大。 银行和客户,银行和银行

外汇交易原理与实务第四章 远期外汇交易

二、远期外汇交易的特点

(1)远期外汇合约中的条款,如汇率、交割方式、 金额等由交易双方自行协商确定 (2)远期外汇交易一般在场外进行,它属于无形 市场,没有固定的场所和交易时间,可以24小时进 行交易。 (3)交易的规模较大。 (4)信用风险较大,很难规避违约风险。银行和 客户之间的远期外汇交易是否缴纳保证金,视客户 的诚信而定。银行间的远期外汇交易通常是标准化 的远期外汇交易,基本上没有信用风险。

三、远期外汇交易的类型

1.固定交割日远期交易

2.择期交易

1.固定交割定的远 期外汇交易活动。这中交易的特点在于交割 日一旦确定,双方的任何一方都不能随意变 动。我们通常所说的远期外汇交易指的就是 这种固定交割日远期外汇交易

2.择期交易

择期外汇交易(Forward

第四章 远期外汇交易

第一节

远期外汇交易的概述 第二节 远期汇率的决定和报价 第三节 远期外汇交易的动机 第四节 择期交易(option date forward)

第一节 远期外汇交易的概述

一、远期外汇交易的定义 远期外汇交易(forward exchange deals)又称期 汇交易,是指外汇交易合约成立时,双方并无外汇 或本币的支付,而是双方约定于将来某一特定日期, 以原约定的汇率买卖外汇交易。简言之,现在先约 定未来外汇买卖的汇率,到时按约定的汇率、币种 以及金额办理交割的外汇交易。从另一角度来讲, 远期外汇交易指的是比任何传统的即期市场交割日 都晚的外汇交易。

第三节 远期外汇交易的动机

一、保值动机

(一)进出口商预先买进或卖出期汇,以避

免汇率变动风险。 (二)外汇银行为了平衡其远期外汇持有额 而交易。 二、投机交易

4_远期外汇交易

六、远期外汇交易的特点

双方签订合同后,无需立即支付外汇或本国货币,而是延 至将来某个时间; 买卖规模较大; 买卖目的主要是为了保值,避免外汇汇率涨跌的风险; 外汇银行与客户签订的合同须经外汇经纪人担保。此外, 客户还应缴存一定数量的押金或抵押品。当汇率变化不大 时,银行可把押金或抵押品抵补应负担的损失。当汇率变 化使客户的损失超过押金或抵押品时,银行就应通知客户 加存押金或抵押品,否则,合同就无效。客户所存的押金, 银行视其为存款予以计息。

升帖水数=即期汇率×两种货币的利差× 升帖水数=即期汇率×两种货币的利差×

远期汇率的升贴水决定于两个因素: 两种货币的利率差

月数 12

在其他条件不变的情况下, 在其他条件不变的情况下,利率较低的货币其 远期汇率发生升水;利率较高的货币其远期汇率发 生贴水。 生贴水。 远期合约的期限

案 例

伦敦外汇市场美元即期汇率为1=2.06$,伦 伦敦外汇市场美元即期汇率为1=2.06$,伦 敦市场利率为10.5%,纽约市场利率为7.5%。若英 敦市场利率为10.5%,纽约市场利率为7.5%。若英 国银行卖出三个月远期美元20600$,则 国银行卖出三个月远期美元20600$,则 (1)英国银行应向顾客索要多少英镑? (2)卖出三个月美元的远期汇率是多少?

则:3个月远期汇率1=USD1.6975/85-0.0030/20=USD1.6945/65 个月远期汇率1 =USD1 6975/85- 0030/20=USD1 6945/

12个月远期汇率1=USD1.6975/85+0.0020/50=USD1.6995/7035 12个月远期汇率 =USD1 6975/85+ 0020/50=USD1 6995/ 个月远期汇率1

远期外汇交易

2、借入欧元旳利息成本为 EUR100000*4.5%*180/360=EUR2250

折USD1912.5

3、卖出即期欧元所利用旳美元6个月旳利息收益为 USD85000*6.5%*180/360=USD2762.50

4、客户经过上述方式规避外汇风险旳损益如下: USD85000+USD2762.5-USD1912.5=USD85850 远期外汇价格为0.8585

五、远期外汇交易旳操作 (一)进出口商旳远期外汇交易操作 (二)投资者、借贷者旳远期外汇交易操作 (三)投机者远期外汇交易操作

(一)进出口商旳远期外汇交易操作

1、 出口商旳远期外汇交易操作

例;索尼企业向美国出口电器,价值为1000万美 元,协议要求6个月后收款。当初外汇市场行情 是:

即期汇率 USD/JPY 125.50/60

二、远期汇率旳计算

• 远期汇率计算旳规则 直接标价法: 远期汇率=即期汇率+/-升(贴)水 间接标价法: 远期汇率=即期汇率-/+升(贴)水

例:某日纽约外汇市场旳英镑买卖价:

GBP/USD

即期汇率

3个月远期贴水

英镑兑美元旳3个月远期汇率

1.9288/98 80/70

1.9208/28

例:与上例同步,伦敦外汇市场旳美元买卖价格

例1:出口商在6个月后会得到货款EUR100000,则出口 商经过即期市场及资金借贷市场以规避另外汇风险,市 场现状:

1、即期汇率 EUR/USD=0.8500

2、6个月美元利率为6.5%

3、6个月欧元利率为4.5%

出口商为规避此汇率风险,所采用旳环节如下:

1、出口商先行借入欧元,并在即期市场预先卖出欧元 100000以规避6个月后收到旳欧元外汇风险,借入欧 元旳期间为6个月,利率4.5%;同步可使用因卖出欧元 所取得美元资金6个月,利率6.5%。

折USD1912.5

3、卖出即期欧元所利用旳美元6个月旳利息收益为 USD85000*6.5%*180/360=USD2762.50

4、客户经过上述方式规避外汇风险旳损益如下: USD85000+USD2762.5-USD1912.5=USD85850 远期外汇价格为0.8585

五、远期外汇交易旳操作 (一)进出口商旳远期外汇交易操作 (二)投资者、借贷者旳远期外汇交易操作 (三)投机者远期外汇交易操作

(一)进出口商旳远期外汇交易操作

1、 出口商旳远期外汇交易操作

例;索尼企业向美国出口电器,价值为1000万美 元,协议要求6个月后收款。当初外汇市场行情 是:

即期汇率 USD/JPY 125.50/60

二、远期汇率旳计算

• 远期汇率计算旳规则 直接标价法: 远期汇率=即期汇率+/-升(贴)水 间接标价法: 远期汇率=即期汇率-/+升(贴)水

例:某日纽约外汇市场旳英镑买卖价:

GBP/USD

即期汇率

3个月远期贴水

英镑兑美元旳3个月远期汇率

1.9288/98 80/70

1.9208/28

例:与上例同步,伦敦外汇市场旳美元买卖价格

例1:出口商在6个月后会得到货款EUR100000,则出口 商经过即期市场及资金借贷市场以规避另外汇风险,市 场现状:

1、即期汇率 EUR/USD=0.8500

2、6个月美元利率为6.5%

3、6个月欧元利率为4.5%

出口商为规避此汇率风险,所采用旳环节如下:

1、出口商先行借入欧元,并在即期市场预先卖出欧元 100000以规避6个月后收到旳欧元外汇风险,借入欧 元旳期间为6个月,利率4.5%;同步可使用因卖出欧元 所取得美元资金6个月,利率6.5%。

第4章远期外汇交易

参考答案:

1、1.5860+1.5860×(3.5%-6.125%) ×3/12=1.5756 1.5870+1.5870×(3.75%-5.75%) ×3/12=1.5791 2、0.6850+0.6850×(3.5%-6.875%) ×6/12=0.6734 0.6860+0.6860×(3.75%-6.375%) ×6/12=0.6770

3、畸零期间远期汇率的计算

畸零期间的远期合约(odd-date forward) 是指交割日期不是月的整数倍数而是天的整数倍 数。此类远期合约是银行应客户某种特殊需要与 其签订的特殊日期的远期外汇合约。 其汇率计算有两种方法:一种方法根据公式计算; (t/360)另一种方法根据标准期间的远期利率,向 内插补(插补法)。 书中例题【例4.6】

节假日顺延、不跨月

即计算出的远期交割日如是节假日,则交割 日顺延到下一个营业日,但不能跨月,否则向前 推最后一个营业日。 例如:7月28日成交3个月远期,即期交割为7月 30日,3个月后为10月30日,如是节假日则为10 月31日,如还是节假日则向前推到10月29日。

第二节 远期汇率的决定与报价

第4章 远期外汇交易

4.1远期外汇交易概述 4.2远期汇率的决定与报价 4.3择期交易 4.4远期外汇交易的作用与范例 4.5无本金交割远期交易(NDF)

学习目标:

理论目标:了解远期外汇交易的概念和特点,

熟悉远期汇率的定价原理和远期外汇交易的操作 过程;了解择期外汇交易的含义和特点,以及择 期外汇交易的定价原则。 技能目标:掌握远期外汇交易的报价的计算和 基本流程,以及远期交易的操作应用,对远期外 汇交易的交易员流程要熟练掌握。 能力目标:通过对本章的学习,具备为客户完 成远期结售汇业务能力及解决国际贸易中风险问 题的能力。

第四章 远期外汇业务

远期汇率的报价方法

1、报价方法:双向报价 (1)完整汇率(outright rate)报价方法:完整表 示出不同交割期限的买入价、卖出价,一般用于银行 对客户的报价 例: 升水情况 GBP/USD

即期汇价

1.6205/15

1个月远期汇价

1.6235/50

3个月远期汇价

1.6275/95

6个月远期汇价

8

Shanghai Institute of Foreign Trade

远期外汇交易的类别-根据交割日

(1)固定交割日的远期外汇交易(fixed forward deals) 交易双方事先具体规定固定的日期交割:远期交割 日以即期交割日为基础计算,即期交割日再加上 月数或天数。 (2)选择交割日的远期外汇交易(optional forward deals)-择期交易

Shanghai Institute of Foreign Trade

银行向投资者支付 无需支付 28.9038

17

无本金交割远期(NDF)应用

投机 某投资者预计韩元会在半年内相对美元升值。买 入韩元NDF,半年期,汇率1:950.00

半年后即期汇率 1000.00 950.00 900.00 结果 投资者向银行支付5万美元 无需支付 银行向投资者支付5.5555万美元

4 Shanghai Institute of Foreign Trade

分析:

€1∶1.25 C $

避免汇率 €1∶1.20 C$ 下跌损失

10万€=125,000 C$

+5000收入

10万€$=120,000C$

- 5000收入

€ 1∶1.15C $ 10万€=115,000C$ 出口10万€商品 加拿大 德国 进口10万€商品 € 1∶1.25C $

远期外汇交易PPT课件

6个月

590/580

求:(1)即期到6个月的择期汇率

(2)3个月到6个月的择期汇率

22

第五节 择期远期外汇交易

四、择期远期外汇业务报价原则(银行)

1、银行买入基准货币,卖出标价货币时,如 果基准货币是升水,按择期第一天的远期汇率 计算;如果基准货币是贴水,按最后一天的远 期汇率计算。 2、银行卖出基准货币,买入标价货币时,如 果基准货币是升水,按择期内最后一天的远期 汇率计算;如果基准货币是贴水,按择期第一 天的远期汇率计算。

23

个人观点供参考,欢迎讨论!

远期外汇买入汇率推导:3个月USD的买入价← 3个月CHF 的卖出价← 3个月CHF的本利和(存CHF,利率7.75% ) ← 在即期市场USD以1.6410的价格卖给市场转换成CHF ← 借入USD (3.25%)

公式:

远期外汇买入汇率 =即期买入汇率+即期买入汇率×(报价货币 借入利率 – 被报价货币贷出利率) ×天数/360

15

第二节 远期汇率的报价与决定

举例:已知某银行一客户需要买入远期日元1亿日元,远期起

息日为2002年7月15日。市场基本信息如下:

即期汇率:USD/JPY

130.30/40

交割日

02年2月28日周四

即期起息日

02年3月4日周一

远期起息日

02年7月15日周一

3月期换汇点数

15/17

6月期换汇点数

45/48

6

第二节 远期汇率的报价与决定

一、远期汇率的报价方法

二、远期汇率的计算(升、贴水)

三、远期汇率的确定 四、双向利率的选择

走,一起去 看看

五、非标准日期远期汇率的计算

7

第四章远期外汇买卖

一、远期外汇交易汇率的报价。

1.直接报价法(Outright Rate):直接标出远期外汇的实 际汇率。 例如,日元对美元的即期汇率和3个月的远期汇率可表示 为: 即期汇率 3个月远期 USD/JPY 134.50/60 133.70/90 采用此法的国家目前越来越少,日本和瑞士等采用此法。 银行对顾客的远期外汇报价通常采用这一形式。

三、远期外汇买卖的原因

4、外汇投机者为攫取投机利润而进行期汇 买卖。 见外汇投机介绍。

【例】某美国商人向英国出口了一批商品,100万英镑的货款要 到三个月后才能收到,为避免三个月后英镑汇率出现下跌,美 出口商决定做一笔三个月的远期外汇交易。假设成交时,纽约 外汇市场英镑/美元的即期汇率为1.6750/60,英镑三个月的 远期差价为30/20,若收款日市场即期汇率为1.6250/60,那 么美国出口商做远期交易和不做远期交易会有什么不同?(不 考虑交易费用) 成交日SR 1.6750/60 成交日FR (1.6750-0.0030)/ (1.6760-0.0060) 收款日SR 1.6250/60

三、远期外汇交易的交割日

1 、以即期交易为基础。“日对日” 2 、节假日顺延。远期交割日不是营业日,则顺延至下一 个营业日。 3、不跨月。顺延后跨月份的则必须提前到当月的最后一 个营业日为交割日。 4、 ‘双底’惯例。假定即期交割日为当月的最后一个 营业 日,则远期交割日也是当月的最后一个营业日。 “月底日”对 “月底日”

四、远期外汇买卖的类型

2、选择交割日的远期外汇买卖 :交割日 是从交易后第三个工作日起到约定期限内 的任何一天(通常是一个半月内)。

第二节

远期外汇交易的汇率报价、 决定、结算及办理程序

远期外汇交易名词解释

远期外汇交易名词解释

远期外汇交易是一种在确定的未来日期以约定的汇率交换一种货币兑换成另一种货币的交易方式。

在这种交易中,交易双方约定在未来某个日期进行货币兑换,并且确定了交换的货币种类和汇率。

在远期外汇交易中,交易双方是买方和卖方。

买方是希望购买某个货币并以约定的汇率进行兑换的一方,卖方则是希望出售某个货币并以约定的汇率进行兑换的一方。

买方和卖方通常是银行、金融机构或者商业企业等。

远期外汇交易双方通过签订合同来约定交易的具体细节,包括货币种类、交换的数量、汇率、交割日期等。

远期外汇交易的主要特点是确定了交易的货币兑换比率和交割日期,使得交易双方可以在未来按照约定的汇率进行兑换,从而降低了外汇市场的风险。

远期外汇交易的另一个特点是交割日期是在未来某个约定的日期,这可以让交易双方有足够的时间来准备和计划兑换这些货币。

远期外汇交易的目的通常是为了进行风险管理。

由于汇率的波动性较大,它可能对企业的经营业绩或者国际投资带来风险。

远期外汇交易可以帮助企业或投资者锁定未来的汇率,从而降低风险。

例如,一个进口商可以通过远期外汇交易来锁定未来某个日期的汇率,以避免在未来进口货物时汇率波动带来的成本增加。

总的来说,远期外汇交易是一种通过约定未来日期和汇率来进

行货币兑换的交易方式。

它能够帮助企业和投资者管理外汇市场的风险,从而提高经济效益。

相关主题

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第二节 远期汇率的报价与计算

银行在确定择期远期汇率时,遵循两个原则: 当远期外汇升水时,银行买入择期远期外汇使用的汇 率是最接近择期开始时的汇率,卖出时使用的汇率是 最接近择期结束时的汇率 当远期外汇贴水时,银行买入择期外汇使用的汇率是 最接近择期结束时的汇率,卖出时使用的汇率是最接 近择期开始时的汇率

第三节 远期汇率的决定

(二)远期汇率与进出口报价 汇率表中远期贴水(点)数可作为延期收款的报价点 数 规则:国外进口商在延期付款的情况下,要求我方以 两种外币报价,若甲币为升水,乙币为贴水,如以甲 币报价,原价报出;如以乙币报价 ,按汇率表中乙币 对甲币贴水后的实际汇率报出。

第三节 远期汇率的决定

升(贴)水数=即期汇率×两种货币利率差×天数÷360 =即期汇率×两种货币利率差×月数÷12 升(贴)水数×12

升(贴)水年率= 即期汇率×月数 ×100%

第三节 远期汇率的决定

例10:假设美元和日元三个月的存款利率分别为15%和 10%,即期汇率USD/JPY=110.2。若美国一客户用美元 向银行购买三个月远期日元,那么美元兑日元的远期汇 率是多少?

第一节 远期外汇交易概述

二、远期外汇交易的交割日 日对日规则 月底对月底规则 不跨月规则 节假日顺延规则

第一节 远期外汇交易概述

日对日规则:

外汇交易日 3月15日 即期外汇交割日 3月17日 远期外汇交割日 4月17日

第一节 远期外汇交易概述

月底对月底的规则:

外汇交易日 5月29日 即期外汇交割日 5月31日 远期外汇交割日 6月30日

第三节 远期汇率的决定

分析: 判断升、贴水 美元利率高---贴水、日元利率低---升水 美元贴水数 =110.2×(15%-10%) ×3÷12=1.38 远期汇率 USD/JPY=110.2-1.38=108.82 贴水年率 1.38 ×12÷(110.2 × 3) × 100%=5%

一、远期汇率升水、贴水与利率的关系

例9:假设伦敦市场利率为10%,纽约市场利率为8%。 某天英国银行超卖6个月的162万美元,当时伦敦外汇市 场上即期汇率GBP/USD=1.62,该银行用100万英镑购 买了162万美元并调往纽约某银行存放6个月,银行收益 如何?英镑兑美元的远期汇率是多少?

第三节 远期汇率的决定

第三节 远期汇率的决定

汇率表中的贴水年率也可作为延期收款的报价标准 规则:出口商原为即Байду номын сангаас收款以贴水货币报价,应进口 商要求,改为延期付款以升水货币报价。出口商应按 即期收款的升水货币报价。

第三节 远期汇率的决定

例13:我方向欧洲进口商出口商品,如进口商即期付 款,原报价为USD485/箱。应进口商要求改为英镑报价 并延期付款3个月。该出口商应报多少英镑/每箱?伦敦 外汇市场即期汇率GBP/USD=1.5790/1.5806,3个月远 期差价为200/240。

第二节 远期汇率的报价与计算

确定择期外汇交易交割期限的最早日和最迟日 期 计算最早日期和最迟日期的远期汇率 比较两个工作日的远期汇率,选择一个对银行 最有利的报价

第二节 远期汇率的报价与计算

(1)确定第一天和最后一天的远期汇率。第一天的远 期 汇率即: 3个月交割的远期汇率USD/CHF=1.8530/60 最后一天的远期汇率即: 6个月交割的远期汇率USD/CHF=1.8670/1.8720 (2)分析:如果客户买入美元卖出瑞郎,对银行最有 利 的报价是1.8720;如果客户卖出美元买入瑞郎,对银行 最有利的报价是1.8530。所以最终银行的报价为 1.8530/1.8720

例12:某日纽约外汇市场USD/CHF报价如下: 即期汇率 USD/CHF=1.6030/40 3个月远期差价 135/140 我公司向美国出口机床,如即期付款每台报价2000美 元,现美国进口商要求改为瑞郎报价,并于发货后3个 月付款,问我方瑞郎的报价是多少?

第三节 远期汇率的决定

分析: 3个月远期汇率 USD/CHF=1.6165/80 瑞郎报价为:2000×1.6180=3236瑞郎

第二节 远期汇率的报价与计算

例7:某外汇市场 某日 EUR/USD 即期汇率 1.1010/20 2个月远期差价 52/56 3个月远期差价 120/126 客户根据业务需要: ① 买入欧元卖出美元,择期从即期到2个月 ② 卖出欧元买入美元,择期从2个月到3个月

第二节 远期汇率的报价与计算

分析:即期汇率 EUR/USD=1.1010/20 2个月远期汇率 1.1062/76 3个月远期汇率 1.1130/46 根据报价银行确定原则,汇率报价确定如下: ① 择期从即期到2个月,客户买入欧元卖出美元,报价 行报价为1.1076 ② 择期从1个月到2个月,客户卖出欧元买入美元,报价 行报价为1.1062

第二节 远期汇率的报价与计算

通过上述方法计算后,得到的欧元为: 737,463+5,531-922=742,072欧元。远期价格为: 1,000,000÷742,072=1.3476。由此可得的计算公式为:

远期外汇价格=即期外汇价格+即期外汇价格× (报价货币利率-基准货币利率)×天数÷360

第三节 远期汇率的决定

远期汇率、即期汇率和利息率三者之间的关系:

两种货币的利差是决定它们远期汇率的基础,利率高 的货币远期汇率贴水,利率低的货币远期汇率升水。 若利差为零,则为平价。 在两种货币利率都确定的情况下,远期期限越长,升 水点或贴水点越大,远期汇率与即期汇率的差价也越 大。

第三节 远期汇率的决定

升(贴)水的计算公式

第二节 远期汇率的报价与计算

二、远期汇率的计算

远期差价排列方式 辨别升水或贴水 (以基准货币为准) 远期汇率计算方法

大/ 小

小/ 大

基准货币贴水

基准货币升水

(-)前大后小往下减

(+)前小后大往上加

第二节 远期汇率的报价与计算

例5:某外汇市场上 即期汇率: GBP/USD=1.9240/50 3个月远期差价: 231/228 那么GBP/USD的3个月远期汇率是多少? 例6:某日纽约外汇市场 即期汇率: USD/JPY=110.56/77 3个月远期差价: 10/20 那么USD/JPY的3个月远期汇率是多少?

第二节 远期汇率的报价与计算

三、远期外汇价格的计算

远期外汇价格的决定因素有三个: 即期汇率价格 买入与卖出货币间的利率差 远期期限的长短

第二节 远期汇率的报价与计算

例8:假设一家德国出口公司在6个月之后将收入货款 1,000,000美元,出口公司通过即期市场和资金拆放规避 外汇风险。假设即期汇率EUR/USD=1.3560,美元利率 为0.25%,欧元利率为1.5%。该公司规避风险的方法如 下:

第二节 远期汇率的报价与计算

例4:某外汇市场 即期汇率: USD/CHF=1.8410/20 3个月远期汇率: USD/CHF=1.8530/60 6个月远期汇率: USD/CHF=1.8670/1.8720 客户向银行要求做一笔美元兑瑞郎的择期外汇交易,外 汇银行将如何报出3-6个月的任选交割日的远期汇率?

第三节 远期汇率的决定

二、远期汇率折算和进出口报价

(一)远期汇率折算 例11:纽约外汇市场即期汇率USD/CHF=1.6030/40,3 个月远期差价140/135,求CHF/USD的3个月远期汇率。

远期汇率:USD/CHF=1.5890/1.5905 远期汇率:CHF/USD=0.6287/0.6293

第二节 远期汇率的报价与计算

升、贴水的判断: 远期差价的点数由小到大的顺序排列,表示基 准货币相对于报价货币升水,报价货币相对于 基准货币贴水 远期差价的点数由大到小的顺序排列,表示基 准货币相对于报价货币贴水,报价货币相对于 基准货币升水

第二节 远期汇率的报价与计算

(二)择期交易远期汇率的报价方法 择期外汇交易:是指做远期外汇交易时,不 规定具体的交割日期,只规定交割的期限范围。 在规定的范围内,客户可以按预定的汇率和金额 自由选择日期进行交割。

第二节 远期汇率的报价与计算

间接标价法下: 纽约外汇市场 即期汇率: USD/CHF=1.8170/80 1个月远期汇率: USD/CHF=1.8110/30 美元贴水,贴水点数60/50 伦敦外汇市场 即期汇率: GBP/USD=1.8305/15 1个月远期汇率: GBP/USD=1.8325/50 英镑升水,升水点数20/35

在外汇市场上以升水、贴水、平价来表示远期汇率 与即期汇率的差额。 升水表示远期汇率比即期汇率高。 贴水表示远期汇率比即期汇率低。 平价表示两者相等。 银行同业间远期汇率报价通常采用这种报价方法。

第二节 远期汇率的报价与计算

例3:直接标价法下 多伦多外汇市场 即期汇率: USD/CAD=1.4530/40 1个月远期汇率: USD/CAD=1.4570/90 美元升水,升水点数40/50 香港外汇市场 即期汇率: USD/HKD=7.7920/25 1个月远期汇率: USD/HKD=7.7860/75 美元贴水,贴水点数60/50

第二节 远期汇率的报价与计算

一、远期汇率的报价方法

(一)定期交易远期汇率的报价方法 直接报价法:又称完整汇率报价法,通常用于银行与 客户之间。例1:某外汇市场的外汇报价如下: 即期汇率:USD/JPY=120.03/13 1个月远期汇率:USD/JPY=118.55/73

第二节 远期汇率的报价与计算

教学重点:

远期与即期外汇交易的区别 远期外汇交易的报价及应用

第一节 远期外汇交易概述

一、远期外汇交易的含义

远期外汇交易(Forward Exchange Transaction): 又称期汇交易,是指外汇买卖双方成交后并不立即办理 交割,而是预先签订合同,先行约定期限、币种、数量、 汇率等各种相关条件,在未来的约定日期办理交割的外 汇交易。远期外汇交易的期限有1个月、2个月、3个 月、6个月、1年,常见的是3个月。