安琪酵母2020年三季度决策水平分析报告

600298安琪酵母2023年三季度行业比较分析报告

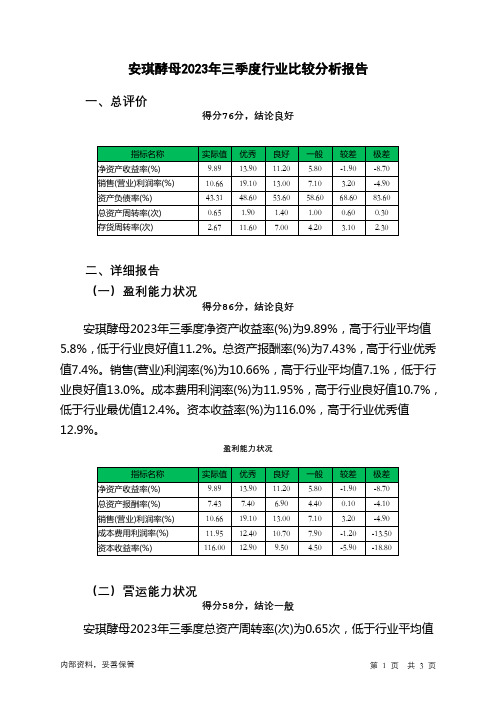

安琪酵母2023年三季度行业比较分析报告一、总评价得分76分,结论良好二、详细报告(一)盈利能力状况得分86分,结论良好安琪酵母2023年三季度净资产收益率(%)为9.89%,高于行业平均值5.8%,低于行业良好值11.2%。

总资产报酬率(%)为7.43%,高于行业优秀值7.4%。

销售(营业)利润率(%)为10.66%,高于行业平均值7.1%,低于行业良好值13.0%。

成本费用利润率(%)为11.95%,高于行业良好值10.7%,低于行业最优值12.4%。

资本收益率(%)为116.0%,高于行业优秀值12.9%。

盈利能力状况(二)营运能力状况得分58分,结论一般安琪酵母2023年三季度总资产周转率(次)为0.65次,低于行业平均值1.0次,高于行业较差值0.6次。

应收账款周转率(次)为8.17次,高于行业平均值7.9次,低于行业良好值12.4次。

流动资产周转率(次)为1.67次,低于行业平均值1.8次,高于行业较差值0.8次。

资产现金回收率(%)为18.31%,高于行业优秀值14.5%。

存货周转率(次)为2.67次,低于行业较差值3.1次,高于行业极差值2.3次。

营运能力状况(三)偿债能力状况得分77分,结论良好安琪酵母2023年三季度资产负债率(%)为43.31%,优于行业优秀值48.6%。

已获利息倍数为19.18,高于行业优秀值4.7。

速动比率(%)为69.96%,低于行业平均值73.0%,高于行业较差值47.4%。

现金流动负债比率(%)为15.54%,高于行业平均值12.4%,低于行业良好值18.5%。

带息负债比率(%)为65.73%,劣于行业较差值54.2%,优于行业极差值67.5%。

偿债能力状况(四)发展能力状况得分84分,结论良好安琪酵母2023年三季度销售(营业)增长率(%)为1.62%,低于行业平均值2.9%,高于行业较差值-8.8%。

资本保值增值率(%)为113.3%,高于行业优秀值113.0%。

兴发集团2020年三季度决策水平分析报告

兴发集团2020年三季度决策水平报告一、实现利润分析2020年三季度利润总额为28,741.73万元,与2019年三季度的23,359.37万元相比有较大增长,增长23.04%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年三季度营业利润为31,226.56万元,与2019年三季度的24,357.47万元相比有较大增长,增长28.20%。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析兴发集团2020年三季度成本费用总额为547,421.2万元,其中:营业成本为504,467.01万元,占成本总额的92.15%;销售费用为17,215.54万元,占成本总额的3.14%;管理费用为6,912.79万元,占成本总额的1.26%;财务费用为14,487.99万元,占成本总额的2.65%;营业税金及附加为4,337.87万元,占成本总额的0.79%。

2020年三季度销售费用为17,215.54万元,与2019年三季度的19,830.43万元相比有较大幅度下降,下降13.19%。

从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2020年三季度管理费用为6,912.79万元,与2019年三季度的5,778.45万元相比有较大增长,增长19.63%。

2020年三季度管理费用占营业收入的比例为1.18%,与2019年三季度的1.17%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

三、资产结构分析兴发集团2020年三季度资产总额为2,925,762.23万元,其中流动资产为658,089.42万元,主要以货币资金、存货、应收账款为主,分别占流动资产的29.31%、28.64%和22.28%。

非流动资产为2,267,672.81万元,主要以固定资产、无形资产、长期股权投资为主,分别占非流动资产的62.12%、8.65%和6.46%。

安琪酵母2020年三季度财务分析详细报告

安琪酵母2020年三季度财务分析详细报告一、资产结构分析1.资产构成基本情况安琪酵母2020年三季度资产总额为1,009,609.27万元,其中流动资产为397,992.8万元,主要以存货、应收账款、货币资金为主,分别占流动资产的46.51%、21.33%和21.03%。

非流动资产为611,616.47万元,主要以固定资产、在建工程、无形资产为主,分别占非流动资产的80.9%、8.01%和6%。

资产构成表(万元)项目名称2018年三季度2019年三季度2020年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产870,781.47 100.00952,584.24100.00 1,009,609.27100.00流动资产334,955.13 38.47356,509.6237.43 397,992.8 39.42存货173,531.97 19.93171,507.3518.00185,089.6218.33应收账款73,460.02 8.44 86,052.47 9.03 84,892.98 8.41 货币资金44,141.35 5.07 55,228.17 5.80 83,696.11 8.29非流动资产535,826.34 61.53596,074.6262.57611,616.4760.58固定资产439,325.53 50.45514,716.8154.03494,809.8349.01在建工程43,192.01 4.96 29,227.5 3.07 48,965.1 4.85 无形资产28,998.01 3.33 28,205.71 2.96 36,694.28 3.632.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的49.97%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的21.33%,应当加强应收款项管理,关注应收款项的质量。

安琪酵母2020年三季度财务指标报告

从盈利情况来看,企业盈利对利息的保障倍数为11.2倍。从实现利润 和利息的关系来看,企业盈利能力较强,利息支付有保证。

四、营运能力Biblioteka 析项目名称 总资产周转天数 固定资产周转天数 流动资产周转天数 现金周转天数

资产周转速度表

2018年三季度

2019年三季度

491.92

464.37

252.73 189.78

安琪酵母2020年三季度财务指标报告

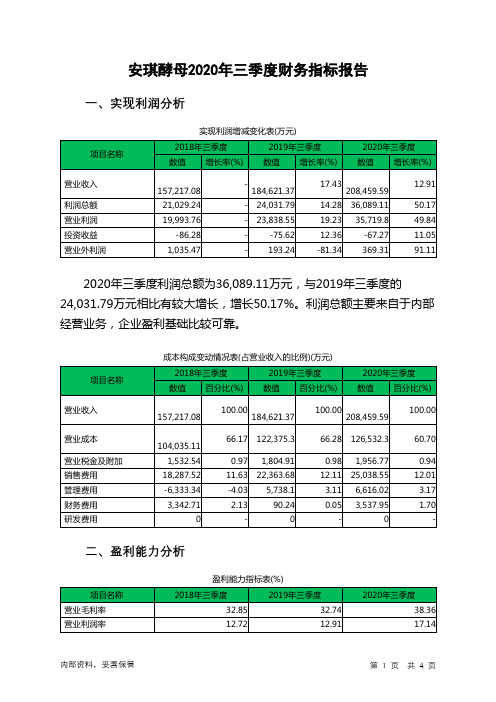

一、实现利润分析

项目名称

营业收入

利润总额 营业利润 投资收益 营业外利润

实现利润增减变化表(万元)

2018年三季度 数值 增长率(%)

2019年三季度 数值 增长率(%)

2020年三季度 数值 增长率(%)

157,217.08 21,029.24 19,993.76 -86.28 1,035.47

第1页 共4页

成本费用利润率 总资产报酬率 净资产收益率

17.4 11.34

16.8

15.77 10.13 16.51

22.05 15.7

21.06

安琪酵母2020年三季度的营业利润率为17.14%,总资产报酬率为 15.70%,净资产收益率为21.06%,成本费用利润率为22.05%。企业实际 投入到企业自身经营业务的资产为945,582.66万元,经营资产的收益率为 15.11%,而对外投资的收益率为-1.83%。

项目名称 存货周转天数 应收账款周转天数 应付账款周转天数 营业周期

营运能力指标表

2018年三季度 151.29

2019年三季度 126.13

44.34 33.85

41.95 62.81

195.63

168.08

安集科技2020年三季度决策水平分析报告

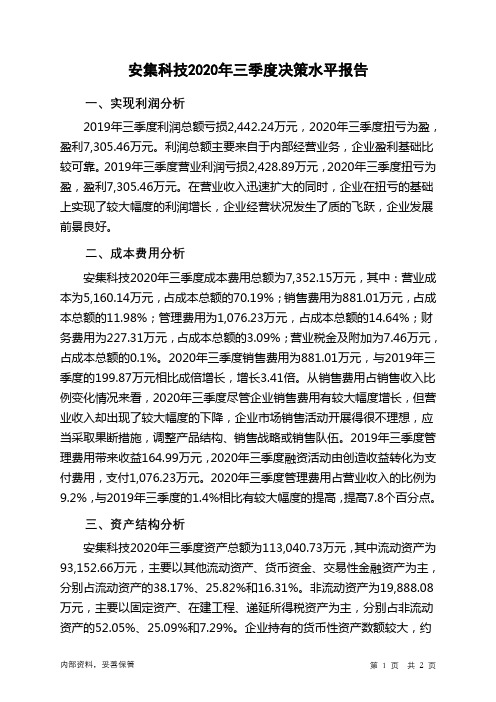

安集科技2020年三季度决策水平报告一、实现利润分析2019年三季度利润总额亏损2,442.24万元,2020年三季度扭亏为盈,盈利7,305.46万元。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2019年三季度营业利润亏损2,428.89万元,2020年三季度扭亏为盈,盈利7,305.46万元。

在营业收入迅速扩大的同时,企业在扭亏的基础上实现了较大幅度的利润增长,企业经营状况发生了质的飞跃,企业发展前景良好。

二、成本费用分析安集科技2020年三季度成本费用总额为7,352.15万元,其中:营业成本为5,160.14万元,占成本总额的70.19%;销售费用为881.01万元,占成本总额的11.98%;管理费用为1,076.23万元,占成本总额的14.64%;财务费用为227.31万元,占成本总额的3.09%;营业税金及附加为7.46万元,占成本总额的0.1%。

2020年三季度销售费用为881.01万元,与2019年三季度的199.87万元相比成倍增长,增长3.41倍。

从销售费用占销售收入比例变化情况来看,2020年三季度尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想,应当采取果断措施,调整产品结构、销售战略或销售队伍。

2019年三季度管理费用带来收益164.99万元,2020年三季度融资活动由创造收益转化为支付费用,支付1,076.23万元。

2020年三季度管理费用占营业收入的比例为9.2%,与2019年三季度的1.4%相比有较大幅度的提高,提高7.8个百分点。

三、资产结构分析安集科技2020年三季度资产总额为113,040.73万元,其中流动资产为93,152.66万元,主要以其他流动资产、货币资金、交易性金融资产为主,分别占流动资产的38.17%、25.82%和16.31%。

非流动资产为19,888.08万元,主要以固定资产、在建工程、递延所得税资产为主,分别占非流动资产的52.05%、25.09%和7.29%。

安琪酵母2020年三季度财务风险分析详细报告

安琪酵母2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为182,098.05万元,2020年三季度已经取得的短期带息负债为152,535.08万元。

2.长期资金需求

该企业长期资金需求为29,709.42万元,2020年三季度已有长期带息负债为119,584.47万元。

3.总资金需求

该企业的总资金需求为211,807.47万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为73,328.65万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是195,895.48万元,实际已经取得的短期带息负债为152,535.08万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为134,612.07万元,企业有能力在3年之内偿还的贷款总规模为165,253.77万元,在5年之内偿还的贷款总规模为226,537.19万元,当前实际的带息负债合计为272,119.55万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为58,664.44万元。

不过,该资金缺口在企业持续经营1.31个分析期之后可被盈利填补。

该企业经营活动和投资活动

内部资料,妥善保管第1 页共5 页。

安琪酵母2020年一季度决策水平分析报告

2020年一季度负债总额为470,488.51万元,与2019年一季度的 436,774.28万元相比有所增长,增长7.72%。2020年一季度企业负债规模 有所增加,负债压力有所提高。

项目名称

负债总额 短期借款 应付账款 其他应付款 非流动负债 其他

负债变动情况表

2020年一季度

2019年一季度

2018年一季度

数值 增长率(%) 数值 增长率(%) 数值 增长率(%)

470,488.51

7.72 436,774.28

13.87 383,563.36

0

172,725.06

15.59 149,430.12

7.78 138,637.45

0

88,960.33

0

0

-100 78,471.18

0

0

0

0

-100 2,405.64

0

99,034.97

-27.24 136,110.99

-1.3 137,898.79

0

109,768.15

-27.42 151,233.17

478.32 26,150.3

0

2020年一季度所有者权益为545,729.65万元,与2019年一季度的 484,146.47万元相比有较大增长,增长12.72%。

0 82,408.09

0

65,197.44

0 65,197.44

0 65,197.44

0

40,714.56

17.88 34,539.15

19.32 28,945.49

0

373,656.86

19.28 313,269.27

17.74 266,076.6

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

安琪酵母2020年三季度决策水平报告

一、实现利润分析

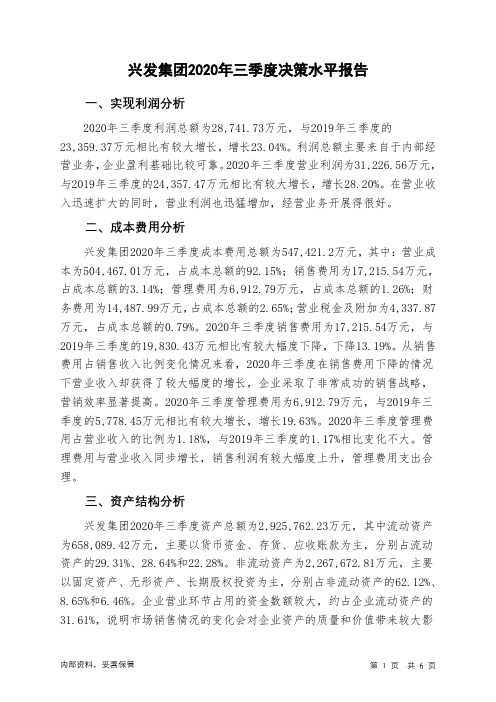

2020年三季度利润总额为36,089.11万元,与2019年三季度的

24,031.79万元相比有较大增长,增长50.17%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年三季度营业利润为35,719.8万元,与2019年三季度的23,838.55万元相比有较大增长,增长49.84%。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析

安琪酵母2020年三季度成本费用总额为163,681.59万元,其中:营业成本为126,532.3万元,占成本总额的77.3%;销售费用为25,038.55万元,占成本总额的15.3%;管理费用为6,616.02万元,占成本总额的4.04%;财务费用为3,537.95万元,占成本总额的2.16%;营业税金及附加为

1,956.77万元,占成本总额的1.2%。

2020年三季度销售费用为25,038.55万元,与2019年三季度的22,363.68万元相比有较大增长,增长11.96%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2020年三季度管理费用为6,616.02万元,与2019年三季度的5,738.1万元相比有较大增长,增长15.3%。

2020年三季度管理费用占营业收入的比例为3.17%,与2019年三季度的3.11%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

三、资产结构分析

安琪酵母2020年三季度资产总额为1,009,609.27万元,其中流动资产为397,992.8万元,主要以存货、应收账款、货币资金为主,分别占流动资产的46.51%、21.33%和21.03%。

非流动资产为611,616.47万元,主要以固定资产、在建工程、无形资产为主,分别占非流动资产的80.9%、8.01%和6%。

企业营业环节占用的资金数额较大,约占企业流动资产的49.97%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密

切关注企业产品的销售前景和增值能力。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的21.33%,应当加强应收款项管理,关注应收款项的质量。

从资产各项目与营业收入的比例关系来看,2020年三季度应收账款所占比例较高,存货所占比例过高。

四、负债及权益结构分析

2020年三季度负债总额为427,702.22万元,与2019年三季度的446,898.67万元相比有所下降,下降4.3%。

2020年三季度企业负债规模有所减少,负债压力有所下降。

负债主要项目变动情况表(万元)

2020年三季度所有者权益为581,907.05万元,与2019年三季度的505,685.57万元相比有较大增长,增长15.07%。

所有者权益变动表(万元)。