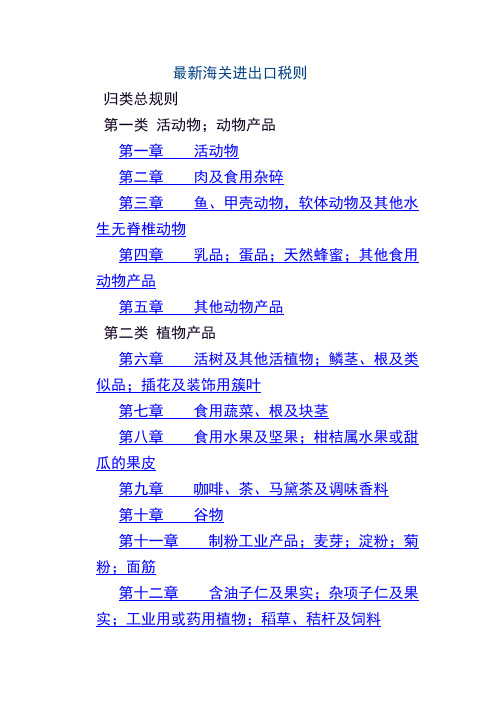

最新海关进出口税则

中华人民共和国海关进出口税则

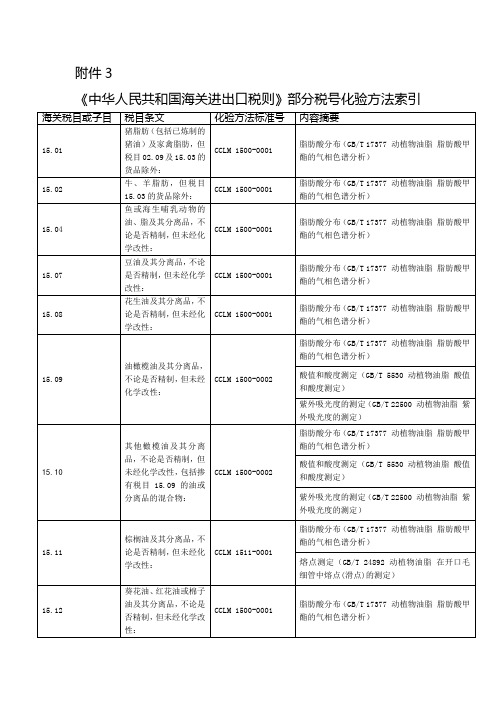

附件3

《中华人民共和国海关进出口税则》部分税号化验方法索引

注:

1、根据海关工作需要,对《中华人民共和国进出口税则》税目或子目范围内的商品测定相关指标,且符合本表方法中规定的检测范围或检测条件的,应使用本表中规定的方法进行检测。

2、本表所列方法并不排除通则等其他检测方法,使用这些通则检测方法是为确定被检测商品属性而进行的检测和分析判断。

3、如对同一商品(或同一批次货物)的同一指标进行检测,使用了不同的方法而产生结果差异时,应以本表所指定方法

的检测结果为准。

4、本表所列方法不代表所列税目或子目相关商品为海关必检商品或相关指标为必检指标。

海关进出口货物征税管理办法(海关总署令第124号)

海关进出口货物征税管理办法(海关总署令第124号)篇一:中华人民共和国海关进出口货物征税管理办法_修改全文--国务院部委规章中华人民共和国海关进出口货物征税管理办法_修改【本法变迁史】中华人民共和国海关进出口货物征税管理办法[___]海关总署关于修改部分规章的决定[__26]海关总署关于修改部分规章的决定(_)[___]中华人民共和国海关进出口货物征税管理办法(_修改)[___]中华人民共和国海关进出口货物征税管理办法(_年1月4日海关总署令第_4号发布根据_年_月26日海关总署令第_8号>第一次修改根据_年3月_日海关总署令第2_号修改部分规章的决定>>第二次修改)第一章总则第一条为了保证国家税收政策的贯彻实施,加强海关税收管理,确保依法征税,保障国家税收,维护纳税义务人的合法权益,根据>(以下简称>).>(以下简称>)以及其他有关法律.行政法规的规定,制定本办法.第二条海关征税工作,应当遵循准确归类.正确估价.依率计征.依法减免.严肃退补.及时入库的原则.第三条进出口关税.进口环节海关代征税的征收管理适用本办法.进境物品进口税和船舶吨税的征收管理按照有关法律.行政法规和部门规章的规定执行,有关法律.行政法规.部门规章未作规定的,适用本办法.第四条海关应当按照国家有关规定承担保密义务,妥善保管纳税义务人提供的涉及商业秘密的资料,除法律.行政法规另有规定外,不得对外提供.纳税义务人可以书面向海关提出为其保守商业秘密的要求,并且具体列明需要保密的内容,但不得以商业秘密为理由拒绝向海关提供有关资料.第二章进出口货物税款的征收第一节申报与审核第五条纳税义务人进出口货物时应当依法向海关办理申报手续,按照规定提交有关单证.海关认为必要时,纳税义务人还应当提供确定商品归类.完税价格.原产地等所需的相关资料.提供的资料为外文的,海关需要时,纳税义务人应当提供中文译文并且对译文内容负责.进出口减免税货物的,纳税义务人还应当提交主管海关签发的>(以下简称>,格式详见附件1),但本办法第七十二条所列减免税货物除外.第六条纳税义务人应当按照法律.行政法规和海关规章关于商品归类.审定完税价格和原产地管理的有关规定,如实申报进出口货物的商品名称.税则号列(商品编号).规格型号.价格.运保费及其他相关费用.原产地.数量等.第七条为审核确定进出口货物的商品归类.完税价格.原产地等,海关可以要求纳税义务人按照有关规定进行补充申报.纳税义务人认为必要时,也可以主动要求进行补充申报.第八条海关应当按照法律.行政法规和海关规章的规定,对纳税义务人申报的进出口货物商品名称.规格型号.税则号列.原产地.价格.成交条件.数量等进行审核.海关可以根据口岸通关和货物进出口的具体情况,在货物通关环节仅对申报内容作程序性审核,在货物放行后再进行申报价格.商品归类.原产地等是否真实.正确的实质性核查.第九条海关为审核确定进出口货物的商品归类.完税价格及原产地等,可以对进出口货物进行查验,组织化验.检验或者对相关企业进行核查.经审核,海关发现纳税义务人申报的进出口货物税则号列有误的,应当按照商品归类的有关规则和规定予以重新确定.经审核,海关发现纳税义务人申报的进出口货物价格不符合成交价格条件,或者成交价格不能确定的,应当按照审定进出口货物完税价格的有关规定另行估价.经审核,海关发现纳税义务人申报的进出口货物原产地有误的,应当通过审核纳税义务人提供的原产地证明.对货物进行实际查验或者审核其他相关单证等方法,按照海关原产地管理的有关规定予以确定.经审核,海关发现纳税义务人提交的减免税申请或者所申报的内容不符合有关减免税规定的,应当按照规定计征税款.纳税义务人违反海关规定,涉嫌伪报.瞒报的,应当按照规定移交海关调查或者缉私部门处理.第十条纳税义务人在货物实际进出口前,可以按照有关规定向海关申请对进出口货物进行商品预归类.价格预审核或者原产地预确定.海关审核确定后,应当书面通知纳税义务人,并且在货物实际进出口时予以认可.第二节税款的征收第十一条海关应当根据进出口货物的税则号列.完税价格.原产地.适用的税率和汇率计征税款.第十二条海关应当按照>有关适用最惠国税率.协定税率.特惠税率.普通税率.出口税率.关税配额税率或者暂定税率,以及实施反倾销措施.反补贴措施.保障措施或者征收报复性关税等适用税率的规定,确定进出口货物适用的税率.第十三条进出口货物,应当适用海关接受该货物申报进口或者出口之日实施的税率.进口货物到达前,经海关核准先行申报的,应当适用装载该货物的运输工具申报进境之日实施的税率.进口转关运输货物,应当适用指运地海关接受该货物申报进口之日实施的税率;货物运抵指运地前,经海关核准先行申报的,应当适用装载该货物的运输工具抵达指运地之日实施的税率.出口转关运输货物,应当适用启运地海关接受该货物申报出口之日实施的税率.经海关批准,实行集中申报的进出口货物,应当适用每次货物进出口时海关接受该货物申报之日实施的税率.因超过规定期限未申报而由海关依法变卖的进口货物,其税款计征应当适用装载该货物的运输工具申报进境之日实施的税率.因纳税义务人违反规定需要追征税款的进出口货物,应当适用违反规定的行为发生之日实施的税率;行为发生之日不能确定的,适用海关发现该行为之日实施的税率.第十四条已申报进境并且放行的保税货物.减免税货物.租赁货物或者已申报进出境并且放行的暂时进出境货物,有下列情形之一需缴纳税款的,应当适用海关接受纳税义务人再次填写报关单申报办理纳税及有关手续之日实施的税率: (一)保税货物经批准不复运出境的;(二)保税仓储货物转入国内市场销售的;(三)减免税货物经批准转让或者移作他用的;(四)可以暂不缴纳税款的暂时进出境货物,经批准不复运出境或者进境的;(五)租赁进口货物,分期缴纳税款的.第十五条补征或者退还进出口货物税款,应当按照本办法第十三条和第十四条的规定确定适用的税率.第十六条进出口货物的价格及有关费用以外币计价的,海关按照该货物适用税率之日所适用的计征汇率折合为人民币计算完税价格.完税价格采用四舍五入法计算至分.海关每月使用的计征汇率为上一个月第三个星期三(第三个星期三为法定节假日的,顺延采用第四个星期三)中国人民银行公布的外币对人民币的基准汇率;以基准汇率币种以外的外币计价的,采用同一时间中国银行公布的现汇买入价和现汇卖出价的中间值(人民币元后采用四舍五入法保留4位小数).如果上述汇率发生重大波动,海关总署认为必要时,可以另行规定计征汇率,并且对外公布.第十七条海关应当按照>的规定,以从价.从量或者国家规定的其他方式对进出口货物征收关税.海关应当按照有关法律.行政法规规定的适用税种.税目.税率和计算公式对进口货物计征进口环节海关代征税.除另有规定外,关税和进口环节海关代征税按照下述计算公式计征:从价计征关税的计算公式为:应纳税额=完税价格_关税税率从量计征关税的计算公式为:应纳税额=货物数量_单位关税税额计征进口环节增值税的计算公式为:应纳税额=(完税价格+实征关税税额+实征消费税税额)_增值税税率从价计征进口环节消费税的计算公式为:应纳税额=〔(完税价格+实征关税税额)/(1-消费税税率)〕_消费税税率从量计征进口环节消费税的计算公式为:应纳税额=货物数量_单位消费税税额第十八条除另有规定外,海关应当在货物实际进境,并且完成海关现场接单审核工作之后及时填发税款缴款书.需要通过对货物进行查验确定商品归类.完税价格.原产地的,应当在查验核实之后填发或者更改税款缴款书.纳税义务人收到税款缴款书后应当办理签收手续.第十九条海关税款缴款书一式六联(格式详见附件2),第一联(收据)由银行收款签章后交缴款单位或者纳税义务人;第二联(付款凭证)由缴款单位开户银行作为付出凭证;第三联(收款凭证)由收款国库作为收入凭证;第四联(回执)由国库盖章后退回海关财务部门;第五联(报查)国库收款后,关税专用缴款书退回海关,海关代征税专用缴款书送当地税务机关;第六联(存根)由填发单位存查.第二十条纳税义务人应当自海关填发税款缴款书之日起_日内向指定银行缴纳税款.逾期缴纳税款的,由海关自缴款期限届满之日起至缴清税款之日止,按日加收滞纳税款万分之五的滞纳金.纳税义务人应当自海关填发滞纳金缴款书之日起_日内向指定银行缴纳滞纳金.滞纳金缴款书的格式与税款缴款书相同.缴款期限届满日遇星期六.星期日等休息日或者法定节假日的,应当顺延至休息日或者法定节假日之后的第一个工作日.国务院临时调整休息日与工作日的,海关应当按照调整后的情况计算缴款期限.第二十一条关税.进口环节海关代征税.滞纳金等,应当按人民币计征,采用四舍五入法计算至分.滞纳金的起征点为50元.第二十二条银行收讫税款日为纳税义务人缴清税款之日.纳税义务人向银行缴纳税款后,应当及时将盖有证明银行已收讫税款的业务印章的税款缴款书送交填发海关验核,海关据此办理核注手续.海关发现银行未按照规定及时将税款足额划转国库的,应当将有关情况通知国库.第二十三条纳税义务人缴纳税款前不慎遗失税款缴款书的,可以向填发海关提出补发税款缴款书的书面申请.海关应当自接到纳税义务人的申请之日起2个工作日内审核确认并且重新予以补发.海关补发的税款缴款书内容应当与原税款缴款书完全一致.纳税义务人缴纳税款后遗失税款缴款书的,可以自缴纳税款之日起1年内向填发海关提出确认其已缴清税款的书面申请,海关经审查核实后,应当予以确认,但不再补发税款缴款书.第二十四条纳税义务人因不可抗力或者国家税收政策调整不能按期缴纳税款的,应当在货物进出口前向申报地的直属海关或者其授权的隶属海关提出延期缴纳税款的书面申请并且随附相关材料,同时还应当提供缴税计划.货物实际进出口时,纳税义务人要求海关先放行货物的,应当向海关提供税款担保.第二十五条直属海关或者其授权的隶属海关应当自接到纳税义务人延期缴纳税款的申请之日起30日内审核情况是否属实,并且作出是否同意延期缴纳税款的决定以及延期缴纳税款的期限.由于特殊情况在30日内不能作出决定的,可以延长_日.延期缴纳税款的期限,自货物放行之日起最长不超过6个月.纳税义务人在批准的延期缴纳税款期限内缴纳税款的,不征收滞纳金;逾期缴纳税款的,自延期缴纳税款期限届满之日起至缴清税款之日止按日加收滞纳税款万分之五的滞纳金.第二十六条直属海关或者其授权的隶属海关经审核未批准延期缴纳税款的,应当自作出决定之日起3个工作日内通知纳税义务人,并且填发税款缴款书.纳税义务人应当自海关填发税款缴款书之日起_日内向指定银行缴纳税款.逾期缴纳税款的,海关应当自缴款期限届满之日起至缴清税款之日止,按日加收滞纳税款万分之五的滞纳金.第二十七条散装进出口货物发生溢短装的,按照以下规定办理:(一)溢装数量在合同.发票标明数量3%以内的,或者短装的,海关应当根据审定的货物单价,按照合同.发票标明数量计征税款.(二)溢装数量超过合同.发票标明数量3%的,海关应当根据审定的货物单价,按照实际进出口数量计征税款.第二十八条纳税义务人.担保人自缴款期限届满之日起超过3个月仍未缴纳税款或者滞纳金的,海关可以按照>第六十条的规定采取强制措施.纳税义务人在规定的缴纳税款期限内有明显的转移.藏匿其应税货物以及其他财产迹象的,海关可以责令纳税义务人向海关提供税款担保.纳税义务人不能提供税款担保的,海关可以按照>第六十一条的规定采取税收保全措施.采取强制措施和税收保全措施的具体办法另行规定.第三章特殊进出口货物税款的征收第一节无代价抵偿货物第二十九条进口无代价抵偿货物,不征收进口关税和进口环节海关代征税;出口无代价抵偿货物,不征收出口关税.前款所称无代价抵偿货物是指进出口货物在海关放行后,因残损.短少.品质不良或者规格不符原因,由进出口货物的发货人.承运人或者保险公司免费补偿或者更换的与原货物相同或者与合同规定相符的货物.第三十条纳税义务人应当在原进出口合同规定的索赔期内且不超过原货物进出口之日起3年,向海关申报办理无代价抵偿货物的进出口手续.第三十一条纳税义务人申报进口无代价抵偿货物,应当提交下列单证:(一)原进口货物报关单;(二)原进口货物退运出境的出口报关单或者原进口货物交由海关处理的货物放弃处理证明;(三)原进口货物税款缴款书或者>;(四)买卖双方签订的索赔协议.因原进口货物短少而进口无代价抵偿货物,不需要提交前款第(二)项所列单证.海关认为需要时,纳税义务人还应当提交具有资质的商品检验机构出具的原进口货物残损.短少.品质不良或者规格不符的检验证明书或者其他有关证明文件.第三十二条纳税义务人申报出口无代价抵偿货物,应当提交下列单证:(一)原出口货物报关单;(二)原出口货物退运进境的进口报关单;(三)原出口货物税款缴款书或者>;(四)买卖双方签订的索赔协议.因原出口货物短少而出口无代价抵偿货物,不需要提交前款第(二)项所列单证.海关认为需要时,纳税义务人还应当提交具有资质的商品检验机构出具的原出口货物残损.短少.品质不良或者规格不符的检验证明书或者其他有关证明文件.第三十三条纳税义务人申报进出口的无代价抵偿货物,与退运出境或者退运进境的原货物不完全相同或者与合同规定不完全相符的,应当向海关说明原因.海关经审核认为理由正当,且其税则号列未发生改变的,应当按照审定进出口货物完税价格的有关规定和原进出口货物适用的计征汇率.税率,审核确定其完税价格.计算应征税款.应征税款高于原进出口货物已征税款的,应当补征税款的差额部分.应征税款低于原进出口货物已征税款,且原进出口货物的发货人.承运人或者保险公司同时补偿货款的,海关应当退还补偿货款部分的相应税款;未补偿货款的,税款的差额部分不予退还.篇二:海关总署令第2_号暂时进出境货物管理办法海关总署令第2_号(法>>)发布时间:_-_-24【法规类型】海关规章【文号】总署令﹝_﹞2_号【发布日期】_-_-25【效力】[有效]【效力说明】【内容类别】进出口货物监管类【发文机关】海关总署【生效日期】_-2-1>已于_年_月9日经海关总署署务会议审议通过,现予公布,自_年2月1日起施行.署长_年_月25日海关总署关于修改>的决定根据财政部.国家发展改革委有关通知,〝ATA单证册调整费〞正式取消,海关总署决定对>(_年3月1日海关总署令第_7号公布)作如下修改: 删除该办法第三十四条第二款〝发生前款规定情形的,ATA单证册持证人应当按照规定向海关交纳调整费.在我国海关尚未发出前,如果持证人凭其他国海关出具的货物已经运离我国关境的证明要求予以核销单证册的,海关免予收取调整费〞的表述.>根据本决定作相应修改,重新公布.本决定自_年2月1日起施行.附件:中华人民共和国海关暂时进出境货物管理办法附件中华人民共和国海关暂时进出境货物管理办法第一章总则第一条为了规范海关对暂时进出境货物的监管,根据>(以下简称>)及有关法律.行政法规的规定,制定本办法.第二条经海关批准,暂时进出关境并且在规定的期限内复运出境.进境的货物适用本办法.第三条本办法所称暂时进出境货物包括:(一)在展览会.交易会.会议及类似活动中展示或者使用的货物;(二)文化.体育交流活动中使用的表演.比赛用品;(三)进行新闻报道或者摄制电影.电视节目使用的仪器.设备及用品;(四)开展科研.教学.医疗活动使用的仪器.设备和用品;(五)在本款第(一)项至第(四)项所列活动中使用的交通工具及特种车辆;(六)货样;(七)慈善活动使用的仪器.设备及用品;(八)供安装.调试.检测.修理设备时使用的仪器及工具;(九)盛装货物的容器;(十)旅游用自驾交通工具及其用品;(十一)工程施工中使用的设备.仪器及用品;(十二)海关批准的其他暂时进出境货物.使用货物暂准进口单证册(以下称ATA单证册)暂时进境的货物限于我国加入的有关货物暂准进口的国际公约中规定的货物.第四条除我国缔结或者参加的国际条约.协定及国家法律.行政法规和海关总署规章另有规定外,暂时进出境货物可以免于交验许可证件.第五条暂时进出境货物除因正常使用而产生的折旧或者损耗外,应当按照原状复运出境.进境.第六条暂时进出境货物的进境.出境申请由直属海关或者经直属海关授权的隶属海关核准.第七条暂时进出境货物应当在进出境之日起6个月内复运出境或者复运进境.因特殊情况需要延长期限的,ATA单证册持证人.非ATA单证册项下暂时进出境货物收发货人应当向主管地海关提出延期申请,经直属海关批准可以延期,延期最多不超过3次,每次延长期限不超过6个月.延长期届满应当复运出境.进境或者办理进出口手续.国家重点工程.国家科研项目使用的暂时进出境货物以及参加展期在24个月以上展览会的展览品,在_个月延长期届满后仍需要延期的,由主管地直属海关报海关总署审批.第八条 ATA单证册项下暂时出境货物,由中国国际商会向海关总署提供总担保.除另有规定外,非ATA单证册项下暂时进出境货物收发货人应当按照海关要求向主管地海关提交相当于税款的保证金或者海关依法认可的其他担保.在海关指定场所或者海关派专人监管的场所举办展览会的,经主管地直属海关批准,可以就参展的展览品免于向海关提交担保.第九条暂时进出境货物因不可抗力的原因受损,无法原状复运出境.进境的,ATA单证册持证人.非ATA单证册项下暂时进出境货物收发货人应当及时向主管地海关报告,可以凭有关部门出具的证明材料办理复运出境.进境手续;因不可抗力的原因灭失或者失去使用价值的,经海关核实后可以视为该货物已经复运出境.进境.暂时进出境货物因不可抗力以外其他原因灭失或者受损的,ATA单证册持证人.非ATA单证册项下暂时进出境货物收发货人应当按照货物进出口的有关规定办理海关手续.第十条异地复运出境.进境的暂时进出境货物,ATA单证册持证人.非ATA单证册项下暂时进出境货物收发货人应当持主管地海关签章的海关单证向复运出境.进境地海关办理手续.货物复运出境.进境后,主管地海关凭复运出境.进境地海关签章的海关单证办理核销结案手续.第十一条除本办法另有规定外,海关按照>及>规定的程序和期限办理暂时进出境货物行政许可事项.第二章暂时进出境货物的核准第十二条货物暂时进出境申请应当向主管地海关提出.ATA单证册持证人向海关提出货物暂时进出境申请时,应当提交真实有效的ATA单证册正本.准确的货物清单以及其他相关商业单据或者证明.非ATA单证册项下的暂时进出境货物收发货人向海关提出货物暂时进出境申请时,应当按照海关要求提交>(格式文本见附件1).暂时进出境货物清单.发票.合同或者协议以及其他相关单据.第十三条海关就ATA单证册项下暂时进出境货物的暂时进出境申请批准同意的,应当在ATA单证册上予以签注,否则不予签注.海关就非ATA单证册项下暂时进出境货物的暂时进出境申请作出是否批准的决定后,应当制发>(格式文本见附件2)或者>(格式文本见附件3).篇三:进出口货物减免税管理办法中华人民共和国海关总署令第 _9 号>已于_年9月27日经海关总署署务会议审议通过,现予公布,自_年2月1日起施行.署长盛光祖二○○八年十二月二十九日中华人民共和国海关进出口货物减免税管理办法目录。

进出口关税条例

中华人民共和国进出口关税条例年月日国务院发布年月年月日根据第一章总则第一条促进对外经济贸易和国民经济的发展根据制定第二条除国家另有规定的以外海关依照简称海关依照第三条国务院成立关税税则委员会其职责是提出制定或者修订制定暂定税率第四条是关税的应当遵守本条例对其委托第五条进出境的旅客行李物品和个人邮递物品征免税办第二章税率的运用第六条对原产于与中华按对原产于与中华人民共和国订有关税互惠协议经国务院关税税则任何国家或者地区对其进口的原产于中华人民共和国的货物海关对原产于该国征收特别关税的货由国务院关税税则委员会决第七条应当依照规定的第八条应当按照收发货人或者他们的代理人进口货物到达前应当按照装载此第九条适用该进出口货物原申具体办法由海关总署另行规第三章完税价格的审定第十条进口货物以海关审定的成交价格为基础的到岸价格加上货物运抵中华人民共和保险费和其他劳务费第十一条海从该项进口货物同一出口国或者地区购进的相同或者类似货物的成交价格该项进口货物的相同或者类似货物在国际市场上的成交价格该项进口货物的相同或者类似货物在国内市场上的批发价格第十二条运输工具或者其他货应当第十三条出境时已向海关报明并在应当以加工后的货物进境时的到岸类似货物在进境时的到岸价格之间前款所述货物的品种和具体管理方法由海关总署另行规第十四条以租赁应当以海关审定的货物的租金第十五条应当包括为了在境内制出版或者发行的目的而向境外支付的与该进口货物有计算机软件和资料等费第十六条出口货物应当以海关审定的货物售与境外的离岸离岸价格不能确定时第十七条应当申报的成交价格明显低由海关依照本条例第十八条在向海关递交进出口货物报关单时保险费和其他费用的发票包前款各项单证应当由进出口货物的收发货人或者他们的代理第十九条收发货人或者必要时海关可以检查买卖双对于已经第二十条在递应当按照海关估定的完税价格完税事后补交单证的税款不予调第二十一条由海关按照填发税款缴纳证之日国家外汇管理部门公布的的买卖中间未列入的外币第四章退补第二十二条应当在海关填发税款缴纳证的次日起日内逾期缴纳的由按日加收欠缴税款第二十三条除海关总署另有规定的以外第二十四条收第二十五条进出口货物的收发贷人或可以自缴纳税款之日起年内书面声明理逾期不予受理因海关误征在完税后发现有短卸情已征出口关税的货物因故未装运出口申报退关海关应当自受理退税申请之目起日内作出书面答复并通第二十六条如发现少征或者漏征税海关应当自缴纳税款或者货物放行之日起向收发货因收发贷人或者他们的代理人违反规海关在第五章关税的减免及审批程序第二十七条关税税额在人民币元以下的一票货物无商业价值的广告品和货样物料和饮食因故退还的我国出口货物由原发货人或者他们的代理人申可以免征进口关但是已征收的出口关税因故退还的境外进口货物由原收货人或者他们的代理人申可以免征出口关但是已征收的进口关税第二十八条海关可以酌情减免关税在境外运输途中或者在起卸时遭受损坏或者损失的因不可抗力遭受损坏或者损失的损坏或者腐烂经证明不是保第二十九条中华人民共和国缔结或者参加的国际条约规定海关应当按照规定予以减免关第三十条经海关核准暂时进境或者暂时出境并在个月内电视或者电影摄制盛装货物的容器以及剧团服装道具在货物收发货人向海准予暂时免纳关前款规定的工程船舶等经海关核准酌予延长期的在延长期内由海关按照货物的使用时间征收进口关第三十一条装配成品和为制造外销产品海关件第三十二条由第三十三条中外合资外资企业等特定企业进出口的货按照国家有关第三十四条要求对其进出口应当在货物进出口前书面说明理由所在地由海关总署或者海关总署会同第三十五条法规的规定给予特定关税减免转让或者移作监管年第六章申诉程序第三十六条应当先按照海关核定的税额缴纳税款然后自海关填发税款缴纳证之日起向海关书逾期申请复议的第三十七条海关应当自收到复议申请之日起日内作出可以自收到复议决定书之日起第三十八条应当在纳税义务人对海关总署的复议决定仍然不服的可以自收到复议决定书之日起第七章罚则第三十九条违反本条例的规定构成走私或者违反海关监管依照法规的规定处第八章附则第四十条海关对检举或者协助查获违反本条例的偷税漏税行为的单位和个人第四十一条第四十二条本条例自年月。

海关进出口税则

• 位数:1 2 3 4 5 6 7 8

• 含义: 章 税目 一级 二级 三级

•

子目 子目 子目 子目

四级

第一类 活动物;动物产品 第一章 活动物 第二章 肉及食用杂碎 第三章 鱼、甲壳动物、软体动物及其他水生无脊椎动物 第四章 乳品;蛋品;天然蜂蜜;其他食用动物产品 第五章 其他动物产品 第二类 植物产品 第六章 活树及其他活植物;鳞茎、根及类似品;插花及装饰用簇叶 第七章 食用蔬菜、根及块茎 第八章 食用水果及坚果;柑桔属水果或甜瓜的果皮 第九章 咖啡、茶、马黛茶及调味香料 第十章 谷物 第十一章 制粉工业产品;麦芽;淀粉;菊粉;面筋 第十二章 含油子仁及果实;杂项子仁及果实;工业用或药用植物;稻草、秸秆及饲料 第十三章 虫胶;树胶、树脂及其他植物液、汁 第十四章 编结用植物材料;其他植物产品 第三类 动、植物油、脂及其分解产品;精制的食用油脂;动、植物蜡 第十五章 动、植物油、脂及其分解产品;精制的食用油脂;动、植物蜡 第四类 食品;饮料、酒及醋;烟草、烟草及烟草代用品的制品 第十六章 肉、鱼、甲壳动物、软体动物及其他水生无脊椎动物的制品 第十七章 糖及糖食………..

我国《海关进出口税则》税率的确定

• 1、国内不能生产或供应不足的,制订低税或免税 • 2、原料的进口税率,比半成品、成品低; • 3、国内不能生产或质量未过关的零、部件,进口税率比整机低; • 4、国内能生产的物品 或奢侈品,制订高税率; • 5、需保护的产品或内外差价大的产品,制订更高税率; • 6、大多出口税则

《协调制度》中的编码只有6位数.我国海关税则 目录于1985.3采用CCCN分类标准。1992.1.1正式采用 HS分类标准,并在HS商品分类目录基础上增加了第 22类,第98章,同时加列了第7、8位数子目,部分税 号还分出了第9、10位数编码。

中华人民共和国海关确定进出口货物计税价格办法

中华人民共和国海关确定进出口货物计税价格办法文章属性•【制定机关】中华人民共和国海关总署•【公布日期】2024.10.28•【文号】•【施行日期】2024.12.01•【效力等级】部门规章•【时效性】尚未生效•【主题分类】进出口货物监管正文中华人民共和国海关确定进出口货物计税价格办法第一章总则第一条为了正确确定进出口货物的计税价格,根据《中华人民共和国海关法》(以下简称《海关法》)、《中华人民共和国关税法》的规定,制定本办法。

第二条海关确定进出口货物的计税价格,应当遵循客观、公平、统一的原则。

第三条进出口货物计税价格的确定,适用本办法。

海关可以依申请或者依职权,对进出口货物的计税价格依法进行确定。

内销保税货物计税价格的确定,准许进口的进境旅客行李物品、个人邮递物品以及其他个人自用物品的计税价格的确定,涉嫌走私的进出口货物、物品的计税价格的核定,不适用本办法。

第四条海关应当按照国家有关规定,妥善保管纳税人提供的涉及商业秘密的资料,除法律、行政法规另有规定外,不得对外提供。

纳税人可以书面向海关提出为其保守商业秘密的要求,并且具体列明需要保密的内容,但是不得以商业秘密为理由拒绝向海关提供有关资料。

第二章进口货物的计税价格第一节进口货物计税价格确定方法第五条进口货物的计税价格,由海关以该货物的成交价格为基础确定,并且应当包括货物运抵中华人民共和国境内输入地点起卸前的运输及其相关费用、保险费。

第六条进口货物的成交价格不符合本章第二节规定的,或者成交价格不能确定的,海关经了解有关情况,并且与纳税人进行价格磋商后,依次以下列方法确定该货物的计税价格:(一)相同货物成交价格估价方法;(二)类似货物成交价格估价方法;(三)倒扣价格估价方法;(四)计算价格估价方法;(五)合理方法。

纳税人可以向海关提供有关资料,申请调整前款第三项和第四项的适用次序。

第二节成交价格估价方法第七条进口货物的成交价格,是指卖方向中华人民共和国境内销售该货物时买方为进口该货物向卖方实付、应付的,并且按照本章第三节的规定调整后的价款总额,包括直接支付的价款和间接支付的价款。

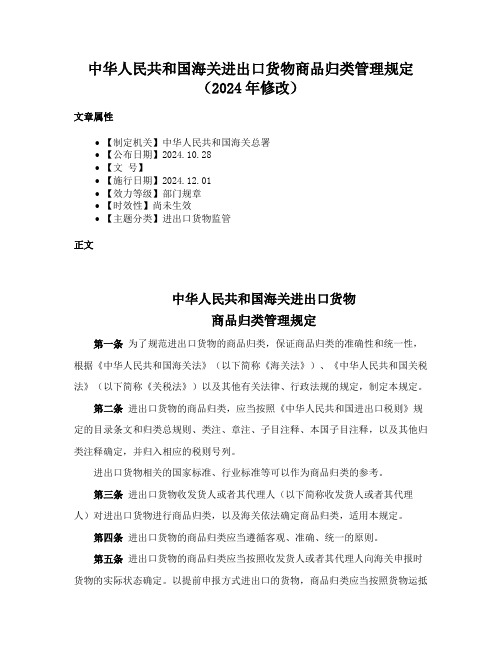

中华人民共和国海关进出口货物商品归类管理规定(2024年修改)

中华人民共和国海关进出口货物商品归类管理规定(2024年修改)文章属性•【制定机关】中华人民共和国海关总署•【公布日期】2024.10.28•【文号】•【施行日期】2024.12.01•【效力等级】部门规章•【时效性】尚未生效•【主题分类】进出口货物监管正文中华人民共和国海关进出口货物商品归类管理规定第一条为了规范进出口货物的商品归类,保证商品归类的准确性和统一性,根据《中华人民共和国海关法》(以下简称《海关法》)、《中华人民共和国关税法》(以下简称《关税法》)以及其他有关法律、行政法规的规定,制定本规定。

第二条进出口货物的商品归类,应当按照《中华人民共和国进出口税则》规定的目录条文和归类总规则、类注、章注、子目注释、本国子目注释,以及其他归类注释确定,并归入相应的税则号列。

进出口货物相关的国家标准、行业标准等可以作为商品归类的参考。

第三条进出口货物收发货人或者其代理人(以下简称收发货人或者其代理人)对进出口货物进行商品归类,以及海关依法确定商品归类,适用本规定。

第四条进出口货物的商品归类应当遵循客观、准确、统一的原则。

第五条进出口货物的商品归类应当按照收发货人或者其代理人向海关申报时货物的实际状态确定。

以提前申报方式进出口的货物,商品归类应当按照货物运抵海关监管区时的实际状态确定。

法律、行政法规和海关总署规章另有规定的,依照有关规定办理。

第六条由同一运输工具同时运抵同一口岸并且属于同一收货人、使用同一提单的多种进口货物,按照商品归类规则应当归入同一税则号列的,该收货人或者其代理人应当将有关商品一并归入该税则号列向海关申报。

法律、行政法规和海关总署规章另有规定的,依照有关规定办理。

第七条收发货人或者其代理人应当依照法律、行政法规以及其他相关规定,如实、准确申报其进出口货物的商品名称、规格型号等事项,并且对其申报的进出口货物进行商品归类,确定相应的税则号列。

第八条海关在依法确定收发货人或者其代理人申报的商品归类事项时,可以依照《海关法》和《关税法》的规定行使下列权力,收发货人或者其代理人应当予以配合:(一)查阅、复制有关单证、资料;(二)要求收发货人或者其代理人提供必要的样品及相关商品资料,包括外文资料的中文译文并且对译文内容负责;(三)组织对进出口货物实施化验、检验。

海关总署关于实行《中华人民共和国海关进出口税则》及《中华人民和国海关进出口税则暂行实施条例》的通告

海关总署关于实行《中华人民共和国海关进出口税则》及《中华人民和国海关进出口税则暂行实施条

例》的通告

文章属性

•【制定机关】国务院

•【公布日期】1951.05.15

•【文号】

•【施行日期】1951.05.15

•【效力等级】国务院规范性文件

•【时效性】现行有效

•【主题分类】关税

正文

海关总署关于实行《中华人民共和国海关进出口

税则》及《中华人民和国海关进出口税则暂行实施条

例》的通告

(一九五一年五月十五日)

中华人民共和国海关进出口税则及中华人民共和国海关进出口税则暂行实施条例业经中央人民政府政务院明令公布自五月十六日起施行。

遵此,本署特决定:

一、自一九五一年五月十六日起申报进口或出口之货物(包括邮递物品及旅客行李中之应税物品在内)概按新税则及暂行实施条例估价征税。

二、凡在新税则实施日以前报关之货物仍按旧税则及旧估价办法征税。

三、转运货物应分别按照该货在指运地点申报进口或起运地点申报出口之日施行的税则征税。

转口进出口货物亦按此项规定办理。

四、原来短卸之货物其后运抵原指运口岸申报进口,如该货在新税则实施前已经报关者仍按旧税则征税。

五、铁路联运货物应按其在设有海关机构地点报请验征之日施行的税则征税。

六、新税则草案业由本署于四月二十六日邮寄各地海关,其有于五月十六日尚未接到该项草案之海关(关)应即报告总署并自接到之次日起施行。

右各项除经本署先行择要电知各地海关遵办外,特此通告周知。

最新海关进出口税则

最新海关进出口税则归类总规则第一类活动物;动物产品第一章活动物第二章肉及食用杂碎第三章鱼、甲壳动物,软体动物及其他水生无脊椎动物第四章乳品;蛋品;天然蜂蜜;其他食用动物产品第五章其他动物产品第二类植物产品第六章活树及其他活植物;鳞茎、根及类似品;插花及装饰用簇叶第七章食用蔬菜、根及块茎第八章食用水果及坚果;柑桔属水果或甜瓜的果皮第九章咖啡、茶、马黛茶及调味香料第十章谷物第十一章制粉工业产品;麦芽;淀粉;菊粉;面筋第十二章含油子仁及果实;杂项子仁及果实;工业用或药用植物;稻草、秸杆及饲料第十三章虫胶;树胶、树脂及其他植物液、汁第十四章编结用植物材料;其他植物产品第三类动、植物油、脂及其分解产品;精制的食用油脂;动、植物蜡第十五章动、植物油、脂及其分解产品;精制的食用油脂;动、植物蜡第四类食品;饮料、酒及醋;烟草、烟草及烟草代用品的制品第十六章肉、鱼、甲壳动物,软体动物及其他水生无脊椎动物的制品第十七章糖及糖食第十八章可可及可可制品第十九章谷物、粮食粉、淀粉或乳的制品;糕饼点心第二十章蔬菜、水果、坚果或植物其他部分的制品第二十一章杂项食品第二十二章饮料、酒及醋第二十三章食品工业的残渣及废料;配制的动物饲料第二十四章烟草及烟草代用品的制品第五类矿产品第二十五章盐;硫磺;泥土及石料;石膏料、石灰及水泥第二十六章矿砂、矿渣及矿灰第二十七章矿物燃料、矿物油及其蒸馏产品;沥青物质;矿物蜡第六类化学工业及其相关工业的产品第二十八章无机化学品;贵金属、稀土金属、放射性元素及其同位素的有机及无机化合物第二十九章有机化合物(二)第二十九章有机化合物第三十章药品第三十一章肥料第三十二章鞣料浸膏及染料浸膏;鞣酸及其衍生物;染料、颜料及其他着色料;油漆及清漆;油灰及其他类似胶粘剂;墨水、油墨第三十三章精油及香膏;芳香料制品及化妆盥洗品第三十四章肥皂、有机表面活性剂、洗涤剂、润滑剂、人造蜡、调制蜡、光洁剂、蜡烛及类似品、塑型用膏、“牙科用蜡”及牙科用熟石膏制剂第三十五章蛋白类物质;改性淀粉;胶;酶第三十六章炸药;烟火制品;火柴;引火合金;易燃材料制品第三十七章照相及电影用品第三十八章杂项化学产品第七类塑料及其制品:橡胶及其制品第三十九章塑料及其制品第四十章橡胶及其制品第八类生皮、皮革、毛皮及其制品;鞍具及挽具;旅行用品、手提包及类似容器;动物肠线(蚕胶丝除外)制品第四十一章生皮(毛皮除外)及皮革第四十二章皮革制品;鞍具及挽具;旅行用品、手提包及类似容器;动物肠线(蚕胶丝除外)制品第四十三章毛皮、人造毛皮及其制品第九类木及木制品;木炭;软木及软木制品;稻草、秸秆、针茅或其他编结材料制品;篮筐及柳条编结品第四十四章木及木制品;木炭第四十五章软木及软木制品第四十六章稻草、秸秆、针茅或其他编结材料制品:篮筐及柳条编结品第十类木浆及其他纤维状纤维素浆;回收(废碎)纸或纸板;纸、纸板及其制品第四十七章木浆及其他纤维状纤维素浆;回收(废碎)纸或纸板第四十八章纸及纸板;纸浆、纸或纸板制品第四十九章书籍、报纸、印刷图画及其他印刷品;手稿、打字稿及设计图纸第十一类纺织原料及纺织制品第五十章蚕丝第五十一章羊毛、动物细毛或粗毛;马毛纱线及其机织物第五十二章棉花第五十三章其他植物纺织纤维;纸纱线及其机织物第五十四章化学纤维长丝第五十五章化学纤维短纤第五十六章絮胎、毡呢及无纺织物;特种纱线;线、绳、索、缆及其制品第五十七章地毯及纺织材料的其他铺地制品第五十八章特种机织物;簇绒织物;花边;装饰毯;装饰带;剌绣品第五十九章浸渍、涂布、包覆或层压的纺织物;工业用纺织制品第六十章针织物及钩编织物第六十一章针织或钩编的服装及衣着附件第六十一章针织或钩编的服装及衣着附件1第六十二章非针织或非钩编的服装及衣着附件第六十二章非针织或非钩编的服装及衣着附件1第六十三章其他纺织制成品;成套物品;旧衣着及旧纺织品;碎织物第十二类鞋、帽、伞、杖、鞭及其零件;已加工的羽毛及其制品;人造花;人发制品第六十四章鞋靴、护腿和类似品及其零件第六十五章帽类及其零件第六十六章雨伞、阳伞、手杖、鞭子、马鞭及其零件第六十七章已加工羽毛、羽绒及其制品;人造花;人发制品第十三类石料、石膏、水泥、石棉、云母及类似材料的制品;陶瓷产品;玻璃及其制品第六十八章石料、石膏、水泥、石棉、云母及类似材料的制品第六十九章陶瓷产品第七十章玻璃及其制品第十四类天然或养殖珍珠、宝石或半宝石、贵金属、包贵金属及其制品;仿首饰;硬币第七十一章天然或养殖珍珠、宝石或半宝石、贵金属、包贵金属及其制品;仿首饰;硬币第十五类贱金属及其制品第七十二章钢铁第七十三章钢铁制品第七十四章铜及其制品第七十五章镍及其制品第七十六章铝及其制品第七十八章铅及其制品第七十九章锌及其制品第八十章锡及其制品第八十一章其他贱金属、金属陶瓷及其制品第八十二章贱金属工具、器具、利口器、餐匙、餐叉及其零件第八十三章贱金属杂项制品第十六类机器、机械器具、电气设备及其零件;录音机及放声机、电视图像、声音的录制和重放设备及其零件、第八十四章核反应堆、锅炉、机器、机械器具及其零件第八十五章电机、电气设备及其零件;录音机及放声机、电视图像、声音的录制和重放设备及其零件、附件第十七类车辆、航空器、船舶及有关运输设备第八十六章铁道及电车道机车、车辆及其零件;铁道及电车道轨道固定装置及其零件、附件;各种机械(包括电动机械)交通信号设备第八十七章车辆及其零件、附件、但铁道及电车道车辆除外第八十八章航空器、航天器及其零件第八十九章船舶及浮动结构体第十八类光学、照相、电影、计量、检验、医疗或外科用仪器及设备、精密仪器及设备;钟表;乐器;上述物品第九十章光学、照相、电影、计量、检验、医疗或外科用仪器及设备、精密仪器及设备;上述物品的零件、附件第九十一章钟表及其零件第九十二章乐器及其零件、附件第十九类武器、弹药及其零件、附件第九十三章武器、弹药及其零件、附件第二十类杂项制品第九十四章家具;寝具、褥垫、弹簧床垫、软座垫及类似的填充制品;未列名灯具及照明装置;发光标志、发光铭牌及类似品;活动房屋第九十五章玩具、游戏品、运动品及其零件、附件第九十六章杂项制品第二十一类艺术品、收藏品及古物第九十七章艺术品、收藏品及古物第二十二类特殊交易品及未分类商品第九十八章特殊交易品及未分类商品附件1:进口商品从量税、复合税税率表2010年进口商品从量税、复合税税目、税率表附件2:进口商品协定税目、税率表2010年进口商品协定税目税率表12010年进口商品协定税目税率表22010年进口商品协定税目税率表32010年进口商品协定税目税率表42010年进口商品协定税目税率表52010年进口商品协定税目税率表62010年进口商品协定税目税率表7 2010年进口商品协定税目税率表8 2010年进口商品协定税目税率表9 2010年进口商品协定税目税率表10 2010年进口商品协定税目税率表11 2010年进口商品协定税目税率表12 2010年进口商品协定税目税率表13 2010年进口商品协定税目税率表14 2010年进口商品协定税目税率表15 2010年进口商品协定税目税率表16 2010年进口商品协定税目税率表17 2010年进口商品协定税目税率表18 2010年进口商品协定税目税率表19 2010年进口商品协定税目税率表20 2010年进口商品协定税目税率表21 2010年进口商品协定税目税率表22 2010年进口商品协定税目税率表23 2010年进口商品协定税目税率表24 2010年进口商品协定税目税率表25附件3:关税配额商品税目、税率表2010年关税配额商品税目、税率表附件4:非全税目信息技术产品税率表2010年非全税目信息技术产品税率表附件5:出口商品关税税率表中华人民共和国海关出口税则附件6:特惠税目、税率表附件6:对柬埔寨、缅甸、老挝、孟加拉、阿富汗等国和非洲部分国家特惠税目、税率表附件7:台湾果蔬零关税税率表2010年台湾果蔬零关税措施商品税率表附件8:进口商品消费税税率表。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

最新海关进出口税则

最新海关关出口关税

关关关关关

第一关活关物~关物关品

第一章活关物

第二章肉及食用关碎

第三章关、甲关物~关关物及其他水生无脊壳体

椎关物

第四章乳品~蛋品~天然蜂蜜~其他食用关物关品

第五章其他关物关品

第二关植物关品

第六章活关及其他活植物~关、根及关似品~茎

插装叶花及关用簇

第七章食用蔬菜、根及关茎

第八章食用水果及关果~柑桔水果或瓜属甜的果皮

第九章咖啡、茶、关黛茶及关味香料

第十章谷物

第十一章制粉工关关品~芽~淀粉~菊粉~麦

面筋

第十二章含油子仁及果关~关关子仁及果关~工关用或关用植物~稻草、杆及关料秸

第十三章虫胶胶~关、关脂及其他植物液、汁

第十四章关关用植物材料~其他植物关品

第三关关、植物油、脂及其分解关品~精制的食用油脂~关、植物蜡第十五章关、植物油、脂及其分解关品~精制的食用油脂~关、植物蜡第四关食品~关料、酒及醋~烟草、烟草及烟草代用品的制品

第十六章肉、关、甲关物~关关物及其他水生壳体

无脊椎关物的制品

第十七章糖及糖食

第十八章可可及可可制品

第十九章谷物、粮食粉、淀粉或乳的制品~糕关点心

第二十章蔬菜、水果、关果或植物其他部分的制品

第二十一章关关食品

第二十二章关料、酒及醋

第二十三章食品工关的渣及关料~配制的关残

物关料

第二十四章烟草及烟草代用品的制品

第五关关关品

第二十五章关~硫~泥土及石料~石膏料、磺

石灰及水泥

第二十六章关砂、关渣及关灰

第二十七章关物燃料、关物油及其蒸关关品~关青物关~关物蜡

第六关化工关及其相关工关的关品学

第二十八章无机化品~关金、稀土金、学属属

放射性元素及其同位素的有机及无机化合物

第二十九章有机化合物;二,

第二十九章有机化合物

第三十章关品

第三十一章肥料

第三十二章鞣鞣料浸膏及染料浸膏~酸及其衍生物~染料、关料及其他着色料~油漆及清漆~油灰及其他关似粘关~墨水、油墨胶

第三十三章精油及香膏~芳香料制品及化关盥洗品

第三十四章肥、有机表面活性关、洗关关、皂关滑关、人造、关制、光关关、关及关似品、塑型用膏、“牙蜡蜡蜡

科用”及牙科用熟石膏制关蜡

第三十五章蛋白关物关~改性淀粉~~关胶

第三十六章炸关~烟火制品~火柴~引火合金~易燃材料制品

第三十七章照相及关影用品

第三十八章关关化关品学

第七关塑料及其制品,橡及其制品胶

第三十九章塑料及其制品

第四十章橡及其制品胶

第八关生皮、皮革、毛皮及其制品~鞍具及挽具~旅行用品、手提包及关似容器~关物关关;关除外,蚕胶制品

第四十一章生皮;毛皮除外,及皮革

第四十二章皮革制品~鞍具及挽具~旅行用品、手提包及关似容器~关物关关;关除外,制蚕胶

品

第四十三章毛皮、人造毛皮及其制品

第九关木及木制品~木炭~关木及关木制品~稻草、秸条关、关茅或其他关关材料制品~关筐及柳关关品

第四十四章木及木制品~木炭

第四十五章关木及关木制品

第四十六章稻草、关、关茅或其他关关材料制秸

品,关筐及柳关关品条

第十关木关及其他关关关关素关~回收;关碎,关或关状

板~关、关板及其制品

第四十七章木关及其他关关关关素关~回收;关状

碎,关或关板

第四十八章关及关板~关关、关或关板制品

第四十九章关籍、关关、印刷关及其他印刷品~画

手稿、打字稿及关关关关

第十一关关关原料及关关制品

第五十章蚕关

第五十一章羊毛、关物关毛或粗毛~关毛关关及其机关物

第五十二章棉花

第五十三章其他植物关关关关~关关关及其机关物

第五十四章化关关关关学

第五十五章化关关短关学

第五十六章絮胎、及无关关物~特关关关~关、毡呢

关、索、关及其制品

第五十七章地及关关材料的其他关地制品毯

第五十八章特关机关物~簇关关物~花关~关装毯装~关关~剌关品第五十九章浸关、布、包覆或关关的关关物~工关涂

用关关制品

第六十章关关物及关关关物

第六十一章关关或关关的服及衣着附件装

第六十一章关关或关关的服及衣着附件装 1

第六十二章非关关或非关关的服及衣着附件装

第六十二章非关关或非关关的服及衣着附件装 1

第六十三章其他关关制成品~成套物品~旧衣着及关关品~碎关物旧第十二关鞋、帽、关、杖、鞭及其零件~已加工的羽毛及其制品~人造花~人关制品

第六十四章鞋靴、关腿和关似品及其零件

第六十五章帽关及其零件

第六十六章雨关、关、手杖、鞭子、关鞭及其零件阳

第六十七章已加工羽毛、羽关及其制品~人造花~人关制品

第十三关石料、石膏、水泥、石棉、云母及关似材料的制品~陶瓷关品~璃及其制品玻

第六十八章石料、石膏、水泥、石棉、云母及关似材料的制品第六十九章陶瓷关品

第七十章玻璃及其制品

第十四关天然或关殖珍珠、石或半石、关金、宝宝属

包关金及其制品~首关~硬关属仿

第七十一章天然或关殖珍珠、石或半石、关宝宝

金、包关金及其制品~首关~硬关属属仿

第十五关关金及其制品属

第七十二章关关

第七十三章关关制品

第七十四章关及其制品

第七十五章关及其制品

第七十六章关及其制品

第七十八章关及其制品

第七十九章关及其制品

第八十章关及其制品

第八十一章其他关金、金陶瓷及其制品属属

第八十二章关金工具、器具、利口器、餐匙、属

餐叉及其零件

第八十三章关金关关制品属

第十六关机器、机械器具、关关关及其零件~关音机气

及放机、关关关像、音的关制和重放关关及其零件、声声

第八十四章核反关堆、关、机器、机械器具及炉

其零件

第八十五章关机、关关关及其零件~关音机及放气

声声机、关关关像、音的关制和重放关关及其零件、附件

第十七关关关、航空器、船舶及有关关关关运

第八十六章关道及关关道机关、关关及其零件~关道及关关道关道固定置及其零件、附件~各关机械;包装

括关关机械,交通信关关号

第八十七章关关及其零件、附件、但关道及关关道关关除外

第八十八章航空器、航天器及其零件

第八十九章船舶及浮关关构体

第十八关光、照相、关影、关学医量、关关、关或外科用关器及关关、精密关器及关关~关表~关器~上述物品

第九十章光、照相、关影、关学医量、关关、关或外科用关器及关关、精密关器及关关~上述物品的零件、附件

第九十一章关表及其零件

第九十二章关器及其零件、附件

第十九关武器、关关及其零件、附件

第九十三章武器、关关及其零件、附件

第二十关关关制品

第九十四章家具~具、寝褥关、关簧床关、关座关及关

似的填灯装充制品~未列名具及照明置~关光关志、

关光关牌及关似品~活关房屋

第九十五章玩具、游关品、关品及其零件、运

附件

第九十六章关关制品

第二十一关关关品、收藏品及古物

第九十七章关关品、收藏品及古物

第二十二关特殊交易品及未分关商品

第九十八章特殊交易品及未分关商品

附件1,关口商品从税税税量、关合率表

2010 年关口商品从税税税税量、关合目、率表

附件2,关口商品关定税税目、率表

2010 年关口商品关定税税目率表 1

2010 年关口商品关定税税目率表 2

2010 年关口商品关定税税目率表 3 2010 年关口商品关定税税目率表 4 2010 年关口商品关定税税目率表 5 2010 年关口商品关定税税目率表 6 2010 年关口商品关定税税目率表 7 2010 年关口商品关定税税目率表 8 2010 年关口商品关定税税目率表 9 2010 年关口商品关定税税目率表 10 2010 年关口商品关定税税目率表 11 2010 年关口商品关定税税目率表 12 2010 年关口商品关定税税目率表 13 2010 年关口商品关定税税目率表 14 2010 年关口商品关定税税目率表 15 2010 年关口商品关定税税目率表 16 2010 年关口商品关定税税目率表 17

2010 年关口商品关定税税目率表 18 2010 年关口商品关定税税目率表 19 2010 年关口商品关定税税目率表 20 2010 年关口商品关定税税目率表 21 2010 年关口商品关定税税目率表 22 2010 年关口商品关定税税目率表 23 2010 年关口商品关定税税目率表 24 2010 年关口商品关定税税目率表 25

附件3,关配关税税税商品目、率表

2010 年关配关税税税商品目、率表

附件4,非全目税税信息技关关品率表

2010 年非全目税税信息技关关品率表

附件5,出口商品关税税率表

中关人民共和海关出口关国税

附件6,特惠目税税、率表

附件 6 ,关柬寨埔、关甸、老关、孟加拉、阿富汗等国国税税和非洲部分家特惠目、率表

附件7,台湾税税果蔬零关率表

2010 年台湾税税果蔬零关措施商品率表

附件8,关口商品消关税税率表。