税法第1章概论

第一章 税法概论

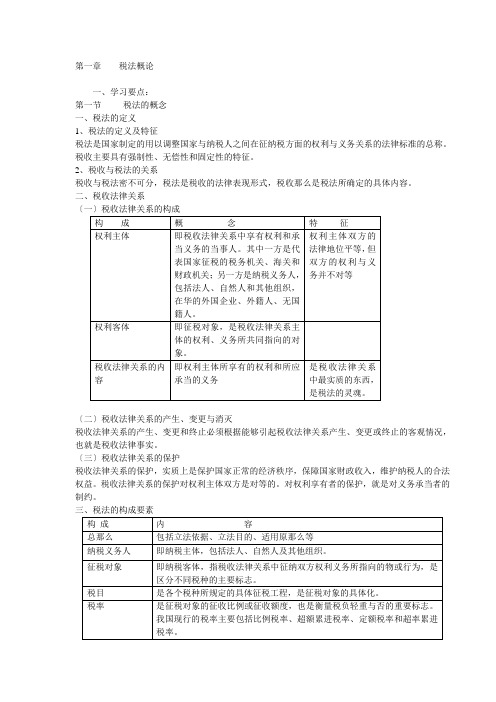

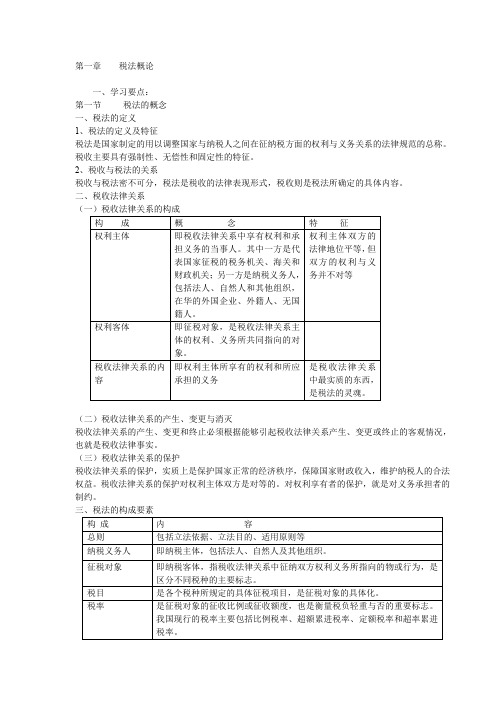

第一章税法概论一、学习要点:第一节税法的概念一、税法的定义1、税法的定义及特征税法是国家制定的用以调整国家与纳税人之间在征纳税方面的权利与义务关系的法律标准的总称。

税收主要具有强制性、无偿性和固定性的特征。

2、税收与税法的关系税收与税法密不可分,税法是税收的法律表现形式,税收那么是税法所确定的具体内容。

二、税收法律关系〔二〕税收法律关系的产生、变更与消灭税收法律关系的产生、变更和终止必须根据能够引起税收法律关系产生、变更或终止的客观情况,也就是税收法律事实。

〔三〕税收法律关系的保护税收法律关系的保护,实质上是保护国家正常的经济秩序,保障国家财政收入,维护纳税人的合法权益。

税收法律关系的保护对权利主体双方是对等的。

对权利享有者的保护,就是对义务承当者的制约。

五、税法的作用税法在保证国家财政收入、国家宏观调控经济、维护经济秩序、有效保护纳税人的合法权益、维护国家权益等方面,都发挥着重大作用。

第二节税法的地位及与其他法律的关系一、税法的地位税法是我国国家法律体系中的一个重要部门法,它是调整国家与各个经济单位及公民个人分配关系的根本法律标准。

二、税法与其他法律的关系第三节我国税收的立法原那么我国税收立法应遵循以下原那么:1、从实际出发的原那么2、公平原那么3、民主决策原那么4、原那么性与灵活性相结合的原那么5、法律的稳定性、连续性与废、改、立相结合的原那么第四节我国税法的制定和实施一、税法的制定〔一〕税收立法机关1、全国人民代表大会及其常务委员会制定税收法律2、全国人大或人大常委会授权立法3、国务院制定的税收行政法规4、地方人民代表大会及其常委会制定的税收地方性法规5、国务院税务主管部门制定的税收部门规章6、地方政府制定的税收地方规章〔二〕税收立法程序我国税收立法程序主要包括三个阶段:提议阶段、审议阶段、通过和公布阶段。

二、税法的实施它包括税收执法和税收守法两个方面。

在实际工作中,我们一般按以下原那么处理:1、层次高的法律优于层次低的法律。

第一章税法概论.doc

第一章税法概论第一节税法的概念一、税法的定义税法是国家制定的用以调整国家与纳税人之间在征纳税方面的权利及义务关系的法律规范的总称。

它是国家及纳税人依法征税、依法纳税的行为准则。

其目的是保障国家利益和纳税人的合法权益,维护正常的税收秩序,保证国家的财政收入。

税法与税收密不可分,税法是税收的法律表现形式,税收则是税法所确定的具体内容。

因此,了解税收的本质与特征是非常必要的。

税收是国家为了行使其职能而取得财政收入的一种方式。

它的特征主要表现在三个方面:一是强制性。

主要指国家以社会管理者的身份,用法律、法规等形式对征收捐税加以规定,并依照法律强制征税。

二是无偿性。

主要指国家征税后,税款即成为财政收入,不再归还纳税人,也不支付任何报酬。

三是固定性。

主要指在征税之前,以法的形式预先规定了课税对象、课税额度和课税方法等。

因此,税法就是国家凭借其权力,利用税收工具的强制性、无偿性、固定性的特征参与社会产品和国民收入分配的法律规范的总称。

二、税法法律关系国家征税与纳税人纳税形式上表现为利益分配的关系,但经过法律明确其双方的权利与义务后,这种关系实质上已上升为一种特定的法律关系。

了解税收法律关系,对于正确理解国家税法的本质,严格依法纳税、依法征税都具有重要的意义。

(一)税收法律关系的构成税收法律关系在总体上与其他法律关系一样,都是由权利主体、客体和法律关系内容三方面构成的,但在三方面的内涵上,税收法律关系则具有特殊性。

1.权利主体。

即税收法律关系中享有权利和承担义务的当事人。

在我国税收法律关系中,权利主体一方是代表国家行使征税职责的国家税务机关,包括国家各级税务机关、海关和财政机关,另一方是履行纳税义务的人,包括法人、自然人和其他组织,在华的外国企业、组织、外籍人、无国籍人,以及在华虽然没有机构、场所但有来源于中国境内所得的外国企业或组织。

这种对税收法律关系中权利主体另一方的确定。

在我国采取的是属地兼属人的原则。

在税收法律关系中权利主体双方法律地位平等,只是因为主体双方是行政管理者与被管理者的关系,所以双方的权利与义务不对等,因此,与一般民事法律关系中主体双方权利与义务平等是不一样的,这是税收法律关系的一个重要特征。

税法

(一)税收的内涵

1.税收是国家取得财政收入的一种重要工具,其本质是一种 分配关系。 2.国家征税的依据是政治权利,它有别于按要素进行的分配。 3.国家征税的目的是满足社会公共需要。

• 税收的产生

– 税收是一个历史范畴,是随着社会生产力发展到一定水平后, 普遍出现剩余产品并且形成专门执行社会职能的公共权力即 国家以后而产生的 – 我国古代的第一个奴隶制国家夏朝,最早出现的财政征收方 式是“贡”,即臣属将物品进献给君王 – 中国历史上最早的市场税收产生于西周。在西周,征收军事 物资称“赋”,征收土产物资称“税”。 – 春秋后期,赋与税统一按田亩征收 – 明朝摊丁入地,按土地征税。 – 清未,租税成为多种捐税的统称,农民向地主交纳实物曰租, 向国家交纳货币曰税。

【例】从2009年5月起,我国开始对卷烟在批发环节征收 消费税,税率为不含增值税销售额的5%。假定在2010年, 某卷烟批发企业被查出其2008年隐瞒不含增值税销售额 100万元,如果该企业被追征了5万元的消费税,这样处 理,违背了税法适用原则中的法律不溯及既往原则。按照 法律不溯及以往原则,2009年5月以前发生的销售额按照 原法规定是不征消费税的,对新法实施之前人们的行为不 得适用新法,而只能沿用旧法

3、新法优于旧法原则

– 也称后法优于先法原则,即新旧法对同一事项有不同 规定时,新法的效力优于旧法

4、特别法优于普通法原则

– 对同一事项两部法律分别订有一般和特别规定时,特 别规定的效力高于一般规定的效力。 – 本原则打破了税法效力等级的限制,居于特别法地位 级别比较低的税法,其效力可高于作为普通法的级别 比较高的税法

• • • • • • • • •

税法税法概论

税法税法概论[1]

18

2.超额累进税率。

累进税率:随着征税对象数量的增大而随着

提高的税率。

全额累进税率:是把征税对象的数额划成若

干等级,对每个等级分别规定相应的税率, 当税基超过某个级距时,课税对象的全部数 额都按照提高后级距的相应税率征税。

税法税法概论[1]

19

级数 全月应纳税所得额(元) 税率(%)

1 1500元以下

3

2 1500-4500

10

3 4500-9000

20

某人某月应纳税所得额6000元,应 纳所得税额?

税法税法概论[1]

20

按全额累进税率:6000×20%=1200

税法税法概论[1]

21

超额累进税率:把征税对象按数额的大小分成

若干等级,每一等级规定一个税率,税率依 次提高,但每一纳税人的征税对象则依所属 等级同时适用几个税率分别计算,将计算结 果相加后得出应纳税款。

1、国家组织财政收入的法律保障

2、国家宏观调控的法律手段

(契税上调、个人所得税上调至20%)

3、对维护经济秩序有重要作用

(税务登记、建账建制、纳税申报)

4、能有效保护纳税人的合法权益

(延期纳税、申请税收减免等)

5、维护国家利益、促进经济交往的可靠保证

(对境内外资企业或个人征税、避免双重征税的协定)

税法税法概论[1]

(2)权利主体双方法律地位是平等的,但权利 和义务不对等

(3)对纳税方采用属地兼属人原则

税法税法概论[1]

11

【例题】在税收法律关系中,征纳双方法律地 位的平等主要体现为双方权利与义务的对等。 ( )(2002年)

【答案】×

税法税法概论[1]

第一章 税法概论

第一章税法概论一、学习要点:第一节税法的概念一、税法的定义1、税法的定义及特征税法是国家制定的用以调整国家与纳税人之间在征纳税方面的权利与义务关系的法律规范的总称。

税收主要具有强制性、无偿性和固定性的特征。

2、税收与税法的关系税收与税法密不可分,税法是税收的法律表现形式,税收则是税法所确定的具体内容。

二、税收法律关系(一)税收法律关系的构成构成概念特征权利主体即税收法律关系中享有权利和承担义务的当事人。

其中一方是代表国家征税的税务机关、海关和财政机关;另一方是纳税义务人,包括法人、自然人和其他组织,在华的外国企业、外籍人、无国籍人。

权利主体双方的法律地位平等,但双方的权利与义务并不对等权利客体即征税对象,是税收法律关系主体的权利、义务所共同指向的对象。

税收法律关系的内容即权利主体所享有的权利和所应承担的义务是税收法律关系中最实质的东西,是税法的灵魂。

(二)税收法律关系的产生、变更与消灭税收法律关系的产生、变更和终止必须根据能够引起税收法律关系产生、变更或终止的客观情况,也就是税收法律事实。

(三)税收法律关系的保护税收法律关系的保护,实质上是保护国家正常的经济秩序,保障国家财政收入,维护纳税人的合法权益。

税收法律关系的保护对权利主体双方是对等的。

对权利享有者的保护,就是对义务承担者的制约。

三、税法的构成要素构成内容总则包括立法依据、立法目的、适用原则等纳税义务人即纳税主体,包括法人、自然人及其他组织。

征税对象即纳税客体,指税收法律关系中征纳双方权利义务所指向的物或行为,是区分不同税种的主要标志。

税目是各个税种所规定的具体征税项目,是征税对象的具体化。

税率是征税对象的征收比例或征收额度,也是衡量税负轻重与否的重要标志。

我国现行的税率主要包括比例税率、超额累进税率、定额税率和超率累进税率。

纳税环节指税法规定的征税对象在从生产到消费的流转过程中应当缴纳税款的环节。

纳税期限指纳税人按照税法规定缴纳税款的期限。

《税法》课程教案---张丽.doc

《税法》课程教案经济管理系张丽一、课程定位本课程是高职高专院校财会类相关专业学生职业能力形成的主干课程,是培养学生职业能力的重要环节。

通过该课程的教学,能够使学生较全面地了解和系统地掌握税法的基本理论、基本方法和基本技能,具备成为高素质的劳动者和高级专门人才所必需的税法的基本知识与技能,为学习专业知识和职业技能,提高全面综合素质,增强适应职业变化的能力和继续学习的能力打下一定的专业理论知识和技能基础,使学生在毕业后,经过一定的工作实践, 能够胜任相应岗位的工作。

二、课程总目标通过本课程的教学,使学生了解企业纳税实务的学科体系,了解纳税实务会计账务处理的基本方法,明确不同税种不同处理方法的相关理论。

熟悉税务会计账务处理的内容、形式、程序和方法。

掌握流转税、所得税、资源税、财产行为税会计处理方法,努力使课堂教学更接近于实际业务,加强模拟实训,使学生分析和解决问题的能力有所提高。

培养德、智、体、美、劳全面发展的大专层次,即牢固掌握必需的文化科学基础知识,又掌握财务会计方面的专业知识及从事财会电算化工作的相应纳税实务知识,有较强的实践技能的“应用型”、“复合型”基层会计人才。

三、重点、难点章节及内容根据会计电算化行业发展需要和从事物流工作岗位的实际工作任务所需要的知识、能力与素质要求,结合高职教育的宗旨和本课程的特点,重新设计了教学内容,具体见下表四、实践环节和内容的总体设计本课程的实践环节和内容总体设计思想是突出职业素质,强化分析问题能力和解决问题能力,构建应用性和实践性为基本特点的教学体系。

该课程的实践环节主要有:(一)指导学生在课堂上模拟各种企业的应交税款的计算。

安排学生到有关单位参观熟悉报税流程。

(二)通过案例分析,使学生运用所学知识,针对实际问题进行分析和解决。

根据本课程特点,教学内容总体设计(具体见下表)。

本课程安排在大学二年级上期开设,周4学时,一学期完成。

五、教学进程计划表六、教学资料收集和配置设计本课程的教学资料收集主要来源于高职高专规划教材、精品课程网站、相关外贸网络、多所大学的案例集、习题集、校内外实训室及相关的实训基地。

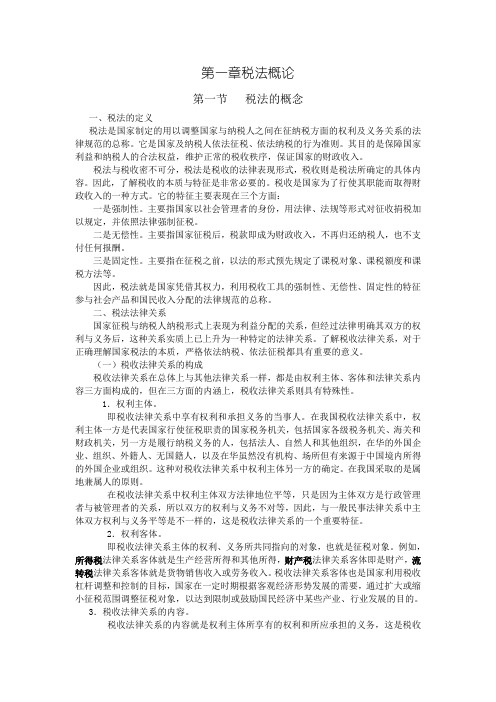

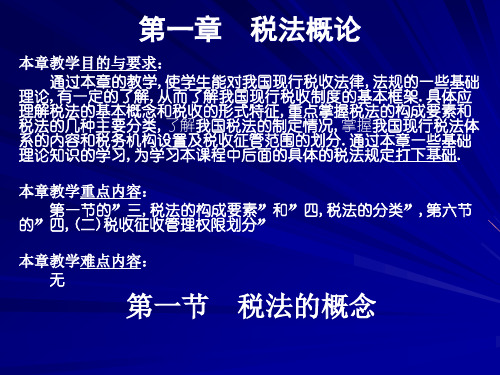

第1章 税法概论

本章教学目的与要求: 通过本章的教学,使学生能对我国现行税收法律,法规的一些基础

理论,有一定的了解,从而了解我国现行税收制度的基本框架.具体应 理解税法的基本概念和税收的形式特征,重点掌握税法的构成要素和 税法的几种主要分类,了解我国税法的制定情况,掌握我国现行税法体 系的内容和税务机构设置及税收征管范围的划分.通过本章一些基础 理论知识的学习,为学习本课程中后面的具体的税法规定打下基础.

4.税收的(形式)特征(税收的“三性”):

(1)强制性:

①强制性的依据是国家的法律、法规。

任何单位和个人都必须依法纳税,否则,就要受 到国家法律的制裁。

②税收具有强制性,而“公债”(国库券)这种财 政收入(财政收入的有偿形式),则没有强制性。

公债是自愿的(国库券的自愿认购),具有非强 制性!同时,也是有偿的,不但还本,还要付息。

本章教学重点内容: 第一节的”三,税法的构成要素”和”四,税法的分类”,第六节

的”四,(二)税收征收管理权限划分”

本章教学难点内容: 无

第一节 税法的概念

一.税法的定义 1.税法的概念:是国家制定的用以调整国家与纳税人 之间在征纳税方面的权利及义务关系的法律规范的总 称。

是征纳双方依法征税(纳税)的行为准则。

在税收法律关系中,征税主体方的权利与纳税主体 方的义务是不对等的,这是税收法律关系的一个重要特 征。

2.客体:是指税收法律关系主体的权利和义务所共同指 向的对象,也就是征税对象(课税对象)。或者说:是国 家利用税收杠杆调整和控制的目标。

3.内容:是指权利主体所享有的权利和所应承担的义 务。根据我国现行的《税收征收管理法》的有关规定: (1)国家税务机关的权利有:

(1)由全国人大及常委会授权国务院,制定法律效力 次之的一些”暂行规定(条例)”(表现形式);

1税法概论(2014年版教材)

对自己决定负责英语作文Taking Responsibility for Our Own Decisions.In the fast-paced and often unpredictable world we live in, making decisions is an inevitable part of our daily lives. From the smallest choices, such as what to wear or what to eat for breakfast, to the larger ones that shape our careers, relationships, and futures, decisions are constantly being made. However, it is not just the act of decision-making that is crucial; it is the willingness to accept and embrace the consequences of those decisions that truly defines our character and maturity.First and foremost, taking responsibility for our decisions means acknowledging that we, and not others, are in control of our lives. This is a fundamental principle that often goes overlooked in our society, where we tend to blame external factors or other individuals for our outcomes. But the truth is, while external influences may play a role, ultimately, it is our choices and decisionsthat determine the course of our lives.For instance, consider a student who is struggling academically. It may be easy to blame the teacher, the curriculum, or even the home environment for the student's poor performance. However, the reality is that the student, through their choices and decisions, has the power to change their academic outcome. They can choose to engage more actively in class, seek additional help outside of school, or simply dedicate more time and effort to their studies. By doing so, they are not only improving their academic performance but also demonstrating their willingness to take responsibility for their own education and future.Similarly, in the workplace, taking responsibility for our decisions is crucial for career success. Whether it's a decision to take on a new project, change career paths, or accept a promotion, each choice has its own set of consequences. By being aware of these consequences and preparing for them, we are not only increasing our chances of success but also demonstrating our commitment andloyalty to our employers and colleagues.Moreover, taking responsibility for our decisions helps build character and resilience. When we face challenges or setbacks, it is our decisions and how we react to them that shape our response. Do we choose to give up and blame others, or do we persevere and learn from our mistakes? The latter approach not only helps us overcome obstacles but also makes us stronger and more resilient in the face of future challenges.In addition, taking responsibility for our decisions fosters a sense of self-belief and confidence. When we know that we have the power to shape our own lives through our choices and decisions, we are more likely to believe in ourselves and our abilities. This self-belief, in turn, encourages us to take on bigger challenges, pursue our dreams, and achieve our goals.However, taking responsibility for our decisions is not always easy. It requires courage, honesty, and awillingness to face the consequences, even when they arenot what we had hoped for. It means being able to look ourselves in the mirror and accept that, sometimes, we may have made the wrong choice. But it is through these experiences that we learn, grow, and become wiser.In conclusion, taking responsibility for our own decisions is an essential part of living a fulfilled and meaningful life. It is about recognizing that we are the masters of our own destiny and that, through our choices and decisions, we have the power to shape our futures. It is about embracing the consequences of our actions, learning from our mistakes, and persevering in the face of challenges. And it is about developing a sense of self-belief and confidence that allows us to pursue our dreams and achieve our goals. Let us all strive to take responsibility for our decisions and embrace the opportunities and challenges that lie ahead.。

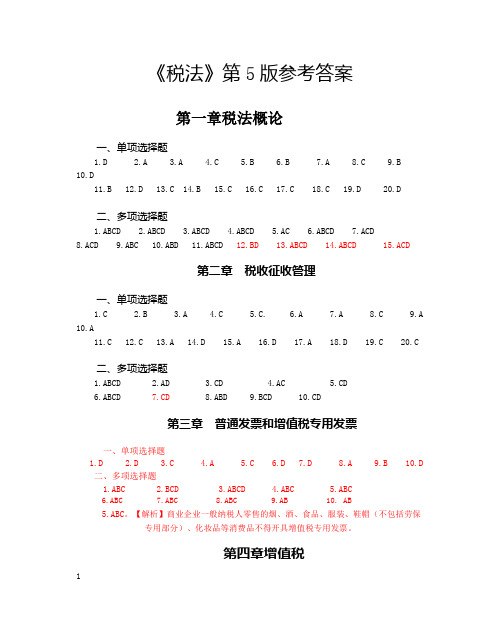

《税法》课后习题答案

《税法》第5版参考答案第一章税法概论一、单项选择题1.D2.A3.A4.C5.B6.B7.A8.C9.B10.D11.B 12.D 13.C14.B 15.C 16.C 17.C 18.C 19.D 20.D二、多项选择题1.ABCD2.ABCD3.ABCD4.ABCD5.AC6.ABCD7.ACD8.ACD 9.ABC 10.ABD 11.ABCD 12.BD 13.ABCD 14.ABCD 15.ACD第二章税收征收管理一、单项选择题1.C2.B3.A4.C5.C.6.A7.A8.C9.A10.A11.C 12.C 13.A 14.D 15.A 16.D 17.A 18.D 19.C 20.C二、多项选择题1.ABCD2.AD3.CD4.AC5.CD6.ABCD7.CD8.ABD9.BCD 10.CD第三章普通发票和增值税专用发票一、单项选择题1.D2.D3.C4.A5.C6.D7.D8.A9.B 10.D二、多项选择题1.ABC2.BCD3.ABCD4.ABC5.ABC6.ABC7.ABC8.ABC9.AB 10. AB5.ABC。

【解析】商业企业一般纳税人零售的烟、酒、食品、服装、鞋帽(不包括劳保专用部分)、化妆品等消费品不得开具增值税专用发票。

第四章增值税1一、单项选择题1.D2.A3.C4.A5.A6.C7.A8.C9.D 10.B11.C 12.D 13.A 14.C 15.D 16.B 17.C 18.B 19.B20.D1.D应交增值税税额=131200÷(1+3%)×3%=3821.36(元)2.A 应缴纳的增值=66950÷(1+3%)×3%+17098÷(1+3%)×2%=1950+332=2282(元)6.C对金银首饰以旧换新业务能够按销售方事实收取的不含的全部价款征收。

上述业务当征税额=[20×5700÷(1+17%)+16570÷(1+17%)]×17%=18971.71(元)16.B货物期货增值税按次计算,其进项税额为该货物交割时供货会员单位开具的增值税专用发票上注明的销项税额,期货交易所本身发生的各种进项税不得抵扣。

第一章税法概论

特别财产税的课税对象是某一类或某

几类财产价值,例如土地、房屋、车船、 机器设备等。因此,特别财产税是对物税。 各国政府在这类财产税的征收过程中一般

都只行使地域税收管辖权,只对存在

于本国境内的应税财产课征税收。

3.商品税与税收管辖权:

商品税属于对物税,其课税依据是商品

交易额发生的事实,而商品交易的发生有

着明确的地域性,因此,各国一般都按属 地原则确立商品税的税收管辖权,即只

对商品税行使地域税收管辖权。不论商

品交易额属于本国居民或公民,还是属于 非居民或非公民,都只对发生在本国境内 的商品交易额课税。

无偿性是税收的关键特征,它使税收明显

地区别于国债等财政收入形式,决定了税 收是国家筹集财政收入的主要手段,

并成为调节经济和矫正社会 分配不公的有力工具。

3.税收的固定性,指税收是国家通过法 律形式预先规定了对什么征税及其征收比 例等税制要素,并保持相对的连续性和稳 定性。

即使税制要素的具体内容也会因经济发展 水平、国家经济政策的变化而进行必要的 改革和调整,但这种改革和调整也总是要

强制性是国家的权力在税收上的法律体现, 是国家取得税收收入的根本前提。它也是 与税收的无偿性特征相对应的一个特征。 正因为税收具有无偿性,才需要通过税收 法律的形式规范征纳双方的权利和义务, 对纳税人而言依法纳税既是一种权利,更 是一种义务。

2.税收的无偿性,是指国家征税以后 对具体纳税人既不需要直接偿还,也不付 出任何直接形式的报酬,纳税人从政府支 出所获利益通常与其支付的税款不完全成 一一对应的比例关系。

代收代缴义务人是指虽不承担纳税义 务,但依照有关规定,在向纳税人收取商 品或劳务收入时,有义务代收代缴其应纳 税款的单位和个人。如消费税条例规定, 委托加工的应税消费品,由受托方在向委 托方交货时代收代缴委托方应该缴纳的消 费税。

第1章 税法概论77171

1.义务性法规 2.综合性法规

税法与税收关系:

税法是一个法学概念,税收是一个经济学概念。 税收与税法密不可分,有税必有法,无法不成税: 税法是税收的法律表现形式,体现国家与纳税人之间在征纳税方面的权利义务关 系; 税收则是税法所确定的具体内容,反映国家与纳税人之间的经济利益分配关系。

2020/3/30

【案例1-5】

下列各项中,表述正确的是()(2005年) A.税目是区分不同税种的主要标志 B.税率是衡量税负轻重的重要标志 C.纳税人就是履行纳税义务的法人和自然人 D.征税对象就是税收法律关系中征纳双方权利

义务所指的物品 【答案】B

2.权利客体

征税对象(收入、所得、财产)

3.税收法律关系的内容(灵魂)

征、纳双方各自享有的权利和承担 的义务

2020/3/30

管理技术学院

14

【案例1-1】

税收法律关系中的权利主体是指(

A.征税方

B.纳税方

C.征纳双方 D.国家税务总局

【答案】C

)。

2020/3/30

管理技术学院

15

【案例1-2】

第一章 税法概论

第一节 税法的概念★ 第二节 税法基本理论 第三节 税收立法与税法的实施★ 第四节 我国现行税法体系 第五节 我国税收管理体制★

2020/3/30

管理技术学院

1

教学目的与要求

1、了解我国税制发展的历史和税收法律关系的概 念

2、掌握税法、税收法律关系等概念内涵, 3、掌握税法要素、税制体系和税收管理体制的内

①超额累进税率 (如个人所得税中的工资 薪金所得) ②超率累进税率(如土地 增值税)

定额税率 按征税对象确定的计算单位, 如资源税、城镇土地使用税、 直接规定一个固定的税额。 车船税等

(完整word版)税法教案

第一章税法概论教学要点及考核要求通过对本章的学习,掌握税收三性及税制要素,掌握税法的种类和作用,了解税收的立法原则和我国税收管理体制。

教学重点与难点:税收三性及税制要素教学内容一、税法的定义1、税收及其三性(1)税收(2)税收“三性”:强制性、无偿性、固定性(稳定性)(3)税收的基本职能:筹集财政收入、调节社会经济2、税法二、税收法律关系:1、主体(当事人):(1)征税主体:税务机关、海关、财政机关(2)纳税主体:纳税义务人和扣缴义务人(属地兼属人原则)2、客体:征税对象3、内容:三、税法的分类1、按职能:税收实体法、税收程序法2、按基本内容和效力:税收基本法和税收普通法3、实体税按征税对象的性质和作用:(19种)(1)流转税类:(4种)增值税、消费税、营业税、关税(2)所得税类:(2种)企业所得税、个人所得税(3)资源税类:(3种):资源税、土地使用税、土地增值税(4)财产和行为税类:(4种)房产税、车船税、印花税、契税等(5)特定目的税类:(6种)固定资产投资方向调节税(暂缓)、宴席税(各地自主正否)、城建税、车辆购置税、耕地占用税、烟叶税4、按税收管辖权:(1)中央税(消费税、关税、车购税等)(2)地方税(8种)(3)共享税(增、营、所、城建、印花、资等7种)5、按计税依据的属性—从价税、从量税、复合税6、按税款是否包含在计税依据中—价内税、价外税四、税法的构成要素1、纳税人和扣缴义务人(代扣代缴义务人和代收代缴义务人)2、征税对象(税制的首要因素)3、税目4、税率(税制的核心要素和中心环节)5、计税依据6、纳税环节7、纳税地点8、纳税期限9、税收优惠:减税、免税、起征点,免征额。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

从价税

按计税标准分

从量税

按税收与价格 价内税 的关系分 价外税

按税法内容分

税收实体法 税收程序法

按税法地位分

税收通则法 税收单行法

国内税法 按税收管辖权分

国际税法

按税法效力分

税收法律 税收法规 税务规章

第二节 我国现行税法体系

一、税法体系的概念

税法体系

2、征税对象

征税对象:纳税客体,税收法律关系中征纳双 定 义 方权利义务所指向的物或行为。是区分不同税

种的主要标志,是国家据以征税的依据。

关键点

课税对象是一种税区别于另一种税的最主要标志 课税对象体现着各种税的征税范围 其他要素的内容一般都是以课税对象为基础确定的

注意点 税目:各个税种所规定的具体征税项目,是征税对象的 具体化

3、税率

定 义 税率:对征税对象的征收比例,是计算税额的 尺度,也是衡量税负轻重与否 的重要标志。

税率可以分成哪些种类?

定额税率

地区差别定额税率 分类分项定额税率

税

产品比例税率

率

比例税率

行业比例税率

分

地区差别比例税率

类

有幅度的比例税率

全额累进税率

累进税率

超额累进税率 超率累进税率

超倍累进税率

4、税负调整

华宁大酒店实行独立核算,自负盈亏。 该酒店工商营业执照核准的注册资金为15000万元,企 业合同规定的投资总额为16000万元。

如果你是办税员,就华宁大酒店你要负责做 的工作有哪些?

分析华宁大酒店会涉及哪些税种的认定?

在生产经营中,华宁大酒店在纳税方面有哪 些权利?

如果华宁大酒店资金紧张,主管税务局会如 何操作?

税负调整

税收 减免

税收 加征

税基式减免 税率减免

税额式减免

注 减免税的分类:法定减免、临时减免、特定减免

5、纳税环节 6、纳税期限 7、纳税地点

三、我国税法体系的建立与发展

税法 创建与调整

税法 完善与发展

税法 重建与改革

1950年~1973年 20世纪80年代

··· 1994年以来

四、我国现行税法体系

税法

会计系 张颖新

关于本课程—税法

纳税时间

税法

税率

税率

税率

税率

税率 Group D

税率

纳税环节

纳税环节

纳税节

纳税环节

纳税环节 纳税环节

纳税人

纳税期限 纳税地点

纳税期限 纳税地点

纳税地点 征税对象征税对象 征税对象

纳税期限

纳税地点

纳税期限 纳税地点

征税对象 征税对象

税负调整

关于本课程——税法

其他税种

税法体系

税收实体法 税收征收管理程序法

税收征收 《税收征收管理法》

管理程序法

《海关法》

税率可以分成哪些种类?

分类

流转税类 资源税类 所得税类

特定目的税类

财产和行为税类 农业税类 关税

税收实体法

具体税种

增值税、消费税、营业税

城镇土地使用税 企业所得税、外商投资企业和外国企业所得税、 个人所得税 固定资产投资方向调节税(已停征)、筵席税、 城市维护建设税、土地增值税、车辆购置税、耕 地占用税 房产税、城市房地产税、车船税、车船使用牌照 税、印花税、屠宰税、契税 农(牧)业税

消费税、车辆购置税、关 税、海关代征的进口环节 的增值税、消费税、对储 蓄存款利息征收的个人所 得税

中央税

按征收权限分 地方税

中央与地方共享税

城镇土地使用税、耕地占用税、 土地增值税、房产税、城市房 地产税、车船使用税、契税、 筵席税、屠宰税、农业税、牧 业税等

增值税(75%)、企业所得 税(60%) 、个人所得税 (60%)、证券交易印花税

第一节 税法概述

二、税收的特征

1、强制性 2、无偿性 3、固定性

税法的特点

税法特点

1、从立法过程看,税法属于制定法 2、从法律性质看,税法属于义务性法规 3、从内容看,税法具有综合性

四、税法的分类

流转税 所得税 资源税:资源税、城镇土地使用税

按课税对象分

财产税:房产税、车船使用税 行为目的税:印花税、契税 农牧业税

第1章 税法概论

税收与税法 我国现行的税法体系 我国税收征收管理体制

能力目标 教学方法

能理解税法和税收的关系 能分析税法的基本要素 能掌握我国现行的税法体系 能了解我国的税收管理体制

启发式教学 归纳教学法

教学时间 教学重点 教学难点

理论教学3-4学时 税法的组成要素 税收与税法的关系

案例分析

——酒店多元经营 税收缴纳多种

资料:

华宁大酒店有限公司为国有股份制企业,于2006年1月5 日领取工商营业执照,1月26日正式开业。该酒店主管单位 为某房地产开发集团,申请注册地址为杭州市上城区,生产 经营地址为上城区建国北路23号。

该酒店为餐饮、住宿、娱乐为一体的三星级酒店,兼营 烟酒、字画、古董、玉石的零售,经营期限20年,酒店员 工总计140人。

从法律角度来讲,一个国家在一定时期内、 一定体制下以法定形式规定的各种税收法律、 法规的总和。

税收制度

从税收工作的角度来讲,所谓税法体系往往 称之为税收制度。换句话说,税法体系就是 通常所说的税收制度(税制)

1、不同要素构成的税种 2、不同税种组成的体系(税收实体法) 3、对税收征收管理的法律—税收征收管

理法(税收程序法)

二、税法体系的基本要素

纳税人 征收对象 税率 税负调整 纳税环节 纳税期限 纳税地点

1、纳税人

定 义 纳税人:纳税主体,履行纳税义务的组织或个 人,是缴纳税款的主体

关键点

纳税人是由税法规定 纳税人是纳税义务的直接承担者 纳税人只是在法律上承担纳税义务

注意点

实际纳税过程中与纳税义务人相关的概念: 负税人、代扣代缴义务人、代收代缴义务人、代征代缴 义务人和纳税单位

小资料

——农业税成为历史

中华人民共和国主席令 第 四十六 号

《全国人民代表大会常务委员会关于废止〈中华人民共和国农

业税条例〉的决定》已由中华人民共和国第十届全国人民代表大会 常务委员会第十九次会议于2005年12月29日通过,现予公布。

中华人民共和国主席 胡锦涛 2005年12月29日

中华人民共和国国务院令第459 号 2006-02-17中华人民共和国国务院 1994年1月30日中华人民共和国国务院令第143号发布的《国务 院关于对农业特产收入征收农业税的规定》自2006年2月17日起废止。 对该规定中的烟叶收入征税,另行制定办法。 1950年12月15日政务院第六十三次政务会议通过,1950年12月 19日政务院发布的《屠宰税暂行条例》自2006年2月17日起废止。