杠杆收购的案例

公司并购重组的经典型式之杠杆收购

公司并购重组的经典型式之杠杆收购杠杆收购(Leveraged Buyout,LBO)是指借助债务金融工具进行的高风险交易,通过购买公司股权,将所购公司的资产作为负债抵押,获得控制权。

杠杆收购旨在通过借入资本进行并购或重组,以提高公司价值并实现投资回报。

经典的杠杆收购案例之一是1989年的拉尔夫斯图尔特的收购海洋电力公司(Ogden Corporation)的案例,这也是最早期的成功杠杆收购案例之一。

拉尔夫斯图尔特是一位美国企业家,他通过筹集资本,以高比例的债务进行收购,并将债务转移到被收购公司的资产上。

拉尔夫斯图尔特认识到海洋电力公司是一个潜力巨大的公司,但由于经营不善和管理困难,公司的价值未能得到充分发挥。

他意识到通过杠杆收购,可以以低成本获得并控制公司,并通过改进运作和削减成本,提高公司绩效。

拉尔夫斯图尔特与投资银行合作,筹集了大量的债务资本,用于收购海洋电力公司的股权。

他以海洋电力公司的资产作为负债抵押,并计划通过改进运营和削减成本,提高公司的盈利能力。

此外,他还计划在收购完成后,将公司分为几个部分进行出售,以实现更大的价值增长。

杠杆收购案例中的关键是如何管理债务。

拉尔夫斯图尔特通过与债权人进行协商,并制定了合理的偿债计划,以确保公司的盈利能力能够支持债务的偿还。

他还与公司的管理层密切合作,共同制定了发展战略和业务计划,以确保公司的持续增长和盈利能力。

在拉尔夫斯图尔特的领导和管理下,海洋电力公司取得了巨大的成功,公司的市值迅速增长。

他通过改进运营和削减成本,降低了公司的财务风险,并通过出售公司的一部分资产,增加了公司的市场价值。

最终,拉尔夫斯图尔特成功将海洋电力公司出售给其他投资者,实现了投资回报。

这个经典的杠杆收购案例是成功的,主要是由于拉尔夫斯图尔特在收购过程中的明智决策和有效管理。

他通过筹集债务资本,以低成本购买并控制公司,通过改进运作和削减成本,提高了公司的绩效。

他还通过与债权人和公司管理层紧密合作,确保了债务的偿还能力和公司的持续增长。

中国杠杆收购第一案——好孩子集团

案例分析(一):中国杠杆收购第一案——并购好孩子集团始创于1989年的好孩子集团,截止到2005年,年生产各类童车300万辆,销售额25亿元,纯利润超过1亿元,占据中国中高档童车市场近70%份额,在美国的童车市场占有率也已达到了30%以上。

从相关报表分析,好孩子的长期负债少,流动资金充足稳定,企业的实际价值已经超过账面价值。

收购方:2005年10月,总部设在东京的海外私募基金Pacific Al-liance Group(太平洋同盟团体,PAG)开始同好孩子集团接触。

不到两个月的时间,好孩子的第一股东——第一上海投资有限公司就宣布会同其他几家机构投资人将其在好孩子集团中持有的全部股权转让给由PAG控制的名为G-baby的持股公司。

2006年1月,双方就完成支付对价与股权交割的全部动作,PAG 以1.225亿美元收购好孩子67.5%的控股股权。

收购支付方案。

PAG事先对好孩子做了严密的估价。

按照市盈率计算,好孩子当时的市场价值在20亿元人民币以上,折算成PAG67.5%的持股比例,该部分股权的市场价值超过1.7亿美元,而双方协商的收购价格为1.225亿美元,说明此项收购具有投资价值。

为了实现既定的400%的高额投资回报率,PAG确定用自有资金支付的金额不超过1200万美元支付[(17000-12250)/1200]。

在确定收购意向后,PAG先通过好孩子管理层组成的集团筹集收购价10%的资金作为自有资金用于支付。

余款的筹集上PAG以好孩子的业务现金流和企业控制权价值为抵押,向金融机构筹集相当于整个收购价50%的资金,并向PAG的股东们推销约为收购价40%的债券。

PAG进入好孩子后,对其法人治理结构进行改造,实行了一系列整合措施,进一步提高了这家企业的发展速度,成就了好孩子的绝对市场霸主地位。

“好孩子”童车如今已占据了国内童车市场上70%以上的份额,美国市场的占有率也已达到40%以上,成为世界儿童用品领域具有广泛影响的中国品牌。

杠杆收购案例

杠杆收购案例杠杆收购是指借助杠杆效应,通过借款等方式收购目标公司的一种行为。

这种收购方式通常会涉及到大额贷款,以及高风险的投资。

杠杆收购案例在商业界并不少见,下面我们就来看看一个典型的杠杆收购案例。

2007年,美国最大的私募股权公司之一——凯雷集团,与美国最大的清洁能源公司——德州电力公司达成了一项杠杆收购协议。

凯雷集团以每股45.25美元的价格,收购了德州电力公司。

这笔交易总价值为450亿美元,其中包括了210亿美元的债务。

这是当时全球最大的杠杆收购案例之一。

凯雷集团之所以选择收购德州电力公司,是因为他们看中了德州电力公司在清洁能源领域的潜力。

在全球范围内,清洁能源产业正处于蓬勃发展的阶段,而德州电力公司作为行业领军者,拥有着强大的技术实力和市场影响力。

凯雷集团认为,通过杠杆收购,他们可以进一步扩大德州电力公司的规模,加强其在清洁能源领域的竞争优势,从而实现更大的利润增长。

然而,这笔交易并不是一帆风顺的。

在收购过程中,凯雷集团面临着巨大的融资压力和市场风险。

由于借款规模巨大,一旦市场出现波动,就可能导致资金链断裂,甚至面临破产的风险。

而且,清洁能源行业的市场竞争也异常激烈,德州电力公司在市场上的地位并不稳固,一旦出现行业变化,就可能导致投资失败。

然而,凯雷集团最终成功地完成了这笔交易,并且在之后的几年里,德州电力公司的业绩也取得了长足的发展。

这表明,尽管杠杆收购存在着高风险,但在正确的时机和正确的行业选择下,它仍然是一种有效的投资方式。

通过这个案例,我们可以看到,杠杆收购虽然风险较大,但也有着巨大的潜在回报。

在进行杠杆收购时,投资者需要充分了解目标公司的市场地位、行业前景和财务状况,同时也需要有足够的资金实力和风险承受能力。

只有在全面评估和充分准备的情况下,杠杆收购才能取得成功。

总的来说,杠杆收购案例为我们提供了一个深刻的教训,投资决策需要谨慎,风险和回报需要充分权衡。

只有在全面了解市场和行业情况的基础上,才能做出正确的投资选择,实现可持续的投资回报。

案例-杠杆收购-PAG收购好孩子(杠杆收购)

2014-10-பைடு நூலகம்9

copyright 2006 All Rights Reserved

3

案例回放:

此次收购前后耗时不到4个月,从2005年10月开始 接触,2006年1月底就完成了支付对价与股权交割的全 部动作。 在PAG接手前,好孩子集团控制人为2000年7月注 册于开曼群岛的吉奥比国际公司(GeobyInternational)。 股东主要有4家,分别是香港上市公司第一上海(0227, HK),持有49.5%股权,美国国际集团(AIG)旗下的 中国零售基金(CRF),持股13.2%,软银中国(SB), 持股7.9%,PUD公司(好孩子集团管理层在英属维尔京 群岛BVI注册的投资控股公司),持股29.4%。

PAG收购好孩子

公司背景:

PAG (Pacific Alliance Group太平洋同盟团) 太平洋同盟团体是一家具有欧洲背景的私人投资基金。

好孩子(好孩子儿童用品有限公司) 好孩子儿童用品有限公司位于江苏昆山,是中国最大的 专业从事儿童用品设计、制造和销售的国家级企业集 团。主要产品为婴儿推车、儿童自行车、童装、纸尿裤 等2000余种儿童生活用品。好孩子在国内拥有的由35 家销售中心、4000家销售点组成的销售网络,是中国儿 童用品市场最畅销的产品,并远销美国、欧洲、东南 亚、南美、中东、俄罗斯等70多个国家和地区。

2014-10-29 copyright 2006 All Rights Reserved 6

案例分析(1):

PAG收购好孩子集团

是外资私人股权投资基金杠杆收购 国内企业的第一例

2014-10-29

copyright 2006 All Rights Reserved

2014-10-29 copyright 2006 All Rights Reserved 10

杠杆收购案例

据上述参与过建联通收购案后期工作的 财务顾问分析, 财务顾问分析,中银国际得出这样的结 有几个主要依据: 论,有几个主要依据:建联通的资产状 况非常好,账面上的现金约有22亿 况非常好,账面上的现金约有 亿,加 个亿的科技项目可出售, 上1个亿的科技项目可出售,现金流达到 个亿的科技项目可出售 23亿;大股东和黄和欧洲的基金作为战 亿 略投资者在不断注资, 略投资者在不断注资,后因大股东想退 出套现而考虑售股权,股权结构不分散, 出套现而考虑售股权,股权结构不分散, 便于放贷管理; 便于放贷管理;收购者为私人投资控股 有限公司, 有限公司,公司全资拥有者即周正毅本 人,“周在内地及香港拥有控制广泛的 投资,包括基建项目、污水处理厂、 投资,包括基建项目、污水处理厂、地 农业、高科技项目、 产、农业、高科技项目、经营各种工业 各消费品贸易业务。 各消费品贸易业务。

这场风波中, 最令人关注的是周正 这场风波中 , 毅与中银香港的渊源, 毅与中银香港的渊源 , 即周正毅收 购建联通的资金来源 购建联通的资金来源 。 2002年1月,周正毅透过一家全资拥 年 月 有 的 BVI 注 册 公 司 Angel Field Limited以6000多万元 以 多万元 收购盈荣集团(后改名 上海商贸” , 后改名“ 收购盈荣集团 后改名“上海商贸”), 6 月 20 日 又 再 以 同 在 BVI 注 册 公 司 Global Town Limited以 17亿元 收 亿元收 以 亿元 购建联通(后改名 上海地产” 。 后改名“ 购建联通 后改名“上海地产”)。

上海商贸的公告较清晰地披露了周 正毅抵押的股份是181986000股, 正毅抵押的股份是 股 占总股本的44.1%; 占总股本的 ; 周正毅持有的上海地产股份抵押状 况在以往公告中可查,他所持有的 况在以往公告中可查, 75%股份在去年 股份在去年5 75%股份在去年5月份收购该公司股 权时抵押给了中银香港,以获得22 权时抵押给了中银香港,以获得22 亿的授信额度,而实际贷款额是17 亿的授信额度,而实际贷款额是17 亿港元一年期过桥贷款 (Bridge loan) 。

杠杆收购经典案例美国雷诺兹-纳贝斯克公司争夺战

杠杆收购经典案例: 美国雷诺兹-纳贝斯克公司争夺战这笔被称为“世纪大收购”的交易以250亿美元的收购价震动世界,成为历史上规模最大的一笔杠杆收购,而使后来的各桩收购交易望尘莫及。

说到杠杆收购,就不能不提及20世纪80年代的一桩杠杆收购案——美国雷诺兹-纳贝斯克(RJR Nabisco)公司收购案。

这笔被称为“世纪大收购”的交易以250亿美元的收购价震动世界,成为历史上规模最大的一笔杠杆收购,而使后来的各桩收购交易望尘莫及。

这场收购战争主要在RJR纳贝斯克公司的高级治理人员和闻名的收购公司KKR(Kohlber g KravisRoberts%26amp;Co.)公司之间展开,但由于它的规模巨大,其中不乏有像摩根士丹利、第一波士顿等这样的投资银行和金融机构的直接或间接参与。

“战争”的发起方是以罗斯·约翰逊为首的R JR 纳贝斯克公司高层治理者,他们认为公司当时的股价被严重低估。

1988年10月,治理层向董事局提出治理层收购公司股权建议,收购价为每股75美元,总计170亿美元。

虽然约翰逊的出价高于当时公司股票53美元/股的市值,但公司股东对此却并不满足。

不久,华尔街的“收购之王”KKR公司加入这次争夺,经过6个星期的激战,最后KKR胜出,收购价是每股109美元,总金额250亿美元。

KKR 本身动用的资金仅1500万美元,而其余99.94%的资金都是靠垃圾债券大王迈克尔.米尔肯(Michael Milken)发行垃圾债券筹得。

一、相关背景关于RJR纳贝斯克公司作为美国最大的食品和烟草生产商,雷诺兹-纳贝斯克公司是由美国老牌食品生产商Standard Brands公司、Nabisco公司与美国两大烟草商之一的RJR公司(Winston、Salem、骆驼牌香烟的生产厂家)合并而成。

吉利杠杆收购沃尔沃案例解析

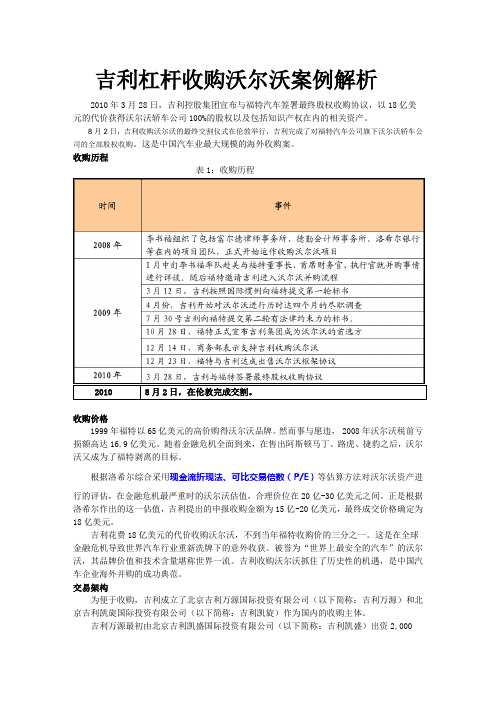

吉利杠杆收购沃尔沃案例解析2010年3月28日,吉利控股集团宣布与福特汽车签署最终股权收购协议,以18亿美元的代价获得沃尔沃轿车公司100%的股权以及包括知识产权在内的相关资产。

8月2日,吉利收购沃尔沃的最终交割仪式在伦敦举行,吉利完成了对福特汽车公司旗下沃尔沃轿车公司的全部股权收购。

这是中国汽车业最大规模的海外收购案。

收购历程表1:收购历程收购价格1999年福特以65亿美元的高价购得沃尔沃品牌。

然而事与愿违, 2008年沃尔沃税前亏损额高达16.9亿美元。

随着金融危机全面到来,在售出阿斯顿马丁、路虎、捷豹之后,沃尔沃又成为了福特剥离的目标。

根据洛希尔综合采用现金流折现法、可比交易倍数(P/E)等估算方法对沃尔沃资产进行的评估,在金融危机最严重时的沃尔沃估值,合理价位在20亿-30亿美元之间。

正是根据洛希尔作出的这一估值,吉利提出的申报收购金额为15亿-20亿美元,最终成交价格确定为18亿美元。

吉利花费18亿美元的代价收购沃尔沃,不到当年福特收购价的三分之一。

这是在全球金融危机导致世界汽车行业重新洗牌下的意外收获。

被誉为“世界上最安全的汽车”的沃尔沃,其品牌价值和技术含量堪称世界一流。

吉利收购沃尔沃抓住了历史性的机遇,是中国汽车企业海外并购的成功典范。

交易架构为便于收购,吉利成立了北京吉利万源国际投资有限公司(以下简称:吉利万源)和北京吉利凯旋国际投资有限公司(以下简称:吉利凯旋)作为国内的收购主体。

吉利万源最初由北京吉利凯盛国际投资有限公司(以下简称:吉利凯盛)出资2,000万元成立,3月2日,吉利万源注册资本剧增至71亿元人民币。

其中,吉利凯盛投资由2,000万元增至41亿元,占注册资本总额比例的57.75%;大庆市国有资产经营有限公司将增资30 亿元,占注册资本总额的42.25%。

吉利万源和吉利凯旋将通过在瑞典设立一家全资的特殊目的公司(SPV)来持有沃尔沃汽车股份。

瑞典特殊目的公司虽不具备实际运营功能,但作为持有收购目标公司的法律实体,可以方便瑞典事务的推进。

杠杆并购-李泽楷盈动收购香港电讯案例分析

那么,盈动方案的诱人之处何在呢?据签约后的资料看, 盈动这次之所以能击败新加坡电信,关键是准确揣摩了 香港电讯大股东急欲售股套现的心理,换言之,盈动此 次作了更为全面和周到的安排。盈动向香港电讯的股东 提出了两个收购建议方案以供选择:方案一为每股香港 电讯换1.1股盈动,收购全数以盈动股份支付;方案二 为每股香港电讯股份换0.7116股盈动,另外每股家7.23 港元现金,这就是被当事人津津乐道的“增加现金选择 机制”。另一方面,盈动成功地说服了中国银行和汇丰 银行提供总额近130亿美元的贷款,这个贷款额度足以 满足英国大东的要求,与新加坡电信的临阵磨枪相比, 显然在人心、财力及盈利前景等方面,盈动有更充足的 准备。 至此,刚刚成立仅半年的香港盈科数码动力集团后来居 上,一举击退了捷足先登的新加坡电信公司,与香港大 东电报局签署了总价将近400亿美元的并购协议。合并 后的新公司总市值将超过700亿美元。为香港市值第三 大的上市公司,成为和日本NTT、中国电信齐头的三大 电信企业。

战略调整效应

虽然盈动市值较大,但具市值盈利的业务并不多。但在 并购后可能会占领新的做市场,获港电讯后大量的举债可以得到合理的避税,可以 降低企业的财务成本。

5.并购的成败得失

盈动并购香港电讯有得有失,具体体现在: 得:并购后,新公司总市值超过700亿美元, 成为香港第三大上市公司,成为和日本NTT、 中国电信齐头的三大电信企业。 失:该并购是以以小博大的方式收购香港电 讯,使得公司大量举债,导致资产负债率过 高,对公司未来发展不利。

再筹资风险 运营风险

信息风险

可能存在信息不对称的情况

2、杠杆收购安排的融资计划:

【分析】

盈动要收购成功,要具备相当数额的现金作 饵,才能吸引正急需资金调动的英国大东电 报局,所以首先需要解决的问题正是钱。可 是盈动的市值虽过千亿,但手头可动用的现 金只有240亿港元,并不足以收购香港电讯 这头巨象。故李泽楷静观其变,找寻适当的 时机,最终采取“股票+现金”的第二方案, 并被英国大东董事局所接受,现金融资采取 如下计划:

杠杆收购的经典案例

美国RJR Nabisco公司争夺战说到杠杆收购,就不能不提及20世纪80年代的一桩杠杆收购案——美国雷诺兹-纳贝斯克(RJR Nabisco)公司收购案。

这笔被称为“世纪大收购”的交易以250亿美元的收购价震动世界,成为历史上规模最大的一笔杠杆收购,而使后来的各桩收购交易望尘莫及。

这场收购战争主要在RJR纳贝斯克公司的高级治理人员和闻名的收购公司KKR (Kohlberg Kravis Roberts%26amp;Co.)公司之间展开,但由于它的规模巨大,其中不乏有像摩根士丹利、第一波士顿等这样的投资银行和金融机构的直接或间接参与。

“战争”的发起方是以罗斯·约翰逊为首的RJR纳贝斯克公司高层治理者,他们认为公司当时的股价被严重低估。

1988年10月,治理层向董事局提出治理层收购公司股权建议,收购价为每股75美元,总计170亿美元。

虽然约翰逊的出价高于当时公司股票53美元/股的市值,但公司股东对此却并不满足。

不久,华尔街的“收购之王”KKR公司加入这次争夺,经过6个星期的激战,最后KKR 胜出,收购价是每股109美元,总金额250亿美元。

KKR本身动用的资金仅1500万美元,而其余99.94%的资金都是靠垃圾债券大王迈克尔.米尔肯(Michael Milken)发行垃圾债券筹得。

一、相关背景关于RJR纳贝斯克公司作为美国最大的食品和烟草生产商,雷诺兹-纳贝斯克公司是由美国老牌食品生产商Standard Brands公司、Nabisco公司与美国两大烟草商之一的RJR公司(Winston、Salem、骆驼牌香烟的生产厂家)合并而成。

在当时它是美国排名第十九的工业公司,雇员14万,拥有诸多名牌产品,包括奥利奥、乐芝饼干、温斯顿和塞勒姆香烟、Life Savers糖果,产品遍及美国每一个零售商店。

虽然RJR纳贝斯克公司的食品业务在两次合并后得到迅猛的扩张,但烟草业务的丰厚利润仍占主营业务的58%左右。

杠杆收购案例

目录

一、杠杆并购的概念 二、杠杆并购的特点 三、目标企业的选择 四、杠杆并购的实际操作过程 案例: 好孩子投石问路

Newspaper’s Home with users news feed

2

一、杠杆并购的概念

杠杆并购(Leveraged Buy-out 简称:LBO) 杠杆并购是指并购方以目标公司的资产作为抵押, 向银行或投资者融资借款来对目标公司进行收购, 收购成功后再以目标公司的收益或是出售其资产来 偿本付息。

3

二、杠杆收购的特点

负债规模较一般负债筹资额要大 是以目标公司的资产或未来或有收益为融资基础

通常存在一个由交易双方之外第三方担任经纪人

4

三、目标企业的选择

具有稳定连续的现金流量

拥有人员稳定、责任感强的管理者 被并购前的资产负债率较低 拥有易于出售的非核心资产

5

四、杠杆并购的实际操作过程

自行出资 并购额10%

(过桥资本)

杠杆倍数:10倍

9

整个杠杆并购过程结构图

FOLLOW

图片来源:中国商业评论

10

并购学习的网站推荐

中国并购基金网 世界经理人网站 中国和讯网 新浪财经FRIENDS

11

谢谢观赏

WPS Office

Make Presentation much more fun

第一上海投资有限公司(SHTZ)

持股比例

49.5% 13.2%

吉奥比国际公司 的股权结构

中国销售基金(GRF)

软银中国(SB)

PUD公司(注:好孩子集团管理 层在海外注册的控股公司)

7.9%

29.4%

收购方

杠杆收购的案例

杠杆收购的案例杠杆收购是指企业通过借贷资金来收购其他企业的一种行为。

这种行为通常会涉及到高风险,但也可能带来高回报。

下面我们来看一些杠杆收购的案例,以便更好地理解这一概念。

首先,我们可以看看2007年美国私募股权公司Blackstone Group以263亿美元的价格收购了美国酒店连锁集团赫兹公司。

这是当时全球最大的私有化交易之一。

Blackstone Group利用了大量的杠杆资金,也就是借贷资金,来完成这笔交易。

虽然这笔交易在当时引起了一些争议,但最终赫兹公司在Blackstone Group的管理下实现了业绩的快速增长,为投资者带来了丰厚的回报。

其次,我们可以看看2006年美国软件公司Oracle收购了竞争对手PeopleSoft 的案例。

Oracle利用了大量的债务资金来完成这笔收购,最终成功将PeopleSoft纳入旗下。

这一举动不仅加强了Oracle在软件行业的地位,也为公司带来了丰厚的利润。

再来看一个国内的案例,2016年中国的一家房地产公司利用杠杆收购了另一家竞争对手。

这家公司通过银行贷款和债券发行筹集了大量资金,成功收购了对手公司的股权。

这一举动不仅扩大了公司的规模,也使公司在行业内的竞争力得到了显著提升。

最后,我们可以看看一些杠杆收购失败的案例。

比如2008年美国次贷危机爆发后,许多企业因为过度依赖杠杆资金而陷入了困境,甚至破产倒闭。

这些案例提醒我们,在进行杠杆收购时,一定要审慎评估风险,避免过度依赖债务资金。

通过以上案例,我们可以看到杠杆收购的风险与回报。

杠杆收购可以帮助企业快速扩张,提升竞争力,实现更高的利润。

但同时,过度依赖债务资金也可能带来巨大的风险,甚至导致公司破产。

因此,在进行杠杆收购时,企业需要充分评估风险,制定合理的资金运作计划,以实现可持续的发展。

总之,杠杆收购是一种既有风险又有回报的行为。

企业在进行杠杆收购时,需要谨慎评估风险,合理运用债务资金,以实现可持续的发展和盈利。

杠杆收购经典案例KKR

杠杆收购经典案例/index.php 2007-11-23 14:26:26 《董事会》说到杠杆收购,就不能不提及20世纪80年代的一桩杠杆收购案——美国雷诺兹-纳贝斯克(RJR Nabisco)公司收购案。

这笔被称为“世纪大收购”的交易以250亿美元的收购价震惊世界,成为历史上规模最大的一笔杠杆收购,而使后来的各桩收购交易望尘莫及。

这场收购战役主要在RJR纳贝斯克公司的高级管理人员和著名的收购公司KKR (Kohlberg Kravis Roberts&Co.)公司之间展开,但由于它的规模巨大,其中不乏有像摩根士丹利、第一波士顿等这样的投资银行和金融机构的直接或间接参与。

“战役”的发起方是以罗斯·约翰逊为首的RJR纳贝斯克公司高层管理者,他们认为公司当时的股价被严重低估。

1988年10月,管理层向董事局提出管理层收购公司股权建议,收购价为每股75美元,总计170亿美元。

虽然约翰逊的出价高于当时公司股票53美元/股的市值,但公司股东对此却并不满意。

不久,华尔街的“收购之王”KKR公司加入这次争夺,经过6个星期的激战,最后KKR胜出,收购价是每股109美元,总金额250亿美元。

KKR本身动用的资金仅1500万美元,而其余99.94%的资金都是靠垃圾债券大王迈克尔.米尔肯(Michael Milken)发行垃圾债券筹得。

一、相关背景关于RJR纳贝斯克公司作为美国最大的食品和烟草生产商,雷诺兹-纳贝斯克公司是由美国老牌食品生产商Standard Brands公司、Nabisco公司与美国两大烟草商之一的RJR公司(Winston、Salem、骆驼牌香烟的生产厂家)合并而成。

在当时它是美国排名第十九的工业公司,雇员14万,拥有诸多名牌产品,包括奥利奥、乐芝饼干、温斯顿和塞勒姆香烟、Life Savers糖果,产品遍及美国每一个零售商店。

虽然RJR纳贝斯克公司的食品业务在两次合并后得到迅猛的扩张,但烟草业务的丰厚利润仍占主营业务的58%左右。

资本运营案例分析——黑石收购希尔顿酒店

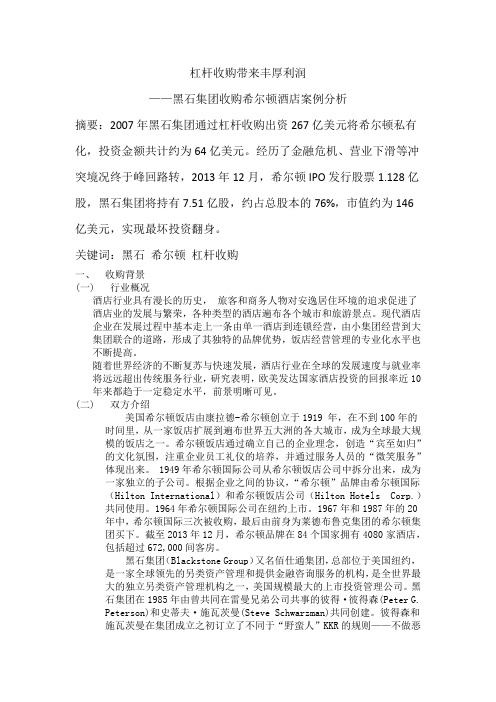

杠杆收购带来丰厚利润——黑石集团收购希尔顿酒店案例分析摘要:2007年黑石集团通过杠杆收购出资267亿美元将希尔顿私有化,投资金额共计约为64亿美元。

经历了金融危机、营业下滑等冲突境况终于峰回路转,2013年12月,希尔顿IPO发行股票1.128亿股,黑石集团将持有7.51亿股,约占总股本的76%,市值约为146亿美元,实现最坏投资翻身。

关键词:黑石希尔顿杠杆收购一、收购背景(一)行业概况酒店行业具有漫长的历史,旅客和商务人物对安逸居住环境的追求促进了酒店业的发展与繁荣,各种类型的酒店遍布各个城市和旅游景点。

现代酒店企业在发展过程中基本走上一条由单一酒店到连锁经营,由小集团经营到大集团联合的道路,形成了其独特的品牌优势,饭店经营管理的专业化水平也不断提高。

随着世界经济的不断复苏与快速发展,酒店行业在全球的发展速度与就业率将远远超出传统服务行业,研究表明,欧美发达国家酒店投资的回报率近10年来都趋于一定稳定水平,前景明晰可见。

(二)双方介绍美国希尔顿饭店由康拉德-希尔顿创立于1919 年,在不到100年的时间里,从一家饭店扩展到遍布世界五大洲的各大城市,成为全球最大规模的饭店之一。

希尔顿饭店通过确立自己的企业理念,创造“宾至如归”的文化氛围,注重企业员工礼仪的培养,并通过服务人员的“微笑服务”体现出来。

1949年希尔顿国际公司从希尔顿饭店公司中拆分出来,成为一家独立的子公司。

根据企业之间的协议,“希尔顿”品牌由希尔顿国际(Hilton International)和希尔顿饭店公司(Hilton Hotels Corp.)共同使用。

1964年希尔顿国际公司在纽约上市。

1967年和1987年的20年中,希尔顿国际三次被收购,最后由前身为莱德布鲁克集团的希尔顿集团买下。

截至2013年12月,希尔顿品牌在84个国家拥有4080家酒店,包括超过672,000间客房。

黑石集团(Blackstone Group)又名佰仕通集团,总部位于美国纽约,是一家全球领先的另类资产管理和提供金融咨询服务的机构,是全世界最大的独立另类资产管理机构之一,美国规模最大的上市投资管理公司。

2021杠杆收购案例

2021杠杆收购案例

2021年,艾迪、闫春雨以亿的金额从原实控人手中收购了部分股权,这是

典型的杠杆收购案例。

杠杆收购是一种通过大量债务融资来购买目标公司股份的收购方式,其中大部分资金通常是通过借款或发行高风险高回报的债券来筹集的。

在这个案例中,艾迪和闫春雨通过借债来筹集大部分资金,然后利用这些资金购买天喻信息的股份。

由于所借的部分资金是用来购买股权的,所以这种收购方式被称为杠杆收购。

然而,由于还不上钱,他们所持股份的近三成已经被冻结。

这表明杠杆收购的风险很高,因为一旦无法偿还债务,所持股份可能会被冻结或面临其他法律问题。

以上信息仅供参考,如需了解更多信息,建议查阅相关新闻报道或分析文章。

美国雷诺兹-纳贝斯克(rjrnabisco)公司收购案

杠杆收购的经典案例美国RJR Nabisco公司争夺战说到杠杆收购,就不能不提及20世纪80年代的一桩杠杆收购案——美国雷诺兹-纳贝斯克(RJR Nabisco)公司收购案。

这笔被称为“世纪大收购”的交易以250亿美元的收购价震动世界,成为历史上规模最大的一笔杠杆收购,而使后来的各桩收购交易望尘莫及。

这场收购战争主要在RJR纳贝斯克公司的高级治理人员和闻名的收购公司KKR (Kohlberg Kravis Roberts%26amp;Co.)公司之间展开,但由于它的规模巨大,其中不乏有像摩根士丹利、第一波士顿等这样的投资银行和金融机构的直接或间接参与。

“战争”的发起方是以罗斯·约翰逊为首的RJR纳贝斯克公司高层治理者,他们认为公司当时的股价被严重低估。

1988年10月,治理层向董事局提出治理层收购公司股权建议,收购价为每股75美元,总计170亿美元。

虽然约翰逊的出价高于当时公司股票53美元/股的市值,但公司股东对此却并不满足。

不久,华尔街的“收购之王”KKR公司加入这次争夺,经过6个星期的激战,最后KKR胜出,收购价是每股109美元,总金额250亿美元。

KKR本身动用的资金仅1500万美元,而其余99.94%的资金都是靠垃圾债券大王迈克尔.米尔肯(Michael Milken)发行垃圾债券筹得。

一、相关背景关于RJR纳贝斯克公司作为美国最大的食品和烟草生产商,雷诺兹-纳贝斯克公司是由美国老牌食品生产商Standard Brands公司、Nabisco公司与美国两大烟草商之一的RJR公司(Winston、Salem、骆驼牌香烟的生产厂家)合并而成。

在当时它是美国排名第十九的工业公司,雇员14万,拥有诸多名牌产品,包括奥利奥、乐芝饼干、温斯顿和塞勒姆香烟、Life Savers糖果,产品遍及美国每一个零售商店。

虽然RJR纳贝斯克公司的食品业务在两次合并后得到迅猛的扩张,但烟草业务的丰厚利润仍占主营业务的58%左右。

2021杠杆收购案例

2021杠杆收购案例2021年以来,全球范围内发生了许多杠杆收购案例,下面将列举其中的十个案例并进行详细介绍。

1. 亚马逊收购MGM:亚马逊以85亿美元的价格收购了好莱坞电影制片厂Metro-Goldwyn-Mayer(MGM)。

这一收购将使亚马逊获得MGM的丰富电影和电视内容库,为其流媒体服务Prime Video提供更多的独家内容,并进一步加强其在流媒体市场的竞争力。

2. 腾讯收购摩拜单车:腾讯以20亿美元的价格收购了共享单车平台摩拜单车。

这一收购使腾讯进一步巩固了其在移动出行市场的地位,并为其支付、社交等业务提供了更多的场景。

3. 腾讯收购Supercell:腾讯以86亿美元的价格收购了芬兰游戏公司Supercell,该公司是知名手游《皇室战争》和《部落冲突》的开发商。

这一收购使腾讯在全球游戏市场上扩大了其影响力,并进一步提升了其游戏业务的收入。

4. 谷歌收购Fitbit:谷歌以20亿美元的价格收购了智能穿戴设备制造商Fitbit。

这一收购将帮助谷歌进一步发展其健康与健身业务,并提升其在智能穿戴设备市场的竞争力。

5. 腾讯收购花椒直播:腾讯以10亿美元的价格收购了中国直播平台花椒直播。

这一收购将使腾讯进一步扩大其在直播领域的影响力,并为其社交和娱乐业务提供更多的增长点。

6. 阿里巴巴收购永辉超市:阿里巴巴以约28亿美元的价格收购了中国著名超市连锁企业永辉超市的部分股权。

这一收购将帮助阿里巴巴进一步拓展其新零售业务,并加速线上线下一体化的发展。

7. 腾讯收购迅雷:腾讯以约10亿美元的价格收购了中国知名下载工具迅雷的一部分业务。

这一收购将帮助腾讯进一步提升其在线娱乐和内容分发能力,为用户提供更好的服务体验。

8. 谷歌收购Looker:谷歌以20亿美元的价格收购了数据分析公司Looker。

这一收购将帮助谷歌进一步提升其云计算和数据分析业务,并为企业客户提供更全面的解决方案。

9. 腾讯收购王者荣耀开发商:腾讯以约14亿美元的价格收购了《王者荣耀》的开发商之一,这一收购将进一步巩固腾讯在手游领域的垄断地位,并为其游戏业务的发展提供更多的资源。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

杠杆收购的案例

杠杆收购是指投资者使用借款资金进行收购的一种并购方式。

其主要特点是使用少量自有资金和大量借款,以此提高自身资金的投资回报率。

以下是杠杆收购的一个案例:

某公司是一家传统制造业企业,产品线主要涵盖家具和建筑材料。

由于市场竞争压力增大以及产品销售业绩不佳,公司面临着巨大的困扰。

为了改善企业现状,公司管理层决定进行一次杠杆收购。

首先,公司管理层寻找到了一家新兴科技企业,该企业拥有领先的技术研发和创新能力,并且在市场上具有巨大的发展潜力。

根据双方洽谈的结果,公司管理层决定收购该科技企业。

为了完成这次收购,公司管理层决定采取杠杆收购的方式。

他们首先通过银行贷款融入了大量的资金,并将这些资金用于收购科技企业的股权。

随后,该公司管理层进行了资产重组。

他们将传统制造业企业和科技企业进行了整合,以提高企业的市场竞争力和产业链价值。

此外,公司管理层还通过降低成本和提高效益来增加企业收入。

他们重新调整了公司的生产线,采用了更先进的技术设备和生产工艺,从而提高了产品质量和生产效率。

此外,他们还通过打造品牌形象,加强市场推广和营销活动,提高了公司的知名度和市场份额。

随着市场竞争力的提高,公司的销售业绩迅速恢复并取得了显著增长。

企业的市值也随之大幅度上涨。

这使得公司得以为其贷款还款并为股东提供可观的回报。

总的来说,通过杠杆收购,该公司成功地与一家新兴科技企业进行了整合,实现了技术和市场的互补,从而提高了企业的市场竞争力和盈利能力。

该案例充分体现了杠杆收购的优势,即通过运用借款资金进行收购,有效地提高了投资回报率,加快了企业的增长速度。