豫金刚石2020年三季度现金流量报告

豫金刚石2020年上半年经营成果报告

豫金刚石2020年上半年经营成果报告

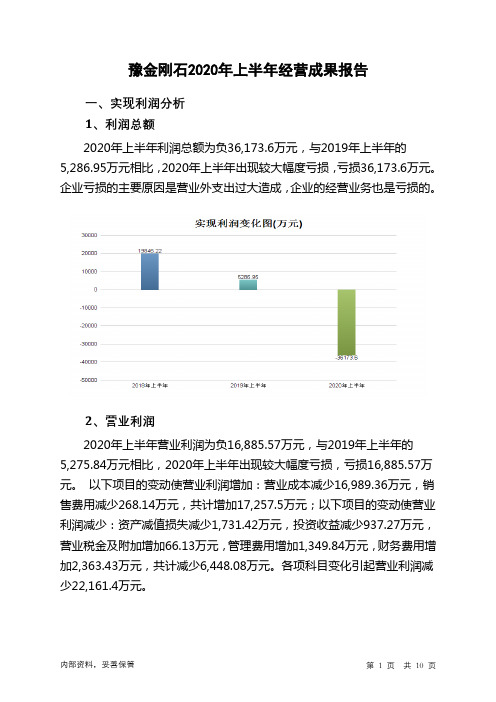

一、实现利润分析

1、利润总额

2020年上半年利润总额为负36,173.6万元,与2019年上半年的

5,286.95万元相比,2020年上半年出现较大幅度亏损,亏损36,173.6万元。

企业亏损的主要原因是营业外支出过大造成,企业的经营业务也是亏损的。

2、营业利润

2020年上半年营业利润为负16,885.57万元,与2019年上半年的

5,275.84万元相比,2020年上半年出现较大幅度亏损,亏损16,885.57万元。

以下项目的变动使营业利润增加:营业成本减少16,989.36万元,销售费用减少268.14万元,共计增加17,257.5万元;以下项目的变动使营业利润减少:资产减值损失减少1,731.42万元,投资收益减少937.27万元,营业税金及附加增加66.13万元,管理费用增加1,349.84万元,财务费用增加2,363.43万元,共计减少6,448.08万元。

各项科目变化引起营业利润减少22,161.4万元。

3、投资收益

2020年上半年投资收益为负105.66万元,与2019年上半年的831.61万元相比,2020年上半年出现亏损,亏损105.66万元。

4、营业外利润

2020年上半年营业外利润为负19,288.03万元,与2019年上半年的11.11万元相比,2020年上半年出现较大幅度亏损,亏损19,288.03万元。

5、经营业务的盈利能力。

豫金刚石2020年上半年财务风险分析详细报告

豫金刚石2020年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为87,204.26万元,2020年上半年已经取得的短期带息负债为197,796.97万元。

2.长期资金需求

该企业长期资金需求为344,724.05万元,2020年上半年已有长期带息负债为0万元。

3.总资金需求

该企业的总资金需求为431,928.31万元。

4.短期负债规模

由于该企业当前经营业务亏损,无法从发展的角度对该企业的低风险负债规模做出正确判断,只能从当前的财务状况做出简单的、静态的估计。

静态来看,该企业无力偿还的短期贷款为140,548.64万元。

5.长期负债规模

由于该企业当前经营形势缺乏创造现金的能力,无法对长期贷款额度做出正确判断。

长期贷款额度取决于对该企业未来盈利状况的判断。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为73,872.97万元。

由于该企业经营亏损,资金缺口需要依靠其收入和资产的变现来填补。

经营亏损未缓解,资金缺口在扩大,资产负债率偏高,资金链断裂的风险较大。

资金链断裂风险等级为14级。

2.是否存在长期性资金缺口

内部资料,妥善保管第1 页共5 页。

豫金刚石2019年财务分析结论报告

豫金刚石2019年财务分析综合报告豫金刚石2019年财务分析综合报告一、实现利润分析2019年实现利润为负516,942.04万元,与2018年的12,975.15万元相比,2019年出现较大幅度亏损,亏损516,942.04万元。

企业亏损的主要原因是营业外支出过大造成,企业的经营业务也是亏损的。

营业收入大幅度下降,企业也出现了较大幅度的经营亏损,企业经营形势迅速恶化,应尽快调整经营战略。

二、成本费用分析2019年营业成本为69,168.08万元,与2018年的82,738.88万元相比有较大幅度下降,下降16.4%。

2019年销售费用为1,865.1万元,与2018年的1,374.93万元相比有较大增长,增长35.65%。

2019年尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想,应当采取果断措施,调整产品结构、销售战略或销售队伍。

2019年管理费用为11,263.48万元,与2018年的9,209.11万元相比有较大增长,增长22.31%。

2019年管理费用占营业收入的比例为11.79%,与2018年的7.43%相比有较大幅度的提高,提高4.36个百分点。

在营业收入大幅度下降的情况下,管理费用没有得到有效控制,致使经营业务的盈利水平大幅度下降。

要严密关注管理费用支出的合理性,努力提高其使用效率。

2019年财务费用为10,295.06万元,与2018年的8,896.76万元相比有较大增长,增长15.72%。

三、资产结构分析2019年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2018年相比,2019年存货占营业收入的比例出现不合理增长。

应收账款占营业收入的比例下降。

预付货款占收入的比例下降。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2018年相比,资产结构趋于改善。

内部资料,妥善保管第1 页共3 页。

豫金刚石2018年财务分析详细报告-智泽华

豫金刚石2018年财务分析详细报告一、资产结构分析1.资产构成基本情况豫金刚石2018年资产总额为959,363.5万元,其中流动资产为459,460.3万元,主要分布在其他流动资产、应收账款、货币资金等环节,分别占企业流动资产合计的33.39%、17.12%和16.6%。

非流动资产为499,903.2万元,主要分布在固定资产和其他非流动资产,分别占企业非流动资产的41.15%、24.14%。

资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产959,363.5 100.00 909,256.04 100.00 881,540.25 100.00 流动资产459,460.3 47.89 565,338.16 62.18 573,855.49 65.10 长期投资48,520.06 5.06 36,669.69 4.03 9,737.68 1.10 固定资产205,690.25 21.44 198,811.38 21.87 147,142.21 16.69 其他245,692.89 25.61 108,436.82 11.93 150,804.87 17.112.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的29.85%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产459,460.3 100.00 565,338.16 100.00 573,855.49 100.00 存货42,074.86 9.16 29,764.45 5.26 34,353.15 5.99 应收账款78,662.1 17.12 75,035.63 13.27 42,211.13 7.36 其他应收款58,464.55 12.72 4,825.1 0.85 1,127.74 0.20 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据4,440.54 0.97 10,525.46 1.86 7,579.63 1.32 货币资金76,278.07 16.60 114,874.88 20.32 387,671.76 67.56 其他199,540.19 43.43 330,312.64 58.43 100,912.08 17.583.资产的增减变化2018年总资产为959,363.5万元,与2017年的909,256.04万元相比有所增长,增长5.51%。

600531河南豫光金铅股份有限公司2020年第三季度报告正文

公司代码:600531 公司简称:豫光金铅河南豫光金铅股份有限公司2020年第三季度报告正文一、重要提示1.1 公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

1.2 公司全体董事出席董事会审议季度报告。

1.3 公司负责人杨安国、主管会计工作负责人李新战及会计机构负责人(会计主管人员)苗红强保证季度报告中财务报表的真实、准确、完整。

1.4 本公司第三季度报告未经审计。

二、公司主要财务数据和股东变化2.1主要财务数据非经常性损益项目和金额√适用□不适用2.2截止报告期末的股东总数、前十名股东、前十名流通股东(或无限售条件股东)持股情况表单位:股2.3截止报告期末的优先股股东总数、前十名优先股股东、前十名优先股无限售条件股东持股情况表□适用√不适用三、重要事项3.1公司主要会计报表项目、财务指标重大变动的情况及原因√适用□不适用1、公司前三季度经营情况2020年1-9月,公司实现净利润2.42亿元,比去年同期增长207.34%。

公司净利润同比增长的主要原因是:①本期公司主产品铜、金、银价格上涨,毛利增加;②本期公司用融资成本低的承兑业务替代其他类型贷款,融资贷款利率下降,融资费用减少,并通过远期结售汇等工具,降低汇率波动对公司的影响,汇兑损失减少。

公司前三季度主要产品产销情况如下:2、公司主要会计报表项目重大变动的况(1)报告期末公司资产负债表项目同比发生重大变动的说明应收票据本期增加原因:主要是本期销售收到的商业承兑汇票增加所致。

衍生金融资产本期减少原因:主要是本期期末期货持仓量较期初减少所致。

应收款项融资本期增加原因:主要是本期销售收到的银行承兑汇票金额增加所致。

交易性金融资产本期增加原因:主要是本期结构性存款增加所致。

应收账款本期增加原因:主要是本期期末跨期未结算增加所致。

预付款项本期增加原因:主要是本期预付供应商原料款增加所致。

豫金刚石2019年度财务分析报告

豫金刚石[300064]2019年度财务分析报告目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (5)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (9)2.2.4 所有者权益基本构成情况 (10)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (12)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (20)2.5 偿债能力分析 (24)2.5.1 短期偿债能力 (24)2.5.2 综合偿债能力 (25)2.6 营运能力分析 (26)2.6.1 存货周转率 (26)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况豫金刚石2019年资产总额为7,378,844,290.9元,其中流动资产为2,472,135,965.85元,占总资产比例为33.50%;非流动资产为4,906,708,325.05元,占总资产比例为66.50%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,豫金刚石2019年的流动资产主要包括存货、货币资金以及其他应收款,各项分别占比为46.60%,28.02%和15.44%。

豫金刚石 2012 第三季度财报正文

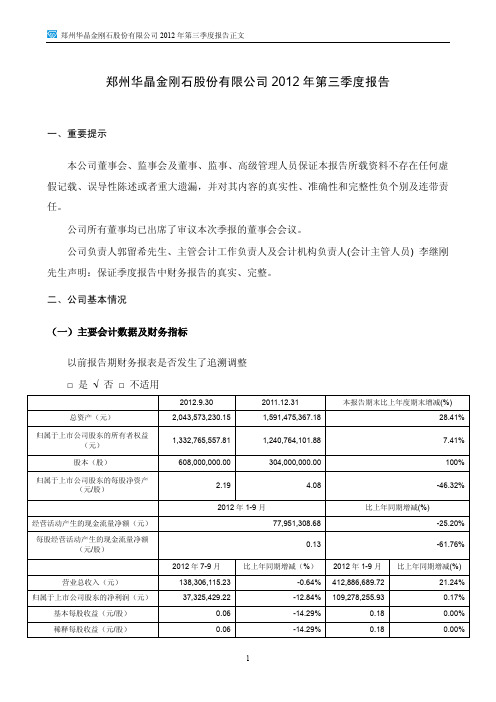

郑州华晶金刚石股份有限公司2012年第三季度报告一、重要提示本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

公司所有董事均已出席了审议本次季报的董事会会议。

公司负责人郭留希先生、主管会计工作负责人及会计机构负责人(会计主管人员) 李继刚先生声明:保证季度报告中财务报告的真实、完整。

二、公司基本情况(一)主要会计数据及财务指标以前报告期财务报表是否发生了追溯调整□是√否□不适用注:2012年5月23日,公司实施了以公司现有总股本304,000,000股为基数,以资本公积向全体股东每10股转增10股的转增股本方案,根据《企业会计准则第34号-每股收益》以及《公开发行证券的公司信息披露编报规则第9号-净资产收益率和每股收益的计算及披露》(2010年修订)的相关规定,用调整后的股份数重新计算并列报本报告期和上年同期的基本每股收益。

扣除非经常性损益项目和金额√适用□不适用(二)报告期末股东总数及前十名股东持股情况表(三)限售股份变动情况三、管理层讨论与分析(一)公司主要会计报表项目、财务指标大幅度变动的情况及原因√适用□不适用1、利润构成情况分析:(1)1-9月份营业税金及附加较上年同期增加78.99万元,主要原因是营业收入增加,应缴纳的增值税额及免抵的增值税税额增加所致;(2)1-9月份管理费用较上年同期增长60.92%,主要原因是股权激励费用、研发支出等增加所致;(3)1-9月份财务费用较上年同期增加853.98万元,主要原因是借款利息费用增加,存款利息收入减少所致;(4)1-9月份资产减值损失较上年同期增加405.55万元,主要原因是应收账款、其他应收款增加,计提坏账准备增加所致;(5)1-9月份营业外收入较上年同期增加887.97万元,主要原因是政府补助增加所致;2、资产、负债和权益变动情况分析:(1)应收账款余额较年初数增加9,764.77万元,主要原因是销售收入增长、客户信用政策调整所致;(2)其他应收款余额较年初数增长574.27%,主要原因是往来资金增加所致;(3)存货余额较年初数增长32.13%,主要原因是随着公司规模的扩大,储备的原材料、备品备件增加所致;(4)长期股权投资余额较年初数增加192.80万元,原因是公司以自有资金出资设立参股公司桐柏华鑫矿业有限公司;(5)在建工程余额较年初数增长81.06%,主要原因是年产“10.2亿克拉高品级金刚石项目”及子公司房建投入增加所致;(6)无形资产余额较年初数增长30.93%,主要原因是取得土地使用权所致;(7)递延所得税资产余额较年初数降低49.21%,主要原因是抵销未实现内部销售损益产生的递延所得税减少所致;(8)短期借款余额较年初数增加11,000.00万元,主要原因是取得1年期短期借款增加所致;(9)应付票据余额较年初数增长152.52%,原因是签发银行承兑汇票支付设备款、材料款增加所致;(10)应付账款余额较年初数增长61.04%,主要原因是公司购买设备、材料,部分款项尚未支付;(11)应付职工薪酬余额较年初数增长54.09%,主要原因是职工人数增加、工会经费和职工教育经费增加所致;(12)应付利息余额较年初数增加47.55万元,原因是计提的短期借款、长期借款利息增加所致;(13)长期借款余额较年初数增加18,000.00万元,原因是取得长期借款所致;(14)股本余额较年初数增加30,400.00万元,原因是公司实施了2011年度利润分配方案,以资本公积转增股本30,400.00万元;(15)资本公积余额较年初数减少29,087.68万元,主要原因是公司实施了2011年度利润分配方案以资本公积转增股本所致;3、报告期现金流量分析:(1)1-9月份支付给职工以及为职工支付的现金较上年同期增长60.00%,主要原因是公司规模扩大,职工人数增加所致;(2)1-9月份支付的各项税费较上年同期增长32.70%,主要原因是缴纳的增值税增加所致;(3)1-9月份支付的其他与经营活动有关的现金较上年同期减少43.99%,主要原因是支付的单位往来资金较上年同期减少所致;(4)1-9月份投资支付的现金较上年同期增加192.80万元,原因是公司以自有资金192.80万元出资设立参股公司桐柏华鑫矿业有限公司;(5)1-9月份取得借款收到的现金较上年同期增加29,000.00万元,原因是公司收到的短期借款、长期借款增加所致;(6)1-9月份偿还债务支付的现金较上年同期增加14,700.00万元,原因是本期偿还短期借款增加所致;(7)1-9月份分配股利、利润或偿付利息支付的现金较上年同期增加1,333.47万元,原因是偿付银行借款利息增加所致。

豫金刚石2019年上半年财务分析结论报告

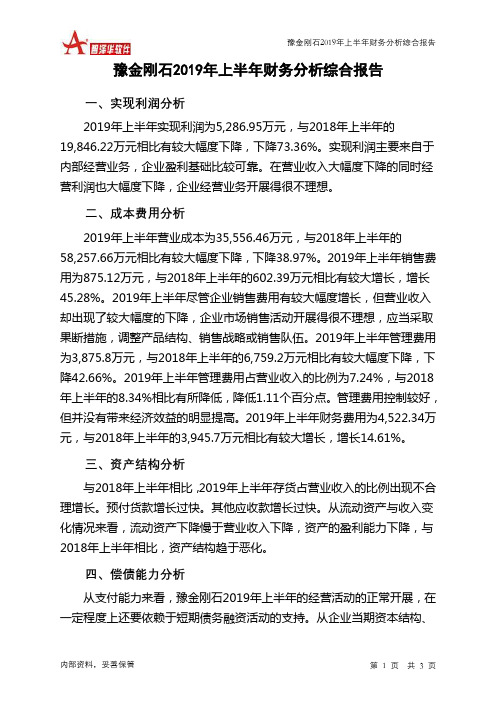

豫金刚石2019年上半年财务分析综合报告豫金刚石2019年上半年财务分析综合报告一、实现利润分析2019年上半年实现利润为5,286.95万元,与2018年上半年的19,846.22万元相比有较大幅度下降,下降73.36%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2019年上半年营业成本为35,556.46万元,与2018年上半年的58,257.66万元相比有较大幅度下降,下降38.97%。

2019年上半年销售费用为875.12万元,与2018年上半年的602.39万元相比有较大增长,增长45.28%。

2019年上半年尽管企业销售费用有较大幅度增长,但营业收入却出现了较大幅度的下降,企业市场销售活动开展得很不理想,应当采取果断措施,调整产品结构、销售战略或销售队伍。

2019年上半年管理费用为3,875.8万元,与2018年上半年的6,759.2万元相比有较大幅度下降,下降42.66%。

2019年上半年管理费用占营业收入的比例为7.24%,与2018年上半年的8.34%相比有所降低,降低1.11个百分点。

管理费用控制较好,但并没有带来经济效益的明显提高。

2019年上半年财务费用为4,522.34万元,与2018年上半年的3,945.7万元相比有较大增长,增长14.61%。

三、资产结构分析与2018年上半年相比,2019年上半年存货占营业收入的比例出现不合理增长。

预付货款增长过快。

其他应收款增长过快。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2018年上半年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,豫金刚石2019年上半年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、内部资料,妥善保管第1 页共3 页。

豫金刚石2019年三季度经营风险报告

豫金刚石2019年三季度经营风险报告内部资料,妥善保管 第 1 页 共 4 页豫金刚石2019年三季度经营风险报告一、经营风险分析 1、经营风险豫金刚石2019年三季度盈亏平衡点的营业收入为25,614.49万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

企业当期经营业务收入未达到盈亏平衡点,经营业务不安全,经营风险较大。

2、财务风险从资本结构和资金成本来看,豫金刚石2019年三季度的付息负债为137,094.45万元,实际借款利率水平为1.73%,企业的财务风险系数为0.52。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

经营风险指标表项目名称2019年三季度 2018年三季度 2017年三季度 数值 增长率(%)数值 增长率(%)数值增长率(%)盈亏平衡点 25,614.49260.19 7,111.35-60.55 18,024.190 营业安全率 -0.32 -143.8 0.72 31.72 0.55 0 经营风险系数 1.62 59.22 1.02 -22 1.31 0 财务风险系数0.5-23.820.65-33.820.98二、经营协调性分析 1、投融资活动的协调情况从长期投资和融资情况来看,企业长期投融资活动能为企业提供183,199.66万元的营运资本,投融资活动是协调的。

营运资本增减变化表项目名称2019年三季度 2018年三季度 2017年三季度 数值 增长率(%)数值增长率(%)数值增长率(%)营运资本 183,199.66 -28.64 256,741.42 -40.78 433,527.66 0 所有者权益700,535.87-0.67 705,239.773.23 683,196.82。

豫金刚石2020年上半年财务分析详细报告

豫金刚石2020年上半年财务分析详细报告一、资产结构分析1.资产构成基本情况豫金刚石2020年上半年资产总额为721,603.7万元,其中流动资产为239,069.96万元,主要以存货、货币资金、其他应收款为主,分别占流动资产的49.58%、25.84%和14.97%。

非流动资产为482,533.73万元,主要以固定资产、其他非流动资产、在建工程为主,分别占非流动资产的55.89%、18.34%和12.27%。

资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产938,613.61 100.00928,443.04100.00 721,603.7 100.00流动资产541,382.2 57.68379,163.04 40.84239,069.9633.13存货36,697.87 3.91 75,107.23 8.09118,527.2416.43货币资金134,073.13 14.28120,588.7912.99 61,782.61 8.56其他应收款5,055.11 0.54 31,422.3 3.38 35,789.57 4.96非流动资产397,231.41 42.32 549,280 59.16482,533.7366.87固定资产219,543.25 23.39 270,979.5 29.19269,696.4437.37其他非流动资产84,828.65 9.04115,282.5112.42 88,504.28 12.26在建工程43,999.37 4.69103,266.3411.12 59,225.84 8.212.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的50.94%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的26.12%,表明企业的支付能力和应变能力较强。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

豫金刚石2020年三季度现金流量报告

一、现金流入结构分析

2020年三季度现金流入为9,059.28万元,与2019年三季度的

89,920.36万元相比有较大幅度下降,下降89.93%。

企业通过销售商品、提供劳务所收到的现金为8465.37万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的93.44%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加341.25万元。

二、现金流出结构分析

2020年三季度现金流出为9,018.3万元,与2019年三季度的

103,132.06万元相比有较大幅度下降,下降91.26%。

表企业企业属于知识密集型企业。

最大的现金流出项目为支付给职工以及为职工支付的现金,占现金流出总额的36.67%。

内部资料,妥善保管第1 页共4 页。