信用证业务案例解析分析

国内信用证法律纠纷案例(3篇)

第1篇一、案例背景近年来,随着我国国际贸易的不断发展,信用证作为一种国际贸易支付方式,被越来越多的企业所采用。

然而,在信用证业务中,由于各方利益关系复杂,法律纠纷也时有发生。

本文以某银行与某公司纠纷案为例,分析国内信用证法律纠纷的典型案例。

(一)案情简介某公司(以下简称“申请人”)与某国某公司(以下简称“受益人”)签订了一份货物买卖合同,约定由申请人向受益人支付100万美元的信用证款项。

随后,申请人向我国某银行(以下简称“开证行”)申请开立了一份信用证,受益人按照信用证的要求提交了单据。

在审单过程中,开证行发现单据存在不符点,遂通知申请人。

申请人认为单据符合信用证要求,要求开证行付款。

然而,开证行以单据不符点为由拒绝付款。

双方协商未果,申请人遂向法院提起诉讼。

(二)争议焦点1. 信用证单据不符点是否构成拒付理由?2. 开证行是否应当承担付款责任?二、案例分析(一)信用证单据不符点是否构成拒付理由?根据我国《中华人民共和国信用证条例》第十八条的规定:“开证行对信用证项下的单据,应当按照信用证的要求进行审核。

如单据与信用证要求不符,开证行有权拒绝付款。

”在本案中,开证行发现单据存在不符点,符合上述法律规定。

然而,关于单据不符点是否构成拒付理由,还需考虑以下因素:1. 单据不符点是否构成实质性的不符点?在本案中,开证行提出的单据不符点是否影响了申请人从受益人处获得货物的权利,或者导致申请人遭受损失?2. 单据不符点是否属于开证行在审单过程中可以合理预见的?在本案中,开证行在审单过程中是否已经尽到了审慎审查的义务?综上所述,在本案中,开证行提出的单据不符点构成实质性的不符点,且不属于开证行在审单过程中可以合理预见的,因此,开证行有权拒付。

(二)开证行是否应当承担付款责任?虽然开证行有权拒付,但在某些情况下,开证行仍需承担付款责任。

以下情况可能导致开证行承担付款责任:1. 开证行违反了审单义务。

在本案中,如果开证行在审单过程中未尽到审慎审查的义务,导致单据不符点未被发现,则开证行需承担付款责任。

有关信用证的案例分析

案例分析:因受益人拒绝接受信用证修改引发的纠纷1997年1月10日,芝加哥F银行向A银行开立了一笔金额为15783美元的即期信用证。

该证装船期分别为2月25日和3月8日,受益人为B市某外贸公司,货物名称为铁钉。

2月12日,A银行收到该信用证项下第一次修改,要求将装船期分别提前至2月15日和2月24日,并修改货物描述等内容。

A银行立即与受益人联系,请求答复。

受益人于2月19日向A银行发出书面确认,拒绝修改,A银行即向F行发出同样内容的电报。

3月3日受益人交单,A银行经审核无误后议付单据,并按开证行要求寄单索汇。

A银行编号为BP95I1327/97。

3月13日,A银行收到F银行电报,称该单据迟装并超过有效期,以此拒付并准备退单。

经查,此笔单据的装船日为2月25日,交单日为3月3日,完全符合修改前信用证的要求。

据此,A银行据理力争,反驳F银行提出的不符点。

此后,F银行又多次来电坚持上述不符点,并两次将单据退回A银行,但A银行毫不退让,又两次将单据重寄开证行。

由于A银行有理有力的反驳,F银行最终于4月25日付款。

评析本案争议的产生原因在于:开证行与议付行对已经开证行修改过,但未经受益人同意的信用证条款约束力的认识不同。

开证行认为按照其修改过的信用证条款来审核单据,存在不符点,因此拒付;议付行则认为信用证条款虽经开证行修改,但因未获得受益人同意,因此修改过的信用证不能对受益人构成约束,仍只能依照修改前的信用证条款来审核单据。

那么开证申请人、开证行单方面修改信用证能否产生法律效力呢?回答是否定的。

一方面从信用证的开立与基础交易的基本关系看,信用证的开立是服务于基础交易的,信用证作为一种支付条件,它应当符合基础交易合同中所反映的进出口商的一致意见,除非进出口商就修改基础交易合同的支付条件达成协议,否则不能修改信用证条款。

单方面的修改信用证条款即同于违反了基础交易中约定的支付条件,对另一方来说是没有约束力的;另一方面,正是基于对正常交易秩序与规则的认识,UCO500第九条规定:“……未经开证行、保兑行(如有)以及受益人同意,不可撤销信用证,既不能修改也不能撤销。

物流案例:信用证业务案例三十三个精典贸易案例分享

信⽤证业务案例例1:河南某外贸公司曾收到⼀份以英国标准麦加利银⾏伯明翰分⾏(STANDARD CHARTERED BANK LTD . BIRMINGHAM BRANCH,ENGLAND)名义开⽴的跟单信⽤证,⾦额为USD37,200.00元,通知⾏为伦敦国民西敏寺银⾏(NATIONAL WESTMINSTER BANK LTD .LONDON)。

因该证没有象往常⼀样经受益⼈当地银⾏专业⼈员审核,发现⼏点可疑之处:(1)信⽤证的格式很陈旧,信封⽆寄件⼈地址,且邮戳模糊不清,⽆法辩认从何地寄出;(2)信⽤证限制通知⾏-伦敦国民西敏寺银⾏议付;有违常规;(3)收单⾏的详细地址在银⾏年鉴上查⽆;(4)信⽤证的签名为印刷体,⽽⾮⼿签,且⽆法核对;(5)信⽤证要求货物空运⾄尼⽇利亚,⽽该国为诈骗案多发地。

根据以上⼏点,银⾏初步判定该证为伪造信⽤证,后经开证⾏总⾏联系查实,确是如此。

从⽽避免了⼀起伪造信⽤证件诈骗。

信⽤证业务案例例2:某中⾏曾收到⼀份由加拿⼤AC银⾏ALERTA分⾏电开的信⽤证,⾦额约100万美元,受益⼈为安徽某进出⼝公司。

银⾏审证员发现该证存在以下疑点:(1)该证没有加押证实,仅在来证开注明"本证将由××⾏来电证实";(2)该证装效期在同⼀天,且离开证⽇不⾜⼀星期;(3)来证要求受益⼈发货后,速将⼀套副本单据随同⼀份正本提单⽤DHL快邮寄给申请⼈;(4)该证为见45票天付款,且规定受益⼈可按年利率11%索取利息;(5)信⽤证申请⼈在加拿⼤,⽽受货⼈却在新加坡;(6)来证电传号不合常理。

针对这⼏个疑点,该中⾏⼀⽅⾯告诫公司"此证密押未符,请暂缓出运",另⼀⽅⾯,赶紧向总⾏国际部查询,回答:"查⽆此⾏"。

稍后,却收到署名"美漩银⾏"的确认电,但该电⽂没有加押证实,于是该中⾏设法与美州银⾏驻京代表处联系,请⽰协助催晒,最后得到答复:"该⾏从未发出确认电,且与开证⾏⽆任何往来"。

信用证案例分析两篇

信用证案例分析两篇目录一、内容综述 (2)1. 中小企业在国际贸易中的地位与挑战 (3)2. 信用证在中小企业中的应用意义 (4)二、信用证对中小企业的重要性 (5)1. 简化交易流程 (6)2. 提高资金周转效率 (7)3. 降低贸易风险 (9)三、中小企业应用信用证的现状与问题 (9)1. 应用现状 (11)2. 遇到的问题与挑战 (12)四、信用证在中小企业中的成功案例分析 (13)1. 案例一 (14)案例背景 (15)成功因素分析 (16)后续行动建议 (18)2. 案例二 (18)案例背景 (19)风险规避策略 (21)经验总结 (22)五、促进中小企业更好地应用信用证的策略与建议 (22)1. 提高中小企业对信用证的认识与理解 (24)2. 完善内部风险控制机制 (25)3. 寻求专业咨询与服务支持 (26)4. 政府与行业协会的支持与推动 (27)六、结论与展望 (29)1. 信用证在中小企业中的应用前景 (30)2. 对中小企业发展的长远影响 (31)一、内容综述在当前的国际贸易环境中,信用证作为一种重要的支付方式,其操作复杂性和风险性不容忽视。

本文选取了两篇关于信用证案例分析的文档,旨在通过深入剖析具体案例,揭示信用证业务中的常见问题及解决方案。

第一篇文档通过一起具体的信用证欺诈案件,分析了信用证风险的主要表现形式及其危害。

受益人未能严格按照信用证条款要求提供合格的单据,导致开证行错误地支付了款项。

这一事件暴露出信用证业务中单据审核不严格、风险意识不足等问题。

文档也提出了加强风险防范、提高单据质量等建议,以避免类似事件的再次发生。

第二篇文档则聚焦于信用证结算中的银行责任问题,由于银行未尽到必要的审查义务,导致受益人遭受了损失。

这一事件引发了人们对银行在信用证业务中应承担何种责任的深入思考。

银行作为信用证业务的中介机构,应严格按照信用证条款进行付款或拒付,并对受益人的损失承担相应的赔偿责任。

信用证案例分析,含答案

二十三、信用证开证行的付款责任一、我某公司向外国某商进口一批钢材,货物分两批装运,支付方式为不可撤销即期信用证,每批分别,由中国银行开立一份信用证。

第一批货物装运后,卖方在有效期内向银行交单议付,议付行审单后该行议付货款,中国银行也对议付行作了偿付。

我方在收到第一批货物后,发现货物品质不符合合同规定,要求开证行对第二份信用证项下的单据拒绝付款,但遭到开证行拒绝。

问:开证行拒绝是否有道理?答:1、开证行拒绝是有道理的。

2、分析提要:在本案中,开证行是按信用证支付原则,还是按买方要求,这是本案分析的焦点,根据“单单相符,单证一致”的信用证支付原则,开证行依信用证规定的支付原则行事是合法、合理的,这也是分析本案开证行拒绝买方要求的关键。

3、理由:本案货物买卖的支付方式为不可撤销即期信用证。

根据《跟单信用证统一惯例》规定,信用证一经开出,在有效期内不经受益人或有关当事人同意,开证行不得单方加以修改或撤销信用证,即银行见票即付。

因为信用证开出以后就成了独立于买卖合同的另一个交易关系,银行只对信用证负责,只要卖方提交符合信用证规定的单据,在单单一致,单证一致的条件下,银行承担无条件付款的义务。

为此,开证行拒绝我某公司提出对第二份信用证项下的交易所拒绝付款的要求是合法、合理的,因为开证行只依信用证,而不看重双方买卖合同的规定。

二、上海A出口公司与香港B公司签订一份买卖合同,成交商品价值为418816美元。

A公司向B公司卖断此批产品。

合同规定:商品均以三夹板箱盛放,每箱净重10公斤,两箱一捆,外套麻包。

香港B公司如期通过中国银行香港分行开出不可撤销跟单信用证,信用证中的包装条款为:商品均以三夹板箱盛放,每箱净重10公斤,两箱一捆。

对于合同与信用证关于包装的不同规定,A公司保证安全收汇,严格按照信用证规定的条款办理,只装箱打捆,没有外套麻包。

“锦江”轮将该批货物5000捆运抵香港。

A公司持全套单据交中国银行上海银行办理收汇,该行对单据审核后未提出任何异议,因信用证付款期限为提单签发后60天,不做押汇,中国银行上海分行将全套单据寄交开证行,开证行也未提出任何不同意见。

信用证案例分析含答案完整版

信用证案例分析含答案 HEN system office room 【HEN16H-HENS2AHENS8Q8-HENH1688】信用证的再转让I银行开立一张不可撤消可转让跟单信用证,以M作为受益人,A 行为该证的通知行。

在A行将该证通知M后,M指示A行将此证转让给X,该转证的到期日比原证早1个月。

第二受益人X受到转证后,对于转证的一些条款与第一受益人M产生了分歧。

双方经过多次协商,终未达成协议。

而此时,该转证已过期。

于是M请求A行将已过期的未使用的转证恢复到原证。

鉴于原证到期日尚有1个月,M要求A行能将恢复到原证的金额再度转让给新的第二受益人Y。

A行认为它不能同意M的做法。

因为将该证转让给Y构成了信用证的第二次转让,而这正违反了《UCP600》第38条的规定。

况且,A行未从第二受益人X处收到任何货物未出运.转证未被使用或者同意撤销转证之类的信息。

分析A行在认识上存有误区。

将未使用过的转证再次转让给另一新的第二受益人不能被视作为二次转让。

《UCP600》第38条规定:除非信用证另有规定,可转让信用证只能转让一次,因此,该信用证不能按第二受益人要求转让给随后的第三受益人。

根据此条文意,由第一受益人作出的再次转让并不构成二次转让,而视为一次同时转让给多个受益人的情形。

所以此等转让并非为《UCP600》所禁止。

在此案中,既然第二受益人X并未接受转证,第一受益人M当然可以自动地将该证转让。

当然A行也并未义务接受M再次转让的指示。

《UCP600》第38条又规定:除非转让范围和方式已为转让行明确同意,转让行并无办理该转让的义务。

倘若A行同意将该证转让给Y,比较谨慎的做法是:它从X处获取一份书面指示同意撤销未用的转证,同时退回转证通知。

开证行对议付行的偿付责任1992年10月,法国某公司(卖方)与中国某公司(买方)在上海订立了买卖200台电于计算机的合同,每台CIF上海1000美元,以不可撒销的信用证支付,1992年12月马赛港交货。

案例分析信用证优秀课件

案例分析信用证优秀课件

国际结算

我国A公司向加拿大B公司以CIF术语出口一批货 物,合同规定4月份装运。B公司于4月10日开来 不可撤销信用证。此证按《UCP500》规定办理。 证内规定:装运期不得晚于4月15日。此时我方已 来不及办理租船订舱,立即要求B公司将装期延至 5月15日。随后B公司来电称:同意展延船期,有 效期也顺延一个月。我A公司于5月10日装船,提 单签发日5月10日,并于5月14日将全套符合信用 证规定的单据交银行办理议付。 试问:我国A公司能否顺利结汇?为什么?

A、将保函通知或转递给受益人B、核实保函的真伪 C、检查保函内容是否正确D、承担支付保证责任 E、确保保函在邮寄过程中不致延误、遗失

案例分析信用证优秀课件

国际结算

案例分析信用证优秀课件

案例分析信用证优秀课件

国际结算

为了减少外汇风险,我公司应采取提前收取这笔货款的办 法或采取提高出口商货价的方法。 理由: (1)从日本政府公布的各项统计数字中可以看出,未来 日元汇率将趋于下浮,因此,软币结汇将会减少我公司的 收入,我公司应加速软币应收账款的收进工作。 (2)资料显示,日本前一季度国际收支逆差明显加大, 通货膨胀加剧,则可推测出日元汇率下跌幅度可能要大于 我公司提前结汇所发生的各项相关费用,故我公司应尽快 收回这笔货款。 (3)若不能尽快收回货款时,应采取提高货价的方法, 以货价来弥补汇率上的损失。

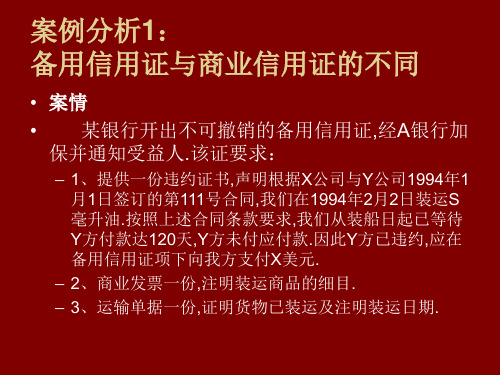

信用证案例

• A行对此拒付不同意,复电如下:来电拒付无 理.UCP600第14条c款适用于商业跟单信用证,而 非备用信用证.后者是担保你客户履约而立的.只要 你证明你客户违反和受益人之间的商业合同条款, 即为有效.此外,为了履行商业合同,受益人必须在 发货后等待120天,以便你客户付款.如后者违约不 付,则受益人将使用备用信用证取得该证项下的付 款.因此,在装运后,做出必要的违约证书以前,受益 人既要给予120天的融资,同时又要按信用证要求, 在发货后21天之内,提交信用证要求的单据是不可 能的.据此,我行认为你行拒付无根据,并即希望偿 付我行已付的款项,加上我行付款日到你行偿付我 行之日的利息.

• 2004年4月,朝鲜客商通过朝鲜外贸银行发 来修改电一份,要求货物分两批分别于5月15 日、30日出运,信用证的有效期展延至6月 15日.大同银行在第一时间将信用证修改通 知了受益人.

• 5月30日,大众食品公司将5000吨黑龙江大 豆装船出运,在备齐了所有信用证所要求的 单据后,于6月3日向大同银行要求议付.大同 银行审单后拒绝对其付款.

• 分析

• 这是一起由于单证不符遭致拒付的案例,按 UCP600的规定,应行审单遵循严格相符的原则,也

即受益人提交的单据必须做到单据与信用证规定 一致和单据与单据一致,银行才会接受单据并付款. 这是一条刚性原则,虽然曾有不少人提出应软化这 一刚性原则,即银行应接受只有轻微瑕疵的单据并 付款,但这一主张并未得到大多数国家的接受,也未 得到国际商会的认可.实际上,对轻微瑕疵的认定,

信用证业务案例分析1分解

Ladies Blouses

2000 pieces @ USD 2.10 4200.00

Less 5% allowance

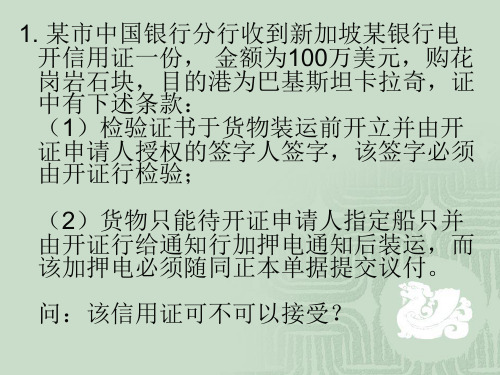

1. 某市中国银行分行收到新加坡某银行电 开信用证一份, 金额为100万美元,购花 岗岩石块,目的港为巴基斯坦卡拉奇,证 中有下述条款: (1)检验证书于货物装运前开立并由开 证申请人授权的签字人签字,该签字必须 由开证行检验; (2)货物只能待开证申请人指定船只并 由开证行给通知行加押电通知后装运,而 该加押电必须随同正本单据提交议付。 问:该信用证可不可以接受?

7. 我方出口手表到印度,按FCA Shanghai Airport签约。交货期8月。出口企业8月31日 将该手表运到上海虹桥机场并由航空公司收 货开具航空运单。我方即电传印度发出装运 通知。9月2日手表抵达孟买,将到货通知连 同发票和航空运单送交孟买XX银行。该银行 即通知印商提货、付款,但印商以延迟交货 为由拒绝。问:根据案例,分析最后结果。

【分析】此案例充分表明了CIF术语自身的缺

陷,在用于内陆地区出口业务时显得心有余 而力不足。

1、CIF合同的交货义务分离使风险转移严重 滞后于货物实际控制权的转移

2、CIF运输单据规定有限制,致使内陆出口方 无法在当地交单。

3、内陆地区使用CIF术语还有一笔额外的运 输成本。所以,CIP术语比CIF术语更适合内 陆出口业务。

9. 我某公司按FCA条件进口一批化工原料,合 同中规定由卖方代办运输事项。结果在装运 期满时,国外卖方来函通知,无法租到船, 不能按期交货。因此我公司向国内生产厂家 支付了10万元违约金,问:对我公司的这10 万元损失,可否向国外的卖方索赔?

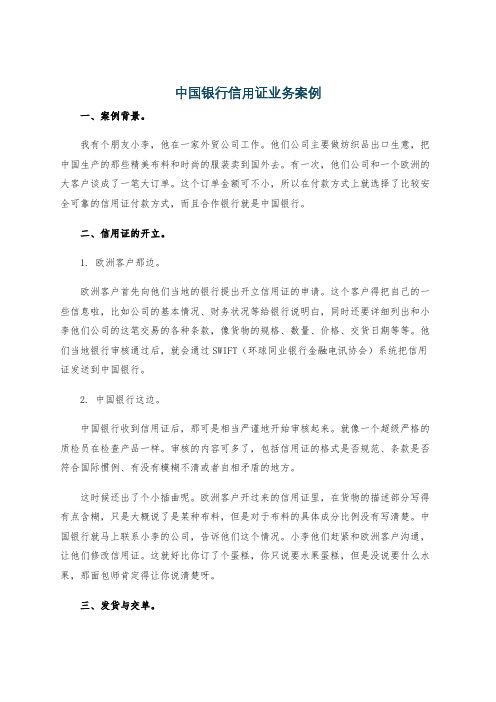

中国银行信用证业务案例

中国银行信用证业务案例一、案例背景。

我有个朋友小李,他在一家外贸公司工作。

他们公司主要做纺织品出口生意,把中国生产的那些精美布料和时尚的服装卖到国外去。

有一次,他们公司和一个欧洲的大客户谈成了一笔大订单。

这个订单金额可不小,所以在付款方式上就选择了比较安全可靠的信用证付款方式,而且合作银行就是中国银行。

二、信用证的开立。

1. 欧洲客户那边。

欧洲客户首先向他们当地的银行提出开立信用证的申请。

这个客户得把自己的一些信息啦,比如公司的基本情况、财务状况等给银行说明白,同时还要详细列出和小李他们公司的这笔交易的各种条款,像货物的规格、数量、价格、交货日期等等。

他们当地银行审核通过后,就会通过SWIFT(环球同业银行金融电讯协会)系统把信用证发送到中国银行。

2. 中国银行这边。

中国银行收到信用证后,那可是相当严谨地开始审核起来。

就像一个超级严格的质检员在检查产品一样。

审核的内容可多了,包括信用证的格式是否规范、条款是否符合国际惯例、有没有模糊不清或者自相矛盾的地方。

这时候还出了个小插曲呢。

欧洲客户开过来的信用证里,在货物的描述部分写得有点含糊,只是大概说了是某种布料,但是对于布料的具体成分比例没有写清楚。

中国银行就马上联系小李的公司,告诉他们这个情况。

小李他们赶紧和欧洲客户沟通,让他们修改信用证。

这就好比你订了个蛋糕,你只说要水果蛋糕,但是没说要什么水果,那面包师肯定得让你说清楚呀。

三、发货与交单。

小李他们公司按照信用证的要求,精心准备货物,按时发货。

然后就开始整理各种单据了。

这些单据就像是货物的“身份证”一样重要。

有提单,证明货物已经上船运往欧洲了;商业发票,写明货物的价值;还有装箱单,显示货物是怎么包装的等等。

他们把这些单据都准备好之后,就拿到中国银行去交单。

中国银行又开始新一轮的审核,这次是检查单据和信用证条款是否相符。

这个过程就像是在玩拼图游戏,每个单据都得完美地契合信用证的要求才行。

这里又有个搞笑的事儿。

信用证法律案例(3篇)

第1篇一、案情简介原告:XX国际贸易公司(以下简称“原告”)被告:XX银行(以下简称“被告”)2019年3月,原告与外国某公司(以下简称“外国公司”)签订了一份买卖合同,约定原告向外国公司出口一批货物,总价为100万美元。

双方约定采用信用证结算方式,信用证由被告开具。

2019年4月,原告按照信用证条款的要求,将货物装船,并提交了符合信用证要求的单据,包括发票、装箱单、提单、原产地证明等。

原告将上述单据提交给被告,请求被告支付货款。

被告在审核单据过程中,发现发票金额与信用证条款约定的金额不符,遂以单证不符为由拒绝支付货款。

原告认为,其提交的单据完全符合信用证条款的要求,被告无权拒付。

双方协商未果,原告遂将被告诉至法院。

二、争议焦点1. 信用证条款中关于发票金额的规定是否有效?2. 原告提交的单据是否符合信用证条款的要求?3. 被告是否有权以单证不符为由拒付货款?三、法院判决1. 关于信用证条款中关于发票金额的规定是否有效的问题。

法院认为,信用证条款是双方当事人之间达成的协议,对双方具有约束力。

根据《中华人民共和国合同法》第125条的规定,当事人对合同条款的理解有争议的,应当按照合同所使用的词句、合同的有关条款、合同的目的、交易习惯以及诚实信用原则,确定该条款的真实意思。

在本案中,信用证条款中关于发票金额的规定是明确的,原告在签订合同时已经知晓该规定,因此,该规定有效。

2. 关于原告提交的单据是否符合信用证条款的要求的问题。

法院认为,根据《中华人民共和国合同法》第122条的规定,当事人应当按照约定履行自己的义务。

在本案中,原告提交的单据与信用证条款的要求基本一致,但发票金额与信用证条款约定的金额不符。

虽然其他单据符合要求,但发票作为信用证结算的核心单据,其金额与信用证条款不符,导致整个单据集合不符合信用证条款的要求。

3. 关于被告是否有权以单证不符为由拒付货款的问题。

法院认为,根据《中华人民共和国合同法》第123条的规定,当事人应当按照约定的方式履行自己的义务。

信用证法律制度案例分析(3篇)

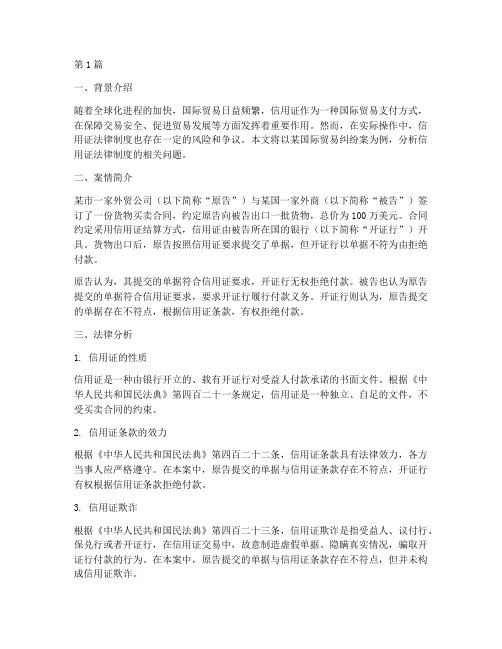

第1篇一、背景介绍随着全球化进程的加快,国际贸易日益频繁,信用证作为一种国际贸易支付方式,在保障交易安全、促进贸易发展等方面发挥着重要作用。

然而,在实际操作中,信用证法律制度也存在一定的风险和争议。

本文将以某国际贸易纠纷案为例,分析信用证法律制度的相关问题。

二、案情简介某市一家外贸公司(以下简称“原告”)与某国一家外商(以下简称“被告”)签订了一份货物买卖合同,约定原告向被告出口一批货物,总价为100万美元。

合同约定采用信用证结算方式,信用证由被告所在国的银行(以下简称“开证行”)开具。

货物出口后,原告按照信用证要求提交了单据,但开证行以单据不符为由拒绝付款。

原告认为,其提交的单据符合信用证要求,开证行无权拒绝付款。

被告也认为原告提交的单据符合信用证要求,要求开证行履行付款义务。

开证行则认为,原告提交的单据存在不符点,根据信用证条款,有权拒绝付款。

三、法律分析1. 信用证的性质信用证是一种由银行开立的、载有开证行对受益人付款承诺的书面文件。

根据《中华人民共和国民法典》第四百二十一条规定,信用证是一种独立、自足的文件,不受买卖合同的约束。

2. 信用证条款的效力根据《中华人民共和国民法典》第四百二十二条,信用证条款具有法律效力,各方当事人应严格遵守。

在本案中,原告提交的单据与信用证条款存在不符点,开证行有权根据信用证条款拒绝付款。

3. 信用证欺诈根据《中华人民共和国民法典》第四百二十三条,信用证欺诈是指受益人、议付行、保兑行或者开证行,在信用证交易中,故意制造虚假单据、隐瞒真实情况,骗取开证行付款的行为。

在本案中,原告提交的单据与信用证条款存在不符点,但并未构成信用证欺诈。

4. 开证行的责任根据《中华人民共和国民法典》第四百二十四条,开证行在信用证交易中,对受益人负有付款义务。

在本案中,开证行以单据不符为由拒绝付款,但根据信用证条款,其无权拒绝付款。

四、案例分析结论1. 原告提交的单据与信用证条款存在不符点,开证行有权根据信用证条款拒绝付款。

国际结算案例信用证案例

国际结算案例信用证案例信用证案例:巴西农产品贸易背景:巴西是世界上最大的农产品出口国之一,其主要农产品包括大豆、牛肉和咖啡等。

近期,一家巴西农产品贸易公司(以下简称巴农公司)与中国进口商(以下简称中进公司)签订了一份大豆采购合同。

合同规定,巴农公司将向中进公司供应5000吨大豆,金额为1000万美元,交货期为30天,付款方式为信用证。

分析:信用证是一种保障交易双方利益的支付方式,在国际贸易中应用广泛。

对于进口商来说,使用信用证可以确保供应商按照合同要求履行交货义务,并确保其付款到位。

对于出口商来说,使用信用证可以确保收到合同约定的款项,并减少贸易风险。

中进公司决定采用信用证付款方式的原因包括:一是购买大豆是一笔较大的交易,中进公司担心巴农公司不按时交货或者交货质量不合格,使用信用证可以作为一种保障措施;二是巴农公司是中进公司的新合作伙伴,中进公司对其信誉度还不够了解,使用信用证可以降低付款风险。

经过中进公司与巴农公司充分协商,双方决定使用银行作为信用证的第三方承兑行,确保交易的安全性和可靠性。

在签署合同的同一天,中进公司通过其合作银行提交了信用证开证申请。

中进公司向银行提供了以下文件:合同副本、发票、运输文件、装箱单、保险单等。

银行收到申请后,审核了所有文件,并与巴农公司确认了交货细节和金额等信息。

银行按照中进公司提供的要求开具了信用证,并将其发送给中进公司和巴农公司。

信用证中包括了巴农公司必须提交的文件清单,如装箱单证、发票、保险单、提单等,以确保交易顺利进行。

巴农公司收到信用证后,开始准备货物的装运和运输文件的备齐工作。

巴农公司安排了大豆的采购和装运,并按照信用证要求提供了相应的文件。

货物按照信用证规定的交货期内准时运达中国港口。

中进公司验收货物后,将提单原件交给银行,并向银行提出付款请求。

银行按照信用证中的付款规定进行付款,将1000万美元转账至巴农公司的账户。

该信用证案例中的信用证付款方式确保了交易的顺利进行。

银行信用证法律案例分析(3篇)

第1篇一、案例背景随着国际贸易的不断发展,信用证作为一种国际贸易支付方式,因其安全、便捷、可靠的特性被广泛使用。

然而,在实际操作过程中,由于各种原因,信用证纠纷也时常发生。

本案例将以一起银行信用证法律纠纷为例,分析其中的法律问题。

(一)案情简介某进出口公司(以下简称A公司)与某国外公司(以下简称B公司)签订了一份贸易合同,约定由A公司向B公司出口一批货物,货款以信用证方式支付。

双方约定信用证的开证银行为某商业银行(以下简称C银行)。

A公司在货物装运后,向C银行提交了符合信用证要求的单据,包括发票、装箱单、提单等。

然而,C银行以单据存在不符点为由拒绝付款。

A公司认为C银行无理拒付,遂将C银行诉至法院。

(二)争议焦点1. C银行是否有权拒绝付款?2. 单据不符点的认定标准是什么?3. A公司是否有权要求C银行承担违约责任?二、案例分析(一)C银行是否有权拒绝付款?根据《中华人民共和国民法典》第四百九十六条的规定,信用证是银行根据开证申请人的要求,向受益人开立的,在一定期限内,按照信用证条款,对受益人支付一定金额的款项的书面承诺。

根据该规定,C银行作为开证行,有权根据信用证条款对受益人进行审查。

在本案中,C银行在收到A公司提交的单据后,经审查发现单据存在不符点,根据信用证条款,有权拒绝付款。

因此,C银行有权拒绝付款。

(二)单据不符点的认定标准是什么?根据《UCP 600》规定,单据不符是指单据表面与信用证条款不符,或者单据之间表面不一致。

单据不符点的认定标准如下:1. 单据表面与信用证条款不符:包括单据种类、数量、金额、日期、地点等与信用证条款不一致。

2. 单据之间表面不一致:包括单据之间内容矛盾、单据之间日期、地点等不一致。

在本案中,C银行认为A公司提交的单据存在不符点,具体包括发票金额与信用证条款不符、提单日期与信用证条款不符等。

根据《UCP 600》规定,C银行有权拒绝付款。

(三)A公司是否有权要求C银行承担违约责任?根据《中华人民共和国民法典》第五百七十七条的规定,当事人一方不履行合同义务或者履行合同义务不符合约定的,应当承担违约责任。

信用证法律风险案例(3篇)

第1篇一、案例背景某年,我国某进出口公司(以下简称“甲公司”)与印度某进出口公司(以下简称“乙公司”)签订了一份买卖合同,约定甲公司向乙公司出口一批货物,总价为100万美元。

双方约定采用信用证结算方式,甲公司需在收到信用证后的一定时间内提交单据,乙公司收到单据后进行审核,审核无误后支付货款。

二、案情简介1. 信用证开具甲公司收到乙公司开具的信用证后,按照信用证的要求备货、装船,并在规定时间内向银行提交了符合信用证要求的单据。

2. 银行拒付银行在审核甲公司提交的单据时,发现单据中有一项货物描述与信用证不符,认为甲公司提交的单据存在重大不符点,因此拒绝付款。

3. 纠纷产生甲公司认为,虽然单据中有一项货物描述与信用证不符,但该项不符点并不影响货物的整体品质,且甲公司在签订合同时并未明确约定货物描述必须与信用证完全一致。

因此,甲公司认为银行拒付属于无理拒付,要求银行支付货款。

乙公司则认为,信用证是国际贸易中的一种支付方式,甲公司提交的单据必须与信用证完全一致,否则银行有权拒付。

乙公司还指出,甲公司在签订合同时已经明确约定采用信用证结算方式,应遵守信用证的约定。

4. 法律争议本案中,甲公司与乙公司就信用证的法律风险产生了争议,主要涉及以下法律问题:(1)信用证的法律地位和效力(2)单据不符点的认定标准(3)银行拒付的法律依据三、案例分析1. 信用证的法律地位和效力信用证是国际贸易中的一种支付方式,其法律地位和效力在各国法律中均有明确规定。

根据《联合国国际贸易结算法》(UCP 600)第2条的规定,信用证是一项独立于买卖合同的约定,银行在信用证项下承担第一性的付款责任。

因此,信用证的法律地位高于买卖合同,甲公司必须按照信用证的要求提交单据。

2. 单据不符点的认定标准关于单据不符点的认定标准,各国法律和惯例存在一定差异。

在我国,根据《中华人民共和国合同法》和《中华人民共和国商业银行法》的相关规定,银行在审核单据时,应严格按照信用证的要求进行,对于单据中的不符点,应认定为实质性不符点。

信用证业务案例分析

信用证业务案例分析一、案情背景业务类型:信用证结算开证行:I银行开证申请人:A公司受益人:B公司寄单行:N银行信用证类型:不可撤销即期信用证案情经过2008年6月10日,N银行收到I银行开来的信用证,并将此信用证通知给受益人B公司。

信用证显示出口商品为“NYLON COAT”。

11月24日,B公司来N银行交单,单据包含全套海运提单,经N银行审核发现单据存在不符点,当日N银行获得B公司书面不符点确认授权后单寄I银行索汇。

12月5日,N银行在收到I银行的拒付电文及时通知了B公司。

而12月10日,B公司却告知N银行此套单据项下货物已被A公司凭开证行I银行出具的提货担保书提走,此时B公司仍未收到货款,当天N银行向I银行发出查询。

12月11日,I银行回复不符点未被接受。

当日,受益人B公司立即指示N银行发报要求I银行退单。

其后经N银行多次发报催促的情况下,于1月4日N 银行最终才收到退回的全套单据,并在核对无误后交还给B 公司。

案情分析:二、案情背景业务类型:信用证结算开证行:I银行开证申请人:A公司通知行:A银行议付行:N银行受益人:B公司信用证类型:不可撤销即期议付信用证案情经过国内B公司与日本A公司成交一笔香菇出口贸易,A公司于2008年2月份委托日本I银行开出一份不可撤销即期议付信用证,通过A银行通知B公司。

由于B公司大部分业务在N银行办理,因此2008年3月14日持信用证及相关单据到N银行交单议付。

信用证部分条款规定如下:1300公斤香菇,从上海装运至日本大阪,最迟装运期2008年3月10日。

不许分批装运和转运等。

N银行审核单据无误后,按信用证要求邮寄单据索汇。

2008年3月21日,N银行收到日本I银行拒付通知,提出以下不符点:1、信用证规定总数量1500公斤不许分批装运,但所提交提单只装1300公斤,不符合信用证规定。

2.信用证规定不许转运,但你方所提交的提单上记载有将转运的字样,故不符合信用证要求。

信用证法律案例(3篇)

第1篇案情简介:XX国际贸易公司(以下简称“XX公司”)是一家从事进出口贸易的企业。

2019年,XX公司与国外供应商ZZ公司签订了一份进口合同,约定进口一批货物。

为保障交易安全,双方同意采用信用证方式进行结算。

XX公司向YY银行(以下简称“YY银行”)申请开立了一份以ZZ公司为受益人的信用证。

根据信用证条款,货物装运后,ZZ公司应向YY银行提交包括发票、提单、装箱单等单据,YY银行在审核无误后支付货款。

然而,在货物装运过程中,ZZ公司涉嫌欺诈,其提交的单据存在虚假记载,导致XX公司遭受重大经济损失。

XX公司认为YY银行在开立信用证时未尽到审查义务,导致其遭受损失,遂将YY银行诉至法院,要求YY银行承担赔偿责任。

法院审理过程:1. 立案审查:法院受理了XX公司的起诉,并依法进行了立案审查。

2. 证据交换: XX公司提交了与YY银行签订的信用证合同、货物合同、货物装运单据、与ZZ公司的往来函件等证据,证明YY银行未尽到审查义务,导致其遭受损失。

YY银行则辩称,其已尽到审查义务,且在开立信用证时已尽到最大努力,不应承担赔偿责任。

3. 庭审辩论:在庭审过程中,双方就信用证的审查义务、欺诈行为的认定、损失赔偿等问题进行了辩论。

4. 鉴定意见:法院依法委托鉴定机构对相关单据进行鉴定,鉴定结论认为ZZ公司提交的单据存在虚假记载。

5. 判决结果:法院经审理认为,YY银行在开立信用证时,未尽到审查义务,导致XX公司遭受损失,应承担相应的赔偿责任。

据此,法院判决YY银行赔偿XX公司经济损失人民币XX万元。

法律分析:1. 信用证的审查义务:根据《中华人民共和国民法典》第五百一十二条规定,信用证的开证行应当按照开证申请人的要求,在合理的时间内,审查受益人提交的单据,并在单据符合信用证条款的情况下,按照信用证的约定支付货款。

2. 欺诈行为的认定:根据《中华人民共和国民法典》第五百一十三条规定,欺诈行为是指受益人在提交单据时,故意隐瞒、伪造、变造、篡改、遗漏或者提供虚假单据,以达到骗取开证行支付货款的目的。

信用证案例分析

信用证案例分析在国际贸易中,信用证作为一种重要的支付方式,为买卖双方提供了一定的保障。

然而,由于其涉及的环节众多,操作复杂,也常常会引发各种问题和纠纷。

下面我们将通过几个实际的案例来深入分析信用证的相关问题。

案例一:单证不符导致的拒付某出口企业向国外买方出口一批货物,合同约定以信用证方式结算。

信用证规定了一系列的单证要求,包括提单、商业发票、装箱单、质检报告等。

然而,当出口企业向银行交单时,银行发现商业发票上的货物描述与信用证的要求存在细微差异,尽管货物本身并无问题,但银行根据“单证严格相符”的原则,拒绝付款。

在这个案例中,虽然货物质量和数量都符合合同要求,但由于单证上的小差错,导致了银行拒付。

这就提醒了出口企业,在准备信用证所需单证时,必须要严格按照信用证的要求,一字一句地仔细核对,确保单证的准确性和一致性。

任何微小的不符点都可能被银行抓住,从而影响收款。

案例二:信用证的软条款陷阱_____公司与国外买方签订了一份信用证支付的合同。

信用证中规定,货物必须在买方代表检验合格并签署检验报告后才能发货。

这看似是一个正常的条款,但实际上是一个“软条款”。

因为买方代表是否及时检验、检验标准是否合理等都完全由买方掌控,出口企业处于非常被动的地位。

结果,买方代表故意拖延检验时间,导致货物无法按时发货,出口企业不仅面临违约的风险,还可能遭受货物积压的损失。

这个案例揭示了信用证中“软条款”的潜在风险。

出口企业在签订信用证合同时,一定要仔细审查条款,对于那些赋予买方过多控制权、条件含糊不清或者无法由出口企业自身控制的条款,要坚决要求修改或删除,以免陷入被动局面。

案例三:开证行的信用风险一家国内企业与国外买方签订了合同,买方通过其所在国的一家银行开出了信用证。

在货物发运并提交单证后,开证行却以各种理由拖延付款,甚至最后声称资金紧张,无法履行付款义务。

这让出口企业陷入了困境,虽然货物已经发出,但货款却迟迟无法收回。

这个案例凸显了开证行信用的重要性。

信用证经典案例分析

几个信用证经典案例分析(外贸新人版)一、案例1994年4月11日,国内某公司(以下称为JS公司)与香港GT公司达成一份出口合同:合同号No.94JS-GT102, 4950dz of 45x45/110x70 T/C yarn-dyed shirt with long sleeve(涤棉长袖衬衫), 5% more or less are allowed,单价USD28.20/dz CFR Hongkong,总金额USD139,590.00,1994年8月底之前装运,付款方式为by 100% irrevocable L/C to be available by 30 days after date of B/L(不可撤消的提单日后30天远期信用证付款)。

经JS公司催促,JS公司于5月底收到由意大利商业银行那不勒斯分行(Banca Commercial Italy, Naples Branch)开来的编号为6753/80210的远期信用证,信用证的开证申请人为意大利的CIBM SRL,并将目的港改为意大利的那不勒斯港,最迟装运期为1994年8月30日,同时指定承运人为Marvelous International Container Lines(以下简称MICL公司),信用证有效期为9月15日,在中国议付有效。

JS公司收到信用证后,没有对信用证提出异议,并立即组织生产。

由于生产衬衫的色织面料约定由香港GT公司指定的北京GH色织厂提供,而此后北京GH色织厂未能按照JS公司的要求及时供应生产所需面料,并且数量也短缺,导致JS公司没有赶上信用证规定的8月30日的最迟装运期限。

为此香港GT公司出具了一份保函给JS公司,保证买方在收到单据后会及时付款赎单。

JS公司凭此保函于9月12日通过信用证指定的MICL公司装运了4700打衬衫(总货款为USD132,540.00),并取得了编号为GM/NAP-11773的海运提单,提单日期为1994年9月12日。

信用证业务案例解析分析

信用证业务案例分析一、案情背景业务类型:信用证结算开证行:I银行开证申请人:A公司受益人:B公司寄单行:N银行信用证类型:不可撤销即期信用证案情经过2008年6月10日,N银行收到I银行开来的信用证,并将此信用证通知给受益人B公司。

信用证显示出口商品为“NYLON COAT”。

11月24日,B公司来N银行交单,单据包含全套海运提单,经N银行审核发现单据存在不符点,当日N银行获得B公司书面不符点确认授权后单寄I银行索汇。

12月5日,N银行在收到I银行的拒付电文及时通知了B公司。

而12月10日,B公司却告知N银行此套单据项下货物已被A公司凭开证行I银行出具的提货担保书提走,此时B公司仍未收到货款,当天N银行向I银行发出查询。

12月11日,I银行回复不符点未被接受。

当日,受益人B公司立即指示N银行发报要求I银行退单。

其后经N银行多次发报催促的情况下,于1月4日N 银行最终才收到退回的全套单据,并在核对无误后交还给B 公司。

案情分析:二、案情背景业务类型:信用证结算开证行:I银行开证申请人:A公司通知行:A银行议付行:N银行受益人:B公司信用证类型:不可撤销即期议付信用证案情经过国内B公司与日本A公司成交一笔香菇出口贸易,A公司于2008年2月份委托日本I银行开出一份不可撤销即期议付信用证,通过A银行通知B公司。

由于B公司大部分业务在N 银行办理,因此2008年3月14日持信用证及相关单据到N银行交单议付。

信用证部分条款规定如下:1300公斤香菇,从上海装运至日本大阪,最迟装运期2008年3月10日。

不许分批装运和转运等。

N银行审核单据无误后,按信用证要求邮寄单据索汇。

2008年3月21日,N银行收到日本I银行拒付通知,提出以下不符点:1、信用证规定总数量1500公斤不许分批装运,但所提交提单只装1300公斤,不符合信用证规定。

2.信用证规定不许转运,但你方所提交的提单上记载有将转运的字样,故不符合信用证要求。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

信用证业务案例分析一、案情背景业务类型:信用证结算开证行:I银行开证申请人:A公司受益人:B公司寄单行:N银行信用证类型:不可撤销即期信用证案情经过2008年6月10日,N银行收到I银行开来的信用证,并将此信用证通知给受益人B公司。

信用证显示出口商品为“ NYLON COAT ”。

11月24日,B公司来N银行交单,单据包含全套海运提单,经N银行审核发现单据存在不符点,当日N银行获得B公司书面不符点确认授权后单寄I银行索汇。

12月5日,N银行在收到I银行的拒付电文及时通知了B公司。

而12月10日,B公司却告知N银行此套单据项下货物已被A 公司凭开证行I银行出具的提货担保书提走,此时B公司仍未收到货款,当天N银行向I银行发出查询。

12月11 日,I银行回复不符点未被接受。

当日,受益人B公司立即指示N银行发报要求I银行退单。

其后经N银行多次发报催促的情况下,于1月4日N 银行最终才收到退回的全套单据,并在核对无误后交还给B公司。

案情分析:二、案情背景业务类型:信用证结算开证行:I银行开证申请人:A公司通知行:A银行议付行:N银行受益人:B公司信用证类型:不可撤销即期议付信用证案情经过国内B公司与日本A公司成交一笔香菇出口贸易,A公司于2008年2月份委托日本I银行开出一份不可撤销即期议付信用证,通过A银行通知B公司。

由于B公司大部分业务在N 银行办理,因此2008年3月14日持信用证及相关单据到N银行交单议付。

信用证部分条款规定如下:1300公斤香菇,从上海装运至日本大阪,最迟装运期2008年3月10日。

不许分批装运和转运等。

N银行审核单据无误后,按信用证要求邮寄单据索汇。

2008年3月21日,N银行收到日本I银行拒付通知,提出以下不符点:1、信用证规定总数量1500公斤不许分批装运,但所提交提单只装1300公斤,不符合信用证规定。

2 .信用证规定不许转运,但你方所提交的提单上记载有将转运的字样,故不符合信用证要求。

N银行了解得知,B公司于3月10日接到A银行通知收到该信用证修改书,内容为货物数量增加200公斤,装运期延展至4月10日,其他条款未修改。

B公司当时已安排好1300公斤货物出运事宜,认为200公斤货物可以另行装运,所以仍照原计划安排装运,同时通知A银行接受该修改。

而在提交单据时,B公司认为该修改对于本次交单无实际影响,未及时到A银行提取信用证修改书在第一次交单时一并提交给N银行。

通过对留底档案的再次审查发现,虽然提单有将转运的字样,但提单上明确显示为集装箱运输。

根据以上情况,N银行向I银行提出反驳:1 .原信用证数量规定1300公斤货物不许分批装运,我方已经按照信用证规定,将1300公斤货物不分批原数装出。

至于你行3月10日又修改信用证增加数量200公斤,仍然要按照该修改的要求于4月10日前将200公斤原数亦不分批装出。

2 .根据UCP600第二十条c款规定:“即使信用证禁止转运,注明将要或可能发生转运的提单仍可以接受,只要其表明货物由集装箱、拖车或子船运输。

”本货物在实际运输中由同一运输工具从发货港运至目的港,无转运发生。

我行认为以上不符点不成立。

以后多次交涉,开证行虽然对于转运问题再未提出异议,但对于分批装运问题仍然坚持自己的立场。

B公司又几经与A公司交涉,最终作出降价让步,A公司接受不符点付款赎单。

三、案情背景业务类型:信用证结算开证行:I银行开证申请人:A公司议付行/通知行:N银行受益人:B公司保兑行/转通知行:C银行信用证类型:不可撤销远期议付信用证案情经过2007年10月19日,开证行I银行开立一份不可撤销远期议付信用证,金额为USD850,850.00, 付款期限90DAYS AFTER B/L DATE,要求由C银行加具保兑。

C银行收到信用证后于当天以MT710的格式将信用证发给通知行N银行,并加具保兑。

11月26日,1银行收到议付行N银行直接寄来该信用证项下的全套单据,金额USD850,850.00。

12月3 日,I银行对此套单据做出承兑,发送MT799承兑报文给议付行N银行,到期日为2008年2月19日。

12月27 日,I银行收到议付行的报文,称其多次致电保兑行C 银行要求其做出承兑,发送承兑报文,但未得到回复。

08年1月4 日,I银行与保兑行C银行联系协商后,保兑行致电议付行确认到期日,并声明到期时由开证行直接付款。

1月7日I银行从申请人A公司处得知因议付行未收到保兑行的承兑电而使受益人无法正常融资,I 银行立即致电议付行,指出由于其未将单据寄往保兑行,保兑行无需承兑,并建议如果议付行坚持要保兑行承兑,开证行可协助退回单据由议付行重新寄往保兑行,同时建议如果受益人在议付行得不到融资,开证行可向受益人提供融资,进行即期付款,并在付汇头寸中扣除相关利息。

1月9日,开证行收到议付行回电,称接受开证行12月3日的承兑通知,不必退单,A 也无需开证行提供融资。

2月19日,开证行到期付汇。

案情分析:保兑行付款责任可以解除吗?四、案情背景业务类型:信用证结算开证行:I银行申请人:A公司议付行:N银行受益人:B公司信用证类型:不可撤销即期议付信用证案情经过2007年7月9日,N银行将受益人B公司提交的一套出口信用证项下单据通过DHL邮寄给开证行I银行索汇,其中包含全套海运提单。

7月13日,DHL通知N银行,称其系统中无I银行的签收记录,可能单据已遗失或对方已收到但未签收。

N银行接到通知后,立即去电要求开证行I确认单据是否收到,同时通知受益人联系申请人确认单据去向。

7月17日,N银行得到开证行和受益人回复,确认开证行与申请人均未收到此单据,随后N银行立即通知DHL要求出具单据遗失证明。

7月18日,DHL向N银行出具遗失证明,N银行马上与受益人联系,建议其尽快提供副本单据给N银行以便重新寄单开证行,同时提醒受益人与船公司联系,以此来确保受益人在取得货款的前提下才能通知船公司以电放提单方式放货给申请人。

同时N银行去电I银行声明受益人所递交的单证相符单据已遗失。

7月19日,受益人通知N银行,船公司须在其办理登报声明提单已遗失的情况下才能办理电放提单事宜。

议付行与B公司及DHL 协商后,由B公司去办理遗失声明事宜,DHL承担由此产生的费用。

7月23日,N银行收到B公司提交的副本单据后寄单开证行。

8月3日,N银行收到开证行全额付汇款项。

案情分析:引用UCP600的相关条款评述出口信用证单据遗失后续的处理方法。

五、案情背景业务类型:信用证结算开证行:I银行开证申请人:A公司议付行:N银行受益人:B公司信用证类型:不可撤销远期议付信用证案情经过N银行于2007年8月8日收到B公司交来的金额为USD33,700.00的出口交单。

经审核后,认为单证相符,遂于当日将全套单据寄往I银行。

8月20日,N银行收到I银行发来的拒付报文,称保单投保险别为INSTITUTE CARGO CLAUSE(ALL RISK 而非信用证所要求的INSTITUTE CARGO CLAUSE(A),已构成不符交单,并提出拒付。

N银行立即就此情况通知企业,并催促其抓紧时间与其客户联系,以便尽早弄清拒付的真实原因。

同时N银行通过咨询多家保险公司专业人士获悉:两种保险陈述方式完全相同,不应有歧义。

因为英国伦敦保险协会货物保险条款下设A、B、C三条款,A款即ALL RISK(一切险)。

同时经查询货运公司获悉,A公司已经提货。

N银行遂于当日反驳了I银行提出的不符点,阐明了保险公司的观点,并强调因不符点不成立,不应有任何不符点扣费,并保留迟付利息的追索权,希望开证行以处理单据为依据,更好的维护其国际形象,并敦促其尽快付款。

但此后,I银行一直保持沉默。

B 公司方面也一直未给予任何解释,虽经N银行多次提醒,B公司却坚信对方客户随即会付款,要求N银行不要再三催促开证行了,以免给客户不必要的压力,从而影响了以后的合作。

但直到8月30日仍未收到I银行方面的任何信息。

N银行敏锐地意识到此笔业务极有可能造成B公司货款两空的危险。

故N银行不再单方面顾及B公司的观点,果断地多次致电I银行声明N银行观点,并告知必要时N银行将A寻求法律庇护。

9月3 日,I银行来电坚持单据存在不符点,并于10月8号退回包括全套提单在内的相关单据。

经N银行多次与B企业沟通获悉,A公司目前因资金周转等问题造成资金紧张,并称等其变卖上海资产后再付货款。

直到此时,B公司由于涉外经验不足,急于促成后续业务,仍单方面坚持其客户会付款。

N银行再次善意提醒B公司:A公司资金问题与信用证项下付汇问题不存在必然的关系。

只要提交的全套单据符合国际惯例,符合其信用证要求,并且单证相符,单单相符,开证行就负有第一性付款责任,•并且其付款责任不因客户资金不足而改变。

并劝告B公司,不要因过于考虑维系双方关系而造成被动,并于当日将全套单据复印留档后,再次寄往I银行,同时去电详细阐明保险公司对此条款的解释及根据ISBP第173条(AN INSURANCE DOCUMENT INDICATING THAT IT COVERS INSTITUTECARGO CLAUSES(A)SATISFIES\ CONDITION IN A CREDIT CALLING FOR ANALL RISKS CLAUSE OR NOTATION. 果保险单据标明投保(伦敦保险)协会货物保险条款(A),也符合信用证关于“一切险“条款或批注的要求),再次反驳并催促其按相符单据偿付。

10月15号,B公司告知N银行:A公司是凭I银行保函提货,且I银行随后给船公司提供了客户正本提单丢失的证明。

B公司在N银行的建议下就此问题在信用证之外向船公司提出诉讼,以此逼迫船公司将I银行的提货担保函及证明正本提单丢失的证明文件传真给了N银行。

B公司紧急催促N银行加大与I银行的联系力度,因此时A公司已不再与其联系。

至此,B公司才明白:A公司一直在欺骗他们,且货款的收回也不会有多大希望。

对于I银行这一违背国际惯例的操作方法:一方面将单据退回交单行,一方面却给其客户提供伪证,证明正本单据已丢失的欺骗行为,且鉴于I银行对N银行的所有电文保持沉默,N银行直接去电联系该行国际业务部负责人,指出其作为开证行的不当行为,并传真I银行为A客户出具的提货单保及证明全套海运提单已丢失的证明,再次善意提醒其注意维护国际形象,并重视两行之间的良好合作关系,并催促其尽快付款。

该负责人声称不清楚此事,等查清后,将给予回复。

但随后仍旧保持沉默。

至此,事实真相已经非常清楚,I银行作为开证行不付款的真实原因并非单据不符,而因其申请人出现了资金问题,而I银行作为开证行为规避其第一性付款责任,逃避垫款事实所采取的策略。

在I银行沉默的第三天,N银行联系到该行行长,表明其违背国际惯,无理退单,并给A 公司提供伪证,有损其国际形象等等。