国际金融套汇计算题1

国际金融 计算题1

国际金融计算题1国际金融计算题11.即期汇率为:美元=丹麦克朗7640/50,1个月长期汇水:49/44。

试着找到一个月的远期汇率?解:买入价=1.7640-0.0049=1.7591卖出价=1.7650-0.0044=1.7606us$=dkk1.7591/1.76062.伦敦外汇市场英镑兑美元汇率为:即期汇率:1.5305/15,一个月远期价差:20/30,两个月远期价差:60/70,六个月远期价差:130/150。

英镑对美元的一个月、两个月和六个月远期汇率是多少?3纽约外汇市场上美元对丹麦克朗:即期汇率:1.8410/20,3个月期的远期差价:50/40,6个月期的远期差价:60/50。

求3个月期、6个月期美元的远期汇率?4.根据以下银行报价回答问题:美元/日元103.4/103.7,英镑/美元 1.3040/1.3050。

请问:一家进出口公司想用英镑支付日元,那么该公司购买英镑日元的固定汇率是多少?5根据下面的汇价回答问题:美元/日元153.40/50,美元/港元7.8010/20。

请问:某公司以港元买进日元支付货款,日元兑港元汇价是多少?6根据以下汇率:美元/瑞典克朗6.9980/6.9986,美元/加拿大元1.2329/1.2359。

请问:中加合资企业以加元购买瑞典克朗的汇率是多少?解决方案:1加元=5.6623/5.6765克朗;五点六六二三7假设汇率为:美元/日元145.30/40,英镑/美元1.8485/95。

请问:某公司要以日元买进英镑,汇率是多少?解决方案:1磅=268.59/268.92;二百六十八点九二重要如何区分买入价和卖出价?例如,在某一天,巴黎外汇市场和伦敦外汇市场的报价如下:巴黎:美元=frf5 7505~5.7615(银行买入美元价)(银行卖出美元价)伦敦:gbp1=usd1.8870~1.8890(银行美元售价)(银行美元买入价)注:从银行还是客户的角度?什么样的货币?8纽约和纽约市场两地的外汇牌价如下:伦敦市场为£1=$1.7810/1.7820,纽约市场为£1=$1.7830/1.7840。

国际金融计算题及其答案

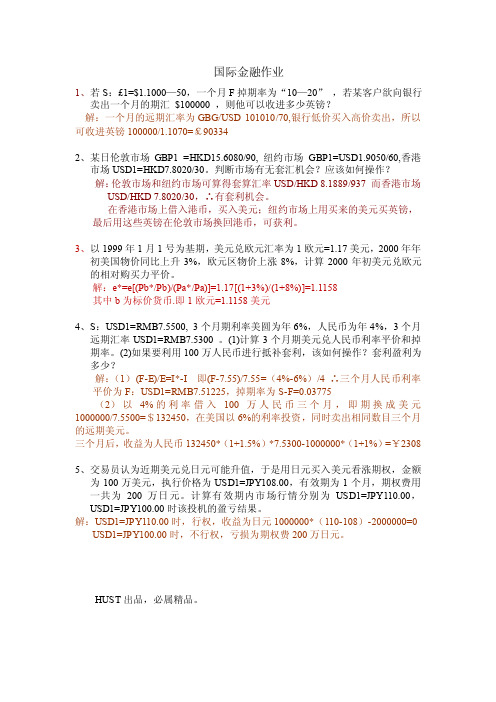

国际金融作业1、若S:£1=$1.1000—50,一个月F掉期率为“10—20”,若某客户欲向银行卖出一个月的期汇$100000 ,则他可以收进多少英镑?解:一个月的远期汇率为GBG/USD 101010/70,银行低价买入高价卖出,所以可收进英镑100000/1.1070=£903342、某日伦敦市场GBP1 =HKD15.6080/90, 纽约市场GBP1=USD1.9050/60,香港市场USD1=HKD7.8020/30。

判断市场有无套汇机会?应该如何操作?解:伦敦市场和纽约市场可算得套算汇率USD/HKD 8.1889/937 而香港市场USD/HKD 7.8020/30,∴有套利机会。

在香港市场上借入港币,买入美元;纽约市场上用买来的美元买英镑,最后用这些英镑在伦敦市场换回港币,可获利。

3、以1999年1月1号为基期,美元兑欧元汇率为1欧元=1.17美元,2000年年初美国物价同比上升3%,欧元区物价上涨8%,计算2000年初美元兑欧元的相对购买力平价。

解:e*=e[(Pb*/Pb)/(Pa*/Pa)]=1.17[(1+3%)/(1+8%)]=1.1158其中b为标价货币.即1欧元=1.1158美元4、S:USD1=RMB7.5500, 3个月期利率美圆为年6%,人民币为年4%,3个月远期汇率USD1=RMB7.5300 。

(1)计算3个月期美元兑人民币利率平价和掉期率。

(2)如果要利用100万人民币进行抵补套利,该如何操作?套利盈利为多少?解:(1)(F-E)/E=I*-I 即(F-7.55)/7.55=(4%-6%)/4 ∴三个月人民币利率平价为F:USD1=RMB7.51225,掉期率为S-F=0.03775(2)以4%的利率借入100万人民币三个月,即期换成美元1000000/7.5500=$132450,在美国以6%的利率投资,同时卖出相同数目三个月的远期美元。

三个月后,收益为人民币132450*(1+1.5%)*7.5300-1000000*(1+1%)=¥2308 5、交易员认为近期美元兑日元可能升值,于是用日元买入美元看涨期权,金额为100万美元,执行价格为USD1=JPY108.00,有效期为1个月,期权费用一共为200万日元。

国际金融学三角套汇例题

国际金融学三角套汇例题1.直接套汇(两角套汇)例:某日,在伦敦外汇市场上,GBP/USD=1.6260/70;在纽约外汇市场上,GBP/USD=1.6280/90;如何进行套汇?解:经过比较,英镑在伦敦市场价格更低,根据贱买贵卖原则,套汇者在伦敦市场以GBP/USD=1.6270买入英镑卖出美元,同时在纽约市场以GBP/USD=1.6280的汇率卖出英镑买入美元,这样,每1英镑赚取(1.6280-1.6270)=0.001美元的利润(不计套汇成本)。

2.间接套汇(三角套汇)三角套汇的条件:将三个市场上的汇率转换成同一标价法表示,并将基本货币的单位都统一为1,然后将三个汇率连乘。

如果乘积为1,说明没有套汇机会,如果乘积不为1,存在套汇机会。

例:某日香港外汇市场上,GBP1=HKD12;伦敦外汇市场上GBP1=EUR1.6;法兰克福外汇市场上,EUR1=HKD7。

如何判断是否存在三角套汇可能?如何套汇?解:(1)先同一标价法,伦敦、法兰克福市场均采用间接标价法,将香港市场的直接标价法转换成间接标价法,即HKD1=GBP1/12;三个汇率的基本货币都为1,连乘得1.6×7×1/12=0.93<1,存在套汇机会。

(2)套汇操作:因在伦敦外汇市场上,GBP1=HKD1.6×7=HKD11.2,而香港外汇市场GBP1=HKD12,英镑在伦敦市场比香港市场汇率低,因此在伦敦市场用1.6欧元买入1英镑,然后在香港外汇市场用1英镑买入12港元,最后在法兰克福市场用12港元买入12/7=1.7欧元,净赚0.1欧元。

因为在香港市场上,GBP1=HKD12=EUR1.6,即EUR1=HKD12/1.6=HKD7.5,而法兰克福市场EUR1=HKD7,欧元在香港市场比法兰克福市场汇率高,因此套汇者在法兰克福市场用7港元买入1欧元,然后在伦敦市场用1欧元买入1/1.6=0.625英镑,最后在香港市场用0.625英镑买入7.5港元。

国际金融套汇习题

2、3、4、5、一投机者持有1000GBP,欲在国际外汇市场上进行套汇。

他所掌握的外汇市场同一时刻的外汇牌价是:伦敦市场 GBP1=USD1.859纽约市场 1USD=EURO0.749法兰克福市场 GBP1=EURO1.435请问,如果想获得套汇利益的话,该投机者该如何进行套汇?请写出分析及计算过程。

解:套汇分析过程如下:第一步,将伦敦、纽约、法兰克福市场的汇率都采用间接标价法来表示,于是有:伦敦市场 GBP1=USD1.859纽约市场 1USD=EURO0.749法兰克福市场 EURO1= GBP0.697将此三个汇率相乘,就有:1.859×0.759×0.679=0.971<1,说明存在套汇机会。

第二步,算出伦敦、纽约两个外汇市场的套算汇率为:GBP1=EURO1.392可知其低于法兰克福市场上的汇率GBP1=EURO1.435第三步,在法兰克福外汇市场上卖出英镑买进欧元;然后在纽约市场上卖出欧元买进美元;最后,在伦敦市场上卖出美元买进英镑。

通过这种套汇,1000英镑可获得利润:1.4351000100030.6010.749 1.859 英镑6、已知:香港:US$/ HK$= 7.83185;纽约:GBP/ US$= 1.33535;伦敦:GBP/ HK$=10.66785。

请问是否存在套汇机会?以及应该如何套汇?解:第一步:求中间汇率价格,统一标价方法。

统一标价方法在纽约和香港都是直接标价法,只有伦敦采取间接标价法,按照“少数服从多数”的原则,将标价方法统一为直接标价法。

伦敦:HK$ / GBP =1/10.66785=0.0937396。

第二步:计算乘积。

7.83185×1.33535×0.0937396=0.980353≠1,所以存在套利空间。

第三步:根据汇率比较,发现港元在香港贵,美元在纽约贵,英镑在伦敦贵。

(为了说明这一点,可以增加一步说明:利用纽约和伦敦两个外汇市场可以套算出美元对港元的套算汇率:GBP/ HK$10.66785US$/ HK$=7.9888GBP/ US$ 1.33535可知高于在香港市场的基本汇率:US$/ HK$= 7.83185,因此可知港元在香港贵。

国际金融计算题精选含答案

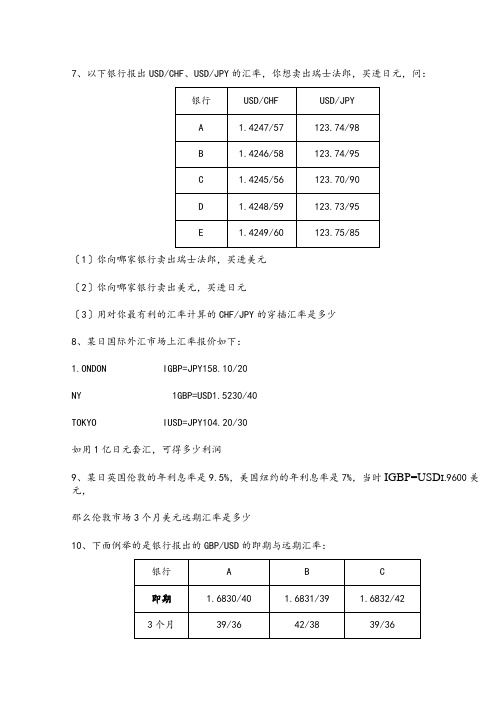

7、以下银行报出USD/CHF、USD/JPY的汇率,你想卖出瑞士法郎,买进日元,问:〔1〕你向哪家银行卖出瑞士法郎,买进美元〔2〕你向哪家银行卖出美元,买进日元〔3〕用对你最有利的汇率计算的CHF/JPY的穿插汇率是多少8、某日国际外汇市场上汇率报价如下:1.ONDON IGBP=JPY158.10/20NY 1GBP=USD1.5230/40TOKYO IUSD=JPY104.20/30如用1亿日元套汇,可得多少利润9、某日英国伦敦的年利息率是9.5%,美国纽约的年利息率是7%,当时IGBP=USD I.9600美元,那么伦敦市场3个月美元远期汇率是多少10、下面例举的是银行报出的GBP/USD的即期与远期汇率:你将从哪家银行按最正确汇率买进远期英镑远期汇率是多少3个月远期汇率:11、美国某公司从日本进口了一批货物,价值1,136,000,000日元。

根据合同规定,进口商在3个月后支付货款。

由于当时日元对美元的汇率呈上升的趋势,为防止进口付汇的损失,美国进口商决定采用远期合同来防范汇率不安全因素。

纽约外汇市场的行情如下:即期汇率USD1=JPY141.00/142.00三个月的远期日元的升水JPYO.5-0.4请问:〔1〕通过远期外集合同进展套期保值,这批进口货物的美元成本是多少〔2〕如果该美国进口商未进展套期保值,3个月后,由于日元相对于美元的即期汇率为USD1=JPY139.00/141.00,该进口商的美元支出将增加多少12、假定在某个交易日,纽约外汇市场上美元对德国马克的汇率为:即期汇率为USDLOO=DEMl.6780/90三个月的远期汇率为USDLOO=DEMl.6710/30试计算:〔1〕三个月的远期汇率的升贴水〔用点数表示〕;〔2〕将远期汇率的汇差折算成年率。

13、新加坡进口商根据合同进口一批货物,一个月后须支付货款10万美元;他将这批货物转口外销,预计3个月后收回以美元计价的货款。

国际金融计算题

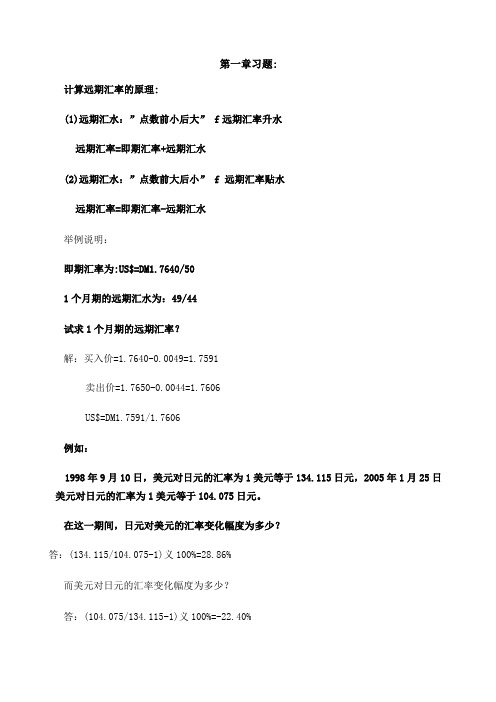

第一章习题:计算远期汇率的原理:(1)远期汇水:”点数前小后大” f远期汇率升水远期汇率=即期汇率+远期汇水(2)远期汇水:”点数前大后小” f 远期汇率贴水远期汇率=即期汇率-远期汇水举例说明:即期汇率为:US$=DM1.7640/501个月期的远期汇水为:49/44试求1个月期的远期汇率?解:买入价=1.7640-0.0049=1.7591卖出价=1.7650-0.0044=1.7606US$=DM1.7591/1.7606例如:1998年9月10日,美元对日元的汇率为1美元等于134.115日元,2005年1月25日美元对日元的汇率为1美元等于104.075日元。

在这一期间,日元对美元的汇率变化幅度为多少?答:(134.115/104.075-1)义100%=28.86%而美元对日元的汇率变化幅度为多少?答:(104.075/134.115-1)义100%=-22.40%1.纽约和纽约市场两地的外汇牌价如下:伦敦市场为£1二$1.7810/1.7820,纽约市场为£1=$1,7830/1.7840。

根据上述市场条件如何进行套汇?若以2000万美元套汇,套汇利润是多少?解:根据市场结构情况,美元在伦敦市场比纽约贵,因此美元投资者选择在伦敦市场卖出美元,在纽约市场上卖出英镑(1分)。

利润如下:2000+1.7820X 1.7830 — 2000=1.1223 万美元(4 分)某日,苏黎士外汇市场美元/瑞士法郎即期汇率为:2.0000-2.0035, 3个月远期点数为130-115,某公司从瑞士进口机械零件,3个月后付款,每个零件瑞士出口商报价100瑞士法郎,如要求以美元报价,应报多少美元??(列出算式,步骤清楚)解:买入价=2.0000-0.0130=1.9870卖出价=2.0035-0.0115=1.99201 美元=1.9870/1.9920 瑞士法郎100+1.9870=50.3271 美元六、中国的一家外贸公司因从德国进口一批货物,三个月后需要支付1200000欧元的货款。

国际金融 第一套题

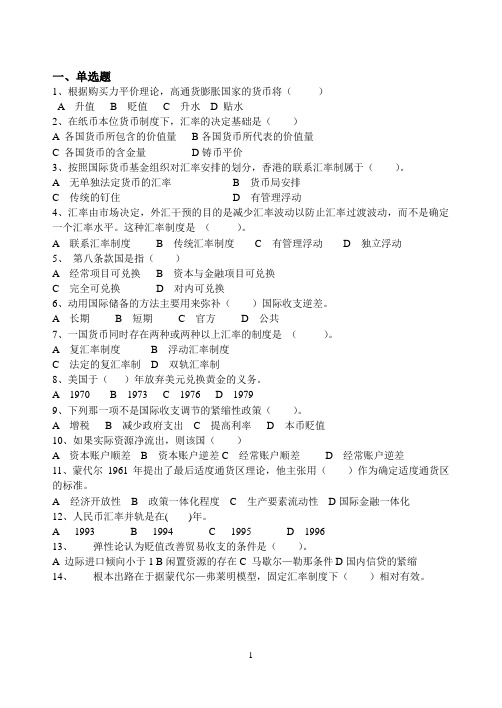

一、单选题1、根据购买力平价理论,高通货膨胀国家的货币将()A 升值B 贬值C 升水D 贴水2、在纸币本位货币制度下,汇率的决定基础是()A 各国货币所包含的价值量B各国货币所代表的价值量C 各国货币的含金量D铸币平价3、按照国际货币基金组织对汇率安排的划分,香港的联系汇率制属于()。

A 无单独法定货币的汇率B 货币局安排C 传统的钉住D 有管理浮动4、汇率由市场决定,外汇干预的目的是减少汇率波动以防止汇率过渡波动,而不是确定一个汇率水平。

这种汇率制度是()。

A 联系汇率制度B 传统汇率制度C 有管理浮动D 独立浮动5、第八条款国是指()A 经常项目可兑换B 资本与金融项目可兑换C 完全可兑换D 对内可兑换6、动用国际储备的方法主要用来弥补()国际收支逆差。

A 长期B 短期C 官方D 公共7、一国货币同时存在两种或两种以上汇率的制度是()。

A 复汇率制度B 浮动汇率制度C 法定的复汇率制D 双轨汇率制8、美国于()年放弃美元兑换黄金的义务。

A 1970B 1973C 1976D 19799、下列那一项不是国际收支调节的紧缩性政策()。

A 增税B 减少政府支出C 提高利率D 本币贬值10、如果实际资源净流出,则该国()A 资本账户顺差B 资本账户逆差C 经常账户顺差D 经常账户逆差11、蒙代尔1961年提出了最后适度通货区理论,他主张用()作为确定适度通货区的标准。

A经济开放性B政策一体化程度C生产要素流动性D国际金融一体化12、人民币汇率并轨是在( )年。

A 1993B 1994C 1995D 199613、弹性论认为贬值改善贸易收支的条件是()。

A 边际进口倾向小于1 B闲置资源的存在C 马歇尔—勒那条件D国内信贷的紧缩14、根本出路在于据蒙代尔—弗莱明模型,固定汇率制度下()相对有效。

A财政政策B货币政策C产业政策D收入政策15、在国际储备中所占比重最大的是()。

A黄金储备B外汇储备C普通提款权D特别提款权16、一国实行较严格的外汇管制,其国际储备保有量可相对()。

最新国际金融考试计算题完整版(全)

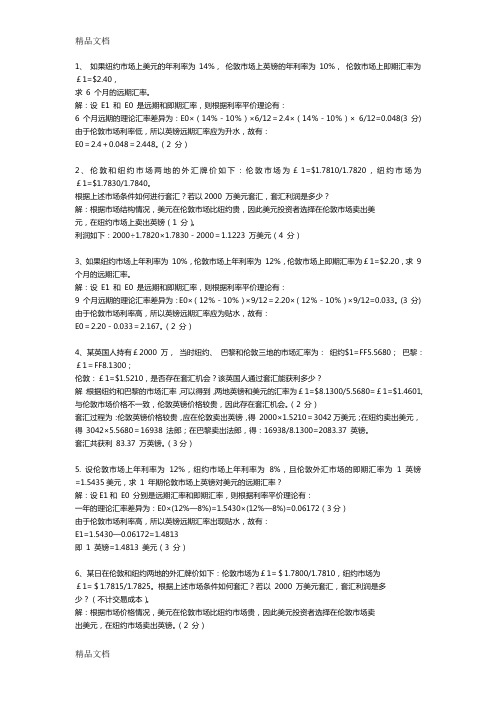

1、如果纽约市场上美元的年利率为14%,伦敦市场上英镑的年利率为10%,伦敦市场上即期汇率为£1=$2.40,求6 个月的远期汇率。

解:设E1 和E0 是远期和即期汇率,则根据利率平价理论有:6 个月远期的理论汇率差异为:E0×(14%-10%)×6/12=2.4×(14%-10%)×6/12=0.048(3 分) 由于伦敦市场利率低,所以英镑远期汇率应为升水,故有:E0=2.4+0.048=2.448。

(2 分)2、伦敦和纽约市场两地的外汇牌价如下:伦敦市场为£1=$1.7810/1.7820,纽约市场为£1=$1.7830/1.7840。

根据上述市场条件如何进行套汇?若以2000 万美元套汇,套汇利润是多少?解:根据市场结构情况,美元在伦敦市场比纽约贵,因此美元投资者选择在伦敦市场卖出美元,在纽约市场上卖出英镑(1 分)。

利润如下:2000÷1.7820×1.7830-2000=1.1223 万美元(4 分)3、如果纽约市场上年利率为10%,伦敦市场上年利率为12%,伦敦市场上即期汇率为£1=$2.20,求9 个月的远期汇率。

解:设E1 和E0 是远期和即期汇率,则根据利率平价理论有:9 个月远期的理论汇率差异为:E0×(12%-10%)×9/12=2.20×(12%-10%)×9/12=0.033。

(3 分) 由于伦敦市场利率高,所以英镑远期汇率应为贴水,故有:E0=2.20-0.033=2.167。

(2 分)4、某英国人持有£2000 万,当时纽约、巴黎和伦敦三地的市场汇率为:纽约$1=FF5.5680;巴黎:£1=FF8.1300;伦敦:£1=$1.5210,是否存在套汇机会?该英国人通过套汇能获利多少?解:根据纽约和巴黎的市场汇率,可以得到,两地英镑和美元的汇率为£1=$8.1300/5.5680=£1=$1.4601,与伦敦市场价格不一致,伦敦英镑价格较贵,因此存在套汇机会。

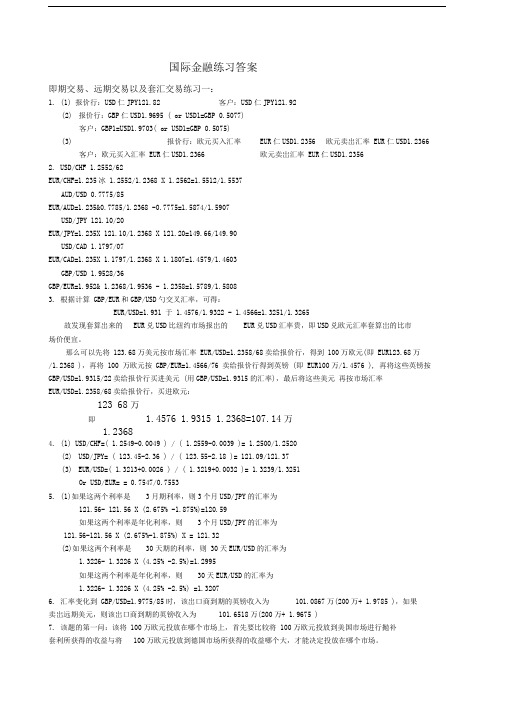

国际金融计算练习答案

国际金融练习答案即期交易、远期交易以及套汇交易练习一:1.(1) 报价行:USD仁JPY121.82 客户:USD仁JPY121.92(2)报价行:GBP仁USD1.9695 ( or USD1=GBP 0.5077)客户:GBP1=USD1.9703( or USD1=GBP 0.5075)(3)报价行:欧元买入汇率EUR仁USD1.2356 欧元卖岀汇率 EUR仁USD1.2366客户:欧元买入汇率 EUR仁USD1.2366 欧元卖岀汇率 EUR仁USD1.2356D/CHF 1.2552/62EUR/CHF=1.235冰 1.2552/1.2368 X 1.2562=1.5512/1.5537AUD/USD 0.7775/85EUR/AUD=1.235&0.7785/1.2368 -0.7775=1.5874/1.5907USD/JPY 121.10/20EUR/JPY=1.235X 121.10/1.2368 X 121.20=149.66/149.90USD/CAD 1.1797/07EUR/CAD=1.235X 1.1797/1.2368 X 1.1807=1.4579/1.4603GBP/USD 1.9528/36GBP/EUR=1.952& 1.2368/1.9536 - 1.2358=1.5789/1.58083.根据计算 GBP/EUR和GBP/USD勺交叉汇率,可得:EUR/USD=1.931 于 1.4576/1.9322 - 1.4566=1.3251/1.3265故发现套算岀来的EUR兑USD比纽约市场报岀的EUR兑USD汇率贵,即USD兑欧元汇率套算岀的比市场价便宜。

那么可以先将 123.68万美元按市场汇率 EUR/USD=1.2358/68卖给报价行,得到 100万欧元(即 EUR123.68万/1.2368 ),再将 100 万欧元按 GBP/EUR=1.4566/76 卖给报价行得到英镑 (即 EUR100万/1.4576 ), 再将这些英镑按GBP/USD=1.9315/22卖给报价行买进美元 (用GBP/USD=1.9315的汇率),最后将这些美元再按市场汇率EUR/USD=1.2358/68卖给报价行,买进欧元:123 68万即 1.4576 1.9315 1.2368=107.14万1.23684.(1) USD/CHF=( 1.2549-0.0049 ) / ( 1.2559-0.0039 )= 1.2500/1.2520(2)USD/JPY= ( 123.45-2.36 ) / ( 123.55-2.18 )= 121.09/121.37(3)EUR/USD=( 1.3213+0.0026 ) / ( 1.3219+0.0032 )= 1.3239/1.3251Or USD/EUR= = 0.7547/0.75535.(1)如果这两个利率是3月期利率,则3个月USD/JPY的汇率为121.56- 121.56 X (2.675% -1.875%)=120.59如果这两个利率是年化利率,则3个月USD/JPY的汇率为121.56-121.56 X (2.675%-1.875%) X = 121.32(2)如果这两个利率是30天期的利率,则 30天EUR/USD的汇率为1.3226- 1.3226 X (4.25% -2.5%)=1.2995如果这两个利率是年化利率,则30天EUR/USD的汇率为1.3226- 1.3226 X (4.25% -2.5%) =1.32076.汇率变化到 GBP/USD=1.9775/85时,该岀口商到期的英镑收入为101.0867万(200万+ 1.9785 ),如果卖岀远期美元,则该岀口商到期的英镑收入为101.6518万(200万+ 1.9675 )7.该题的第一问:该将 100万欧元投放在哪个市场上,首先要比较将 100万欧元投放到美国市场进行抛补套利所获得的收益与将100万欧元投放到德国市场所获得的收益哪个大,才能决定投放在哪个市场。

国际金融 计算例题

国际金融计算1、直接标价法下外币在前本币在后,前买后卖,买小卖高。

远期点数由小到大表示升水,由大到小表示贴水。

间接标价法下本币在前外币在后,前卖后买,卖小买高,远期点数有大到小表示升水,由小到大表示贴水。

2、远期汇率计算:直接标价法:F=S+升水点数,F=S-贴水点数。

间接标价法:F=S-升水点数,F=S+贴水点数3、○1地点套汇:a.两角套汇:例、.在HK,USD1=HKD7.7507,如何用USD100万套汇?方法:1USD有0.03港元差。

第一步。

在香港卖卖出USD100万,收入HKD778.07万。

第二步,在纽约卖出HKD775.07万,收入USD100万,余HKD3万○2三角套汇:例、在纽约市场上,USD1=CAD1.6150/60,在蒙特利尔市场上,GBP1=cad2.4050/60,在伦敦市场上GBP1=USD1.5310/20。

方法:判断是否可以套汇?第一步:转成中间汇率。

第二步:同样标价方法。

第三步:标价货币汇率的成积(大于1反向套汇,等于1无套汇,大于1正向套汇)循环:○1美→加→英→美,卖出1USD:1×1.6155×1/2.4055×1.5315≈1.0285〉1○2美→英→加美,卖出1USD:1/1.5315×2.4055×1/1.6155〈1。

所以循环1可行。

第一步:在美国卖出USD10万,换回CAD。

银行交出CAD,用卖出价USD1=1..6150×1。

第二步在加拿大卖出CAD,换回GBP。

银行卖出GBP,GBP1=1×1/2.4060×1.6150.第三步:在伦敦卖出GBP1换回USD,银行卖出USD,USD1=1×1.6150×1/2.4060×1.5310=1.027766625。

以USD1为起始,循环一圈,可得1.02766625USD,可套汇。

4、套利的技术1、无抵补套利(目的:减少汇率波动的损失。

国际金融计算题及答案

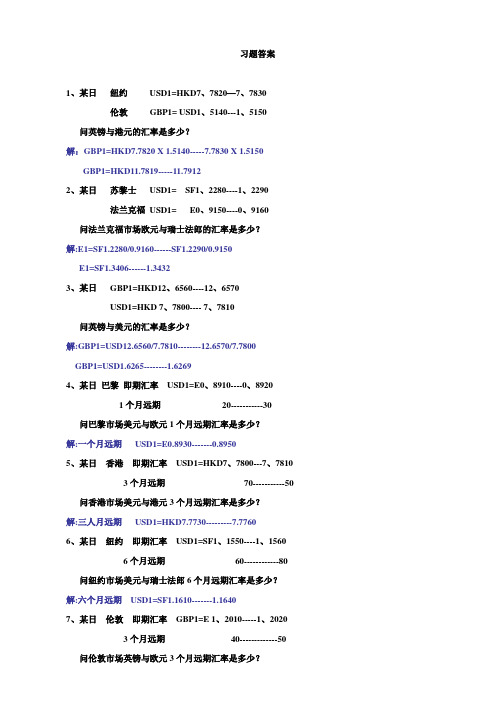

习题答案1、某日纽约USD1=HKD7、7820—7、7830伦敦GBP1= USD1、5140---1、5150 问英镑与港元的汇率是多少?解:GBP1=HKD7.7820 X 1.5140-----7.7830 X 1.5150 GBP1=HKD11.7819-----11.79122、某日苏黎士USD1= SF1、2280----1、2290法兰克福USD1= E0、9150----0、9160 问法兰克福市场欧元与瑞士法郎的汇率是多少?解:E1=SF1.2280/0.9160------SF1.2290/0.9150E1=SF1.3406------1.34323、某日GBP1=HKD12、6560----12、6570USD1=HKD 7、7800---- 7、7810问英镑与美元的汇率是多少?解:GBP1=USD12.6560/7.7810--------12.6570/7.7800GBP1=USD1.6265--------1.62694、某日巴黎即期汇率USD1=E0、8910----0、89201个月远期20-----------30 问巴黎市场美元与欧元1个月远期汇率是多少?解:一个月远期USD1=E0.8930-------0.89505、某日香港即期汇率USD1=HKD7、7800---7、78103个月远期70-----------50 问香港市场美元与港元3个月远期汇率是多少?解:三人月远期USD1=HKD7.7730---------7.77606、某日纽约即期汇率USD1=SF1、1550----1、15606个月远期60------------80 问纽约市场美元与瑞士法郎6个月远期汇率是多少?解:六个月远期USD1=SF1.1610-------1.16407、某日伦敦即期汇率GBP1=E 1、2010-----1、20203个月远期40-------------50 问伦敦市场英镑与欧元3个月远期汇率是多少?解:三个月远期GBP1=E1.2050---------1.20708、某企业出口铝材,人民币报价为15000元/吨,现改用美元报价,其价格应为多少?(即期汇率USD1=RMB6、8310—6、8380)解:15000÷6.8310=2196美元9、某企业进口商品人民币报价为11000元/件,现改用美元报价,应为多少?(汇率同上)解:11000÷6.8380=1609美元10、某企业出口商品美元报价为2500美元/件,现改用人民币报价,应为多少?(汇率同上)解:2500 X 6.8380=17095元11、某企业进口商品报价为5700美元/吨,现改用人民币报价,应为多少?(汇率同上)解:5700 X 6.8310=38937元12、某出口商品的报价为SF8500/件,现改用美元报价,应为多少?(即期汇率USD1=SF1、1830—1、1840)解:8500÷1.1830=7185美元13、某进口商品的报价为SF21500/吨,现改用美元报价,应为多少?(汇率同上)解:21500÷1.1840=18159美元14.某日:即期汇率USD1=EUR0.9150 — 0.9160•3个月40 ------ 60某出口商3个月后将收入1000万美元,届时需兑换成欧元,问该出口商应如何通过远期交易进行套期保值?解:3个月远期USD1=EUR0.9190------0.9220签3个月远期合约卖出1000万美元,买入919万欧元.15、某日:即期汇率USD1=SF1.3210 —1.3220•6个月80 -----60该进口商6个月后将向出口商支付1000万美元,届时需用瑞士法郎兑换,问该进口商将如何利用远期外汇交易进行套期保值?解:6个月远期USD1=SF1.3130-------1.3160签6个月远期合约卖出瑞士法郎1316万,买入1000万美元。

国际金融计算题 整理1

第二章习题套汇交易举例1、空间套汇(直接套汇)纽约市场报丹麦克朗兑美元汇8.0750kr/$,伦敦市场报价8.0580 kr/$。

不考虑交易成本,100万美元的套汇利润是多少?答案:1.纽约市场:100万美元×8.0750=807.50万丹麦克朗2.伦敦市场:807.50÷8.0580=100.2110万美元套汇结果:100.2110-100=0.2110万美元第三章习题? 远期差价报价法? 外汇银行在即期汇率之外,标出远期升贴水? 升贴水是以一国货币单位的百分位来表示的。

? 也可采用报标准远期升贴水的做法例如:多伦多外汇市场上,某外汇银行公布的加元与美元的即期汇率为USD1=CAD1.7814/1.7884,3个月远期美元升水CAD0.06/0.10,则3个月远期汇率分别为 1.7814+0.06/100=CAD1.7820和1.7884+0.01/100=CAD1.7894。

又如,在伦敦外汇市场,某外汇银行公布的即期汇率为GBP1=USD1.4608/1.4668,3个月远期英镑贴水USD0.09/0.07,则3个月远期汇率为1.4608-0.09/100=USD1.4599和1.4668-0.07/100=USD1.4661。

年升贴水率:远期汇率由即期汇率和国内外利差决定,高利率货币远期贴水(相应地外汇升水),低利率货币远期升水(相应地外汇贴水),年升贴水率等于两国利差。

例如:? 伦敦外汇市场上即期汇率是GBP/USD=1.9886,英镑的年利率为8.5%,美元的年利率为6.4%,某客户卖给英国银行3个月远期英镑10000,买远期美元,则3个月远期美元的升水数为:? 1.9886×(8.5%-6.4%)×3÷12=0.0104美元? 伦敦外汇市场上客户买入3个月远期美元的汇率为:GBP/USD=1.9886-0.0104=1.9782? 国内外利率分别为5%和3%,则本币贴水,外汇升水,外汇年升水率为2%。

汇率计算习题

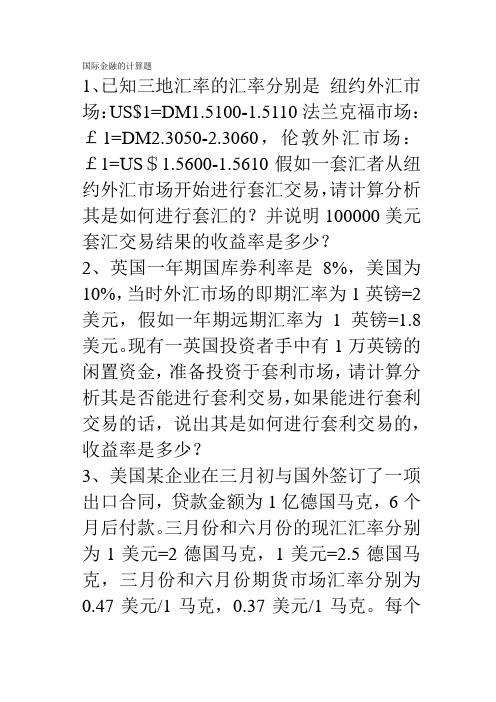

国际金融的计算题1、已知三地汇率的汇率分别是纽约外汇市场:US$1=DM1.5100-1.5110法兰克福市场:£1=DM2.3050-2.3060,伦敦外汇市场:£1=US$1.5600-1.5610假如一套汇者从纽约外汇市场开始进行套汇交易,请计算分析其是如何进行套汇的?并说明100000美元套汇交易结果的收益率是多少?2、英国一年期国库券利率是8%,美国为10%,当时外汇市场的即期汇率为1英镑=2美元,假如一年期远期汇率为1英镑=1.8美元。

现有一英国投资者手中有1万英镑的闲置资金,准备投资于套利市场,请计算分析其是否能进行套利交易,如果能进行套利交易的话,说出其是如何进行套利交易的,收益率是多少?3、美国某企业在三月初与国外签订了一项出口合同,贷款金额为1亿德国马克,6个月后付款。

三月份和六月份的现汇汇率分别为1美元=2德国马克,1美元=2.5德国马克,三月份和六月份期货市场汇率分别为0.47美元/1马克,0.37美元/1马克。

每个马克合约的价值为12500马克,保证金为2025美元,请计算分析该企业是如何利用现汇市场和期货市场进行套期保值的?万分感激~~答:1.先判断转换成同一标价法纽约外汇市场:US$1=DM1.5100-1.5110法兰克福市场:DM1=£(1/2.3060)-(1/2.3050)伦敦外汇市场:£1=US$1.5600-1.5610汇率相乘(可用中间价):[(1.5100+1.5110)/2]*[ (1/2.3060+1/2.3050)/2]*[ (1.5600+1.5610)/2]=1.02240不等于,可以套汇,大于1,做法是将美元在纽约市场兑换成德国马克,再在法兰克福兑换成英镑,再在伦敦兑换成美元,减去原投入的美元,获利:100000*1.5100*1/2.3060*1.5600-100000=2150.91美元2.远期小于即期,英镑贬值,而英镑利率低于美元, 与利率高的货币远期贬值的利率平价理论相反.也就是说,利用利率差套利的同时,也可以套到利率差.计算掉期年率:(2-1.8)*100%/2=10%.初步判断可获得套利的收益为:10000*(10%+2%)=1200英镑做法:将10000英镑即期兑换成美元,进行美元1年的投资,同时签订一份1年期卖出美元投资本利的远期协议,到期时,美元投资本利收回,以合同协定兑换成英镑再减去10000英镑的机会成本,即为获利:10000*2*(1+10%)/1.8-10000*(1+8%)=1422.22英镑收益率:1422.22*100%/10000=14.22%3.根据题目意思,该题应该是”美国某企业在三月初与国外签订了一项出口合同,货款金额为1亿德国马克,3个月后付款”,不是6个月后付款.如果即期收到马克货款,收款额为100000000/2美元如果不做套期保值,6月份收款,收款额为100000000/2.5美元期货保值,1亿马克正好是8份马克期货合约.该企业在签订出口合同的同时,卖出8份马克期货合约(价格0.47美元/1马克),合约值1亿马克,合美元100000000*0.47美元,缴纳保证金8*2025美元,6月份期货平仓,即买入8份马克期货合约(价格0.37美元/1马克),收回保证金.现货市场:由于马克贬值损失: 100000000/2-100000000/2.5=1000万美元期货市场:由于马克贬值获利:100000000*0.47-100000000*0.37=1000万美元通过期货保值,用期货市场的获利抵补了现货市场的亏损,达到了保值的目的.(在这里,保证金8*2025美元的三个月投资收益不作考虑)1.如果你向中国银行询问英镑兑美元的汇价,银行告知你为:£1=US$1.9682/87。

国际金融计算题(含答案)

某美国商人向英国出口了一批商品,100万英镑的货款要到三个月后才能收到,为防止三个月后英镑汇率出现下跌,美出口商决定做一笔三个月的远期外汇交易。

假设成交时,纽约外汇市场英镑/美元的即期汇率为1.6750/60,英镑三个月的远期差价为30/20,假设收款日市场即期汇率为1.6250/60,那么美国出口商做远期交易和不做远期交易会有什么不同?〔不考虑交易费用〕题中汇率:成交日SR 1.6750/60成交日FR 〔1.6750-0.0030〕/〔1.6760-0.0020〕收款日SR 1.6250/60〔1〕做远期交易美出口商卖出100万三个月期的英镑,到期可收进1,000,000×(1.6750-0.0030)=1,672,000USD〔2〕不做远期交易假设等到收款日卖100万即期的英镑,可收进1,000,000×1.6250=1,625,000USD(3)1,6720,000-1,625,000=47,000USD做比不做多收进47,000USD某个澳大利亚进口商从日本进口一批商品,日本厂商要求澳方在3个月内支付10亿日元的货款。

当时外汇市场的行情是:即期汇率:1澳元=100.00~100.12日元3月期远期汇水数:2.00~1.90故3月期远期汇率为:1 澳元=98.00~98.22日元假如该澳大利亚进口商在签订进口合同时预测3个月后日元对澳元的即期汇率将会升值到:1澳元=80.00—80.10日元问:(1)假设澳大利亚进口商不采取防止汇率风险的保值措施,如今就支付10亿日元,那么需要多少澳元?(2)假设如今不采取保值措施,而是延迟到3个月后支付10亿日元,那么到时需要支付多少澳元?(3)假设该澳大利亚进口商如今采取套期保值措施,应该如何进展?3个月后他实际支付多少澳元?在东京外汇市场上,某年3月1日,某日本投机者判断美元在以后1个月后将贬值,于是他立即在远期外汇市场上以1美元=110.03日元的价格抛售1月期1000万美元,交割日是4月1日。

套汇计算题

1.假定在同一时间里,英镑兑美元汇率在纽约市场上为1英镑=2 .2010/2.2015美元,在伦敦市场上为1英镑=2 .2020/2.2025美元。

请问在这种市场行情下(不考虑套汇成本)如何套汇?100万英镑的套汇利润是多少?伦敦市场:100万*2 .2020=220.2万美元纽约市场: 220.2万/2.2015=100.0227万英镑套汇利润: 100.0227-100=0.0227万英镑2.已知:在纽约外汇市场,$1=€0.6822-0.6832;在法兰克福外汇市场,£1=€ 1.2982-1.2992;在伦敦外汇市场,£1=$2.0040 - 2.0050。

(1)请问套汇者可进行怎样的操作策略?€1=£1/1.2992-1/1.29820.6822*1/1.2992*2.0040=1.0523>1(2)套汇者手头上持有100万的美元,请问该套汇者进行以上操作策略的利润率是多少?(100万*1.0523-100万)/ 100万*100%=5.23%3.在某一交易日,法兰克福外汇市场上欧元对瑞士法郎的汇价是EUR1=CHF1.6035/85;苏黎世外汇市场上新加坡元对瑞士法郎的汇价是SGD1=CHF0.2858/86;新加坡外汇市场上欧元对新加坡元的即期汇率是EUR1=SGD5.6610/50。

(1)请判断是否存在套汇机会?法兰克福外汇市场: CHF1=EUR1/1.6085-1/1.60355.6610*0.2858*1/1.6085=1.0059>1(2)一个套汇者若要进行100万欧元(EUR)的套汇交易,可以获利多少欧元?4.某日火星银行的外汇即时报价为:A1=B1.6020 ,B1=C1.2030,C1=A0.5100。

某投资者手持510单位的货币A1。

请问:(1)他是否存在套利机会,如果有按现有条件应如何操作?(2)如果从地球发出的指令到达火星银行需要3个月,该投资者预期三个月之后A/B,B/C的汇率不变,而C/A的汇率变为C1=A0.5250,那么他的操作策略是否需要改变?5.设纽约市场上年利率为8%,伦敦市场上年利率为6%,即期汇率为GBP1=USD1.6025-1.6035,3个月汇水为30-50点,求:(1)3个月的远期汇率。

国际金融计算题

国际金融计算题 Document number【980KGB-6898YT-769T8CB-246UT-18GG08】国际金融计算题1、在某一时刻:法兰克福外汇市场 GBP/DM=纽约外汇市场 USD/DM=伦敦外汇市场 GBP/USD=某一套汇者用一千万美元进行套汇,可获得多少套汇收益(不考虑套汇费用,保留四位小数)。

2、在纽约外汇市场,某外汇银行公布的美元与瑞士法郎的汇率如下:即期汇率三个月远期美元/瑞士法郎 1. 100-150求美元对3个月远期瑞士法郎的汇率。

3、某日纽约外汇市场外汇报价如下:请问一个月和三个月的欧元(EUR)对美元(USD)、美元对日元(JPY)分别是升水还是贴水及其幅度分别为多少点4、一个美国人投资在美元上的年收益率为8%,而美元借款年利率为%,投资在英镑上的年收益率为%,而英镑借款的年利率为11%,假定外汇行市如下:即期 GBP1=USD一年期 GBP1=假定这个美国人无自有资金,准备贷款投资1年,能否套利用计算表明。

5、假设某一时刻,外汇市场即期汇率的行情如下:香港市场:USD/HKD=80;纽约市场:USD/GBP=10;伦敦市场:GBP/HKD=50。

某投资者拟用2000万港元进行套汇,他应如何进行操作可获利多少6、某英国公司 90天后有一笔235 600美元的出口货款收入,为防止90天后美元汇率下跌,该公司利用远期外汇交易防止外汇风险,确保英镑收入。

当天外汇牌价为:即期汇率 3个月远期美国~74 贴水~美分请回答:(1)计算贴水后美元3个月远期的实际汇率为多少(2)该英国公司为减缓汇率波动风险,利用远期外汇交易可确保90天后的英镑收入为多少7、假设某日,在纽约外汇市场上英镑兑美元的汇率为1英镑=4760美元,伦敦外汇市场上为1英镑=5045美元。

请问在此市场行情下(不考虑套汇成本)该如何套汇100万英镑交易额的套汇利润是多少8、假定,美国的存款年利率14%,英国的存款年利率8%,汇率表现为英镑的美元价格,且即期汇率是£1兑换$。

国际金融

套汇汇率情况下1.如果报价方报出的两个即期汇率都是以美元为基准货币,采用两个即期汇率交叉相除的方法进行套算。

2.如果报价方报出的两个即期汇率都是以美元为标价货币,也采用两个即期汇率交叉相除的方法进行套算。

3.如果报价方报出的两个即期汇率一个以美元为基准货币,一个以美元为标价货币,采用同边相乘的方法进行套算。

1.已知某日香港外汇市场的报价:USD/EUR=1.0114/24USD/HKD=7.7920/30求EUR/HKD=?2.已知GBP/USD=1.5820/30,AUD/USD=0.7320/25求GBP/AUD=?3.已知USD/JPY=120.10/90,GBP/USD=1.4819/30某位客户要将1000万日元换成英镑,能兑换到多少?1.因为两个报价都是以美元为基准货币,所以采用交叉相除的方法。

EUR/HKD=USD/HKD÷ USD/EUR欧元的买入价(港元的卖出价):7.7920÷1.0124≈7.6966欧元的卖出价(港元的买入价):7.7930÷1.0114≈7.7052EUR/HKD=7.6966/7.70522.因为两个报价都是以美元为标价货币,所以采用交叉相除的方法。

GBP/AUD=GBP/USD÷ AUD/USD英镑的买入价(澳元的卖出价):1.5820÷0.7325≈2.1597英镑的卖出价(澳元的买入价):1.5830÷0.7320≈2.1625GBP/AUD=2.1597/2.16253.因为一个即期汇率是以美元为基准货币,另一个是以美元为标价货币,所以采用两边相乘的方法进行套算。

英镑买入价(日元卖出价)=120.10×1.4819=177.98英镑卖出价(日元买入价) =120.90×1.4830=179.29GBP/JPY=177.98/179.291000万日元可以兑换5.58万英镑(1000÷179.29=5.58)直接标价法下:远期汇率=即期汇率十升水;远期汇率=即期汇率一贴水。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

盈利:

9.92(1000/

7.8514/

1.3387*

10.6149-1000=

9.92)万港元

②统一标价法,直接标价法

xx市场:1xx=(1/

1.6485)/(1/

1.6435)xx

xx市场:1xx=

0.2827/

0.2856xx

xx市场:1英镑=

5.6640/

5.6680xx

5.6640 *

0.2827 * (1/

1.6485)=

0.9713≠1(应该是中间价相乘吧)从新加坡入场,1英镑变成

1.6485xx

xx市场:

B

1xx=(1/

0.2856)/(1/

0.2827)xx

xx市场:

C

1xx=(1/

5.6680)/(1/

5.6640)英镑(直接标价法)

1.6435 * 1/

0.2856 * 1/

5.6680=

1.0153≠1从伦敦入场,则1英镑最后变成

1.0153。

(a/b*b/c*c/a>1) A→B→C就是乘的方向了,即为系数相乘的方向。

195.59计算得到19559万日元,然后拿到伦敦市场换成英镑,按1英镑=JPY

119. 65计算得到

163.47万英镑,最后——算得到

264.49万美元

收益:

264.49-100=

164.49万美元

⑤在某个交易日,纽约。伦敦香港三地外汇市场的报价如下:

0.9713英镑..

(a/b*b/c*c/a<1)此时,C→B→A是系数相乘的方向。所以要沿着系数相乘的反向做起,乘的反方向运算就是除了。

正确的套汇方向应该是伦敦→苏黎世→新加坡

②纽约市场:

Spot USD/FFR=

7.08

xx市场:

Spot GBP/FFR=

9.65

xx市场:

Spot GBP/USD=

xx外汇市场:

US$

1.00=HK$

7.8123-

7.8514

xx外汇市场:£1.00=US$

1.3320-

1.3387

xx外汇市场:£1.00=HK$

10.6146-

10.7211

求:

这三个外汇市场的套算汇率;假如用1000万港元进行套汇,如何套?套汇毛利是多少?

7.8319*

1.3354*

0.0937=

1.6180计算得到US$

161.8万美元,然后拿到东京市场换成日元,按US$1=JPY

195.59计算得到

31646.46万日元,最后——拿到伦敦市场换成英镑,按1英镑=JPY

119.65计算得到

264.49万英镑

收益:

264.54-100=

164.54万英镑

(2)用100万美元套汇

方法:

1.把100万美元拿到东京市场换成日元,按US$1=JPY

1.43

试问:

应如何用500万美元进行三角套汇?

7.08*

0.1036*

1.4330=

1.0512≠1∴有套汇机会

卖本币买外币——盈利:

25.28万美元

③某日某一时刻,外汇市场行情如下:

xx汇市:1英镑=

1.69美元

xx汇市:1英镑=

1.47法国法郎

xx汇市:1美元=

0.78法国法郎

请你判断是否有套汇机会?假如用500万英镑套汇,将获利多少?写出套汇步骤。

《国际金融》套汇计算题

①xx市场:1英镑=

1.6435/

1.6485xx

xx市场:1xx=

0.2827/

0.2856xx

xx市场:1英镑=

5.6640/

5.6680xx

问:

是否存在套汇机会?假如用200万英镑套汇,获利多少?

方法:

统一标价法、同乘与1比较

①间接标价法

xx市场:

A

1英镑=

1.6435/

1.6988*

0.6781*

0.7874=

0.9071≠1∴有套汇机会

卖外币买本币——盈利:

49.01万英镑

④xx市场:1英镑=JPY

119.

纽约市场:1英镑=US$

1.61

xx市场:

US$1=JPY

195.

(1)请用100万英镑套汇

(2)请用100万美元套汇

(1)用100万英镑套汇

方法:

1.把100万英镑拿到纽约市场上换成美元,按US$