巴菲特致股东的信-1998年

《巴菲特致股东的信》读后感范文

《巴菲特致股东的信》读后感《巴菲特致股东的信》读后感范文认真读完一本名著后,你有什么领悟呢?现在就让我们写一篇走心的读后感吧。

那么你真的会写读后感吗?下面是小编精心整理的《巴菲特致股东的信》读后感范文,希望能够帮助到大家。

《巴菲特致股东的信》读后感1读巴菲特的信,与其说感受到的是他的投资哲学,还不如说是他对于进行投资这项他所热爱的事业所坚持的原则。

这种坚定,不是只维持几个月几年,也不会随着别人的看法,市场的反映而改变,他是一种信念,一种自信,他的自信不仅仅来自于伯克希尔杰出的、持久的业绩,也来自于巴菲特对自我投资理念的自信。

巴菲特对自我的投资理念有足够的自信,因为他相信理性的力量,相信优秀的正直的管理人才的能量,并且他觉得这两者永远都不会错。

确信自我认为的东西是正确的,那么接下来就是坚定不移地贯实它:尽管我们常说要经过现象看本质,但很少有人能从始至终、从头到尾做到这一点,我们的从众心理会经常占据主导,我们对市场的恐慌和贪婪时不时动摇我们、征服我们,投机心态会诱惑我们抛弃理性,去做愚蠢的事情。

比起明白正确的事,坚定地做正确的事才是更难的,巴非特不是第一个提出价值投资,也可能不是最聪明的投资者,但他也许是最坚定的投资者,而他的成功应当绝大多数归因于他的坚定信念。

《巴菲特致股东的信》读后感2临近xx年的最终一周读完了这本书,虽然一向听闻巴菲特的各种话题,自我也参与过各种投资,却从来没有认真读过他老人家的书,没有系统学习投资的理论。

回忆过往的稀里糊涂的投资经历,完全是在靠运气,事后回想不免有些感叹自我的愚蠢,也为自我捏把汗。

国内的教育一向都是残缺的,每个人大概需要去自学心理、艺术、投资、管理、体育之类的,做一些通识教育还是很有必要的,这样才能完善自我,更好的认识社会,所以也推荐大家读读这方面的书。

以下是一些相对琐碎的记录。

“良性循环又分为两个层面,一是财务上的良心循环;二是人际关系,社会关系上的良性循环。

巴菲特写给股东的信pdf

巴菲特写给股东的信pdf记得那是一个周末,阳光透过窗户洒在我那乱糟糟的小书房里。

我正百无聊赖地翻看着书架上的书,突然,一本封面有点破旧的册子映入了我的眼帘。

我拿下来一看,嘿哟,原来是一本收录了巴菲特写给股东的信的pdf打印版。

我当时就来了兴致,心想:“巴菲特那可是投资界的传奇人物啊,他写给股东的信里说不定藏着什么发家致富的秘籍呢!”于是,我一屁股坐在书桌前,准备好好研究研究。

这时候,我的好哥们儿小李正好来找我。

他一进门就看到我拿着这本册子,眼睛一下子亮了起来,凑过来问道:“你这看的啥呢?巴菲特的信?那可得好好看看,说不定咱们以后也能跟着巴菲特的思路赚大钱!”我笑着白了他一眼,说:“就你想得美!这信哪有那么容易看懂啊,里面都是些专业术语和对各种公司业务的分析。

”小李不服气地哼了一声,说:“怕啥!咱不懂就慢慢琢磨呗。

说不定能从里面挖出点宝贝来。

”说着,我俩就开始认真看了起来。

刚开始看的时候,我真是一头雾水,那些密密麻麻的文字和各种数据看得我眼睛都花了。

我忍不住嘟囔道:“这巴菲特写的都是啥啊?怎么跟天书似的。

”小李却看得津津有味,还时不时地给我解释几句:“你看这里,他说的这个公司的盈利模式,其实就是通过这种方式来降低成本,提高利润。

你再看这里,他对市场趋势的分析……”听着小李的讲解,我渐渐也有点明白了。

突然,我看到信里提到了巴菲特对某家公司投资决策的过程。

他详细地描述了自己是怎么研究这家公司的,考虑了哪些因素,又遇到了哪些困难。

我越看越入迷,仿佛能看到巴菲特坐在办公室里,皱着眉头,认真分析各种数据的样子。

我兴奋地对小李说:“哇塞,你看这里!巴菲特做决策也不是那么容易的啊,他得考虑好多好多因素呢。

”小李点点头,说:“是啊,这才是真正的投资大师啊!不像咱们,平时就想着一夜暴富,哪有这么容易的事儿。

”我们继续往下看,看到巴菲特在信里对股东们真诚的态度,他不仅仅是在汇报公司的业绩,更是在和股东们交流,分享自己的想法和经验。

巴菲特致股东的信精选

巴菲特致股东的信精选就说前阵子吧,我和几个老哥们儿聚在一起。

大家平时都爱捣鼓点投资啥的,所以一聊天就离不开这话题。

那天,不知是谁突然提起了巴菲特致股东的信,这一提可不得了,就像捅了马蜂窝,大家你一言我一语地就开始讨论起来了。

老张先开了口,他一边摸着自己那圆滚滚的啤酒肚,一边说:“你们知道不,巴菲特那信里啊,总是强调要长期投资。

咱得有耐心,不能像那些个毛毛躁躁的小年轻,今天买明天卖的。

”老李听了,撇撇嘴说:“老张,你说得倒轻松。

咱这小老百姓,手里那点钱,要是投进去亏了,哪有那么多时间等它慢慢回本啊。

”这时候,老王慢悠悠地接上话茬儿:“你们俩啊,都太急功近利了。

巴菲特在信里不也说了嘛,要对自己投资的公司有充分的了解。

就好比你要买个房子,不得先把这房子的里里外外都考察清楚啊。

”我在一旁听着,忍不住笑了起来:“老王,你这比喻倒是挺形象的。

这了解公司可不是件容易事儿啊。

”翻开那本书,看着那些密密麻麻的文字,我心里还直犯嘀咕:这能看懂吗?读着读着,还真有点门道。

就比如说巴菲特强调的价值投资理念,他认为要寻找那些被低估的公司,就像在市场这个大超市里挑便宜又好的东西。

老孙看了这一段,忍不住点头说:“还真是这么个理儿。

咱平时投资的时候,老是跟着别人瞎起哄,看到哪个股票涨了就赶紧买,根本没去考虑它的价值。

”老张听了,也有点不好意思地挠挠头:“哈哈,老孙,你这一说,我还真觉得自己以前挺傻的。

”大家听了都哄堂大笑起来,气氛那叫一个融洽。

接着,我们又讨论到了巴菲特关于风险管理的观点。

他认为投资者要控制好风险,不能把所有的鸡蛋都放在一个篮子里。

老李深有感触地说:“是啊,我之前就是太贪心了,把大部分钱都投到了一只股票上,结果那股票一跌,我可亏惨了。

”。

巴菲特致股东的信主要内容

巴菲特致股东的信主要内容你知道吗?最近我可是花了不少时间去琢磨巴菲特致股东的信,这里面啊,那真是藏着好多有意思的事儿呢。

就说去年吧,我和几个老友一起搞了个小小的投资俱乐部。

我们几个啊,平时没事就凑到一块儿,讨论讨论股票啥的,那场面,就跟一群“股市探险家”聚在一起似的,热闹得很。

有一天,我们正热火朝天地聊着,老李突然一拍大腿,说:“你们说巴菲特那致股东的信里,是不是有啥特别的门道啊?咱是不是也该好好研究研究。

”老张就接话了:“是啊是啊,人家巴菲特那可是投资界的大佬,跟着他学学,说不定咱这小投资也能有点大起色呢。

”于是乎,我们就决定把巴菲特致股东的信当成我们的“投资秘籍”来研究。

我负责把信打印出来,人手一份。

那信纸在我手里,感觉就跟捧着宝贝似的。

当我们开始认真看的时候,才发现这里面的内容真是太丰富啦。

就好比巴菲特在信里跟股东们唠家常一样,把公司的各种情况都一五一十地讲得明明白白。

比如说,他会详细地说公司这一年赚了多少,花了多少,就像一个细心的管家在跟家里人汇报收支情况似的。

我们几个一边看,一边还时不时地讨论几句。

小王就指着其中一段说:“你们看啊,巴菲特这里说的这个投资策略,不就是告诉我们要稳扎稳打嘛,不能光想着一夜暴富。

”小赵也跟着点头:“对对对,他说得可太对啦,咱以前啊,老是想着找那些能快速翻倍的股票,结果呢,往往是赔得一塌糊涂。

”看着大家你一言我一语地讨论着,我心里也觉得特别有意思。

巴菲特在信里还会提到公司面临的一些挑战和困难,就好像在跟股东们说:“咱们一起面对这些难题,别害怕,总会有办法解决的。

”这让我们也觉得,投资啊,其实就是一场有挑战的冒险,遇到困难的时候,得像巴菲特一样,保持冷静,想办法应对。

后来啊,我们根据巴菲特信里的一些思路,调整了我们的投资组合。

以前我们都是盲目跟风,听说哪个股票好就一股脑地往里投。

现在呢,我们会更谨慎地分析公司的基本面,看看它是不是真的有发展潜力。

过了一段时间,还真有效果。

巴菲特给股东的一封信读后感

巴菲特给股东的一封信读后感读完巴菲特给股东的信,就像是听一位超级有钱又特别睿智的老爷爷在唠家常,不过这“家常”可都是价值千金的投资秘籍和人生智慧。

一、投资理念。

巴菲特那简单却又无比强大的投资理念,真的是让我惊掉下巴。

他就像一个超级有耐心的猎人,不被那些短期的市场波动所迷惑。

他说要找那些有“护城河”的公司,这就好比找对象,不能只看脸蛋(短期股价波动),得看内涵(公司的长期竞争力)。

就像可口可乐,它的品牌就是深深的“护城河”,全世界的人都认识,想模仿可不容易。

这种公司就像一棵摇钱树,虽然可能一时半会儿不会突然爆富,但长期稳稳地给股东赚钱。

这让我觉得自己以前炒股那种跟风买入卖出的行为,就像是无头苍蝇乱撞,完全没有抓住投资的本质。

二、长期主义。

老爷子强调的长期主义简直是贯穿整封信的主线。

他就像是在种一棵大树,从一颗小树苗开始,精心浇灌,耐心等待它成长为参天大树。

他投资伯克希尔·哈撒韦那么多年,看着它一点点壮大,中间肯定有风雨,但人家就是不慌不忙。

这和我们现在很多人想快速赚钱的心态形成了鲜明对比。

我们总是想今天投入,明天就翻倍,就像想种下一颗种子,第二天就收获果实一样不切实际。

巴菲特告诉我们,真正的财富增长是一场马拉松,而不是百米冲刺。

我感觉自己像是被敲了一记闷棍,突然意识到自己以前那种急功近利的想法是多么愚蠢。

三、企业管理。

在企业管理方面,巴菲特也是有一套。

他对待旗下的公司就像一个大家庭的家长,给予信任和自主权。

他不会过多地去干涉那些子公司的具体运营,只要他们朝着正确的方向前进。

这就像养孩子,不能事事都替他做决定,要让他自己去成长,发挥自己的潜力。

他还强调了诚信和企业文化的重要性,一个好的企业就像一个充满正能量的小社会,大家都遵守规则,积极向上,这样的企业怎么可能不赚钱呢?这让我想到很多企业为了短期利益而不择手段,最后把自己的名声搞臭了,就像一个人自己把自己的后路断了一样。

四、风险意识。

信里还能感受到巴菲特那超强的风险意识。

1999年 华伦·巴菲特 致股东的信

波克夏海瑟崴股份有限公司致股东函董事长的信1999波克夏海瑟崴股份有限公司致所有股东:本公司1999年的净值增加了3.58亿美元,每股A股或B股的帐面净值皆成长了0.5%,累计过去35年以来,也就是自从现有经营阶层接手之后,每股净值由当初的19元成长到现在的37,987美元,年复合成长率约为24.0%。

在年报中所谓的每股数字系以A级普通股约当数为基础,这是本公司在1996年以前流通在外唯一的一种股份,B级普通股则拥有A级普通股三十分之一的权利。

首页上的数字完全显示出我们1999年的成绩是如何的不理想,这也是个人歷年来表现最差的一年,不管从绝对数字或是与S&P 指数比较皆是如此,当然相对数字是我们比较在意的,只不过时间一久,相对较差的数字其绝对数值肯定也不会理想到哪里去。

即使是顽皮豹探长也知道谁是去年真正的犯人:没错! 就是我本人,而我个人的表现让我想起一位成绩单上满是F跟一个D的四分卫,偏偏又遇到一个体谅人的教练轻声说到:「孩子,我想你把太多的时间摆在单一的科目之上了。

」我所指的单一科目就是"资金的分配",而很显然的我在1999年所获得的成绩就只有D,除此之外表现最惨的要算是Berkshire的股票投资组合了,至于该为这件事负责的,除了少部份的投资是由GEICO公司的Lou Simpson管理外,其余全部都要归咎于我本人,我们几件大型的投资标的,由于本身1999年的经营情况不佳,导致公司股价表现远落后于大盘,不过我们仍然对它们所处的产业情有独钟,同时也愿意继续与它们同在,只是它们的挫败严重影响到我们去年的表现,而且也不确定何时才能够回归正轨。

Berkshire 1999年积弱不振的表现,更导致公司的股价大幅下滑,相较之下,1998年的股价反而表现的比本业还好,去年可说是刚好相反,直到年报发佈之日止仍是如此,当然就长期而言,公司股价的表现大致上还是会与本业的表现相当。

尽管去年表现不佳,不过Berkshire 主要的合伙人-查理孟格,跟我本人仍然预期Berkshire 未来十年实质价值的成长率应该可以略微超越S&P 指数同期的表现,当然这种事没人敢打包票,不过我们依旧愿意以我们所有的身家作为担保,大家应该都知道,我个人的身家有99%以上都摆在Berkshire,我跟我内人从来就没有卖过一张Berkshire的股票,而且除非哪一天真的不够钱花,否则我们永远不会考虑出售任何一张股票。

《巴菲特致股东的信》读后感

《巴菲特致股东的信》读后感《巴菲特致股东的信》读后感一《巴菲特致股东的信》是一本充满智慧的投资宝典,犹如一座灯塔,在投资的茫茫大海中为我指引方向,让我对价值投资有了更深刻、更清晰的理解。

在阅读这本书之前,我对投资的认知较为模糊,常常被市场的短期波动所左右,追逐热点却往往迷失其中。

然而,巴菲特通过这些信件,向我们展现了一种截然不同的投资理念和方法。

巴菲特强调价值投资的核心在于寻找具有长期竞争优势的企业。

他用生动的案例告诉我们,真正伟大的公司是那些能够在长时间内保持其经济护城河的企业。

这些企业拥有独特的商业模式、强大的品牌、高进入壁垒或者成本优势等。

比如可口可乐,其品牌在全球范围内深入人心,消费者对它的忠诚度极高,无论在哪个国家或地区,可口可乐都能占据一定的市场份额。

这种长期竞争优势使得公司能够持续盈利,并在经济周期的波动中保持稳定。

这让我明白,在投资时不能仅仅关注短期的利润报表,更要深入分析企业是否具备可持续发展的能力。

在评估企业价值方面,巴菲特的方法给我很大启发。

他并不依赖复杂的数学模型或者短期的市场预测,而是基于对企业基本面的深入理解。

通过分析企业的自由现金流、净资产收益率等关键指标,来估算企业的内在价值。

例如,对于一家制造业企业,如果它能够持续产生大量的自由现金流,并且将这些现金流合理地用于再投资或者回报股东,同时保持较高的净资产收益率,那么这家企业就具有较高的价值。

这种基于企业本质的价值评估方法,使我认识到投资决策不能被市场情绪和短期价格波动所干扰,要坚守对企业价值的判断。

巴菲特对市场波动的态度更是值得我们学习。

他把市场看作是一个“躁狂抑郁的家伙”,时而过度乐观,时而过度悲观。

在市场狂热时,他不会跟风买入高估的股票;在市场恐慌时,他也不会盲目抛售优质的资产。

他认为投资者应该利用市场的非理性,而不是被其左右。

这就像在2008年金融危机时,市场一片混乱,许多股票价格暴跌,但巴菲特却能冷静地寻找那些被错杀的优质企业进行投资。

历年 巴菲特致股东的信 英文原版

历年巴菲特致股东的信英文原版Warren Buffett's Annual Letters to ShareholdersIntroduction:Every year, legendary investor Warren Buffett writes a letter to the shareholders of his company, Berkshire Hathaway. These letters are eagerly anticipated by investors, analysts, and the general public, as they provide valuable insights into Buffett's investment philosophy, views on the economy, and updates on the company's performance. Over the years, Buffett's letters have become a treasure trove of wisdom for investors looking to learn from one of the most successful investors of all time.Year 1: 1977In his first letter to shareholders in 1977, Buffett outlined his investment principles and the philosophy that would guide his investment decisions for decades to come. He emphasized the importance of investing in companies with strong competitive advantages, a competent and trustworthy management team, and a long-term mindset. Buffett also stressed the importance of focusing on the intrinsic value of a company rather than its stock price, and the importance of having a margin of safety when making investment decisions.Year 2: 1985In 1985, Buffett's letter focused on the importance of staying true to your investment principles, even in the face of market volatility or criticism. He emphasized the importance of patience, discipline, and a long-term perspective in investing, and stressed that short-term fluctuations in the market should not deter investors from sticking to their investment strategy. Buffett also discussed the importance of having a diverse portfolio of investments to reduce risk and increase the chances oflong-term success.Year 3: 1999In 1999, Buffett warned investors about the dangers of speculation and excessive risk-taking in the stock market. He cautioned against investing in overvalued companies or in industries with uncertain futures, and advised investors to focus on companies with sustainable competitive advantages and strong financials. Buffett also discussed the importance of maintaining a margin of safety in all investment decisions, and stressed the importance of doing thorough research before making any investment.Year 4: 2008In 2008, Buffett's letter addressed the global financial crisis and its implications for investors. He discussed the importance of staying calm and rational during times of market turmoil, and emphasized the importance of focusing on the long-term prospects of companies rather than short-term market movements. Buffett also discussed the importance of having a strong balance sheet and ample liquidity in times of economic uncertainty, and stressed the importance of being prepared for any eventuality in the market.Year 5: 2016In 2016, Buffett's letter focused on the changing landscape of the investment industry and the impact of technology on the economy. He discussed the importance of staying flexible and adaptable in an ever-changing world, and emphasized the importance of continuously learning and evolving as an investor. Buffett also discussed the importance of having a sound investment process and sticking to your principles even in the face of uncertainty, and stressed the importance of maintaining a long-term perspective in investing.ConclusionWarren Buffett's annual letters to shareholders are a valuable resource for investors looking to learn from one of themost successful investors of all time. His insights, wisdom, and investment philosophy have stood the test of time and continue to be relevant in today's ever-changing investment landscape. Buffett's letters serve as a guidepost for investors looking to navigate the complexities of the stock market and achievelong-term success in their investment journey.。

《巴菲特忠告中国股民》(249页)

《巴菲特忠告中国股民》第一章:投资心态篇一、理性看待股市波动中国股市如同世界上其他股市一样,有时风平浪静,有时惊涛骇浪。

作为股民,我们要学会理性看待股市的波动。

巴菲特曾说:“投资成功的关键在于,当别人贪婪时恐惧,当别人恐惧时贪婪。

”这句话告诉我们,在股市中保持冷静至关重要。

不要盲目跟风,也不要被市场的短期波动所影响,坚定自己的投资信念。

二、长期投资,耐心等待巴菲特一直倡导长期投资,他认为投资就像种树,需要耐心等待它生根发芽、茁壮成长。

中国股民在投资过程中,要学会耐心持有优质股票,不要被短期的涨跌所迷惑。

时间是检验投资成果的最佳标准,只有经得起时间考验的投资,才能带来丰厚的回报。

三、拒绝投机,坚守价值投机行为在股市中屡见不鲜,但巴菲特告诉我们,真正的投资者应该坚守价值。

在中国股市,有很多具有潜力的优质公司,我们要学会挖掘这些公司的价值,而不是盲目追求短期的利润。

投机或许能带来一时的快感,但长期来看,坚守价值才是投资成功的基石。

四、学会独立思考在股市中,盲目跟风、听信谣言是很多股民亏损的原因。

巴菲特强调,投资者要学会独立思考,对自己的投资负责。

在研究股票时,要深入了解公司的基本面、行业前景、管理层素质等方面,形成自己的投资观点。

只有这样,才能在股市中立于不败之地。

第二章:投资策略篇五、专注于自己的能力圈巴菲特提倡投资者应该专注于自己的能力圈,即只投资自己熟悉和了解的领域。

中国股民在挑选股票时,应避免涉足自己不熟悉的行业,因为不了解往往意味着更高的风险。

在自己的能力圈内,你可以更准确地评估企业的价值和潜在风险,从而做出更明智的投资决策。

六、寻找具有护城河的企业巴菲特认为,具有宽阔护城河的企业更容易保持竞争优势,从而为投资者带来持续稳定的回报。

中国股民在选股时,应寻找那些拥有品牌、专利、市场地位等护城河的企业。

这样的企业往往能够在市场竞争中脱颖而出,为股东创造价值。

七、关注企业的盈利能力投资股票的本质是投资企业,而企业的盈利能力是衡量其价值的关键。

1998年巴菲特在佛罗里达大学商学院的演讲

1998年巴菲特在佛罗里达大学商学院的演讲我想聊聊大家关心的话题。

请各位提问的时候一定要刁钻。

你们问的问题越难,才越好玩。

什么都可以问,就是不能问上个月我交了多少税,这个问题我无可奉告。

各位同学,你们毕业之后未来会怎样?我简单说说我的想法。

各位在这所大学能学到大量关于投资的知识,你们将拥有成功所需的知识。

既然各位能坐在这里,你们也拥有成功所需的智商,你们还有成功所需的拼劲。

你们大多数人都会成功地实现自己的理想。

但是最后你到底能否成功,不只取决于你的头脑和勤奋。

我简单讲一下这个道理。

奥马哈有个叫彼得·基威特的人,他说他招人的时候看三点:品行、头脑和勤奋。

他说一个人要是头脑聪明、勤奋努力,但品行不好,肯定是个祸害。

品行不端的人,最好又懒又蠢。

我知道各位都头脑聪明、勤奋努力,所以我今天只讲品行。

为了更好地思考这个问题,我们不妨一起做个游戏。

各位都是MBA 二年级的学生,应该很了解自己周围的同学了。

假设现在你可以选一个同学,买入他今后一生之内10% 的收入。

你不能选富二代,只能选靠自己奋斗的人。

请各位仔细想一下,你会选班里的哪位同学,买入他今后一生之内10% 的收入。

你会给所有同学做个智商测试,选智商最高的吗?未必。

你会选考试成绩最高的吗?未必。

你会选最有拼劲的吗?不一定。

因为大家都很聪明,也都很努力,我觉得你会主要考虑定性方面的因素。

好好想想,你会把赌注压在谁的身上?也许你会选你最有认同感的那个人,那个拥有领导能力,能把别人组织起来的人。

这样的人应该是慷慨大方的、诚实正直的,他们自己做了贡献,却说是别人的功劳。

我觉得让你做出决定的应该是这样的品质。

找到了你最钦佩的这位同学之后,想一想他身上有哪些优秀品质,拿一张纸,把这些品质写在纸的左边。

下面我要加大难度了。

为了拥有这位同学今后一生10% 的收入,你还要同时做空另一位同学今后一生10% 的收入,这个更好玩。

想想你会做空谁?你不会选智商最低的。

巴菲特致股东的信读后感

巴菲特致股东的信读后感在机缘巧合之下,我读到了巴菲特致股东的信,这一读,可真是让我仿佛打开了一个全新的世界。

以前啊,对于投资这事儿,我也就一知半解,觉得不就是把钱投出去,然后等着赚钱或者赔钱嘛。

但看了巴菲特的这些信,我才发现,这里面的门道可太深了。

巴菲特在信里,就像一个亲切的长辈,把那些复杂的投资道理,用特别通俗易懂的方式讲给股东们听。

他没有那些高高在上的姿态,也没有故弄玄虚的言辞。

比如说,他讲到要选择那些有“护城河”的企业进行投资。

一开始,我还不太明白啥叫“护城河”。

后来仔细琢磨,才恍然大悟,这不就是说企业要有自己独特的竞争优势,别人不容易模仿和超越嘛!就像可口可乐,它的品牌影响力、独特的配方,那就是它的“护城河”,让竞争对手很难轻易抢走它的市场份额。

还有他提到的长期投资的理念,也让我感触颇深。

他可不是随便说说,而是用实实在在的例子和数据来证明。

这让我想起了我自己曾经的一次投资经历,那真叫一个“血的教训”。

有那么一阵子,我听说股市行情特别好,周围的人都在赚钱,我这心里就痒痒的。

于是,我也不管三七二十一,拿了一笔钱冲进股市,听着各种所谓的“内部消息”,今天买这只股票,明天卖那只股票,忙得不亦乐乎。

结果呢?折腾了好几个月,不仅没赚到钱,还亏了不少。

那段时间,我整个人都焦虑得不行,天天盯着股市的涨跌,心情也跟着起起伏伏。

现在想想,我当时的做法和巴菲特的理念简直是背道而驰。

我没有去深入了解那些企业的基本面,没有考虑它们是不是有长期的发展潜力,只是盲目地跟风和短线操作。

而巴菲特强调的是,要找到那些优秀的企业,然后耐心地陪伴它们成长。

再比如说,巴菲特对于风险的把控也让我佩服得五体投地。

他在信中多次提到,不要把所有的鸡蛋放在一个篮子里。

这道理其实大家都懂,但真正能做到的又有几个人呢?我之前投资的时候,就犯了这个错误,把大部分钱都集中在一只股票上,结果这只股票一跌,我的损失可就惨重了。

巴菲特还特别注重企业的管理层。

巴菲特给股东的一封信

巴菲特给股东的一封信沃伦 E. 巴菲特(Warren E. Buffett)伯克希尔-哈撒韦公司CEO,全球最知名的投资大师,被誉为“股神”。

在《福布斯2016全球富豪榜》中,巴菲特排名第二;他也是世界上最知名的慈善家,将自己的绝大部分财富都捐献给慈善事业,被美国人称为“除了父亲之外最值得尊敬的男人”。

伯克希尔-哈撒韦公司是一家世界著名的保险和多元化投资集团,2017年12月其市值已超过4800亿美元。

每年,巴菲特都要向伯克希尔股东发表一封年度信件,但这封信的受众远远超过该公司的股东群体,全世界的投资者和企业家都希望从致股东信中了解这位伟大投资家的投资思想与管理智慧。

劳伦斯 A.坎宁安(Lawrence A. Cunningham)巴菲特的“御用”编辑。

自1996年起协助巴菲特编撰并出版超级畅销书《巴菲特致股东的信》。

巴菲特每年写给伯克希尔股东的信都采用第一人称,并由巴菲特本人亲笔撰写;坎宁安负责全书的主题设置与内容整理,他的工作得到巴菲特高度评价,迄今两人已合作《巴菲特致股东的信》至第4版。

.坎宁安还著有《超越巴菲特的伯克希尔》《向格雷厄姆学思考,向巴菲特学投资》等书。

他的研究曾发表在哥伦比亚大学、康奈尔大学、哈佛大学等一流名校的研究期刊上。

他还经常在《华尔街日报》《金融时报》《纽约时报》上发表专业观点。

◆译者简介◆杨天南北京金石致远投资管理CEO、金融投资家、财经专栏作家。

美国圣地亚哥大学金融MBA。

第一个亲赴奥马哈与巴菲特握手的中国人。

出身于金融世家,具有25年金融市场投资经验,长于资产规划、投资管理,涉及A股、港股、美股等资本市场。

其管理的金石旗下基金,截至2017年1月,所有基金的所有投资人全部盈利。

多年从事财务健康投资理念的研究、实践与传播。

曾作为中央电视台财经频道(CCTV2)访谈嘉宾,并在北京理工大学管理与经济学院教授MBA投资学课程。

著有《规划财富人生》《一个投资家的20年》(荣获亚洲财经最具影响力财经书刊评选第一名)。

1987年巴菲特致全体股东的信

1987年巴菲特致股东的信本公司在1987年的净值增加了四亿六千四百万,较去年增加了19.5%,而过去23年以来(自从现有经营阶层接手后),每股净值从19元成长到现在的2,477美元,年复合成长率约为23.1%。

真正重要的当然是企业每股实际价值,而非帐面价值的增加,在许多情况下一家公司的帐面与其实际价值一点关连都没有,举例来说,LTV与鲍德温联合公司就在宣布破产之前的会计师签证的年度报告还显示,帐面各有净值六亿与四亿美金,但是另一个公司Belridge 石油在1979年以36亿美元高价卖给壳牌石油之时,帐面净值却不到两亿。

不过在波克夏两者成长的趋势倒是蛮相近的,过去十年公司的实际价值成长率略高于帐面价值成长率,很高兴这种好现象在今年也能持续维持。

我们企业价值对帐面价值的差距,因为以下二个简单的原因又扩大了一点,一是我们拥有优秀的企业,一是这些企业皆由最优秀的经理人在管理。

各位有理由对第二个原因表示意见,因为一家企业的总经理很少会告诉公司股东说,你们所投资的公司是由一群笨蛋组成的经营阶层来管理,而也就是为了要避免露出马脚,所以常常使得一些公司常常会出现相当诡异的财务报表。

通常在致股东的报告中,CEO会花一大篇幅详细描述过去企业的表现是如何的不当,最后不可免俗地会以感性的语气来形容其所带领的公司干部实在是公司最珍贵的资产,这种形容有时会让人搞不清楚那其它的资产到底又算是什幺?不过在波克夏,我个人对于管理干部任何的称赞都是很容易让人理解的,首先请看看第七页,显示本公司七个非金融业的主要企业-水牛城报纸、费区海默西服、寇比吸尘器、内布拉斯加家具、史考特飞兹集团、喜斯糖果与世界百科全书的获利状况(以历史成本会计基础),1987年这七家公司的年度在扣除利息与所得税前的获利高达一亿八千万美元。

单独这数字本身并不足以说明其特殊性,但若你知道他们利用多少资金就达到这项成果时,你就知道他们是如何地了不起了,事实上这些公司的负债比例都非常的低,去年的利息费用总共加起来也不过只有二百万美元,所以合计税前获利一亿七千八百万,而帐列的历史投资股本竟只有一亿七千五百万!若把这七家公司视作是单一个体公司,则税后净利约为一亿美元,股东权益投资报酬率更将高达57%(不是我们所说的ROE,而是用现在的利润除以以前的股本。

巴菲特致股东的信-1989年

Buffett’s Letters To Berkshire Shareholders 1989巴菲特致股东的信 1989年Our gain in net worth during 1989 was $1.515 billion, or 44.4%. Over the last 25 years (that is, since present management took over) our per-share book value has grown from $19.46 to $4,296.01, or at a rate of 23.8% compounded annually. 本公司1989年的净值增加了15亿1千5百万美元,较去年增加了44.4%,过去25年以来(也就是自从现有经营阶层接手后),每股净值从19元成长到现在的4,296美元,年复合成长率约为23.8%。

What counts, however, is intrinsic value -the figure indicating what all of our constituent businesses are rationally worth. With perfect foresight, this number can be calculated by taking all future cash flows of a business -in and out - and discounting them at prevailing interest rates. So valued, all businesses, from manufacturers of buggy whips to operators of cellular phones, become economic equals. 然而真正重要的还是实质价值-这个数字代表组合我们企业所有份子合理的价值,根据精准的远见,这个数字可由企业未来预计的现金流量(包含流进与流出),并以现行的利率予以折现,不管是马鞭的制造公司或是行动电话的业者都可以在同等的地位上,据以评估其经济价值。

像巴菲特一样交易:巴菲特致股东的信-第1章

第1章公司治理对于股东和管理人员而言,许多股东年会是在浪费时间。

有时这是因为管理人员不愿披露企业的实质问题,但在更多情况下,一场毫无结果的股东年会是由于到场的股东们更关心自己的表现机会,而不是股份公司的事务。

一场本应进行业务讨论的股东大会却变成了表演戏剧、发泄怨气和鼓吹己见的论坛。

(这种情况是不可避免的:为了每股股票的价格,你不得不告诉痴迷的听众你关于这个世界应当如何运转的意见。

)在这种情况下,股东年会的质量总是一年不如一年,因为那些只关心自己的股东的哗众取宠的行为挫伤了那些关心企业的股东们。

伯克希尔的股东年会则完全是另外一种情况。

与会的股东人数每年都略有增加,而且我们从未面对过愚蠢的问题,或是自私自利的评论。

相反,我们得到的却是各式各样与公司有关的,有创见的问题。

因为股东年会就是解答这些问题的时间和地点,所以查理和我都很乐意回答所有的问题,无论要花多少时间。

(但我们不能在每年的其他时间回答以书信或电话方式提出的问题;对于一个拥有数千名股东的公司来说,一次只向一个人汇报是在浪费管理时间。

)在股东年会上真正禁止谈论的公司业务,是那些因坦诚而可能使公司真正破费的事情。

我们的证券投资活动就是个主要的例子。

与所有者相关的企业原则1.尽管我们的形式是法人组织,但我们的经营观念却是合伙制。

查理?芒格和我将我们的股东看做是所有者合伙人(Owner-partner),并将我们自己看作经营合伙人(ManagingPartner)。

(由于我们的持股规模,不管怎样我们还是有控制权的合伙人。

)我们并不将公司本身作为我们企业资产的最终所有者,而是将企业看成是一个通道,我们的股东通过它拥有资产。

查理和我希望你们不要认为自己仅仅拥有一纸价格每天都在变动的凭证,而且一旦发生某种经济或政治事件就会使你紧张不安,它就是出售的候选对象。

相反,我们希望你们把自己想像成一家企业的所有者之一,对这家企业你愿意无限期地投资,就像你与家庭成员合伙拥有一个农场或一套公寓那样。

巴菲特致股东的信英文版

巴菲特致股东的信英文版以下是巴菲特致股东的信的英文版:"Dear Shareholders,I hope this letter finds you in good health and high spirits. It is my pleasure to once again provide you with an update on the performance and activities of Berkshire Hathaway.First and foremost, I want to express my gratitude for your continued support and confidence in our company. Despite the challenges posed by the global economic landscape, Berkshire Hathaway has remained resilient and delivered solid results.In terms of financial performance, our operating earnings for the year were strong, reaching new highs. Our diverse portfolio of businesses, ranging from insurance to manufacturing to energy, has allowed us to navigate through various market conditions. We continue to focus on long-term value creation and sustainable growth.Additionally, our investments have also performed well. While short-term market fluctuations are inevitable, we believe in the importance of a long-term investment horizon. Our commitment to buying quality companies at attractive prices remains unwavering.I would also like to highlight our commitment to corporate governance and ethical practices. We strive to maintain the highest standards of integrity and transparency in all our operations. Our board of directors, management team,and employees are dedicated to upholding these principles.Looking ahead, we remain cautiously optimistic about the future. While uncertainties persist, we believe in the resilience of the American economy and the potential for long-term growth. We will continue to seek out opportunities that align with our investment philosophy and create value for our shareholders. In closing, I want to thank you for your unwavering support and trust in Berkshire Hathaway. As always, we remain committed to delivering long-term value and maintaining the trust you have placed in us.Yours sincerely,Warren BuffettChairman and CEO, Berkshire Hathaway"。

巴菲特致股东的信合集(1957~...

巴菲特致股东的信合集(1957~...来源@鹏万陈忠良欢迎来到巴菲特致股东的信专栏!之前提到巴菲特历年的信我买了好几个版本,但最好的版本也有不少翻译问题,我在阅读的同时也做了一些校对,现在整理合集供大家免费阅读,请不要用作商业用途。

1957年巴菲特致股东的信1958年巴菲特致股东的信1959年巴菲特致股东的信1960年巴菲特致股东的信1961年巴菲特致股东的信1962年巴菲特致股东的信1963年巴菲特致股东的信1963年巴菲特致股东的信(半年度)1964年巴菲特致股东的信1964年巴菲特致股东的信(半年度)1965年巴菲特致股东的信1966年巴菲特致股东的信1966年巴菲特致股东的信(半年度)1967年巴菲特致股东的信1967年巴菲特致股东的信(半年度)1968年巴菲特致股东的信1968年巴菲特致股东的信(半年度)1969年巴菲特致股东的信1969年巴菲特致股东的信(上)1969年巴菲特致股东的信(下)1970年巴菲特致股东的信1972年巴菲特致股东的信1973年巴菲特致股东的信1974年巴菲特致股东的信1975年巴菲特致股东的信1976年巴菲特致股东的信1977年巴菲特致股东的信1978年巴菲特致股东的信1979年巴菲特致股东的信1980年巴菲特致股东的信1981年巴菲特致股东的信1982年巴菲特致股东的信1983年巴菲特致股东的信1984年巴菲特致股东的信1985年巴菲特致股东的信1986年巴菲特致股东的信(上)1986年巴菲特致股东的信(下)1987年巴菲特致股东的信1988年巴菲特致股东的信(上)1988年巴菲特致股东的信(下)1989年巴菲特致股东的信(上)1989年巴菲特致股东的信(下)1990年巴菲特致股东的信(上)1990年巴菲特致股东的信(下)1991年巴菲特致股东的信(上)1991年巴菲特致股东的信(下)1992年巴菲特致股东的信1993年巴菲特致股东的信(上)1993年巴菲特致股东的信(下)1994年巴菲特致股东的信(上)1994年巴菲特致股东的信(下)1995年巴菲特致股东的信1996年巴菲特致股东的信(上)1997年巴菲特致股东的信(上)1997年巴菲特致股东的信(下)1998年巴菲特致股东的信(上)1998年巴菲特致股东的信(下)1999年巴菲特致股东的信(上)1999年巴菲特致股东的信(下)2000年巴菲特致股东的信(上)2000年巴菲特致股东的信(下)2001年巴菲特致股东的信(上)2001年巴菲特致股东的信(下)2002年巴菲特致股东的信(上)2002年巴菲特致股东的信(下)2003年巴菲特致股东的信(上)2003年巴菲特致股东的信(下)2004年巴菲特致股东的信(上)2004年巴菲特致股东的信(下)2005年巴菲特致股东的信(上)2005年巴菲特致股东的信(下)2006年巴菲特致股东的信(上) 2006年巴菲特致股东的信(下)2007年巴菲特致股东的信(上)2007年巴菲特致股东的信(下)2008年巴菲特致股东的信(上) 2008年巴菲特致股东的信(下)2009年巴菲特致股东的信(上)2009年巴菲特致股东的信(下)2010年巴菲特致股东的信2011年巴菲特致股东的信(上)2011年巴菲特致股东的信(下)2012年巴菲特致股东的信(下)2013年巴菲特致股东的信(上)2013年巴菲特致股东的信(下)2014年巴菲特致股东的信(上)2014年巴菲特致股东的信(下)2015年巴菲特致股东的信(上)2015年巴菲特致股东的信(下)2016年巴菲特致股东的信(上)2016年巴菲特致股东的信(下)2017年巴菲特致股东的信(上)2017年巴菲特致股东的信(下)2018年巴菲特致股东的信2019年巴菲特致股东的信2020年巴菲特致股东的信2021年巴菲特致股东的信相关合集链接:投资名家访谈录(持续更新)。

巴菲特致股东的信:投资者和公司高管教程(原书第4版)

读书笔记

可能还没到公司管理的阶段,所以有些观念是无法理解的。

两个早上,刚读完导言,外行真是难理解。

一些收获: 1、在有资本利得税时,长期持有比频繁交易更为有利,因为前者可以将税费再投资从而产生复 利 2、大部分时间赚取市场平均收益,在恐慌弥漫时获取超额收益 3、商誉并不都是坏事,经济商誉的价值是会 增长的,没必要计提 4、选择好标的之后,应该为下跌感到开心 5、重要的不是利润,而是股东权益回报率 …。

B.税务和投资 的哲学

作者介绍

这是《巴菲特致股东的信:投资者和公司高管教程(原书第4版)》的读书笔记模板,暂无该书作者的介绍。

感谢观看

E.股东策略

F.伯克希尔公 司的资本重构

01

A.错误的 动机和高昂 的代价

02

B.合理的 股票回购和 绿色邮件讹 诈式回购

03

C.杠杆收 购(LBO)

04

D.稳定的 收购政策

06

F.有选择 的买家

05

E.出售企 业

01

A.伊索寓 言和失效的 灌木丛理论

02

B.内在价 值、账面价 值和市场价 格

感谢巴菲特如此坦诚地分享自己专注于投资领域的智慧,很喜欢他幽默机智的讲话风格,还有他上帝之眼式 的多方位思维看待事物的客观态度。也解答了我对于股票基金投资的困惑,让我对这两者的投资回报有了合理的 期待,抚平了自己的焦躁。

知识点挺多的,公司治理、会计政策、投资理念等。

精彩摘录

坚持与合适的人、合适的企业打交道,与人为善、良性互动、相濡以沫、相互尊重、相得益彰、交相辉映, 这是巴菲特多年一直保持成功的关键。

巴菲特强调,有用的财务报表应该能让人回答关于企业的三个基本问题:(1)一个公司大约价值几何。(2) 实现公司未来规划的能力。(3)管理层的企业运营能力。

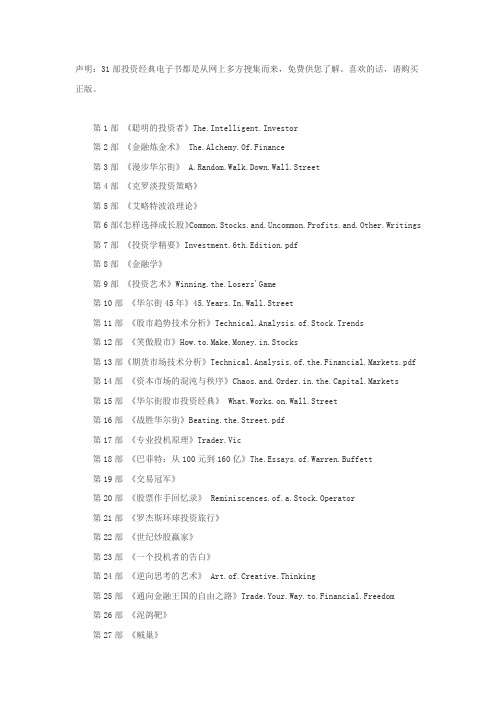

成功操盘手推荐--31部投操盘手必读书籍

声明:31部投资经典电子书都是从网上多方搜集而来,免费供您了解。

喜欢的话,请购买正版。

第1部《聪明的投资者》The.Intelligent.Investor第2部《金融炼金术》 The.Alchemy.Of.Finance第3部《漫步华尔街》 A.Random.Walk.Down.Wall.Street第4部《克罗淡投资策略》第5部《艾略特波浪理论》第6部《怎样选择成长股》Common.Stocks.and.Uncommon.Profits.and.Other.Writings 第7部《投资学精要》Investment.6th.Edition.pdf第8部《金融学》第9部《投资艺术》Winning.the.Losers'Game第10部《华尔街45年》45.Years.In.Wall.Street第11部《股市趋势技术分析》Technical.Analysis.of.Stock.Trends第12部《笑傲股市》How.to.Make.Money.in.Stocks第13部《期货市场技术分析》Technical.Analysis.of.the.Financial.Markets.pdf 第14部《资本市场的混沌与秩序》Chaos.and.Order.in.the.Capital.Markets第15部《华尔街股市投资经典》 What.Works.on.Wall.Street第16部《战胜华尔街》Beating.the.Street.pdf第17部《专业投机原理》Trader.Vic第18部《巴菲特:从100元到160亿》The.Essays.of.Warren.Buffett第19部《交易冠军》第20部《股票作手回忆录》 Reminiscences.of.a.Stock.Operator第21部《罗杰斯环球投资旅行》第22部《世纪炒股赢家》第23部《一个投机者的告白》第24部《逆向思考的艺术》 Art.of.Creative.Thinking第25部《通向金融王国的自由之路》Trade.Your.Way.to.Financial.Freedom第26部《泥鸽靶》第27部《贼巢》第28部《非理性繁荣》Irrational Exuberance第29部《伟大的博弈》第30部《散户至上》第31部《金融市场技术分析》《聪明的投资者》推荐度:★★★★★作者:本杰明·格雷厄姆(Benjamin Graham):证券分析之父首次出版:1949年全书名:《聪明的投资者》(The Intelligent Investor: A Book of Practical Counsel)又译作《智慧型股票投资人》被誉为:投资界的金科玉律,有史以来最伟大的投资著作!格雷厄姆的“投资指南”是每一位华尔街人士的“圣经”,它对全球金融产生了深远的影响,并为证券市场造就了,包括当今世界首富、被称为“股神”的沃特.巴菲特在内的一批亿万富翁。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

Buffett’s Letters To Berkshire Shareholders 1998巴菲特致股东的信1998年Our gain in net worth during 1998 was $25.9 billion, whicincreased the per-share book value of both our Class A and Class B stock by 48.3%. Over the last 34 years (that is, since present management took over) per-share book value has grown from $19 to $37,801, a rate of 24.7% compounded annually.*1998年本公司的净值增加了259亿美元,每股帐面净值不管是A级股或B 级股皆成长了48.3%,总计过去34年以来,也就是自从现有经营阶层接手之后,每股净值由当初的19元成长到现在的37,801美元,年复合成长率约为24.7%*。

* All figures used in this report apply to Berkshire's A shares, the successor to the only stock that the company had outstanding before 1996. The B shares have an economic interest equal to 1/30th that of the A. *1在年报中所谓的每股数字系以A级普通股约当数为基础,这是本公司在1996年以前流通在外唯一的一种股份,B级普通股则拥有A级普通股三十分之一的权利。

Normally, a gain of 48.3% would call for handsprings -- but nothis year. Remember Wagner, whose music has been described as better than it sounds? Well, Berkshire's progress in 1998 --though more than satisfactory --was not as good as it looks. That's because most of that 48.3% gain came from our issuing shares in acquisitions. 通常当公司的净值一年能够成长48.3%时,大家应该要高兴的手舞足蹈,不过今年却不行,还记得德国音乐天才华格纳吗? 他的音乐曾被形容为没有想象中好听,嗯! 我想伯克希尔在1998年的进展,虽然已经相当令人满意了,但还是没有表面上看起来那么好,主要的原因在于在增加的48.3%净值当中,有绝大部份系来自于因购并交易所发行的新股。

To explain: Our stock sells at a large premium over book valuewhich means that any issuing of shares we do -- whether for cash or as consideration in a merger --instantly increases our per-share book-value figure, even though we've earned not a dime. What happens is that we get more per-share book value in such transactions than we give up. These transactions, however, do not deliver us any immediate gain in per-share intrinsic value, because in this respect what we give and what we get are roughly equal. And, as Charlie Munger, Berkshire's Vice Chairman and my partner, and I can't tell you too often (though you may feel that we try), it's the per-share gain in intrinsic value that counts rather than the per-share gain in book value. Though Berkshire's intrinsic value grew very substantially in 1998, the gain fell well short of the 48.3% recorded for book 再进一步说明,由于我们公司目前的股价远高于帐面价值,这意思代表每当我们发行新股,不管是现金增资或者是合并发行新股,都会立即大幅拉高我们每股的帐面净值,但实际上我们没有因此多赚进半毛钱,而真实的情况是,这类交易对我们每股实质价值并不会产生立即的效果,主要是由于我们所得到的跟我们所付出的只能算是相当,而就像我与合伙人查理孟格不厌其烦,但却一再强调的真正重要的是实质的价值的增加而非帐面净值的增加,虽然伯克希尔 1998年的实质价值大幅成长,但绝不到帐面净值增加48.3%的那种幅度,不过尽管如此,我还是必须强调,目前的实质价值仍远高于帐面净值,(有关这些名词的说明,请大家参阅股东手册,在里头我们揭示了与股东相关的经营原value. Nevertheless, intrinsic value still far exceeds book value. (For a more extensive discussion of these terms, and other investmentand accounting concepts, please refer to our Owner's Manual, on pages 56-64, in which we setforth our owner-related business principles. Intrinsic value is discussed on pages 61 and 62.)则)。

We entered 1999 with the best collection of businesses anmanagers in our history. The two companies we acquired in 1998, General Re and Executive Jet, are first-class in every way --more about both later --and the performance of our operating businesses last year exceeded my hopes. GEICO, once again, simply shot the lights out. On the minus side, several of the public companies in which we have major investments experienced significant operating shortfalls that neither they nor I anticipated early in the year. Consequently, our equity portfolio did not perform nearly as well as did the S&P 500. The problems of these companies are almost certainly temporary, and Charlie and I believe that their long-term prospects are excellent. 展望1999年,我们拥有有史以来最佳企业与经理人的黄金组合,我们在1998年买下的两家公司,分别是通用再保与Executive Jet在各方面的条件皆是一时之选(后面还会详加说明),而原有拥有的企业表现更是超乎我个人的预期,GEICO保险再一次令人瞠目结舌,当然也有不好的消息,几家我们拥有大笔投资的大型上市公司经营纷传缺失,这也是当初我们没有预期到的,也因此使得我们股票投资组合的绩效表现低于同期S&P 500指数,还好这些公司所发生的问题都只是暂时的,查理跟我都相信他们长期发展的远景还是相当的乐观。

In our last three annual reports, we furnished you a tablehat we regard as central to estimating Berkshire's intrinsic value. In the updated version of that table, which follows, we trace our two key components of value, including General Re on a pro-forma basis as if we had owned it throughout the year. The first column lists our per-share ownership of investments (including cash and equivalents but excluding securities held in our financial products operation) and the second column shows our per-share earnings from Berkshire's operating businesses before taxes and purchase-accounting adjustments (discussed on pages 62 and 63), but after all interest and corporate expenses. The second column excludes all dividends, interest and capital gains that we realized from the investments presented in the first column. In effect, the columns show how Berkshire would look if it were split into two parts, with one entity holding our investments and the other operating 在最近三年的年报中,我们提供了我们认为可以最能够估计伯克希尔实质价值的一张表,在今年刚刚更新资料的表中,我们以拟制的方式将通用再保的数字加入其中,也就是假设该公司自年度一开始就为我们所拥有,第一栏的数字代表我们拥有每股的投资金额(包括现金与约当现金,但扣除财务金融单位持有的证券),第二栏则是每股在扣除利息与营业费用之后,伯克希尔来自本业的营业利益(但未扣除所得税与购买法会计调整数),当然后者已经扣除了所有来自第一栏投资所贡献的股利收入、利息收入与资本利得,事实上,从这张表可以看出若是把伯克希尔分拆成两部份的话会变成怎样,其结果就等于是一家持有我们投资部位的控股公司,以及另一家经营旗下所有事业负担全部成本盈亏的营利事业。