李宁体育用品有限公司财务报表分析

李宁体育用品有限公司财务报表分析

李宁体育用品有限公司财务报表分析摘要:在当今市场环境下,上市公司的财务报表分析是企业管理的中心环节。

做好财务报表分析工作,可以正确评价企业的财务状况、经营成果和现金流量情况,揭示企业未来的报酬和风险;可以检查企业预算完成情况,考核经营管理人员的业绩,为建立健全合理的激励机制提供帮助。

本文主要根据李宁体育用品有限公司的财务报表数据作为切入的基础,分析李宁体育用品有限公司的?营状况和结果,并对其数据进行研究探讨。

主要从利润表和资产负债表整理出了各项财务指标,然后根据各项财务指标分析并说明了李宁公司在经营过程中的利弊得失,评价企业的财务状况和经营成果。

最后就该企业的经营状况,针对现存的问题,提出相应的解决办法。

关键词:李宁;体育;公司;财务;报表一、财务报表分析概述(一)财务报表分析的内涵?财务报表分析的对象是企业的各项基本活动。

财务报表分析就是从报表中获取符合报表使用人分析目的的信息,认识企业活动的特点,评价其业绩,发现其问题。

财务报表分析的基本内容,主要包括以下三个方面:分析企业的偿债能力,评价企业资产的营运能力,评价企业的盈利能力。

以上三个方面的分析内容互相联系,互相补充,可以综合的描述出企业生产经营的财务状况、经营成果和现金流量情况,以满足不同使用者对会计信息的基本需要。

(二)财务报表分析的基本程序和基本方法?进行财务报表分析,最主要的方法是比较分析法和因素分析法。

1.比较分析法比较分析法的理论基础,是客观事物的发展变化是统一性与多样性的辩证结合。

共同性使它们具有了可比的基础,差异性使它们具有了不同的特征。

在实际分析时,这两方面的比较往往结合使用。

2.因素分析法因素分析法也是财务报表分析常用的一种技术方法,它是指把整体分解为若干个局部的分析方法,包括财务的比率因素分解法和差异因素分解法。

(三)李宁体育用品有限公司经营现状2011年年报显示,李宁公司全年营业收入89.31亿元人民币,同比下降5.84%;净利润3.86亿元,同比下降达65.19%,多年来连续攀升的业绩开始下滑。

基于哈佛分析框架下的李宁公司财务分析

基于哈佛分析框架下的李宁公司财务分析李宁公司是中国领先的体育用品企业,成立于1990年。

李宁公司的业务包括设计、研发、制造、销售和分销各类体育用品,如运动鞋、运动服装、体育用品和配件等。

本文将基于哈佛分析框架对李宁公司进行财务分析。

让我们来看看李宁公司的财务状况。

根据最新财报,李宁公司的收入和净利润呈现出稳定的增长趋势。

2019年,公司实现收入124.94亿元,同比增长6.8%;净利润为亿6006万元,同比增长42.9%。

这些数字表明李宁公司的财务状况较为良好。

让我们对李宁公司的盈利能力进行分析。

利润率是衡量公司盈利能力的重要指标之一。

李宁公司的净利润率为12.8%,高于行业平均水平。

这表明李宁公司在实现收入增长的也能够有效地控制成本和费用,提高盈利能力。

我们来看看李宁公司的偿债能力。

偿债能力是评估公司偿还债务能力的重要指标。

李宁公司的资产负债比率为54.6%,较低于行业平均水平。

这表明李宁公司相对于其竞争对手来说,具有更好的偿债能力,并且能够更好地管理其资产和负债。

我们还需要考虑李宁公司的运营效率。

李宁公司的存货周转率为3.9倍,远高于行业平均水平。

这表明李宁公司在销售和分销方面具有较高的运营效率,并且能够有效地管理其库存。

让我们来分析一下李宁公司的现金流状况。

李宁公司的净现金流量为亿元,同比增长369.2%。

这表明李宁公司的现金流状况在逐渐改善,并具有良好的现金流管理能力。

李宁公司在财务状况、盈利能力、偿债能力、运营效率和现金流状况方面表现出较好的指标。

我们还需要考虑到李宁公司所面临的市场竞争和风险因素,以制定更全面的财务分析和决策。

价值链视角下企业财务战略实施研究——以李宁公司为例

Liaoning Economy为适应市场发展需求,财务管理目标的定位发生了变化,从企业利润最大化转变为企业价值最大化,建立新型财务战略理论的需求以及将价值链管理思想引入企业财务管理的重要性愈发重要。

一、基于价值链的企业财务战略的内容及制定方法价值链理论主要可拆分为内部价值链管理、纵向价值链管理、横向价值链管理,其中相互联系的价值活动共同作用为企业创造利润。

财务战略旨在谋求企业资金均衡有效的流动、实现企业整体战略。

基于价值链的企业财务战略是将财务战略落脚点转移至价值与价值活动分析,将战略管理、信息管理以及价值链管理有机结合,生成的新型财务管理模式。

1.基于企业内部价值链的企业财务战略的制定方法。

制定该战略需拆解企业内部各个价值活动,进行内部活动成本与非成本因素管控,如在“研发—采购—生产—销售”过程中,采购环节中需搜集上游企业价格信息并控制采购数量,应考虑物品质量、其供货能力以及企业间的价值链联盟关系等传统会计决策所不予考虑的因素。

2.基于企业外部价值链的企业财务战略的制定方法。

制定该战略应以自身为企业群的中心向上、向下考虑,考虑整个企业群的共赢。

上游企业以采购环节与内部价值链连接,企业需设定合理采购数量以及成本预算,与供应商建立稳定且长期的合作关系,保证上游价值实现最大。

下游企业以销售与服务环节与内部价值链连接,需扩大消费群体,增加客户忠诚度而实现企业增值。

3.基于企业竞争对手的企业财务战略的制定方法。

制定该战略应比较自身与竞争对手的价值实现,了解竞争对手的竞争优势或经营战略后对自身的财务战略加以改进,如调整差异化战略或成本领先战略。

二、李宁公司价值链视角下企业财务战略的实施李宁(中国)体育用品有限公司是国际领先的本土体育运动品牌公司,拥有品牌营销、研发、设计、制造、经销及零售能力,已经建立庞大的供应链管理体系以及分销和零售网络,采取多品牌业务发展的策略,在聚焦自有核心李宁品牌的同时,与各不同品牌合作联名。

企业盈利模式分析-以李宁公司为例

企业盈利模式分析——以李宁公司为例摘要:随着中国经济市场的飞速发展,企业如何持续保持盈利成为至关重要的问题,本文认为,公司盈利能力的核心是盈利模式,良好的盈利模式是实现高利润的关键,因此,审查公司的盈利模式非常重要。

本文首先解释了盈利模式的理论基础,介绍李宁公司的文化背景,发展过程,其次重点分析李宁公司的盈利模式的特点和方式,再通过对李宁公司的2012年—2018年的财务报表分析将其近几年盈利模式的改变为他带来的收益进行对比,最后对李宁公司盈利模式存在的问题进行分析,并对如何优化李宁公司盈利模式提出了自己的对策与建议。

关键词:盈利模式;盈利能力;李宁;利润引言随着时代进步经济的快速发展,服装业的竞争也越来越强烈,国外运动品牌纷纷入驻中国市场,这无疑给中国本土运动品牌一个大的阻力,到底要怎么才能在众多运动品牌中脱引而出呢,盈利模式就显得尤为重要。

2008年,李宁在北京奥运会上点燃了火炬,在大火中,李宁公司的公众利益有所增加,并开始领导中国当地的运动品牌。

然而,几年的努力,在大环境萧条的背景下,这位领跑者仍陷入了财务危机。

李宁公司从2012年开始销量开始严重下降,2013年至2015年期间,企业资产收益率分别为-5.97%、-12.14%、0.89%,这说明在这几年期间,李宁公司通过采取批发服装的盈利模式未能给投资者带来利益,甚至在一直亏损。

而在2017年,李宁的总资产净利率达到了7.3%,2018年总资产净利率达到了8.9%,李宁公司将盈利模式从批发模式改为零售模式,打开旧格局,开创新的思路,使利润重新达到正常值。

1 盈利模式的理论概述1.1盈利模式的概念企业取得的收入所需要通过什么样的途径这就是企业的盈利模式。

其中,根据利益关联者划分企业的收入构造、成本构造以及总的利润指标都属于盈利模式。

盈利模式是对企业各种各样获取利益方法的归纳和概述,怎么以最少的成本取得最大的收益,如何使企业的市场需求灵敏度和投入产出比的质量都得到提高,这都是企业看重的问题。

基于哈佛分析框架下的李宁公司财务分析

基于哈佛分析框架下的李宁公司财务分析李宁公司是中国领先的运动品牌之一,成立于1990年,总部位于北京。

该公司主要从事设计、生产、经营各类鞋类、服装和配件等运动产品,以及体育用品的零售业务。

作为中国本土的运动品牌,李宁公司一直在不断发展壮大,通过丰富的产品线和强大的品牌影响力,逐渐在中国和国际市场获得了一席之地。

本文将基于哈佛分析框架,对李宁公司的财务状况进行分析,以揭示该公司在财务方面的优势和挑战,为投资者和决策者提供有价值的参考。

一、李宁公司的财务状况概况1. 资产状况李宁公司的总资产规模不断扩大,主要包括现金及现金等价物、应收账款、存货、固定资产等。

存货占比较高,这说明公司在生产经营过程中需要大量的原材料和半成品,需要引起投资者的重视。

公司的固定资产规模也较大,这表明公司在生产设备和基础设施方面有一定投入。

2. 负债状况李宁公司的总负债规模也在不断增长,主要包括应付账款、应付票据、预收款项和长期负债等。

公司的短期负债占比较高,这意味着公司在短期内需要支付的债务较多,需要密切关注公司的偿债能力。

长期负债相对较少,这对于公司的长期发展是一个较好的信号。

3. 财务绩效李宁公司的营业收入和净利润呈现出不断增长的趋势,这表明公司的盈利能力较强。

企业的盈利能力受到各种因素的影响,包括市场环境、竞争态势和经营管理等。

需要对企业的盈利能力进行深入分析,以了解其真正的竞争优势。

1. 盈利能力分析盈利能力是衡量企业经营状况的重要指标之一。

李宁公司的盈利能力表现出一定的优势,主要体现在营业收入和净利润的持续增长上。

从净利润率和毛利率来看,公司的盈利水平相对较低,这可能是由于公司在市场竞争中面临着一定的价格压力和成本压力。

公司需要在提高产品附加值和管理成本方面做出更多努力,以提升盈利水平。

偿债能力是企业财务健康的重要体现。

李宁公司的偿债能力整体较强,主要表现在流动比率和速动比率上。

公司的短期负债相对较高,这可能对公司的偿债压力造成一定的影响。

基于哈佛分析框架下的李宁公司财务分析

基于哈佛分析框架下的李宁公司财务分析李宁公司是中国领先的体育用品公司,以创新和品质闻名。

在过去的几年里,李宁公司一直在寻求改善其财务状况,以确保公司的长期可持续发展。

为了更好地了解李宁公司的财务状况,本文将采用哈佛分析框架,对该公司进行财务分析。

一、李宁公司的财务状况分析1. 财务目标和战略规划李宁公司的财务目标主要集中在提高营业收入和净利润,以及增强企业的盈利能力。

该公司的战略规划主要包括扩大市场份额,提高产品品质和技术创新,以及加强营销渠道和品牌宣传。

2. 财务状况评估从李宁公司的财务报表中可以得知,该公司的营业收入和净利润在过去几年都呈现出较为稳定的增长势头。

经营费用和财务费用的增长速度明显快于营业收入,这可能影响到公司的盈利能力。

李宁公司的现金流状况较为紧张,长期债务偿还能力较弱。

3. 资本结构和财务风险根据李宁公司的财务报表数据,该公司的资本结构较为稳定,但长期债务占比较高,财务风险有所加大。

公司的偿债能力和流动性较弱,需要加强资金管理和财务规划。

4. 利润和风险李宁公司的盈利能力较强,但在面临市场竞争和市场变化的压力下,风险较高。

财务报表显示,公司的净利润率在过去几年都保持在较高水平,但需要注意的是,经营费用和财务费用的增长速度过快,可能影响到公司的盈利能力。

1. 资金筹集李宁公司在过去几年里一直在加大产品研发和营销力度,资金需求较大。

为了应对资金需求,公司采取了多种方式进行资金筹集,包括发行债券、吸收外部投资等。

2. 资本支出李宁公司的资本支出主要用于技术创新和市场推广。

公司在过去几年里加大了在研发和市场营销方面的投入,这些资本支出对公司的长期发展起到了积极的作用。

李宁公司一直在加强财务风险管理工作,包括资金管理、债务管理和流动性管理等。

公司还加大了对市场风险和经营风险的监控和评估,以确保公司的财务稳健。

李宁公司对财务绩效进行了全面评估,包括利润率、资产回报率、偿债能力、流动性等指标。

关于李宁公司2013-2015年财务状况的分析

关于李宁公司2013-2015年财务状况的分析作者:彭琛仪来源:《中外企业家》 2017年第7期文/彭琛仪李宁公司是中国家喻户晓的“体操王子”李宁先生在1990年创立的体育用品公司。

李宁公司拥有品牌营销、研发、设计、制造、经销及零售能力,产品主要包括运动及休闲鞋类、服装、器材和配件产品,在中国已经建立了庞大的供应链管理体系以及分销和零售网络。

本文运用财务管理学的相关知识,基于李宁公司发布的2013—2015年的公司年报,通过图表和文字的方式展现关键的财务数据,并对李宁公司的资产营运能力、盈利能力、发展能力进行了详细分析。

一、资产运营能力分析资产营运能力是指资产创造收入的能力。

主要用营业收入与资产之比来衡量资产营运能力。

本文将从存货周转率方面对李宁公司进行资产营运能力分析。

进行盈利能力分析。

存货周转率是企业一定时期销货成本与平均存货余额的比率,用于反映存货的周转速度。

从表1中的数据可以看出,李宁公司2013—2015年存货周转率的变化趋势呈现出“U”型,2014年的存货周转率最低,说明2014年存货管理环节出现较大问题,销售效率和存货使用效率较低,出现高库存危机;而后2015年采取了较为积极的销售策略,较好地缓解了库存积压问题,因此存货周转率趋于平稳,但仍低于2013年。

通过分析得出,李宁公司存货周转率2014年达到最低值的原因有以下四点:一是存货的储量不合理,资金占用过大,给企业流动资金周转带来了较大的困难;二是存货管理不规范,采购频繁,存货积压过多,从而库存成本和资金占用都会较高;三是存货内部控制不健全,领用原材料的时候缺乏相关的审批手续,未对亏损或报废的情况及时提出处理意见,导致采购部门无法根据存货数据制订正确的采购计划;四是企业的各部门之间对存货的库存有不同的要求,缺乏必要的交流,不能及时对存货库存做出合理的调整。

而由于在2015年李宁公司通过工厂店、折扣店、临时特卖场等渠道大力推进旧品及尾货清理,以及大规模关闭门店等措施,整体库存数量明显减少,库存周转率提升;但2015年库存量仍高达9.59亿,这表明给公司带来亏损隐患的存货问题依然存在。

浅析李宁体育用品有限公司存货与应收款管理问题

浅析李宁体育用品有限公司存货与应收款管理问题摘要中国体育用品行业的发展在2008年北京奥运会时达到顶峰,但之后开始面临由于日益激烈的竞争而导致的各种挑战,包括销售渠道的过度扩张、销售渠道库存过量、应收账款高企等营运资本管理状况。

由于中国多数服装企业包括李宁公司在内普遍采用批发式营运模式,导致这些情况持续累积。

在过去,通过实行批发式营运模式,李宁公司迅速扩张销售网络,抢占了大量的市场份额,而从近年来看,整个体育用品行业的增长速度放缓甚至下滑,饱和迹象也随之出现。

这种营运模式再也不适用于行业发展对企业的需求,并且开始影响公司的财务表现。

以李宁公司为例,本文深入分析了该公司存货与应收款管理出现的问题,并结合行业特征和公司特性,为李宁公司乃至中国整个体育用品行业和零售行业的企业提出完善存货与应收款管理的建议,以改善公司的业绩,推动行业的可持续发展。

本文基于营运资本管理的传统视角,将营运资本管理与公司战略、供应链、营运模式、商业模式和销售渠道相结合,全方位探索解决营运资本管理问题的方法,旨在为企业提供一个健康的、可持续的、全面的存货与应收款管理思路。

关键词:李宁公司;存货与应收款管理;战略;供应链;商业模式AbstractChina Sports Goods Industry reached its peak when the 2008 Beijing Olympic Games was held. Due to the subsequently increasing competition, however, it began to encounter various challenges, including over-expansion and overstock of sales channels, high level of trade receivables and other problems of working capital management. Most of the sports goods businesses in China, besides Lining Company, apply wholesale business model, which resulted in the constant aggregation of those problems stated above. Previously, Lining Company rapidly expanded its sales network using wholesale business model, taking up large majority of market shares. In recent years, however, the growth rate of the whole industry has declined, with the trend of market saturation emerging. The wholesale business model was outdated with regard to the demands laid by industry development on businesses, thus imposing adverse impact on business financial performance.This thesis, taking Lining Company for an example, thoroughly analyzes its existing problems of inventory and receivables management. Meanwhile, given to the industry features and business characteristics, this thesis provides suggestions on improvement of inventory and receivables management for Lining Company and even the whole businesses in China Sports Goods and Retail Industry, in an attempt to improve business financial performance and promote sustainable development of the industry. Integrating working capital management with strategies, business models, operating models, supply chains and sales channels, this thesis is not bound with traditional views of working capital management instead of comprehensively evaluating approaches to working capital management. The end of this thesis will conclude a healthy, sustainable and comprehensive methodology of working capital management.Key words: Lining Company; Working capital management; Strategy; Supply chain; Business model目录一、李宁公司存货与应收贸易款项管理分析 (1)(一)应收贸易款项管理分析 (1)(二)存货管理分析 (3)(三)经营周期分析 (4)二、李宁公司存货与应收贸易款项管理存在的问题 (5)(一)渠道存货积压和平均存货周转期延长 (5)(二)存货积压导致李宁公司盈利能力下降 (6)(三)应收款偏高、坏账准备高企和经营周期延长 (7)三、李宁公司存货与应收贸易款项管理问题的对策 (8)(一)以战略为导向进行营运资本管理 (8)(二)改变营运模式——深入推行渠道复兴计划 (9)1.优化库存结构 (9)2.针对性重整应收贸易款项结构 (10)(三)发展“互联网+”特色平台 (11)四、李宁公司营运资本管理对策实施效果和展望 (11)五、小结 (12)参考文献 (13)致谢 (14)。

李宁企业环境分析

李宁企业环境分析一、经济环境:2005年,中国GDP超过了18万亿元人民币,城镇居民人均可支配收入达到10493元人民币,而中国体育用品市场仅占国内GDP的0.2%,在美国,这个比例能够达到2%,其增长空间可略见一斑。

具体到户外运动产品也是同样,国外业者都认为,在五年内,中国户外用品产业50%以上增速不可能改变,美国户外用品年产值100多亿美元,欧盟年销售550亿欧元,而我国去年只有10个亿,巨大的市场潜力对欧美与日韩等户外用品市场已趋饱与的厂商业者来说,无疑就是巨大的诱惑。

二、政治环境:中国国家商务部就曾提醒国内体育用品生产企业,在奥运会前夕、中国运动市场火热的大背景下,抓紧做好各方面的准备工作。

商务部、国家知识产权局等部门建议国内体育用品生产企业能够尽快开展品牌国际化建设,进行标准化、技术开发与自主知识产权等方面与国际惯例对接的工作。

这也能够说是对中国体育用品业谋求长远进展的一个建议。

三、社会文化环境:全国人口中,0-14岁的人口为26478万人,占总人口的20.27%;15-59岁的人口为89742万人,占总人口的68.70%;60岁及以上的人口为14408万人,占总人口的11.03%(其中,65岁及以上的人口为10045万人,占总人口的7.69%)。

不一致学历人群中的体育人口分布分别占该人群的比比如下:研究生占百分之二十六点三;大学生占百分之三十五点九;高中生占百分之二十七点四;初中生占百分之十六点六;小学生占百分之九点零。

在该项统计中,除初中与小学文化程度的体育人口在该群体中所占比例比一九九六年略有下降外,其他均有所上升,特别是研究生文化程度的体育人口在该群体中的比例比一九九六年上升了二十点二个百分点。

四、李宁产品技术环境现在市场上出现的专业运动装备从前期研发到设计生产基本都是使用全球统一版型,不可能特别考虑地域差异对运动爱好者的身体特点与运动习惯的影响。

李宁作为中国国内体育用品的领导品牌,向市场推出”专为中国人设计”的专业运动产品,不但说明了中国体育用品市场的不断扩大与消费者的日渐成熟,更意味着国内的体育用品在技术研发上有了新的突破,从技术与市场开发上具备了与国际品牌在专业领域一争高下的实力。

基于哈佛分析框架下的李宁公司财务分析

基于哈佛分析框架下的李宁公司财务分析1. 引言1.1 背景介绍李宁公司是中国知名的体育用品品牌,成立于1990年,总部位于北京。

公司创始人李宁是中国著名的体操运动员,曾获得奥运会多枚金牌。

李宁公司以"让运动改变世界"为使命,致力于推动中国体育事业的发展。

公司主要产品包括运动鞋、运动服装、运动配件等,涵盖了跑步、篮球、羽毛球、网球等多个运动领域。

随着中国经济的不断发展和人民生活水平的提高,体育产业逐渐成为一个蓬勃发展的新兴产业。

李宁公司在这一趋势下也取得了长足的发展,先后与NBA签约、赞助中国国家体育代表团等,提升了品牌知名度和影响力。

随着竞争的加剧和市场的变化,李宁公司也面临着一些挑战,如怎样提升盈利能力、如何应对不断增长的市场需求等问题。

对李宁公司的财务状况进行分析,有助于了解其经营情况、竞争力以及未来发展潜力,为投资者和管理者提供参考和决策依据。

1.2 研究目的李宁公司财务分析的研究目的是为了深入了解该公司目前的财务状况及经营状况,通过对其历史发展、财务状况、营收情况、盈利能力和偿债能力进行分析,以便为投资者、管理者和其他利益相关方提供有价值的信息和建议。

通过本次研究,我们将从哈佛分析框架的角度出发,对李宁公司的财务情况进行全面的分析和评估,以便更好地了解该公司的财务运营情况,为未来的投资决策和战略规划提供重要参考依据。

通过深入研究和分析,我们希望可以发现李宁公司的优势和劣势,为公司未来的发展提供一些实质性的建议和指导,帮助公司更好地应对挑战,实现可持续发展。

1.3 研究方法研究方法是对李宁公司财务状况进行分析的核心部分。

本研究将主要采用哈佛分析框架,即通过对公司历史发展、财务状况、营收情况、盈利能力和偿债能力等方面的详细分析,来全面评估李宁公司的财务状况。

在具体的研究方法上,本研究将通过收集李宁公司的财务报表数据,包括资产负债表、利润表和现金流量表,以及相关的财务指标数据,如应收账款周转率、存货周转率、偿债能力指标等,对公司的财务状况进行深入分析。

基于哈佛分析框架下的李宁公司财务分析

基于哈佛分析框架下的李宁公司财务分析李宁公司是中国最大的体育用品制造商之一,也是世界知名的体育用品品牌之一。

公司成立于1990年,总部位于北京,目前在全国范围内拥有数百家零售店,并在全球范围内拥有数十家门店。

公司主要经营篮球、跑步、网球、羽毛球等体育用品,并在国内外体育赛事上进行赞助。

本文将结合哈佛分析框架,对李宁公司进行财务分析,从公司的财务稳定性、经营绩效、财务结构以及未来发展前景等方面进行分析,以期更全面地了解这家公司的财务状况。

一、公司财务稳定性分析1. 财务健康状况首先我们从公司的盈利能力、偿债能力以及经营能力等方面来分析李宁公司的财务稳定性。

从盈利能力来看,李宁公司的营业收入和净利润呈现出逐年增长的趋势,说明公司的盈利能力在不断提升。

在过去五年中,公司的年度净利润率均在6%以上,这表明公司有足够的盈利能力来支撑其经营活动。

其次是偿债能力,通过分析公司的偿债能力可以了解公司在遇到困难时能否及时偿还债务。

从李宁公司近年来的负债占比来看,公司的资产负债率一直保持在一个合理的水平上,说明公司在面对债务时有足够的支付能力。

最后是经营能力,通过分析公司的营业收入、营业成本以及毛利率等指标,可以了解公司在经营方面的表现。

李宁公司的毛利率近年来呈现出逐年提高的趋势,这表明公司在管理成本和提高销售价格方面取得了一定的成效,能够有效地提高公司的盈利能力。

李宁公司在财务健康状况方面表现较好。

在分析财务稳定性时,我们还需要关注公司的财务风险状况。

首先是市场风险,在过去五年中,李宁公司的市场增长率一直保持在一个较高水平上,这表明公司在市场竞争中具有一定的竞争优势,可以有效地降低市场风险。

其次是信用风险,通过分析公司的应收账款周转率和坏账准备率等指标可以了解公司的信用风险水平。

李宁公司的应收账款周转率处于一个较为合理的水平上,坏账准备率也保持在一个较低的水平上,说明公司的信用风险相对较低。

从公司的财务稳定性来看,李宁公司整体财务健康状况较好,市场风险和信用风险水平较低。

基于哈佛分析框架下的李宁公司财务分析

基于哈佛分析框架下的李宁公司财务分析李宁公司是中国一家领先的体育用品品牌,在过去几年取得了较为显著的发展。

下面将基于哈佛分析框架对李宁公司进行财务分析。

1. 李宁公司的目标与策略:李宁公司的目标是成为全球领先的体育用品品牌。

为了实现这一目标,公司采取了多元化的策略。

首先,通过签约顶级体育明星和赞助国内外体育赛事,来提高品牌知名度。

其次,公司积极开拓线上线下销售渠道,提高产品销售额。

此外,李宁公司也注重产品创新和品质提升。

2. 财务状况:从财务数据来看,李宁公司的财务状况整体良好。

公司连续几年实现了收入的增长,并且营业利润率也保持在较高水平。

公司的负债率相对较低,资产负债表稳定。

3. 收入来源:李宁公司的主要收入来源是销售体育用品。

据公司财报数据显示,公司产品销售额逐年增长。

公司还通过赞助国内外体育赛事等方式提高品牌知名度,进一步促进产品销售。

4. 成本控制:李宁公司通过成本控制来提高盈利能力。

公司注重生产成本和运营成本的控制,并且不断优化供应链管理。

通过提高自动化程度和运作效率,降低成本。

5. 创新与研发:李宁公司注重产品创新和研发。

公司拥有一支专业的研发团队,不断推出新款产品和技术。

通过不断创新,公司能够满足消费者对体育用品的需求,提高市场竞争力。

综上所述,基于哈佛分析框架对李宁公司进行财务分析,可以得出结论,李宁公司的财务状况整体良好,收入来源稳定,成本控制和创新能力较强,品牌知名度也较高。

然而,公司在面对激烈的竞争时,仍需要注重持续的创新和品牌建设,以保持竞争优势。

体育财务分析报告范文(3篇)

第1篇一、报告概述本报告旨在通过对某体育企业的财务状况进行深入分析,评估其经营成果、财务风险和盈利能力,为企业的决策层提供参考依据。

报告内容涵盖企业概况、财务报表分析、盈利能力分析、偿债能力分析、运营能力分析、财务比率分析及发展建议等部分。

二、企业概况(企业名称)成立于20XX年,主要从事体育赛事组织、体育用品销售、体育培训等业务。

公司成立以来,凭借优秀的团队、丰富的资源和良好的口碑,在体育行业取得了显著的成绩。

三、财务报表分析1. 资产负债表分析(1)资产结构分析根据资产负债表,公司资产总额为XX万元,其中流动资产XX万元,非流动资产XX万元。

流动资产中,货币资金占比XX%,应收账款占比XX%,存货占比XX%。

非流动资产中,固定资产占比XX%,无形资产占比XX%。

(2)负债结构分析公司负债总额为XX万元,其中流动负债XX万元,非流动负债XX万元。

流动负债中,短期借款占比XX%,应付账款占比XX%,预收账款占比XX%。

非流动负债中,长期借款占比XX%,长期应付款占比XX%。

(3)所有者权益分析公司所有者权益为XX万元,占资产总额的XX%。

其中,实收资本XX万元,资本公积XX万元,盈余公积XX万元,未分配利润XX万元。

2. 利润表分析(1)营业收入分析公司营业收入为XX万元,同比增长XX%。

其中,体育赛事组织收入XX万元,体育用品销售收入XX万元,体育培训收入XX万元。

(2)营业成本分析公司营业成本为XX万元,同比增长XX%。

其中,体育赛事组织成本XX万元,体育用品销售成本XX万元,体育培训成本XX万元。

(3)营业利润分析公司营业利润为XX万元,同比增长XX%。

毛利率为XX%,较上年同期提高XX个百分点。

3. 现金流量表分析(1)经营活动现金流量分析公司经营活动现金流入为XX万元,同比增长XX%;现金流出为XX万元,同比增长XX%。

经营活动现金净流入为XX万元,同比增长XX%。

(2)投资活动现金流量分析公司投资活动现金流入为XX万元,同比增长XX%;现金流出为XX万元,同比增长XX%。

李宁公司财务分析

一、财务报表分析及李宁的主要问题1.1资产负债表分析:对资产负债表进行分析,可以了解企业会计对财务状况反映的真实程度,以及所提供会计信息的质量,据此对企业资产和权益变动情况,以及财务状况作出恰当的评价。

安踏 2012201120102009绝对数相对数绝对数相对数 绝对数相对数绝对数相对数资本结构负债 249,080.50 0.27 177,576.70 0.22 132,375.90 0.19 96,607.80 0.16 所有者权益 667,068.60 0.78641,855.00 0.78573,073.20 0.81513,732.80 0.84资产 916,149.10 819,431.70705,449.10610,340.60资产结构流动资产 753,370.60 0.82 676,970.70 0.83 574,505.50 0.81 490,975.50 0.80 非流动资产 162,778.50 0.18 142,461.00 0.17130,943.60 0.19119,365.10 0.20总资产 916,149.10 819,431.70705,449.10610,340.60负债结构流动负债 230,404.50 0.92 160,437.40 0.90 116,339.30 0.88 87,246.00 0.90 非流动负债 18,676.00 0.08 17,139.30 0.1016,036.60 0.129,361.80 0.10总负债249,080.50177,576.70132,375.9096,607.80李宁 2012201120102009绝对数相对数 绝对数相对数 绝对数相对数 绝对数相对数资本结构负债 375,345.20 0.49 366,415.90 0.50 300,241.00 0.46 251,575.90 0.47 所有者权益 384,875.80 0.51 366,465.90 0.50 355,938.20 0.54 286,211.10 0.53 资产 760,221.00 1.00 732,881.80 1.00 656,179.20 1.00 537,787.00 1.00 资产结构流动资产 540,431.30 0.71 478,160.00 0.65 419,358.70 0.64 316,197.50 0.59 非流动资产 219,789.70 0.29 254,721.80 0.35 236,820.50 0.36 221,589.50 0.41 总资产 760,221.00 1.00 732,881.80 1.00 656,179.20 1.00 537,787.00 1.00 负债结构流动负债 281,449.20 0.75 306,306.70 0.84 237,164.20 0.79 186,492.80 0.74 非流动负债 93,896.00 0.25 60,109.20 0.16 63,076.80 0.21 65,083.10 0.26 总负债375,345.201.00366,415.901.00300,241.001.00251,575.901.001.1.1结构分析1.1.1.1资本结构:负债过高首先对资产负债表的整体进行解读,分析资产、负债、所有者权益之间的关系。

李宁财务资源分析

李宁的财务资源分析资产负债表与关联人士之现金-16,2730 0 0 0 流量其他-80,224-2,48611,167 -863334,059融资活动前之现金158,602 697,722 -333,500-62,466451,608 流量融资活动之现金流53,678 -220,306274,863 76,389 9,402 量新增贷款382,320 457,880 846,180 100,000 0偿还贷款-327,082-805,250-420,8000 0定息/债项工具融资0 0 0 0 0偿还定息/债项工具0 0 0 0 0股本融资36,380 23,978 11,788 16,267 9,402与关联人士之现金1,360 0 0 0 0 流量其他-39,300103,086 -162,305-39,8780现金及等同现金之212,280 477,416 -58,63713,923 461,010 增加/(减少)年初之现金及现金1,264,343 788,040 849,887 838,867 378,368 等同项目外汇兑换率变动之-6,188-1,113-3,210-2,903-511影响/(其他)年终之现金及现金1,470,435 1,264,343 788,040 849,887 838,867 等同项目货币人民币人民币人民币人民币人民币单位'000 '000 '000 '000 '000核数师意见 1 1 1 1 1经营利润率(%) 16.32 15.30 13.89 14.22 12.61营运能力分析存货周转率(倍) 11.77 13.28 10.28 8.46 9.07发展能力分析盈利增长(%) 21.80 32.15 60.04 73.25 63.44通过对其偿债能力指标、盈利能力指标、营运能力指标、发展能力指标的分析得出企业财务资源状况。

李宁财务报表分析

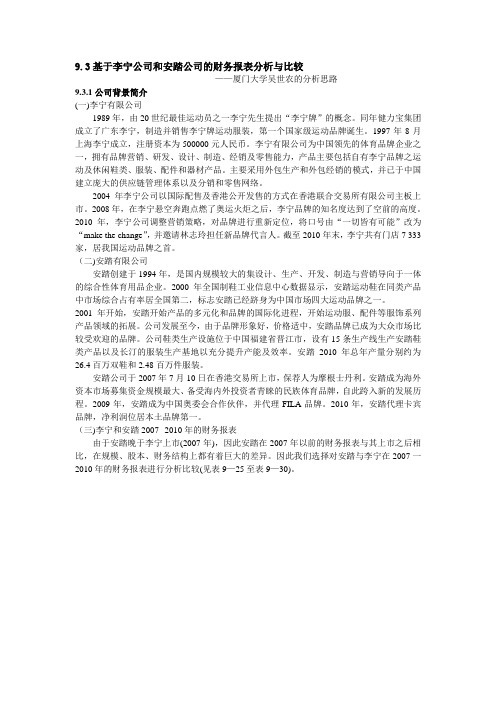

9.3基于李宁公司和安踏公司的财务报表分析与比较——厦门大学吴世农的分析思路9.3.1公司背景简介(一)李宁有限公司1989年,由20世纪最佳运动员之一李宁先生提出“李宁牌”的概念。

同年健力宝集团成立了广东李宁,制造并销售李宁牌运动服装,第一个国家级运动品牌诞生。

1997年8月上海李宁成立,注册资本为500000元人民币。

李宁有限公司为中国领先的体育品牌企业之一,拥有品牌营销、研发、设计、制造、经销及零售能力,产品主要包括自有李宁品牌之运动及休闲鞋类、服装、配件和器材产品。

主要采用外包生产和外包经销的模式,并已于中国建立庞大的供应链管理体系以及分销和零售网络。

2004年李宁公司以国际配售及香港公开发售的方式在香港联合交易所有限公司主板上市。

2008年,在李宁悬空奔跑点燃了奥运火炬之后,李宁品牌的知名度达到了空前的高度。

2010年,李宁公司调整营销策略,对品牌进行重新定位,将口号由“一切皆有可能”改为“make the change”,并邀请林志玲担任新品牌代言人。

截至2010年末,李宁共有门店7 333家,居我国运动品牌之首。

(二)安踏有限公司安踏创建于1994年,是国内规模较大的集设计、生产、开发、制造与营销导向于一体的综合性体育用品企业。

2000年全国制鞋工业信息中心数据显示,安踏运动鞋在同类产品中市场综合占有率居全国第二,标志安踏已经跻身为中国市场四大运动品牌之一。

2001年开始,安踏开始产品的多元化和品牌的国际化进程,开始运动服、配件等服饰系列产品领域的拓展。

公司发展至今,由于品牌形象好,价格适中,安踏品牌已成为大众市场比较受欢迎的品牌。

公司鞋类生产设施位于中国福建省晋江市,设有15条生产线生产安踏鞋类产品以及长汀的服装生产基地以充分提升产能及效率。

安踏2010年总年产量分别约为26.4百万双鞋和2.48百万件服装。

安踏公司于2007年7月10日在香港交易所上市,保荐人为摩根士丹利。

安踏成为海外资本市场募集资金规模最大、备受海内外投资者青睐的民族体育品牌,自此跨入新的发展历程。

李宁公司哈佛框架下的财务报表分析-财务会计毕业论文-本科毕业论文-毕业论文

李宁公司哈佛框架下的财务报表分析-财务会计毕业论文-本科毕业论文-毕业论文——文章均为WORD文档,下载后可直接编辑使用亦可打印——财务报表分析毕业论文第四篇:李宁公司哈佛框架下的财务报表分析摘要:中国是一个体育大国。

近年来,随着人民生活质量的不断提高和国民经济的可持续发展以及体育消费意识的增强,我国体育用品品牌在市场环境中呈现出了迅速发展的趋势。

作为中国领先体育品牌公司之一的李宁体育用品有限公司,2004年在香港联交所上市,成了中国第一家在联交所上市的体育用品公司。

但是在当今复杂社会经济背景下,李宁不仅经历着国际知名体育用品品牌的打压还被国内体育用品公司赶超,在发展前景上面临巨大的威胁和挑战。

因此对该公司财务方面的分析也变得十分重要。

据此,以李宁体育用品有限公司为研究对象,采用哈佛分析框架对其2016-2018年度财务报表进行分析,不同于传统财务报表数据的分析,而是从战略、会计、财务、前景四个维度对企业进行多方面分析。

关键词:哈佛分析框架; 李宁体育用品有限公司; 财务报表分析;1 公司简介李宁公司成立于1990年,2004年6在香港地区上市。

29岁的它(0233.HK)同李宁本人一样经历了高峰和低估,2001年,公司营收高达百亿,但从第二年开始,公司的业绩呈现出了颓势,之后的三年更是连续亏损,李宁国内运动品牌第一的头衔也让给了安踏(02020.HK),差距也不断拉大。

危急时刻,李宁于2015年重新担任行政总裁(CEO)一职,使公司战略得到调整,经营状况也开始逐步好转。

变化首先在李宁的产品形象上得以体现,新产品线的四字logo中国李宁成为巴黎时装周、纽约时装周上醒目的中国符号。

重新焕发青春的李宁公司不断提速,从巨亏31亿到营收破百亿,2019年上半年,公司营收增长33%,净利增长196%,正迎来近十年来的新巅峰。

2 哈佛框架下的财务报表分析2.1 哈佛分析框架的概述哈佛分析框架是在2002年由哈佛三位学者提出的财务分析框架,主要从四个角度:战略分析、会计分析、财务分析和前景分析,将定量分析和定性分析相结合,能够充分有效把握财务分析方向。

李宁2015—2021年财务分析报告

李宁2015—2021年财务分析报告2008年的北京奥运会,阿迪达斯成为了官方合作伙伴,2022年的北京冬奥赛场,国产品牌安踏取代阿迪成为新的官方合作合伙;同时李宁、匹克等国产运动品牌跟随运动员频频出圈。

在历史的长河中,国产运动品牌的市场格局发生了翻天覆地的变化。

进入2022年以来,港股市场整体走势低迷,市场信心不断受到冲击。

根据数据显示,李宁、特步、安踏等品牌所在的体育用品板块,整体也呈现低迷趋势。

在这样的背景下,国产运动品牌李宁发布了其2021年的全年业绩:2021年营收达225.72亿元,同比增长56%;净利润达40.11亿元,同比增长136%。

纵观近几年李宁的营收曲线可以看出,在近几年较为疲软的零售消费环境下,李宁仍呈现出较好的增长趋势。

从营收指标来看,2015年增长率为17%;2016年增长率为13%,2017年增长率为11%,2018年增长率提升到了18.4%,营收首次突破百亿大关,达到了105亿元,李宁在2019、2020、2021的全年营收分别为138.7亿、144.57亿、225.72亿,同比增长分别为32.0%、4.2%、56%,整理来说实现了持续性营收增长,整体发展呈现向好趋势。

超越了2010年的95亿元的营收额,这应该是一个标志性的事件,李宁迎来了全面性的复苏。

钱炜自2019年9月出任李宁集团联席行政总裁以来,就将零售放在了公司发展的最重要位置,并将单店销售设定为未来增长的主要驱动力。

但突如其来的疫情打乱了节奏。

在今年1月的懒熊第五届体育产业嘉年华上,钱炜总结道,“2020年是两条腿走路,一条腿走眼前的路,还有一条腿要为未来铺路”。

走好“眼前的路”,核心有两点。

第一,开源节流,保证毛利表现。

第二,确保库存健康。

疫情让线下零售受到严重影响。

要想开源,线上无疑变得更加重要。

钱炜也在发布会上直言,“2020年电商业务,以加强业绩增长为业务重点,同时推进线上线下业务融合”。

在零售行业非常重要的库存指标上,李宁总存货下降5%。

李宁财务报告分析总结(3篇)

第1篇一、引言李宁,作为中国体育用品行业的领军品牌,自1990年创立以来,凭借其独特的品牌魅力和不断创新的精神,在全球范围内赢得了广泛的认可。

本报告将对李宁近三年的财务报告进行深入分析,旨在揭示其财务状况、经营成果和未来发展潜力。

二、财务报表概述1. 资产负债表分析(1)资产结构从李宁的资产负债表来看,其资产主要由流动资产、固定资产和无形资产构成。

流动资产中,存货和应收账款占据较大比例,说明公司销售规模较大,但同时也面临存货管理和应收账款回收的风险。

(2)负债结构李宁的负债主要包括流动负债和长期负债。

流动负债中,应付账款和短期借款占比相对较高,说明公司在供应链管理方面具有一定的优势,但同时也需要关注短期偿债压力。

(3)所有者权益李宁的所有者权益主要由股本和资本公积构成,近年来呈现稳定增长态势,表明公司盈利能力和股东回报水平不断提高。

2. 利润表分析(1)营业收入李宁的营业收入近年来保持稳定增长,这得益于其品牌影响力的提升和产品线的丰富。

特别是在体育用品市场逐渐回暖的背景下,公司营业收入有望继续保持增长。

(2)毛利率李宁的毛利率近年来有所波动,但整体保持较高水平。

这主要得益于公司对产品结构的优化和成本控制能力的提升。

(3)净利率李宁的净利率近年来也呈现波动,但整体保持稳定。

这表明公司在提升盈利能力的同时,也注重风险控制。

3. 现金流量表分析(1)经营活动产生的现金流量李宁的经营活动产生的现金流量近年来保持稳定,这主要得益于公司良好的销售业绩和有效的成本控制。

(2)投资活动产生的现金流量李宁的投资活动产生的现金流量近年来有所波动,这主要与公司投资新项目、扩大产能等因素有关。

(3)筹资活动产生的现金流量李宁的筹资活动产生的现金流量近年来有所增加,这主要与公司进行股权融资和债券发行有关。

三、财务状况分析1. 盈利能力分析(1)毛利率分析李宁的毛利率近年来保持在较高水平,表明公司在产品定价和成本控制方面具有优势。

基于哈佛分析框架下的李宁公司财务分析

基于哈佛分析框架下的李宁公司财务分析李宁公司是中国一家知名的运动品牌公司,始于1990年,发展至今,已经成为中国体育用品行业的领军企业之一。

对于李宁公司而言,财务分析是了解公司财务状况的重要手段,哈佛分析框架则是一种常用的分析模型,本文就在哈佛分析框架的基础上,对李宁公司的财务状况进行分析。

1.市场定位李宁公司的核心业务是生产运动装备和鞋类产品,主营业务可以分为两大类:运动鞋和运动服。

根据公开资料,李宁公司最初是以生产体操鞋和衣服起家的,丰富的品种和良好的质量获得了市场的认可,逐步拓展到其它运动领域,如篮球、足球、乒乓球等等。

2.经营模式李宁公司的经营模式主要是以品牌及渠道为核心,公司以品牌战略为依托,在整个运动市场中,探索出自己的独特角色,实现品牌差异化。

在产品研发和设计方面,李宁公司不断寻求创新和突破,投入大量资金提高产品和生产技术,扩大产品数量和类型,提高产品的品质和先进性。

在销售渠道方面,李宁公司发展了自己的零售网络,并通过互联网和电子商务等新渠道,拓展了市场份额。

3.财务状况3.1 财务分析:2018年,李宁公司的总资产为人民币149.2亿元,净资产为人民币70.5亿元,比2017年的总资产人民币138.7亿元、净资产人民币67.8亿元有了较大的增长。

3.2 盈利能力:2018年,李宁公司实现营业总收入人民币82.2亿元,同比增长11%;净利润为人民币9374万元,同比增长30.9%。

公司净利润持续增长,说明李宁公司的盈利能力比较稳定,有效地利用资源并获得营业收入。

3.3 偿债能力:李宁公司2018年短期借款为人民币46.2亿元,长期借款为人民币29.7亿元,比2017年同期分别增长27.1%和12.8%,但公司资产负债率为50.9%,相比去年同期略有下降,显示了公司资产负债状况稳定,偿债能力较强。

3.4 资产质量:李宁公司的应收账款和存货占用了公司较大的负债比重,这表明公司的资产质量还有改进的空间。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

矿产资源开发利用方案编写内容要求及审查大纲

矿产资源开发利用方案编写内容要求及《矿产资源开发利用方案》审查大纲一、概述

㈠矿区位置、隶属关系和企业性质。

如为改扩建矿山, 应说明矿山现状、

特点及存在的主要问题。

㈡编制依据

(1简述项目前期工作进展情况及与有关方面对项目的意向性协议情况。

(2 列出开发利用方案编制所依据的主要基础性资料的名称。

如经储量管理部门认定的矿区地质勘探报告、选矿试验报告、加工利用试验报告、工程地质初评资料、矿区水文资料和供水资料等。

对改、扩建矿山应有生产实际资料, 如矿山总平面现状图、矿床开拓系统图、采场现状图和主要采选设备清单等。

二、矿产品需求现状和预测

㈠该矿产在国内需求情况和市场供应情况

1、矿产品现状及加工利用趋向。

2、国内近、远期的需求量及主要销向预测。

㈡产品价格分析

1、国内矿产品价格现状。

2、矿产品价格稳定性及变化趋势。

三、矿产资源概况

㈠矿区总体概况

1、矿区总体规划情况。

2、矿区矿产资源概况。

3、该设计与矿区总体开发的关系。

㈡该设计项目的资源概况

1、矿床地质及构造特征。

2、矿床开采技术条件及水文地质条件。