2015年巴菲特致股东的信

巴菲特2015年致股东公开信

触

“ 股神 ” 沃 伦・ 巴菲特

3O E c o n o p I I V 0 4 / 2 0 1 5

五 十 年 的变 与不 变

巴菲特 2 0 1 5 年 致股 东 公 开信

长久以来,“ 股神”巴菲特写给伯克 希尔公司股 东的公开信, 因为充满 了关于投资和商业 的朴素

世 金 融

D i a m o n d S ) 、 从事 飞行 培 训 务 的飞 安 同际公司、 鞋 公司 ( t t . I { . B x ’ 0 w n a n d D e x t e I ’ ) 等拥 有股份 。 同时, 伯 克希 尔还持

关于控股 ,巴菲特 明确表 明: “ 对 于伯克希

神 各种真知灼 见的最佳 途径 。

在 这 封 K信 中 巴菲特 对过 5 o 年 的投 资

心得 、 继 承 人问题 、 们克希 尔控 制权、 好 公

司标 准等 多 题作 r 深入解 凄。

巴菲特、 查理・ 芒格和伯克希尔

巴菲特 是迄 今为 全球 成功的投 资家 。

他 完 全依 靠在 证 券 市场进 "投 资, 赚取 了 数百 亿荚 c A " J 财富 足他 似乎 又置 身证

投资提 供了充足的现 金流 。 巴菲 特 2 0 1 5 年致 股 东 信的 第一页, 就将 伯 克希 尔业绩与标普5 0 0 指数表现作 了对 比。

分。 一 . 士以 来, 巴菲特 郜 { 皮市场 看作股市 风

向 标, 其“ 稳、 准、 狠” 的 选股 能力, 使得 成

千} 的人一 一 尤 其足 价 值 投资 者, 成 为

0 4 / 2 0 1 5 E c o n o my 3 1

巴菲特致合伙人致股东的信全集(最完整版)

巴菲特致合伙人致股东的信全集(最完整版)一:本书介绍为了把《巴菲特致合伙人+致股东的信》这套资料整理出来,我花了将近一年时间。

我相信我整理的这套资料应该是国内最完整最准确的版本。

为什么这么说呢?首先巴菲特写的信原版都是英文的,而且从1950年代一直写到了现在,时间跨度达60多年,国内的翻译版本很乱很杂,都是这个翻译一点,那个翻译一点,没有一个相关领域的权威人士从头译到尾。

而这些版本,大多都残缺不全,找一封完整的信出来都很难,更何况60多年,60多封信。

本人打印出来的完整版,800多页,分为上下两本。

我在很多年前就开始阅读这些资料,深深的被上面所说的问题所困扰,我非常希望能有一套完整而准确的资料来研读,然而无论是从线上还是线下各种渠道找到的资料都是残缺的,错乱的,不完整的。

于是我只能自己花时间来编辑,整理,并对照英文原版,把其中残缺的,被删的,及其大量的表格(几乎所有版本都删除或不翻译表格,而我认为没有表格数据就好像研究公司不看财务报表一样不知所云),备注,全都翻译并补充完整,纠正了里面大量的文字和数据错误,把所有的信都按书本规格做好排版。

在做这些工作的时候,我只有一个原则,就是还原巴菲特写的一字一句,我从不按自己的主观删掉一句话,也不敢增加一句话,力求做到原汁原味,因为对于这样伟大的作品,我认为我没有资格改动其中的一个字。

全书目录,整套书按照专业书籍规格排版,阅读起来非常方便。

这一切都是值得的,暂且把《巴菲特致合伙人+致股东的信》看成是一本书吧,虽然十几年来我几乎天天书不离身,但没有任何一本书对我人生的影响有这么大。

自打我走向社会以来,就把投资作为我事业的一个方向,但在前面5年,我看了无数投资方面的书,也研究过无数公司,却一直没看懂投资的游戏规则,我像个迷路的小孩一样不知道该走向何方,直到我看了这本书,我突然找到了人生的灯塔。

刚看完第一遍,我就知道我的投资之路应该怎么走了,也明白了我的人生该怎么走。

慢慢暴富:巴菲特致股东信1957-2021年全集

慢慢暴富:巴菲特致股东信1957-2021年全集展开全文你选择哪一个?A股神似乎不再“神”了。

巴菲特公司的股价在过去一年、五年和十年的表现,都不如美股大盘。

巴菲特终于开始改变对科技股的态度,在“买错”IBM之后,重仓了看起来没什么想象力的苹果。

当然,在他漫长的投资历程中,10年只是一个很小的衡量尺度。

《巴菲特超越价值》作者简恩认为:如果置于长期视野下,价值投资可能就是“战无不胜”的,但在某一个时期,它显然未必如此,这就更需要有足够的耐心。

概括而言,在市场下跌周期,价值投资的作用比较明显,但在上涨周期(例如过去十年),价值投资的表现未必很强,但也不会差很多。

一个普通人如果早年花1000美元买巴菲特的公司股票,现在大约值两千多万美金。

这算得上暴富了。

然而,多少人能够如此跨越大半个世纪?也有人会说,你买比特币也可以爆赚一万倍啊。

的确,巴菲特是靠“慢慢暴富”,成为世界首富的。

•巴菲特99%的净身家都是50岁以后挣得;•巴菲特近96%的财富在60岁以后才拥有。

一夜暴富,和慢慢暴富,你选择哪一个?巴菲特已经90岁了,未必有机会再次证明“价值投资”的魔力,他也不必。

而你还年轻。

B在这样一个追求十倍、百倍回报的时代,价值投资还有用吗?广义而言,一切投资都是价值投资。

重仓苹果股票的人,和All in比特币的人,可能都觉得自己是价值投资者。

差异也许在于:•对价值的定义;•对价值的评估;•对价值的实现。

所以,我们可以将巴菲特的价值投资,称为狭义价值投资。

价值投资的理念只有四个:1、买股票就是买公司;2、“利用”市场先生的情绪;3、安全边际;4、能力圈。

前三个都是巴菲特的老师本杰明·格雷厄姆的概念。

不过,有趣的是,巴菲特和芒格第一次见面,就是吐槽自己老师的理念。

后来,受芒格影响,巴菲特开始用不那么便宜的价格买好的公司。

所以,即使是狭义价值投资,也是在不断演变的。

但是,价值投资的四个基本理念,的确可以作为投资的“元认知”。

历年巴菲特致股东的信

历年巴菲特致股东的信1. 引言巴菲特是世界著名的投资大师,他每年都会给伯克希尔·哈撒韦公司的股东写一封信,回顾过去一年的投资业绩并分享他的投资理念和经验。

这些信件被广大投资者视为宝贵的财富,对于了解投资思路和取得成功的秘诀具有重要意义。

本文将梳理巴菲特历年来致股东的信,分析其核心观点和投资哲学,帮助读者更好地理解巴菲特的投资思路。

2. 信件内容分析2.1 信件的风格与结构巴菲特的致股东信件以其简洁直接的风格著称。

他善于用通俗易懂的语言解释复杂的投资概念和原理,使得普通投资者也能够理解。

同时,他还会通过丰富的例子和幽默的语言来增加可读性,使信件更加生动有趣。

信件的结构一般分为几个部分,包括对过去一年业绩的回顾、对未来发展趋势的展望以及一些投资哲学和建议。

巴菲特会详细解释伯克希尔·哈撒韦公司的业务和投资情况,并对公司的发展方向和策略进行阐述。

此外,他还会分享一些关于价值投资和长期投资的理念,为股东提供指导。

2.2 投资哲学与核心观点巴菲特的投资哲学主要包括以下几个核心观点:2.2.1 长期投资巴菲特强调长期投资的重要性。

他认为,股票投资应该像买入一家公司一样,着眼于公司的长期价值,并持有股票直到其价值被市场充分认可。

这种投资方式相对于短期交易来说,能够减少交易成本并获得更好的回报。

2.2.2 价值投资巴菲特是价值投资的倡导者。

他的投资逻辑是基于购买被低估的股票,即公司的内在价值大于市场给予的估值。

他会通过详细的财务分析和研究,寻找具备长期优势和稳定盈利能力的公司,然后以较低的价格买入。

2.2.3 经济周期和风险在信件中,巴菲特经常提到经济周期和风险的影响。

他指出,市场的波动和风险是难以避免的,但长期来看,经济的发展和公司的增长将推动股票市场向上。

因此,投资者应该有耐心和长远的眼光,不被短期的市场波动所影响。

2.3 具体案例分析在信件中,巴菲特经常会通过具体案例来说明自己的投资决策和经验。

《巴菲特忠告中国股民》(249页)

《巴菲特忠告中国股民》第一章:投资心态篇一、理性看待股市波动中国股市如同世界上其他股市一样,有时风平浪静,有时惊涛骇浪。

作为股民,我们要学会理性看待股市的波动。

巴菲特曾说:“投资成功的关键在于,当别人贪婪时恐惧,当别人恐惧时贪婪。

”这句话告诉我们,在股市中保持冷静至关重要。

不要盲目跟风,也不要被市场的短期波动所影响,坚定自己的投资信念。

二、长期投资,耐心等待巴菲特一直倡导长期投资,他认为投资就像种树,需要耐心等待它生根发芽、茁壮成长。

中国股民在投资过程中,要学会耐心持有优质股票,不要被短期的涨跌所迷惑。

时间是检验投资成果的最佳标准,只有经得起时间考验的投资,才能带来丰厚的回报。

三、拒绝投机,坚守价值投机行为在股市中屡见不鲜,但巴菲特告诉我们,真正的投资者应该坚守价值。

在中国股市,有很多具有潜力的优质公司,我们要学会挖掘这些公司的价值,而不是盲目追求短期的利润。

投机或许能带来一时的快感,但长期来看,坚守价值才是投资成功的基石。

四、学会独立思考在股市中,盲目跟风、听信谣言是很多股民亏损的原因。

巴菲特强调,投资者要学会独立思考,对自己的投资负责。

在研究股票时,要深入了解公司的基本面、行业前景、管理层素质等方面,形成自己的投资观点。

只有这样,才能在股市中立于不败之地。

第二章:投资策略篇五、专注于自己的能力圈巴菲特提倡投资者应该专注于自己的能力圈,即只投资自己熟悉和了解的领域。

中国股民在挑选股票时,应避免涉足自己不熟悉的行业,因为不了解往往意味着更高的风险。

在自己的能力圈内,你可以更准确地评估企业的价值和潜在风险,从而做出更明智的投资决策。

六、寻找具有护城河的企业巴菲特认为,具有宽阔护城河的企业更容易保持竞争优势,从而为投资者带来持续稳定的回报。

中国股民在选股时,应寻找那些拥有品牌、专利、市场地位等护城河的企业。

这样的企业往往能够在市场竞争中脱颖而出,为股东创造价值。

七、关注企业的盈利能力投资股票的本质是投资企业,而企业的盈利能力是衡量其价值的关键。

巴菲特给股东的一封信

巴菲特给股东的一封信沃伦 E. 巴菲特(Warren E. Buffett)伯克希尔-哈撒韦公司CEO,全球最知名的投资大师,被誉为“股神”。

在《福布斯2016全球富豪榜》中,巴菲特排名第二;他也是世界上最知名的慈善家,将自己的绝大部分财富都捐献给慈善事业,被美国人称为“除了父亲之外最值得尊敬的男人”。

伯克希尔-哈撒韦公司是一家世界著名的保险和多元化投资集团,2017年12月其市值已超过4800亿美元。

每年,巴菲特都要向伯克希尔股东发表一封年度信件,但这封信的受众远远超过该公司的股东群体,全世界的投资者和企业家都希望从致股东信中了解这位伟大投资家的投资思想与管理智慧。

劳伦斯 A.坎宁安(Lawrence A. Cunningham)巴菲特的“御用”编辑。

自1996年起协助巴菲特编撰并出版超级畅销书《巴菲特致股东的信》。

巴菲特每年写给伯克希尔股东的信都采用第一人称,并由巴菲特本人亲笔撰写;坎宁安负责全书的主题设置与内容整理,他的工作得到巴菲特高度评价,迄今两人已合作《巴菲特致股东的信》至第4版。

.坎宁安还著有《超越巴菲特的伯克希尔》《向格雷厄姆学思考,向巴菲特学投资》等书。

他的研究曾发表在哥伦比亚大学、康奈尔大学、哈佛大学等一流名校的研究期刊上。

他还经常在《华尔街日报》《金融时报》《纽约时报》上发表专业观点。

◆译者简介◆杨天南北京金石致远投资管理CEO、金融投资家、财经专栏作家。

美国圣地亚哥大学金融MBA。

第一个亲赴奥马哈与巴菲特握手的中国人。

出身于金融世家,具有25年金融市场投资经验,长于资产规划、投资管理,涉及A股、港股、美股等资本市场。

其管理的金石旗下基金,截至2017年1月,所有基金的所有投资人全部盈利。

多年从事财务健康投资理念的研究、实践与传播。

曾作为中央电视台财经频道(CCTV2)访谈嘉宾,并在北京理工大学管理与经济学院教授MBA投资学课程。

著有《规划财富人生》《一个投资家的20年》(荣获亚洲财经最具影响力财经书刊评选第一名)。

巴菲特至股东的信中文版

致的股东:2011年我们的A股和B股每股账面增长了%.在过去47年,即现任层就职以来,账面价值从每股19增长到99860美元,年复合增长%.伯克希尔副董事长,我的合伙人查理-对2011年取得的进展感到满意,以下是要点:董事会的主要工作是确保让合适的人选来运营我们的业务,确认下一代领导人并让他们做好准备明天就可以接管公司.我在19个公司董事会任职,伯克希尔董事们在继承方案上投入的时间和努力是最多的.更重要的是,他们的努力得到了回报.2011年开始的时候,Todd Combs作为一名经理加入了我们,在年末结束不久,Ted Weschler也加入了我们.他们两个人都拥有杰出的投资技能,以及对伯克希尔的承诺.在2012年他们两人只掌管数十亿美元资金,但他们拥有的大脑、判断力和魅力,可以在我和查理不再运营伯克希尔时掌管整个投资组合.你们的董事会对于谁会成为CEO的继任人也同样热情.同样我们也有两个非常好的超级替补.我们到时候可以做到无缝交接,而伯克希尔的前途将保持光明.我的98%以上净都是伯克希尔,他们将进入各种慈善.将如此多资金投入到一只股票中并不符合传统智慧.但我对这一安排感到满意,我知道我们的业务质量好并且多元化,而管理他们的人又如此能干.有了这些资产,我的继任者就有了良好的开端.不要把这段话解读为我和查理会去哪里.我们仍非常健康,并且喜欢我们做的事情.在9月16日,我们收购了路博润,一家生产添加剂和其他特殊化学制品的全球性公司.自James Hambrick在2004年成为CEO以来取得了杰出的成绩.税前利润从亿美元增长到亿美元.路博润在特殊化学领域将会有很多附加的收购机会.其实,我们已经同意了三起收购,成本为亿美元.James是一个有原则的买家,一个超级的公司运营者.查理和我都迫切希望扩张他的管理领域.我们的主要业务去年也表现很好.实际上,我们五个最大的非公司,BNSF,Iscar,路博润,Marmon集团和中美能源都取得了创纪录的盈利.这几项业务2011年税前共盈利超过90亿美元.而在七年前,我们只拥有其中一家,就是中美能源,当时其税前盈利为亿美元.除非在2012年走弱,我们这五项业务应该都能再创纪录,总盈利能够轻易超过100亿美元.总体来说,我们运营的所有公司2011年在房地产、工厂和设备上投入了82亿美元,比之前的记录还要高20亿美元.大约有95%的支出都是在美国,这可能会让那些觉得我们的国家缺乏投资机会的人感到吃惊.我们欢迎海外的项目,但是预期未来伯克希尔的资金承诺主要还是在美国.2012年这方面的开销会再创纪录.我们的保险业务继续为无数其他机会提供没有成本的.这个业务制造的是“浮款”——这些钱不属于我们,但我们可将之用于投资给伯克希尔带来好处.同时如果我们在损和成本方面的支出比我们收到的保费少,我们就赢得了一笔额外的承销费用,意味这比浮款的成本比零还要少.尽管我们不时会出小一些承保损失,我们现在已经连续9年都获得了承销利润,总额高达170亿美元.在过去的9年时间,我们的浮款从410亿美元上升到现在创纪录的700亿美元.保险是我们的一个好业务.最后,我们在上做了两项重大投资:1、50亿美元购买美国6%的优先股,同时获得权证可以在2021年9月2日之前以每股美元的价格购买7亿股普通股.2、6390万股IBM股票,成本为109亿美元.加上IBM,我们现在在四家非常优秀的公司里占有大量股份:美国运通13%,可口可乐%,IBM %,富国银行%.当然,我们也拥有很多小一点,但同样重要的仓位.我们将这些持仓视为在伟大的公司里的合伙人利益,而不是基于短期前景可供出售的.这些公司的盈利情况还远未反应在我们的盈利中.只有我们从这些公司的分红反应在我们的报告中了.长期来说,在这些公司未分配的盈利中,归属我们所有权的那一部分对我们来说至关重要.因为我们将通过各种方式使用这些盈利,来增加未来的盈利和投资对象的分红.他们也可以用来回购股票.如果我们在去年就持有我们现在的仓位,我们从这“四大”公司中就可以获得亿美元的分红.这一部分就会出现在伯克希尔的收入报告中.我们这个季度的盈利就会高得多,为33亿美元.查理和我相信我们账本上没有报告的24亿美元将为伯克希尔创造同等的价值,因为它可以增加未来数年的盈利.我们预期这四家公司的盈利和分红2012年会继续增长,并在未来许多年都会增长.十年后,我们持有的这四家公司盈利可能为我们带来会70亿美元盈利,其中有20亿美元的分红.我的好消息报完了.接下来是2011年伤害我们的一些事情:过去几年,我花了20亿美元购买了Energy Future Holdings发行的多种,后者是一家为德克萨斯州的部分地区提供服务的电力运营商.这是一个错误-巨大的错误.从大的方面衡量,这家公司的前景与天然气价格的前景联系在一起,而后者在我们购买后大幅下跌并一直在低估徘徊.尽管自购买后我们每年收到大约亿美元的利息支付,但除非天然气价格大幅上升,否则这家公司的支付能力将很快耗尽.我们在2010年对这笔投资提了10亿美元减记.去年又补提了亿美元.在年底,我们将这笔债券的账面价值按其市值亿美元确认.如果天然气价格维持在目前水平,我们很可能将面临更多损失,金额甚至最终能够抹去目前的账面价值.相反,如果天然气价格大幅回升,我们将会恢复部分,甚至全部的减记额.无论结果如何,在我购买债券的时候都算错了损失概率.在网球术语中,这是你们的主席一次非常重大的非受迫性失误.在2011年,三项大规模的同时也是非常有吸引力的固定收益投资被其发行人赎回了.瑞士再保险,高盛和GE在赎回证券时一共向我们支付了128亿美元,这些证券此前每年给伯克希尔创造12亿美元的税前收益.这么一大笔收益需要再投资,尽管我们对Lubrizol的收购抵消了大部分的影响.去年,我告诉你们“房地产复苏很可能在一年左右时间内开始.”我错的离谱.我们拥有5家,其业绩受到房地产业的显着影响.这直接影响了Clayton Homes的业绩,后者是美国最大的移动房屋制造商,占到2011年此类房屋建造量的7%.此外,Acme Brick,Shaw地毯,Johns Manville隔热层和MiTek建筑产品都受到建筑活动的极大英系那个,我们的5家房地产相关公司在2011年共录得税前收益亿美元.这与2010年类似,但低于2006年的18亿美元.房地产会复苏的-你能够对此确信无疑.长期看,房屋的数量需与家庭的数量相当在考虑通常比例的空置率后.然而,在2008年前的一段时期内,美国增加的房屋数量高于家庭数量.不可避免的,最终我们造了太多的房屋,泡沫破裂的威力动摇了整个经济.这还给房地产业带来了另一个问题:在衰退初期,新家庭形成的速度放缓,在2009年这一下滑非常剧烈.这一毁灭性的供求关系等式如今逆转了:每天新的家庭数量要多于房屋.人们可能在充满不确定的时期搁置置业,但最终荷尔蒙会接管一切.在衰退期间,一些人最初的反映可能是“暂时同居一室”,但与对方父母同居一室很快会失去吸引力.我们目前每年建造60万个家庭房屋-远低于新家庭形成的数量-购买和租赁需求正在吸收此前遗留下的过度供给.这一过程在美国各地已不同速率开展;不同地区的供需情形不同.然而当这种修复发生时,我们的房地产相关企业却手忙脚乱,他们在2006年的员工数字为58769,而如今却只有43315.作为经济中至关重要的部门,它不仅包含建筑业,还包含所有对其依赖的,房地产业仍然在经历其自身的衰退过程中.我相信这是就业复苏远远落后于我们在经济的绝大部分行业所看到的稳固和显着的复苏的原因.明智的货币和财政政策在缓和衰退中起到重要作用,但这些政策工具不会创造家庭,也不能消除多余的房屋.幸运的是,人口因素和我们的市场体系将会恢复所需的平衡-很可能在不久之后.当那一天来临的时候,我们的年均住宅建造量将再度达到100万栋或更多.我相信,一旦这种情形发生后,那些自命权威的人将对失业率的下降程度感到惊讶.他们将再度意识到1776年以来就一直确认的事实:美国的好日子还在前面.内含查理和我使用的每股内含价值的增长率来衡量我们的业绩表现.如果我们的长期内超过标普500的表现,我们就配得上自己的薪水.如果未能超过,那么我们得到的薪水太多了.我们没有办法准确定位内含价值.尽管其价值被大幅低估,但我们确实有一个有效的代理指标:每股账面价值.这一指标在大部分毫无意义.然而在伯克希尔,账面价值大致追随企业价值波动.这是因为伯克希尔的内含价值超过账面价值的幅度不会每年大幅变化,尽管这一差异在大部分年份内都是增加的.长期看,这一差异在绝对值上可能越来越大,但企业价值/账面价值的比例却大致稳定,因为其分子、分母同时变大.我们此前经常强调我们的账面价值表现在糟糕的日子里几乎确定超过标普500的表现,在股市强劲的时候将会弱于指数表现.真正的考验是我们长期做的如何.去年的年报包含了一张表格列出了自我们在1965年接手伯克希尔后的42个5年期间例如1965-69,1966-70的业绩表现.所有的期间都显示我们的账面价值表现击败了标普,我们的记录一直持续到2007-11.去年我列出了两张表,阐明一些关键数据以帮助你估算我们每股的内在价值.上次那两张表中需要有所更新的是,2011年每股增长4%至98366.我们从商业本身而非或投资获得的税前收益增长18%至每股6990美元.我和查理都乐见这两方面的增长,但我们更关注营业收益.我们现在拥有的公司应该增加他们的总收入.同时,我们希望购入一些大型业务,以获得更大的收入增长.我们现在有8个子公司位列500强,所以还剩492个选择.我的任务非常明确,而我现在仍在考虑中.股份回购去年九月,我们宣布,伯克希尔将以最高为账面价值的110%回购股份.我们入市仅几天,在触及我们所限定的价格之前,回购了价值6700万美元的股份.当满足两个条件时,我和查理会选择股份回购:1、公司拥有充裕的资金来维持日常运转和所需的现金流;2、股票价格远低于保守估计的公司内在价值.我们曾目睹很多股份回购并非满足上述第二条条件.你要知道,很多CEO永远认为他们公司的股票太便宜了.但事实上,股份回购并非简单用来抵消股票增发带来的股权稀释,或者仅仅因为公司手握多余的现金.只有当回购价格低于股票内在价值时,继续持有的才不会利益受损.考虑是否要收购或者股份回购时的第一准则是,在某一个价格你是明智的,但在另一个价格时你可能就是愚蠢的what is smart at one price is dumb at another.摩根大通的Jamie Dimon就始终重视价格/价值因素在回购决定中的重要性.我建议你们去读读他的年度信.当很多人在伯克希尔股票低于内在价值时抛售时,我和查理心情复杂.一方面,我们希望帮助继续持有的股东获得更丰厚的利润,而最好的方法无疑是购入我们自己的股票,因为我们知道现在的只是内在价值的九成、八成,甚至更低.这就像我们一位董事曾经说过的,这在就好比在一个水已流干的桶里,射那些已经停止跳跃的鱼.另一方面,我们并不希望我们的股东在股票价格还未达到内在价值时就出仓,尽管我们回购股份的价格或许比一些股东预设的出仓价位要高.我们回购时,希望那些退出的股东能充分意识到他们所抛售的资产究竟价值几何.我们预设回购价格上限为账面价值的110%,回购明显增加了伯克希尔每股的内在价值.而且我们买得越多,买的价格越便宜,继续持有的股东获得的利润将更丰厚.因此,如果有机会,我们希望积极回购股票,甚至在价格上限或略低于价格上限的价位上.但是,你要知道,我们对支持股市并无兴趣.另外,如果我们持有的现金少于200亿美元,我们也不会进行股票回购操作.在伯克希尔,实力毫无疑问比其他所有事情都要重要.对回购的讨论为我提供了一个阐述众多投资者对股价变化非理性反应的机会.当伯克希尔购买一家正在回购股票的公司时,我希望出现两件事情:首先,我们通常希望企业盈利在未来一段较长时期将有良好的增长;第二,我们还希望股票在相当长一段时间表现落后于大市.对第二点的一个推论就是:“按照我们的剧本”持有我们拥有的股票——假设这能够有效——事实上将会对伯克希尔有害,而不是评论家惯常认为的有益.让我们以IBM为例.正如许多观察者所知,其CEO郭士纳Lou Gerstner 和彭明盛Sam Palmisano作出了出色的工作,把IBM从20年前濒临破产变成了今天的卓越领先,他们的经营成果是极不平凡.但是他们的财务也同样辉煌,特别是近年来改善了公司的财务灵活性.事实上,我能认为没有其他大公司有更好的财务管理,这一技能实实在在的增进了IBM股东的获利.该公司明智地使用债务,几乎全部用现金完成增值收购,并积极的回购自己的股票.今天IBM有亿股流通股,我们拥有约6390万股占到%.当然公司未来五年的盈利对我们而言尤其重要.除此之外该公司还可能会花500亿美元左右在未来几年回购股份.我们今天的测验就是:一个长期投资者,比如伯克希尔,应该在这段时间内期待什么呢我们不会让你保留悬念.我们应该期待IBM股价在未来五年内下跌.让我们做数学题.如果IBM股价在这一时间段的平均价格为200美元,公司将用500亿美元收购亿股股票.这将导致流通股数量为亿股,我们将拥有7%的公司股份.反之如果股价未来五年以平均300美元的价格出售,IBM将仅仅能购买亿股.这将导致在五年后有约亿股流通股,而我们将拥有其中的%.如果IBM将盈利,比如第五年有200亿美元,我们享受的份额将是一个完整的1亿美元,而在“令人失望”较低股价下享受的收益大于高股价的情况.逻辑很简单:如果你将要在未来成为某只股票的净买方,要么直接用自己的钱购买或者间接通过持有一家正在回购股票的公司,当股价上升时你就受害,当股价不振时你获益.不过,情感因素通常会令事情变得复杂:大多数人,包括将在未来成为净买入者那些人,看到股价上升会觉得舒服.这些股东就像是看到汽油价格上涨感到高兴的通勤者,仅仅因为他们的油箱里已经装满了一天汽油.查理和我并不指望能赢得你们中的很多人用与我们相同的思维思考,我们已经观察到了足够多人的行为,知道这是徒劳的.但是我确实想要你了我们的个人算法.并且在这里陈述是为了:在我早期的日子里,我也乐于看到上涨.然后我读到的“聪明的投资者”第八章,这章说明了投资者如何对待股价的波动.立刻一切在我眼前发生了变化,低价成为了我的朋友.拿起那本书是我一生中最幸运的时刻之一.最后,IBM的带给我的投资成本主要取决于它未来的盈利.但是一个重要的辅助因素是,公司愿意拿出多少可观的资金来购买自己的股票.如果回购一旦令IBM的流通股跌到了6390万股,那么我将放弃我们着名的节俭,给伯克希尔公司所有员工有薪假期.首先看保险,的核心业务,这个在过去几年推动我们发展的引擎.财产险保险在前期收保费和以后支付索赔,极端的例子下,比如那些工人事故赔偿,可能要几十年才会产生支付.这个现在收钱,以后付款的模式让我们持有大量现金,我们称这位“浮动”的钱,并最终向流到别人的地方.与此同时,我们将这些浮存金令伯克希尔.虽然个人保单来来往往,但是我们持有的浮存金相对于保费量仍然保持稳定.因此随着我们业务的增长,浮动金也在增长.下表反应了我们的增长情况:我们的浮存金从目前的水平上可能不会再增长多少,如果还有的话.这主要是因为相对于我们的保费收入,已经有一个超大型的浮存金规模.浮存金是否会出现一个下降,我将会补充,它将几乎肯定以一个缓慢的形式出现,因此不会令我们付出大量资金.如果我们的保费收入超过我们的开支和最终损失的总额,我们把浮存金产生的获利加入到投资收入中.当这样的一个利润发生时,我们享受自由使用资金——并且更好的是,持有资金还能获利.不幸的是,所有保险人希望发生的情况导致了激烈竞争,如此激烈导致大量年份中财产保险业整体出现损.比如State Farm,这个迄今为止美国最大的保险公司,并且作为一个良好的公司,在过去11年中的8年产生承保亏损.保险业出现亏损的方式有很多,这个有办法创造新的亏损.正如本报告第一部分所指出的,我们经营的业务连续九年有承保利润,我们在这阶段的收益总计达到170亿.我们相信我们将在大多数年份继续承保利润,但肯定不是全部年份.如果我们果我们实现这个目标,我们的浮存金将好过免费午餐.我们的获利就像是如果某些团体在我们这里存了706亿美元,向我们支付一笔费用持有这些钱,并允许我们用这笔钱为自己获利投资.那么这些浮存金是如何影响内在的估算呢我们的浮存金作为一笔负债从伯克希尔的账簿中减去,如同我们要在明天付掉,并且无法补充它.但这是一种对浮存金不正确的看法,而正确的看法应该是作为周转来看.如果浮存金既是无成本的,又是长期持久的,这个负债的真正价值远低于会计定义上的负债.部分抵消这种夸大的负债是对我们保险公司的155亿美元“商誉”作为资产纳入账簿,事实上,商誉代表了我们为浮存金支付的价格.然而商誉的成本没有体现真正的价值.如果如果保险业产生巨大和持续的承保损失,任何任何商誉的资产都应该被视为毫无价值,不论其原始成本多少.幸运的是,在伯克希尔情况并非如此.查理和我认为我们保险业务的商誉的真正价值——我们将以此作为支付购买浮存金——要远远超过其历史账面价值.我们的浮存金价值是其中的一个原因——一个很大的原因——这就是我们为什么相信伯克希尔的内在商业价值大大超过帐面价值.让我再次强调一点,无成本的浮存金不是整体财产保险业预期都能产生的结果:我不认为有很多“伯克希尔”式的浮存金在保险业界中存在.在大多数年份里,包括2011年,该行业的保费收入已不足以支付索赔和费用.因此,该行业几十年来的有形资产整体回报为,远远短低于美国工业的平均回报.这一遗憾的表现几乎可以肯定将继续.伯克希尔优秀经济性只是因为我们有某些了不起的经理人在运营某些非凡的保险业务.让我告诉你们一些主要的部门.以浮存金规模计,排名第一的是Ajit Jain管理的伯克希尔-再保险集团.Ajit担保的风险没有别的人愿意或者有能接纳得了.他的运作结合了容量、速度、果断.最重要的是,他的思维方式在保险业中独一无二.然而他从来没有把伯克希尔暴露到与我们的资源不适当的风险中.事实上事实上,我们在这方面比大多数大型保险公司更为保守.举例来说,如果保险业应该经历一个从一些亏损2500亿美元特大灾难——损失相当于任何时候曾经历的三倍——作为一个整体伯克希尔可能会录得适度利润的一年,因为它有许多盈利流.目前所有其他主要保险公司和再保险公司都离上涨的红色很远,有些人还将面临破产.从1985年开始,Ajit已创造了有340亿美元浮存金的保险业务和巨大的承保利润,一个没有任何其他保险公司的首席执行官能够接近的壮举.这些成就使他为伯克希尔价增加了数十亿美元的价值.查理很乐意拿我换第二个Ajit,但是第二个不存在.我们另一个强力保险部门是由Tad Montross管理的General Re.作为一个优秀保险人他的经营要坚持四条准则,他必须1了解所有敞口可能会导致的保单损失;2保守评估任何敞口可能导致的真实损失以及可能造成的成本 3设置能提供利润的一保费,能平均的把两个潜在损失成本和运营费用都覆盖在内 4如果不能得到适当的保费溢价.愿意离场.许多保险公司通过前三个测试但第四个不及格.他们就是无法转身离开其竞争对手都热切进入的业务.老话:“其他人正在这么干所以我们必须也干”,在任何行业都会出问题.,但是没有其他行业的情况会比保险业更坏.事实上,一个好的有独立思维的承报人,必须像在开车回家途中接到妻子电话的那个人一样聪明.”“Albert,当心“,她妻子警告:”我刚刚听到广播说有一辆成出问题卡在了州际公路上.“Mabel,他们根本什么都不懂,“Albert回答说,“不只是一辆车,而是有上百辆”.Tad明白保险业四条军规,而这也反映到他的成绩单上.General Re 在他的领导下创造了巨大的浮存金,我们希望,从平均的角度而言他能继续.在我们收购General Re的最初几年,它是一个麻烦,现在它是一笔.最后还有GEICO,这个保险人让我在61年前获得了经验.GEICO由Tony Nicely运营,他18岁加入公司,2011年已经供职了50年.GEICO 令人羡慕的业绩,来自Tony完美的执行一个几乎无法被复制的运营模式.在他担任CEO的18年中,我们的份额从%增长到%.如果公司的仍然维持静止的份额——如同他担任CEO以前的情况——那么现在我。

2015年巴菲特致股东的信【双语版】

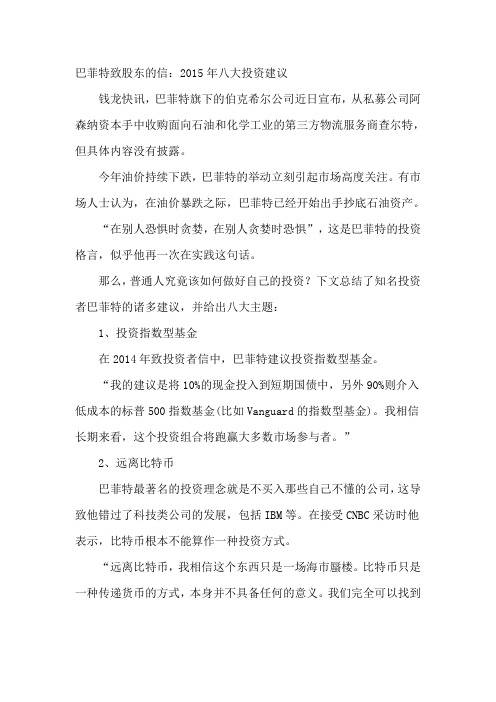

2015年伯克希尔·哈撒韦致股东的信编译排版:李季峰翻译:李季峰、可可老鼠CONTENT目录Berkshire’s Performance vs. the S&P 500 (1)伯克希尔与标普500指数对比表 (1)BERKSHIRE HATHAW AY INC (3)伯克希尔.哈撒韦公司 (3)To the Shareholders of Berkshire Hathaway Inc.: (3)致伯克希尔•哈撒韦公司的股东: (3)The Year at Berkshire (4)伯克希尔过去一年表现 (4)Intrinsic Business Value (12)企业内在价值 (12)Insurance (13)保险业 (13)Regulated, Capital-Intensive Businesses (20)受监管的资产密集型业务 (20)Manufacturing, Service and Retailing Operations (24)制造业,服务业和零售业情况 (24)Finance and Financial Products (27)金融和金融产品 (27)Investments (29)投资业 (29)The Annual Meeting (33)股东大会 (33)BERKSHIRE HATHAW AY INC. ACQUISITION CRITERIA (39)伯克希尔•哈撒韦收购标准 (39)Berkshire-Past, Present and Future (41)伯克希尔:过去、现在和未来 (41)In the Beginning (41)一切的开始 (41)Charlie Straightens Me Out (45)查理理顺了我的思路 (45)Berkshire Today (51)伯克希尔的今天 (51)The Next 50 Years at Berkshire (62)伯克希尔未来50年 (62)Vice Chairman’s Thoughts – Past and Future (73)副董事长的想法:过去和未来 (73)Berkshire’s Performance vs. the S&P 500伯克希尔与标普500指数对比表年份伯克希尔每股账面百分比变动伯克希尔每股市价百分比变动标普500指数百分比变动相对变动(2)-(4)1965 23.8 49.5 10.0 13.8 1966 20.3 (3.4) (11.7) 32.0 1967 11.0 13.3 30.9 (19.9) 1968 19.0 77.8 11.0 8.0 1969 16.2 19.4 (8.4) 24.6 1970 12.0 (4.6) 3.9 8.1 1971 16.4 80.5 14.6 1.8 1972 21.7 8.1 18.9 2.8 1973 4.7 (2.5) (14.8) 19.5 1974 5.5 (48.5) (26.4) 31.9 1975 21.9 2.5 37.2 (15.3) 1976 59.3 129.3 23.6 35.7 1977 31.9 46.8 (7.4) 39.3 1978 24.0 14.5 6.4 17.6 1979 35.7 102.5 18.2 17.5 1980 19.3 32.8 32.3 (13.0) 1981 31.4 31.8 (5.0) 36.4 1982 40.0 38.4 21.4 18.6 1983 32.3 69.0 22.4 9.9 1984 13.6 (2.7) 6.1 7.5 1985 48.2 93.7 31.6 16.6 1986 26.1 14.2 18.6 7.5 1987 19.5 4.6 5.1 14.4 1988 20.1 59.3 16.6 3.5 1989 44.4 84.6 31.7 12.7 1990 7.4 (23.1) (3.1) 10.5 1991 39.6 35.6 30.5 9.1 1992 20.3 29.8 7.6 12.7 1993 14.3 38.9 10.1 4.2 1994 13.9 25.0 1.3 12.6 1995 43.1 57.4 37.6 5.5 1996 31.8 6.2 23.0 8.8 1997 34.1 34.9 33.4 0.7 1998 48.3 52.2 28.6 19.7 1999 0.5 (19.9) 21.0 (20.5) 2000 6.5 26.6 (9.1) 15.6 2001 (6.2) 6.5 (11.9) 5.7 2002 10.0 (3.8) (22.1) 32.12003 21.0 15.8 28.7 (7.7)2004 10.5 4.3 10.9 (0.4)2005 6.4 0.8 4.9 1.52006 18.4 24.1 15.8 2.62007 11.0 28.7 5.5 5.52008 (9.6) (31.8) (37.0) 27.42009 19.8 2.7 26.5 (6.7)2010 13.0 21.4 15.1 (2.1)2011 4.6 (4.7) 2.1 2.52012 14.4 16.8 16.0 (1.6)2013 18.2 32.7 32.4 (14.2)2014 8.3 27.0 13.7 (5.3)19.4% 21.6% 9.9%复合增长率1965-2014751,113% 1826163% 11,196%总汇报1964-2014说明:1965年和1966年的财年截止日期为9月30日,1967年有15个月,截止至12月31日,其他年份财年与日历年相同。

巴菲特致股东的信:2015年八大投资建议

巴菲特致股东的信:2015年八大投资建议钱龙快讯,巴菲特旗下的伯克希尔公司近日宣布,从私募公司阿森纳资本手中收购面向石油和化学工业的第三方物流服务商查尔特,但具体内容没有披露。

今年油价持续下跌,巴菲特的举动立刻引起市场高度关注。

有市场人士认为,在油价暴跌之际,巴菲特已经开始出手抄底石油资产。

“在别人恐惧时贪婪,在别人贪婪时恐惧”,这是巴菲特的投资格言,似乎他再一次在实践这句话。

那么,普通人究竟该如何做好自己的投资?下文总结了知名投资者巴菲特的诸多建议,并给出八大主题:1、投资指数型基金在2014年致投资者信中,巴菲特建议投资指数型基金。

“我的建议是将10%的现金投入到短期国债中,另外90%则介入低成本的标普500指数基金(比如Vanguard的指数型基金)。

我相信长期来看,这个投资组合将跑赢大多数市场参与者。

”2、远离比特币巴菲特最著名的投资理念就是不买入那些自己不懂的公司,这导致他错过了科技类公司的发展,包括IBM等。

在接受CNBC采访时他表示,比特币根本不能算作一种投资方式。

“远离比特币,我相信这个东西只是一场海市蜃楼。

比特币只是一种传递货币的方式,本身并不具备任何的意义。

我们完全可以找到其他的替代品。

在我看来,比特币的内在价值几乎为零,这只是一个笑话而已。

”3、新兴技术或是最大摇钱树巴菲特在年度会议上表示,新兴技术或许是最大摇钱树,目前只有少数投资者关注这一市场,价值超过2万亿美元,投资者应该关注技术背后的“大脑”公司。

4、学会阅读金融报表身患Hodgkin淋巴瘤的Tre Grinner在许愿基金会的帮助下获得了高盛的实习资格,而巴菲特8月接受CNBC采访时意外地对Grinner 给出了建议:“尽量多地去学习会计学内容,会计是商业活动的语言。

这对于你阅读理解金融报表非常有帮助。

读懂金融报表一开始可能会有一些困难,但是当你掌握了之后将受益无穷。

”5、专注于存钱,而不是一夜暴富尽管巴菲特旗下的伯克希尔哈撒韦和吉尔伯特旗下Quicken Loans合伙,为猜对2014年美国男子大学生篮球联赛(NCAA)全部比赛胜负结果的人提供10亿美元奖金。

巴菲特2015年致股东信

北京时间2月28日晚,“股神”巴菲特发布了他写给伯克希尔·哈撒韦公司(Berkshire Hathaway,伯克希尔)股东的第50封信(点击阅读原文)。

华尔街见闻第一时间全文翻译巴菲特致股东信,转载本译文需有华尔街见闻授权。

更多精彩内容,敬请关注。

点击下载华尔街见闻手机客户端。

伯克希尔·哈撒韦公司致伯克希尔·哈撒韦公司的股东:伯克希尔2014年的净财富增加了183亿美元,公司A类和B类股票的每股账面价值增长8.3%。

在过去50年中(即现有管理层接手公司开始),公司股票的每股账面价值由19美元增长至146,186美元。

年复合增长率为19.4%。

在这半个世纪里,我们持续不断地将公司每股账面价值与标普500的年度回报相比较。

账面价值虽然并不精准,但却是行之有效的追踪工具,可以衡量对企业来说真正重要的东西——企业内在商业价值。

我们接手伯克希尔的前几十年,账面价值与内在价值之间的关联性远比现在要强,那时的确如此,因为伯克希尔当时大部分资产的价值都能持续反映出当时的市场价格,用华尔街的说法就是,大部分资产是“按市价计算的(marked to market)”。

今天,我们的重心已经发生重大变化,转向拥有和运营大型商业资产。

这其中不少企业的价值要远远超过他们基于成本计算的账面价值。

但是无论这些企业的价值增长到多高,其账面价值从未向上修正过。

结果就是,伯克希尔公司内在价值与账面价值的差距实质上拉大。

考虑到这一点,我们在首页增设了一项新数据——伯克希尔股价的历史记录。

我想强调,市场价格在短期有局限性。

月度或年度的股价波动通常不太稳定,并且无法反映公司内在价值的变化。

如果将时间区间拉长,股价与内在价值最终会趋于接近。

伯克希尔的副主席、我的伙伴查理·芒格和我都相信,伯克希尔过去50年的每股内在价值基本上等同于公司股票的市场价值,同样上涨了1,826,163%。

伯克希尔这一年2014年伯克希尔在所有的主要指标上都表现尚佳,除了一项。

巴菲特致股东信

巴菲特致股东信摘要本文是巴菲特先生致股东的信件,旨在向股东们总结过去一年的业绩,并分享对未来的展望和策略。

巴菲特先生作为一位成功的投资家,他的经验和洞察力给股东们提供了宝贵的指导。

1. 引言亲爱的股东们,首先,我想感谢你们对我们公司的支持和信任。

在过去的一年里,我们取得了一系列令人骄傲的成绩。

通过努力和创新,我们成功地应对了市场上的挑战,并实现了持续增长。

然而,我们也面临着一些新的挑战和机遇,我们将继续努力创造更大的价值,实现长期的可持续发展。

2. 业绩回顾在过去的一年里,我们公司取得了令人印象深刻的业绩。

收入达到了XX亿元,同比增长了XX%。

净利润达到了XX亿元,同比增长了XX%。

这些成绩的取得离不开我们全体员工的辛勤工作和团队合作。

在投资方面,我们也取得了显著的回报。

我们的投资组合表现优秀,净资产增长了XX%。

我们在股票市场的投资也非常成功,获得了不错的回报率。

然而,我们也要注意到市场的不确定性和风险。

我们的业绩可能会受到市场波动、竞争压力和宏观经济因素的影响。

因此,我们需要保持谨慎和灵活,以应对未来的挑战。

3. 展望与策略尽管我们已经取得了一定的成绩,但我们依然面临着诸多挑战和机遇。

未来,我们将继续专注于以下几个方面来实现长期的增长。

3.1 加强内部运营优化内部运营是我们发展的关键。

我们将继续提高运营效率,降低成本,并改善财务状况。

我们还将加强团队建设,培养和吸引优秀的人才,为公司的长期发展奠定坚实的基础。

3.2 拓展市场份额市场份额的扩大对于我们的增长至关重要。

我们将加大市场推广力度,提高品牌知名度,并积极开发新的产品和服务。

我们还将加强与合作伙伴的合作,共同拓展市场,实现互利共赢。

3.3 投资战略作为一家投资公司,我们会继续寻找有价值的投资机会。

我们将坚持价值投资原则,寻找具有长期增长潜力和安全边际的投资标的。

我们会保持谨慎的投资姿态,避免不必要的风险。

4. 履行社会责任作为一家负责任的企业,我们将致力于履行社会责任。

巴菲特读后感

巴菲特读后感巴菲特是当今世界上最富有的人之一,也是全球最成功的投资者之一。

他的成功不仅来自于他对投资的深刻理解,更来自于他对生活、成功和幸福的独特见解。

《巴菲特致股东的信》是他每年都会写的一封信,其中包含了他对经济、投资和生活的深刻思考。

通过阅读这些信件,我深深地被巴菲特的智慧和见识所震撼,也受益匪浅。

首先,巴菲特在致股东的信中强调了长期投资的重要性。

他认为,投资并不是一场速度竞赛,而是一场马拉松。

只有坚持长期投资,才能获得稳定的收益。

这让我深刻地意识到,投资是需要耐心和毅力的,不能贪图一时的利润,而应该注重长期的价值。

这种长期投资的理念不仅适用于股票投资,也适用于生活中的其他方方面面。

只有坚持不懈,才能获得真正的成功。

其次,巴菲特在致股东的信中强调了价值投资的重要性。

他认为,投资并不是在追求短期的涨幅,而是在寻找真正有价值的企业。

只有找到有潜力的企业,才能获得长期的回报。

这让我深刻地意识到,投资不是在赌博,而是在寻找真正的价值。

这种价值投资的理念不仅适用于股票投资,也适用于生活中的其他方方面面。

只有找到真正有价值的事物,才能获得真正的幸福。

最后,巴菲特在致股东的信中强调了慈善的重要性。

他认为,成功的人应该回报社会,帮助那些需要帮助的人。

只有通过慈善,才能真正地实现自己的人生价值。

这让我深刻地意识到,成功并不是自私的追求,而是要与他人分享。

只有通过慈善,才能获得真正的幸福。

通过阅读《巴菲特致股东的信》,我深深地被巴菲特的智慧和见识所震撼,也受益匪浅。

我学会了长期投资的重要性,学会了价值投资的重要性,也学会了慈善的重要性。

这些都将成为我人生道路上的宝贵财富。

感谢巴菲特,让我受益匪浅。

巴菲特致股东的信(中文)

致伯克希尔哈撒韦公司的股东:2016年伯克希尔·哈撒韦公司净值大增275亿美元,公司A级和B级股票每股账面价值的涨幅都达到了10.7%。

在过去的52年时间里(即自现有管理层接管公司之后),公司每股账面价值已从19美元涨至172108美元,综合年增幅达到19%。

伯克希尔公司业绩同标普500指数历年增长对比(第一列为伯克希尔每股账面价值年度增幅,第二列为伯克希尔每股市值年度增幅,第三列为标普500指数)在这52年里的前半段时间里,伯克希尔·哈撒韦公司的净值基本相当于企业自身的固有价值,其中原因正是由于公司大多数资源都以市场化债券的方式存在(这种债券的价值通常情况下会被重新估值。

如果它们被出售,卖家所需负担税赋较少)。

在华尔街,伯克希尔·哈撒韦的资产负债表都采用逐日结算的办法进行统计。

到了20世纪90年代早期,我们关注的焦点转移至对其他企业的完全持有,这一策略使得公司经营情况和资产负债状况的联动机制被实质性地解除了。

值得注意的是,上述联动机制的解除主要原因在于被称为GAAP(美国通用会计准则)会计准则的实施。

这一要求企业必须遵守的准则,同此前我们利用市场化债券对企业价值进行管理的办法较为不同。

特别强调的是,我们所拥有的企业在遭遇亏损情况愈发明显之时,其作为一个“失败者”的价值需要被业绩报表中被“减计”。

相反,作为“胜利者”的企业价值从来不会被多估。

我们已经经历过两种后果:在合并案已经基本敲定时,当我说同意时,公司对其他企业的收购往往会出现意料之外的结果。

我们会做出一些十分低调的收购决定,而我给出的收购价格要比被收购企业的实际价格高出很多。

这样一来伯克希尔·哈撒韦的账面价值就会出现减计的情况。

在过去我们所实施的一系列收购行动中也出现过一些赢家,其中有少数是规模较大的企业,但他们业绩却并未出现减计的情况。

我们对上述不对称的会计准则并无反对。

然而当经历过一段时间之后,伯克希尔·哈撒韦公司的实际价值和账面价值之间就会出现一定差异。

像巴菲特一样交易:巴菲特致股东的信-第1章

第1章公司治理对于股东和管理人员而言,许多股东年会是在浪费时间。

有时这是因为管理人员不愿披露企业的实质问题,但在更多情况下,一场毫无结果的股东年会是由于到场的股东们更关心自己的表现机会,而不是股份公司的事务。

一场本应进行业务讨论的股东大会却变成了表演戏剧、发泄怨气和鼓吹己见的论坛。

(这种情况是不可避免的:为了每股股票的价格,你不得不告诉痴迷的听众你关于这个世界应当如何运转的意见。

)在这种情况下,股东年会的质量总是一年不如一年,因为那些只关心自己的股东的哗众取宠的行为挫伤了那些关心企业的股东们。

伯克希尔的股东年会则完全是另外一种情况。

与会的股东人数每年都略有增加,而且我们从未面对过愚蠢的问题,或是自私自利的评论。

相反,我们得到的却是各式各样与公司有关的,有创见的问题。

因为股东年会就是解答这些问题的时间和地点,所以查理和我都很乐意回答所有的问题,无论要花多少时间。

(但我们不能在每年的其他时间回答以书信或电话方式提出的问题;对于一个拥有数千名股东的公司来说,一次只向一个人汇报是在浪费管理时间。

)在股东年会上真正禁止谈论的公司业务,是那些因坦诚而可能使公司真正破费的事情。

我们的证券投资活动就是个主要的例子。

与所有者相关的企业原则1.尽管我们的形式是法人组织,但我们的经营观念却是合伙制。

查理?芒格和我将我们的股东看做是所有者合伙人(Owner-partner),并将我们自己看作经营合伙人(ManagingPartner)。

(由于我们的持股规模,不管怎样我们还是有控制权的合伙人。

)我们并不将公司本身作为我们企业资产的最终所有者,而是将企业看成是一个通道,我们的股东通过它拥有资产。

查理和我希望你们不要认为自己仅仅拥有一纸价格每天都在变动的凭证,而且一旦发生某种经济或政治事件就会使你紧张不安,它就是出售的候选对象。

相反,我们希望你们把自己想像成一家企业的所有者之一,对这家企业你愿意无限期地投资,就像你与家庭成员合伙拥有一个农场或一套公寓那样。

历年 巴菲特致股东的信 英文原版

历年巴菲特致股东的信英文原版全文共3篇示例,供读者参考篇1Warren Buffett, the legendary investor and CEO of Berkshire Hathaway, has been writing annual letters to shareholders for over five decades. These letters provide insight into his investment philosophy, the performance of his company, and his views on the economy and financial markets. Buffett's letters are eagerly anticipated by investors and analysts around the world, as they provide valuable lessons and guidance on investing and business.In his letters, Buffett shares his thoughts on a wide range of topics, from the performance of his company's stock portfolio to the state of the global economy. He often uses colorful language and analogies to make his points, and his letters are known for their straightforward and easy-to-understand style. Buffett also shares stories and anecdotes from his own life and career, giving readers a glimpse into the mind of one of the most successful investors of all time.One of the key themes that runs through Buffett's letters is the importance of long-term thinking and a focus on the fundamentals of a business. He emphasizes the value of patience and discipline in investing, and cautions against following short-term trends or trying to time the market. Buffett's letters are filled with timeless wisdom and practical advice for investors of all levels of experience.In addition to discussing his investment philosophy, Buffett also shares insights into the operations of Berkshire Hathaway and the performance of its subsidiaries. He highlights key achievements and challenges faced by the company, and outlines his vision for the future of the business. Buffett's letters are not only informative, but also entertaining, as he has a talent for weaving together financial data and storytelling in a way that captivates readers.Overall, Buffett's letters to shareholders are a valuable resource for anyone interested in investing, business, or finance. They provide a unique window into the mind of one of the most successful investors of all time, and offer valuable lessons and insights that can help individuals navigate the complex world of the financial markets. Buffett's letters are a testament to hiswisdom, integrity, and legendary investing prowess, and are a must-read for anyone looking to learn from the best.篇2Dear Shareholders,I am pleased to present to you the annual letter to shareholders for Berkshire Hathaway. As we reflect on the past year, we are proud of the progress we have made and the achievements we have accomplished.Although the global economic landscape remains uncertain, we continue to focus on our long-term strategy and investment philosophy. Our commitment to value investing and our disciplined approach to capital allocation have served us well over the years, and we believe they will continue to drive our success in the future.One of the key highlights of the past year was our acquisition of XYZ Company, a leading player in the technology sector. This acquisition has strengthened our position in the market and has opened up new opportunities for growth and expansion. We are excited about the potential of this new venture and believe it will generate value for our shareholders in the years to come.In addition to our acquisition, we have also continued to focus on our core businesses and have made significant investments in key growth areas. Our insurance, railroad, and energy businesses are all performing well, and we are confident in their long-term prospects. We have also made progress in our efforts to reduce our carbon footprint and increase our sustainability efforts across the company.Looking ahead, we are optimistic about the future and believe that we are well-positioned to capitalize on emerging opportunities in the market. We will continue to focus on delivering value to our shareholders and building a strong, sustainable business for the long term.In closing, I want to thank you for your continued support and trust in Berkshire Hathaway. We are committed to serving our shareholders with integrity, transparency, and accountability, and we look forward to another successful year ahead.Sincerely,Warren BuffettChairman and CEOBerkshire Hathaway篇3Warren Buffett is known for his annual letters to shareholders, where he shares his insights on the market, economy, and his investment philosophy. These letters are eagerly anticipated by investors and analysts alike, as they provide a valuable window into the mind of one of the most successful investors of all time.In his letters, Buffett often discusses his investment decisions, the performance of Berkshire Hathaway, and his thoughts on various market trends. He also offers advice on how to approach investing, stressing the importance of patience, discipline, and a long-term perspective.One of the key themes that runs through Buffett's letters is the idea of value investing. Buffett has long been a proponent of this approach, which involves buying undervalued stocks and holding onto them for the long term. He believes that this is the best way to achieve sustainable, long-term returns, and he often uses his letters to reinforce this message.Buffett's letters also offer a peek into his personal life and his views on a wide range of topics. He is known for his folksy writing style and his sense of humor, which make his letters bothinformative and enjoyable to read. Buffett often includes anecdotes and stories from his own life to illustrate his points, giving readers a glimpse into the mind of this legendary investor.Overall, Buffett's letters to shareholders are a valuable resource for investors of all levels. Whether you are a seasoned professional or just starting out, there is much to be gained from reading and studying Buffett's insights. His letters offer a unique blend of investing wisdom, market commentary, and personal reflections, making them a must-read for anyone interested in the world of finance.。

巴菲特致股东的信英文版

巴菲特致股东的信英文版以下是巴菲特致股东的信的英文版:"Dear Shareholders,I hope this letter finds you in good health and high spirits. It is my pleasure to once again provide you with an update on the performance and activities of Berkshire Hathaway.First and foremost, I want to express my gratitude for your continued support and confidence in our company. Despite the challenges posed by the global economic landscape, Berkshire Hathaway has remained resilient and delivered solid results.In terms of financial performance, our operating earnings for the year were strong, reaching new highs. Our diverse portfolio of businesses, ranging from insurance to manufacturing to energy, has allowed us to navigate through various market conditions. We continue to focus on long-term value creation and sustainable growth.Additionally, our investments have also performed well. While short-term market fluctuations are inevitable, we believe in the importance of a long-term investment horizon. Our commitment to buying quality companies at attractive prices remains unwavering.I would also like to highlight our commitment to corporate governance and ethical practices. We strive to maintain the highest standards of integrity and transparency in all our operations. Our board of directors, management team,and employees are dedicated to upholding these principles.Looking ahead, we remain cautiously optimistic about the future. While uncertainties persist, we believe in the resilience of the American economy and the potential for long-term growth. We will continue to seek out opportunities that align with our investment philosophy and create value for our shareholders. In closing, I want to thank you for your unwavering support and trust in Berkshire Hathaway. As always, we remain committed to delivering long-term value and maintaining the trust you have placed in us.Yours sincerely,Warren BuffettChairman and CEO, Berkshire Hathaway"。

巴菲特致股东的信:投资者和公司高管教程(原书第4版)

读书笔记

可能还没到公司管理的阶段,所以有些观念是无法理解的。

两个早上,刚读完导言,外行真是难理解。

一些收获: 1、在有资本利得税时,长期持有比频繁交易更为有利,因为前者可以将税费再投资从而产生复 利 2、大部分时间赚取市场平均收益,在恐慌弥漫时获取超额收益 3、商誉并不都是坏事,经济商誉的价值是会 增长的,没必要计提 4、选择好标的之后,应该为下跌感到开心 5、重要的不是利润,而是股东权益回报率 …。

B.税务和投资 的哲学

作者介绍

这是《巴菲特致股东的信:投资者和公司高管教程(原书第4版)》的读书笔记模板,暂无该书作者的介绍。

感谢观看

E.股东策略

F.伯克希尔公 司的资本重构

01

A.错误的 动机和高昂 的代价

02

B.合理的 股票回购和 绿色邮件讹 诈式回购

03

C.杠杆收 购(LBO)

04

D.稳定的 收购政策

06

F.有选择 的买家

05

E.出售企 业

01

A.伊索寓 言和失效的 灌木丛理论

02

B.内在价 值、账面价 值和市场价 格

感谢巴菲特如此坦诚地分享自己专注于投资领域的智慧,很喜欢他幽默机智的讲话风格,还有他上帝之眼式 的多方位思维看待事物的客观态度。也解答了我对于股票基金投资的困惑,让我对这两者的投资回报有了合理的 期待,抚平了自己的焦躁。

知识点挺多的,公司治理、会计政策、投资理念等。

精彩摘录

坚持与合适的人、合适的企业打交道,与人为善、良性互动、相濡以沫、相互尊重、相得益彰、交相辉映, 这是巴菲特多年一直保持成功的关键。

巴菲特强调,有用的财务报表应该能让人回答关于企业的三个基本问题:(1)一个公司大约价值几何。(2) 实现公司未来规划的能力。(3)管理层的企业运营能力。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2015年巴菲特致股东的信

尊敬的股东们:

我想回顾一下我们在2015年的表现,并与大家分享一些关于我们公司和股市的看法。

2015年对于伯克希尔·哈撒韦公司来说是一个不寻常的一年。

我们的业绩并没有达到我们的预期,但是我们的市值却有所增加。

这一切都是因为美国股市在2015年非常活跃,投资者情绪也很高涨。

虽然这让我们的业绩显得不那么突出,但我相信我们的真实价值会随着时间的推移得到体现。

在2015年,我们的运营业绩有一些起伏。

尽管我们的净利润达到了近240亿美元,但这主要是因为伯克希尔持有的股票价格上涨,而不是我们的子公司表现出色。

一些子公司在2015年的表现并不理想,但我相信这只是一时的困境,我们将会加大投资以提高其竞争力。

在我看来,股市的活跃程度是由许多其他因素所驱动的,包括信用市场的宽松政策、低利率以及政府的干预。

我认为这种大幅度的波动并不符合长期投资者的理性思维方式。

长期投资才是获得持续回报的关键,而不是追逐短期市场波动。

在2015年,我们继续积极开展收购活动,这是我们长期以来一直致力的战略之一。

我们收购了一些优质企业,包括Precision Castparts、Duracell等,这些企业将为我们带来可持续的盈利增长。

除了业务上的扩张,我们还致力于提高公司的内在价值。

我们在2015年进行了一项重大的内部重组,并对管理层进行了调整。

这些举措将有助于我们更好地利用公司的资源,并使我们能够更好地为股东创造价值。

最后,我想向股东们致以衷心的感谢。

是你们的信任和支持使我们得以继续发展壮大。

我相信,在未来的岁月里,我们将为您带来更加出色的业绩和回报。

谢谢!

沃伦·巴菲特

伯克希尔·哈撒韦公司董事长。