住友铜事件

期货案例分析

1993年德国金属公司石油期货交易巨额亏损案例1.1 案例综述德国金属公司是一家已有113年历史的老牌工业集团,经营范围包括金属冶炼、矿山开采、机械制造、工程设计及承包等,在德国工业集团中排位约在第十三、四名,公司以经营稳健著称。

“德国金属”为交易合约制定了一套套期保值的策略,试图将油品价格变动风险转移到市场上去。

一系列技术性的因素却造成了套期保值失败,使“德国金属”非但没有达到回避或降低风险的目的,反而招致了灾难性的后果。

1.2 案例风险识别分析1.2.1行情误判风险德国石油期货公司的亏损的直接原因在于,公司管理层对期货市场行情判断失误,认为石油期货市场在长时间内都是反向市场,做出了相反的决策,具体而言,公司没有预料到93年底的石油价格会不升反降,市场方向发生反转,有反向市场变为正向市场。

1.2.2基差风险石油价格下跌,这些头寸所带进来的新的风险——基差风险(basis risk),即不同期限的期货或远期价格之间关系变化的非线性风险,比单纯的价格风险更难以预测,“德国金属”根本无法控制。

1.2.3保证金不足风险在1993年底世界能源市场低迷、石油产品价格猛烈下跌时,“德国金属”在商品交易所和店头市场交易的用以套期保值的多头短期油品期货合同及互换协议形成了巨额的浮动亏损,按期货交易逐日盯市的结算规则,“德国金属”必须追加交纳足量的保证金;对其更为不利的是,能源市场一反往常现货升水的情况而变成现货贴水,石油产品的现货价格低于期货价格,当“德国金属”的多头合约展期时,非但赚不到基差,还要在支付平仓亏损外,贴进现金弥补从现货升水到现货贴水的基差变化。

为了降低出现信用危机的风险,纽约商业交易所提出了把石油产品期货合约初始保证金加倍的要求,使“德国金属”骤然面临巨大的压力。

也正是因为保证金制度,才加剧了公司财务负担。

从事后分析,1993年底世界石油价格正处于谷底,通过做空头对冲原来套期保值的多头期货合约所形成的亏损额最高,1993年12月,原油价格从每桶低于13美元的价位底开始缓缓回升,至1993年夏天,价格升到每桶19美元还多,高过原来多头建仓的每桶18美元的价位,也就是说,如果不忙着全部斩仓,而是给予资金支持,那么到1993年夏天就扭亏为盈了。

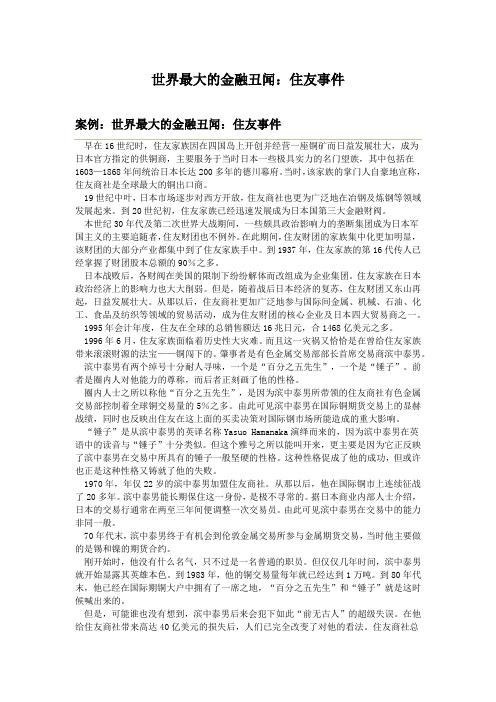

世界最大的金融丑闻:住友事件

世界最大的金融丑闻:住友事件案例:世界最大的金融丑闻:住友事件早在16世纪时,住友家族因在四国岛上开创并经营一座铜矿而日益发展壮大,成为日本官方指定的供铜商,主要服务于当时日本一些极具实力的名门望族,其中包括在1603—1868年间统治日本长达200多年的德川幕府。

当时,该家族的掌门人自豪地宣称,住友商社是全球最大的铜出口商。

19世纪中叶,日本市场逐步对西方开放,住友商社也更为广泛地在冶钢及炼钢等领域发展起来。

到20世纪初,住友家族已经迅速发展成为日本国第三大金融财阀。

本世纪30年代及第二次世界大战期间,一些颇具政治影响力的垄断集团成为日本军国主义的主要追随者,住友财团也不例外。

在此期间,住友财团的家族集中化更加明显,该财团的大部分产业都集中到了住友家族手中。

到1937年,住友家族的第16代传人已经掌握了财团股本总额的90%之多。

日本战败后,各财阀在美国的限制下纷纷解体而改组成为企业集团。

住友家族在日本政治经济上的影响力也大大削弱。

但是,随着战后日本经济的复苏,住友财团又东山再起,日益发展壮大。

从那以后,住友商社更加广泛地参与国际间金属、机械、石油、化工、食品及纺织等领域的贸易活动,成为住友财团的核心企业及日本四大贸易商之一。

1995年会计年度,住友在全球的总销售额达16兆日元,合1468亿美元之多。

1996年6月,住友家族面临着历史性大灾难。

而且这一灾祸又恰恰是在曾给住友家族带来滚滚财源的法宝——铜闯下的。

肇事者是有色金属交易部部长首席交易商滨中泰男。

滨中泰男有两个绰号十分耐人寻味,一个是“百分之五先生”,一个是“锤子”。

前者是圈内人对他能力的尊称,而后者正刻画了他的性格。

圈内人士之所以称他“百分之五先生”,是因为滨中泰男所带领的住友商社有色金属交易部控制着全球铜交易量的5%之多。

由此可见滨中泰男在国际铜期货交易上的显赫战绩,同时也反映出住友在这上面的买卖决策对国际钢市场所能造成的重大影响。

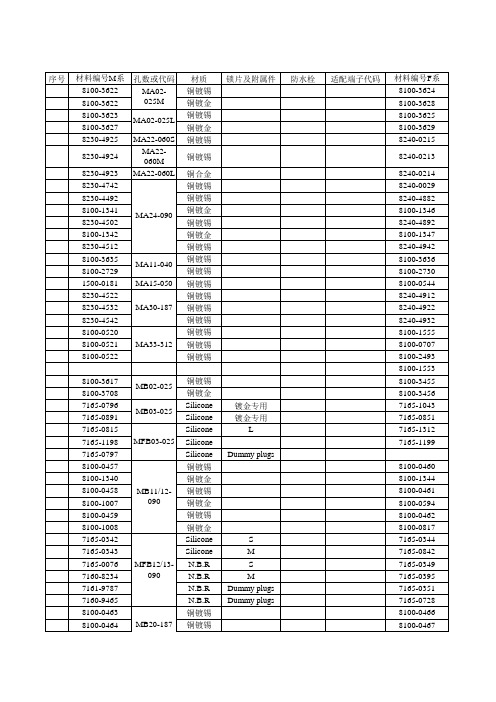

住友(SWS)汽车连接器(Connectors)产品配套手册

7165-0622 7165-0432 7165-0385 7165-0194 7165-0198 7165-0193 8230-4472 8230-4562 8230-4552 8100-0463 8100-0464 8100-0465 7165-0385 7165-0118 7165-0119 7161-9787 1500-0105 1500-0134 7165-0385 7165-0118 7165-0119 7161-9787 8230-4272 8230-4282 8100-1506 8100-0664 1500-0166 8230-4050 8230-4040 8230-4060 8232-4220 8232-4238 6810-1203 6810-1204 6810-1217 6810-1462 6910-0119 6910-0120 8230-4272 8230-4282 8230-4050 8230-4040 8230-4060 8230-4052 8230-4042 8230-4062 1500-0105

MFB21-187

MB23-312

MC02/03090

MC08-250 MC08-305 MD02-090

MFD03090-P5

MFD03090-P6 ME02-025 ME07-040 ME12-050 ME14-187

ME15-090

ME21-312

ME-024

MF02-040

MFF03-040

MFF03-040

MFF06-090

Silicone N.B.R. Silicone Silicone Silicone Silicone 铜镀锡 铜镀锡 铜镀锡 铜镀锡 铜镀锡 铜镀锡 Silicone N.B.R. N.B.R. N.B.R. 铜镀锡 铜镀锡 Silicone N.B.R. N.B.R. N.B.R. 铜镀锡 铜镀锡 铜镀锡 铜镀锡 铜镀锡 铜防腐 铜防腐 铜防腐 铜防腐 铜防腐 6 Nylon 6 Nylon 6 Nylon 6 Nylon 6 Nylon 6 Nylon 铜镀锡 铜镀锡 铜防腐 铜防腐 铜防腐 铜镀锡 铜镀锡 铜镀锡 铜镀锡

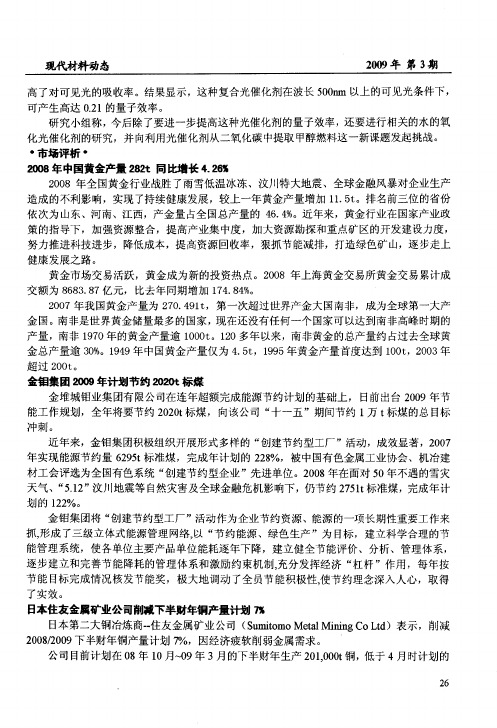

日本住友金属矿业公司削减下半财年铜产量计划7%

天 气 、“ .2 51”汶 川地震等 自然 灾害及 全球 金融 危机 影响下 ,仍节 约 2 5t 7 i标准 煤 ,完成 年 计 划 的 12 2 %。 金 铝集 团将 “ 创建 节约 型工 厂 ”活动 作为 企业 节约 资源 、能源 的一项长 期性 重要工 作来

抓, 形成 了三 级立 体式 能源 管理 网络, “ 以 节约 能源 、绿色 生产 ”为 目标 ,建 立科 学合理 的节 能管 理 系统,使 各 单位主要 产品 单位 能耗逐 年下 降 ,建 立健 全节 能评价 、分析 、管理 体 系,

20 年 第 3 09 期

2 50 0 o 1 , 0 t

全球经济衰退加深已导致包括铜在 内的工业金属使用量大幅下滑。 该 公 司在声 明 中称 :“ 们 已决定在 l 3月减产 , 由于 经济恶 化 导致有 色 金属 需求 急剧 我  ̄ 下 滑 。 ” 住 友 金属矿 业 一高层 官 员在 l 时 曾表 示 ,该公 司计 划在 l3月 当季削 减铜 产量 , 由 2月  ̄

冲刺。

近 年来 ,金钼 集 团积极组 织开 展形 式 多样 的 “ 创建 节约 型工厂 ”活动 ,成 效显著 ,20 07 年 实现 能源节 约量 69t 2 5 标准 煤 ,完成 年计 划 的 2 8 2%,被 中国有色 金属 工业 协会 、机冶建

材工 会评选为 全 国有 色系 统 “ 建节约 型企 业 ”先进 单位 。2 0 年 在面对 5 年 不遇 的雪 灾 创 08 O

于 需求 疲 软 。 住 友 金属矿 业 也将削 减镍 产量 , 该金属 受 到来 自半 导体 产业 需求 的疲 软 以及汽 车产 量下 降 的打击 。

公司 亦将 削减锌 产 量,由于 出 口大幅下 滑 ,公司称 其 已决 定将最 初 计划于 4月进行 的维 修 保养 提 前至 3月 。 公 司 目前 将 3月对其 H r 冶 炼厂 检修 大 约 2 ai ma 3天 ,该厂 生 产锌和 铅 。

住友铜事件案例分析1994

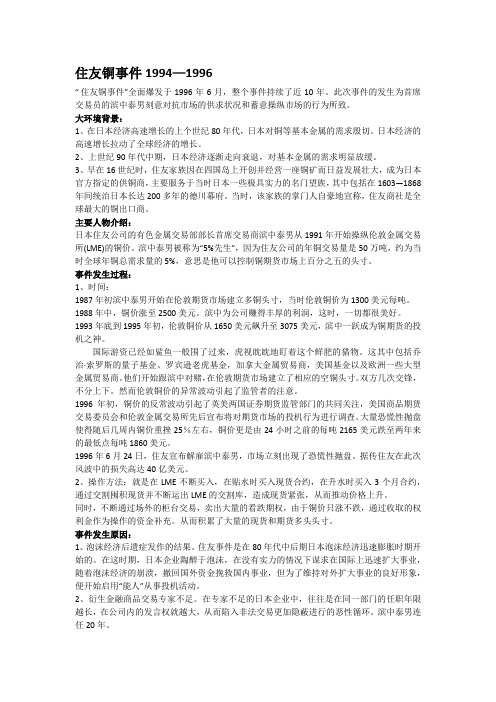

住友铜事件1994—1996“住友铜事件”全面爆发于1996年6月,整个事件持续了近10年。

此次事件的发生为首席交易员的滨中泰男刻意对抗市场的供求状况和蓄意操纵市场的行为所致。

大环境背景:1、在日本经济高速增长的上个世纪80年代,日本对铜等基本金属的需求殷切。

日本经济的高速增长拉动了全球经济的增长。

2、上世纪90年代中期,日本经济逐渐走向衰退,对基本金属的需求明显放缓。

3、早在16世纪时,住友家族因在四国岛上开创并经营一座铜矿而日益发展壮大,成为日本官方指定的供铜商,主要服务于当时日本一些极具实力的名门望族,其中包括在1603—1868年间统治日本长达200多年的德川幕府。

当时,该家族的掌门人自豪地宣称,住友商社是全球最大的铜出口商。

主要人物介绍:日本住友公司的有色金属交易部部长首席交易商滨中泰男从1991年开始操纵伦敦金属交易所(LME)的铜价。

滨中泰男被称为“5%先生”,因为住友公司的年铜交易量是50万吨,约为当时全球年铜总需求量的5%,意思是他可以控制铜期货市场上百分之五的头寸。

事件发生过程:1、时间:1987年初滨中泰男开始在伦敦期货市场建立多铜头寸,当时伦敦铜价为1300美元每吨。

1988年中,铜价涨至2500美元。

滨中为公司赚得丰厚的利润,这时,一切都很美好。

1993年底到1995年初,伦敦铜价从1650美元飙升至3075美元,滨中一跃成为铜期货的投机之神。

国际游资已经如鲨鱼一般围了过来,虎视眈眈地盯着这个鲜肥的猎物。

这其中包括乔治·索罗斯的量子基金、罗宾逊老虎基金,加拿大金属贸易商,美国基金以及欧洲一些大型金属贸易商。

他们开始跟滨中对赌,在伦敦期货市场建立了相应的空铜头寸。

双方几次交锋,不分上下。

然而伦敦铜价的异常波动引起了监管者的注意。

1996年初,铜价的反常波动引起了英美两国证券期货监管部门的共同关注,美国商品期货交易委员会和伦敦金属交易所先后宣布将对期货市场的投机行为进行调查。

金融衍生品交易失败案例二 日本住友商社铜期货巨亏

金融衍生品交易失败案例二日本住友商社铜期货巨亏另一个与巴林银行事件相比有过之而无不及的衍生品交易巨亏事件是日本住友商社在伦敦铜期货市场上所遭受的灾难性巨亏。

住友事件之所以不如巴林事件那么有名,是因为巴林银行最终倒闭了,而住友商社则凭藉住友财团的巨大财力而延续了下来。

然而,从违规越权操作的角度来看,住友商社事件甚至更为恶劣。

住友商社在伦敦铜期货市场的首席交易员滨中泰男(Yasuo Hamanaka)不仅利用公司的名义为私人账户进行期铜交易,严重违反了公司的规定,而且,还漠视规范交易的条款及规定,试图利用住友财团的巨大财力来操纵全球铜市,导致全球铜市一度低迷。

这种做法严重违反了金融市场的法规,破坏了金融市场秩序,从而受到了监管故们及法律的严厉惩罚。

1、滨中泰男与住友财团住友财团是日本集金融、贸易、冶金、机械、石油、化工、食品和纺织为一体的一家超大型集团。

在全球500强企业中,一度排名第22位。

在冶金方面,财团通过控股或参股等形式在全球拥有众多矿山和冶炼厂。

住友商社是住友财团的核心企业,主要从事国际间金属、机械、石油、化工、食品及纺织等领域的贸易活动,是日本四大贸易商之一。

住友商社有著几百年做铜生意的经验,很早就参与伦敦金属交易所(LME)的金属交易,在伦敦金属交易所的期铜交易上有很大影响力。

伦敦金属交易所成立于1877年,是目前世界上最大的有色金属交易所,其价格和库存对世界范围的有色金属生产和销售有著主要的影响。

伦敦金属交易所公布的成交价格被广泛作为世界金属贸易的基准价格。

伦敦金属交易所也是世界上最大的铜期货交易市场。

据估计,世界上全部铜生产量的70%是按照伦敦金属交易所公布的正式牌价为基准进行交易的。

伦敦金属交易所的影响力之大由此可见一斑。

滨中泰男于1970年进入住友商社,1975年开始涉足铜的交易,1987年在住友商社有色金属交易部中担任铜交易团队的负责人,负责住友集团在现货市场和期货市场上的交易。

世界最大的金融丑闻住友事件

世界最大的金融丑闻住友事件住友事件,是世界上最大的金融丑闻之一,发生在日本住友银行(现为三菱UFJ银行)与住友造船公司之间。

该事件揭示出了金融业的腐败和欺诈行为,对全球经济和金融体系产生了重大的冲击。

本文将围绕住友事件展开讨论,探讨其原因、影响以及相关的教训。

一、住友事件的起因住友事件发生的根本原因可以追溯到住友银行与住友造船公司之间的恶劣合作关系。

住友银行在与住友造船公司进行业务往来时,存在着违法违规行为以及不当合作的行为。

住友银行在向住友造船公司提供融资的过程中,存在着虚假报告、财务造假以及其他违法行为。

这导致两家公司的合作关系逐渐恶化,最终引发了这场金融丑闻。

二、住友事件的影响住友事件的影响可谓深远而广泛。

首先,它对住友银行和住友造船公司的声誉造成了严重损害。

两家公司的信誉一度受到质疑,投资者和合作伙伴对其失去了信心。

其次,住友事件对日本金融体系产生了消极影响。

该事件揭示了金融业存在的不端行为和监管漏洞,引发了公众对金融业的关注和诟病。

最后,住友事件对全球金融市场造成了震动。

投资者在得知住友银行和住友造船公司存在违规行为后纷纷撤离,市场信心受到了严重动摇。

三、住友事件的教训住友事件给我们带来了重要的教训。

首先,诚信和透明度是金融业发展的基石,任何违法违规行为都将受到严厉打击。

金融机构应积极落实道德规范和合规要求,建立健全的内部控制机制,确保业务的合法合规。

其次,监管机构在金融市场中扮演着重要角色,应加强监管力度,加大对金融机构的监督和处罚力度,确保市场秩序的良好运行。

最后,应注重金融教育和风险意识的培养,提高公众对金融业的认知和理解,以避免类似事件的再次发生。

结语住友事件作为世界上最大的金融丑闻之一,给金融业和全球经济带来了沉重的打击。

通过深入分析住友事件的起因、影响和教训,我们可以更好地认识金融体系中存在的问题和不足之处,并从中吸取经验教训,推动金融业的健康发展。

我们相信,在各方的共同努力下,金融业将迎来更加繁荣和可持续的发展。

十年来从事衍生品交易重大失败案例

十年来从事衍生品交易重大失败案例中国的期货市场能否成为与欧美并驾齐驱的国际性定价中心常清经常引用一句话"不做期货是傻子,胡做期货是疯子."2034年,东莞商人花6千万元建了一家大豆加工厂,买了5万吨大豆,正赶上价格暴跌,装运过程中一吨跌了1千多元,还没生产就把钱赔光了.当时那场"大豆地震"——大豆狂跌一个多月(从每吨4300元跌至31∞元)——导致中国大豆加工行业90~~o亏损,很多企业感受到期货避险的重要性.衍生品交易的成功与失败是相对的.莫兆鸿说,企业利用衍生品交易把不确定性因素降低了.使利润稳定下来,即使没赚钱,也是成功案例.何听向《中国企业家》提及了江西铜业的例子:江西铜业的母公司江铜集团是中国最大,世界第六大产铜企业,十几年做套保,被主管部门誉为一面旗帜.2005年,江西铜业在伦敦金属交易所卖铜期货,损失了2.48亿元,尽管如此,他认为这却是好的运作.要不然一旦铜价下跌,其现货损失将以十亿计."衍生品吃小亏实际上是占大便宜.这是值得赞赏的态度."虽然出现了中航油及国储铜事件,但中国企业不应该因噎废食.中石油,中石化,中粮,中谷等十几家获准从事境外期货.据称,国航近几年盈利就是因为做了燃油期货.中石化也曾成功买卖原油期货应对油价高企.吉利集团董事长李书福有个智囊团.研究汇率避险,成为国际化的另一利器(比如马来西亚放弃紧盯美元政策).在衍生品行业,"没有消息就是好消息",否则就是出事了.常清说.中国企业做套期保值成功的例子很多,做投机成功的也一定有,"但他赚了钱不会告诉别人".惟有一个极端的例子:中盛粮油做套保失败了,该公司前几年在芝加哥期货交易所(CBOT)操作都很有效,但2005年内地大豆油下跌,CBOT 豆油期货走强,结果现货和期货都赔了.此事也反映了国内缺乏金融工具——大连期货交易所只有大豆和豆粕期货,豆油期货尚未上市.做了12年衍生品业务的莫兆鸿告诉《中国企业家》:"我知道现在很多国有企业都很想用金融工具,如果用得好确实可以带来很多好处,相信这个过程会越走越快."欢迎来到虚拟而真实的衍生品世界!口编辑杜亮电子邮箱editordu@cnemagco 圜巴林事件:1995年,巴林银行新加坡明星代理人尼克?利森,大肆狂炒高风险的日经指数期货.造成巴林银行14亿美元亏损,因此破产.利森被判入狱6年半,他在狱中写了自传《流氓交易员》.住友事件:1996年,日本住友商社首席交易员滨中泰男押注铜价走高,控制了全球铜交易量的5%,结果损失了26亿美元.株冶事件:1998年,湖南省株洲冶炼厂未经批准违规从事境外期货交易,大量卖空锌期货合约,卖空量超过其年产量,最后被迫平仓亏损达146亿元.中储棉事件:从2003年10月起,中国储备棉管理总公司进口棉花多达2O多万吨,豪赌国内市场棉价上涨.结果棉价不涨反跌.使其逐利失败.巨亏近10亿元.中航油事件:2003年,中航油(新加坡)做石油衍生品投机,由于国际油价一路攀升,仅从10月26日至11月9日亏损已达39亿美元, 到2004年,加上其余交易盘口约1 6亿美元,累计亏损5.5亿美元,成为新加坡1995年以来最大的金融丑闻国储铜事件:2005年11月,国家储备局下属中国国家物资储备调节中心进出口处负责人刘其兵.押注铜价下挫.但伦敦期铜不断上扬.导致上亿美元亏损.资料来源:《中国企业家》根据公开资料整理lII饵企业.采-2006年第10朋101。

管理学案例库--控制职能

管理学案例库--控制职能第五部分控制职能案例1客户服务质量控制案例陈述美国某信用卡公司的卡片分部认识到高质量客户服务是多么重要。

客户服务不仅影响公司信誉,也和公司利润息息相关。

比如,—张信用卡每早到客户手中一天,公司可获得33美分的额外销售收入,这样一年下来,公司将有140万美元的净利润,及时地将新办理的和更换的信用卡送到客户手中是客户服务质量的一个重要方面,但这远远不够。

决定对客户服务质量进行控制来反映其重要性的想法,最初是由卡片分部的一个地区副总裁凯西·帕克提出来的。

她说,“一段时间以来,我们对传统的评价客户服务的方法不大满意。

向管理部门提交的报告有偏差,因为它们很少包括有问题但没有抱怨的客户,或那些只是勉强满意公司服务的客户。

”她相信,真正衡量客户服务的标准必须基于和反映持卡人的见解。

这就意味着要对公司控制程序进行彻底检查。

第一项工作就是确定用户对公司的期望。

对抱怨信件的分析指出了客户服务的三个重要特点:及时性、准确性和反应灵敏性。

持卡者希望准时收到账单、快速处理地址变动、采取行动解决抱怨。

了解了客户期望,公司质量保证人员开始建立控制客户服务质量的标准。

所建立的180多个标准反映了诸如申请处理、信用卡发行、账单查询反应及账户服务费代理等服务项目的可接受的服务质量。

这些标准都基于用户所期望的服务的及时性、准确性和反应灵敏性上。

同时也考虑了其他一些因素。

除了客户见解,服务质量标准还反映了公司竞争性、能力和一些经济因素。

比如:一些标准因竞争引入,一些标准受组织现行处理能力影响,另一些标准反应了经济上的能力。

考虑了每一个因素后,适当的标准就成型了,所以开始实施控制服务质量的计划。

计划实施效果很好,比如处理信用卡申请的时间由35天降到15天,更换信用卡从15天降到2天,回答用户查询时间从16天降到10天。

这些改进给公司带来的潜在利润是巨大的。

例如,办理新卡和更换旧卡节省的时间会给公司带来1750万美元的额外收入。

国储局对决铜期货

略谈国储局对决铜期货之内外幕转载秋分依然1 逼空国储铜中国定价权鏖战警示“以为是金矿,其实是火坑。

”在国际基金的围剿之下,国内机构再一次脆弱得不堪一击。

这一次,被金融大鳄盯上的是国储铜。

从3500美元到4200美元的拉升,仅用了短短两个月时间。

市场传言的空方主力——国家物资储备调节中心(下称国储中心)已形成1亿多美元的浮亏,跟风冤鬼不计其数。

对赌或许刚刚开始,胜负还是未定之数,但发改委一纸调控铜价批文,背后潜藏了多少老鼠仓?国资在为谁买单?对60%进口依赖的铜巨量放空形成与国际投机买盘对峙,明年中国还进不进口铜?所有“拍脑袋”的人是否就此事还要拍屁股走人?从11月16日开始,中国国家物资储备局(下称国储局)向市场抛售的两万吨铜很快就被上涨的潮水淹没。

11月23日,国储局再次抛售两万吨铜,效果逐渐显现。

此前一日,伦敦金属交易所(LME)三月期铜终于低下了高昂的头,收盘报4110美元/吨,较前一交易日下跌1 05美元。

交易数据显示:12月21日交割品种持仓41098手(约102万多吨,每手25吨),全部期铜合约总持仓21067手(约25万多吨),LM E当日显性库存为67050吨。

“如果持仓和库存是这个比例,走势与基本面就没什么关系了,完全是资金在对赌。

”北京大学经济研究中心宋国青教授说。

危险的空单事情缘起一个名叫刘其兵的交易员在LME下的8000手空单。

刘其兵是国储中心进出口处处长,负责国储物资(主要是铜)的套期保值和跨市套利。

一位期货交易员说,大约在今年“十一”的时候,刘其兵就已失踪。

之后国储中心负责人称,这些空单是刘其兵的个人行为,“不是我们的”。

据一位LME交易商估计,刘其兵于9月20日左右下了8000手(20万吨)三月期铜空单,价格在3500美元左右。

之后,LME期铜价格一路上扬。

“十一”长假期间,更是大涨158美元,空头因此遭受重创。

按LME期铜保证金每手在5000美元(200美元/吨)以上计算,刘其兵所建空单所需保证金高达4000万美元,且因浮亏而要不断追加。

国外期货市场操纵的案例分析及经验借鉴7

国外期货市场操纵的案例分析及经验借鉴72005/10/1913:30:04【小中大】来源:清大在线(3)操纵影响程度的转变:对市场及参与者的影响越来越轻.期货市场有两个基本功能,即价格发现功能和规避风险功能.在以往期货市场上的操纵事件中,操纵行为都使期货合约的交易条件发生了改变.期货交易条件的改变使期货价格与现货价格严重背离,削弱了期货交易的套期保值功能.同时,操纵行为在很大程度上扭曲了期货市场上多空双方在合约供求之间的竞争,期货价格与现货价格的背离使期货市场发出的价格信号失去了准确性,从而使期货市场的价格发现功能被削弱.在亨特兄弟操纵白银期货的例子中,亨特兄弟疯狂的投机活动,造成白银的市场供求状况与生产和消费实际脱节,市场价格严重地偏离其价值,最终导致白银市场在操纵力量的作用下几乎崩溃,主要的借贷银行也濒临破产.但是,近期以来,期货市场上的操纵事件呈现减少的趋势,而且市场操纵的影响也越来越轻.主要的原因在于:其一,随着各国监管制度的不断完善,监管者监督得力,市场自发的价格纠错机制运行日趋良好.因此,当前的市场操纵事件的影响时间短,对价格发现功能的影响有限.其二,随着期货市场的成熟发展,市场上投资品种的不断创新分散了投资者和市场的资金流向,在单一品种上的操纵对市场的影响程度越来越小.最后,因为市场操纵通常发生在合约到期前的一两天,而且随着信息现代化的发展,人们获得信息的方式不断增多.所以,人们一般不会把生产决策建立在这一两天的期货价格水平上,价格扭曲(人为价格)持续时间很短,进而操纵事件对市场参与者的影响程度也越来越小.2两个完善:交易所及经纪公司自身风险管理机制的完善有助于遏制市场操纵从前述期货市场操纵的案例中可以看出,大部分市场操纵的案件是个别投机商和公司的投机行为引发的,并对市场的正常运行造成极大的破坏.当价格波动剧烈的时候,经常能够听到“价格被操纵了,应实施监管加以阻止”,或是“操纵者应当被更严厉地惩罚”这样的呼声.但是实际上,在操纵期货市场案件中,相对于客户或经纪公司而言,经纪公司或交易所的过错要严重的多.在一些操纵期货市场事件中,经纪公司或交易所通过给予客户或经纪公司巨额透支,应强行平仓而不平仓以及其他违法、违规操作,支持、配合、纵容操纵期货市场行为;交易所甚至以种种理由为借口,滥用紧急措施或临时措施,调整涨跌停板幅度、提高保证金比例、限制出入金、限期平仓或强行平仓,以支持多头或空头操纵市场.事实上,没有经纪公司或交易所的支持、配合、纵容,客户或经纪公司不可能据以实施后续一系列操纵市场行为;没有交易所的政策性支持、默许,市场操纵难以达到无以复加的程度.(1)交易所内部风险管理机制的完善有助于防范操纵风险.交易所的监管条例、措施是实施风险控制的必要条件,但不是决定因素.影响交易所防范操纵风险的关键因素是交易所自身风险管理机制的完善,即交易所能不能有效、及时地执行有关监管措施,做到及时发现问题、及时解决问题.从“住友铜事件”中可以看出,正是lme不完善的内部风险控制制度助长了风险的发生.从1991年起,lme就收到反映滨中泰男有意操纵铜价的消息,但是由于交易所内部在管理机制,特别是市场风险监控能力上的漏洞,这些消息很久都没有得到足够的重视.直到1995年11月份,lme主管部门在国际粗铜协会和美国监管部门cftc的压力下,才开始对市场进行调查.由此看来,正是交易所在风险内控制度上的不足才导致整个“住友铜事件”的严重后果.而且,类似的发生在lme的风险事件还有,1985年锡市场违约事件以及1993年一名交易商胡安·巴勃罗·达维拉进行未授权交易,使智利的国有铜公司科德尔公司损失近2亿美元事件等.(2)期货经纪公司内部风险管理机制的完善有助于控制操纵风险.另一方面,“住友铜事件”的发生也是住友公司内部的管理不善造成的.在事件发生前,滨中泰男是公司期铜交易的直接管理者,所有公司的风险控制措施、财务管理制度以及市场监控手段都以他为主,完全不受公司的监督管理.住友商社存在的问题说明了一点:必须有足够严格的内部管理,才能使经理及公司不被任何一位交易商的花言巧语所蒙骗.经纪公司是联系交易所和客户之间的桥梁,是增加市场流动性和覆盖面的不可缺少的中介.经纪公司控制风险的好坏会直接关系到金融衍生品交易的稳定性和规范性.利奥·梅拉梅德也曾经发表过对金融机构包括经纪公司风险管理的看法:“金融机构缺乏内部管理只会自食恶果.”因此,期货经纪公司自身风险管理机制的完善有助于防范市场操纵风险.总之,由国外期货市场操纵的案例思考我国期货市场建立至今所发生的操纵事件,基本上都是经纪公司、交易所纵容或配合其客户、会员超资金实力操盘的结果.为了生存,经纪公司之间存在激烈竞争,在交易量滑坡的情况下,争夺客户更加激烈.有些经纪公司和代理机构采取多种手段争抢客户或诱导客户交易,有些严重忽视风险控制,留下很大隐患.若经纪公司或交易所能够严格按照法律规定,合法合规进行操作,必会使市场操纵者难以得逞.因此,针对我国期货市场的现状,为严肃整顿各类参与主体在期货市场中不负责任的操作,应当在此类操纵案件的处理中,充分考虑操纵市场案件中的重大过错责任追究,促使各参与主体依法操作,合规经营,并最终维护期货交易市场有序、稳定的发展.只有加重经纪公司或交易所在这种违法行为中的责任,由经纪公司或交易所承担这种违法操作所致损失的责任,并收缴因此类违法操作所获得的利益,才能有效地遏制期货市场操纵事件的发生.。

金融衍生工具投资风险分析案例

金融衍生工具投资风险分析案例

张毅

德国MG集团石油事件

1992年,从事工程与化学品业务的德国MG集团美国子公司MGRM为了维护长 远的关系,签订了一份10年的远期供油合同,签订了一份10年的远期供油合同签订 了一份10年的远期供油合同。 但是,石油价格自1993年6月开始从每桶19美元跌至1993年12月的15美元, MGRM面临庞大的保证金追缴,但其长期供油合约收益还未实现,庞大的资金缺口 逼迫子公司向母公司寻求资金援助。幸好,MGRM公司的母公司MG考虑到可能存 在的风险,及时作出了撤换分公司高层并且平仓的决定,把损失减到最小。尽管如 此,子公司投资不当给母公司造成的10亿美元损失已经无法弥补。 从金融衍生工具的诞生来说,它是应市场对于规避金融风险的需要而出现的一 种新手段。随着金融市场的变动越来越频繁,金融机构、企业和个人时时刻刻生活 在价格变动风险之中,迫切需要规避市场风险,而这些风险是难以通过传统金融工 具本身来规避的。这样,整个西方世界就产生了规避风险的强大需求,作为新兴的 风险管理手段,以远期、期货、期权、互换为主体的金融衍生工具便应运而生了。 然而,伴随着金融衍生工具同时诞生的还有其基因中携带的高风险性,怎样合理运 用金融衍生工具,适当发挥其规避风险的作用,已经成为学界和业界长期探讨的热 点。

货币金融学案例:3.27国债期货事件分析

对话(2):第二个要求

“那能不能把交易停下来?”管金生第二次发难。

“老管,我有什么理由把交易停下来?再拿什么理由 恢复交易?什么时候恢复交易?你告诉我这个事情怎 么做?”

此时的尉文渊心里明白,交易所没有任何理由对市场 传闻做任何动作,也没有任何理由停止下午的国债期 货交易。即便是“327”事件当晚,财政部国债司还打 电话过来,要求保证第二天正常交易。 就这样,管金生离开了。

对话(4):结果

“管总不在。”管金生的秘书回答。 “叫管总马上给我电话。”尉文渊一听秘书的回答立 刻火冒三丈。 “你在哪儿?” “在外面。” “今天场内发生的事你知不知道?怎么回事?” “我不知道。” “这么大的事情你不知道?” “公司几个年轻人,很义愤,说多方利用内幕消息 ……”管金生在电话那头说。 你马上过来!”

宣布暂停国债期货交易试点。金融期货从此被勒令关张。

327国债期货事件:反思

首先,从国债现货市场价格市场化程度看,国债 价格的决定因素不是市场利率,而是每月公布一

次的国家保值贴补率,其成为国债期货市场上最

为重要的价格变动指标,国债期货交易成了保值 贴补率的“竞猜游戏”,交易者利用国家统计局 的通货膨胀统计结果推算保贴率,而依据据称来 自财政部的“消息”对市场的“影响”,也成了

人民币。湖南省株洲冶炼厂原厂长曾维伦不顾开展国外期 货投机业务须报总公司主管部门审批的规定,未经批准违 规从事境外期货交易。而株冶进出口公司经理徐跃东,则 利用曾维伦授予的权力,超出既定的期货交易方案,大量 卖空锌期货合约,卖空量超过其年产量,最后被迫平仓造 成巨额亏损。从1994年5月17日至1998年12月31日,亏损

而这一次,关于财政部将对“923券”贴息的消息, 在春节前后已传得沸沸扬扬。伴随着传言,在

三井住友期铜事件分析报告(英文)

Derivatives Report Sumitomo scandal1 / 12AbstractThe Sumitomo copper affair currently ranks in the top 10 trading losses in financial history. It refers to a metal trading scandal in 1995, involving Yasuo Hamanaka, the chief copper trader of the Sumitomo Corporation. Hamanaka attempted to manipulated the price of the metal and corner the entire world's copper market. As a result of the unauthorized trades, Sumitomo not only lost at least $1.8 billion over a 10-year period, but also lost a third of its value on world markets in less than two months.This report clarifies the Sumitomo copper affair with the entire process. The purpose is to find the trading strategies, and deepen the understanding of the financial derivatives instruments.Key words: copper affair trading strategies backwardation futures position2 / 12Chapter1 Introduction1.1Sumitomo CorporationSumitomo, which was incorporated in 1615,is a Japanese corporation. Its principal place of business is in Tokyo, covering trade, circulation, finance, planning and operations, and business investment.Sumitomo, together with its historical predecessors, has been involved in the marketing of copper metal for hundreds of years. As part of its business of marketing copper, Sumitomo engaged in futures and option transactions on world markets, including the Comex Division of the New York Mercantile Exchange ("Comex") and the LME. The primarily for the purpose is to hedge the price risks associated with the purchase and sale of copper. These copper marketing and trading functions were primarily carried out by the Copper Metals Section of Sumitomo's Non-Ferrous Metals Department.1.2 Yasuo HamanakaHamanaka is the chief copper trader of the Sumitomo Corporation from 1986 to 1996. He is one of the most feared traders in the world's copper market.In 1970, Hamanaka joined Sumitomo when he was 22. Soon after, Hamanaka have the opportunity to participate in Metal Exchange London Metal Exchange. At the beginning, he was just an ordinary staff, but just a few years after, Hamanaka beginning to show his talent. In l983, he's copper trading volume each year has reached 10,000 tons. The end of the 1980s, he has owned a place in the international copper large.However, as the main perpetrator in the copper events, the loss he gave to Sumitomo was up to $ 2.6 billion.3 / 12Chapter2 Copper event2.1 Early behaviorThe copper event began from 1986, in which Hamanaka was appointed as the head copper trader for Sumitomo Corporation. The market Hamanaka had been trading in was the London Metal Exchange forward market for copper. In this market, positions are taken normally for three months, but there is an ability to roll positions forward, thereby deferring the settlement and the crystallization of profit or loss date.From 1986 to 1989, the Sumitomo Copper Team suffered tremendous losses. The dramatic losses largely resulted from purchases and sales of actual copper, in conjunction with speculative futures trading. In an attempt to redeem his failed trading, Hamanaka devised a plan allowing him to control the price of copper and recapture his previous losses. The plot began in 1989, with an intention to "squeeze" the world copper market in an attempt to drive up the price of copper. Subsequently, from 1989 to 1992, Sumitomo conducted a significant amount of business with RST, which is the private metals trading firm.2.2 Arrangements with a U.S. Copper MerchantBeginning in late 1993, Sumitomo's copper trader entered into a series of agreements with a newly-formed U.S. copper merchant firm located in New York City, whereby Sumitomo agreed to purchase copper from the American firm on a monthly basis for the years 1994 through 1997.The agreements were embodied in a series of supply contracts that contained unusual minimum price and price participation provisions. Under the minimum price provision, Sumitomo was obligated to purchase copper at the higher of the market price (LME settlement price) at the time of shipment of the monthly quota or the minimum price set by Sumitomo during a specified time period. The contracts also required the U.S. copper merchant firm to pay Sumitomo, as price participation, thirty percent of any positive difference between the market price at the time of shipment and the minimum price on futures contracts established to hedge the supply contracts. Thus, as copper prices rose above the pre-established minimum price, the U.S firm and Sumitomo would share in the price appreciation, giving both firms a financial interest in higher prices.Ultimately, the goal of these agreements was to establish the appearance of "legitimate and genuine commercial need to obtain physical copper."2.3 Establishment of a massive futures positionAnother step in Sumitomo's scheme was the establishment of a massive futures4 / 12position. In order to acquire the necessary futures contracts on the London Metal Exchange, Sumitomo opened an account with Merrill Lynch ("Merrill"), and designated the "B" account, authorizing Global to trade using Sumitomo's vast line of credit. This move provided Global, a thinly capitalized start-up company, with instant credibility and the necessary credit to purchase the large number of futures contracts needed to effectuate Hamanaka's planned course of action.Using the "B" account, Global began to establish a large long position in LME copper futures. Hamanaka masked this scheme under the rubric of legitimate commercial need for physical copper. Merrill, through the "B" account, provided Global with the financing necessary to take delivery on the LME warrants.By September of 1995, Global acquired an open long futures position of 780,000 metric tons of copper.Through the use of other small brokers in combination with the "B" account, Sumitomo possessed two million metric tons of copper in the form of futures and owned nearly one half of LME copper warrants.By November 1995, Sumitomo controlled virtually 100% of the LME warehouse receipts. Moreover, throughout the fourth quarter of 1995, Sumitomo maintained a dominant and controlling LME futures position.2.4 EndingCarefully manipulated by Hamanaka, Sumitomo was the largest participant in the physical market for copper, handling twice the volume of its nearest competitor. Sumitomo’s copper trading team traded approximately 500,000 metric tons of copper a year, which was 5% of the total world demand for copper.However, Sumitomo's dominance and control of physical stocks as well as its maintenance of large futures market positions persisted into spring 1996. Beginning with the announcement of the reassignment of Sumitomo copper trader in May 1996, Sumitomo market dominance began to decline. Sumitomo quickly removed Hamanaka from his post as head copper trader on May 9, 1996. In the months that followed his removal, Sumitomo began to sell off the positions amassed by Hamanaka, thereby causing copper prices to plummet.5 / 12Chart 1 copper price declinedChart 1 shows that the copper price declined from 1996 May 31st in a month. Thereafter, copper prices dropped from highs of around $2,800 per metric ton to below $2,000 per metric ton after the announcement of his dismissal. These price levels persisted for several months thereafter.6 / 12Chapter3 Strategy analysis3.1 Manipulating the copper pricesFor Hamanaka, Sumitomo's copper trader, the most immediate purpose is to control and maintain the market price of copper, derive huge profits.Through the purchases of physical metal in LME warehouses and elsewhere as well as the purchases of futures and options contracts, Sumitomo inflate artificially the market price of copper. It is a level that would enable Sumitomo to liquidate their large futures market position and holdings of LME warrants at a substantial profit.During the summer of 1995 and through the fourth quarter of 1995, Sumitomo plotted and executed their scheme to push copper prices to an artificially high level. Moreover, Sumitomo exit the joint operation by liquidating their massive long futures positions and holdings of LME warrants. The focus of these efforts ultimately was the acquisition of all of the stocks of deliverable copper in LME warehouses. The long futures positions and actions during this period bore little relationship to their legitimate merchandising needs, but rather were specifically designed to cause artificial prices and price relationships.These developments allowed Sumitomo copper trader to liquidate, lend or roll forward Sumitomo large market holdings at the higher price or price differential, and thereby earn significant profits.3.2 Constructing backwardationAt the same time, Sumitomo constructed backwardation artificially to reap substantial profits. Backwardation means that cash copper exceeds the prices for copper futures.In fact, during the fall of 1995, copper prices began to rise and cash supplies began to tighten. The constricted cash market resulted from copper continuously flowing into LME warehouses, while none ever seemed to leave. This effect was a natural consequence of Hamanaka's and Global's actions. Consequently, cash copper began to exceed the prices for copper futures. This inversion of futures prices to cash prices referred to as "backwardation" by market participants, which make the copper prices distort and be artificial.At the same time, cash copper prices increased sharply as did the backwardation of cash to three-month forward prices. Once the artificial prices and price relationships were attained, Sumitomo reaped substantial profits by a combination of lending forward and outright sales of positions.More importantly, because there is a direct correlation between copper prices on the LME and those on the Commodity Exchange, Inc. prices in the United States were7 / 12affected. LME futures began to trade at a premium over Comex futures. The higher LME futures prices in turn caused copper supplies to move from Comex warehouses into the LME's Long Beach warehouse.3.3 A powerful long futures positionAnother way for Sumitomo to get huge profits is the establishment of a powerful long futures position.The structure of Hamanaka's positions placed him in an ideal position to execute a market power manipulation. He not only obtained a dominant position in the cash market, but he also established a powerful long futures position. These positions would force traders who previously sold copper futures, and who innocently waited until the end of the delivery period, to run to Hamanaka to offset their positions at prices that Hamanaka could virtually dictate. At this point, Hamanaka began to unwind the futures positions by taking delivery on expiring futures contracts to further his plan to control the cash supply of copper and ultimately generate large profits.Hamanaka continued to take control of the LME copper warrants and maintained dominant futures positions well into the spring of 1996. At one point, copper prices reached an outstanding $2,800 per metric ton due to the manipulator's activities.8 / 12Chapter4 Market impactThe most glaring aspects of the Sumitomo scandal are that it not only required a great deal of intricacy, but that it also demanded incredible levels of time and capital. Hamanaka, through Global, borrowed in excess of $600 million from Merrill Lynch alone. Moreover, the plan took Hamanaka almost ten years to implement fully.The impact on prices and markets in the world from Sumitomo's conduct was direct. The Sumitomo trading scandal not only racked up the largest amount of losses among all derivatives-related scandals in recent years, it also had a major impact on the underlying market. It was unique in the sense that the trading was conducted on such a massive scale that not only did change in copper prices lead to losses at Sumitomo, but also attempts at market manipulation by Hamanaka significantly affected world prices. What's more, it flowed from the well-established and well-known pricing relationships that exist between the LME and the U.S. cash and futures markets.Hamanaka, the Sumitomo copper trader, whose impact on the copper price movement occur not only during the short period after his downfall but also in the world copper market for a decade. Chart 5-1 depicts the copper price movement during 1996.Chart 5-1 the copper price movement during 1996During the years, many in the copper market had long thought that Hamanaka worked to keep copper price high. Normally, price for immediate delivery are very close or slightly lower than price for future delivery because those who buy ahead of time must bear interest and carrying costs. But very tight supplies can reverse the situation9 / 12for short periods as traders scramble for metal.Chart 5-2 copper prices, Difference Between cash and futureAs we can see from Chart 5-2, by mid-October 1995, abnormal price phenomena emerged on the world copper market. Consumers had to pay much more for immediate delivery of copper than for contracts to deliver three or more months away. Hamanaka squeezed the market as his strategy of locking up copper supplies in order to drive prices higher and to improve his own trading position.10 / 12Chater5 learning from the affair It’s a common rule that the price will rise when the demand is more than the supply, otherwise, the price will fall. In the copper market, Yasuo Hamanaka bought too much copper and other participants of the market would think that the demand of copper was high, which caused the price of copper rose. In 1996, Sumitomo sold too much copper and the supply in the market increased, which caused the price of copper fell.Yasuo Hamanaka employed many trading strategies in the affair, such as change of future position, rolling forward, shorting forward at property time, holding warrants and so on. We can learn a lot knowledge about derivative instrument if we research when and how Yasuo Hamanaka took different derivatives to make a profit at carefully.Also, we can learn the impact of speculation as mentioned above from the affair and the affair caused many arguments about regulation of market which could be learned from other papers.11 / 12Conclusion$2.6 billion copper trading related loss, most surprising event both in the commodity market and in the financial markets in 1996, maybe these were just appearances of the affair. For the speculators, the scandal was an impressive lesson; for the market regulators, the scandal was an experience. All in all, Sumitomo Mitsui Banking Corporation copper trade scandal worth thinking about.12 / 12。

住友铜事件ppt

住友铜事件

原因分析

案例启示 3、违反金融运行规则,必将噩运当头。 2、强化内部控制,提高金融市场风险监督能力。

1、禁止盲目交易,孤注一掷。 日本住友集团首席交易员滨中泰男持有大量多头头寸。其做市 住友商社存在的问题说明了一点:必须有足够严格的内部 违反金融运行规则,在投资风险极高的期货市场,任何一 场手段是依靠其掌握的大量仓单不断拉大现货升水,从而对空 管理,才能使公司不被任何一位交易商的花言巧语所蒙骗。 个投资者如果漠视规范交易的条款及规定,其后果都灾难 在事件发生前,滨中泰男是公司期铜交易的直接管理者, 头形成挤压,希望逼迫空头止损离场来达到令自己全身而退的 性的。虽然在投资市场上,风险与收益成正比,但这并不 所有公司的风险控制措施、财务管理制度以及市场监控手 目的。索罗斯旗下的老虎基金和量子基金一度曾被其逼到悬崖 意味着盲目的冒险会带来滚滚财源。期货市场变幻莫测。 段都以他为主,完全不受公司的监督管理和制约,由此可 边。在深刻洞察了供需的基本面之后,他们联合了一家欧洲的 只有苦心研究市场,熟练掌握交易技巧,深谙期货投资规 见住友公司在企业管理上的漏洞。此外,从“住友铜事件” 大型基金及加拿大的矿业大王猛烈抛空,与住友展开了一场多 律,洞悉市场变幻节奏,多空从容,进退有节,盈亏有度, 中可以看出,是LME不完善的内部风险控制制度助长了风 空的生死大战。1996年5月31日起期铜行情急自转直下每吨跌幅 才能在期货市场取得成功。投资者要不断提升投资理念, 险的发生。经纪公司是联系交易所和客户之间的桥梁,是 达1000美元之巨。金属市场由此转入长时间低迷状态。巨额损 拟定交易决策时,必须绝对相信自己的正确性,但还必须 增加市场流动性和覆盖面的不可缺少的中介。经纪公司控 失把住友商社推上了风口浪尖,而这一切均源于其过于孤注一 制风险的好坏直接关系到金融衍生品交易的稳定性和规范 接受一项事实:市场可以证明你是错误的。因此,投资者 掷的投机行为。在期铜交易中盲目自大,不考虑市场规律,妄 性。因此,期货经纪公司自身风险管理机制的完善有助于 必须根据原则和规矩进行交易,任何感觉或愿望都不得干 图操纵全球铜市场。这种不负责任的行为最终导致全球铜市场 防范市场操纵风险。 涉这项程序。 一长首席交易商滨中 泰男从1991年开始操纵伦敦金属交易所(LME)的铜价。 滨中泰男被称为“5%先生”,因为住友公司的年铜交易 量是50万吨,约为当时全球年铜总需求量的5%,意思 是他可以控制铜期货市场上百分之五的头寸。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

住友铜事件住友事件(1995年—1996年)住友公司是日本集金融、贸易、冶金、机械、石油、化工、食品和纺织为一体的一家超大型集团。

在全球500强企业中,一度排名第22位。

公司通过控股或参股等形式拥有全球包括智利、菲律宾等国众多铜矿山和冶炼厂部分或全部股份。

住友公司很早就参与LME的金属交易,1987年初,当伦敦金属交易所期货铜价在1300美元徘徊时,住友公司的操盘手滨中泰男在期货市场逐步建立了大量的铜远期合约。

到1988年中,伦敦铜价暴涨至2500美元。

滨中泰男从期货市场套取了巨额利润。

从八十年代中期到1996年住友铜事件之前近十年的时间里,滨中泰男在伦敦铜期货市场“叱咤风云,呼风唤雨”,屡屡得手。

由于其经常控制着伦敦铜市场5%以上的成交量和未平仓合约,因此获得“百分之五先生”称号。

应该说,住友本身就是在LME非常活跃的大鳄。

90年代前期,中国和南美的一些企业纷纷败在“西方列强”默契的攻击中。

一批弱者被消灭后,这些强者一时难以找到对手。

于是,烽烟在列强之间燃起。

由于住友商社是当时伦敦和纽约市场的大多头,终于被欧洲和美国大型基金锁定。

据当时业界人士估计,1994—1996年期间,滨中泰男控制的铜期货头寸在100—200万吨之间。

与此同时,伦敦三月期货铜价从1993年年底的1650美元/吨左右一直飚升至1995年年初的3075美元/吨高位。

1994年至1996年年初,滨中泰男通过人为地控制现货,长期大量控制LME的铜仓单。

他控制的LME铜仓单最高时占交易所的90%之多,使得伦敦铜期货市场长期处于现货升水的状态,远期大大低于近期,以此遏制市场的远期抛盘,人为抬高价格。

但是,对手也非常强悍,据说其中有量子基金、罗宾逊老虎基金,加拿大金属贸易商Herbert Black,美国基金Dean Witter以及欧洲一些大型金属贸易商。

他们针对住友的多头大量抛空,从3000美元/吨以上一路抛压,伦敦铜价从3075美元/吨高点跌至1995年5月份2720美元/吨左右。

但顽强的滨中泰男并没有轻易就范,当年7、8月份又把铜价拉升至3000美元以上。

1995年年末,美国商品期货交易委员会开始对住友商社在美国国债和铜期货市场的异常交易情况开始调查,在美国的通报与压力下,伦敦金属交易所也开始了调查。

在调查压力下,伦敦铜价下跌至2420美元左右。

但滨中泰男并没有放弃战斗,经过顽强的抵抗,铜价在1996年的5月份时又拉升至2720美元以上。

多次较量后,索罗斯等基金也感觉到筋疲力尽,几乎都想放弃了。

然后,就在基金欲放弃战斗时,5月份美国商品期货交易委员会和伦敦金属交易所宣布准备对住友采取限制措施,有关滨中泰男将被迫辞职的谣言也四处流传。

基金终于捞到了最后一根“救命稻草”。

在新一轮的强大攻势下,伦敦铜价从5月份2720美元/吨高位一路狂泄至6月份1700美元/吨左右,短短一个多月,跌幅超过1000多美元。

住友商社以彻底失败而告终,据估计,住友的损失高达40亿美元。

亨特兄弟白银事件—美国亨特兄弟操控白银事件上世纪70年代初期,白银价格在2美元/盎司附近徘徊。

由于白银是电子工业和光学工业的重要原料,邦克?亨特和赫伯特?亨特兄弟俩图谋从操纵白银的期货价格中获利。

白银价格从1973年12月的2.90美元/盎司开始启动和攀升。

此时,亨特兄弟已经持有3500万盎司的白银合约。

此后的四年间,亨特兄弟积极地买入白银,到1979年,亨特兄弟通过不同公司,伙同沙特阿拉伯皇室以及大陆、阳光等大的白银经纪商,拥有和控制着数亿盎司的白银。

当他们开始行动时,白银价格正停留在6美元/盎司附近。

之后,他们在纽约商业交易所(NYMEX)和芝加哥期货交易所(CBOT)以每盎司6――7美元的价格大量收购白银。

年底,他们已控制了纽约商品交易所53%的存银和芝加哥商品交易所69%的存银,拥有1.2亿盎司的现货和0.5亿盎司的期货。

在他们的控制下,白银价格不断上升,到1980年1月17日,银价已涨至每盎司48.7美元。

1月21日,银价已涨至有史以来的最高价,每盎司50.35美元,比一年前上涨了8倍多。

这种疯狂的投机活动,造成白银的市场供求状况与生产和消费实际脱节,市场价格严重地偏离其价值。

就在亨特兄弟疯狂采购白银的过程中,每张合约保证金只需要1000美元。

一张合约代表着5000盎司白银。

在2美元/盎司时,1000美元合10%;而价格涨到49美元/盎司时就显出少得可怜了。

所以,交易所决定提高交易保证金。

交易所理事会鉴于形势严峻,开始缓慢推行交易规则的改变,但最终把保证金提高到6000美元。

后来,索性出台了“只许平仓”的规则。

新合约不能成交,交易池中的交易只能是平去已持有的旧头寸。

最后,纽约商品期货交易所在CFTC的督促下,对1979――1980年的白银期货市场采取措施,这些措施包括提高保证金、实施持仓限制和只许平仓交易等。

其结果是降低空盘量和强迫逼仓者不是退出市场就是持仓进入现货市场,当然,由于占用了大量保证金,持仓成本会很高。

当白银市场的高潮在1980年1月17日来临之时,意图操纵期货价格的亨特兄弟无法追加保证金,在1980年3月27日接盘失败。

价格下跌时,索还贷款的要求降临在亨特兄弟面前。

他们借贷来买进白银,再用白银抵押来贷更多款项。

现在他们的抵押品的价值日益缩水,银行要求更多的抵押品。

3月25日,纽约投资商Bache向亨特兄弟追索1.35亿美元,但是他们无力偿还。

于是Bache公司指示卖出亨特兄弟抵押的白银以满足自己的要求。

白银倾泻到市场上,价格崩溃了。

亨特兄弟持有数千张合约的多头头寸。

单单为了清偿债务,他们就要抛出850万盎司白银,外加原油、汽油等财产,总价值接近4亿美元。

亨特兄弟去华盛顿求晤政府官员,试图争取财政部贷款给他们,帮助他们度过难关。

此时,亨特兄弟手里还有6300万盎司白银,如果一下子抛出,市场就会彻底崩溃。

另外,美国的一些主要银行,如果得不到财政部的帮助来偿还贷款,也要面临破产的危险。

在权衡利弊之后,联邦政府最终破天荒地拨出10亿美元的长期贷款来拯救亨特家族及整个市场。

从亨特兄弟操纵白银市场的事件中可以看出,当期货交易所一旦发现有操纵市场行为的企图,就一定要及时采取行之有效的手段,制止操纵危机的大面积爆发。

同时,作为市场规则的制定者和监督者,监管机构在解决由操纵引发的风险中的作用是无可替代的。

监管者在面对由于操纵风险而造成市场机制失灵时,应该根据自己的实力拿出最终解决危机的方案,以维护整个金融市场的安全与稳定。

刘奇兵国储铜事件200511月16日,伦敦金属交易所(LME)3月铜交割首日,每吨4147元的收盘价,表明向上的价格曲线依然在坚决地延伸。

同一天,北京。

中国国家物资储备局(下称国储局)向市场抛售了2万吨铜,但是这好比溅起的水花,很快就被上涨的潮水淹没了。

17日,LME 3月铜收于每吨4165美元,4200美元的历史新高触手可及。

国储局的抛售行动并没有终止。

本周三(11月23日),国储局将再次向市场抛售2万吨铜。

一场对决已经开始。

与国储局密切相关的国家物资储备调节中心(下称国储调节中心)和国际基金大鳄们,是市场流传的两大对阵主角。

国储物资中心正是做多的国际基金大鳄围猎的目标。

如果国储调节中心不能按期交割,将不得不高价位砍仓出局。

距离最后的交割日12月21日,还有一个月的时间。

这是一次扑朔迷离的对决。

国储局人士高调宣称,抛铜意在平抑高企的铜价,配合国家对铜产业的宏观调控政策,而市场传言不断,称国储局在LME建立了大量空单,这些空单已经导致国储局巨额损失,国储抛铜,实为平掉这些空单。

真相如何,国储命运如何,这会不会是又一个版本的中航油事件?国储止损行动11月16日,国储调节中心以公开竞价方式抛售了2万吨铜。

当天上午拍卖的是上海和宁波两库的铜,底价37800元/吨,下午拍的是北京库的,起拍价37500元/吨。

最终的拍卖价都高于现货价。

北京时间16日夜,正是LME交易时间。

这也被看作是国储调节中心与国际基金大鳄的首战。

受国储局抛售铜的影响,喊价盘一开始,LME铜价就出现了剧烈下跌。

当晚,纽约铜市开盘即跌去170点。

但是,LME尾市,基金再次买进,铜价最终脱离低点,报收于4147点。

此时,消息面一片混乱。

16日当晚,路透社报道称,中国国储局在申请出口20万吨铜,据说是计划交割。

而美国交易商则传言,国储局可能交割不了那么多铜,因此需要平仓,更多一些人估计,12月底之前铜价还会因此而暴涨。

上海某贸易商认为,国储调节中心说是解决国内短缺问题,但现在国内价格还是比伦敦低很多,不存在短缺问题。

因而,国储调节中心这样做就是希望把国内价格打下去。

但是国际上去抛现货,根本满足不了市场的胃口,20万吨都不能解决问题。

“如果能抛出50万吨铜,可以让国际市场的铜价大幅下跌”。

来自香港的一位基金经理这样评价国储抛铜行为:“这一次就好比是大家都开车在高速公路上,突然一个实习司机开了一辆坦克横冲直撞,大家都躲之不及。

”17日,国际市场铜价涨势不停。

LME3月铜价格一度达到4170点,最终报收于4165点。

这距离4200点的历史新高已是咫尺之遥。

当天,在上海期货交易所,沪铜主力合约0601下跌300点,两个市场比价再次拉大。

截至18日国内上期所收盘时,0601合约再次下跌150点,报收37060元/吨,国储局在国内期货市场平抑铜价立竿见影,但LME铜价依然疯狂。

国储抛铜与LME3月铜的疯狂涨势同样充满疑窦。

一位参与了16日拍卖的人士说,以往国储局抛铜是半透明的,今天公开拍卖,而且在拍卖前高调宣传,“这次抛铜的方式很出人意料”。

在拍卖公告里,国储调节中心称,抛铜是“为了缓解当前国内铜供应紧张状况,满足国内消费需求,平抑铜价”。

而就在10月底举行的LME年会上,铜价将会走低还是各方比较认同的说法。

一切喧闹都来自这样一个比较一致的看法:国储局的目的是平掉在LME上的大量空单,因为这些空单导致了国储方面数额巨大的亏损。

东亚期货信息部经理陆祯铭说,最近一段时间一直有传言称,国储调节中心在伦敦建立了一个15万吨到20万吨的空头仓位。

“在铜价继续走高的时候,国储可能会把到期的合约往后展期,这样亏损会越来越大。

”最近一系列的行动都在说明一个事实:不管出于怎样的理由,国储的止损行动已经开始。

但是上海一位期货分析人士称,这点铜扔进去对伦敦市场一点影响都没有。

他说,只要市场中没有大的空头,头寸都平完就没有了,这个市场价格就自然下来了。

但是现在国储方面“既是大空头,又没有货,价格当然下不来了。

没有货,只能砍仓。

对多头来说,不用打,只要逼空头自己砍仓就行”。

没有迹象显示国际基金大鳄们会放弃。

根据一些研究机构的分析,国储调节中心这次的亏损是伦敦铜在每吨3200-3500美元时候开始的。