Initial Listing Guide- 纳斯达克 NASDAQ上市条件 - 官网下载 - 2015年版

NASDAQ上市方案

NASDAQ上市方案引言概述:NASDAQ是全球著名的证券交易所之一,许多科技公司都选择在NASDAQ上市。

本文将详细介绍NASDQ上市的方案,包括上市条件、程序和优势等五个部分。

一、上市条件:1.1 公司规模:NASDAQ要求上市公司具有一定的规模,包括市值、资产总额和营业收入等方面。

1.2 盈利能力:上市公司需要具备一定的盈利能力,连续几个财年实现盈利,且具备稳定的现金流。

1.3 股东数量:公司股东数量要求一定,通常为1000人以上。

二、上市程序:2.1 找到合适的承销商:上市公司需要选择一家合适的承销商,负责协助公司进行上市流程的筹备和执行。

2.2 提交申请文件:公司需要准备并提交一系列申请文件,包括上市申请书、财务报表、公司章程等。

2.3 审核和批准:NASDAQ将对公司提交的申请文件进行审核,包括财务状况、业务模式等方面,最终决定是否批准上市。

三、上市优势:3.1 增加知名度:上市后,公司将获得更多的曝光机会,提高品牌知名度,有利于吸引更多的投资者和合作伙伴。

3.2 资本市场支持:NASDAQ作为全球知名的证券交易所,为上市公司提供了更便利的融资渠道,有助于公司扩大规模和发展业务。

3.3 提高公司价值:上市公司的股票可以在公开市场上进行交易,有助于提高公司的市值和股价,为股东创造更大的财富。

四、上市风险:4.1 披露义务:上市公司需要按照规定定期披露财务信息和业务情况,增加了公司的运营成本和管理负担。

4.2 股价波动:上市后,公司股票的价格可能会受到市场波动的影响,存在一定的风险。

4.3 法律合规:上市公司需要遵守证券法律法规,对公司治理和财务报告等方面提出了更高的要求。

五、上市后的管理:5.1 股东关系管理:上市后,公司需要加强与股东的沟通和管理,及时回应他们的关切和问题。

5.2 财务管理:上市公司需要建立健全的财务管理制度,确保财务报表的真实准确。

5.3 公司治理:上市公司需要建立有效的公司治理结构,包括董事会、监事会等,加强公司内部管理。

纳斯达克上市条件

NASDAQ上市条件

纳斯达克全球选定市场首次发行需求

公司应满足以下四个标准中的至少一个标准以及满足适用的流动性需要。

金融和资质要求

流动性要求

公司必须满足在各自分类中的所有标准。

以下表格分为两部分,(i)新公司上市;(ii)封闭管理的投资公司。

纳斯达克全球市场首次上市要求

公司应满足如下四个条件中的至少一个条件的全部要求。

纳斯达克全球市场首次上市要求

纳斯达克资本市场首次上市

公司应满足如下三个条件中至少一个条件的所有标准。

美国纳斯达克上市条件

先决条件经营生化、生技、医药、科技〈硬件、软件、半导体、网络及通讯设备〉、加盟、制造及零售连锁服务等公司,经济活跃期满一年以上,且具有高成长性、高发展潜力者。

消极条件有形资产净值在美金五百万元以上,或最近一年税前净利在美金七十五万元以上,或最近三年其中两年税前收入在美金七十五万元以上,或公司资本市值(Market Capitalization) 在美金五千万元以上。

积极条件及NASDR审查通过后,需有300人以上的公众持股(NON-IPO得在国外设立控股公司,原始股东并须超过300人)才能挂牌,所谓的公众持股依美国证管会手册(SEC Manual)指出,公众持股人之持有股数需要在整股以上,而美国的整股即为基本流通单位100股。

诚信原则纳斯达克流行一句俚语:「Any company can be listed, but time will tell the tale.」(任何公司都能上市,但时间会证明一切)。

意思是说,只要申请的公司秉持诚信原则,挂牌上市是迟早的事,但时间与诚信将会决定一切。

纳斯达克主板上市条件1. 需有300 名以上的股东;2. 公司净资产不少于1500 万美圆,且最近 3 年至少有一年的税前营业收入不少于100 万美圆,或股东权益不少于3000 万美圆且具有不少于2 年的营业记录.3. 公司流通的股票市值不得低于7500 万美圆,或者公司总资产’当年总收入不低7500 万美圆每家公司4. 至少要有3 家做市商等纳斯达克创业板(小型资本市场)上市需要满足下列条件(1)企业的净资产达到500万美元或年税后利润超过75万美元(在最近1个财政年度或最近3个财政年度中的2年)或已上市股票市值不少于5000万美元(2)流通股达100万股;(3)最低股价为4美元;(4)股东超过300人;(5)有3个以上的做市商(6)公开发行股票市值不少于1500万美元(7)具有不少于2 年的营业记录(8)需要公司管制在美国纳斯达克上市的企业一般通过直接上市(IPO)或反向收购(Reverse Merger)两种方式上市的,对于中国企业来讲,大多数都是通过IPO方式进军纳斯达克的。

纳斯达克交易所上市条件(根据纳斯达克交易所官网上市规则翻译整理2014.12)

NASDAQ 资本市场上市条件(即原来的小额资本市场,公司在如下所述的三个标准中应至少满足一项) 条件 股权标准 上市股票市值标准 股东股权 500万美元 400万美元 公众持股市值 1500万美元 1500万美元 运营年限 2年 N/A 上市股票市值 N/A 5000万美元 持续经营所得净利润(最近 的财政年度或者最近3年之 N/A N/A 内的2个财政年度) 公众持股数 100万 100万 公众持股人 300 300 做市商 3 3 股价或收盘价 4美元或3美元 4美元或2美元

450 或2200 125万 450 或2200 或500及110万 125万

NASDAQ 全球精选市场上市条件(公司在如下所述的四个财务标准中应至少满足一项,并达到下述流动性要求)

税前营业收入

现金流 市值 收入 总资产 股东权益 股价 流动性要求 批量股股东人数 或股东总数 或股东总数及前12个月平 均月交易量 公众持股 公众持股市值 或公众持股市值及股东权 益

市值标准 N/A N/A 7500万美元 N/A 110万 2000万美元 4美元 400 4 N/A

总资产/总收入标准 N/A N/A N/A 7500万美元和7500万美元 110万 2000万美元 4美元 400 4 N/A

三个标准中应至少满足一项) 净利润标准 400万美元 500万美元 N/A N/A 75万美元 100万 300 3 4美元或3美元

4500万美元

1.1亿美元 或1亿美元及1.1亿美元

NASDAQ 全球市场上市条件(公司在如下所述的四个标准中应至少满足一项) 条件 收入标准 权益标准 税前营业收入(在最近的财 务年度或最近3年中2年的财 100万美元 N/A 务年度内) 股东权益 1500万美元 3000万美元 已上市证券的市值 N/A N/A 总资产和总收入(在最近的 财务年度或最近3年中1年的 N/A N/A 财务年度内) 公众持股 110万 110万 公众持股市值 800万美元 1800万美元 股价 4美元 4美元 批量持股股东 400 400 做市商 3 3 运营年限 N/A 2年

美国纳斯达克上市条件美国纳斯达克上市条件

美国纳斯达克上市条件-美国纳斯达克上市条件纳斯达克的上市标准标准一:股东权益达1500万美元;最近一个财政年度或者最近3年中的两年中拥有100万美元的税前收入;110万的公众持股量;公众持股的价值达800万美元;每股买价至少为5美元;至少有400个持100股以上的股东;3个做市商;须满足公司治理要求。

标准二:股东权益达3000万美元;110万股公众持股;公众持股的市场价值达1800万美元;每股买价至少为5美元;至少有400个持100股以上的股东;3个做市商;两年的营运历史;须满足公司治理要求。

标准三:市场总值为7500万美元;或者,资产总额达及收益总额达分别达7500万美元;110万的公众持股量;公众持股的市场价值至少达到2000万美元;每股买价至少为5美元;至少有400个持100股以上的股东;4个做市商;须满足公司治理要求。

纳斯达克上市条件企业只要符合下页的三个条件及一个原则,就可以向美国NASDR申请挂牌。

先决条件经营生化、生技、医药、科技〈硬件、软件、半导体、网络及通讯设备〉、加盟、制造及零售连锁服务等公司,经济活跃期满一年以上,且具有高成长性、高发展潜力者。

消极条件有形资产净值在美金五百万元以上,或最近一年税前净利在美金七十五万元以上,或最近三年其中两年税前收入在美金七十五万元以上,或公司资本市值(MarketCapitalization) 在美金五千万元以上。

积极条件NASDR审查通过后,需有300人以上的公众持股(NON-IPO得在国外设立控股公司,原始股东并须超过300人)才能挂牌,所谓的公众持股依美国证管会手册(SEC Manual)指出,公众持股人之持有股数需要在整股以上,而美国的整股即为基本流通单位100股。

诚信原则纳斯达克流行一句俚语:「Any company can be listed, but time will tell the tale.」(任何公司都能上市,但时间会证明一切)。

纳斯达克上市标准

纳斯达克上市标准

纳斯达克是美国最大的证券交易所,全球第二大证券交易所。

纳斯达克代表着高质量的资本市场,经由纳斯达克上市,公司可以成为拥有投资者信任的声誉和发展机会。

但在美国,要上市纳斯达克,公司必须满足若干上市标准。

一般来说,要标准纳斯达克上市的公司,必须满足以下三个最主要的上市要求:

1、营运及财政条件:纳斯达克要求公司在过去3至5年内有可持续的盈利。

同时,市值的总和(如股票,债券,资本)也要是稳定的。

它们必须利润率较高,财局稳定,财务报表有可持续发展趋势,并内部及外部核查表明公司没有窒灭性改变。

2、实质条件:纳斯达克要求公司有应用新技术、研发新产品、引进新市场等促使发展活动。

公司进行合规管理,拥有明确的管理和操作程序,拥有良好的风险管理能力和有效率的业务行为,管理层有清晰的战略愿景及有效的团队精神。

另外,合规记录也是一个重要的考虑因素。

3、治理和报告兼容性:纳斯达克要求如经理职业要求实施健全的内联程序,以遵守会计、伦理及各种规定,尤其是法定要求,以保护投资者的权益;另外,具备报告满足资本市场法规的能力。

除上述常规要求外,纳斯达克还要求应拥有财务上市需求的机制,如扩大股票价格范围、股票价格趋势要高于指数、投资者保有量要增加等。

以上就是纳斯达克上市的一般要求,若企业满足了所有条件,就可以上市纳斯达克。

另外,纳斯达克上市的企业,将被国际上媒体更加关注,可以增强企业的知名度和品牌形象,从而为未来的发展奠定基础。

纳斯达克交易所上市标准

纳斯达克交易所的上市标准主要包括以下几个方面:

1.先决条件:公司必须经营生化、医药、科技等公司,且经济活跃期达到一年以上。

2.消极条件:公司有形资产纯净值必须达到五百万美金以上,或是近一年税前净利达到七十五万元美金以上,或近三年其中两年税前收入达到七十五万美金以上,或公司资本市值达到五千万美金以上。

3.积极条件:公司必须获得SEC和NASD审批通过,并且拥有300名以上的股东。

4.其他条件:公司的公众持股量必须在110万股以上,公众持股的市场价值达800万美元以上,每股买价至少为5美元;至少有400个持100股以上的股东;要有3个做市商;必须满足公司治理要求。

对于市场总值方面,要么是市场总值为7500万美元,要么是资产总额及收益总额分别达7500万美元。

此外,公司要有110万的公众持股量,公众持股的市场价值至少达到2000万美元,每股买价至少为5美元;至少有400个持100股以上的股东;要有4个做市商。

NASDAQ上市方案

NASDAQ上市方案标题:NASDAQ上市方案引言概述:NASDAQ是美国最大的电子交易市场之一,为全球科技公司提供了上市的机会。

本文将详细阐述NASDAQ上市方案的内容,包括上市要求、申请流程、费用和益处等方面。

正文内容:1. 上市要求:1.1 财务要求:- 公司最近三年的净利润总额不少于500万美元;- 公司最近三年的每股盈利不少于1美元;- 公司最近三年的净资产总额不少于4000万美元。

1.2 股本要求:- 公司必须有至少100万股的公开流通股份;- 公司必须有至少300股的股东。

1.3 公司治理要求:- 公司必须有独立的董事会成员;- 公司必须有独立的审计委员会;- 公司必须有符合要求的内部控制制度。

2. 申请流程:2.1 准备材料:- 公司的注册文件和章程;- 公司的财务报表和审计报告;- 公司的股东名单和股权结构;- 公司的治理结构和内部控制制度。

2.2 提交申请:- 在NASDAQ官方网站上填写上市申请表格;- 提交所有必要的文件和材料。

2.3 审核和核准:- NASDAQ将对申请材料进行审核;- 如果符合要求,NASDAQ将核准公司上市。

3. 费用:3.1 上市费用:- 上市申请费用约为20,000美元;- 年度上市费用约为27,500美元。

3.2 其他费用:- 公司需要支付律师费、会计师费等专业服务费用;- 公司需要支付营销和宣传费用。

4. 益处:4.1 资本市场的认可:- 上市将提高公司的知名度和声誉;- 上市将增加公司在资本市场的认可度。

4.2 融资能力的提升:- 上市将为公司提供更多的融资渠道;- 上市将提高公司融资的效率和成本控制能力。

4.3 股权激励和员工激励:- 上市将提供更多的股权激励机制;- 上市将吸引更多优秀的员工加入公司。

总结:综上所述,NASDAQ上市方案包括上市要求、申请流程、费用和益处等方面。

公司需要满足一定的财务和股本要求,准备相关材料并提交申请。

上市将带来资本市场的认可、融资能力的提升以及股权激励和员工激励等益处。

纳斯达克 上市标准

纳斯达克上市标准

纳斯达克是美国的一家证券交易所,为了保证市场的质量和透明度,纳斯达克制定了一系列上市标准。

以下是一些常见的纳斯达克上市标准:

1. 财务要求:公司必须具有稳定且可观的财务业绩,包括连续三年的盈利记录、营业收入和资产规模的要求。

2. 股票价格要求:纳斯达克要求公司的股票价格在上市前60个交易日中至少有30个交易日的收盘价高于1美元。

3. 股票流通性:公司的股票必须有足够的流通性,即至少有1.1万股普通股在公开市场上流通。

4. 股本结构:公司参与纳斯达克上市需要满足一定的股本结构要求,例如最低筹资金额和最低股份比例等。

5. 股东要求:公司的股东必须达到一定数量和构成要求,例如至少有300个股东、分散的股权结构等。

6. 透明度和合规:公司必须遵守纳斯达克的信息披露要求,及时向公众披露重要信息,并遵守证券法规。

纳斯达克上市标准以及其他相关要求是为了确保公司在市场中的资格和可持续发展。

这些标准有助于保护投资者利益,提高市场效率,同时也提高了上市公司的信誉和市值。

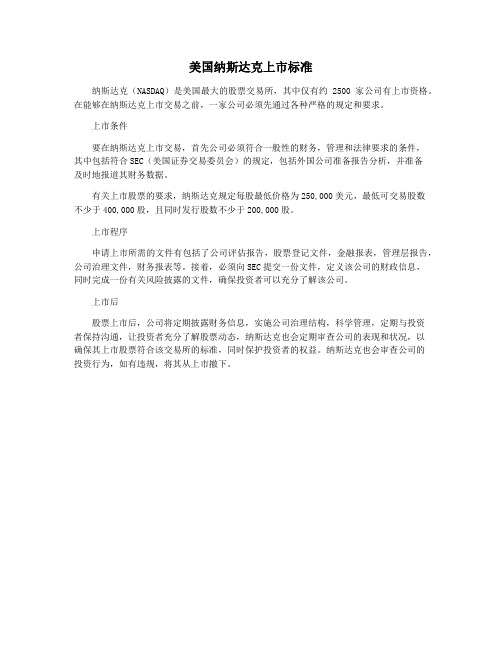

美国纳斯达克上市标准

美国纳斯达克上市标准

纳斯达克(NASDAQ)是美国最大的股票交易所,其中仅有约2500家公司有上市资格。

在能够在纳斯达克上市交易之前,一家公司必须先通过各种严格的规定和要求。

上市条件

要在纳斯达克上市交易,首先公司必须符合一般性的财务,管理和法律要求的条件,

其中包括符合SEC(美国证券交易委员会)的规定,包括外国公司准备报告分析,并准备

及时地报道其财务数据。

有关上市股票的要求,纳斯达克规定每股最低价格为250,000美元,最低可交易股数

不少于400,000股,且同时发行股数不少于200,000股。

上市程序

申请上市所需的文件有包括了公司评估报告,股票登记文件,金融报表,管理层报告,公司治理文件,财务报表等。

接着,必须向SEC提交一份文件,定义该公司的财政信息,

同时完成一份有关风险披露的文件,确保投资者可以充分了解该公司。

上市后

股票上市后,公司将定期披露财务信息,实施公司治理结构,科学管理,定期与投资

者保持沟通,让投资者充分了解股票动态,纳斯达克也会定期审查公司的表现和状况,以

确保其上市股票符合该交易所的标准,同时保护投资者的权益。

纳斯达克也会审查公司的

投资行为,如有违规,将其从上市撤下。

NASDAQ与OTCBB上市条件

NASDAQ与OTCBB上市条件

纳斯达克主板上市条件:需有300名以上的股东;公司净资产不少于1500万美圆,且最近3年至少有一年的税前营业收入不少于100万美圆,或股东权益不少于3000万美圆且具有不少于2年的营业记录.同时,公司流通的股票市值不得低于7500万美圆,或者公司总资产、当年总收入不低于7500万美圆.每家公司至少要有3家做市商.

纳斯达克创业板(小型资本市场)上市需满足下列条件之一:股东权益(公司净资产)不少于500万美圆;在NASDAQ流通的股票市值不少于5000万美圆;最近3个年度至少有一年的营业利润不低于75万美圆.

OTCBB要求企业净资产不少于200万美圆;近12个月的营业收入不少于1000万美圆,净利润不少于200万美圆;在过去两年的收入及盈余年增长率不低于20%.

NASDAQ与OTCBB上市比较OTCBB市场特点是:为初具规模又急需资金的高技术小公司提供的一条便捷的融资渠道;没有上市标准,上市程序简单,费用低廉;维持报价资格,由做市商

创造市场;交易信息充分披露并受NASD监督,与NASDAQ可转移.

与NASDAQ不同点在于:没有严格的挂牌条件;没有提供自动的交易系统;与证券发行人没有维持关系;与NASDAQ的做市商义务不同.

企业以反向收购的方式在OTCBB市场借壳或买壳上市与直接在NYSE、AMEX、NASDAQ相比,不仅成本小所花时间短而且能保证100%上市,大多数中小企业一般选择先以借壳或买壳登陆OTCBB市场开始,等达到相关要求后,再转板至主板市场交易.。

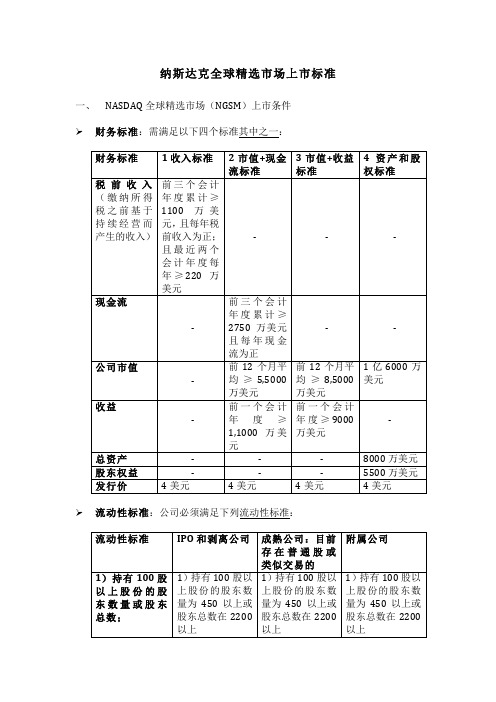

纳斯达克全球精选市场上市标准

同时要满足美国证监会的 10A-3 规则,独董要能阅读和理解基本的财 务报表。审计委员会至少由三名成员组成,且其中一人必须有金融行业

的丰富经验。 l 高管补贴:公司需要设立一个完全由独立董事构成的、两名成员以上

上市要求

1 权益标准

2 已发行证券市 3 净收入标准

值标准

股东权益

500 万美元

400 万美元

400 万美元

公 众 持 股 股 票 1500 万美元

1500 万美元

500 万美元

市值

经营历史

2年

-

-

上市证券市值

-

5000 万美元

基于持续经营

75 万美元

而产生的净收

入 (最近一个会

计年度或最近三

个会计年度中的

4 美元 400

3 -

4 美元 400

3 2年

4 美元 400

4 -

4 美元 400

4 -

三、 NASDAQ 资本市场(NCM)上市条件 在该层上市,公司的财务和流动性要求分为权益标准、已发行证券市值标准和净 收入标准三种,申请人只需满足三个标准中的任意一个。

Ø 财务和流动性标准:需满足以下三个标准其中之一:

成熟公司:目前 存在普通股或 类似交易的 1)持有 100 股以 上股份的股东数 量为 450 以上或 股东总数在 2200 以上

附属公司

1)持有 100 股以 上股份的股东数 量为 450 以上或 股东总数在 2200 以上

或 者 , 2) 股 东 总 数 和 过 去 12 个月里平均每 月的交易量

纳斯达克 上市标准

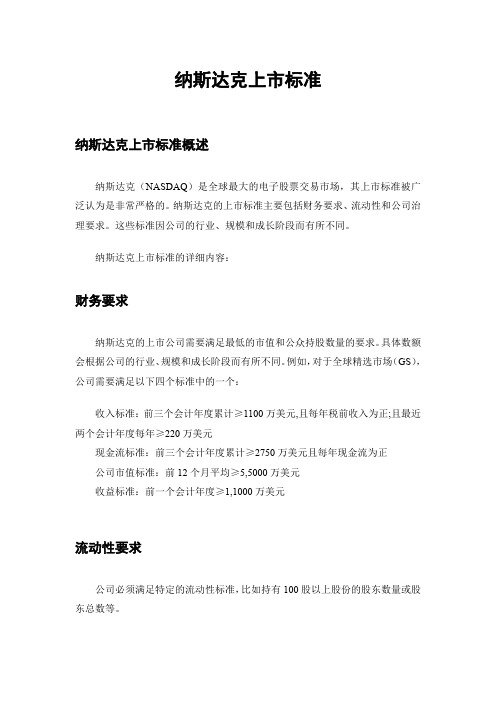

纳斯达克上市标准纳斯达克上市标准概述纳斯达克(NASDAQ)是全球最大的电子股票交易市场,其上市标准被广泛认为是非常严格的。

纳斯达克的上市标准主要包括财务要求、流动性和公司治理要求。

这些标准因公司的行业、规模和成长阶段而有所不同。

纳斯达克上市标准的详细内容:财务要求纳斯达克的上市公司需要满足最低的市值和公众持股数量的要求。

具体数额会根据公司的行业、规模和成长阶段而有所不同。

例如,对于全球精选市场(GS),公司需要满足以下四个标准中的一个:收入标准:前三个会计年度累计≥1100万美元,且每年税前收入为正;且最近两个会计年度每年≥220万美元现金流标准:前三个会计年度累计≥2750万美元且每年现金流为正公司市值标准:前12个月平均≥5,5000万美元收益标准:前一个会计年度≥1,1000万美元流动性要求公司必须满足特定的流动性标准,比如持有100股以上股份的股东数量或股东总数等。

公司治理要求除了财务和流动性要求外,还有统一的公司治理要求,包括董事会成员的独立性、薪酬政策等。

纳斯达克上市标准的变化纳斯达克的上市标准并非一成不变,而是随着市场环境和公司发展阶段的变化而不断调整。

例如,纳斯达克曾在2018年对其上市标准进行了重大改革,取消了上市公司必须连续12个月内维持最低股价的规定。

纳斯达克上市的优势尽管纳斯达克的上市标准非常严格,但是这也使得纳斯达克成为了全球最优秀的公司选择上市的地方。

因为只有真正优秀的公司才有可能满足如此严格的上市标准,这样就保证了投资者能够投资到真正有价值的公司。

同时,由于上市公司的质量普遍较高,投资者的风险也相应降低。

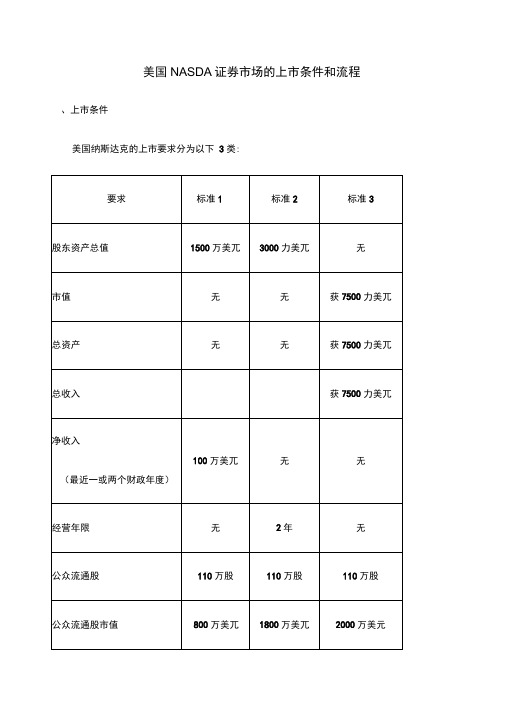

美国NASDAQ市场上市条件和流程

美国NASDA证券市场的上市条件和流程、上市条件美国纳斯达克的上市要求分为以下3类:、上市流程1、采取直接上市方式进行纳斯达克上市运作的流程申请立项:向中华人民共和国证券监督管理委员等相关部门申请到境外上市的立项。

提出申请:由券商律师、公司律师和公司本身加上公司的会计师做出S-1、SB-1或SB-2等表格,向美国证监会及上市所在州的证券管理部门抄送报表及相关信息,提出上市申请。

等待答复:上述部门会在4~6个星期内给予答复,超过规定时间即认为默许答复。

法律认可。

根据中美已达成的上市备忘录,要求上市公司具备在中国有执业资格的律师事务所出具的法律意见书,这意味着上市公司必须取得国内主管部门的法律认可。

招股书阶段。

在这一时期公司不得向公众公开招股计划及接受媒体采访,否则董事会、券商及律师等将受到严厉惩罚,当公司再将招股书报送SEC后的大约两三周后,就可得到上市回复,但SEC的回复并不保证上市公司本身的合法性。

路演与定价。

在得到SEC上市回复后,公司就可以准备路演,进行招股宣传和定价,最终定价一般是在招股的最后一天确定,主要由券商和公司两家商定,其根据主要是可比公司的市盈率。

招股与上市。

定价结束后就可向机构公开招股,几天之后股票就可以在纳斯达克市场挂牌交易。

保持纳斯达克上市地位,反购并。

2、采取买壳上市方式进行纳斯达克上市运作的流程决定上市:公司决定在NASDA市场上市。

决议可由股东会或董事会做出。

制定方案:委任金融或财务顾问,制定上市计划及可操作性方案。

审计评估:委任美方投资银行或金融服务公司,制定详细的日程表,在国内进行公司审计、评估。

收购方案:设立离岸公司,收购空壳公司(已在NASDAC市场上市的公司),通过空壳公司对本公司进行收购。

合并报表。

上市交易。

由包销商进行私人配售或公开发行新股。

保持纳斯达克上市地位,反购并3、采取控股合并方式进行纳斯达克上市运作的流程公司决定:公司决定在NASDA市场上市,决议可由股东会或董事会做出。

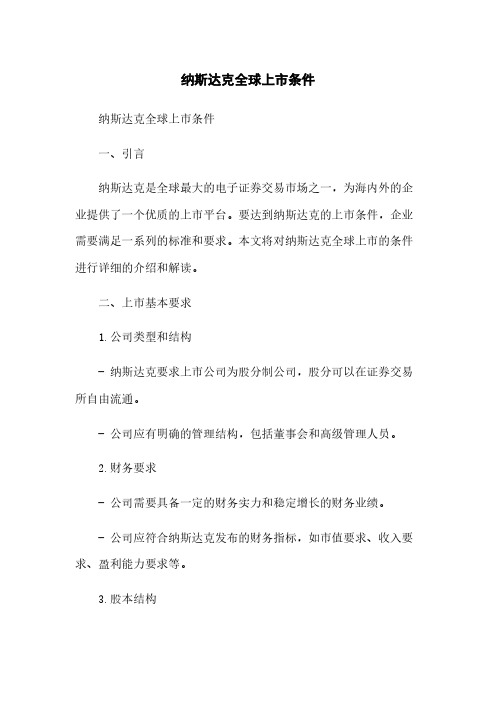

纳斯达克全球上市条件

纳斯达克全球上市条件纳斯达克全球上市条件一、引言纳斯达克是全球最大的电子证券交易市场之一,为海内外的企业提供了一个优质的上市平台。

要达到纳斯达克的上市条件,企业需要满足一系列的标准和要求。

本文将对纳斯达克全球上市的条件进行详细的介绍和解读。

二、上市基本要求1.公司类型和结构- 纳斯达克要求上市公司为股分制公司,股分可以在证券交易所自由流通。

- 公司应有明确的管理结构,包括董事会和高级管理人员。

2.财务要求- 公司需要具备一定的财务实力和稳定增长的财务业绩。

- 公司应符合纳斯达克发布的财务指标,如市值要求、收入要求、盈利能力要求等。

3.股本结构- 公司的股本结构要合规且稳定,不能存在明显的控股股东或者股权关系不清晰的情况。

- 上市公司的股本要达到一定的流通比例,以保证交易的公开与透明。

4.市值要求- 上市公司的市值要达到一定的规模,以保证流动性和市场影响力。

5.投资者保护- 上市公司需要履行信息披露义务,及时公开重要信息,维护投资者权益。

三、上市审批程序1.申请材料准备- 公司需要准备一系列的申请材料,如注册文件、财务报告、公司章程等。

2.交易商评估- 程序预审:纳斯达克将对申请公司的申请材料进行预审,确认是否满足上市条件。

- 程序能力审核:纳斯达克将评估申请公司的内部运营和管理能力,确保其有能力进行上市交易。

- 监管机构审核:纳斯达克将提交申请材料给相关监管机构进行审查。

3.上市程序- 公司需要与交易商签订上市合同,并支付相应的费用。

- 纳斯达克将进行信息披露,并安排公司上市仪式。

- 公司股票将正式上市交易,投资者可以进行交易与投资。

四、附件列表1.注册文件2.财务报告3.公司章程4.交易商合同等五、法律名词及注释1.股分制公司:股分制公司是指股东的股权可以通过股分转让变现和流通的公司形式。

2.管理结构:公司的管理结构指的是公司内部各个层级的管理人员和组织结构。

3.流通比例:指公司股本中公开流通的股分数量,反映了股东是否具备对公司股权的实质性控制。

NASDAQ上市方案

NASDAQ上市方案标题:NASDAQ上市方案引言概述:NASDAQ是全球最大的电子证券交易市场之一,许多公司都希翼能够在NASDAQ上市。

本文将介绍NASDAQ上市的方案,包括上市条件、程序、费用、优势和注意事项。

一、上市条件1.1 公司规模:NASDAQ要求公司具有一定规模,通常要求市值在数十亿美元以上。

1.2 财务状况:公司需要符合一定的财务指标,如收入、盈利和现金流等。

1.3 公司管理:公司需要遵守一定的公司管理规范,如董事会结构、股东权益保护等。

二、上市程序2.1 申请上市:公司需要向NASDAQ提交上市申请,并提供相关资料和文件。

2.2 审核流程:NASDAQ将对公司的财务状况、业务模式等进行审核,确保符合上市条件。

2.3 发行股票:公司需要通过券商发行股票,并在NASDAQ上市交易。

三、费用3.1 上市费用:公司需要支付一定的上市费用,包括申请费、审核费等。

3.2 手续费:公司需要支付券商一定的手续费,用于发行股票和在NASDAQ上市交易。

3.3 其他费用:公司还需要考虑到其他可能的费用,如法律顾问费用、会计师费用等。

四、优势4.1 资本市场:在NASDAQ上市可以为公司提供更广泛的资本市场,有助于公司融资和扩张。

4.2 品牌价值:NASDAQ是知名的证券交易市场,公司在上市后可以提升品牌价值和知名度。

4.3 股东回报:上市后,公司股东可以通过股票交易获得更好的回报,提高投资价值。

五、注意事项5.1 法律合规:公司在上市过程中需要遵守相关法律法规,确保合规性。

5.2 信息披露:公司需要及时披露相关信息,避免造成市场误解和负面影响。

5.3 风险管理:公司需要认识到上市带来的风险,做好风险管理和应对准备。

总结:NASDAQ上市是一项复杂的过程,公司需要充分了解上市条件、程序、费用、优势和注意事项,做好准备工作才干顺利上市并取得成功。

愿本文对您有所匡助。

美国NASDAQ对上市企业的要求

美国NASDAQ对上市企业的要求美国NASDAQ对上市企业的要求注:在NASDAQ上市的要求可分为两种情况:①净有形资产:资产总值(不包括商誉)一总负责;②在选择三之下,发起上市或持续上市,一个公司必须满足要求:市值达75万美元以上,或总资产达75万美元,同时总收入达75万美元以上;③公众持股量排除“有发行公司的经理或董事和拥有10%以上的收益权所有人直接或间接持有的股票”。

发展型公司(Developing Company)和营运型公司(Operating Company)上表中选择一是针对发展型公司的上市要求,选择二是针对营运型公司的上市要求。

NA5DAQ市场企业管理标难主要是针对NASDAQ全国市场上市的企业,所有在NASDAQ全国市场上市的公司都必须符合NASDAQ 市场企业管理标准。

其概要如下:1.公司的董事会必须至少有两名独立董事。

“独立董事”的含义是排除公司的高级职员和雇员以及董事会认为会影响其执行董事职责时运用独立判断的人。

2.每家公司必须设立审计委员会。

公司的审计委员会则要以多数独立董事组成。

3.在那斯达克全国市场上市的公司必须每年举行股东大会,并通报全国证券交易商协会。

所有股东大会允许股东委派代表参加,但会议代表的委任书副本必须提交全国证券交易商协会存档。

公司召开普通股股东大会时,其法定人数拥有的股票不得低于已发行股的1/3,或公司章程规定的上限。

4.公司必须向股东提交年度报告、季度报告和其他中期报告。

公司应该在举行股东年会前适当时间之内,提供年度报告,而季度报告则在向发行公司的监管当局提交存档之前或之后尽快派发。

如果有关规则与发行公司注册国家的法律和商业管理有所抵触,全国证券交易协会可予以豁免。

(二)NA5DAQ小型资本市场(The NASDAQ Small — CapMalrket)的上市规则在那斯达克小型资本市场上市的企业仍必须根据“1934年证券交易法”第12(g)条或具备同等效力的法规注册。

NASDAQ上市方案

NASDAQ上市方案一、背景介绍NASDAQ是美国最大的电子股票交易所之一,为全球科技公司提供了一个高效、透明和公平的上市平台。

本文将详细介绍NASDAQ上市方案,包括上市条件、申请流程、上市费用以及上市后的要求和禁止事项。

二、上市条件1. 盈利能力:公司需连续两个财政年度实现盈利,且最近一年的盈利额不低于500万美元。

2. 股票价格:公司股票在上市申请前的30个交易日内,每股最低价格不得低于1美元。

3. 股本结构:公司股本结构需符合NASDAQ规定的要求,包括股东数量、股权分配等。

4. 股票流通性:公司股票需满足一定的流通性要求,包括股票总市值、公开流通股数等。

三、申请流程1. 找到合适的上市顾问:公司需寻找一家经验丰富的上市顾问,协助完成上市申请流程。

2. 提交申请文件:公司需准备完整的上市申请文件,包括公司章程、财务报表、公司治理结构等。

3. 审核和审批:NASDAQ将对申请文件进行审核和审批,包括财务状况、业务模式、公司治理等方面的评估。

4. 上市宣布:一旦通过审核和审批,公司将被授予上市资格,并宣布上市日期。

四、上市费用NASDAQ上市费用包括申请费、年度费用和交易费用等。

具体费用根据公司规模和需求而定,平均费用约为100万美元。

五、上市后要求1. 定期报告:上市公司需按照规定提交季度报告、年度报告以及其他必要的财务和业务信息。

2. 公司治理:上市公司需建立有效的公司治理结构,包括董事会、审计委员会等,确保公司运营的透明和合规。

3. 监管合规:上市公司需遵守NASDAQ和证券交易委员会的规定,包括内幕交易禁止、信息披露等。

4. 公司形象:上市公司需维护良好的公司形象,包括公开沟通、投资者关系管理等。

六、上市后禁止事项1. 虚假陈述:上市公司禁止发布虚假或误导性的陈述,包括财务报表、业绩预测等。

2. 内幕交易:上市公司禁止内部人员利用未公开信息进行交易,以保护投资者利益。

3. 操纵股价:上市公司禁止任何操纵股价的行为,包括虚假宣传、市场操纵等。

公司具备什么条件才能在纳斯达克上市

公司具备什么条件才能在纳斯达克上市来源:聚焦热点,精挑细选网络热辣资讯公司具备什么条件才能在纳斯达克上市想在美国“纳斯达克”上市的条件是什么?美国股票市场上市规则摘要。

纽约证券交易所最低投资者数目5000名,每名持有100股或以上股份最低公众持股量 250万股(全球) 公众股份的总市值 1亿美元(全球) 最低招股价不适用市场庄家不适用营运历史不适用资产状况不适用税前盈利 1亿美元(过去三个财政年度累计计算) 公司管治需要纳斯达克全国市场准则一(市场规则4420(a))最低投资者数目 400名,每名持有者100股或以上股份最低公众持股量 110万股公众股份的总市值 800万美元最低招股价 5美元市场庄家 3名营运历史不适用资产状况股东权益达1500万美元税前盈利 100万美元公司管治需要准则二(市场规则4420(b))最低投资者数目 400名,每名持有者100股或以上股份最低公众持股量110万股公众股份的总市值1800万美元最低招股价5美元市场庄家 3名营运历史 2年资产状况股东权益达3000万美元税前盈利不适用公司管治需要准则三(市场规则4420(c))最低投资者数目 400名,每名持有者100股或以上股份最低公众持股量110万股公众股份的总市值2000万美元最低招股价5美元市场庄家 4名营运历史不适用资产状况不适用税前盈利 7500万美元(或总收入和总资产分别达到7500万美元) 公司管治需要美国证券交易所最低投资者数目800名,若公众持股数量超过100万股,则为400名最低公众持股量 50万股公众股份的总市值 300万美元最低招股价 3美元市场庄家不适用营运历史不适用资产状况股东权益达400万美元税前盈利 75万美元(最近1个财政年度或最近3个财政年度其中的两年) 公司管治需要纳斯达克小型资本市场最低投资者数目 300名,每名持有100股或以上股份最低公众持股量 100万股公众股份的总市值 500万美元最低招股价 4美元市场庄家 3名营运历史 1年;若少于1年,市值至少要达到5000万美元资产状况股东权益达500万美元;或上市股票市值达5000万美元;或持续经营的业务利润达75万美元(在最近1个财政年度或最近3个财政年度中的2年) 税前盈利参阅上文资产状况规定公司管治需要附注:上述规定适用于非美国公司在美国作首次上市。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

5. Check Payment Form. All payments to Nasdaq may be made by check or wire. This form is only required when making payments by check. Companies must submit the application fee along with their application. The full entry fee is due prior to the first day of trading.

Create an Account

If you have not already done so, you must create a User Account to complete forms on the Listing Center. You will be asked to ptact information so we can email you a link used to verify your credentials. Then, choose a password, answer some security questions and you’re all set.

January 2015

The NASDAQ OMX Group, Inc. 2

Listing Timeline

While it generally takes four to six weeks to process a listing application, this time frame is variable and may be shortened considerably, if the application raises no issues and the company responds quickly to Staff comments.

The Listing Center is our online document portal, which supports the electronic submission of listing applications and forms. Our online process streamlines the preparation of applications and forms by pre-populating your form with much of the required information. Companies can also take advantage of this online portal to safely and securely submit supplemental documentation. We even store completed forms and supporting documents so they will be readily accessible for future reference. For more information on how to complete a Listing Application electronically, please take a few minutes to view our frequently asked questions.

2. Listing Application. This form can be completed online through the Listing Center.

3. Listing Agreement. This form can be completed online through the Listing Center.

Week 1. Company submits application for listing and Nasdaq Listing Qualifications Staff begins its review.

Weeks 2-3. Staff completes its preliminary review and prepares comment letter.

1. Symbol Reservation Form. This form is required to reserve or change your trading symbol. Symbol reservation requests may be submitted up to two years in advance and can be completed online through the Listing Center.

You can complete your form all at once or save your work and continue another time. You can even share your form with other users.

Connect with Your Own Listing Analyst

In order to help you gather all the information you will need to complete your form, you may access many of our forms in preview mode.

If you have not already reserved your trading symbol or you would like to change your symbol upon listing, please complete a Symbol Reservation Form before you begin.

Introduction

Welcome to Nasdaq, where the ideas of tomorrow find capital today!

We invented electronic trading in 1971 and are proud that the revolutionary model that we developed 40 years ago is now the standard for markets worldwide. With our unsurpassed technology, an emphasis on transparency, and advanced tool set, we offer a unique and compelling value that attracts new firms to our markets. We then provide quality customer service, exceptional visibility opportunities and ground-breaking market intelligence resources. In short, we bring our entire business ecosystem to bear for our listed companies. With this unique value proposition, Nasdaq is the listing venue of choice for the world’s most exciting companies.

Gather Company Information

Before you start, gather some basic company information. Users completing forms for companies listing on The Nasdaq Stock Market will need to provide the company's Central Index Key (CIK) code, current or reserved trading symbol and CUSIP. Using this information, we can pre-populate much of the company's general information for you.

6. Logo Submission Form. This form can be completed online through the Listing Center.

January 2015

The NASDAQ OMX Group, Inc. 3

Electronic Application Process

This document is designed to be a practical guide to the listing process, giving you all the essential information your company needs to pursue a listing on the Nasdaq Stock Market. For your convenience, listing application forms and related listing materials are available electronically through the Nasdaq Listing Center.

Questions regarding the listing process should be directed to Listing Qualifications at +1 301 978 8008. Please also review our list of frequently asked questions.