耶鲁大学《金融市场》

《耶鲁大学开放课程:金融市场》(Open Yale course:Financial Markets)课程目录及下载地址(不断更新中)

《耶鲁大学开放课程:金融市场》(Open Yale course:Financial Markets)简介★小羊羊村长★大学开发课程粉丝Q群:122798308课程类型:金融课程简介:金融机构是文明社会的重要支柱。

它们为投资活动提供支持及风险管理。

如果我们想要预测金融机构动态及他们在这个信息时代中的发展态势,我们必须对其业务有所了解。

本课程将涉及的内容有:金融学理论、金融业的发展历程、金融机构(例如银行、保险公司、证券公司、期货公司及其他衍生市场)的优势与缺陷以及这些机构的未来发展前景。

课程结构:本课程每讲75分钟,一周两次,在2008年春季录制并收入耶鲁大学公开课程系列。

关于教授罗伯特希勒Robert J. Shiller是Yale大学Arthur M. Okun经济学讲座教授和Yale大学管理学院国际金融中心研究员. Shiller教授的研究领域包括行为金融学和房地产,并在“金融经济学杂志”,“美国经济评论”,“金融学杂志”,“华尔街杂志”和“金融时报”等著名刊物发表文章. 主要著作包括“市场波动”,“宏观市场”(凭借此书他获得了TIAA-CREF的保罗 A. 萨缪尔森奖),“非理性繁荣和金融新秩序:二十一世纪的风险”Robert J. Shiller is Arthur M. Okun Professor of Economics at Yale University and a Fellow at the International Center for Finance at the Yale School of Management. Specializing in behavioral finance and real estate, Professor Shiller has published in Journal of Financial Economics, American Economic Review, Journal of Finance, Wall Street Journal, and Financial Times. His books include Market V olatility, Macro Markets (for which he won the TIAA-CREF's Paul A. Samuelson Award), Irrational Exuberance and The New Financial Order: Risk in the Twenty-First Century.目录:1.Finance and Insurance as Powerful Forces in Our Economy and Society金融和保险在我们经济和社会中的强大作用2. The Universal Principle of Risk Management: Pooling and the Hedging of Risks风险管理中的普遍原理:风险聚集和对冲3. Technology and Invention in Finance金融中的科技与发明4. Portfolio Diversification and Supporting Financial Institutions (CAPM Model)投资组合多元化和辅助性的金融机构(资本资产定价模型)5. Insurance: The Archetypal Risk Management Institution保险:典型的风险管理制度6. Efficient Markets vs. Excess V olatility有效市场与过度波动之争7. Behavioral Finance: The Role of Psychology行为金融学:心理的作用8. Human Foibles, Fraud, Manipulation, and Regulation 人性弱点,欺诈,操纵与管制9. Guest Lecture by David Swensen大卫•斯文森的客座演讲10. Debt Markets: Term Structure债券市场:期限结构11. Stocks股票12. Real Estate Finance and Its Vulnerability to Crisis 房地产金融和其易受危机影响的脆弱性13. Banking: Successes and Failures银行业:成功和失败14. Guest Lecture by Andrew Redleaf安德鲁•雷德利夫的客座演讲15. Guest Lecture by Carl Icahn卡尔•伊坎的客座演讲16. The Evolution and Perfection of Monetary Policy货币政策的进化和完善17. Investment Banking and Secondary Markets投资银行和二级市场18. Professional Money Managers and Their Influence金融市场翻译团队介绍友情奉献世界顶级大学开放课程的博客/。

耶鲁金融市场第11课

美国耶鲁大学网络公开课《金融市场》视频笔记11耶鲁大学网络公开课《金融市场》由罗伯特.J.希勒(Robert J. Shiller)教授主讲。

共26课(集),每课时长均为一个多小时,配有字幕。

[第11课] 股票(时长1小时15分)(上课伊始,希勒先介绍了下次讲座嘉宾史蒂芬.施瓦茨曼的基本情况)史蒂芬.施瓦茨曼(Stephen Schwarzman)是耶鲁大学的毕业生,也是本世纪的伟大传奇之一。

史蒂芬于1985年白手起家,创建了最大的私募股权公司,后来公司上市,获得了巨大的市值,足以与纽约最大的历史悠久的诸多投资银行相比。

史蒂芬和彼得.彼得森(Peter Peterson)创建了这家公司。

所以,听他的讲座会是非常有趣的。

而且,你们会有机会向他提问,问问他所做的事情(笑)。

我在阅读材料上放了一篇《纽约客The New Yorker》上刚发表的文章,大概是几周前发表的,列入到教学大纲里了。

我觉得,在史蒂芬来之前,我应该把这篇文章撤下了(笑),我之所以要这样做(笑),是因为他对这篇文章可能不会喜欢。

这是一篇很尖刻的批评性文章。

史蒂芬必定是一位强硬的商人,才能达到他现在的位置。

《纽约客》的这篇文章谈到,史蒂芬在纽约有一套公寓,其价格创下新高(笑),还讲了诸如此类的一些事。

昨天我在伦敦,那里的人们也喜欢八卦这样的事情,豪华轿车司机送我去机场时,他指着车外的伦敦景点,他说,你认识那栋大楼吗?有一个阿拉伯酋长花了一亿英镑,买了那栋楼的顶层公寓,这个酋长还为自己订了一架空客,就是那种大型客机(空中巴士),作为私人飞机,还镀上金子(笑)。

你们有谁听过这个故事(笑)?是真的吗?那个司机就在昨天告诉我的,(笑)他说,他得花5亿英镑左右才能做到这样。

当然,这都是八卦闲话了,而实质是,这个人为世界做了什么贡献?所以,我在这里收集了一些慈善机构名录,史蒂芬.施瓦茨曼是这些机构的一位主要的慈善家。

史蒂芬在黑石集团(the Blackstone Group)下建立了“黑石基金会The Blackstone Foundation”,他也是许多慈善组织的主要资助者或合作人,例如弗里克藏馆(The Frick1Collection)、惠特尼博物馆(The Whtiney Museum)、凤凰楼戒毒所(Phoenix House)、红十字会(The Red Cross)、贫民区奖学金基金(The Inner City Scholarship Fund—ICSF)、纽约城市拓展基金(New York City Outward Bound)、(美国)亚洲协会(The Asia Society)。

耶鲁金融市场第8课

美国耶鲁大学网络公开课《金融市场》视频笔记8耶鲁大学网络公开课《金融市场》由罗伯特.J.希勒(Robert J. Shiller)教授主讲。

共26课(集),每课时长均为一个多小时,配有字幕。

[第8课] 人性弱点,欺诈,操纵与管制(时长1小时12分)希勒上来先预告下次课的内容。

下次课是请大卫.斯文森(David Swensen)给大家做个讲座。

大卫.斯文森负责耶鲁大学捐赠基金的投资。

希勒在教学大纲中列出一篇《纽约时报New York Times 》的文章,是大卫.斯文森的传记,同时也列出了大卫.斯文森近期的书籍。

希望大家能够从大卫.斯文森身上学到更多的东西。

大卫.斯文森不是耶鲁的本科毕业生(在开课那次介绍时有误),而是耶鲁的经济学博士。

他的本科毕业于威廉康辛大学(University of Wisconsin ),但是他在耶鲁的时间很长。

大卫.斯文森于1985年从华尔街来到耶鲁,当时耶鲁捐赠基金总值大约为10亿美元,在他的管理下,目前基金总计达225亿美元。

这正是说明了学生们生活的许多质量来源于此(笑)。

因为这意味着,每位学生能摊到二百万美元。

二百万美元的获利是多少呢?大约一年为十万美元。

这就是为什么耶鲁在资金支持方面比其他学校慷慨得多;也是为什么有美丽的校园;学校的许多设施都受益。

在去年,耶鲁通过投资组合获得了28%的收益,在全美高校捐赠基金收益中排名第一。

而且,在过去的十年,耶鲁的年均收益为17.8%,在高校中也是排名第一。

耶鲁打败了哈佛、打败了普林斯顿(笑)。

但是,实际上,普林斯顿基金的头是大卫.斯文森的门徒(笑),这些人一定会聚在一起交谈。

所有的主要大学,像哈佛也做得非常好,还有杜克(Duke)、麻省理工、阿默斯特(Amhersta)等等,似乎各大学管理投资都非常好,至少在最近几十年是这样。

对此,希勒有个理论,他认为,这一定是与某种因素有关,比如大学里的学术氛围。

这就是说,投资非常需要仔细地研究,而在大学里的学术传统有助于推进研究。

耶鲁公开课笔记五

美国耶鲁大学网络公开课《金融市场》视频笔记5耶鲁大学网络公开课《金融市场》由罗伯特.J.希勒(Robert J. Shiller)教授主讲。

共26课(集),每课时长均为一个多小时,配有字幕。

[第5课] 保险:典型的风险管理制度(时长1小时15分)本课内容是保险(Insurance),这是另一种风险管理工具。

习惯上,保险与上节课讲的证券业相互独立,但在基本原理上完全相同。

先请大家回顾一下证券业多元化的情况,再引入到保险问题。

为此,先简要回顾上节课的内容。

(在上节课)讲了(投资组合的)核心理论框架,即均值-方差理论;由此引申到资本资产定价模型,而基本的是要求大家运用这些框架。

首先,必须形成估算值,即各项资产的预期收益率r、各项资产收益的标准差、各项资产收益之间的协方差;其次,将估算值代入上节课讲的公式中,得出投资组合的标准差、预期收益率。

通过以上过程,如果大家认可了这些分析,认可所有的假设,认可由此所得的估算值,就能很好地知道如何构建投资组合。

这些估算值可能与你的信念或你的直觉不一致。

上节课还提到,在股票市场的预期收益率与短期债券预期收益率之间,似乎存在着一个巨大的差异,即发现了股票溢价,在西格尔书中给出,股票溢价为每年4%。

有些人们觉得难以置信,一项资产怎么能比另一项资产在一年多出4%呢?有些人会说,若果真如此,那我就只投资那一项资产了,我为何还要去做那些收益欠佳的事情呢?西格尔更进一步地说明,自从19世纪中期以来,没有哪一个30年的周期发生过股票收益低于债券的情况。

所以,股票确是如此。

如果任何一个人的投资周期为30年,那你会想,为什么要持有债券呢?由西格尔产生的数据似乎表明,股票市场(的收益)有如此难以置信之高,这就是股票溢价之谜。

“股票溢价之谜”是经济学家普雷斯科特(Prescott)和梅拉(Mehra)杜撰出来的术语,现在被普遍使用。

1这个术语只是表明,股票(收益)远超于其他各种投资(的收益)。

耶鲁大学开放性课程金融市场

金融市场:第一讲2008年1月14日罗伯特.希勒教授:这是经济学系课程编号为252的金融市场课程,我是鲍勃.希勒,首先,请允许我以介绍这门课的教学研究员。

我们现有5名教研人员,来自世界各地。

我将把他们的照片张贴在这里以便你们知道他们是谁。

教学研究员们非常国际化,这反应了我把这门课也教得国际化的意图,这是因为当今经济学是全世界的课题,而非美国独有,所以我们的教学目标涵盖了全世界(的金融状况)。

奥斯曼.阿里来自巴基斯坦的拉合尔,他毕业于拉合尔大学管理科学系,他现在是经济学博士研究生,在做股票分析推荐和股票市场回报关系的博士论文,他同时对行为金融学,即心理学在金融学中的应用很感兴趣。

第二位助教,我看见他在那边,(对助教说)如果可以请举下手,桑托什.阿纳戈尔(Santos h Anagol),美国的一名议员,同时,他跟印度有很好的联系。

事实上他已经在美国经济评论上发表了一篇关于加纳资本回报的论文。

他与当地经济部门主席,克里斯.尤迪(Chris Ud ry)。

他花了很多时间调查乡村经济。

你过去在分发母牛,对么?学生:不,我仍在做跟母牛有关的工作,但我并不负责分发母牛。

罗伯特.希勒教授:好吧,这是本门课程中最后一次你们听到关于母牛的话题。

这个想法是给村民分发母牛然后观察产出。

在某些贫困地区得到一头母牛生活将得到很大的改善。

克里斯坦.阿武库布杜(Christian AwukuBudu)来自加纳的阿卡拉(Accra),但他是在美国的莫尔豪斯学院上的大学,他也是耶鲁大学经济学的博士研究生,在做发展中国家金融市场的研究。

段雅心(Yaxin Duan)来自中国,她从南京大学获得硕士学位,错了?你来自南京,我的资料搞错了么?你从哪所学院毕业的?好吧,很抱歉我搞错了。

她也是耶鲁大学经济学博士研究生,在做期权价格行为学中被称为“期权微笑”的现象,正如她现在对我微笑一样。

她同时对行为金融学感兴趣,对我来说很很重要,因为这也是我的兴趣之一。

耶鲁《金融市场》视频笔记(2)

Today I want to spend--The title of today’s lecture is The Universal Principle of Risk Management. Pooling and the Hedging of Risk.今天我想…今天这堂课的主题是风险管理的普遍原则,风险汇聚和风险对冲What I’m really referming to is what I think is the very original the deep concept that underlies theoretical finance今天我要教授的知识,我认为是金融理论中最基本最核心的概念I wanted to get that first.我想先说说这个It really is probability theory and the idea of spreading risk through risk pooling.就是概率论,以及通过风险汇聚来分摊风险So, this idea is an intellectual construct that appeared at a certain point in history and it has had an amazing number of applications and finance is one of these.这一极具智慧的概念,诞生于某一特定历史时期,并且应用广泛,金融是其一Some of you --对于部分人来说This incidentally will be a more technical of my lectures and it’s a little bit unfortunate that it comes early in the semester.这堂课相对于我其他的课程较为专业,而且不巧的是,这门课在学期伊始就开始了For those of you who have had a course in probability and statistics, there will be nothing new here. Well, nothing in terms of the math.对于已经学过概率和统计的同学来说,这堂课就没什么新鲜的了,当然,那是从数学角度来说的The probability theory is new, Others though, I want to tell you that it doesn’t但概率论是个新知识,其他的,我想告诉你们不必If you’re shopping如果你还在挑选课程I had a student come by yesterday and ask he’s a little rusty in his math skills, if he should take this course.昨天有个学生来问我,他的数学有点荒废了,他该不该选这门课I said ,“Well if you can understand tomorrow’s lecture” that’s today’s lecture, then you should have no problem.我说,如果你能听懂明天的课,也就是今天这课,那你不会有问题的。

耶鲁公开课笔记2

美国耶鲁大学网络公开课《金融市场》视频笔记2耶鲁大学网络公开课《金融市场》由罗伯特.J.希勒(Robert J. Shiller)教授主讲。

共26课(集),每课时长均为一个多小时,配有字幕。

[第2课] 风险管理中的普遍原理:风险汇聚和对冲(时长1小时09分)本课主题是风险管理中的普遍原理----风险汇聚和对冲(Pooling and Hedging of Risk)。

希勒认为这是金融理论中最基本、最核心的概念。

本课先讲概率论(Probability Theory),再讲通过风险汇聚来分摊风险的概念。

概率论是极具智慧的构想,诞生于历史上的特定时期,并令人意想不到地获得广泛应用,金融是其应用领域之一。

对部分学生来说,本课相对所讲的其他课会显出更多的技术性,并且遗憾的是又安排在学期初。

对于学过概率和统计的学生而言,就不是新知识了。

这是从数学角度的看法。

概率论是新知识,但不要太畏惧。

课前有个学生告诉希勒,他的数学有些生疏了,是否还能选这门课?希勒说,如果你能听懂这堂课,那就不会有问题。

什么是概率?通过举例说明。

比如,今年股票市场会走高的概率是多少?例如认为概率是0.45,是因为对股市悲观,预测股市会走高的可能性是45%,而股市会走平或走低的可能性是55%。

这就是概率。

听了这个例子,人们就会觉得这个概念是熟悉的,如果有人提到概率是0.55或0.45,也就知道他说的意思了。

话锋一转,希勒强调,概率并非总是以这种方式来表述的。

概率论成形于十七世纪,此前没有人提出过。

撰写概率论历史的作者伊恩.哈金(Ian Hacking),查遍世界所有关于概率论的文献,没有发现在十七世纪之前有概率论的文献,也就是说,在十七世纪产生了一次智慧的飞跃,当时用概率词汇来表述非常时髦,引用概率进行表述的方式很快传遍世界。

但是,有意思的是,如此简单的概念此前从未使用过。

下面希勒详细介绍哈金的成果。

哈金研究表明,概率词汇早已存在于英语中,莎士比亚就用过,但其所代表的意思是什么呢?哈金举了一个年轻小姐的例子,这位小姐描述她喜欢的男子,说道,“我太喜欢他了,我觉得他有很大‘可能’”(probable)。

耶鲁《金融市场》视频笔记

I thought I would just remember a couple of highlights from the first two lectures to consolidate what we said then.我想重申一下上两节课的几个重点,以便巩固我们讲过的内容In the first lecture, I talked about a lot of things,but one theme that comes to my mind is the theme of the moral purpose and mission of the finance community.第一课里,我讲了很多东西,但中心主旨就是金融界的道德目标和使命We talked about the sense that, I think, young people have a sort of prejudice against the field and they think that finance is a field that you go into if you really value money rather than people.我们谈论了年轻人对这一行业的偏见,他们认为进入金融业的人金钱至上而不尊重他人I want to reiterate again that’s not the way I view the field at all.我想重申一下,我对金融界的看法与他们截然不同I was just yesterday, I gave a talk in Montreal at the Caisse de Dep----昨天,我刚在蒙特利的魁北克储蓄投资集团做了一个讲演which is the big wealth management fund for the Province of Quebec这个投资集团是魁北克省的一所大型财产管理基金机构I met a lot of people there and I never once got the idea that anyone there was evil or grasping.在那我见了很多人,但是我没有察觉到任何恶毒或者贪婪的气息I think they have a moral purpose, which is to preserve the livelihoods of the people of the Province of Quebec.我认为他们都有一个共同的道德目标,就是维持魁北克省居民的生计You get a very different view of things when you meet the people.只有当你亲身面对这些人的时候,你会看到事情的另一面I think our entertainment industry likes to make movies about people in finance, but they are inevitably portrayed as evil and I don’t know why that is.娱乐产业喜欢制作关于金融业的电影,但里面的人物总是被刻画的很恶毒,我也不知道为什么I don’t think there has ever been a major motion picture about a financial person who ended up a philanthropist. Why is that?我觉得好像没有一部正儿八经的电影里金融业者最终成为了慈善家,为什么?I just don’t--people don’t like-- people would rather hate--我不…人们不喜欢…人们宁愿厌恶…I don’t know why it’s something--我不明白为什么It wouldn’t be a good movie theme, would it? Anyway, you have to overcome these--那不是好的电影主题吗?不管怎样,你们要克服这种想法…You have to think that if you go into the field you would probably and if you’re successful, you would probably end up as a philanthropist. but no movie will be made about your life and you may eccounter hostility the whole way.你们要认为,如果你进入这一行,你很可能,如果你成功了,你很可能成为一位慈善家,但是不会有电影记录你的人生,而且你可能整天遭受白眼It’s especially true right now with the subprime crisis.在次贷危机下,情况更是如此People are blaming the financial community for our troubles now.现在,人们都把危机怪罪到金融界的头上It is true that we’re seeing some people thrown out of their houses, in some cases, because of some rather questionable financial practices that got people into mortgages that they shouldn’t have gotten into.确实我们看到有些人被赶出他们的房子,在有些案例中,确实是有些有问题的金融操纵,使人们背上本不该背负的债务But overall, I think that the people in this field are good people.但是总体来说,这一行业的人是好人In the last lecture, I talke about--上一课,我讲了…In the second lecture, I talked about the pooling of risks and the basic theme of that lecture was that we now have a mathematical theory, probability theory.第二课,我讲了风险汇聚及分摊,那节课的主题是一门数学理论,即概率论When you look at this theory, you realize that it suggests a very important technology for improving human welfare and by spreading risks.这一理论,提出了一个重要的技术即可以通过分散风险,提高收益The economy, and technology, and the weather and all sorts of factors create risks.经济,科技,天气各种其他因素都可能创造风险But the real technoloty is-- the technology that works to eliminate risks is to spread them out to pool them, to share them among many different people.但是真正的技术,能够降低风险,通过风险汇聚,将风险分散,让很多人共同承担So, the idea that therists suggest and it may be unreachable, but the perfect financial system would have all of our risks pooled completely.理论家提出的这一理论,可能无法达到, 但是一个完美的金融体系,能够将所有的风险完全分摊That is, nobody suffers alone.也就是说,没有人独自承担损失If anything happens to me in my livelihood, then it’s spread out over everybody and everybody means the whole world.如果我的生计出问题了,他将分散到每个人身上,每个人指全世界的人Whatever happens to me, when it’s spread out over six billion plus people, it ends up divided by six billion and it becomes unobservable.发生在我身上的事,分散到六十多亿人口上被六十亿除,就变得难以察觉It becomes so small that it’s meaningless and that’s the ideal.小到微不足道,这就是完美模型That’s what, in principle, we can do and what I think is the most important concept in finance--this concept of risk pooling.原则上,这就是我们能做的,我认为这也是金融业最重要的概念,即风险汇聚及分摊We live in a world where people suffer all kinds of misfortunes.我们生活的这个世界,人们会经历各种的不幸Of course, we can try to get rid of these misfortunes. We can do research on disease prevention and weather modification and global warming.当然,我们能够避免这些不幸。

《金融市场(26课全)》(FinancialMarkets)

【298.53MB】

迅雷下载

【271.52MB】

迅雷下载

【287.95MB】

迅雷下载

【303.51MB】

迅雷下载

【170.88MB】

迅雷下载

【282.83MB】

迅雷下载

【290.94MB】

迅雷下载

【292.44MB】

迅雷下载

【292.29MB】

ห้องสมุดไป่ตู้迅雷下载

【278.31MB】

迅雷下载

【290.07MB】

耶鲁大学开放课程:金融市场.Open Yale course:Financial Markets.01.Chi_Eng.640X360-YYeTs人人影 视制作.rmvb 耶鲁大学开放课程:金融市场.Open Yale course:Financial Markets.02.Chi_Eng.640X360-YYeTs人人影 视制作.rmvb 耶鲁大学开放课程:金融市场.Open Yale course:Financial Markets.03.Chi_Eng.640X360-YYeTs人人影 视制作.rmvb 耶鲁大学开放课程:金融市 场.Open.Yale.course: Financial.Markets.04.Chi_Eng.640X360YYeTs人人影视制作.rmvb 耶鲁大学开放课程:金融市 场.Open.Yale.course: Financial.Markets.05.Chi_Eng.640X360YYeTs人人影视制作.rmvb 耶鲁大学开放课程:金融市 场.Open.Yale.course: Financial.Markets.06.Chi_Eng.640X360YYeTs人人影视制作.rmvb 耶鲁大学开放课程:金融市 场.Open.Yale.course: Financial.Markets.07.Chi_Eng.640X360YYeTs人人影视制作.rmvb 耶鲁大学开放课程:金融市 场.Open.Yale.course: Financial.Markets.08.Chi_Eng.640X360YYeTs人人影视制作.rmvb 耶鲁大学开放课程:金融市 场.Open.Yale.course: Financial.Markets.09.Chi_Eng.640X360YYeTs人人影视制作.rmvb 耶鲁大学开放课程:金融市 场.Open.Yale.course: Financial.Markets.10.Chi_Eng.640X360YYeTs人人影视制作.rmvb

耶鲁大学:金融市场__课程文字内容

关于这门课程金融机构是文明社会的重要支柱。

它们为投资活动提供支持及风险管理。

如果我们想要预测金融机构动态,及他们在这个信息时代中的发展态势,我们必须对其业务有所了解。

本课程将涉及的内容有:金融学理论、金融业的发展历程、金融机构(例如银行、保险公司、证券公司、期货公司及其他衍生市场)的优势与缺陷,以及这些机构的未来发展前景。

检视课程表>>课程结构:本课程每讲75分钟,一周两次,在2008年春季录制并收入耶鲁大学开放式课程系列。

关于Robert Shiller 教授Robert J. Shiller是Yale大学Arthur M. Okun经济学讲座教授和Yale大学管理学院国际金融中心研究员。

Shiller教授的研究领域包括行为金融学和房地产,并在《金融经济学杂志》、《美国经济评论》、《金融学杂志》、《华尔街杂志》和《金融时报》等著名刊物发表文章。

主要著作包括《市场波动》、《宏观市场》(凭借此书他获得了TIAA-CREF的保罗A. 萨缪尔森奖),《非理性繁荣和金融新秩序:二十一世纪的风险》。

影片请按此下载阅读中文字幕纯文字版本讲座1–金融和保险在我们经济和社会中的强大作用第一讲概述:Shiller教授概述了金融市场这门课的内容,包括行政细节,及每堂课所讨论的主题。

他简要地论述了学习金融学和每个关键主题的重要性。

讲座主题包括:行为金融学、金融技术、金融工具、商业银行、投资银行、金融市场和金融机构、房地产、金融监管、货币政策及金融民主化。

阅读作业:弗兰克·法博齐等人着,《金融市场与机构通论》,第一章(1-11页)和第二章罗伯特·希勒着,《非理性繁荣》,前言和第一章资源:PowerPoint 幻灯片-第一讲[PDF]讲座1–金融和保险在我们经济和社会中的强大作用2008年1月14日Robert Shiller教授:这是经济类252号课程,金融市场。

我是罗伯特•希勒。

课程伊始,先介绍下课程助教,我把他们的简历展示在这里。

耶鲁金融市场第14课

美国耶鲁大学网络公开课《金融市场》视频笔记14耶鲁大学网络公开课《金融市场》由罗伯特.J.希勒(Robert J. Shiller)教授主讲。

共26课(集),每课时长均为一个多小时,配有字幕。

[第14课] 安德鲁·雷德利夫的客座演讲(时长1小时15分)(关于安德鲁·雷德利夫,在上节课开头已有过介绍,所以,在这个讲座,安德鲁·雷德利夫上来就开讲了)我要说的第一件事,是我认为,当你们在考虑金融市场时,大多数人所想的第一件事或第一个问题是,那些市场是否有效?是否包含了所有已知的信息?如果能够做到这些,那在一定程度上,金融市场显然就比整个市场还好(笑)。

我不确定,曾经是绝对吸纳了经济学智慧的金融市场,就是有效了?我认为,到现在,这种观点还是主流的学术观点。

但是,对此存在着激烈的争论,双方都有代言人。

对我来说,实际上,这是一个非常简单的问题。

关于市场有效的概念,源于一个先验的理论,该理论是关于所有市场的,认为有很多动机,激励人们按照自己的兴趣采取行动,也只能这样去做。

这是一种非常吸引人的先验理论,但是,作为理论,是用来进行预测的。

如果预测的一些事情并没有成为事实,那么这个理论就被摒弃,这样的理论有很多很多。

有很多与金融市场有效性相反的例子。

在某种程度上,有这样的事情,有些公司拥有两种不同类别的股票,而在经济意义上相同。

比如,皇家壳牌公司(Royal Shell)就曾经拥有过在荷兰交易的荷兰股份,以及在英国交易的英国股份,两者在经济意义上相同,但价格会有波动且非常剧烈。

在1998年时期,有一只这种类型的股票,比起另一只股票要打折20%,并持续了好几年。

因此,你拥有经济意义上相同的东西,会以不同的价格进行交易。

例如,你持有封闭式基金(closed end funds),这是一种拥有一组其他证券的金融工具,封闭式基金是作为一种债券在证券交易所进行挂牌交易,而这种基金所做的事,就是持有其他的证券。

耶鲁金融市场第7课

美国耶鲁大学网络公开课《金融市场》视频笔记7耶鲁大学网络公开课《金融市场》由罗伯特.J.希勒(Robert J. Shiller)教授主讲。

共26课(集),每课时长均为一个多小时,配有字幕。

[第7课] 行为金融学:心理的作用(时长1小时5分)本课主题是行为金融学(Behavioral Finance)。

这一术语大约在20世纪90年代中期才出现在公众视野,此前并不为人所知。

而“有效市场”这一术语就老得多了,前面介绍过是在19世纪提出的。

行为金融学这一术语是20世纪60年代提出的。

行为金融学是金融领域一场新兴的革命,希勒教授在这方面参与颇多,他从1991年开始,与芝加哥大学的查德.塞勒(Richard Thaler)教授一起,组织关于行为金融学的研讨会,已经坚持举办了18年,时间挺长的了(笑)。

刚开始时,完全不为人们所重视,他们想过,没人欣赏我们,而希勒是终身教授,所以就能一直研究。

但是,问题在于,谁都不愿意去研究过于冷门的领域,幸运的是,我们具有允许这样做的体系,这是令人欣喜之处。

行为金融学是人们对于在有效市场理论中、或在数理金融学中极端情况的反应。

希勒认为数理金融学是一门精美结构的学科,他很钦佩这方面学者的成就,他也曾参与过。

但是,数理金融学具有其局限性,人们都知道一种范式发展的途径,当发展到一定阶段,都会出现这种情况。

在20世纪60年代,数理金融学是门新学科,充满着令人振奋的事情,没有人再想研究其他的情况,人们都要去做令人振奋的事。

当到了70年代和80年代,在这方面有点过了头,人们跑得太远了,他们以为这就是人类所要的一切,不需要再考虑其他事情了。

随后便时常显得有点疯狂。

然而,我们必须反思,其实一切不尽完美(笑),世界并不完美(笑),世上存在着真实的人。

所以,就引申出行为金融学。

行为金融学指的是什么呢?它不同于行为心理学,也不是意味着将行为心理学应用于金融学,其实际含义要广泛得多。

行为金融学意味着是将所有的其他社会科学应用于金融学。

耶鲁公开课笔记4

美国耶鲁大学网络公开课《金融市场》视频笔记4耶鲁大学网络公开课《金融市场》由罗伯特.J.希勒(Robert J. Shiller)教授主讲。

共26课(集),每课时长均为一个多小时,配有字幕。

[第4课] 多元化投资组合和辅助性的金融机构(时长1小时07分)本课内容是多元化投资组合(Portfolio Diversification),辅助性的金融机构(Supporting Financial Institutions),尤其是共同基金(Mutual Funds)。

希勒介绍,这也是他长期研究的一类课题。

希勒相信,世界需要更多的多元化投资组合。

这也许会让人们觉得有点怪,但希勒认为这是绝对正确的。

埃米特.汤普森也研究过这类起因的相同课题,即,为了帮助世界上的穷人,可以通过多元化投资组合来改进。

希勒说他完全就是这样认为的。

(世界上)有大量的人类困难,都可以通过多元化(分散)投资来解决。

本课要讲的,不仅只适用于安逸的富人,而对每一个人都适用。

实际上这还是关于风险的问题。

当任何人遇到惨境时,那都是某些随机遇到的结果。

当人们在生活中陷入实际麻烦时,那是由于一系列糟糕事件将人们推到不幸的境地。

金融风险管理常常就是防止发生这种不幸情况的部分(措施)。

本节课将从一些数学问题讲起,是对第二节课的继续。

希勒在第二节课讲过关于风险分摊的原理,今天接着拓展到某些方面,即,将略微集中到投资组合问题。

先讲怎样构建一个投资组合,其中有哪些数学问题,由此引入到资产定价模型,这个模型是金融中许多思考的基石。

关于这一部分内容,在耶鲁的其他课程会讲得详细些,尤其像约翰.吉纳科普洛斯(John Geanakoplos)讲的经济类251号课程(Econ 251)。

从这节课可以获得基本要点。

下面从基本概念开始讲。

希勒说他只用最简单的术语来讲述。

1首先,定义什么是投资组合。

投资组合是指人们所拥有资产的集合。

如金融资产、有形资产(tangible assets),这都是你的财富。

耶鲁大学:金融市场20课 史蒂夫。施瓦次曼

耶鲁金融市场第20课斯蒂芬。

施瓦茨曼的讲座。

我席勒:有幸向你们介绍史蒂夫,施瓦茨曼,他欣然同意来给我们做讲座,施瓦茨曼先生1969年毕业于耶鲁,此前就读于达文波特学院,这里有达文波特来的学生吗?有几个,不是很多,1972年他从哈佛商学院毕业,在雷曼兄弟公司工作,我不清楚那是不是他的第一份工作,单却是他最早的工作之一,他在31岁时成为雷曼兄弟的董事总经理,之后又成为全球并购团队的负责人,1985年,施瓦茨曼先生和彼得,彼得森建立了黑石集团。

黑石集团也成为另类资产管理的领军者,某种意义上,他和大卫。

斯文森做着一样的事情。

大卫。

斯文森,我们很熟悉,这学期曾提到过,他们关注与不同寻常的投资,并且在这方面都很成功,施瓦茨曼先生的公司私募投资的回报率,在过去的20年中,平均达到23%,略高于大卫。

斯文森。

我认为两人都是超凡的投资者,在黑石集团的房地产投资部门中,过去的15年中的收益率达到30%,而且是扣除费用之后的收益,黑石集团最近经常见诸于媒体,传言说黑石准备向花旗集团,购买价值125亿美元的杠杆贷款,而且折扣很高,显然他们看到了获利机会,或者说,他们要把经济从次贷危机中拯救出来,还是来自于新闻,中国宣布打算购买黑石30亿美元的股份,作为分散一万两千亿美元,外汇储备的首选方法。

黑石被中国政府选中认为是存放外汇储备最合适的地方,关于这点,我想留给施瓦茨曼先生,他将给我们做过演讲。

施瓦茨曼先生:谢谢你们来听我的演讲。

起个大早还要顶着小雨,当我读本科的时候,这个时间课堂里是不会有这么多人的,大家还都在睡觉,你们能来这里真好,我读本科的时候和你们现在差别实在很大,第一个不同是,压根不存在这门课,那个时代没有人对金融感兴趣,那不是一个有趣的时代,在20世纪60年代,证券市场是被严格管制的,纽约股票交易市场上的佣金是固定的,那时很难找到出人头地的方法。

那是个刻板的系统,而且不够开放,没有人会对金融感兴趣,那时在耶鲁也没有商学院,商业万千不时髦,当时我们正陷入越南战争,如果说战争与商业有什么相关的话,那就是为军队供应军需物资,而军需物资是你所想到的,最不时髦的东西,所以那时的专业设置是不商业的,不以金融为导向,很显然,这样的情况随着社会的巨变而改变,在我成长的过程中,我甚至没有在耶鲁修过一门的经济学课程,老实说我对数学不感冒,我在11年级的时候留过级,而且对我来说,微积分,有点高不可攀,我也就是只是多做些加减乘除,这一类的计算,这些运算很管用并且我还是很擅长,当我毕业时,很幸运地进入一家刚刚上市的公司工作,那是首家在纽约股票交易市场上市的公司。

耶鲁-Robert Shiller-金融市场-Lect09Debt Markets and Term Structure

Discount Bonds

• No coupon payments, just principal at maturity date (conventionally, $100).

• Initially sold at a discount (less than $100) and price rises through time, creating income.

future change in interest rates.

Liquidity Preference Hypothesis

• Forward rates equal expected future spot rates plus a “risk premium.” (J. R. Hicks, 1939)

• Modigliani and Sutch: Risk premium could be either positive or negative. Preferred habitat hypothesis

Inflation and Interest Rates

• Nominal rate quoted in dollars, real rate quoted market baskets

• Forward rates are interest rates that can be taken in advance using term structure

• J. R. Hicks Value and Capital 1939

(1 r2 )2 (1 r1)(1 f2 )

(1 rk )k (1 rk1)k1(1 fk )

耶鲁金融市场第13课

美国耶鲁大学网络公开课《金融市场》视频笔记13耶鲁大学网络公开课《金融市场》由罗伯特.J.希勒(Robert J. Shiller)教授主讲。

共26课(集),每课时长均为一个多小时,配有字幕。

[第13课] 银行业:成功和失败(时长1小时11分)(本课一开始,希勒先介绍了下次演讲嘉宾安德鲁.莱德利夫Andrew Redleaf的一些情况)安德鲁. 莱德利夫毕业于耶鲁,在2000年创办了“白匣子顾问公司Whitebox Advisors”,也就是八年前,现在已经成长为管理资产规模达到18亿美元的公司。

“管理资产规模(Assets under management)”是指,从投资者那里吸引进来了多少钱。

所以,莱德利夫做得非常好,在众多对冲基金经理人中,具有一些名气。

尤其是,我在网上的教学大纲栏目中,贴上了3月5日《纽约时报》一篇关于莱德利夫的文章,题为《好奇心的优缺点Curiosity Has Its Merits》。

我猜想,打动文章作者的是,莱德利夫正是一位对许多事情都抱有好奇心的人(笑)。

莱德利夫想知道那些事情是如何运作的,为什么会发生这些事情?这也许是一种自然的推动力,而有些人具有这种推动力会比另一些人更多。

如果你进入投资领域,那最好要具有良好的推动力。

当然,莱德利夫把这种推动力转化成为有成效的目的,因此,在那篇文章中有一些例子。

其中之一是,有一篇关于期权和股价操作的金融文献,是讲十年前,在公司发行期权方式上有些事情不完全对,发生了什么呢?越来越多发生的情况是,在公司里的那些雇员,或起码是高层执行雇员,能得到所在公司股票价值的期权作为奖励,并当作薪酬的一部分。

例如,你为XYZ公司工作,这时股票交易价格为每股10美元,公司会给你“平价At the money”或“价外Out of the money”期权,比如以每股11美元来买股票的期权,这就比当前市场多花1美元,因此,除非股票价格增长了,否则期权就不值了。

耶鲁大学开放课程:金融市场4资本资产定价模型

今天这堂课的内容是投资组合多样化, 以及辅助性金融机构,特别是共同基,事实上,这是我长期研究的一个方向,我认为,世界需要更多元化的投资组合,这也许会让你们觉得有点奇怪,但我认为这是绝对正确的,埃米特·汤普森也仔细研究过这个问题,即怎样通过分散投资改善世界上穷苦人民的生活,真的是这样,很多生活上的困难都可以通过分散投资来解决,我今天要说的这些内容,不仅仅对生活安逸的富人们有用,而且对每一个人都适用,实际上这是关于风险的问题,任何人都有走背运的时候,这是随机选择的结果决定的,人们总会在生活中遇到麻烦,一系列糟糕的事情会将人们推向不幸的处境,而多数情况下,金融风险管理,可以防止这种情况发生,首先我想说.,这堂课我想从一些数学问题讲起,作为第二节课内容的延续,当时我讲过关于风险分摊的原则,现在从这个基础上拓展一下,更侧重于投资组合方面的问题,首先我想讲讲,怎样建立一个投资组合以及与其有关的数学问题,然后引出资本资产定价模型,这个模型是很多金融思想的基础,这部分我会讲得比较快,因为耶鲁大学还有其他课程,会更详细地讲解这个部分,像是约翰·吉纳科普洛斯教授的经济类251号课程,我这门课里只讲一些基本的内容,就从基本概念开始吧,我尽量用最简单的术语来解释,首先,我们来定义一下什么是投资组合,一个投资组合就是你拥有的资产的集合,例如,金融资产,有形资产,这些是你的财产,第一条也是最基本的一条原则是,你要关注的是整个投资组,不要像那个渔夫一样,因为曾经捕过一条大鱼而到处炫耀,我们说的是维持生计的问题,关键在于你总共捕到过多少条鱼,而一次巨大的成功,没什么值得骄傲的,这就是第一条最基本的原则,你们同意我的说法吗,所以,当谈到管理投资组合的时候,我们管理的是能够带来经济利益的一切大小事物,而理论的基础是,我们通过计算组合收益率的均值和组合收益率的方差来衡量一个投资组合的优劣,当然了,收益率是一定时间内投资组合的增长率,也可能是一个负数,表示负增长,运用的原理是,在方差一样的情况下,我们希望预期收益率越高越好,而收益率一样的时候,我们希望方差越低越好,因为高预期收益率是件好事,如果一个投资组合的预期收益率有,那就比一个只有10%的投资组合要好,但另一方面,你不想要高水平的方差,因为它代表风险,因此这两个参数都很重要,事实上,为了获得高的预期收益率,人们愿意承受的风险也会不同,但归根结底大家都会同意这一点,这是一个前提,当你比较两个有相同方差的投资组合时,你会选择预期收益率高的那一个,比较两个有相同预期收益率的投资组合时,你会选择方差小的那一个,这样讲清楚吗,好的,我们来讲一下,干脆我讲得更直白一点,假设我们现在有很多只不同的股票,可以放进我们的投资组合里,同时假设它们都是相互独立的,也就是说它们之间没有相关性,我们在第二节课的时候讲过这个概念,它们之间没有相关性,也就是说...方差...,我想讲一下,权重相等的投资组合[等量加权投资组合],假设我们有n个相互独立的资产,假设是股票,每一项资产的收益率标准差为σ,我们假设这些资产的收益率标准差均相等,r是这些资产的预期收益率,再介绍一下平方根定律,说的是,投资组合的标准差,等于其中一项资产的标准差,除以n的平方根,后面的同学看得清吗我写得够大吗,刚能看清好吧,这是一个特例因为我假设了,这个投资组合里的资产是相互独立的,但现实中通常都不是这样的,或许这有点像保险,在人寿保险中,每个人的死都被假定为相互独立的,如果将保险转化为投资组合管理的问题,你会发现原理是一样的,在这里我假设了一个特例,即一个各项资产权重相等的投资组合,这一点要特别注意,看看这个简单的数学表达式,这个投资组合的收益率是r,标准差是σ除以n的平方根,σ/√(n).,如果现实中也这样简单的话,那么你就尽量增大n,这样就能让投资组合的标准差,就会大大降低,从预期收益率的角度来看,这样做的成本是零,在这个简单的假设中,n 取100或者1000,任意数值都可以,假设你能找到一万项相互独立的资产,那么你就可以将这个投资组合的风险,降到几乎为零,因为一万的平方根是一百,无论这个投资组合的标准差是多大,当除以100后就都变得很小很小了,如果你能找到这样的一些资产...,一些相互独立的资产,就能很大程度上缩小这个投资组合的方差,这就是投资分散化的基本原则,也是投资组合经理们一直应该在做的事,现在我要从这个特例引申开来,扩展到一些真实的案例中去,在现实世界中,资产通常是不相互独立的,不同的股票会同时涨跌,现实世界并不像我刚才说的那么理想,但在某种程度上这种现象还是存在的,所以同样也要考虑多元化的问题,现在我要建立这样的一个投资组合,在这个组合里各项资产并不是相互独立的,而是相互关联的,我现在要做的是...,让我们从案例开始,接下来的情况会比刚才的复杂一点,因为我们去掉了"相互独立"这一前提假设,我还想做出一些改动,即这些资产的预期收益率,是各不相同的,方差也是不同的,我们来分析一个包括两项资产的投资组合,即n等于2,这两项资产不是或者不一定是相互独立的,第一项资产的预期收益率是r1,这回两个r是不等的,刚才的例子中,我假设它们是相等的,这是第一项资产的预期收益率,r2是...抱歉弄错了,σ1是第一项资产的收益率标准差,同理对第二项资产,r2是它的预期收益率,σ2是它的收益率标准差,以上就是我们分析所需要的信息,还有我说过它们不是相互独立的,因此我们还需要讨论两个收益率的协方差,这里有一个r1和r2之间的协方差,你也可以叫它σ12,这些就是我们分析所需要的信息,我们现在要做的是,计算这个投资组合的均值和方差,或者均值和标准差,因为标准差的平方就等于方差,这对任何投资组合都是一样的,我要将我们刚才的简单特例,变得更普遍适用一些,现在我们假设这两项资产的权重并不相等,我们要投入x1块钱,假设我们有一美元可以用于投资,这个数额的大小可以随意,没多大关系就假设是一元钱,现在我们要在第一项资产上投资x1块钱,剩下的1-x1块钱投资到第二项资产,因为总共有一元钱资金,x1并不一定要是正数,你们应该了解,资产的数量可以为负,我们把这称为做空,你可以打电话给你的经纪人说,我要做空一号股票,经纪人就会在你的名下赊入这些股票,然后卖掉,这样你就拥有数量为负的股票了,因此...x1可以是任何数字,等于1-x1 x1加x2等于,现在我们要算一下,这个投资组合的均值和方差21100:14:00,520 --> 00:14:03,540都是些很简单的运算,只需运用我们之前讲过的知识,我要把这些擦掉了,投资组合的均值和方差取决于x1,如果你令x1=1,投资组合的均值方差就与第一项资产相等,如果你令x1=0,那么它们就会与第二项资产的参数相等,但如果是在0和1之间的其他数值,这个投资组合的均值和方差将会是,两项资产各自的均值和方差的综合结果,这个投资组合的预期收益率是这样算的,对xi和ri的乘积累加i取1到n,在这个案例中n等于,所以我们得到x1r1+x2r2,即x1r1+(1-x1)r2,这就是这个投资组合的预期收益率的计算,投资组合的方差是这样计算的,σ2代表投资组合的方差,它等于[公式如下]is σ2 = x12 σ12 + x22 σ22 + 2x1 x2 σ1,这是计算投资组合方差的公式,这是个函数...既然投资总额是,也可以写成[公式如下]I can write this as x12 σ12 + (1 - x1)2 σ22 + 2x1 (1 - x1) σ12,由此我们得出...,可以是任意值,可以是从负无穷到正无穷之间的任何数值,运用这些公式则给定任何数值的x1,我们都可以计算出r和σ2,根据这些数据我就能知道投资组合盈利的可能性有多大了,现在我们要解出r和x1的关系等式,然后改写第二条等式,用r来表示σ2,这样投资组合的方差就变为,关于预期收益率的函数,现在我们先解出用r表示x1的关系等式,这里应该是x1...这里我写错了,从第一条等式可以得出r-r2=x1(r1-r2),所以x1=(r-r2)/(r1-r2),把这条式子代入到下面这条等式里,这样我就得到投资组合方差的,关于预期收益率r的函数,这就是我们用到的基本运算,从这个式子里,可以得到所谓的有效边界,我在屏幕上举了一个例子,它还说明了一些其他东西...,我们现在还是不要...,可能我一下子讲得太多了,画成图形更直观一点,我已经画出来了大家看上面屏幕上面显示的是...,有两种资产,y轴表示预期年收益率r2,x轴表示投资组合的方差,可以得到...对不起,是投资组合收益的标准差,曲线大致是这样的有点像是双曲线,这里是最小方差投资组合,这里σ取到最小值,在这条曲线上还有许多,其它可能的投资组合,曲线上有许多点,这些点表示初始资产,例如这个点表示一号资产,这里这个点表示二号资产,根据资产的预期收益以及收益的标准差,可以看到我们有更好的选择,这里的方差值比以上两种方案都要低,我刚刚举的相同权重的例子,表示两种资产,有相同的预期收益和相同的方差,但这种情况更加普遍一些,这就是预期收益和有效边界问题,我用真实的数据做了一个案例,请看上方的屏幕,粉色线包含两种资产的投资组合,一个股票另一个是债券,实际上是政府债券,我计算了来自不同组合有效边界...,这一条有效投资组合边界,就是用刚刚给出的公式算出来的,这条粉色曲线就是有效边界,这个投资组合只包括了股票和债券,你可以观察不同的点,我用从1983年到2006年的数据,代入我们刚教授的等式,进行了计算,我计算了那个时间段的股票平均收益率和债券平均收益率,这些是长期政府债券,由于它们是长期的,就存在不确定性和变化性,我计算了σ1 σ2 r1和r2 ,代入我们刚刚展示的公式,得到了这条曲线,它是投资组合的收益标准差,关于预期收益率的函数图像,我可以得到任意组合...,可以任意分配投资组合中,各种投资的比重,粉线上的这一点,是一个100%债券的投资组合,在这个时间段,这个投资组合的预期收益率是,9%多一点,标准差是9%多一点,这个点是100%股票的投资组合,这个投资组合的平均收益率,或者说预期收益率要高得多大概13%,但同时它的标准差也高得多,大约是,这些都是两种单一资产的投资组合,表示投资者只投资了债券或者只投资了股票,同时我在这里也展示了其它可能性组合的收益,风险最小的投资组合在这一点取到,这个组合预期回报的标准差最小,在这一点上投资组合由25%的股票和75%的债券构成,还可以尝试其它组合,这一点粉色曲线上我指的这一点,表示50%的股票50%的债券,你也可以往上看,可以取到超过100%的股票,在投资组合里你可拥有150%的股票,那表示你有一个杠杆化的投资组合,你可能透支了,比如你有1美元进行投资,你可以透支0.5美元,投资价值1.5美元的股票,那就会落在这个点上,你可能有非常高的回报,但你的风险也增加了,借钱买股票是有风险的,你也可能选择一个下面的点,表示超过100% 的债券,这是如何做到的呢,你可做空股票,卖空价值0.5美元的股票,购买价值1.5美元的债券,这样就落在这一点上,以上这些都是有可能的,都是刚刚讲到的简单计算,在这种情况下你会怎么做呢,假如你是一个投资者你不喜欢风险,你不会选择这里以下的任意一点,因为你的回报不是最优的,上面这一点会使你有更好的回报,你的预期收益率提高了但风险没有增加,这是不是有点复杂了呢,我们从一个简单的想法开始,你不想把所有的鸡蛋放入一个篮子里,如果你有许多互相独立的股票,你给它们相同的权重,但是现在你可以看到很多可能的投资组合,你决定的投资组合的结果,可以是这条线上任意一点,我不是教你怎样去组合当然了,你不会选择一个,曲线上最小方差点以下的资产组合对吧,如果你选了你就总是处于劣势,你总是可以找到一个投资组合,具有较高的预期回报,而标准差不变,进一步若仅限于投资股票和债券的组合,选择哪个组合,取决于个人的兴趣,这就是有效边界,可以选择从这里到这里的任意一点,取决于你对风险的承受能力,和你的期望回报,现在我们再看看三种资产的情形,当然还可以有超过三种资产的情况,相同的公式可扩展到多个资产的组合,事实上假如我们拥有三种资产,我们想计算有效边界,及投资组合的均值和方差,上面的图形是我已经算好的,三种资产的有效投资组合边界,图表里n=3表示股票债券和石油这三类资产,石油是一种重要的资产,我们想计算..,现在我们有许多参数,这些参数...,r1 r2和r3是三种资产的预期收益率,然后我们还有三种资产,收益的标准差,我们还有三种资产,两两相互之间的协方差,它们是σ12 σ13和σ23,这些都是计算三种资产的有效边界,所需要用到的,为了制作这张图,我计算了从1983年以来每年的股票,债券和石油的收益从而得出平均收益率,这些平均收益率作为预期收益率,然后算得标准差及协方差,这些就是计算要用到的所有的变量,把它们代入第二节课,讲过的公式中去,投资组合的预期收益率是什么,要计算投资组合的预期收益...,我们必须确定三个值x1 x2和x3,x1表示投入资产1的金额,x2表示投入资产2的金额,x3表示投入资产3的金额,约定他们的和为1,这个投资组合的收益是[公式如下],这个投资组合的方差是,[公式如下]σ2, is x12 σ12 + x22 σ22 + x32 σ32 --,然后我们还要加上协方差,[公式如下] 清楚吗+ 2x1x2 σ12 + 2x1x3 σ13 + 2x2x3 σ23,这样就将前个公式推导为三个资产的情况,显而易见,你们可以将其运用到四个乃至更多资产的情况下,这只是对原始公式一个推导罢了,在这张图表中,我计算了有效边界,蓝色线表示三种资产的组合43300:30:55,360 --> 00:30:57,510现在一旦你有超过三种..,超过两种资产,就有可能取到边界里面的点,但在这里我说的是,边界表示了三种资产最好的组合,可以看到这条蓝色曲线在粉色线之上,当你增加一种资产,有三种资产的时候,投资组合的表现会比两种资产时更好,因为三种资产相比两种资产的情况,可选择的投资组合更多,石油债券和股票都是互相独立,一定程度上独立不是绝对的独立,但一定程度上独立,可以使方差值变小,降低风险,可以看到蓝线比粉线好,原因是对于任意的预期收益率,蓝线都在粉线的左边,对吧,例如,在年预期收益12%的情况下,我有股票债券和石油的投资组合,在这个组合里,我的投资组合可以取到8%的标准差,但若组合里只有股票和债券,我的标准差会高得多,大家都明白了吗,投资组合管理总的原则是,不同的资产越多则组合越佳,你想得到...,如果不断增加资产,组合的标准差就会越来越小,你们可以看到我在蓝色曲线上标出了几个点,这一个我们来看看,这个投资组合,包括有石油,股票,没有债券,这个最小方差的资产配置是9%的石油,27%的股票和64%的债券,而大部分...你可以有许多选择,首先这里的思路是,为了管理投资组合,我们需要计算各种统计量,包括各种资产的预期收益率以及各种资产的标准差,还要知道它们的协方差,因为这对投资组合的风险有影响,共变的趋向越大...它们一同增减..,风险越不会抵消,所以总的来说你可以从这里看出,协方差越大,投资组合的σ2越高,清楚吗,我们还可以再做一件事,这里有三种资产,有股票债券和石油,我还想再增加最后一种资产,我们称之为无风险资产,这种资产.,由于长期债券持有期限很长,存在一定不确定性及风险,如果我们可以查看各项资产的年度收益,我们可以找到一个零风险,且达到预期年度收益的资产项目,也许是一年期的政府债券,假设我们信任政府,假设美国政府从未拖欠债务,可以把它当作无风险回报,它可能存在一定的风险,但在金融学上,我们忽略其风险,将政府债券看作无风险50100:34:45,190 --> 00:34:47,340根据政府的期望收益率,我们将其作为第四种资产,可以称之为r4 我们写成rf,这是个特殊的资产,rf表示无风险资产,则σf=0So,如同第四种资产,我们将利用这个资产的特性,即无风险特性,此外它们之间的相关性,它与前几个变量的协方差例如σ1f均为0,公债是没有风险的是稳定的资产,如果我们将其加入到投资组合中去,则会生成一条资产组合的有效边界,即一条直线,我在图里把它画出来了,你所能得到的最佳资产投资组合,就是这条线上的一系列点,那是计算有效资产组合所得到的最终结果,我要重申的是我并不打算,进一步讨论这个问题,因为我并不打算在这上面花太多的时间,我想在课程的复习环节里,你们的助教会对此进行详细的说明,现在这里有一个非常重要的原则,即你总是想要降低你投资组合的方差,降得越低越好,那意味着你会最终会在这上面选一个点,这条直线是与有效边界相切的,后者包含了所有的资产组合,相切意味着斜率相同,它与包含风险资产的有效边界,交与一点,而包含无风险资产的,有效边界,则是一条过切点的直线切点在这里,这就是...我想数学就讲到这里吧,我之前讲到的内容,是怎样对你的资产管理精打细算,你所要做的如果你是一个资产经理,你要做的事情就是,对公式里面的一些参数进行估计,那些参数包括预期收益标准差和协方差,你需要对所有的风险资产进行分析,首先要得到它们的..,你必须要做一个统计分析,算出它们的预期收益率方差,和它们的协方差,当你明确了这些参数后,就可以算出没有无风险资产情况下的,有效边界了,在最后最终的步骤是找出一条,穿过无风险收益率的切线,无风险收益率并没有在图上显示出来,它经过标准差为0和收益率5%这一点,然后切线与风险资产的有效边界,交于一点,然后从那里起它高出其它的有效边界,即在方差相同的情况下有更高的期望收益,这就是最优投资组合理论,还要说的是一个基本的原则,就是它将我们导向,本课程的经久不衰的话题,即只有一种切线投资组合,而那投资组合就叫做切线投资组合,画出来的话它是一条从风险,穿过x轴上的无风险利率点,与有效边界相切的直线,切点投资组合就是我们应该持有的投资组合,切线投资组合引申出,金融学里的的共同基金定理,即所有的投资者只需要持有一份共同基金,现在我还没有给共同基金下一个定义,共同基金是一种投资手段,允许投资者持有一种投资组合,共同基金定理是指,所有人都应该持有,理想的共同基金定理说..,都应该持有这种切线投资组合,那么为什么我们不设立一家公司,专门创造这样的投资组合,然后投资者们再将这些投资组合买进呢,什么是...如果我的分析正确...就是说,如果我以上进行的估计都是正确的,关于股票债券石油的期望收益,它们的标准差和协方差的估计都是正确的,并假设利率是5%,就如我在这里假设的,则这根直线在x取0的时候过y的5%这一点,它在竖轴上的截距为5%59300:40:51,950 --> 00:40:56,020所有人都应该持有切线投资组合,这个案例中的切线投资组合又是什么呢,是12%的石油36%的股票和52%的债券,这就是用这个取样期间的数据得出的结果,有人也许会不同意我的观点,他们可能不采取我的估计值,他们可能说我的采样周期是有问题的,不过我的结果都是靠理论..,我采用自己收集的数据计算出..,预期收益和协方差可以用来指导我们的投资行为,共同基金定理声称所有人都应该以这样的投资比例进行投资,而且该理论接下来.,它并没有给个人自由选择留下多少空间,除非你能够自己选择想要的共同基金与无风险资产的组合,有些极度惧怕风险的人可能会说,我只想持有那些没有风险的资产,因为我压根就不想跟风险打交道,那种人..,我也许该把种情况也包含到图里的,他能够获得5%的无风险收益,而另外的某些人可能会说,我就想按这个点的比例来持有投资,我想持有切线投资组合,它对我颇具诱惑,因为我可以得到更高的期望收益,我每年都可以获得12%左右的收益,但我需要冒险...,这个组合的标准差大概是8%,不过如果我对收益非常渴望,而且我并不完全排斥风险,那么...而且那正好是我想要的,那么这就是你的最佳选择,其他的人可能会说你知道的,我就是一个投机商我不怎么在乎风险,我只想要更高的收益,那样的人可能会在这里选一个点来投资,那就是一个有...这是个杠杆投资组合,在这种组合里,你可以以无风险利率借贷到一些资金,从而可以投入比你本金更多的资金,来购买切线投资组合,你所做的就是这么说吧,你用手上的1美元借来了50美分,然后以这1.5美元购买投资组合,其中包含9%的石油,27%的股票和64%的债券,所有人都会这么做,没人会选择其他的投资组合,因为你们可以看到这条线是最低的...,你希望他越靠左越好,你希望在期望收益固定的情况下,你肯定希望将标准差最小化,而这条线是最左边的线,这就意味着所有人,都愿意持有这样的投资组合,我在计算过程中并没有做太深入的分析,我只是用我的数据做了一下大概的估计,我再说一次我们可以,如果有人想就这个问题与我们争辩,他们可以争论我对期望收益的估计,或是争论标准差和协方差的估计值,但并不会针对理论本身,这个理论是非常严密的,如果你赞同我的估计值,那么作为一个投资者的话你应该这么做,你应该只持有,符合这个切线投资组合比例的投资,即9%的石油27%的股票和64%的债券,你们都弄懂这个结论了吧,开始的时候我讲了等权重的..,我开始时讲了股票,几支拥有相同方差的股票,彼此间相互独立,不过我已经放弃了那个假定,我现在假定,我们需要考虑它们彼此间的相关性,它们有着不同期望收益,不同的协方差和方差,这是我们所学到的,这是一个著名的框架,我认为这张图表,是金融学理论中最有名的一幅图了,也是第一幅理论图形,这幅图是我根据自己的数据画出来的,有效边界的图形大致就是如此,随着人们采用不同的估计值,其位置会发生微小的变化,实际上这幅图我是公开展示过的,我跟我的同事去了挪威,其实我还有两张照片,那是我的同事罗内特·沃尼和我,这张照片摄于奥斯陆的国会大楼前,我们去挪威与挪威政府,讨论他们的投资组合,这是一张我放给他们看的幻灯片,我还给他们展示了刚刚给你们放的幻灯片,就是展示最佳投资组合的那张,然后我查看了挪威政府现在的资产状况,挪威政府拥有大量的养老基金,在2006年其数额,是两万亿挪威克朗差一点,不过他们还拥有北海油田,如果你知道的话,它是由英国与挪威共同开发的,挪威的人口比英国的要少得多,而且他们在北海拥有大量的石油,我计算了当时他们拥有的北海石油的价值,这是我的计算结果,它价值35亿挪威克朗,[注释:此处应为3.5万亿老师口误了],你们看出其中的差别了吗,实际上挪威政府所持有的资产中,大概有三分之二的石油和三分之一的政府养老基金,这部分政府养老基金,换算成美元我估计大概值2000亿,他们管理着一大笔钱,不过我试图说服他们,采取一些措施来应对他们手里石油的风险,因为他们过于侧重在石油上的投资,那运用有效边界分析会如何呢,他们的投资组合里包含64%的石油,那会使他们位于图上的什么地方呢,其实它已经到图的外面去了,这图上离原点最远的点包含28%的石油,这已经到了图上那里了,因此如果他们...如果你们想的话,那一点会在哪儿,它就会在那里图外那一带的某个地方,挪威政府做的不对的地方就在于...,这引起了一些。

耶鲁公开课笔记3

美国耶鲁大学网络公开课《金融市场》视频笔记3耶鲁大学网络公开课《金融市场》由罗伯特.J.希勒(Robert J. Shiller)教授主讲。

共26课(集),每课时长均为一个多小时,配有字幕。

[第3课] 金融中的技术与发明(时长1小时14分)开课伊始,希勒先对前两次课做了重点回顾。

第一次课的主题是金融界的道德目标和使命,谈了年轻人对金融行业的一些偏见,认为进入金融界的人都是金钱至上,而不尊重他人。

希勒再次重申,他的看法截然不同。

希勒说,他昨天刚在蒙特利的魁北克投资集团作了一个演讲,该投资集团是魁北克省的一家大型财产管理基金机构,在那里见到了很多人,并没有感觉到任何罪恶或者贪婪的气息,(笑)。

希勒认为他们都有一个共同的道德目标,要保护魁北克省居民的生活。

只有亲身面对这些人,就会得到对事情的非常不同的看法。

希勒觉得,娱乐行业喜欢制作的一些金融界人士的影片,总将他们描绘成邪恶之人。

(笑)也不知是为什么。

好像没有哪部主题影片表演一位金融界人士最终成为慈善家的,这是为什么呢(笑)?人们不喜欢而宁愿去厌恶,真不明白是因为什么,(“金融界人士成为慈善家”)不是好的电影主题吗?希勒呼吁学生们要克服这种偏见,建议学生们换一种想法,即,如果你进入金融界,你成功了,你最终就会成为慈善家。

但是,不会有电影记录你的人生(笑),而且在人生道路上,你可能会遭受敌视。

特别是在目前的次贷危机中,更是如此,人们都把所遇到的麻烦归罪到金融界,人们确实在看到,有些人被赶出自己的房屋,在某些案例中,由于一些相当可疑的金融操作,让人们做了本不该做的抵押贷款。

但是,希勒认为,总体而言,从事金融业的人士是好人(good people)。

在第二次课,讲了风险汇聚和分摊,主题是数学理论即概率论。

学了概率论,可以意识到,概率论提供了非常重要的技术,即通过分散风险,能够提高人类的福利。

经济、技术、气候等等所有各种因素都会引起风险,但是,真正的技术是用于减轻风险,通过汇聚风险,将其分散出去,由许多不同的人们来分担。

耶鲁公开课笔记之二

美国耶鲁大学网络公开课《金融市场》视频笔记1耶鲁大学网络公开课《金融市场》由罗伯特.J.希勒(Robert J. Shiller)教授主讲。

共26课(集),每课时长均为一个多小时,配有字幕。

[第1课] 金融和保险在经济和社会中的强大作用(时长1小时14分)希勒教授上来就通报自己姓氏,随即介绍本课程的5位助教,都是来自世界各地的博士生,希望由此能有助于本课程的国际化视角,因为金融行业关系到世界各个国家,并不是仅仅局限于美国国内。

这5名助教分别来自巴基斯坦、美国(印度人)、加纳、中国(2位女生),都在作着不同的经济学题目。

希勒教这门课已经20多年了,他很为自己的毕业生而骄傲,很多毕业生都在金融领域工作。

希勒常出去做讲座,当在华尔街或世界其他地方讲座时,他就会问到,“你们有谁上过我的课吗?”有时会有一、两个人举手,说上过他所教的经济学252号课程,希勒就非常高兴。

希勒同时调侃到,他也为那些上过他的课,但没在金融领域工作的毕业生自豪。

希勒认为,《金融市场》这门课,不仅是为立志从事金融业的学生所开设,因为金融是一门很重要的技术(important technology),要理解现实世界发生了什么,了解金融知识是很重要的,因为人类的任何行为都与金融有关。

“我想做个诗人,跟金融有关吗?”希勒举例说明,“作为一个诗人,你想发表诗作,就得和出版商谈谈,他们会说自己的财务状况,看你是否适合在他们公司出版,”这就理所当然地与金融有联系啦,这是非常重要的。

《金融市场》这门课不是为就业所设计的课程,并不集中探讨业务知识,而是一门关于事件实际运作的智慧课程(an intellectual course about how things really work)。

希勒认为金融是所有发生诸多事件的基础,是蕴含在各种现象之中的一股强大力量。

他希望能通过本课程将其描绘出来(I hope we can draw that out in this course)。

耶鲁大学 金融市场

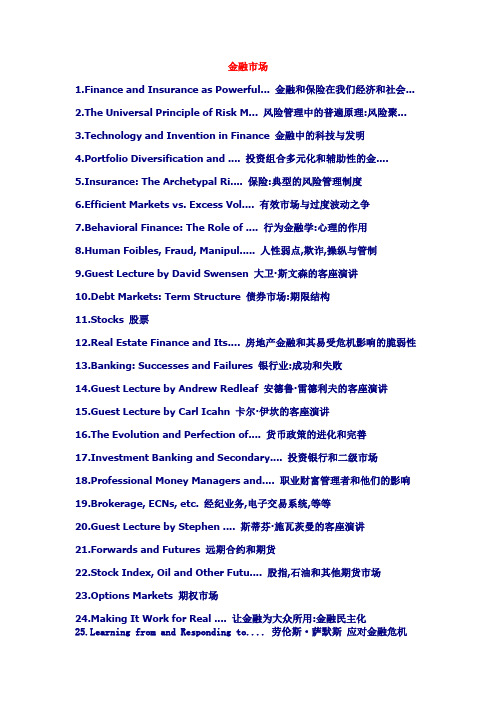

金融市场1.Finance and Insurance as Powerful... 金融和保险在我们经济和社会...2.The Universal Principle of Risk M... 风险管理中的普遍原理:风险聚...3.Technology and Invention in Finance 金融中的科技与发明4.Portfolio Diversification and .... 投资组合多元化和辅助性的金....5.Insurance: The Archetypal Ri.... 保险:典型的风险管理制度6.Efficient Markets vs. Excess Vol.... 有效市场与过度波动之争7.Behavioral Finance: The Role of .... 行为金融学:心理的作用8.Human Foibles, Fraud, Manipul..... 人性弱点,欺诈,操纵与管制9.Guest Lecture by David Swensen 大卫·斯文森的客座演讲10.Debt Markets: Term Structure 债券市场:期限结构11.Stocks 股票12.Real Estate Finance and Its.... 房地产金融和其易受危机影响的脆弱性13.Banking: Successes and Failures 银行业:成功和失败14.Guest Lecture by Andrew Redleaf 安德鲁·雷德利夫的客座演讲15.Guest Lecture by Carl Icahn 卡尔·伊坎的客座演讲16.The Evolution and Perfection of.... 货币政策的进化和完善17.Investment Banking and Secondary.... 投资银行和二级市场18.Professional Money Managers and.... 职业财富管理者和他们的影响19.Brokerage, ECNs, etc. 经纪业务,电子交易系统,等等20.Guest Lecture by Stephen .... 斯蒂芬·施瓦茨曼的客座演讲21.Forwards and Futures 远期合约和期货22.Stock Index, Oil and Other Futu.... 股指,石油和其他期货市场23.Options Markets 期权市场24.Making It Work for Real .... 让金融为大众所用:金融民主化25.Learning from and Responding to.... 劳伦斯·萨默斯应对金融危机并.... 26.Learning from and Responding .... 劳伦斯·萨默斯应对金融危机并.... Final Exam 期末考试博弈论1.Introduction: five first lessons 简介:五年前的教训2.Putting yourselves into other.... 设身处地为他人着想3.Iterative deletion and the.... 迭代删除和位数选民定理4.Best responses in soccer and.... 最佳反应在足球和商业伙伴关系5.Nash equilibrium: bad fashion.... 纳什均衡:坏时尚及银行挤兑6.Nash equilibrium: dating and Cournot 纳什均衡:约会和诺7.Nash equilibrium: shopping.... 纳什均衡:购物,并参加表决....8.Nash equilibrium: location.... 纳什均衡:定位,隔离和随机9.Mixed strategies in theory and tennis 混合战略的理论和网球10.Mixed strategies in baseball.... 混合战略棒球,约会和支付您的税11.Evolutionary stability.... 进化稳定:合作,突变,与平衡12.Evolutionary stability: social.... 进化稳定:社会公约,侵略,和周期13.Sequential games: moral hazard.... 顺序游戏:道德风险,奖励和饥饿....14.Backward induction: commitment.... 落后的感应:承诺,间谍,和....15.Backward induction: chess.... 落后的感应:国际象棋,战略和....16.Backward induction: reputation.... 落后的感应:声誉和决斗17.Backward induction: ultimatums.... 落后的感应:最后通牒和讨价还价18.Imperfect information:.... 不完全信息:信息集和子博弈完美19.Subgame perfect equilibrium.... 子博弈完美均衡:招商引资和....20.Subgame perfect equilibrium.... 子博弈完美均衡:战争的消耗21.Repeated games: cooperation.... 重复博弈:合作与结局22.Repeated games: cheating.... 重复博弈:作弊,惩罚和外包23.Asymmetric information: silence.... 信息不对称:沉默,信令和苦难教24.Asymmetric information: auctions.... 信息不对称:拍卖和获奖者的诅咒什么是正义.1The Moral Side of Murder/The....谋杀的道德侧面/同类相残案2.Putting a Price Tag on Life/....给生命一个价格标签/如何衡量快乐3.Free to Choose/Who Owns Me?自由选择/我属于谁?4.This Land is my Land/Consenting....这片土地是我的/满合法年龄的成年人5.Hired Guns?/For Sale: Motherhood雇枪?/ 出售母亲6.Mind Your Motive/The Supreme....考虑你的动机/道德的最高准则7.A Lesson in Lying/A Deal is a Deal谎言的教训/协议就是协议8.What’s a Fa ir Start?/What Do....什么是公平的起点?/我们该得到什么?9.Arguing Affirmative Action....讨论反歧视行动/目的是什么?10.The Good Citizen/Freedom vs. Fit好市民/自由与适应11.The Claims of Community....社会的需求/我们的忠诚在哪里12.Debating Same-sex Marriage....辩论同性婚姻/美好生活。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

耶鲁公开课:金融市场lecture 1

Endeavor努力

Fundamentala.基本的,根本的n.基本原理fundament n.基础,臀部Vocational职业的,行业的

Underpinning / underpinning of sth基础,…的基础

Be on leave休假

Divide /divide up把…分开

Separate分开

Self-contained独立的,自足的

Mathematics数学

Subsequent后来的,随后的

Turn sb off 倒胃口,使生气

In a minute马上

Get through 打通电话,到达,完成,通过

Back down 放弃,让步

Prominent突出的,显著的,卓越的

Drop out 退出,退学

In the sense 就…意义而言

Reserven/v储存,储备

Faculty 学校中的全体教师,教员,科,系,能力

Optional可选择的n.选修科目

Reasonably 合理地,适当地,恰当地

Intellect才智,智力,才华

Assign 指定,指派,分配

Ever since 从当时到现在

Shelve 搁置,放置

Perennial 永久的,常年的,长期的,四季不断的perennial classic Emphasize强调

Thesis 论文treatise 专著

Readable易读的

Distinction 区别,差别;荣誉

Poll调查,问卷调查

Irrational exuberance 非理性繁荣

Boom vi/vt繁荣,兴旺

Bust v 破碎,爆裂,破产

Refer to指的是

Housing market 房地产市场

Chain store连锁店

Shut down 关闭

Grade成绩

Incorporate 吸收,合并,包含

Behavioral finance 行为金融学

Avant-garde 先锋,先驱

Unity团结,一致,联合

Subprime crisis 次贷危机subprime 次级的

Default n.违约,缺席,缺乏v.拖欠,不到场,不履行

Ramification n.分流,分叉,分支,衍生物

Financial instrument 金融工具

Virtually adv.几乎,实质上

Financial community 金融界

Financial consultant 金融顾问=financial counselor ,financial adviser金融从业人员---29:30---

Less developed country 发展中国家

Emerge v.摆脱,浮现,出现

Nonetheless 尽管如此,但是

Longstanding 长期存在的

Contempt n.轻视,藐视despise v.轻视,藐视

Human capital 人力资本

Hostility n.敌意,敌对情绪

Jealousy n.嫉妒

Show off 炫耀,卖弄

Servant 仆人,雇工livery n.制服

Social class社会地位,社会阶层

Skull and bones 骷髅会(Yale著名学生会)

Initiator 发起人,倡导者

Led to=lead to 引起,导致

Philosopher 哲学家

Poverty 贫穷

Philanthropy慈善,慈善事业

Endowment n. 捐赠,捐款,(基金)

Slightly adv.轻微地,些微地

Physical plant 硬件设施,实业

Foundation= fund 基金

Mutual fund 互惠基金

Hedge fund 对冲基金

Portfolio n.(证券)投资组合

Syllabus 教学大纲

Perspective n.观点,透视,透视图

Incidentally adv.顺便提及,附带地

Delineate v. 描述,描绘

Outline n.轮廓,大纲,概要

Underlie vt.成为…的基础,在…之下

Insurance n.保险学,保险业

Reduce 减少reduced a.减少的

Statistics n.统计学,统计

Probability theory n.概率论

Game theory 博弈论

Variance 方差covariance 协方差

Correlation n.[数]相关系数,相互关系

Dramatic a.引人注目的,激动人心的

Progress 进步

Process 过程

In the abstract 理论上地,概括地,抽象地

Hypothetical a.假设的,假想的

Patent vt/a/n. 专利,专利权,专利的,授予/取得…专利权Diversification n.多样化,多元化

Capital asset n.资本资产,固定资产

Security market 证券市场

Theorem n.定律

βcoefficient β系数coefficient系数

policyholder n.投保人,保险客户

assemble v.集合,装配,聚集

efficient market theory 有效市场假设

exhilarate vt.是高兴,使振奋,使愉快sth ~ sb /sb be ~ed by sth interact v. 互相影响,互相作用

prospect theory 前景理论

oversight of markets 市场监督

so-called a.号称的,所谓的

self-regulatory organization 自律组织

high-minded a.高尚的

onerous a.繁重的,负有义务的,艰巨的

bond market=debt market 债券市场

maturity n.到期

perpetuities n.永续年金,终身年金

perpetual a.永恒的

expiration n.终期,期满

fluctuate v.波动,摇摆,动摇

term 学期,期限

interest rate 利率interest 利息

currency 货币;通货

episode n.有趣的时间,一段情节,插话

ambiguity n.含糊,模棱两可的话,不明确,暧昧

real estate n.不动产,房地产

speculative a.投机的speculator n. 投机商

money multiplier货币乘数

monetary policy 货币政策

stabilize v.稳定,使稳定

commercial bank 商业银行

deposit存款loan 贷款

investment bank 投资银行

underwrite v.承购包销

money manager 短期资本经营者

competitive 充满竞争的

brokerages n.经纪人业务brokerage n. 佣金

futures market 期货市场futures期货

forward market 远期市场

Variable n. 变量a.可变的,变量的,多变的,易变的

Options market 期权市场

Typically adv.往往,代表性地typical a.典型的,特有的,象征性的Esoteric a.难懂的,限于圈内人的,秘传的

Sophisticated a.复杂的,精细的,精明的,高级的

Mortgage vt.抵押n.抵押按揭

Exploitation n.利用,开发,开采

Hazard n.危险,冒险vt.赌运气,冒…危险。