纳税评估及案例分析68页PPT

合集下载

个人所得税纳税筹划及案例分析65页PPT

27

课堂练习:中国公民李某取得翻译收入20000元 ,从中先后拿出6000元、5000元,通过国家机关 捐给了农村义务教育和贫困地区,李某就该笔翻 译收入应缴纳的个人所得税为:

18

课堂练习 某作家2008年5月份出版一本书,取得稿酬5000

元。该书6月至8月被某晚报连载,6月份取得稿 酬1000元,7月份取得稿酬1000元,8月份取得稿 酬1500元。 出版应纳税额 =5000×(1-20%)×20%×(1-30%) =560(元) 连载三个月的稿酬应合并为一次: (1000+1000+1500-800)×20%×(1-30%) =378(元) 共计应缴纳个人所得税 = 560 +378=938(元)

【计算公式】 应纳税额 =应纳税所得额×适用税率-速算扣除数 =(每月收入额-3500元或4800元)×适用税

率-速算扣除数

14

课堂练习:

中国公民李某为居民纳税人,在某大学工作

。20011年5月李某收到学校财务部门发放的“工资

单”:基本工资1400元,岗位津贴1200元,课时津

贴1750元,政府特殊津贴100元,独生子女补贴50

1、财产租赁过程中缴纳的税费(营业税、城市维护建设税 、房产税和教育费附加等)。

2、由纳税人负担的该出租资产实际开支的修缮费用,允许扣 除的修缮费用,以每次800元为限。一次扣除不完的,准予在 下一次继续扣除,直到扣完为止。

每次(月)收入不足4000元的:

应纳税额=[每次(月)收入额-准予扣除项目-修缮费用 (800元为限)-800元]×10%

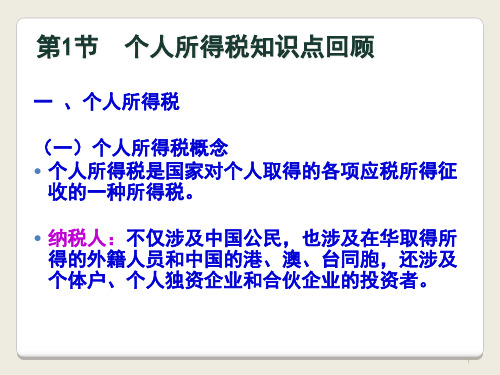

1、在我国无住所 2、在我国不居住或居住不满1年

居民纳税人:负有无限纳税义务。其所取得的应 纳税所得,无论是来源于中国境内还是中国境外 任何地方,都要在中国境内缴纳个人所得税。

课堂练习:中国公民李某取得翻译收入20000元 ,从中先后拿出6000元、5000元,通过国家机关 捐给了农村义务教育和贫困地区,李某就该笔翻 译收入应缴纳的个人所得税为:

18

课堂练习 某作家2008年5月份出版一本书,取得稿酬5000

元。该书6月至8月被某晚报连载,6月份取得稿 酬1000元,7月份取得稿酬1000元,8月份取得稿 酬1500元。 出版应纳税额 =5000×(1-20%)×20%×(1-30%) =560(元) 连载三个月的稿酬应合并为一次: (1000+1000+1500-800)×20%×(1-30%) =378(元) 共计应缴纳个人所得税 = 560 +378=938(元)

【计算公式】 应纳税额 =应纳税所得额×适用税率-速算扣除数 =(每月收入额-3500元或4800元)×适用税

率-速算扣除数

14

课堂练习:

中国公民李某为居民纳税人,在某大学工作

。20011年5月李某收到学校财务部门发放的“工资

单”:基本工资1400元,岗位津贴1200元,课时津

贴1750元,政府特殊津贴100元,独生子女补贴50

1、财产租赁过程中缴纳的税费(营业税、城市维护建设税 、房产税和教育费附加等)。

2、由纳税人负担的该出租资产实际开支的修缮费用,允许扣 除的修缮费用,以每次800元为限。一次扣除不完的,准予在 下一次继续扣除,直到扣完为止。

每次(月)收入不足4000元的:

应纳税额=[每次(月)收入额-准予扣除项目-修缮费用 (800元为限)-800元]×10%

1、在我国无住所 2、在我国不居住或居住不满1年

居民纳税人:负有无限纳税义务。其所取得的应 纳税所得,无论是来源于中国境内还是中国境外 任何地方,都要在中国境内缴纳个人所得税。

纳税评估的指标及方法讲义(ppt130张)

“应付账款”、“预收账款”和“其他 应付账款”等科目的期初、期末数额进 行分析,如“应付账款”和“其他应付 账款”出现红字和“预收账款”期末大 幅度增长情况,应判断存在少计收入问 题;结合主营业务成本率对年度申报表 及附表进行分析,了解企业成本的结转 情况,分析是否存在改变成本结转方法、 少计存货(含产成品、在产品和材料) 等问题。

“应付账款 ”科目的性质 “其他应付款”科目的性质 “预收账款”科目的性质

主营业务收入变动率与主营业 务成本变动率配比分析

两者均为正

基本正常 比值≈1

两者均为负 1.少计收入 2.多列成本 比值>1

即:收入的下降幅度大于成本的下降幅 度

两者均为正

1.少列收入 2.多列成本

比值<1

相关账户分析

综合审核对比分析中发现有问题或疑点的纳税 人要作为重点评估分析对象 重点税源户 特殊行业的重点企业 税负异常变化 长时间零税负和负税负申报 纳税信用等级低下 日常管理和税务检查中发现较多问题的纳税人

评估分析方法

与预警值相比较;

横向比较;

纵向比较;

不同税种之间的关联性和钩稽关系

主营业务利润变动率

≥预警值:正 常

<预警值:多列成本 少列收入

税前弥补亏损扣除限额。按税法 规定审核分析允许弥补的亏损数 额。 税前弥补的亏损额与会计报表的 亏损额的差异:要经过纳税调整

营业外收支增减额。营业外收 入增减额与基期相比减少较多, 可能存在隐瞒营业外收入问题。 营业外支出增减额与基期相比支 出增加较多,可能存在将不符合 规定支出列入营业外支出。

纳税评估分税种特定分析指标

纳税评估流程方法及经典案例分析

一则有失准确和全面,二则后面的税务约谈、实地 调查等核实方法是否也要写入定义? “纳税申报的真实性和准确性” 的提法是否恰当? 可否借鉴企业会计与中介审计间划分双方责任的办 法,将纳税评估进行分析判断的对象定位于合法性 与合理性,以分清征纳双方的责任,且更具可行性。 在表述纳税评估概念的内涵上还欠清晰,没有体现 纳税评估为纳税人提供自我纠错机会和深层次纳税 服务以及作为税源管理的基本措施这几个重要特征, 难以与其他税收征管手段进行本质上的区别。

16

变动率趋势比较分析:将纳税人某项变 动指标(变动率)与其历史连续若干期 平均变动水平进行比较,分析增减变化 方向和幅度,对指标变动幅度不在正常 范围的初步认定为有问题。

17

配比比较分析:将某一评估对象存在内 在配比关系的两个变动率指标对比,对 指标变化幅度不在正常范围的初步认定 为有问题。

问题值=(测算应税销售收入-企业实际申报应 税销售收入)×适用税率(征收率)

21

以某织布厂评估情况为例:该厂2005年6月被 认定为增值税一般纳税人,出口供货企业,现 有职工90人,共有织机11台,主要产品为不 割绒茶巾、浴巾。2006年1—5月,实现销售 收入684500元,销项税额116365元,进项 税额105857元,缴纳增值税税额10508元, 当期税收负担率为1.53%,产品平均售价为 19.2元/公斤(不含税),1-5月投入棉纱 62385公斤,账面产品期初无库存,期末库存 为13000公斤,销量为37000公斤,该行业不 割绒茶巾、浴巾的投入产出率应在85%以上, 评估人员运用投入产出率模型对该厂进行评估。

1、企业生产函数模型:目的在于根据企业实 际运营资本、人力资源投入,估算企业的最大 生产能力,也就是估算出税基。

2、时间序列计量模型:这是根据持续经营假 设,上一个时期的成本和销售、合同、费用必 然影响下一个时期的这些项目,从而建立时间 序列模型推算本期的相应的成本、费用、销售、 库存等数据。

16

变动率趋势比较分析:将纳税人某项变 动指标(变动率)与其历史连续若干期 平均变动水平进行比较,分析增减变化 方向和幅度,对指标变动幅度不在正常 范围的初步认定为有问题。

17

配比比较分析:将某一评估对象存在内 在配比关系的两个变动率指标对比,对 指标变化幅度不在正常范围的初步认定 为有问题。

问题值=(测算应税销售收入-企业实际申报应 税销售收入)×适用税率(征收率)

21

以某织布厂评估情况为例:该厂2005年6月被 认定为增值税一般纳税人,出口供货企业,现 有职工90人,共有织机11台,主要产品为不 割绒茶巾、浴巾。2006年1—5月,实现销售 收入684500元,销项税额116365元,进项 税额105857元,缴纳增值税税额10508元, 当期税收负担率为1.53%,产品平均售价为 19.2元/公斤(不含税),1-5月投入棉纱 62385公斤,账面产品期初无库存,期末库存 为13000公斤,销量为37000公斤,该行业不 割绒茶巾、浴巾的投入产出率应在85%以上, 评估人员运用投入产出率模型对该厂进行评估。

1、企业生产函数模型:目的在于根据企业实 际运营资本、人力资源投入,估算企业的最大 生产能力,也就是估算出税基。

2、时间序列计量模型:这是根据持续经营假 设,上一个时期的成本和销售、合同、费用必 然影响下一个时期的这些项目,从而建立时间 序列模型推算本期的相应的成本、费用、销售、 库存等数据。

企业所得税纳税评估方法与案例分析

中共国家税务总局党校

国家税务总局扬州税务进修学院

其他扣除项目评估

一、营业外支出

(1)固定资产盘亏 (2)处置固定资产净损失 (3)出售无形资产损失 (4)债务重组损失 (5)罚款支出 (6)非常损失 (7)其他损失

二、税收上应确认的其他成本费用

(1)资产评估减值 (2)其他

中共国家税务总局党校

国家税务总局扬州税务进修学院

中共国家税务总局党校

国家税务总局扬州税务进修学院

扣除项目评估

销售(营业)成本评估

主营业务成本 销售商品成本、提供劳务成本、让渡资产使用权成本、建 造合同成本 其他业务成本 材料销售成本、代购代销费用、包装物出租成本、相关税 金及附加、其他 视同销售成本 自产委托加工产品视同销售成本、处置非货币性资产视同 销售成本、其他视同销售成本 • 主营业务成本变动率 • 主营业务成本变动率与主营业务收入变动率配比分析 • 所得税贡献率=应纳所得税额÷ 主营业务收入× 100%

二、其他业务收入

三、视同销售收入(自产委托加工产品视同销售的收入、 处置非货币性资产视同销售收入、其他)

中共国家税务总局党校

国家税务总局扬州税务进修学院

自产、委托加工产品视同销售收入(对内)

财税字[1996]79号:企业将自己生产的产品用于在建工 程、管理部门、非生产机构、捐赠、赞助、集资、广告、 样品、职工福利奖励等方面时,应视同对外销售处理。

中共国家税务总局党校

国家税务总局扬州税务进修学院

销售(营业)税金及附加评估

消费税、营业税、资源税、关 税、城市维护建设税、土地增 值税、教育费附加(3%),以 及发生的房产税、车船使用税、 土地使用税、印花税等

中共国家税务总局党校

《个人所得税的评估》幻灯片PPT

六、特许权使用费

个人提供专利、商标等特许使用权取得的所 得。

1、以使用权的一次转让取得收入为一次。

2、一项特许权使用权向多人转让,应作屡 次转让计征。

3、转让取得使用费,分笔支付的,以每笔 收入〔一月为限〕为一次计征。

七、利息、股息、红利。 1、没有税前扣除基数,按所得计征。 2、股息、红利转增注册资本的免征。

题,进一步审查分析。 二、应纳税额变动率 应纳税额变动率=〔本期个税-基期个税〕÷基期

个税×100% 个税税额变化幅度较大,重点疑心对象。

第二节 评估分析方法

一、工资、薪金所得的评估分析 工资薪金是指个人因受雇任职而取得的工资、奖金、

年终加薪、各种津贴、补贴等与受雇任职有关的所 得总额。除税法规定不予征税的工程,如独生子女 补贴、交缴社会保险、住房公积金等。 个人承担四金:养老、失业、医疗、住房。 单位承担八金:养老、失业、医疗、住房、工伤、 婚育、欠薪、残疾。 个人和单位还可承担:补充养老、医疗、住房。

《个人所得税的评估》幻 灯片PPT

本课件PPT仅供大家学习使用 学习完请自行删除,谢谢! 本课件PPT仅供大家学习使用 学习完请自行删除,谢谢!

第一节 评估分析指标

一、税收负担率 个税税收负担率=个人应纳税额÷个人所得×100% 计算结果与纳税人以前年度的税负率作纵向比较。 如果税负率差异过大,而且突然降低,可能存在问

金。 首先要确认生产经营所得有无少计,不计收入,其次要审查本钱费用

等与生产经营有关的合理支出。 2、个体工商户取得与生产经营无关的各项应税所得,应按个人应税

工程征税,不得混入生产经营所得征税。 3、生产经营所得征税包括个体工商户,个人承租,承包经营所得,

个人独资企业和个人合伙企业。 4、在年度中间开业的,纳税年度缺乏一年的,换算为一年征税。 5、个体工商户、个人承租、承包经营、个人独资企业按户征收,个

企业所得税纳税评估方法与案例分析

案例三:某高新技术企业纳税评估案例

总结词研发费用加计扣除不规范 NhomakorabeaVS

详细描述

某高新技术企业未按照规定将符合条件的 研发活动纳入加计扣除范围,导致其所得 税计算不准确,被税务机关纳税评估时发 现,最终被要求整改并补缴税款。

04

企业所得税纳税评估优化建议

提高财务报表质量

1 2 3

确保财务报表的准确性和完整性

税负比较法

总结词

通过比较同行业或类似企业的税负率,评估企业的纳税申报是否正常。

详细描述

如果企业的税负率明显低于同行业或类似企业,可能表明企业存在偷税或避税 行为。此外,还可以比较企业所得税与流转税等其他税种的税负率,以发现异 常情况。

成本费用配比法

总结词

通过分析企业的成本费用结构,评估企业是否存在虚增成本、少计收入等行为。

加强税法遵从意识

建立健全的税法遵从制度

建立奖惩机制

企业应制定和完善税法遵从制度,明 确税务管理职责和流程,确保各项税 收法规得到有效执行。

企业应建立完善的奖惩机制,对积极 遵守税法的员工给予奖励和激励,对 违反税法的行为进行严肃处理和惩罚。

提高员工税法遵从意识

企业应加强员工税法培训和教育,提 高员工对税收法规的认识和理解,增 强其自觉遵守税法的意识。

详细描述

如果企业的成本费用结构不合理,如原材料、人工和折旧等费用比例异常,可能表明企业存在偷税或 避税行为。此外,还可以比较企业所得税申报中的成本费用与财务报表中的成本费用是否存在差异。

其他评估方法

总结词

除了以上三种方法外,还有其他一些评估方法,如关 联方交易分析法、税收优惠政策分析法和税收风险评 估法等。

纳税评估通过对企业所得税纳 税情况进行全面、系统的审核 和评估,及时发现和纠正各种 偷税、逃税行为,保障了国家 税收收入的及时、足额入库。

X煤矿纳税评估案例分析ppt课件

最新课件

6

二、数据来源

最新课件

7

通过分析,XX煤矿2010年和2011年两年 的增值税税负均低于同行业平均税负,评估 人员将其列为评估对象。

最新课件

8

案 例 介绍

最新课件

9

一、企业基本情况:

企业性质:私营合 伙企业

成立时间:2005年8 月

注册资本:200万 元

经营范围:煤炭开采 和销售

评估税种:增值税

为协调关系,无偿提供原煤未计销售收入。 2010年为2965吨,2011年为1674吨。

26

六、评估结论

评估补税

2010补税115641.51元, 滞纳金27869.60元

2011年补税65286元, 滞纳金3590.73元

最新课件

27

七、数据还原

调整后与同行业税负对比表

年度

销售收入

应纳税额

税负率

名称 火工产品

电力

坑木 平均推算产

量

年度 2010年 2011年 2010年 2011年 2010年 2011年 2010年 2011年

耗用金额 64965.48元 67851.61元 497318.35元 676243.54元 482044.00元 462918.60元

吨煤耗用量 2.83元/吨 2.90元/吨 21.60元/吨 26.40元/吨 20.03元/吨 20.15元/吨

销售收入

5980449.91 6397946.33

市场价格

290-305 290-305

推算产量

19608-20622吨 20977-22062吨

最新课件

21

疑点锁定

少计销售收入、多抵扣进项

纳税评估及案例分析共68页文档

46、我们若已接受最坏的,就再没有什么损失。——卡耐基 47、书到用时方恨少、事非经过不知难。——陆游 48、书籍把我们引入最美好的社会,使我们认识各个时代的伟大智者。——史美尔斯 49、熟读唐诗三百首,不会作诗也会吟。——孙洙 50、谁和我一样用功,谁就会和我一样成功。——莫扎特

纳税评估及案例分析

11、用道德的示范来造就一个人,显然比用法律来约束他更有价值。—— 希腊

12、法律是无私的,对谁都一视同仁。在每件事上,她都不徇私情。—— 托马斯

13、公正的法律限制不了好的自由,因4、法律是为了保护无辜而制定的。——爱略特 15、像房子一样,法律和法律都是相互依存的。——伯克