jensen自由现金流翻译

自由现金流名词解释

自由现金流名词解释

自由现金流(Free cash flow)是指企业在一定期间内,可以自由支配的现金流量,即企业没有依赖于外部融资的情况下,能够直接用于业务运营和资本支出的现金流。

它是企业财务分析中非常重要的概念,反映了企业的真实财务状况和盈利能力。

自由现金流的定义如下:

- 自由现金流=净经营现金流-净资本支出

- 净经营现金流是指企业的经营现金流,包括收入现金流和成本现金流,而净资本支出是指企业的资本支出,包括折旧、摊销等资本性支出。

自由现金流与企业的盈利能力和财务状况密切相关。

如果一个企业拥有大量自由现金流,说明它的业务运营效率高,盈利能力强,具有广阔的市场前景。

相反,如果一个企业的自由现金流很少,说明它的业务运营效率不高,盈利能力不强,市场前景也会受到影响。

自由现金流的拓展:

- 自由现金流与企业的规模密切相关。

如果企业规模很大,它的自由现金流可能会相对较少,因为企业需要依赖外部融资来支持业务运营和资本支出。

相反,如果企业规模较小,它的自由现金流可能会相对较多,因为企业可以通过自我积累来支持业务运营和资本支出。

- 自由现金流与企业的竞争环境密切相关。

如果企业所处的市场竞争环境激烈,它的自由现金流可能会相对较少,因为企业需要投入大量资金来争夺市场份额。

相反,如果企业所处的市场竞争环境较为宽松,它的自由现金流可能会相对较多,因为企业可以通过降低成本和提高生产效率来争夺市场份额。

- 自由现金流与企业的运营效率密切相关。

如果企业的运营效率较高,它的自由现金流可能会相对较多,因为企业可以通过提高生产效率和降低成本来增加收益。

现金流量表中英文对照

现金流量表中英文对照一、经营活动产生的现金流量1. Cash Flow from Operating Activities销售商品、提供劳务收到的现金Cash from selling commodities or offering labor收到的税费返还Refund of tax and fee received收到的其它与经营活动有关的现金Other cash received related to operating activities现金流入小计Cash InflowSubtotal购买商品、接受劳务支付的现金Cash paid for commodities or labor支付给职工以及为职工支付的现金Cash paid to and for employees支付的各项税费Taxes and fees paid支付的其它与经营活动有关的现金Other cash paid related to operating activities现金流出小计Cash OutflowSubtotal经营活动产生的现金流量净额Cash flow generated from operating activitiesNet Amount二、投资活动产生的现金流量2. Cash Flow from Investing Activities收回投资所收到的现金Cash from investment withdrawal取得投资收益所收到的现金Cash from investment income处置固定资产、无形资产和其他长期资产所收回的现金净额Net cash from disposing fixed assets,intangible assets and other long-term ass 收到的其它与投资活动有关的现金Other cash received related to investing activities现金流入小计Cash InflowSubtotal购建固定资产、无形资产和其他长期资产所支付的现金Cash paid for buying fixed assets,intangible assets and other long-term investm 投资所支付的现金Cash paid for investment支付的其他与投资活动有关的现金Other cash paid related to investing activities现金流出小计Cash OutflowSubtotal投资活动产生的现金流量净额Cash flow generated from investing activitiesNet Amount三、筹资活动产生的现金流量3. Cash Flow from Financing Activities吸收投资所收到的现金Cash received from accepting investment借款所收到的现金Borrowings收到的其它与筹资活动有关的现金Other cash received related to financing activities现金流入小计Cash InflowSubtotal偿还债务所支付的现金Cash paid for debt分配股利、利润或偿付利息所支付的现金Cash paid for dividend ,profit or interest支付的其它与筹资活动有关的现金Other cash paid related to financing activities现金流出小计Cash OutflowSubtotal筹资活动产生的现金流量净额Cash flow from financing activitiesNet Amount四、汇率变动对现金的影响4. Foreign Currency Translation Gains(Losses)五、现金及现金等价物净增加额5. Net Increase Of Cash and Cash Equivalents补充资料:Supplementary Schedule:现金流量附表项目Indirect Method1、将净利润调节为经营活动现金流量1. Convert net profit to cash flow from operating activities 净利润Net profit计提的资产减值准备Provision for asset losses固定资产折旧Depreciation for fixed assets无形资产摊销Amortization of intangible assets长期待摊费用摊销Amortization of long-term deferred expenses待摊费用减少Decrease of deferred expenses预提费用增加Increase of accrued expenses处理固定资产、无形资产和其他长期资产的损失loss of disposing fixed assets,intangible assets and other long-term assets 固定资产报废损失Scrap loss of fixed assets财务费用Financial expenses投资损失Investment losses递延税款贷项Deferred tax liabilities存货的减少Decrease of inventory经营性应收项目的减少Decrease of operation receivables经营性应付项目的增加Increase of operation payables其他Others经营活动产生的现金流量净额Net cash from operating activities2、不涉及现金收支的投资和筹资活动2. Investing and financing activities not involved in cash债务转为资本Debt converted to capital一年内到期的可转换公司债券Convertible bond maturity within one year融资租入固定资产Leasehold improvements3、现金及现金等价物净增加情况3. Net increase of cash and cash equivalents现金的期末余额Cash ending bal.减:现金的期初余额Less:cash beginning bal.加:现金等价物的期末余额Plus:cash equivalents' ending bal.减:现金等价物的期初余额Less:cash equivalents' beginning bal.现金及现金等价物的净增加额Net increase of cash and cash equivalents完整英文版资产负债表、利润表及现金流量表资产负债表 Balance Sheet项目 ITEM货币资金Cash短期投资Short term investments应收票据Notes receivable应收股利Dividend receivable应收利息Interest receivable应收帐款Accounts receivable其他应收款 Other receivables预付帐款 Accounts prepaid期货保证金 Future guarantee应收补贴款 Allowance receivable应收出口退税 Export drawback receivable存货Inventories其中:原材料 Including:Raw materials产成品(库存商品) Finished goods待摊费用Prepaid and deferred expenses待处理流动资产净损失Unsettled G/L on current assets一年内到期的长期债权投资 Long-term debenture investment falling due in a yaear其他流动资产Other current assets流动资产合计Total current assets长期投资: Long-term investment:其中:长期股权投资 Including long term equity investment长期债权投资 Long term securities investment*合并价差 Incorporating price difference长期投资合计Total long-term investment固定资产原价 Fixed assets-cost减:累计折旧 Less:Accumulated Dpreciation固定资产净值 Fixed assets-net value减:固定资产减值准备Less:Impairment of fixed assets固定资产净额Net value of fixed assets固定资产清理Disposal of fixed assets工程物资Project material在建工程Construction in Progress待处理固定资产净损失Unsettled G/L on fixed assets固定资产合计 Total tangible assets无形资产Intangible assets其中:土地使用权Including and use rights递延资产(长期待摊费用)Deferred assets其中:固定资产修理Including:Fixed assets repair固定资产改良支出 Improvement expenditure of fixed assets其他长期资产 Other long term assets其中:特准储备物资Among it:Specially approved reserving materials 无形及其他资产合计Total intangible assets and other assets递延税款借项 Deferred assets debits资产总计Total Assets资产负债表(续表) Balance Sheet项目 ITEM短期借款Short-term loans应付票款Notes payable应付帐款Accounts payab1e预收帐款Advances from customers应付工资Accrued payro1l应付福利费 Welfare payable应付利润(股利) Profits payab1e应交税金Taxes payable其他应交款 Other payable to government其他应付款 Other creditors预提费用Provision for expenses预计负债Accrued liabilities一年内到期的长期负债Long term liabilities due within one year其他流动负债Other current liabilities流动负债合计 Total current liabilities长期借款Long-term loans payable应付债券Bonds payable长期应付款 long-term accounts payable专项应付款 Special accounts payable其他长期负债Other long-term liabilities其中:特准储备资金 Including:Special reserve fund长期负债合计Total long term liabilities递延税款贷项Deferred taxation credit负债合计Total liabilities* 少数股东权益Minority interests实收资本(股本) Subscribed Capital国家资本National capital集体资本Collective capital法人资本Legal person"s capital其中:国有法人资本Including:State-owned legal person"s capital 集体法人资本Collective legal person"s capital个人资本Personal capital外商资本Foreign businessmen"s capital资本公积Capital surplus盈余公积surplus reserve其中:法定盈余公积Including:statutory surplus reserve公益金 public welfare fund补充流动资本Supplermentary current capital* 未确认的投资损失(以“-”号填列) Unaffirmed investment loss未分配利润 Retained earnings外币报表折算差额 Converted difference in Foreign Currency Statements 所有者权益合计Total shareholder"s equity负债及所有者权益总计Total Liabilities & Equity利润表 INCOME STATEMENT项目 ITEMS产品销售收入Sales of products其中:出口产品销售收入 Including:Export sales减:销售折扣与折让 Less:Sales discount and allowances产品销售净额Net sales of products减:产品销售税金Less:Sales tax产品销售成本 Cost of sales其中:出口产品销售成本Including:Cost of export sales产品销售毛利 Gross profit on sales减:销售费用 Less:Selling expenses管理费用General and administrative expenses财务费用Financial expenses其中:利息支出(减利息收入) Including:Interest expenses (minusinterest ihcome) 汇兑损失(减汇兑收益) Exchange losses(minus exchange gains)产品销售利润Profit on sales加:其他业务利润Add:profit from other operations营业利润Operating profit加:投资收益Add:Income on investment加:营业外收入Add:Non-operating income减:营业外支出Less:Non-operating expenses 加:以前年度损益调整Add:adjustment of loss and gain for previous years利润总额 Total profit减:所得税 Less:Income tax净利润 Net profit现金流量表Cash Flows StatementPrepared by: Period: Unit:Items1.Cash Flows from Operating Activities:01)Cash received from sales of goods or rendering of services02)Rental receivedValue added tax on sales received and refunds of value03)added tax paid04)Refund of other taxes and levy other than value added tax07)Other cash received relating to operating activities08)Sub-total of cash inflows09)Cash paid for goods and services10)Cash paid for operating leases11)Cash paid to and on behalf of employees12)Value added tax on purchases paid13)Income tax paid14)Taxes paid other than value added tax and income tax17)Other cash paid relating to operating activities18)Sub-total of cash outflows19)Net cash flows from operating activities2.Cash Flows from Investing Activities:20)Cash received from return of investments21)Cash received from distribution of dividends or profits22)Cash received from bond interest incomeNet cash received from disposal of fixed assets,intangible23)assets and other long-term assets26)Other cash received relating to investing activities27)Sub-total of cash inflowsCash paid to acquire fixed assets,intangible assets28)and other long-term assets29)Cash paid to acquire equity investments30)Cash paid to acquire debt investments33)Other cash paid relating to investing activities34)Sub-total of cash outflows35)Net cash flows from investing activities3.Cash Flows from Financing Activities:36)Proceeds from issuing shares37)Proceeds from issuing bonds38)Proceeds from borrowings41)Other proceeds relating to financing activities42)Sub-total of cash inflows43)Cash repayments of amounts borrowed44)Cash payments of expenses on any financing activities45)Cash payments for distribution of dividends or profits46)Cash payments of interest expenses47)Cash payments for finance leases48)Cash payments for reduction of registered capital51)Other cash payments relating to financing activities52)Sub-total of cash outflows53)Net cash flows from financing activities4.Effect of Foreign Exchange Rate Changes on Cash Increase in Cash and Cash EquivalentsSupplemental Information1.Investing and Financing Activities that do not Involve inCash Receipts and Payments56)Repayment of debts by the transfer of fixed assets57)Repayment of debts by the transfer of investments58)Investments in the form of fixed assets59)Repayments of debts by the transfer of investories2.Reconciliation of Net Profit to Cash Flows from OperatingActivities62)Net profit63)Add provision for bad debt or bad debt written off64)Depreciation of fixed assets65)Amortization of intangible assetsLosses on disposal of fixed assets,intangible assets66)and other long-term assets (or deduct:gains)67)Losses on scrapping of fixed assets68)Financial expenses69)Losses arising from investments (or deduct:gains)70)Defered tax credit (or deduct:debit)71)Decrease in inventories (or deduct:increase)72)Decrease in operating receivables (or deduct:increase)73)Increase in operating payables (or deduct:decrease)74)Net payment on value added tax (or deduct:net receipts75)Net cash flows from operating activities Increase in Cash and Cash Equivalents76)cash at the end of the period77)Less:cash at the beginning of the period78)Plus:cash equivalents at the end of the period79)Less:cash equivalents at the beginning of the period80)Net increase in cash and cash equivalents国际土木建筑工程承包合同鉴于……双方达成协议如下:第一章定义与解释第一条定义本合同(按下文所定义的)中的下列词和用语,除文中另有要求者外,应具有本条所赋予的含义:1.1 雇主是指本合同所指明的当事人以及取得此当事人资格的合法继承人,但除非承包商同意,不包括此当事人的任何受让人,本合同中的雇主为……(填入名称)。

自由现金流计算公式

自由现金流计算公式

自由现金流(Free Cash Flow)是指当前财政年度利润总额中,减去固定和可变成本,再减去折旧和摊销得到的可用于发展各种投资项目和一般经营性支出的现金流。

自由现金流计算公式可表示为:

自由现金流 = 净利润 + 利息支出 + 折旧和摊销 - 经营活动现金流净额

常用的净利润定义为:

净利润=营业收入−营业成本−营业税金和附加−销售费用−管理费用−财务费用

经营活动现金流净额定义为:

经营活动现金流净额=经营活动产生的现金流量净额+投资活动产生的现金流量净额+筹资活动产生的现金流量净额

其中,经营活动产生的现金流量净额=经营活动现金流入净额-经营活动现金流出净额,投资活动产生的现金流量净额=投资活动现金流

入净额-投资活动现金流出净额,筹资活动产生的现金流量净额=筹资活动现金流入净额-筹资活动现金流出净额。

综上所述,自由现金流计算公式是指从某企业某财政年度的财务报表中,根据净利润定义和经营活动现金流净额定义,将净利润、利息支出、折旧和摊销、经营活动现金流净额各项情况加以计算,得出自由现金流的计算公式。

自由现金流的应用十分广泛,它可以用来衡量公司的投资价值,预测公司的发展方向,以及分析公司的财务状况。

通过计算公司自身的自由现金流、对比行业的相对情况,我们就可以分析出公司本财年的经营状态,为未来的发展确定重要的投资决策。

此外,自由现金流还可用于确定股息和折现率,把投资风险降到最低,建立准确的财务模型,以及把公司运作得更加高效等。

自由现金流量理论综述

自由现金流量理论综述作者:杨倩来源:《企业文化·中旬刊》2014年第04期摘要:自由现金流量理论在资本市场和公司财务理论与实践中有着广泛的应用。

本文首先介绍了自由现金流的涵义,介绍了与自由现金流量相关的理论,探讨了研究自由现金流的理论意义和实践应用。

关键词:自由现金流量;企业价值;绩效评价1.自由现金流量概述1.1自由现金流量的提出及定义自由现金流量是近年来最为流行的公司财务理论的核心概念之一,最早是由美国西北大学拉巴波特、哈佛大学詹森等学者于20世纪80年代提出的。

詹森认为自由现金流量指满足所有具有正的净现值的投资项目所需资金后多余的那部分现金流量。

詹森的定义更多的从经济学的角度来考察现金流量,他关心的是如何支配自由现金流量。

企业的自由现金流量是指扣除税收、必要资本性支出和营运资本增加后能够支付给所有清偿权者的现金流量。

所谓“自由”体现为管理当局可以在不影响企业持续增长的前提下,将这部分现金流量自由地分派给企业所有的索偿权持有人,包括短期、长期债权人以及股权持有人等。

1.2与自由现金流量相关的概念1.2.1现金根据会计准则现金,是指企业库存现金以及可以随时用于支付的存款;现金等价物,是指企业持有的期限短、流动性强、易于转换为已知金额现金、价值变动风险很小的投资。

并指出没有特殊说明,现金一般指现金和现金等价物。

1.2.2现金流量现金流量是指现金及现金等价物的流入量与流出量。

在会计上,按其来源、性质不同分为三类:经营活动产生的现金流量、投资活动产生的现金流量、筹资活动产生的现金流量。

1.2.3现金净流量现金净流量是企业在一定期间的现金净流入量与净流出量的差额。

现金净流量是公司财务资金运转最直接的表现过程,对企业的偿债能力、营运能力和盈利能力有重要的影响。

1.2.4净自由现金流量净自由现金流量等于自由现金流量减去利息、其他融资成本以及税费。

1.2.5自由现金流量假说及其两个推论自由现金流量假说将由现金资源支配权引起的代理问题称作自由现金流量代理问题。

自由现金流

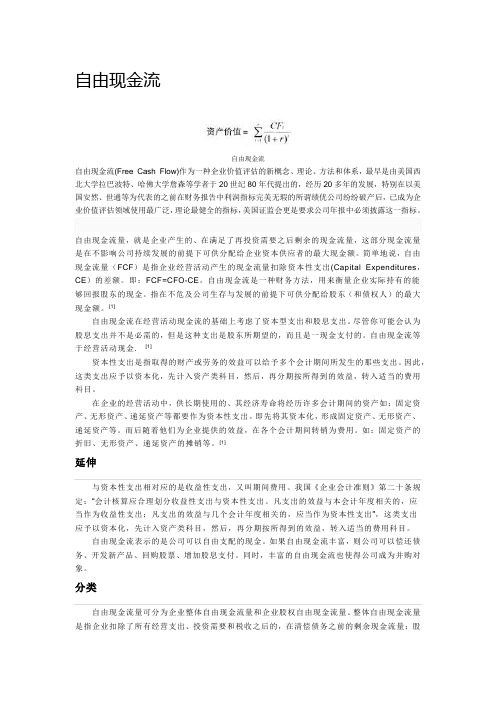

自由现金流自由现金流自由现金流(Free Cash Flow)作为一种企业价值评估的新概念、理论、方法和体系,最早是由美国西北大学拉巴波特、哈佛大学詹森等学者于20世纪80年代提出的,经历20多年的发展,特别在以美国安然、世通等为代表的之前在财务报告中利润指标完美无瑕的所谓绩优公司纷纷破产后,已成为企业价值评估领域使用最广泛,理论最健全的指标,美国证监会更是要求公司年报中必须披露这一指标。

自由现金流量,就是企业产生的、在满足了再投资需要之后剩余的现金流量,这部分现金流量是在不影响公司持续发展的前提下可供分配给企业资本供应者的最大现金额。

简单地说,自由现金流量(FCF)是指企业经营活动产生的现金流量扣除资本性支出(Capital Expenditures,CE)的差额。

即:FCF=CFO-CE。

自由现金流是一种财务方法,用来衡量企业实际持有的能够回报股东的现金。

指在不危及公司生存与发展的前提下可供分配给股东(和债权人)的最大现金额。

[1]自由现金流在经营活动现金流的基础上考虑了资本型支出和股息支出。

尽管你可能会认为股息支出并不是必需的,但是这种支出是股东所期望的,而且是一现金支付的。

自由现金流等于经营活动现金.[1]资本性支出是指取得的财产或劳务的效益可以给予多个会计期间所发生的那些支出。

因此,这类支出应予以资本化,先计入资产类科目,然后,再分期按所得到的效益,转入适当的费用科目。

在企业的经营活动中,供长期使用的、其经济寿命将经历许多会计期间的资产如:固定资产、无形资产、递延资产等都要作为资本性支出。

即先将其资本化,形成固定资产、无形资产、递延资产等。

而后随着他们为企业提供的效益,在各个会计期间转销为费用。

如:固定资产的折旧、无形资产、递延资产的摊销等。

[1]延伸与资本性支出相对应的是收益性支出,又叫期间费用。

我国《企业会计准则》第二十条规定:“会计核算应合理划分收益性支出与资本性支出。

凡支出的效益与本会计年度相关的,应当作为收益性支出;凡支出的效益与几个会计年度相关的,应当作为资本性支出”,这类支出应予以资本化,先计入资产类科目,然后,再分期按所得到的效益,转入适当的费用科目。

现金流量表英文术语的名称

现金流量表英文术语的名称现金流量表的英文术语包括:

1. Cash Flow Statement,现金流量表的正式英文名称。

2. Operating Activities,经营活动,指现金流量表中涉及公司日常经营活动产生的现金流量。

3. Investing Activities,投资活动,指现金流量表中涉及公司投资产生的现金流量,例如购买固定资产或投资证券等。

4. Financing Activities,筹资活动,指现金流量表中涉及公司融资活动产生的现金流量,例如发行债券、偿还债务或支付股利等。

5. Net Cash Flow,净现金流量,指特定时期内现金流入和现金流出的差额。

6. Cash and Cash Equivalents,现金及现金等价物,指公司可随时用于支付的现金资产。

7. Free Cash Flow,自由现金流,指公司可用于投资、扩张或分配股利的净现金流量。

8. Cash Flow from Operations,经营活动产生的现金流量,是现金流量表中的一个重要部分,反映了公司经营活动的现金收支情况。

以上是现金流量表中常见的英文术语名称,这些术语在财务报表中起着重要的作用,帮助人们了解公司的现金流动情况。

“自由现金流假说”评析

— —

自现 流 说 生 由 金 假 产 的

不能有效地发挥对管理层的监 督

经 背 和 论 景 济 景 理 背

一

作 用。管理层 一般不愿放弃已实施几 在2 世纪8年代中期 ,新资本结构理 0 0 年 的策略 ,即使该策略对公司有害 。

论却难以为继 ,因为新资本结构理论

、

经济背景

自2世纪8 年代初以来 ,美国公 此时 ,公 司的董事会本应促使管理层 作为核心 的信息不对称理论在发展上 0 0 司间 的收购 活动 日益 盛行 。究 其原 进行必要的重组,但在大公 司中 ,这 出现颓势 在这种情况下 ,财务学界

派应运而生 。

的利益 。外部收购市场可 以发挥如 下

代 理成 本说 最早 是 由J n e 和 e sn

三个作用 :改变公司的组织结构 ;更 Mekn17年在发表于 《 clg96 i 财务经济学

如 “ 夹层融资”( zai iac) Mezn e nne和 有效地配置公司资源 ;在公司内部控 刊》的 《 nF 企业理论 :管理行为、代理 “ 垃圾债券” 。另外 ,在2世纪8年 制系统——董事会 “ 0 0 烂掉”(euc 成本 与所 有权 结构 》一 文中提 出来 D fnt ) 代 初 ,许多 行业如 石油 、烟 草 、食 品、广告等行业囤积 了大量 的现金 , 但这些行业 的成长性较低 ,处于衰退 时,可以有效保护股东利益。

与自由现金流量相关的代理问题

□财会月刊·全国优秀经济期刊□··2012.12中旬一、引言美国财务学家詹森(Michael C.Jensen )在论文《自由现金流量的代理成本、公司财务与收购》中提出了自由现金流量(free cash flow ,FCF )的代理成本理论。

FCF 是指企业在满足了所有净现值为正的项目所需资金后的剩余现金流量。

后续研究表明,许多公司拥有FCF 。

比如,Richardson (2006)在美国的一项大样本研究中发现,约有45%的公司存在正的FCF ;我国胡建平、干胜道(2009)在研究中发现有50%以上的样本公司存在正的FCF 。

由于管理者和所有者是委托代理双方,他们存在利益冲突,管理者很可能随意花费公司的FCF 。

为保护所有者利益,应敦促公司管理者“吐出”剩余现金,减少FCF 水平。

加强公司治理,是解决代理问题的有效途径。

而加强公司治理会增加治理成本,故FCF 的控制应保持一个适度水平。

二、自由现金流量的代理问题FCF 理应分配给投资者,但是由于经理层实际掌握着公司的控制权,FCF 更可能被保留在公司,或“以低于资本成本的收益率进行投资,或者在低效率的运作中耗费”(Jensen ,1986)。

因为作为委托代理的双方———所有者和经理都是各自效用最大化的追求者,如果FCF 分配给股东(即所有者),就减少了经理控制的资源,将来需要资金时必须到外部资本市场筹集,这样经理将不得不接受资本市场的监督。

而且,经理层有不断扩大公司规模的动机,因为一方面经理层薪酬与公司规模成正比;另一方面,公司规模的扩大可以增加管理人员晋升的机会。

因此,当公司存在大量的FCF 时,所有者和管理者的利益冲突就会尖锐,代理问题就更突出。

当公司存在FCF 时,经理层“挥霍”资金的表现大致分为三种:过度投资、超额花费、闲置资金。

1.过度投资。

当公司存在FCF 时,经理层就很可能为“建造帝国”而投资于净现值小于0(投资回报低于资本成本)的项目,即过度投资。

自由现金流下的过度投资外文翻译

本科毕业论文(设计)外文翻译原文:Over-investment of free cash flowAbstractThis paper examines the extent of firm level over-investment of fre cash flow. Using an accounting-based framework to measure over-investment and free cash flow, I find evidence that, consistent with agencycost explanations, over-investment is concentrated in firms with the highest levels of free cash flow. Further tests examine whether firms’ governance structures are associated with over-investment of free cash flow. The evidence suggests that certain governance structures, such as the presence of activist shareholders, appear to mitigate over-investment.IntroductionThis paper examines firm investing decisions in the presence of free cash flow. In theory, firm level investment should not be related to internally generated cash flows (Modigliani & Miller, 1958). However, prior research has docu-mented a positive relation between investment expenditure and cash flow (e.g., Hubbard, 1998). There are two interpretations for this positive relation. First, the positive relation is a manifestation of an agency problem, where managers in firms with free cash flow engage in wasteful expenditure (e.g., Jensen 1986; Stulz 1990). When managers’objectives differ from those of shareholders, the prese nce of internally generated cash flow in excess of that required to maintain existing assets in place and finance new positive NPV projects creates the potential for those funds to be squandered. Second, the positive relation reflects capital market imperfections, where costly externalfinancing creates the potential for internally generated cash flows to expand the feasible investment opportunity set(e.g., Fazzari, Hubbard, & Petersen, 1988; Hubbard, 1998).This paper focuses on utilizing accounting information to better measure the constructs of free cash flow and over-investment, thereby allowing a more powerful test of the agency-based explanation for why firm level investment is related to internally generated cash flows. In doing so, this paper is the first to offer large sample evidence of over-investment of free cash flow. Prior research, such as Blanchard, Lopez-di-Silanes, and Vishny (1994), document excessive investment and acquisition activity for eleven firms that experience a large cash windfall due to a legal settlement, Harford (1999) finds using a sample of 487 takeover bids, that cash-rich firms are more likely to make acquisitions that subsequently experience abnormal declines in operating performance, and Bates (2005) finds for a sample of 400 subsidiary sales from 1990 to 1998 that firms who retain cash tend to invest more, relative to industry peers. This paper extends these small sample findings by showing that over-investment of free cash flow is a systematic phenomenon across all types of investment expenditure.The empirical analysis proceeds in two stages. First, the paper uses an accounting-based framework to measure both free cash flow and over-investment. Free cash flow is defined as cash flow beyond what is necessary to maintain assets in place and to finance expected new investments. Over-investment is defined as investment expenditure beyond that required to maintain assets in place and to finance expected new investments in positive NPV projects. To measure over-investment, I decompose total investment expenditure into two components:(i) required investment expenditure to maintain assets in place, and (ii) new investment expenditure. I then decompose new investment expenditure into over-investment in negative NPV pro jects and expected investment expenditure, where the latter varies with the firm’s growth opportunities, financing constraints, industry affiliation and other factors.Under the agency cost explanation, management has the potential to squander free cash flow only when free cash flow is positive. At the other end of the spectrum, firms with negative free cash flow can only squander cash if they are able to raise “cheap” capital. This is less likely to occur because these firms need to be able to raise financing and thereby place themselves under the scrutiny of external markets(DeAngelo, DeAngelo, & Stulz, 2004; Jensen, 1986). Consistent with the agency cost explanation, I find a positive association between over-investment and free cash flow for firms with positive free cash flow.For a sample of 58,053 firm-years during the period 1988–2002, I find that for firms with positive free cash flow the average firm over-invests 20% of its free cash flow. Furthermore, I document that the majority of free cash flow is retained in the form of financial assets. The average firm in my sample retains 41% of its free cash flow as either cash or marketable securities.There is little evidence that free cash flow is distributed to external debt holders or shareholders.Finding an association between over-investment and free cash flow is consistent with recent research documenting poor future performance following firm level investment activity. For example, Titman, Wei, and Xie (2004) and Fairfield, Whisenant, and Yohn (2003) show that firms with extensive capital investment activity and growth in net operating assets respectively,experience inferior future stock returns. Furthermore,Dechow, Richardson, and Sloan (2005) find that cash flows retained within the fir m (either capitalized through accruals or “invested” in financial assets) are associated with lower future operating performance and future stock returns. This performance relation is consistent with the over-investment of free cash flows documented in this paper.The second set of empirical analyses examine whether governance structures are effective in mitigating over-investment. Prior research has examined the impact of a variety of governance structures on firm valuation and the quality of managerial decision making (see Brown & Caylor, 2004; Gompers, Ishii, & Metrick, 2003; Larcker, Richardson, & Tuna, 2005 for detailed summaries). Collectively, the ability of cross-sectional variation in governance structures to explain firm value and/or firm decision making is relatively weak. Consistent with this, I find evidence that out of a large set of governance measures only a few are related to over-investment. For example, firms with activist shareholders and certain anti-takeover provisions are less likely to over-invest their free cash flow.1. Free cash flow and over-investmentThis section describes in detail the various theories supporting a positive relation between investment expenditure and cash flow and then develops measures of free cash flow and over-investment that can be used to test the agency based explanation.1.1. Explanations for a positive relation between investment expenditure and cash flow .In a world of perfect capital markets there would be no association between firm level investing activities and internally generated cash flows.If a firm needed additional cash to finance an investment activity it would simply raise that cash from external capital markets.If the firm had excess cash beyond that needed to fund available positive NPV projects (including options on future investment) it would distribute free cash flow to external markets. Firms do not, however, operate in such a world.There are a variety of capital market frictions that impede the ability of management to raise cash from external capital markets. In addition,there are significant transaction costs associated with monitoring management to ensure that free cash flow is indeed distributed to external capital markets.In equilibrium,these capital market frictions can serve as a support for a positive association between firm investing activities and internally generated cash flow.The agency cost explanation introduced by Jensen (1986) and Stulz (1990) suggests that monitoring difficulty creates the potential for management to spend internally generated cash flow on projects that are beneficial from a management perspective but costly from a shareholder perspective(the free cash flow hypothesis).Several papers have investigated the implications of the free cash flow hypothesis on firm investment activity.For example, Lamont (1997) and Berger and Hann (2003) find evidence consistent with cash rich segments cross-subsidizing more poorly performing segments in diversified firms.However, the evidence in these papers could also be consistent with market frictions inhibiting the ability of the firm to raise capital externally and not necessarily an indication of over-investment. Related evidence can also be found in Harford (1999) and Opler, Pinkowitz, Stulz, and Williamson (1999, 2001).Harford uses a sample of 487 takeover bids to document that cash rich firms are more likely to make acquisitions and these “cash rich” acquisitions are followed by abnormal declines in operating performance. Opler et al.(1999) find some evidence that companies with excess cash (measured using balance sheet cash information) have higher capital expenditures, and spend more onacquisitions,even when they appear to have poor investment opportunities (as measured by Tobin’s Q). Perhaps the most di rect evidence on the over-investment of free cash flow is the analysis in Blanchard et al. (1994). They find that eleven firms with windfall legal settlements appear to engage in wasteful expenditure.Collectively,prior research is suggestive of an agency-based explanation supporting the positive relation between investment and internally generated cash flow. However, these papers are based on relatively small samples and do not measure over-investment or free cash flow directly.Thus,the findings of earlier work may not be generalizable to larger samples nor is it directly attributable to the agency cost explanation. More generally, a criticism of the literature examining the relation between investment and cash flow is that finding a positive association may merely indicate that cash flows serve as an effective proxy for investment opportunities (e.g., Alti, 2003).My aim is to better measure the constructs of free cash flow and over-investment by incorporating an accounting-based measure of growth opportunities, and test whether the relation is evident in a large sample of firms.Some early work in this area examined the sensitivity of investment to cash flow for high versus low dividend paying firms (Fazzari et al., 1988),comparing differing organizational structures where the ability to raise external financing was easier/harder (Hoshi,Kashyap and Scharfstein,1991,with Japanes keiretsu firms) and debt constraints (Whited, 1992).These papers find evidence of greater sensitivity of investment to cash flow for sets of firms which appeared to be financially constrained (e.g., low dividend paying firms, high debt firms and firms with limited access to banks). However, more recent research casts doubt on the earlier results. Specifically, Kaplan and Zingales (1997, 2000),find that the sensitivity of investment to cash flow persists even for firms who do not face financing constraints. They construct a measure of ex ante financing constraints for a small sample of firms and find that the sensitivity of investment to cash flow for firms is negatively associated with this measure,thereby casting doubt on the financing constraint hypothesis. Nonetheless the investment expectation model described in Section 1.4 includes a variety of measures designed to capture financing constraints.ConclusionThis paper presents evidence on firm level over-investment of free cash flow. The empirical analysis utilizes an accounting based framework to measure the constructs of free cash flow and over-investment.A comparative advantage of theaccounting researcher is in measuring critical constructs from the financial economics literature.The analysis of over-investment and free cash flow is but one example of how accounting information can be better utilized in academic research. The evidence in this paper suggests that over-investment is a common problem for publicly traded US firms. For non-financial firms during the period 1988–2002, the average firm over-invests 20 percent of its available free cash flow. Furthermore, the majority of free cash flow is retained in the form of financial assets. For each additional dollar of free cash flow the average firm in the sample retains 41 cents as either cash or marketable securities. There is little evidence that free cash flow is distributed to external stakeholders, thereby creating the potential for retained free cash flow to be over-invested in the future. Supplemental analysis found only weak evidence that governance structures are effective in mitigating the extent of over-investment.These findings corroborate recent work that has found significant negative future stock returns from capital investment and significant growth in net operating assets (e.g.,Fairfield et al.,2003;Titman et al., 2004).Indeed,Li (2004) finds that future operating performance is lower for firms engaging in investment expenditure and that this negative relation is increasing in contemporaneous free cash flow.A natural explanation for this poor future performance is free cash flow related agency costs.The framework developed in the paper to measure over-investment and free cash flow can easily be extended to consider abnormal investment more generally. Indeed, some recent research has started to use this framework to examine the impact of accounting information systems on investment decisions and the efficient allocation of capital (e.g., Bushman, Piotroski, & Smith, 2005; Goodman, 2005; Wang, 2003).Source: Scott Richardson,2006.“Over-investmen t of free cash flow” .Review of Account Studies,vol.11, june,pp.159-189.译文:自由现金流下的过度投资摘要本文调查了公司水平范围内的自由现金流的过度投资问题。

企业自由现金流公式理解

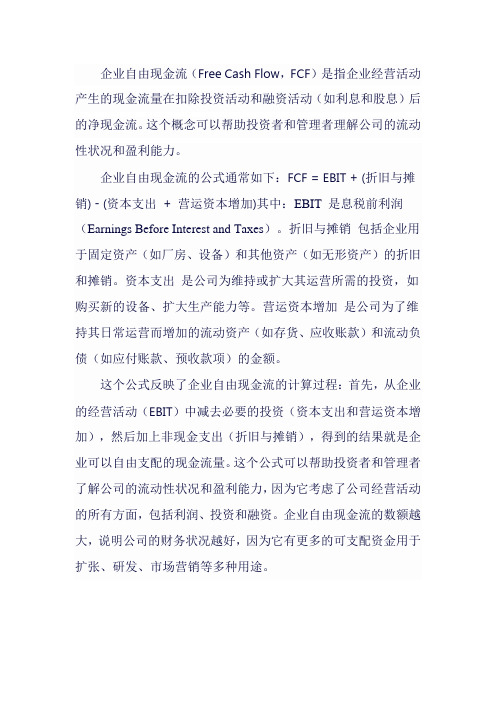

企业自由现金流(Free Cash Flow,FCF)是指企业经营活动产生的现金流量在扣除投资活动和融资活动(如利息和股息)后的净现金流。

这个概念可以帮助投资者和管理者理解公司的流动性状况和盈利能力。

企业自由现金流的公式通常如下:FCF = EBIT + (折旧与摊销) - (资本支出+ 营运资本增加)其中:EBIT 是息税前利润(Earnings Before Interest and Taxes)。

折旧与摊销包括企业用于固定资产(如厂房、设备)和其他资产(如无形资产)的折旧和摊销。

资本支出是公司为维持或扩大其运营所需的投资,如购买新的设备、扩大生产能力等。

营运资本增加是公司为了维持其日常运营而增加的流动资产(如存货、应收账款)和流动负债(如应付账款、预收款项)的金额。

这个公式反映了企业自由现金流的计算过程:首先,从企业的经营活动(EBIT)中减去必要的投资(资本支出和营运资本增加),然后加上非现金支出(折旧与摊销),得到的结果就是企业可以自由支配的现金流量。

这个公式可以帮助投资者和管理者了解公司的流动性状况和盈利能力,因为它考虑了公司经营活动的所有方面,包括利润、投资和融资。

企业自由现金流的数额越大,说明公司的财务状况越好,因为它有更多的可支配资金用于扩张、研发、市场营销等多种用途。

《公司金融》朱叶-第二版【课后习题答案】

第三,公司拥有更多的再投资机会。因为公司比合伙制企业和个体业主企业更容易留存企业的当期收益,因此,更有利于今后再投资于有利可图的投资机会。

以上三点第一点是专业课考高分的必要条件。第二点和第三点若做到其中之一,则专业课分数必上110(运气好点可以上120),若三点全部做到专业课分数至少120(稍不留神就上130)。

【复旦大学431金融学考研专业课重难点】

复旦大学431金融学专业课一共四门课程,即《投资学》,

《货币银行学》,《国际金融学》以及《公司金融学》。这四门课的重要程度排序为:《国际金融学》,《投资学》,《公司金融》,《货

3.

【参考答案】公司的财务目标有单一和多元之说。就单一目标而言,关于公司的财务目标有多种观点。利润最大化目标、收入最大化目标、股东财富最大化目标是最重要的几种公司目标说。股东财富最大化也称股东价值最大化,如果考虑债权人对公司财务要求权的话,公司财务目标也可称为公司价值最大化或公司财富最大化。股东财富最大化目标避免了利润最大化或收入最大化目标的三个缺陷。首先,股东财富基于期望流向股东的未来现金流量,内涵非常明确,而不是模糊的利润或收入;其次,股东财富明确地取决于未来现金流量的时间;最后,股东财富的计算过程考虑风险差异。因此,股东财富最大化是公司最合适的财务目标。

信息不对称下的新资本结构理论新现代资本结构的研究从20世纪80年代开始引入信息经济学博弈论等领域的最新研究方法突破了传统资本结构单纯研究筹资结构的权衡问题并试图借助非对称信息理论中的信号动机激励经理人博弈等概念从公司所有者内部管理者以及外部投资者之间的相互作用从对公司价值的影响角度来诠释资本结构问题

企业价值评估中自由现金流量运用初探

企业价值评估中自由现金流量运用初探作者:吴修远陈小丽来源:《财会通讯》2008年第07期一、自由现金流量概念分析20世纪Jensen在《自由现金流量的代理成本、公司财务与收购》一文中提出,自由现金流量是指企业在满足了净现值大于零的所有项目所需资金的那部分现金流量。

詹姆斯·范霍恩(1998)认为自由现金流量是为所有经内部收益率折现后有净现值的项目支付后剩下的现金流。

汤姆·科普兰和蒂姆·科勒(1998)认为自由现金流量等于公司税后营业利润加上非现金支出,再减去营业流动资金,物业、厂房与设备及其他资产方面的投资。

Jensen提出自由现金流量概念的主要用意是为其公司控制权理论服务。

因此,其并不关心自由现金流量能否被量化,或者将之应用到更多的财务领域,而只关心如何支配和使用自由现金流量。

后来的学者试图将自由现金流量定量化,并竭力开拓自由现金流量的应用范围。

比如卡普兰(1994)和达摩达兰(1995)将自由现金流量运用到企业价值评估中。

Jensen关注如何处置自由现金流量,而后来的学者们则是从自由现金流量的产生或其形成过程的角度来考虑的。

笔者认为,既然自由现金流量针对的是流量问题,则必有流入和流出两个方面,要完整地研究自由现金流量,就必须对这两方面进行探讨。

本文尝试按该思路分析自由现金流量在企业价值评估中的运用。

二、自由现金流入角度分析自由现金产生的最终来源是企业的生产经营活动。

筹资活动和投资活动也会带来一部分现金净流量。

但筹资活动产生的现金净流量是投资者投入的结果,投资者投入资金是以企业投资项目净现值大于零为前提的。

因此,筹资活动并不产生自由现金流量。

而投资活动产生的净现金流量只是资产内部结构变化的结果,与资产总量无关。

在既定的投资规模下,投资项目的净现值大于或等于零就不会形成自由现金的流入。

因此,从这个角度看,自由现金蕴涵着经营活动收益最大化的内涵。

经营收益,即利润越大,则自由现金的流入就会越大。

漫谈上市公司自由现金流量的计算

上市公司自由现金流量的计算作者:罗云• 来源:• 中国利率网• 2008-3-28 20:58:03第一章自由现金流量总论第一节自由现金流量的提出自由现金流量(Free Cash Flow, FCF)最早是由美国西北大学拉巴波特(Alfred Rappaport)、哈佛大学詹森(Michael Jensen)等学者于20世纪80年代提出的一个全新的概念。

现在它在西方公司价值评估中得到了特不广泛的应用。

简单地讲,自由现金流量确实是企业产生的在满足了再投资需要之后剩余的现金流量。

这部分现金流量是在不阻碍公司持续进展的前提下可供分配给企业资本供应者的最大现金额。

为自由现金流量概念的提出开思想先河的是美国学者莫迪格利尼(Franco Modigliani)和米勒(Mertor Miller)。

他们(1958)提出的关于资本结构的MM理论重新诠释了企业目标是价值最大化,并非新古典经济学所述的“利润最大化”。

他们(1961)还首次阐述了公司价值和其他资产价值一样也取决于其以后产生的现金流量的思想,并通过建立米勒——莫迪格利尼公司实体价值评估公式对公司整体价值(Business Valuation)进行评估。

受益于他们的思想,西北大学的拉巴波特教授(1986)构建了拉巴波特价值评估模型(Rappaport Model),并通过创办ALCAR 公司将其价值评估理论付诸于实际应用。

在其模型中,拉巴波特确立了五个决定公司价值的重要价值驱动因素:销售和销售增长率;边际营业利润;新增固定资产投资;新增营运资本;资本成本。

并通过这些价值驱动因素而对公司现金流入和流出进行预测。

现金流入来自于企业的经营,是税后现金流量,然而在支付融资借款利息之前(即不扣减利息费用)。

现金流出是因为增加了固定资产和营运资本投资。

在扣除现金流出后的税后现金流量净值被称之为公司自由现金流量。

然后通过对以后自由现金流量贴现得出目标公司价值。

詹森教授(1986)则是提出了自由现金流量理论(Free Cash Flow Theory),用来研究公司代理成本(Agency Cost)的问题。

自由现金流是什么意思

自由现金流是什么意思简介自由现金流(Free Cash Flow,简称FCF)是衡量一家企业健康程度的重要指标。

它代表了企业在经营活动中所产生的可自由支配现金流量,即可用于分配给股东、还债、投资和进一步发展的资金。

自由现金流的计算可以帮助投资者和财务专业人士评估企业的财务状况、盈利能力和价值。

计算方法自由现金流的计算通常使用以下公式:FCF = 税后净利润 + 非现金费用 - 固定资产折旧与摊销 - 资本支出 - 净变动性营运资本下面我们将详细解释每个组成部分的含义:1.税后净利润:指企业在一定期间内经营活动所获得的纯利润,已经扣除了所需支付的所有税费。

2.非现金费用:包括企业在经营活动中发生的不涉及现金支出的费用,如折旧、摊销等。

3.固定资产折旧与摊销:指企业在使用固定资产过程中,由于时间流逝和使用磨损而导致的资产价值减少。

4.资本支出:指企业用于购买、修建或改造固定资产的支出。

5.净变动性营运资本:指企业在经营活动中所需的资金,包括应收账款、存货和应付账款等。

净变动性营运资本是通过扣除流动负债中的非经营性部分,并加上非流动负债中的可变动资金来计算的。

自由现金流的意义自由现金流是评估一家企业财务状况和投资价值的重要指标。

下面是自由现金流的一些重要意义:1.真实的盈利能力:自由现金流能够展示企业真实的盈利能力,因为它直接衡量了企业在生产经营中所产生的现金流。

2.现金分配能力:自由现金流是企业可自由支配的现金流,它可以用于支付股息、偿还债务、回购股票或进行其他投资。

3.资本回报率:自由现金流可以用来计算企业的资本回报率,即企业通过自有资金实现的投资回报率。

4.企业健康状况:自由现金流可以反映企业的健康状况,如果企业的自由现金流持续为负值,可能表示企业经营不善或财务风险较高。

自由现金流的应用自由现金流的计算可以帮助投资者和财务专业人士进行企业的财务分析和投资决策。

以下是一些常见的应用场景:1.估值模型:自由现金流可以用作企业估值模型的重要输入参数,例如使用现金流贴现法(DCF)进行估值。

关于现金流的公式及理解

关于现金流的公式及理解现金流是指企业或个人在一定时期内所获得或支付的现金金额。

在财务管理中,现金流是一个非常重要的指标,可以帮助人们了解一个企业或个人的财务状况和经营活动的健康程度。

现金流的公式主要有三种,自由现金流、经营活动现金流和投资活动现金流。

下面我将分别介绍这三种现金流的公式及其理解。

1. 自由现金流(Free Cash Flow,FCF)是企业在一定时期内可自由使用的现金流量,用于支付债务、分红、扩大业务等。

自由现金流的计算公式为,自由现金流 = 经营活动净现金流资本支出。

其中,经营活动净现金流是指企业在日常经营中产生的现金流,而资本支出则是指企业用于购买或维护固定资产和设备的支出。

理解自由现金流的重要性可以帮助人们评估企业的财务稳健性和盈利能力,以及企业是否有足够的现金来支持未来的发展和支付债务。

2. 经营活动现金流是指企业在日常经营活动中产生的现金流,包括销售产品或提供服务所收到的现金、支付给供应商和员工的现金等。

经营活动现金流的公式为,经营活动现金流 = 净利润 + 折旧及摊销营运资本变动。

理解经营活动现金流可以帮助人们了解企业的盈利能力和经营活动的现金流动情况,从而评估企业的经营状况和财务健康程度。

3. 投资活动现金流是指企业用于购买或出售长期资产、投资以及收回投资所产生的现金流。

投资活动现金流的公式为,投资活动现金流 = 购买资产支付的现金出售资产收到的现金。

理解投资活动现金流可以帮助人们了解企业的投资活动情况,包括企业是否在扩大业务、投资新项目或收回投资等方面产生现金流。

综上所述,现金流的公式及理解对于评估企业或个人的财务状况和经营活动至关重要。

通过深入理解现金流的公式及其意义,可以帮助人们更好地进行财务分析和决策。

权益自由现金流名词解释

权益自由现金流名词解释

权益自由现金流(Free Cash Flow to Equity,简称FCFE)是指企业在扣除债务利息支出和税收后,可供股东自由支配的现金流量。

以下是对该名词的多角度全面解释:

1. 定义,权益自由现金流是指企业可用于向股东分配红利、回购股票、偿还债务或进行投资的净现金流量。

它表示企业经营活动所产生的现金流量,扣除了债务利息支出和税收。

2. 计算方法:权益自由现金流的计算公式为净利润加上非现金费用(如折旧和摊销),再减去资本支出和变动资本。

公式如下:

FCFE = 净利润 + 非现金费用资本支出变动资本。

3. 意义,权益自由现金流是衡量企业经营状况和健康度的重要指标。

它反映了企业在满足债务利息和税收后,剩余的可自由支配给股东的现金流量。

高质量的权益自由现金流表明企业有能力回报股东、扩大业务或偿还债务。

4. 影响因素,权益自由现金流受多个因素影响。

其中包括企业

的盈利能力、资本支出、变动资本、税收政策、债务利息支出等。

盈利能力的增加、资本支出和变动资本的减少、税收负担的降低等都有助于提高权益自由现金流。

5. 应用,权益自由现金流在投资分析和估值中具有重要作用。

投资者可以通过计算和比较不同企业的权益自由现金流,评估它们的价值和潜力。

此外,权益自由现金流也是企业决策和财务规划的重要参考指标。

总结起来,权益自由现金流是企业经营活动产生的可供股东自由支配的现金流量。

它反映了企业的盈利能力、资本支出、变动资本等因素对股东的回报能力。

在投资和估值中,权益自由现金流被广泛用于评估企业的价值和潜力。

自由现金流指标

自由现金流指标什么是自由现金流指标自由现金流指标(Free Cash Flow,FCF)是衡量企业现金流的指标之一,它表示企业在扣除了各种成本后所剩余的现金流量。

自由现金流指标被广泛应用于企业财务管理、投资评估和价值分析等领域。

自由现金流指标可以帮助企业决策者了解企业的偿债能力、盈利能力和成长潜力等方面,并为投资者提供参考依据。

自由现金流指标的计算公式自由现金流指标的计算公式如下:FCF = Operating Cash Flow - Capital Expenditure其中,Operating Cash Flow表示企业的经营现金流入量,也就是企业通过经营活动获得的现金流量;Capital Expenditure则代表企业的资本支出,包括购买固定资产、投资项目和资本性支出等。

自由现金流指标的作用1. 衡量企业的偿债能力自由现金流指标可以从企业的经营现金流量角度评估企业的偿债能力。

较高的自由现金流意味着企业有足够的现金储备来偿还债务,降低了企业的偿债风险。

反之,较低的自由现金流可能会导致企业偿债困难,加大了偿债风险。

2. 评估企业的盈利能力自由现金流指标可以反映企业的盈利能力。

如果企业的自由现金流持续为正,说明企业的经营活动能够创造出足够的现金流量,具备良好的盈利能力。

反之,如果企业的自由现金流为负,说明企业的经营活动无法覆盖支出,盈利能力较弱。

3. 分析企业的成长潜力自由现金流指标还可以用于分析企业的成长潜力。

较高的自由现金流意味着企业有足够的现金流量来进行新的投资,推动企业的未来发展。

反之,较低的自由现金流可能限制了企业的扩张和创新能力,影响企业的成长潜力。

如何优化自由现金流指标1. 提高经营收入提高经营收入是改善自由现金流指标的重要途径之一。

企业可以通过拓展销售市场、增加产品或服务的销售量等方式,提高经营收入,增加自由现金流。

2. 控制经营成本控制经营成本可以帮助企业提高自由现金流指标。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

自由现金流的代理成本,公司财务与收购企业的经理是股东的代理人,一个充满利益冲突的关系。

对代理理论这种冲突的分析,现在是经济学文献中的一个重要组成部分。

支付给股东的现金产生了主要的冲突却很少得到重视。

股东的支付能减少经理控制的资源,从而减少了经理人的权力,并使得当公司需要获得新的资金时更容易受到资本市场的监管,(见M. Rozeff,1982年; F.H.Easterbrook,1984年)。

内部项目融资避免了这一监管和资金的不可用,或者只有在明确的价格下才可用的可能性。

管理层采用激励机制,以使得其企业以超过最优规模的方式增长。

而这种增长通过增加经理人控制下的资源增加了其权力,它与经理人的报酬增加也有关,因为报酬的变化与销售额的增长正相关(见Kevin Murphy ,1985年)。

公司通过提升职位而不是逐年奖金来奖励中层管理人员的这种趋势,对提供新的职业产生了一种强烈的组织偏见,这种偏见基于提升的奖励制度要求(见乔治贝克尔,1986)。

产品和要素市场的竞争,趋于在交易活动中驱使价格朝最低平均成本方向发展。

因此,管理者必须激励他们的组织,以提高效率和生存的可能性。

然而,产品和生产要素市场规则在新的交易活动和涉及大量经济租金或准租金的交易活动时往往表现较软弱。

在这种情况下,公司的内部控制制度和公司控制权市场监控更为重要。

产生大量经济租金或准租金的交易活动都是能产生大量自由现金流的交易活动。

自由现金流,是指当相关的资本成本贴现时给所有具有正净现值的项目投资时,超过投资所需的现金流。

股东和经理之间在支付政策方面的利益冲突,在该组织产生大量自由现金流时表现得尤为严重。

关键是如何激励经理人交出现金,而不是投资低于资本成本的活动或将其浪费在组织的低效率运行上。

这里发展的理论解释了:1)债务在降低自由现金流的代理成本时的好处;2)债务如何代替股息;3)为什么“多元化”计划比同行业收购扩张或基于清算动机的收购更有可能产生亏损; 4)为什么广播和烟草行业多种多样的活动中产生收购活动的因素与石油行业相类似;5)为什么投标人与一些目标公司在收购之前表现得异常好。

1 债务在激励组织有效性中的角色债务的代理成本已得到了广泛的讨论,但债务在激励经理和他们的组织有效性时所带来的好处却被忽略了。

我把债务产生的这些影响叫做“控制假说”。

拥有大量自由现金流的管理者可以增加分红或回购股票,从而支出目前的现金,否则这些现金将被投资在低回报的项目上或被浪费掉。

这使得管理者控制未来现金流的使用,但他们可以通过宣布“永久”增加股息来支付未来现金流的承诺,而这样的承诺往往是不可靠的,因为股息在未来会减少。

事实上,资本市场对削减大型股票价格下降的股息的处罚与自由现金流的代理成本是一致的。

没有留存收益的债务产生使得管理者能够有效的把他们的承诺和支付未来现金流结合起来。

因此,债务可以有效地替代股息,但这些股息一般不被企业融资文献认可。

在股票交易中通过发行债务,经理们能够以某种方式结合他们的承诺和支付未来现金流,这种方式不能通过简单的增加股息来完成的。

如果他们不兑现自己对利息支付和原则性支付的承诺,就给股东债务接受者考虑把公司告上破产法庭的权利。

因此,债务通过减少经理相机处理的开销花费来降低自由现金流的代理成本。

这些债务的控制效应是资本结构的潜在决定因素。

发行大量的债务回购股票也建立了所需的组织激励来激励经理人,并帮助他们克服了正常的组织性裁员抵抗,而这些抵抗是自由现金流支付经常需要的。

作为一个有效的激励因素,未能还本付息造成的威胁使这些组织更有效率。

股票回购债务或现金也有税收优惠。

(利息支付能给公司扣税,等于卖方股票的计税依据,回购部分的收益是不征税的。

)增加杠杆也具有成本。

由于杠杆的增加,一般的债务代理成本上升,包括破产成本。

最优债务权益比率是公司价值最大化的点,在这个点上,债务的边际成本刚好抵消边际效益。

控制假说并不意味着债务问题将始终有积极的控制效果。

举例来说,这些影响对快速增长且有大型和高利润投资项目但没有自由现金流的组织来说则显得不那么重要,因为这些组织将要定期向金融市场获得资金。

在这些时候,市场有机会来评估公司及其管理和拟建项目。

投资银行家和分析师在这种监测中发挥重要的作用,通过价格投资者对金融债权的支付,市场的评估非常明显。

债务的控制功能,在产生大量现金流但具有低增长前景组织中显得更加重要,在必须缩减的组织中也显得更重要。

在这些组织中,管理者将其投资不经济的项目上从而浪费现金流量的压力是最严重的。

2 来自财务重组的证据资本结构的自由现金流理论有助于解释之前令人费解的财务重组效应的结果。

我和Clifford Smith(1985年,表2)及Smith(1986年,表1和3)的论文概述的不仅仅是一系列股票价格在改变资本结构的交易公告方面变动的研究。

大多数增加杠杆的交易,包括股票回购、债务或优先股交换普通股的交易,债券交换优先股的交易,收益债券交换普通股的交易,导致普通股价格显著增加。

两天的收益范围从21.9%(债券交换普通股)到2.2%(债务或收益债券交换优先股)。

大多数降低杠杆的交易,包括出售普通股,普通股交换债券或者优先股的交易,或优先股交换债券,或所谓的可换股债券和可转换优先股迫使转换成普通股票,导致普通股票价格显著下跌。

为期两天的的损失范围从-9.9%(普通股交换债券)-0.4%(可转换优先股强制转换为优先股)。

与此相一致,自由现金流理论预测,除有利可图但没有资金投资项目的公司,价格将会随着股东(或承诺这样做)支出的意外增加而上涨,而价格将会随着付款的减少或新的资金需求而下降(或承诺减少未来支付)。

简单的杠杆变化规律的例外是有针对性的回购和债务以及优先股的出售(各种各样的)。

这些都与不正常的价格下跌(其中有些是微不足道的)有关联。

有针对性的回购价格的下降,似乎是由于收购机率的减少。

债务出售和优先股价格的下降,与自由现金流理论是一致的,因为这些销售在管理人员的控制下带来新的现金流。

此外,价值变动的幅度与未来现金流量支付承诺的结合松紧程度的变化正相关。

例如,债券交换优先股交易的影响要小于债券交换普通股交易的影响。

税务效应可以解释这些结果,但不是所有的都能解释。

例如,优先股交换普通股的交易价格上升就没有税务效应。

3 来自杠杆收购和私有化交易的证据许多私有化交易和杠杆收购(LBO)交易中的利益似乎是由于债务的控制功能。

因为在控制自由现金流的代理成本方面的优势,这些交易产生了一个新的组织形式,这种组织形式可以媲美开放的企业形式。

1984年,私有化交易总额达108亿美元,占所有公共收购的27%(按编号,见W.T.Grimm,1985年,图36和37)。

证据表明平均支付溢价超过了50%。

理想的杠杆收购候选人是经常企业(frequently firm)或有稳定的经营历史和庞大的自由现金流的大规模公司的附属公司(即低增长前景和具有高潜力来产生现金流的公司)。

在这种情况下,自由现金流的代理成本可能会很高。

杠杆收购交易常常以高负债融资,10比1的权益负债比率并不少见。

此外,使用捆绑融资(strip financing)和交易中的股权分配,揭示了激励机制的敏感性、利益冲突和破产成本。

捆绑融资(strip financing)中风险的非股权证券以几乎相等的比例持有,限制了证券持有人之间的利益冲突,也因此限制了破产成本。

一个过于简单化的例子说明了这一点。

考虑两家除融资外其他方面都相同的公司。

A公司是股权完全融资,B公司是高级次级债可转换债券和优先股权的高度杠杆融资。

假设B公司证券只以捆绑的方式出售,也就是说,购买任何证券的X%的买方必须购买所有证券的X%,并且证券“钉”在一起,使他们在以后不能分开出售。

两家公司的证券持有人的现金流分布有相同的杠杆索赔权,但两家公司的组织有很大的不同。

如果B公司经理暂不分红而投资价值减少的项目,或如果他们不称职,捆绑持有人有索赔权来补救A公司的股权持有人没有提供的权力,公司B的证券赋予其持有者在违约事件中支付股息或付息的权利,例如考虑破产公司或成立董事会代表的权利。

当每个股权以上的证券违约时,捆绑持有人在组织中就有新的权利来调解。

因此,在公司B中能更容易和更加快速地替换经理人。

此外,因为每一个在高度杠杆化的B公司的证券持有人在同一债权上有相同的索赔权,违约事件中,高级和初级索赔者在重组索赔上没有冲突,对于捆绑持有者来说,它只是把资金从一个口袋转移到另一个口袋的问题。

因此B公司需要从来不会导致破产,也可以自发迅速地重组,并以比通过破产程序更少的成本和中断来完成。

所有证券按严格比例持有是不可取的,例如,因为国税局限制,在这种情况下,取消了债务利息的扣税和对银行股权持有的限制。

然而,无风险的高级债务不必使用捆绑,而且它具有高层管理人员和风险资本家的优势,这些人员持有较大份额股权并促进交易。

证券普遍受到捆绑的做法通常被称为“夹层”的融资,它包括优于普通股的优先证券,但隶属于高级债务证券。

高层管理人员常常持有15%至20%的股权。

风险资本家和他们所代表的资金保留股权的主要份额。

他们控制董事会董事并且监督经理。

经理和风险资本家对合资成功有浓厚的兴趣,因为他们的权益是从属于其他索赔权。

成功需要(除其他事项外)改变的实施以避免低回报项目的投资产生还本付息的现金并增加股权价值。

不到一小撮的这些企业以破产终结,即便已经通过了私人重组。

这种组织形式的一个全面的测试需要时间和另一次衰退。

4 来自石油行业的证据自从1973年石油行业同时出现自由现金流的大量增加,能源市场发生了彻底的改变,要求行业有重大收缩。

在这种环境下,自由现金流的代理成本巨大,收购市场对现金流的减少起到了关键作用。

从1973年到20世纪70年代末,原油价格增加了十倍。

他们最初预计未来石油价格的上升伴随着行业的扩张,随着石油消费量下降,未来油价上涨的期望也下降了,实际利率与勘探和开发成本也有所增加。

其结果是在20世纪70年代末和80年代初的提炼和分销能力和原油储备的最优水平下降了,使行业产能过剩。

与此同时,利润却很高。

之所以发生这种情况,是因为当边际生产率下降时,行业的资源平均生产率提高了。

因此,与流行的观念相反,行业需要萎缩。

特别是原油储量(行业的主要资产)太高,需要削减勘探和开发(E&D)支出(见我1986的论文)。

在行业内,价格上涨产生大量现金流。

例如,1984年的10个最大的石油公司的现金流量为48.5亿美元,占《邓氏商业月刊》调查中排名前200位公司的总现金流量的28%。

与自由现金流的代理成本相一致,管理层不支付多余的资源给股东。

相反,业内人士继续花费巨资在勘探和开发(E&D)活动,即使平均收益率低于资本成本。

石油行业经理也推出多样化方案,到行业外投注资金。